«Просто через 15 лет у кого-то будет $100 000, а вы останетесь на зарплате». Onliner сходил на конференцию ABA Marketing и выслушал все обещания

Это история с гифками про обещание больших денег. В Минске состоялась конференция ABA Marketing, и это было очень эмоционально — как и всегда на подобных мероприятиях. Не хватало танцев, хотя танцоров в зале было достаточно. Мы попробовали отделить эмоции от фактов и проверили их, чтобы в сухом остатке решить (каждый для себя): хочется вам $100 000 через 10—15 лет или нет.

Небольшой зал в отеле Renaissance вместил немного людей — человек 60—70. Пустых мест не было, поэтому нельзя сказать, что дело в дорогом билете (он стоил 60 рублей). Зато все сидели за столом, с комфортом. Перед нами экран и по очереди сменяющие друг друга люди в костюмах и с уверенными улыбками. В течение нескольких часов они будут рассказывать, как рубль превратить в тысячу.

В зале сидят новые люди (как я, попал совершенно без проблем), но не меньше и «своих». Это «советники» (название ABA — Association of Business Advisors) — люди, открывшие счет и рассчитывающие найти продолжение своим цепочкам. То, что цепочки здесь есть, понятно не сразу (в отличие от A&G или «Мамы»). Основной упор все же пока делается на продукт.

Егор — брокер, трейдер, инвестор

Под I’ve Got the Power выходит финансовый советник ABA Marketing Group Inc. Егор Егоров. Парень из Молдовы, но на его странице в FB написано: Москва. Свои профессиональные заслуги на публику он не выставляет, в соцсети посты больше о музыке, ночных клубах, службе в армии, огромное количество мотивирующих мемов и ссылка на лучшие цитаты Кийосаки — по-прежнему самого большого финансового авторитета для широких слоев.

Егор разогревает публику на тему «Почему богатые богатеют, а бедные беднеют». Сложно комментировать этот один из самых популярных сюжетов современного Instagram. В социальных сетях все такие успешные, что не могут не поделиться простым рецептом: просто начинайте думать как богатые.

У Егора красивая осанка и строгий взгляд. Он сразу берет публику в жесткие руки. Когда на его риторический вопрос зал молчит, Егор сердится:

— Смотрите, я не буду общаться сам с собой. Я буду обращаться к залу. Если там будет в ответ тишина, то я просто перестану выступать.

Для человека, имеющего за спиной только слова, звучит уверенно. Но зал покорился и ответил аплодисментами.

В ответ Егор рассказал про три жизненные позиции: «знаю», «не знаю», «думаю, что знаю». Попросил не придерживаться последней. Потом сообщил о своем коротком трудовом пути в инвестировании.

— Первые $5 тыс. заработал в 2018-м (?! — Прим. Onliner), когда инвестировал в убыточные голубые фишки американских компаний. Я мог бы купить телефон или машину, но поехал в бизнес-регату и неделю провел вместе с бизнесменами, обмениваясь идеями и опытом.

Ну а там — сплошь успешные инвесторы.

Жизнь Егора изменилась в лучшую сторону, когда он задумался над тремя вопросами:

- «Сколько я откладываю?»

- «Где лежат эти деньги?»

- «Почему именно так?»

И поменял мышление.

— Богатые богатеют, потому что у них сознание иначе работает, — говорит Егор.

На самом деле нет. Егор понемногу нарушает все законы логики. Такой же вопрос — «Почему упитанные люди хорошо едят?» — звучит чуть более очевидно странно.

Старший аналитик «Альпари» Вадим Иосуб, которого мы пригласили прокомментировать некоторые заявления представителей ABA Marketing, напомнил об ошибке выжившего:

— Богатые, бывает, и теряют. У всех на слуху Сорос и Баффет, но мы не помним сотни имен разорившихся.

Откладывать нужно 10% — все это знают. Это на самом деле популярная теория.

— Хочется спросить: почему не 5% или 15%? Вряд ли вы ответите, — пожимает плечами Вадим Иосуб. — Общепризнанной цифры нет. Я бы отталкивался от величины дохода. Гораздо важнее, на что вы откладываете. Надежно ли это? Можно же потом так вложиться, что станет жалко, что откладывали в принципе.

Главный крючок для пришедших (сейчас, раньше и в будущем) инвесторов — заставьте деньги работать на себя. Оставьте себе полугодовой запас — все остальное можно инвестировать. Егор показывает картинку, на которой с неба на человека падают доллары, но на глазах его повязка. Он не видит, как это просто — лишь протяни руку и возьми.

Риски? Не бойтесь. А как без рисков? Егор сам признался, что все потерял перед тем, как заработал. И слово «пирамида» в этом зале впервые прозвучала именно из уст Егора-брокера. С сарказмом, конечно. Саркастическое отрицание — популярный прием у всех «пирамидчиков».

Потом Егор приводит в пример человека, который не стал тратить деньги на радости, а купил недвижимость. А радости он купил чуть позже, с ренты. Правильные слова, если не учитывать одного: даже недвижимость падает.

— Провалиться можно везде. Нет волшебного инструмента, — уверяет Иосуб. — Ни недвижимость, ни золото, ни предметы искусства таковым не являются. Был такой миф: недвижимость всегда растет. Он просуществовал до 2008 года, в Беларуси — чуть дольше. Но к прежним ценам мы не вернулись до сих пор.

Егоров перечисляет другие объекты инвестирования: страховые компании, банки, доверительное управление, криптовалюты…

— Кто покупал криптовалюту? Довольны?

Зал ответил, что очень.

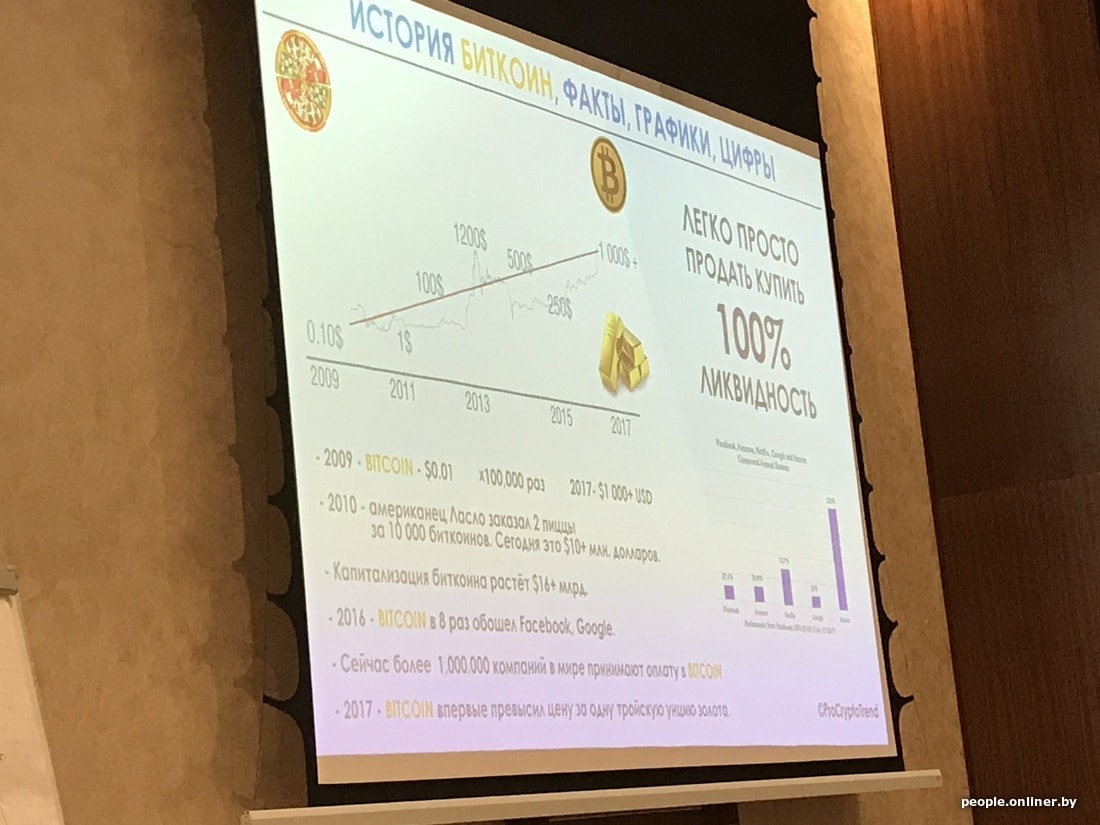

На экране появился график изменения цены биткоина. Период, из-за которого многие люди заработали инфаркт, на график не попал.

Самое безопасное — облигации, продолжает Егор. И драгметаллы. Смотрим вместе с ним в будущее:

— Каждый день добывают золото. Скоро оно закончится. Как вы думаете, что станет с ценами? Те, у кого золото есть, станут очень богатыми. Не вы — ваши дети, внуки. Почему нет?

Такой же пустой ответ: потому что

— Золото — моя любимая сказка. Мол, золото всегда растет и в цене. Хотя аргумент про исчерпание — новый, я такого не слышал. Смотрите: на рубеже тысячелетий унция золота стоила $250, в 2011-м — уже $1900. Какой рост! С тех пор оно откатилось почти до $1000. Конечно, хорошо было купить по $250 и продать по $1900. Но кто-то же купил по второй цене! — объясняет Вадим Иосуб.

Золото не является безусловной ценностью и вообще активом, строго говоря. Оно не приносит вообще ничего — одни расходы на хранение. Если смотреть еще глубже, то историческим максимумом считается 1492 год — до открытия Америки с ее золотыми запасами. Ближе история из 1980-го, когда на фоне нефтяного кризиса золото резко взлетело до $800, а потом долго падало до $250. Если считать инфляцию доллара, то $1900 в 2011 году меньше, чем $800 в 1980-м. То есть инвесторы, которые купили золото на пике в начале восьмидесятых годов прошлого века, до сих пор в убытке.

Что касается исчерпаемости, то есть подходящая шутка: каменный век закончился, потому что кончились камни. Золото неисчерпаемо. На земле его на порядки больше, чем мы извлекли. Изменится технологии, и металл начнут добывать из морской воды.

— Видели, как акции Tesla выросли после презентации? А почему не купили?

Кто же знал…

Но Tesla — это еще крохи. Егор мог бы привести в пример японскую Kawamoto Corporation, капитализация которой с начала года выросла уже в 5 раз (японцы делают медицинские маски). Еще история про силу заднего ума: почему еще раньше не купили акции коллеги Маска по авторынку Олега Дерипаски? Его ГАЗ подешевел после санкций более чем на 40% и до сих пор там.

И еще немножко спекуляций.

— Индекс S&P 500 вырос на 29%. Можете ли вы доверить свои деньги Google или Apple? — тут Егор опят поставил себе фоном редкий пример позитива. Но остается с ним только согласиться.

— S&P 500 очень хорошо вырос. Без просадок не обошлось, но +30% за год — это суперкруто. Особенно с учетом того, что американский фондовый рынок считается консервативным, надежным и редко позволяет себе такие приросты.

Но экстраполировать это не стоит. Так будет далеко не каждый год, и не факт, что можно заработать в принципе. На десятилетиях индекс дает средняя доходность 5—7%. Причем влететь в минусы можно на десятилетия, если вспомнить последствия великой депрессии — с учетом инфляции индекс вернулся к показателям 1929 года (до падения) лишь к середине шестидесятых, — подводит биржевой итог Вадим Иосуб.

Продолжаем разогрев. Денис — инвестор, практик, советник

Денис Максимович приехал поделиться опытом из Гродно. У него много колец на пальцах и пиджак, застегнутый на обе пуговицы. Его речь не такая дерзкая, насыщена простыми ответами, и тем, собственно, он симпатично отличается от остальных.

Цитируем самый оригинальный тезис Дениса. Речь шла об акциях как инструменте для инвестора.

— Одна из причин неразвитого рынка акций в Беларуси в том, что правительство и крупные акционеры не хотят делиться с нами, простыми людьми.

Есть биржа, но, поверьте, ничего интересного для себя вы там не найдете.

«Я послушался Баффета и решил вдолгую вкладывать в акции». За 10 лет Дмитрий превратил $2000 в $100 000. Как?

В конце выступления Дениса публика узнает еще одну вещь, о которой раньше не думала (а теперь эта идея будет навязчиво преследовать): миллион долларов весит чуть меньше 14 килограммов.

И Егор, и Денис подвели аудиторию к мысли: зарабатывать можно, инструменты есть, но их мало, а знаний и опыта у вас еще меньше. Поэтому вот куда нужно нести. На сцене появляется Кристина Асиевская — очень приятная в общении, деликатная женщина. В зале сразу стало теплее и уютнее.

Посевная идей. Кристина, «экс-руководитель отдела ВЭД „Беларусбанка“»

Нам не удалось подтвердить строчку из самопрезентации Кристины о «Беларусбанке», но людям хочется верить. Как опытный человек, Кристина представляет подготовленной публике продукт First (деньги нести сюда).

— First — это три в одном: кредит, депозиты, банковские переводы. Кладете деньги на инвестиционный конто и ежемесячно получаете проценты.

«Конто» в ABA называют обычный счет.

— Мы предлагаем контракт на 10 тыс. валютных единиц. Чтобы он стал активным, нужно сначала положить 10%. Доходность компании в 2019 году составила 28,5% без капитализации. С учетом сложных процентов (капитализации) — еще больше.

Словно снежный ком, который не остановить, Кристина набрасывает в одну кучу совершенно разные аргументы.

— Ликвидность — 100% (обычно про ликвидность говорят высокая или низкая. — Прим. Onliner). Это значит, что вы имеете доступ к деньгам 24/7. Есть система мгновенных переводов.

К счету может быть оформлено до четырех карт. Например, одну дадите ребенку, который учится за границей. И все конфиденциально. Важно? Важно.

Мы работаем с UnionPay. Это китайская платежная система. Вы догадываетесь, какую проверку мы прошли? Соглашение с нами они подписали быстрее, чем с «Беларусбанком». Это приятно. Ждем в партнеры Mastercard и Visa.

Сотрудничество с UnionPay на самом деле подразумевает проверку и длительную подготовительную работу. Это подтверждают белорусские коммерческие банки, относительно недавно запустившие продукты с UnionPay.

В сети есть видеоинструкция по активации карты клиента ABA. Инструкция ведет на филиппинский сервис Omnipay. У него в партнерах действительно значатся UnionPay и японская JCB. ABA Marketing — отсутствует. То есть пока что наши инвесторы сотрудничают с китайской системой через Omnipay, а не напрямую.

— Третья система — SWIFT-переводов. Это означает, что у компании действительно открыты счета в банке. Это значит, что банк следит за каждым центом, а компания — дока и надежная.

— Я не понимаю, что человек хотел сказать, — признается Вадим Иосуб. — SWIFT — это международная межбанковская система платежей. Логотип SWIFT не может быть никакой защитой. Также у компании не может быть SWIFT-счета. Это сугубо дело банков. В таком контексте это чушь. Проверка? Отчасти правда. Банки сейчас в самом деле следят за чистотой денег, борются с отмыванием, финансированием терроризма и так далее. Но наличие счета не является защитой от мошенников. А вот когда вам под видом гарантии выдают такие аргументы, это уже наводит на мысли.

«Муж подарил iPhone? Поздравляю, ты оставила ребенка без образования»

Допущения в неограниченных порциях приводят к интоксикации мозга невероятными сценариями будущего. Кристина вспоминает о подруге, которая живет в общежитии и которой муж подарил iPhone.

— Послушай, говорю я ей, ты с ребенком в общежитии. Ты лишила себя $7,5 тыс. — это образование для ребенка? Как вы думаете, она меня услышала? Нет!

Попробуем услышать Кристину мы. Она объясняет, откуда такие цифры.

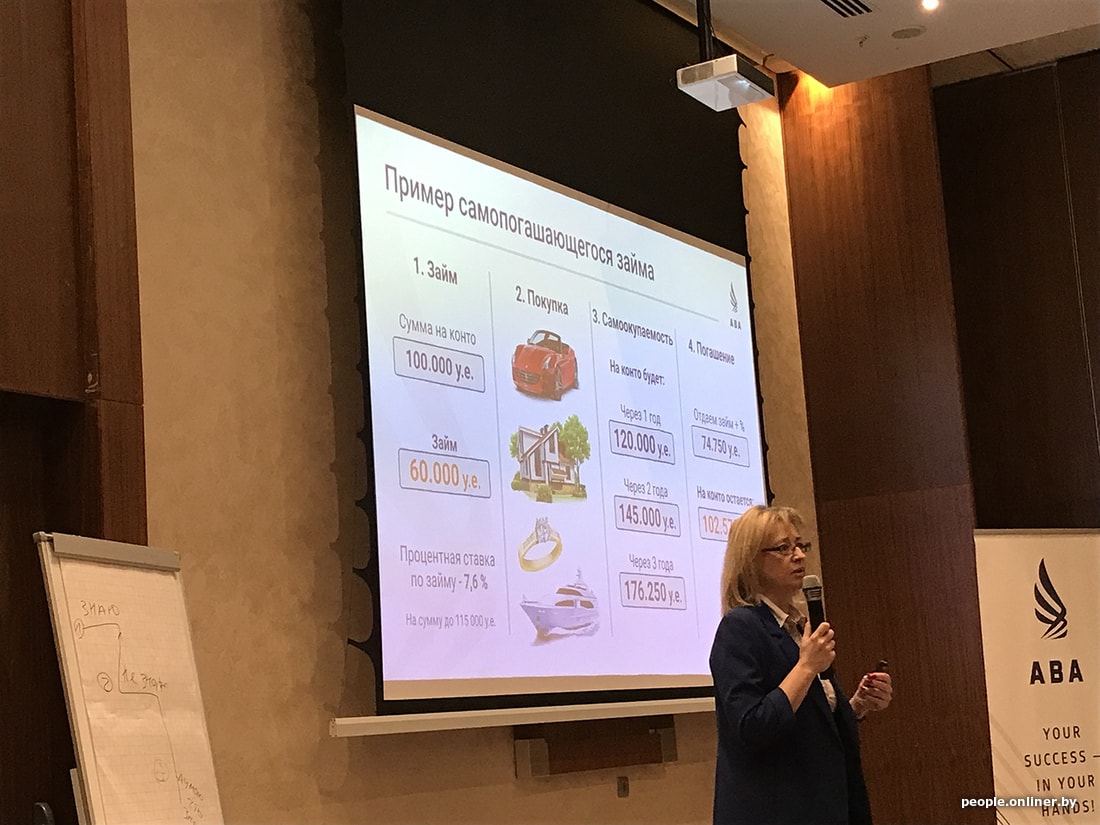

— Компания выдает заем на срок до 50 лет по единой ставке 7,6% годовых. То есть если у вас на счету $100 000, то вам дадут $60 000. Гарантия выдачи — 100%, потому что у вас уже открыт счет, деньги лежат, вы проверены. Вам не нужно собирать пакеты документов — просто берите деньги. Или не берите — не заставляем.

Но отдавать заем не придется, Кристина немного подменяет смыслы. Она допускает одну важную вещь, выдавая веру за факты: ставки по сберегательному счету остаются на том уровне, который заявляют «советники» ABA — более 2% в месяц, или под 30% годовых. Получаете 29%, отдаете 7,6%. Отдадите кредит за три года и не заметите.

Войдя в математический кураж, аудитория помогает считать еще не заработанные никем деньги.

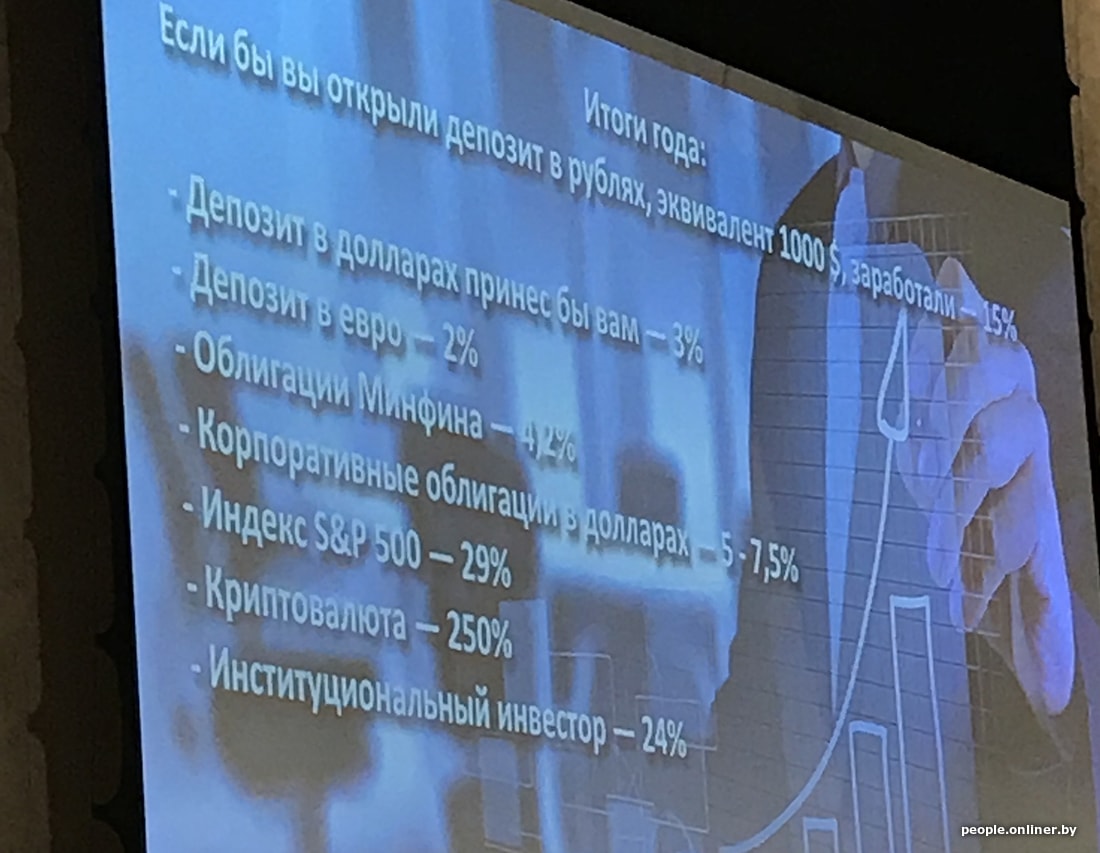

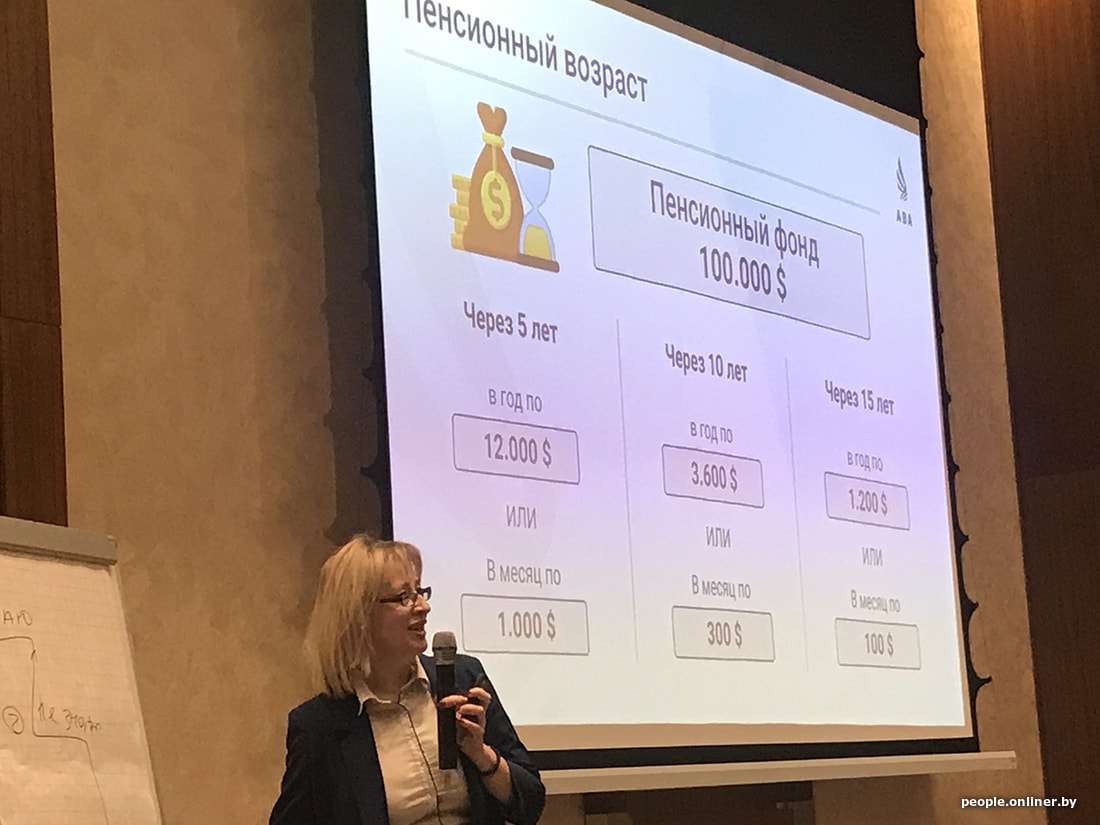

— Разместите $1000 под 20—25%. Через 5 лет доходность в месяц составит около $50. Через 10 — $150. Через 15 — $430. Вроде не много. А если к этой сумме добавлять по $100? Доходность в месяц уже $2800. И на счету $154 тыс… Чтобы через 5 лет получить $100 тыс., нужно в месяц по $1000 класть. Через 15 лет — по $100 в месяц. Для кого это проблема?

Не важно, принимаете вы мое предложение или нет, 15 лет все равно пройдут. Просто у кого-то будет $100 тыс., а кто-то останется с текущей зарплатой…

В конце она немножко смазала впечатление, закинув в аудиторию немножко чуши.

— Наши банки отказываются от капитализации ежемесячно. Мы живем в удивительное время, а банки не меняются: на депозитных счетах дают 12% по рублям. А в мою бытность в банке было 89%, не хотите? И все было законно! И работало. Вы понимаете, куда нас уводят?! Все реально! Снимайте шоры.

Но чушь осталась почти незамеченной.

— И внимание: компания гарантирует минимальную доходность 3% годовых (из личных средств). Это уверенность в своих силах!

Переводим на язык: если все будет так, как обещается, то будет значительно больше, но гарантирует компания лишь 3% годовых.

Заканчивает Кристина неожиданно:

— Маги, ученые, шаманы и астрологи пришли к выводу, что ключевыми словами 2020 года будут «сохранить», «щедрость» и «духовность».

«Обладающие огромным опытом» лица ABA Marketing

После перерыва на чай возвращаемся и слушаем Александра Панасика, члена национальной сборной по спортивным танцам.

Он рассказал о команде, которой вы можете доверить свои деньги, и о проектах, в которые команда ваши деньги инвестирует. Это самая темная глава.

При помощи Александра вода на собравшихся слушателей льется как из ведра. В духе «компания объединила различных профессионалов из различных сфер». А «получая прибыль — делится».

Итак, глава ABA — Геннадий Доля — резидент Швеции, успешный бизнесмен, ресторатор, обладающий огромным опытом в сфере финансов, директор компании Grawe в Швеции.

К IQeon вернемся ниже. Пока можно вспомнить о Safe Invest. Мы немного задели тему здесь.

Вот старая заметка из «Коммерсанта», написанная 20 лет назад. Нынешнее поколение клиентов и покупателей продолжает все отрицать:

- «Мы имеем прямое отношение к Grawe».

- «Недовольны те, кто нарушает контракт» (перестает платить по обязательствам).

- «Вам шашечки или ехать» (о том, что у компании нет прав для работы в Беларуси).

Тема страхования Геннадия Долю по-прежнему не отпускает. Страхование «советников» идет бонусом. Но теперь в его бизнесах больше акцента на помощи в инвестировании. В ABA Marketing это уникальный продукт First, о котором говорила Кристина Асиевская. Не будем забывать еще компанию Good Life. Там уникальный продукт называется Wellmax. Цена входа (без погружения в тонкости — здесь больше) одинаковая.

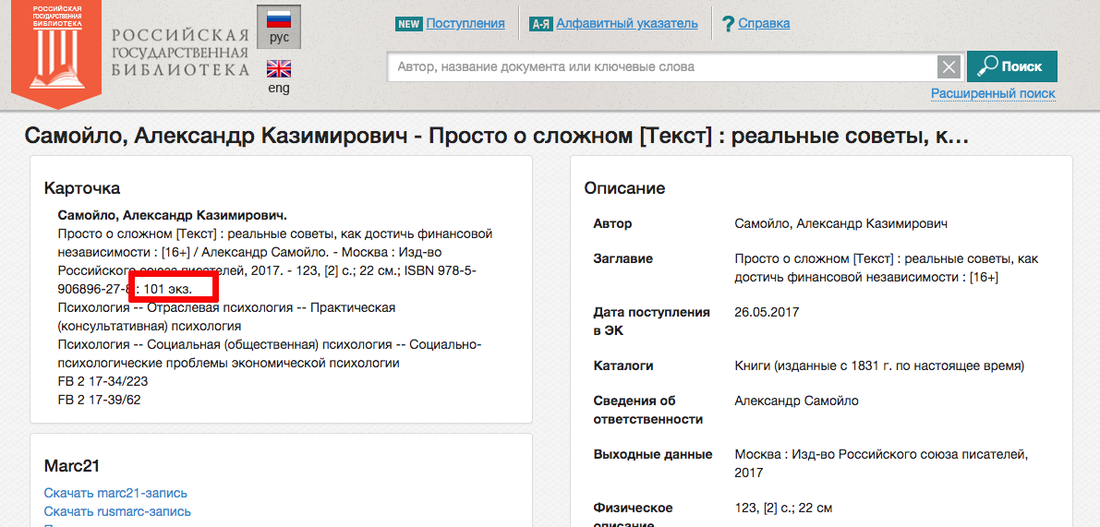

Александр Панасик просит вернуться в зал. Заочно знакомимся с Александром Самойло. Тоже резидент Швеции и из Гродно. По словам спикера, Самойло — обладатель лицензии королевства с правом консультировать королевскую семью и банки, а также автор книги «Просто о сложном». Оставим короля на совести выступающего, лицензии мы найти не смогли. А книга легко ищется в категории «Психология».

Следующий топ — это Игорь Подлесный — «руководитель IT, с огромным и серьезным опытом и с серьезными знаниями, действительно специалист в своей сфере, профессионал». Примерно так же сам Игорь представляется здесь, презентуя один из продуктов компании — телефон Binom.

В команде есть еще Анна Валдай. Анна — «финансист в пятом поколении». «То есть опыт — огромнейший. И сказать что… Я просто рад тому, что имею возможность с ней общаться».

Анна Валдай — хозяйка Valday Training Center — места, где собираются советники для обучения. Наименование может ассоциироваться с «Валдаем» как международным дискуссионным клубом, поэтому не попадитесь. Как и на аббревиатуру IFC (компания Good Life грешит). Весь мир знает это как Международную финансовую корпорацию (International Finance Corporation), а здесь это International Finance Community.

ABA Marketing так не делает — только разместила логотипы UnionPay и SWIFT в подвале сайта.

Долой сомнения. Куда вкладывают ваши деньги?

Теперь самая интересная часть, которой в другое время уделили бы дни, но в рамках конференции деталями предложили не увлекаться. «По цифрам — это не ко мне», как в шутку сказал директор Дмитрий Боровик. На тему вопросов и деталей вообще много отшучивались или с серьезным видом отвечали: «Какой интересный вопрос, я обязательно уточню». Вопрос был о выводе денег с карты.

Инвестиционную привлекательность оценим с финансовым аналитиком компании «Юнитер» Иваном Осиповым. Дело рискованное, поэтому он высказывает свое частное мнение.

Телефон Binom

— Все с телефонами пришли? — так Александр Панасик подчеркивает актуальность смартфонов в наше время. — Мы представляем криптофон, который гарантирует конфиденциальность между обладателями гаджета.

Надо сказать, что это уже второе поколение. Вот презентация первого.

Второй Binom — это OnePlus 5Т, хотя публично об этом не говорится.

В первых обзорах даже не убирали логотип, потом заклеили своим — Binom.

На сайте компании он стоит 1950 евро без доставки.

Энциклопедия маркетинга

Каталог консалтинговых компаний

- Войти в личный кабинет

- Поиск компаний

- Семинары

- Новости и пресс-релизы

- Конференции

- Онлайн-курсы

- Инвестиционные проекты

- Финансовый анализ

- Сертификат AI PAS

Библиотека маркетолога

- Маркетинг Менеджмент

- Маркетинговый анализ

- Маркетинговые коммуникации

- Частные случаи маркетинга

- «Вокруг маркетинга»

- Маркетинговые исследования

- Программное обеспечение

- Материалы конференций и семинаров

- Маркетинговая периодика

- Архив маркетинговых публикаций

- Главная

- Библиотека маркетолога

- Маркетинговые исследования

- Социологические исследования, поведение потребителей

Процесс принятия решения потребителем на рынке инвестиционных товаров

Габидинова Гульназ к. э. н., доцент кафедры «Маркетинг и менеджмент», КГИЭА

Хаи?руллин Булат аспирант, КГИЭА

Журнал Практический маркетинг №8 за 2011 год

Процесс принятия решения инвестором

Процесс принятия решения инвестором при выборе объектов вложения можно представить в виде шести основных последовательных этапов (рис. 1):

Рис. 1. Процесс принятия решения инвестором

- осознание потребности в инвестиционных товарах;

- определение объема инвестиций;

- определение цели инвестирования;

- поиск вариантов инвестирования;

- оценка объектов инвестирования;

- выбор объекта инвестирования.

Прежде чем перейти к рассмотрению содержания каждого из вышеперечисленных этапов, необходимо отметить, что процессу принятия решения инвестором при выборе объекта вложения предшествует стадия формирования потребности в инвестиционных товарах.

Формирование потребности в инвестиционных товарах

Потребность в инвестиционных товарах возникает по мере роста уровня дохода индивида. По мере того как доходы растут, появляется все больше финансовых излишков, вместе с тем возникает возможность и желание вложить определенную сумму денег в надежде на получение дополнительного дохода вбудущем. Процесс формирования потребности в инвестиционных товарах приведен на рисунке 2.

Рис. 2. Формирование потребности в инвестиционных товарах

Осознав данную потребность, индивид начинает поиск оптимального варианта решения в сложившейся ситуации. Как правило, на решение индивида влияет множество факторов.

Факторы, влияющие на решенияи нвестора

Всю совокупность факторов, влияющих на решение инвестора, можно разделить на две основные группы: внутренние и внешние (рис. 3).

Рис. 3. Факторы, влияющие на решение инвестора

К внешним факторам относятся комплекс маркетинга субъекта, предлагающего на рынке инвестиционные товары, а также факторы макро- и микросреды. Комплекс маркетинга включает в себя четыре составляющих: инвестиционный товар, ценообразование, распространение и коммуникации. Это основные инструменты маркетинга, с помощью которых осуществляется управление отношением инвестора к тому или иному инвестиционному товару.

К факторам макросреды относятся экономические, политические, научно-технические, культурные и другие факторы на национальном уровне. Факторы микросреды включают в себя конкурентов, посредников, других инвесторов и т. д.

Внутренние факторы предполагают рассмотрение личностных характеристик инвестора, таких как личностные ценности, личностные факторы и тип личности.

Как показывают результаты исследований 1 , к основным личностным факторам, влияющим на принятие инвестиционных решений, относятся пол, возраст, уровень дохода, уровень образованности, социальная принадлежность.

Личностные ценности, по шкале ценностей М. Рокича 2 , включают в себя терминальные(комфортная жизнь, успех, жизнь в красоте, безопасность семьи, счастье) и инструментальные (честолюбие, талант, смелость, честность, независимость, ответственность, самоконтроль) ценности.

Основные факторы психологического порядка, предопределяющие тип личности и влияющие на процесс принятия решения — это мотивация, восприятие, усвоение, убеждение и отношение 3 . Эта группа факторов оказывает особо сильное влияние на то, как индивиды формируют инвестиционные решения.

Например, при столкновении с доказательствами, опровергающими определенные мнения и вполне достаточными для того, чтобы убедить талантливых новичков не вкладывать деньги в тот или иной инвестиционный товар, люди, давно занимающиеся инвестициями, упорно и слишком долго цепляются за свои прежние убеждения. Эти инвесторы демонстрируют нежелание искать опровержения их прежних воззрений, несмотря на то, что совершенно ясно: эти воззрения частично устарели 4 .

Объем инвестиций

Основным ограничивающим фактором при выборе того или иного инвестиционного товара является величина средств, которая может быть использована для инвестирования.

К потребности инвестировать деньги приходят люди с совершенно разным стартовым капиталом. Для того чтобы лучше понять поведение инвесторов, рассмотрим функциональное наполнение денег в зависимости от их количества 5 , приведенное в таблице.

Исходя из таблицы, можно сделать вывод, что индивиды, обладающие свободными денежными средствами в объеме менее 20 тыс. рублей, вряд ли будут задумываться о приобретении инвестиционных товаров, так как эти деньги скорее всего будут потрачены на удовлетворение текущих потребностей в еде, одежде, жилье, мелких удовольствиях и т. д.

Индивидов, обладающих так называемыми «комфортными деньгами», могут заинтересовать предложения по вложению в инвестиционные товары. Но скорее всего они предпочтут менее рискованные товары, такие как: банковские депозиты, валюта, драгоценные металлы и прочее.

Индивиды, располагающие большим объемом денег, могут себе позволить вложение в более рискованные, но в то же время более доходные инвестиционные товары, такие как ценные бумаги.

Цели инвестирования

Принятие инвестиционного решения зависит также от целей, которые ставит перед собой инвестор. Хотя главным стимулом инвестирования обычно является стремление получить привлекательную доходность, могут существовать и другие мотивы, например:

- возможность принять участие в предпринимательском процессе;

- чистый альтруизм 6 .

Если исходить из того, что инвестор стремится получить доход в будущем, то здесь может быть выделено несколько подходов:

- получение регулярного дохода;

- достижение прироста активов капитала;

- сочетание первых двух подходов.

Первый подход предполагает регулярный приток денежных средств для возмещения расходов. Этот денежный поток обычно имеет форму процентов от облигаций или дивидендов от акций, но может быть получен также от капитала в случае ликвидации компании.

Второй подход может быть определен как увеличение стоимости компании посредством повышения величины акционерного капитала или непрерывного реинвестирования полученной прибыли.

Инвестиции, более подходящие для получения дохода, — банковские депозиты и инструменты денежного рынка, облигации с большой купонной ставкой, долевые инструменты с высоким доходом. Для роста капитала более подходят долевые инструменты взаимных фондов и облигации с нулевым купоном 7 .

Поиск вариантов объектов инвестирования

После установления величины ресурсов для инвестирования и определения цели разрабатывается инвестиционный план определения приемлемых для инвестора направлений размещения средств. На рисунке 4 рассмотрены основные объекты инвестирования.

Рис. 4. Инвестиционные товары

Всю совокупность инвестиционных товаров можно разделить на три группы: реальные инвестиционные товары, финансовые инструменты и инновационные инвестиционные товары 8 .

Реальные инвестиции включают в себя:

- покупку недвижимости (земельных участков, жилья, незавершенного строительства);

- капитальные вложения (новое строительство, техническое перевооружение, капитальный ремонт, расширение);

- покупка прочих объектов инвестирования (драгоценные металлы и изделия, произведения искусства, инвестиционные монеты).

Основные виды финансовых инструментов включают: ценные бумаги, банковские ссуды и депозиты, валюту, продукты страхования и т. д. 9

Инновационные инвестиции включают в себя:

- интеллектуальные инвестиции (лицензии, ноу-хау, патенты);

- научно-технические новации (рационализаторство, научнотехнические проекты, новые технологии).

Оценка объектов инвестирования

После рассмотрения возможных вариантов вложений осуществляется сбор необходимой информации, на основе которой оценивается привлекательность различных объектов инвестирования.

Как правило, оценка любого обычного товара осуществляется по таким характеристикам, как функциональность, надежность, удобство применения 10 .

Применительно к инвестиционным товарам вышеперечисленные характеристики могут быть выражены в следующих показателях:

- функциональность инвестиционного товара определяется ее доходностью, причем доходность может быть рассмотрена как в абсолютном, так и в относительном выражении;

- надежность отражается в показателе рискованности инвестиционного товара, т. е. степенью неопределенности осуществимости целей владельца инвестиционного товара;

- удобство применения — в ликвидности инвестиционного товара, т. е. возможностью обмена инвестиционного товара на деньги в течение фиксированного периода времени без существенного изменения рыночной цены на нее.

К примеру, большинство населения склонно складывать свои деньги в традиционный финансовый инструмент — банковский депозит. При этом наблюдается весьма низкий уровень вовлеченности населения в другие финансовые инструменты. Это объясняется тем, что банковские депозиты в отличие от других инвестиционных товаров обладают меньшей рискованностью и хорошей ликвидностью. Несмотря на достаточно низкую доходность, так как проценты, начисляемые банками, едва покрывают инфляцию.

Вложение денег в недвижимость имеет некоторые особенности. Ликвидность квартиры не слишком высока, она не может быть обращена в деньги в любой момент — это связано с необходимостью оформления большого количества бумаг. С другой стороны, вложение в недвижимость достаточно стабильно — квартира может приносить постоянный доход как от сдачи ее в аренду, так и за счет роста ее стоимости 11 .

Накопительное страхование отличается от обычных инвестиционных инструментов. Данный финансовый инструмент сочетает в себе как рисковую защиту страхователя, так и накопление дополнительных средств. Страхование жизни достаточно гибкий инструмент, позволяющий подобрать индивидуальные условия договора — размер накоплений, сроки, размер выплат. Но в то же время, доходность страхования в сегодняшней России не сравнима с доходностью банковских вкладов. Накопления, которые находятся у страховой компании, часто не могут быть изъяты без значительных потерь до истечения срока действия договора, кроме выплат в страховых случаях 12 .

Вложения в драгоценные металлы, в частности в золото, тоже не отличаются особой доходностью. Статистика показывает, что за последние 20—30 лет средняя доходность от инвестиций в золото составляла около 6,5% годовых 13 . Вместе с тем этот вид вложений считается менее рискованным и достаточно ликвидным средством.

Выработка объекта инвестирования

Что касается данного этапа, то здесь следует привести некоторые принципы, лежащие в основе выбора объектов инвестирования:

- чем больше выгод в виде прибыли или денежных потоков, тем лучше;

- чем выше ликвидность инвестиционного товара, тем лучше;

- краткосрочные выгоды предпочтительнее отдаленных;

- безопасные инвестиции предпочтительнее рискованных.

Резюме

Для эффективной деятельности субъекта, предлагающего на рынке инвестиционные товары, необходимо знать, как инвесторы принимают решение, куда вложить деньги, и какие факторы могут повлиять на окончательный выбор объекта вложения.

Это поможет выработать правильную стратегию присутствия на данном рынке. Правильно определить целевой сегмент, на который будут направлены маркетинговые усилия субъекта. Причем сегментация инвесторов должна проводиться с учетом таких внутренних факторов, как образование, уровень дохода, личностные ценности, убеждения, склонность к риску индивида и т. д.

Далее с учетом внешних и внутренних факторов, влияющих на принятие решения инвестором, разрабатывается комплекс маркетинга, с помощью которого осуществляется управление отношением инвестора к тому или иному инвестиционному товару.

Кроме того, необходимо помнить, что привлекательность инвестиционных товаров определяется на основе будущих доходов. Перспектива получения большего дохода в будущем побуждает инвесторов вкладывать деньги в настоящем. Следовательно, привлекательность инвестиционного товара основана на ожиданиях инвесторов относительно доходности, т. е. определяется мнениями существующих и потенциальных инвесторов. Отсюда становится очевидной центральная роль коммуникативной политики субъекта в формировании правильного восприятия инвесторами доходности и рискованности вложений.

1 Потребительское поведение на финансовых рынках России / С.В. Байков, А.С. Жирнихин, К.А. Смирнова; Под ред. А.Н. Зубца. – М.: Экономика, 2007. – 271 с.

2 Васильев Г.А. Поведение потребителей: учебное пособие. – М.: Вузовский учебник, 2008. – 240 с.

3 Андреев С.Н., Мельниченко Л.Н. Основы некоммерческого маркетинга. – М.: Прогресс – Традиция, 2000. – 256 с.

4 Станьер П. Инвестиционные стратегии: руководство. Как понимать рынки, риски, вознаграждение и поведение инвесторов / Пер с англ. С.А. Корнева. – М.: ЗАО Олимп-Бизнес, 2009. – 384 с.

5 Монин А.А. Книга начинающего инвестора. Куда и как вкладывать личные деньги. – СПб.: Питер, 2008. – 224 с.

6 Котлер Ф., Картаджайя Х., Янг Д. Привлечение инвесторов: маркетинговый подход к поиску источников финансирования / Пер. с англ. – М.: Альпина Бизнес Букс, 2009. – 194 с.

7 Иванов А.П. Финансовые инвестиции на рынке ценных бумаг. – 2-е изд. – М.: Дашков и Ко, 2006. – 448 с.

8 Староверова Г.С., Медведев А.Ю., Сорокина И.В. Экономическая оценка инвестиций: учебное пособие. – М.: КНОРУС, 2006. – 312 с.

9 См., например: Галанов В.А. Рынок ценных бумаг: Учебник. – М.: ИНФРА-М, 2006. – 379 с.; Самойлов Г.О., Бачалов А.Г. Банковская конкуренция. – М.: Экзамен, 2002. – 256 с.

10 Хершген Х. Маркетинг: основы профессионального успеха: Учебник для вузов: Пер. с нем. – М.: ИНФРА»М, 2000. – XVIII, 334 с.

11 Потребительское поведение на финансовых рынках России / С.В. Байков, А.С. Жирнихин, К.А. Смирнова; Под ред. А.Н. Зубца. – М.: Экономика, 2007. – 271 с.

Руководство по привлечению инвестиций в свой проект

Зачем и как привлекать инвестиции — интересует многих начинающих стартаперов. Ведь далеко не каждый «зеленый» бизнесмен может создать бизнес за свой счет без привлечения сторонней помощи.

Когда есть идея, но нет возможности ее реализовать, то можно:

- Продать идею каким-то крутым чувакам.

- Взять кредит.

- Полететь в Кремниевую долину.

- Или запустить привлечение инвестиций в свой бизнес здесь и сейчас.

Если у вас есть бизнес-идея или прототип, который давно ждет щедрых вложений, чтобы «жить» — читайте пошаговую инструкцию по поиску финансирования, в которой всё про инвестиции, их виды, мифы об инвесторах и ошибки предпринимателей.

Что такое инвестиции и их назначение

Сейчас инвестиции — это уже не роскошь, а необходимость, чтобы быть уверенным в завтрашнем дне, жить максимально полной жизнью, не бедствовать на пенсии. Поэтому и рабочие, и бизнесмены тщательно думают о том, куда отправить «работать» свои активы. И думают вдвойне больше, когда речь идет про вложения в стартапы.

Инвестиции в стартапы платят лучшие дивиденды.

В Кремниевой (или Силиконовой) долине находится эпицентр проектов и инвесторов, которые участвуют в бесконечном круговороте идей и денег. Именно здесь появилась компания Hewlett-Packard (HP) в гараже близ Стэнфорда и Google в самом Стэнфорде. А позже привлечение инвестиций в свой бизнес стало здесь самым популярным занятием среди приехавших амбициозных людей и начинающих бизнесменов.

Чтобы проект стал успешным, найти инвестора — не главная задача. Нужно привлекать инвестиции от частных и физических лиц, а не только от единственного человека, чтобы быстрее собрать сумму для запуска стартапа.

Настоящая цель привлечения инвестора

Привлечение инвестиции разных людей защищает новый бизнес от негативных последствий, если один из бизес-инвесторов выйдет из проекта.

Чем больше вы привлечете инвестиций на начальном этапе, тем больше вложений поступит на каждой последующей ступени.

Инвестор, который участвует с самого начала проекта, знает «кухню» изнутри. Это исключает поиск новых лиц для привлечения инвестиций в свой бизнес, так как «старички» дофинансируют проект, если процесс сбора вложений на очередном этапе даст сбой.

Отмечу, что бизнес-инвесторы приносят не только деньги, но новый опыт и связи.

Мифы об инвесторах

Говорят, чем больше инвесторов в стартапе, тем лучше — спорное утверждение. Вот еще с какими мифами об инвесторах я сталкивался:

- Чтобы привлечь инвестиции, достаточно познакомиться с инвестором.

Для получения финансирования стартапа, нужно тщательно готовиться к встрече, проводить длительные переговоры, подбирать сильные аргументы и быстро предоставлять необходимую информацию.

Будьте убедительным и настойчивым. - В бизнес-инвесторе главное — это деньги.

Вместе с капиталом вкладчика вы получите опыт и связи. Поэтому не нужно искать инвестора в той сфере, которая никак не связана с вашим бизнесом и думать только о деньгах. - Сначала деньги, потом проект.

Редкий инвестор будет вкладывать свой капитал в проект на начальных стадиях. Должна быть гарантия — реальный результат стартапа. Это спасает бизнес-инвесторов от навязанных предубеждений, а также увеличивает лояльность и доверие к основателю проекта. - Начинать диалог с инвестором с соглашения о неразглашении.

Ведь одни и те же мысли могут прийти в одно время в головы совершенно незнакомым людям. Здесь важна не сама идея, а то, как быстро и эффективно можно ее реализовать. Начиная стартап, начинаешь участвовать в «гонке». - Есть волшебные базы данных инвесторов.

Не верьте инвестиционным посредникам, которые рассказывают о VIP-пакетах базы данных и доступе для «избранных». База данных одна, везде участвуют одни и те же люди, а обращение к инвестиционным посредникам — бесцельная трата ваших сбережений.

Виды инвестиций

Способов инвестирования множество. Их делят:

- По объекту инвестирования: на реальные, финансовые и венчурные.

- По времени: на краткосрочные, среднесрочные и долгосрочные.

- По форме собственности: на частные, государственные, иностранные и смешанные.

Частные инвестиции — это вложения от негосударственных организаций, компаний и физических лиц. Акции, облигации, векселя. Для микро и малых предприятий обычно это основной или главный источник собственных средств.

Государственные инвестиции — это вложения страны через органы власти.

Инвестиции иностранные — это вложения и частных, и государственных лиц в проекты другой страны.

Главные источники привлечения инвестиций в свой бизнес

Это собственные и заемные денежные средства, привлечение инвесторов и партнеров.

- Собственные средства — это уставной капитал, амортизация, нераспределенная прибыль. Деньги должны работать. Поэтому эффективно будет не тратить полностью прибыль, которую приносит бизнес, а вкладывать часть в проект и развивать его.

- Заемные средства — это кредиты, займы, лизинг. Они идеально подходят для закрытия краткосрочных задач. Но не нужно ими злоупотреблять, так как придется платить существенные деньги (проценты) за возможность пользоваться дополнительными деньгами.

- Привлечение инвесторов и партнеров — это финансовая стабильность проекта, которая зависит от количества учредителей в компании. Только без фанатизма — не спешите распродавать по частям компанию, чтобы не потерять контроль над фирмой. Оставьте значительную долю компании себе.

Методы поиска инвестора: пошаговое руководство

4 важных этапа, которые нужно пройти, чтобы получить «своего» инвестора в проект:

1. Привлечь инвестиции надежного партнера.

Разберитесь с тем, кому вы будете отправлять предложение инвестирования — бизнес-ангелу, бизнес-ментору или бизнес-акселератору.

Они могут находиться в вашем районе или городе, на выставках или форумах, на сайтах объединений или инвестиционных платформах.

- Бизнес-ангел — это венчурные инвесторы, которые могут финансировать как бизнес-идею, так и ранние стадии проекта.

- Бизнес-ментор — это наставник, который прошел путь от разработки идеи до коммерциализации и готов делиться опытом, знаниями, связями, контактами.

- Бизнес-акселератор — это мощная поддержка и развитие стартапа от прототипа до вывода на рынок. Такой инвестор предоставляет инвестиции, инфраструктуру, экспертную и информационную поддержку.

2. Лично встретиться с потенциальным инвестором.

Встречайтесь без инвестиционных посредников, так как встреча тет-а-тет располагает собеседника и повышает доверие. Основная задача беседы — заинтересовать и привлечь инвестора.

3. Презентовать проект.

Подготовить достойный визуал презентации и устную речь. Составить бизнес-план, разобрать плюсы и минусы проекта, рассказать о необходимых инвестициях.

Главные пункты, которые вы должны представить — это:

- Информация об основателе проекта.

- Суть, интересность, фишки, выгоды и уникальность стартапа.

- Полезность и важность проекта для целевой аудитории.

- Исследования о востребованности продукта или услуги.

- Доказательства качества и вашей экспертности.

- Финансовые показатели.

- Дополнительные награды, премии, призы и другие знаки отличия, по которым можно сделать вывод об успешности прототипа.

4. Составить и подписать договор.

Частые ошибки неопытного предпринимателя

Ошибки основателей проекта при привлечении инвестиций в свой бизнес очевидны и просты.

- Единственный основатель.

- Неумение или нежелание делегировать задачи.

- Поверхностная презентация проекта и отсутствие уверенности на переговорах.

- Упрямство.

- Размытый портрет целевой аудитории.

- Большие расходы.

- Отсутствие четких цифр, размытая статистика, предположительные данные.

- Разногласия и спор между основателями.

В течение 10 лет венчурное финансирование набирает обороты в онлайн.

Краудфандинг объединяет в интернет-пространстве бизнес-ангелов, бизнес-менторов и бизнес-акселераторов, сводит создателя идеи с инвестором, помогает решить вопросы и заключить сделки гораздо быстрее.

Границы стираются ежегодно и, чтобы выйти со своим стартапом, теперь не нужно придумывать что-то новое или сверхъестественное. Предпринимателем может стать любой.

Но есть закон равновесия, поэтому сейчас рынок ломится от конкурентов, и вcе сложнее стартаперам получить финансирование, выделиться среди массы и «выжить».

Избегайте популярных ошибок «молодых» предпринимателей, исследуйте «джунгли» инвесторов, прокачивайте себя, создавайте и верьте в то, что делаете.

http://people.onliner.by/2020/02/03/aba

http://www.marketing.spb.ru/mr/social/investment_market.htm