Российский рынок ценных бумаг

Под рынком ценных бумаг подразумевается сложная система взаимоотношений, выстроенных между инвесторами, эмитентами и теми, кто данный рынок обслуживает. В каждой стране подобные структуры имеют свои характеристики, продиктованные финансовой и экономической политикой. И все же российский рынок ценных бумаг тесно связан с общемировым, а значит, имеет схожие пути развития и предлагает участникам аналогичные активы и инструменты для успешных торгов.

Краткая историческая справка о рынке бумаг в России

Считается, что зарождение современного фондового рынка в России началось после Октябрьской революции 1917 года, когда в стране заново пришлось формировать налоговые, финансовые, экономические и даже жилищные нормы свод и правил. А настоящим прорывом в этой области можно назвать появление чековых аукционов в 1992 году. Именно тогда появился так называемый оборот приватизационных чеков, которые точно характеризовали права своих обладателей в части получения ими прибыли.

Постепенно, с середины 90х, стали распространяться по всей стране торговые площадки. Это можно сказать первый российский рынок ценных бумаг, на котором можно было приобрести акции вновь открывшихся акционерных обществ. Появляются первые признаки взаимоотношений фондового рынка. Люди начинают понимать ценность купленных акций, учатся правильно распоряжаться ими. В дальнейшем на первых биржах стали предлагаться облигации, авизо, векселя и известные тогда билеты МММ. Все это послужило отправной точкой для формирования современного рынка.

Постепенно, с середины 90х, стали распространяться по всей стране торговые площадки. Это можно сказать первый российский рынок ценных бумаг, на котором можно было приобрести акции вновь открывшихся акционерных обществ. Появляются первые признаки взаимоотношений фондового рынка. Люди начинают понимать ценность купленных акций, учатся правильно распоряжаться ими. В дальнейшем на первых биржах стали предлагаться облигации, авизо, векселя и известные тогда билеты МММ. Все это послужило отправной точкой для формирования современного рынка.

А уже к 2000-м годам российский рынок стал разделяться на две категории. Помимо основного, выделился в отдельный сектор и внебиржевый рынок, где сегодня можно приобрести ценные бумаги различного назначения, номинала и ценности.

Становление рынка в России было сложным и неоднозначным. Но по заявлениям ведущих экспертов сегодня он соответствует европейским стандартам и способен предложить трейдерам максимально выгодные условия для инвестирования.

Российский рынок ценных бумаг: в чем основные отличия от общемирового

Амстердамская фондовая биржа считается самой старой. Сформирована она была еще в 1602 году, где появились первые признаки торговли по образцам продукции. Тогда и начали зарождаться первые биржи. По такому подобию был основан и российский рынок ценных бумаг. И вместе с тем он сегодня имеет ряд отличительных особенностей.

- Приоритет, как и на европейских рынках, отдается крупному капиталу. В отличие от американской модели торгов, где розничный инвестор и небольшие компании-эмитенты пользуются максимальными привилегиями, а мелкие, но частые сделки – наибольшим спросом.

- Основной интерес рынка направлен на обслуживание долгосрочных проектов, что сопоставимо с крупнейшей в Европе Лондонской биржей и ее ориентирами.

- Сделки строго регулируются государством, а не саморегулируемыми инвестиционными компаниями, как это принято на Нью-Йоркской бирже.

Активы же, как впрочем, и на общемировом рынке ценных бумаг, схожие. Это государственные облигации, чеки, акции, депозитные и сберегательные сертификаты, депозиты, инвестиционные паи, закладные.

Виды ценных бумаг на российском рынке

В международной практике сформировалось тенденция: ведущее место среди всех активов отдано государственным ценным бумагам. Таким образом государство привлекает свободный капитал для реализации долгосрочных проектов, уменьшая денежные массы в обращении и обеспечивая развитии экономики в целом.

Так, и российский рынок ценных бумаг основное внимание уделяет следующим государственным активам:

- Казначейские бумаги, которые эмитируются министерствами или правительством (в том числе сертификаты, облигации и депозиты);

- Муниципальные или региональные сертификаты, векселя;

- Акции, выпускаемые правительственными компаниями, например, РАО ЕЭС России.

Государственные ценные бумаги могут быть долгосрочными (от 4 лет), краткосрочными (до 12 месяцев), среднесрочными (от 1 года до 3 лет). Приобрести их можно как на биржах, так и на внебиржевом рынке.

Второй категорией ценных бумаг, которые активно продаются и приобретаются в России, являются активы, выпущенные корпоративными брендами. Самые популярные – ПАО Сбербанк, ПАО ВТБ, ПАО Газпром. Основная их характеристика заключается в получении дохода в краткосрочном периоде, в нестабильности по цене. И применяются они в основном в сфере межбанковского кредитования.

Дополнительно стоит выделить рынок облигаций и долговых ипотечных обязательств. В связи с ростом строительства в начале 2000-х годов эти ценные бумаги, эмитированные строительными организациями и ипотечными центрами, такие как АИЖК, были максимально популярны среди начинающих инвесторов. С течением времени спрос на них спал, однако, как отдельный сектор этот рынок ЦБ в России до сих пор существует.

Структура российского рынка

Выше уже было обозначено, что российский рынок ценных бумаг условно подразделяется на две категории – биржевый и внебиржевой.

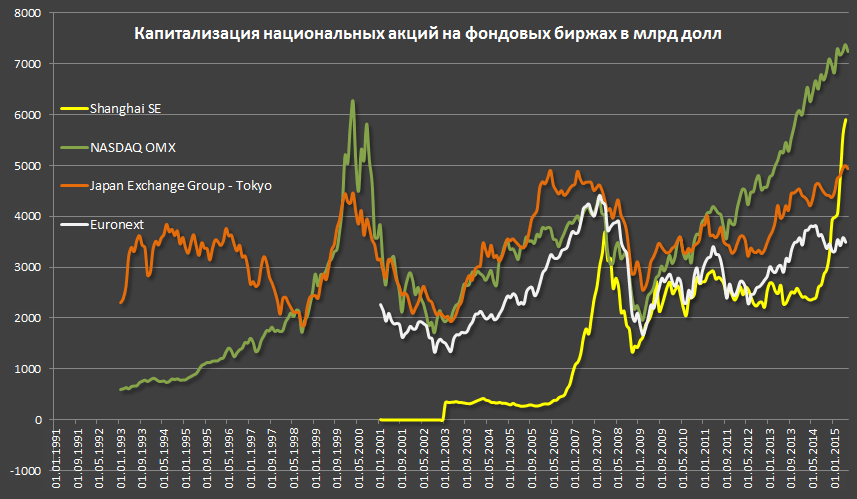

Рынок биржевых бумаг – самый развитый и значимый для России. Капитализация в нем достигает 1 триллиона долларов. Представлен данный рынок в основном акциями, которые выпускаются примерно тремя сотнями компаний. Основные эмитенты – банки (ПАО Сбербанк), организации нефтегазовой и энергетической отрасли (ПАО Газпром), компании, производящие промышленное оборудование (АО Норникель), телекоммуникационные организации (ПАО Мегафон).

Рынок биржевых бумаг – самый развитый и значимый для России. Капитализация в нем достигает 1 триллиона долларов. Представлен данный рынок в основном акциями, которые выпускаются примерно тремя сотнями компаний. Основные эмитенты – банки (ПАО Сбербанк), организации нефтегазовой и энергетической отрасли (ПАО Газпром), компании, производящие промышленное оборудование (АО Норникель), телекоммуникационные организации (ПАО Мегафон).

Еще одно направление в рамках торговли биржевых ценных бумаг – это фьючерсные контракты, заключаемые на реализацию «голубых фишек», а также валютные и индексные контракты. Этот сегмент рынка довольно молодой, но перспективный. Российские инвесторы активно занимаются развитием структуры и выделяют немало капиталовложений на сделки с повышенной доходностью.

А чем интересен внебиржевой рынок? В этот сегмент попадают ценные бумаги, которые обеспечивают, прежде всего, торговый оборот компаний, улучшают их популярность, ликвидность и инвестиционную привлекательность. К таким активам относятся:

- Векселя и ордеры;

- Облигационные сертификаты и акции тех компаний, которые по ряду причин не котируются на основном рынке;

- Ломбардные закладные.

Качество и номинал представленных активов бывают различными – от небольших сумм до значительных по цене обязательств.

Таким образом, трейдеры, рассматривая российский рынок ценных бумаг как структуру для инвестирования, смогут подобрать для себя те инструменты, что максимально соответствуют их представлениям о стабильности, высокой доходности и перспективности.

Российский рынок ценных бумаг: основные фондовые биржи и их характеристики

В России сформированы и действуют на сегодняшний момент следующие фондовые биржи:

- Московская (ММВБ-РТС). Самая крупная торговая площадка по оборотам и объемам сделок. Считается универсальной биржей, обслуживающей фондовый, валютный, денежный, товарный, срочный, внебиржевой рынки. Предлагает разнообразные биржевые инструменты – акции, облигации, расписки, паи, депозиты, опционы, фьючерсы. Расчет ведет в рублях и долларах, а также в некоторых иных валютах на валютном рынке.

- Санкт-Петербургская (ФБСПб). Является торговой площадкой, где основным инструментом являются товарные фьючерсы. Здесь формируется ценовая политика на такие значимые импортируемые товары как топливо, газ, пшеница. Расчеты ведет в рублях.

- Валютная биржа в Санкт-Петербурге. Занимается исключительно валютными операциями (евро, доллары), межбанковскими кредитными средствами, проводит контроль по обращению облигаций, выпущенных субъектами РФ.

Данные фондовые биржи считаются ликвидными, составляют основу рынка ценных бумаг в стране.

Правовое регулирование рынка

Российский рынок ценных бумаг как сформировавшаяся структура обязана действовать в рамках законодательства. Взаимоотношения на биржах складываются на основании ГК РФ. А правовое регулирование всех профессиональных участников рынка и организаций инфраструктуры происходит по принципам и пунктам предпринимательского права. Также в этой отрасли пользуются основными пунктами, параграфами:

- Конституции РФ;

- Федеральных Законов;

- Постановлений ФКЦБ;

- Приказами компетентных служб и контролирующих органов.

Финансовая защита и безопасность гарантируются также международными регулирующими органами. Они же определяют стандарты работы рынка. А саморегулируемые организации и ассоциации участников фондового рынка возлагают на себя ответственность за функциональность, исполнение обязательств и законное проведение сделок.

Таким образом, российский рынок ценных бумаг – это структура, которая позволяет экономике страны развиваться, привлекая в инвестиционный бизнес и крупнейшие компании, и лиц, заинтересованных в грамотном распоряжении имеющегося у них капитала.

Есть что добавить по поводу инвестирования в ценные бумаги? Ждем ваших комментариев на нашем форуме в разделе «Российский рынок ценных бумаг«.

Как устроен фондовый рынок России? В чем его особенности

Фондовый рынок России занимает важную позицию в отечественной экономике. Потому для каждого участника важно знать по каким принципам он работает. Узнайте здесь о истории и структуре рынка ценных бумаг!

История и инфраструктура фондового рынка в России

Ключевое значение любого фондовго рынка состоит в предоставлении возможности концентрации и последующей аккумуляции значительного количества временно свободных финансовых средств. Чтобы перенаправить их на развитие областей экономики государства, обладающих наибольшим потенциалом. Организации — компании, корпорации и др. — и частные лица, являющиеся владельцами свободных денег приобретают один из видов ценных бумаг, торгуемых на биржах, с целью увеличения своего капитала. Деньги, отдаваемые в качестве платы за ценные бумаги называются инвестициями, а покупатели акций, облигаций и т.д. — инвесторами.

Компании, выставляющие ценные бумаги на продажу на одной из бирж с целью привлечения свободного капитала в качестве инвестиций, являются эмитентами. Зачастую инвестируемые средства привлекаются с целью развития различных аспектов деятельности корпорации — производства, последующей реализации товаров, услуг либо каких-либо программ.

Таким образом, внутренняя инфраструктура фондового рынка представляет собой посредника в сделках для инвестора и эмитента. Обеспечивая аккумуляцию инвестиционных средств, ФР распределяет крупные финансовые потоки, направляя их на прирост количества эмитентов для ЦБ. Которые, в свою очередь, выступают гарантом высокого уровня доходности. Кроме того, важнейшей функцией ФР является страховка инвесторов и их средств от внезапных потерь, обусловленных инфляцией и прочими малоконтролируемыми факторами. Это достигается путём сбыта ценных бумаг при необходимости без значительных потерь для последующего возврата финансовых средств инвесторам.

История формирования фондового рынка в России

История российского ФР берёт начало в начале 90-х годов прошлого века. В течение последних 26-ти лет устоялась, преодолев множество неудач, чёткая инфраструктура. А также сформировались значительные группы профессиональных трейдеров, инвесторов и других участников рынка. Кроме того, возникновение фондового рынка повлекло закономерное изменение и расширение действующего законодательства Российской Федерации. Поскольку некоторый личный опыт, а также опыт аналогичных рынков в других странах, послужили базой для системы регулирования рыночной системы, служащей как для защиты инвесторов, так и для страхования интересов других групп участников.

Сегодня, в 2017 году, вся деятельность биржи ценных бумаг РФ осуществляется Московскими и Санкт-Петербургскими органами. Причём на Петербург приходится лишь 10% от всего объёма рынка. Около 87% сосредоточено в столице, а остальные 3% распределяются между региональными департаментами фондового рынка, расположенными в Новосибирске, Екатеринбурге, Нижнем Новгороде и других городах.

В 1995 году с целью частичного слияния отдельных бирж локального значения была создана РТС. Систему, изначально основанную на западном ПО, в 1998 году сменил уникальный комплекс программного обеспечения, разработанный отечественными программистами, благодаря чему удалось расширить функционал, улучшив при этом качество. К примеру, появилась возможность работать с полным списком ценных бумаг и валют, который ранее ограничивался только акциями и долларами США. Данные, передаваемые на РТС для последующей обработки поступают от крупнейших финансовых информаторов по всему земному шару, что позволяет работать с международными биржами и инвесторами из любого государства, привлекая, соответственно, более крупный денежный поток.

С 2002 года начинает свою работу акционная биржа, утверждение которой сделало первый шаг к доступности инвестирования широкому кругу россиян.

Деятельность ФБ подразумевает возможность регулирования минимального и максимального размера пакета приобретаемых на ММВБ ценных бумаг. Чаще всего ограничения обусловлены стоимостью акций конкретной корпорации. Соответственно тем меньше будет размер доступного пакета, чем выше будет курс конкретной ценной бумаги. Преимущество РТС здесь состоит в том, что там ограничений почти нет. Что позволяет работать с крупными пакетами акций. Кроме того ордеры формируются относительно числа акций, а также устанавливаются определённые условия для лотов. Например, кратность 10 тысячам USD в том случае, если стоимость одной единицы ЦБ исчисляется центами и др.

Посредники и брокеры

Если взглянуть на дилерские центры и брокерские компании, то проступает схожая картина. Подавляющее большинство посредников цепочки Инвестор — Рынок включает множество элементов разной степени важности, но основные составляющие сосредоточены в столице Российской Федерации городе Москва. Причём наибольшую степень распространения имеет концепция инвест. банка, способного предоставить все виды услуг посредника. Последнее справедливо как в отношении рынка ЦБ, так и к банковским услугам.

В наше время владельцы сравнительно небольшого капитала предпочитают работать преимущественно с акциями отечественных компаний. А также организаций из стран бывшего СССР. Кроме того, на новом витке развития инвестирования растёт активность в сфере торговли муниципальными и корпоративными ценными бумагами, а также число брокерских центров по всему миру.

За прошедшие 10 лет роль фондового рынка, занимающегося ценными бумагами, значительно выросла как в делах частных компаний, так и в государственных. В частности, немалое влияние ФР оказывает на процесс корректировки ликвидности финансов как в отдельно взятой стране, так и на территориях альянсов и всего мира. Деятельность таких крупных организаций, как Банк России, способствовала тому, чтобы средние ставки доходности сблизились с общерыночным состоянием экономики.

Как и в любой другой глобальной системе, на российском ФР есть лидеры, в простонародье называемые «голубыми фишками». В частности здесь можно выделить СберБанк, Газпром, Сургутнефтегаз и другие.

Структура ФР РФ

Регуляторы являются одним из важнейших элементов любого торгового процесса на рынке фондов. Для большинства профессиональных организаций и частных участников основным регулятором выступает ФСФР, коммерческие банковские предприятия работают с ЦБ РФ. Таким образом, ФСФР отвечает за деятельность брокеров, депозитариев, регистраторов, оценщиков различного имущества, предприятий управления. Кроме того, она занимается выдачей лицензий для профессиональных инвесторов, занимается законодательными вопросами и т.д.

Профессиональными участниками рынка ценных бумаг в Российской Федерации называются бизнесмены — представители различных компаний, ищущих инвесторские взносы либо иностранный капитал в качестве финансирования бизнеса. А также инвесторы. А чаще инвест. институты, постоянно проявляющие определённую степень активности на рынке путём заключения сделок, связанных с ЦБ, и регулированием активов. К этой группе относятся инвест. компании, брокеры и дилеры, организации управления, занимающиеся вопросами регулирования ресурсной базы для пенсионных и паевых фондов, а также инвестициями с долгими сроками, поступающими от и в ПФ и страховых компаний.

С популяризацией интернета на фондовом рынке возникла ещё одна группа профессиональных участников — трейдеры. Эти люди не заинтересованы в долгосрочных вкладах, предпочитая торговать онлайн в реальном времени. Путём аналитики ситуации на ФР и курсовой динамики составляется прогноз и открывается соответствующая сделка. Средний доход трейдера во много раз превышает аналогичные показатели инвестора, но и риск гораздо выше. Лучшие игроки, как ещё называют трейдеров, утверждают, что риск можно минимизировать. Но для этого нужно максимально серьёзно относиться к данному виду деятельности — отслеживать новости, учитывать при работе глобальные проблемы экономики, рейтинги предприятий, лидирующих в различных сферах деятельности. Помимо всего прочего, популяризация трейдинга спровоцировала возникновение множества обзоров и обучающих руководств, связанных с торговлей на биржах.

Специальные институты

Депозитарии — специальные институты, зарегистрированные и внесённые в соответствующий реестр; предназначаются для удержания и хранения ЦБ.

К списку обязанностей депозитария относятся:

- Отслеживание и подтверждение обязательств, предписанных депоненту ценной бумагой;

- Актуализация данных по счёту депонента, а также регистрация каждой новой операции по дате её совершения;

- Отправление депоненту данных об активах, переданных эмитентом либо держателем реестра обладателей ценных бумаг, в полном объёме.

В Российской Федерации в роли депозитария могут выступать также коммерческие банки либо аналогичные банковские предприятия.

Реестродержателями называют специнституты, имеющие лицензию, позволяющую хранить данные о правах конкретных лиц на владение ценными бумагами в качестве личной собственности.

Биржа — это организованная централизованная платформа для осуществления торговых сделок. Существует три вида бирж: валютные, фондовые и товарно-сырьевые, каждая, соответственно, занимается своим подтипом активов:

- Валютные — торгуют валютой и валютными парами;

- Фондовые — осуществляют сделки, связанные с ценными бумагами;

- Товарно-сырьевые — занимаются контрактами на покупку и продажу каких-либо товаров, ресурсов и сырья.

Заключение

Современный фондовый рынок России является достаточно популярным местом как для получения дохода частными лицами, так и для развития бизнеса различными корпорациями. Капитализация ФР, получившая новый виток в 2016-м году, привела к тому, что для многих компаний стало целью выбиться в топ списка продавцов своих акций и других ценных бумаг. Кроме того, привлечение инвестиций на ФР сейчас является одним из наиболее действенных методов финансирования бизнеса, в особенности это относится к небольшим предприятиям. Мы надеемся, что данная статья поможет как начинающим, так и опытным участникам глубже понять роль рынка фондов в мировой экономике.

http://goodservice.su/investitsii/investitsii-v-tsennye-bumagi/rossijskij-rynok-tsennyh-bumag/

http://news-hunter.pro/important/kak-ustroen-fondovyj-rynok-rossii.pro