Стоит ли сейчас покупать акции Газпрома?

Инвестпривет, друзья! Не успела улечься история с огромными дивидендами НКНХ и более низкими по сравнению с ожидаемыми дивидендами Башнефти, как подошел еще один сюрприз. Причем ни абы о кого, а от нашего т.н. «национального достояния» – Газпрома. Правление неожиданно рекомендовало к выплате феноменальный размер дивидендов – 16,62 рубля на акцию против ожидаемых 8-10, благодаря чему котировки акций Газпрома выросли за считанные дни с 162 рублей до 202 на максимуме. Но, учитывая, что компания еще не опубликовала отчетность за 2018 год, возникает резонный вопрос: стоит ли покупать акции Газпрома в 2019 году, и если да, то когда: под дивиденды, после гэпа или прямо сейчас?

Что вообще произошло?

Первое упоминание о будущих дивидендах Газпрома за 2018 год появилось 11 апреля. Тогда Правление Газпрома рекомендовало выплатить 10,43 рубля на 1 акцию, что давало бы дивидендную доходность при текущих котировках на уровне порядка 6,5%.

Вот что было дословно сказано в пресс-релизе:

Учитывая высокие финансовые и операционные результаты работы компании в отчетном году, правление, несмотря на прохождение Газпромом пикового инвестиционного цикла, предлагает выплатить дивиденды в размере 246,9 млрд руб., то есть 10,43 руб. на одну акцию (на 29,7% больше, чем по итогам 2017 г.). Это рекордно высокий размер дивидендов за всю историю компании.

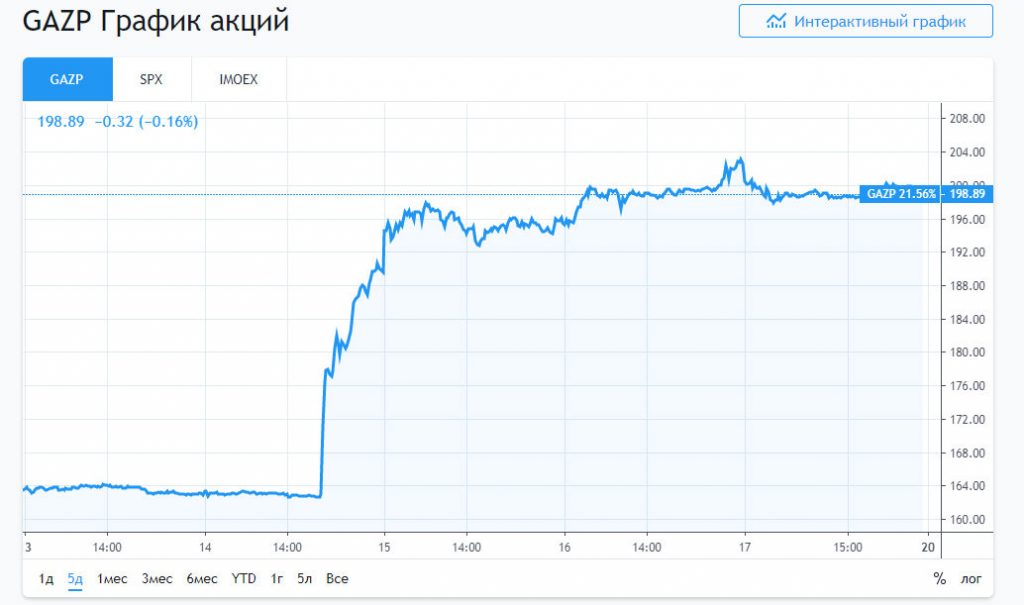

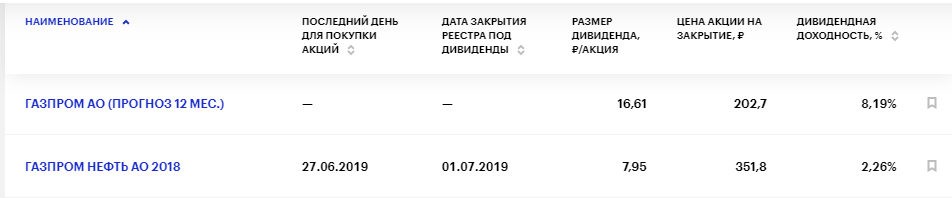

14 мая 2019 года Правление скорректировало свою рекомендацию. Теперь совет директоров рекомендует выплатить 16,61 рубль на 1 акцию. Это и спровоцировало столь резкий рост котировок:

Инвесторы ожидали, что дивиденды примут двухзначное значение, так как это обещали уже давно. Но не двухзначного роста дивидендов по отношению к прошлому году!

Так, если посмотреть на итоги 2016 и 2017 года, то видно, что Газпром платил чуть более, чем в 2 раза меньше: 8,03785 и 8,04 рубля на акцию соответственно. А вот полная история дивидендных выплат за последние годы.

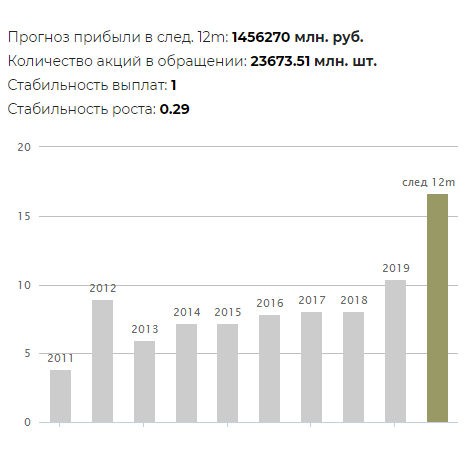

Ну и вот еще нагляднее:

Как видно, Газпром стремится нарастить объем дивидендов. И это хорошо.

В чем подвох?

Однако всё не так просто. Мы еще не видели итоговую доходность Газпрома за 2018 год. Чтобы компания имела возможность выплатить такие дивиденды, должно быть какое-то основание. Понятно, что Правление с бухты-барахты не будет рекомендовать такие дивиденды, но всё же. Если вдруг доходность окажется не фонтан, то Совет Директоров просто не утвердит рекомендацию.

В соответствии с дивидендной политикой Газпрома, отчисления на выплаты дивидендов составляют 10% от прибыли по РСБУ, и только при достижении целевого уровня резервов – от 17,5% до 35% прибыли. Если что-то не будет выполняться – Совет Директоров утвердит меньше дивиденды (как в итоге получилось с Башнефтью).

Итак, заявление Правление – это еще не дивиденды. Должно быть так:

- появляется отчетность;

- на основании отчетности Правлением формируется рекомендуемый размер дивидендов;

- рекомендация направляется на утверждение в Совет Директоров;

- Совет Директоров рекомендует утвержденный размер дивидендов для утверждения на Общем собрании акционеров (ОСА);

- ОСА утверждает дивиденды.

Такая вот сложная цепочка. Правление немного побежало впереди паровоза и спровоцировало ажиотаж на рынке. Я бы рекомендовал принимать инвестиционное решение, когда размер дивидендов будет хотя бы подкреплен отчетностью, а еще лучше – утвержден Советом Директоров. ОСА в любом случае не сможет уменьшить или увеличить размер выплат, а только подтвердит – будут они или нет.

Еще один подвох – налоги

Про них забывать нельзя. С дивидендов вам нужно уплатить налог – 13%. Т.е. в реальности вы получите не 16,61 рублей (если такие дивы утвердят), а только 14,45. Это снижает потенциальную дивидендную доходность.

Избежать выплаты налогов с акции можно, если открыть ИИС и использовать тип налогового вычета Б.

Что может пойти не так?

Конечно, Правление заявило о выплатах не просто так. Скорее всего, всё так и будет. Но не нужно забывать, что у Газпрома сейчас в разработке находится немало инвестиционных проектов – те же Северный поток-2, у которого начались (да и не заканчивались, если честно) проблемы, Турецкий поток, Сила Сибири.

Иными словами, пик инвестиций еще не пройдет. Так что деньги могут понадобиться самому Газпрому, а инвесторов могут попросить еще немного подождать.

Резкого роста денежного потока стоит ждать после 2020 года, когда основные стройки будут закончены, и Газпром начнет получать от них отдачу. Вот тогда подрастут и котировки, и дивиденды.

Но это не точно.

Другой момент, когда что-то может пойти не так: цены на нефть и газ. Мы живет в непредсказуемом мире, и любое изменение котировок может сказаться на нефтяной отрасли негативно.

Еще один момент: геополитические риски. Готовятся какие-то новые санкции по Северному потоку, Турция может перекрыть доступ по Черному морю (или не может), китайцы могут отказаться покупать газ – ну просто из упрямства. Так что эти моменты списывать не стоит.

Когда мы что-то узнаем?

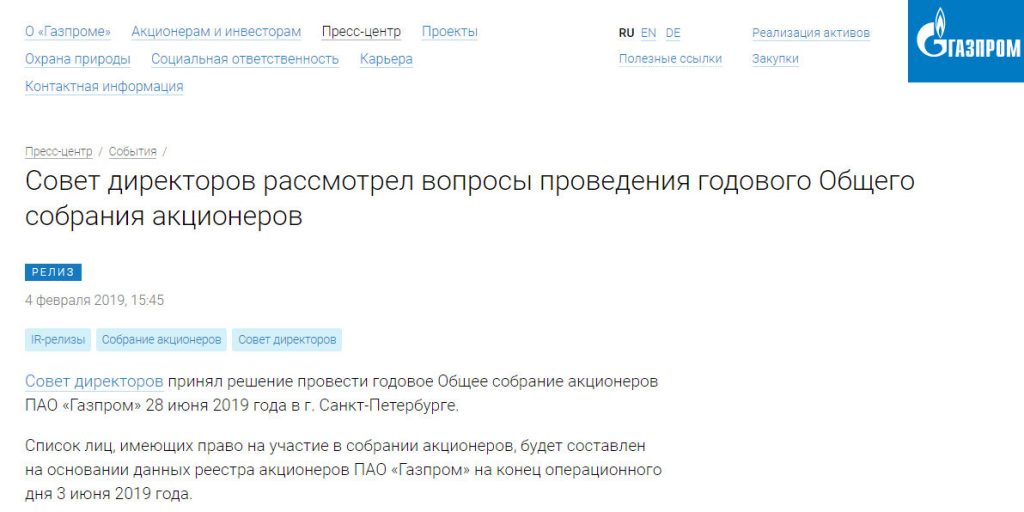

ОСА Газпрома в 2019 году назначена на 28 июня, и проходить Собрание акционеров будет в Санкт-Петербурге. Тогда же будет утвержден рекомендованный размер дивидендов, и мы однозначно узнаем о размере выплат.

Но тогда уже будет поздно покупать акции под дивиденды, так рынок уже отыграет ожидания, и котировки существенно вырастут. В результате дивдоходность будет на уровне порядка 6-8% годовых.

Когда нужно успеть купить

Чтобы успеть получить дивиденды по акциям Газпрома в 2019 году, их нужно успеть купить до даты отсечки. Дата закрытия реестра пока неизвестна. Ее мы тоже узнаем после совета акционеров.

Фигурирующая сейчас дата 27 июня – это отсечка по акциям Газпром Нефть. Это немножко другое.

Так стоит ли сейчас покупать?

Вопрос, который мне задают подписчики: стоит ли именно сейчас покупать акции Газпрома?

Ну смотрите. Я неоднократно писал, что профессиональный инвестор всегда покупает дешевле, а покупает дороже. Приобретать акцию на волне оптимизма, когда она выросла на новостях – неоправданно. Вы переплатите прям очень много лишних денег. А лишних денег не бывает 🙂

Гораздо разумнее дождаться снижения цены за акцию до приемлемых значений. Для Газпрома, на мой взгляд, это 170-180 рублей за акцию. Сейчас она перекуплена. Рост котировок во многом был обеспечен сработавшими стопами тех, кто шортил акцию. И сейчас они перевыставят позиции, опять продавив котировки вниз.

Существенного увеличения роста курса акций Газпрома стоит ждать, когда в бумаги придут серьезные инвесторы с серьезными суммами, способными поднять и удержать котировки. Сейчас предпосылок для их прихода нет. Газпром показывает стабильный (а не взрывной) рост и имеет большие капитальные расходы.

Вместе с тем по мультипликаторам Газпром проходит прямо по самой верхней границе недооцененных акций. Даже сейчас после своего роста компании очень недооценена, и справедливая цена акции где-то 250-260 рублей. В перспективе поднятие цен на этот уровень вполне возможно.

Итак, резюмирую. Все нижесказанное – мое частное мнение, а не инвестиционная рекомендация и не призыв к действию.

Если вы планировали купить акции Газпрома только под дивиденды – увы, поезд ушел. Надо было брать за 150-160. Сейчас за 200 – дороговато. Можно, конечно, дождаться коррекции до уровня 170-180, но этого может и не произойти.

Если вы хотите купить акции в расчете на будущее, т.е. продержать их в портфеле 3-4 год, то лучше дождаться дивидендного гэпа. После котировки значительно упадут, и можно будет купить больше бумаг по той же цене.

Если вы хотите рискнуть и умеете обращаться с кредитным плечом, то можете сейчас открыть лонг (или подождать немного еще снижения котировок) и продать акции после прохождения ГОСА Газпрома, когда на новостях опять будет рост котировок. Но это РИСК!

Стоимость акций Газпрома сегодня: онлайн-график GAZP, как вложить деньги + аналитика и прогноз

22 сентября 2020

Доброго времени суток, уважаемые читатели!

Заманчивое направление инвестирования — вложить деньги в акции Газпрома, но даже эти ценные бумаги неразумно покупать вслепую. Нужно все взвесить, выяснить, какие дивиденды платятся акционерам, чего ожидать в будущем, где приобретать акции. Со всем этим и помогу вам разобраться.

Стоимость акций на бирже: онлайн-график

Динамика курса за все время

Плюсы и минусы покупки акций Газпрома

Чем хороши ценные бумаги (далее — ЦБ) Газпрома для россиян, предпочитающих вложить в акции, а не хранить все деньги на банковском вкладе?

- Контрольный пакет ЦБ гиганта принадлежит государству, которое в настоящее время заинтересовано в процветании госкорпораций. Чем лучше результаты деятельности компании, добывающей и продающей газ, тем больше денег вложено в федеральный бюджет, а значит, состояние российской экономики улучшается. Газпром — в числе тех акционерных обществ, которым не грозит банкротство по злому умыслу мажоритарного акционера.

- Спрос на продукцию Газпрома гарантированно останется высоким как минимум в среднесрочной, вполне вероятно — и в долгосрочной перспективе. Попытки вытеснить Россию с европейского рынка газа терпят крах, тем временем госкомпания достраивает газопровод для поставок голубого топлива в страны Азиатско-Тихоокеанского региона.

- Практически достроены все газопроводы, куда поставщик газа вынужден вложить огромные деньги. Это значит, в ближайшее время у Газпрома уменьшатся расходы, вырастет чистая прибыль, появятся средства на увеличение размера дивидендов по акциям.

- Ожидается, что уже в 2019 году дивиденды по ЦБ Газпрома вырастут до 16,61 рубля на акцию. По прогнозам, рост выплат продолжится, акционеры будут получать все больше денег.

- Акции гиганта часто называют недооцененными. Отсюда вывод — в будущем можно ожидать, что они вырастут в цене и та сумма, что вы вложили, позволит извлекать не только дивидендный доход, но и прибыль с перепродажи бумаг. Неплохая инвестиция!

В чем заключаются минусы приобретения газпромовских акций:

- Существует риск, что на прокладке новых газопроводов уже вложенных Газпромом денег в мегадорогостоящее капитальное строительство не хватит. В этом случае ожидаемого значительного роста прибыли не произойдет — со всеми вытекающими для той доли, которую руководство корпорации соизволит направить на дивиденды.

- Нельзя исключать, что акции не станут расти в цене, даже наоборот — продолжат дешеветь. Дело в том, что сегодня нет прямой взаимосвязи между финансовым положением компании, выпустившей ЦБ, и котировками активов на фондовых биржах. Цена бумаг зависит от многих факторов, и тренд по газпромовским акциям способен оказаться медвежьим на несколько лет, что не обрадует акционеров, особенно вложивших немалые суммы.

- Финансовые результаты госкорпорации способны оказаться ниже ожидаемых также из-за неэффективного менеджмента.

- Если котировки GAZP будут расти, лучше отказаться от покупки, инвестировать вместо них в ЦБ, цена которых на бирже стремится вниз. В актив Газпрома вложите деньги в другой раз, когда котировки упадут.

Условия и доходность

ЦБ газового гиганта торгуются как на Московской, так и Санкт-Петербургской бирже лотами по 10 шт., номинал одной акции — 5,00 руб. В 2006 году стоимость акции Газпрома достигла 360 рублей, вскоре упала до 230 руб.

В октябре 2008 бумага стоила всего 80, в июне 2013 — 109,1 руб. Как водится, за падением следовал новый рост — до 243 руб. в апреле 2011, 250 в июле 2019, 270 в ноябре 2019.

Так что акционеры, сумевшие вложить деньги в газпромовские активы на низких котировках и слить бумагу на высоких, извлекли прибыль на удачной спекуляции.

Поступившие наоборот — остались в убытке. Конкретнее — за последних 10 лет цена выросла со 130 до 270 рублей, или в среднем на 14 рублей в год.

Дивидендная доходность на 2019 год при стоимости 270 руб. составляет 16,61 / 270 * 100 % = 6,15 %.

Дивиденды от акций

Выплаты денег миноритарным акционерам Газпрома по обыкновенным акциям представлены в таблице.

| Год | Дивиденд на 1 акцию, руб. |

| 2019 | 16,61 |

| 2018 | 8,04 |

| 2017 | 8,04 |

| 2016 | 7,89 |

| 2015 | 7,2 |

| 2014 | 7,2 |

| 2013 | 5,99 |

| 2012 | 8,97 |

| 2011 | 3,85 |

| 2010 | 2,39 |

| 2009 | 0,36 |

| 2008 | 2,66 |

| 2007 | 2,54 |

| 2006 | 1,5 |

Обратите внимание: дивидендный прогноз на 2020 год — 19,77 руб.

Все способы стать акционером

Основные варианты вложить деньги в госкорпорацию, которую называют российским народным достоянием:

- Купить акции у брокера.

- Приобрести акции у банковской компании, которая имеет лицензию на операции с ЦБ (Сбербанк, ВТБ, Газпромбанк).

- Вложить в ADR или GDR на газпромовские акции.

Последний вариант предпочтителен для инвесторов, которые работают с зарубежными брокерскими конторами, вкладывая деньги в ЦБ на западных фондовых биржах.

Где и как купить акции Газпрома сегодня: пошаговая инструкция

Получение инвестиционного дохода от акций Газпрома новичком в четыре шага:

- Зарегистрироваться на сайте брокерской компании.

- Положить деньги на счет (можно сразу открыть ИИС и пополнить его).

- Вложить деньги в ЦБ с помощью торгового терминала, воспользовавшись инструкцией на сайте брокера и/или его службой поддержки.

- Подождать выплаты дивидендов.

Через зарубежного брокера

Надежные конторы, с которыми можно иметь дело, не боясь потерять вложенное, — в таблице.

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Через российского брокера

А это брокерские компании РФ.

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Через зарубежную дочку российского брокера

Это тоже подходящий вариант вложить деньги в Газпром, если вы остановите выбор на ADR либо GDR.

Напрямую в компании

Купить ЦБ непосредственно у Газпрома можно, только если корпорация:

- выпустила дополнительные бумаги;

- продает актив, выкупленный либо приобретенные у акционеров.

В ближайшей перспективе не ожидается ни то ни другое.

У частного лица или фирмы

Что влияет на цену акций

В краткосрочной перспективе котировки GAZP зависят от спекуляций в исполнении крупных участников фондового рынка и новостей о компании. Эти факторы взаимосвязаны, так как новости, выгодные крупнейшим спекулянтам, можно организовать (за деньги).

В среднесрочном периоде на цену акций влияют финансовые результаты Газпрома и политические факторы.

Аналитика ценных бумаг

Отчетность корпорации за 2018 год демонстрирует улучшение показателей по сравнению с предыдущим периодом:

- добыча газа — рост на 26,6 млрд куб. м, до 498,7 млрд;

- поставки газа в страны дальнего зарубежья — рост на 1,3 млрд куб. м. до 243,3 млрд;

- чистая прибыль — увеличение двукратное, до 1,456 трлн руб.;

- выручка — рост на 25,6 % до 8,224 трлн руб.;

- прибыль от продаж — увеличение в 2,2 раза до 1,93 трлн.

Активы гиганта на последний день года достигли 20,81 трлн руб., что на 14,1 % выше, чем на 31.12.2017. Из отчета следует, что дела у госкомпании идут хорошо и даже очень. А вот у вложивших в ее акции — не факт.

Притом прогнозы аналитиков насчет стоимости акций Газпрома на ноябрь 2020 года сильно разнятся.

| Аналитик | Прогноз, % |

| Альфа-банк | 14,69 |

| ВТБ Капитал | -9,55 |

| КИТ Финанс | 5,49 |

| Morgan Stanley | 47,57 |

| UBS | -10,68 |

Перспективы компании

Берусь смело утверждать, что у Газпрома как газодобытчика, экспортера и продавца газа на внутреннем рынке будет все хорошо. Альтернативная энергетика не сможет одолеть газодобычу и забрать у нее деньги еще очень долго.

В июне 2019 на собрании акционеров руководитель госкомпании А. Миллер заявил, что запасов голубого топлива на крупнейшем в РФ месторождении (Бованенковском) хватит ни много ни мало до 2128 года! А ведь это месторождение далеко не единственное.

Для увеличения продаж газа россиянам корпорация начала широкомасштабный проект стопроцентного обновления газопроводных сетей в регионах страны. Пилотным субъектом федерации, где началось строительство новых газопроводов, стала Ингушетия (об этом сообщил ТАСС в июне 2019).

Но перспективы госкорпорации как эмитента могут оказаться менее безоблачными в силу изложенного выше.

Отзывы инвесторов

Как отзываются об акциях Газпрома более или менее искушенные реальные инвесторы, явно не желающие терять вложенные деньги, предлагаю посмотреть своими глазами. Мнения разнятся, что вполне естественно.

Заключение

Вывод прост: покупать GAZP я рекомендую только в качестве консервативной инвестиции в расчете на дивиденды. Для прибыли на спекуляции это не лучший выбор: возместить вложенное вряд ли удастся в ближайшем будущем.

На этом об акциях Газпрома все, а прежде чем вложить в них деньги или воздержаться, поделитесь ссылкой на статью с френдами в соцсети. Вы можете сделать полезное дело себе — подписаться на наши обновления (если, конечно, не подписались ранее).

Комментарии

Андрей. Согласен, котировки акций «народного достояния» непредсказуемы. А дивиденды, я думаю, оставляют желать лучшего.

Раиса. А я видела прогноз, что акции Газпрома будут расти! И тот источник меня убедил. Надо вложить деньги в народное достояние.

Анатолий. Фондовые рынки живут какой-то своей жизнью. Бумаги компаний, которые в безнадежных долгах тонут, котируются высоко, а корпораций с отличными финрезультатами — как попало. Повременю становиться акционером Газпрома — разве больше некуда вложить деньги?

http://alfainvestor.ru/stoit-li-sejchas-pokupat-akcii-gazproma/

http://greedisgood.one/aktsii-gazprom