У вас есть 500 тысяч? Куда их можно вложить и какой получить доход

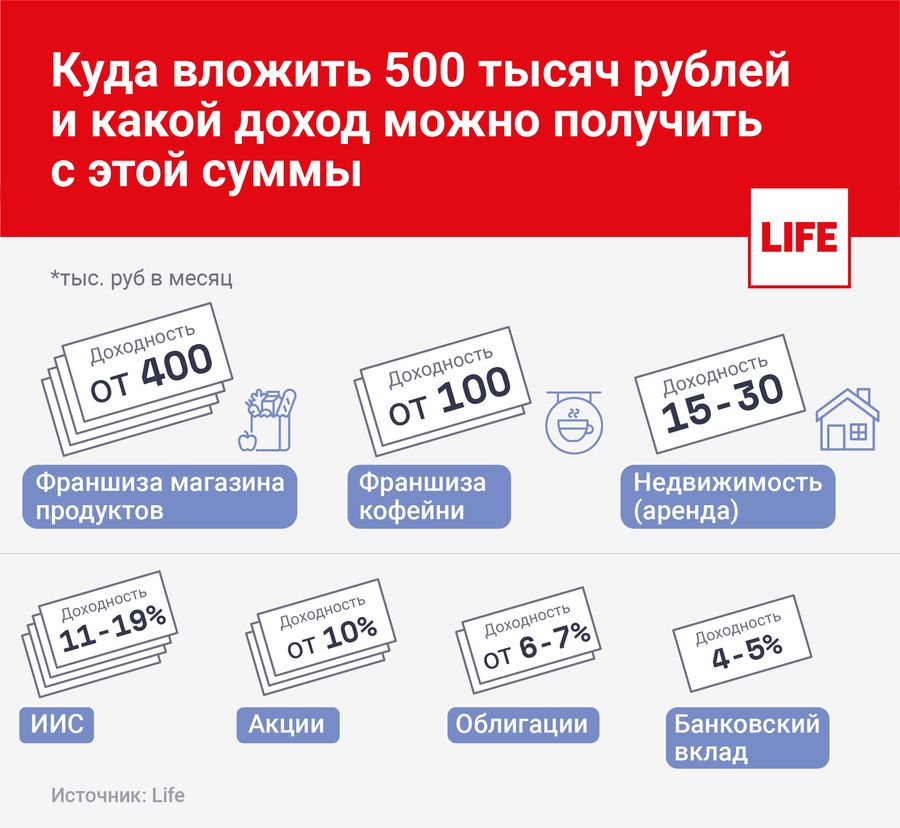

Люди, имеющие накопления, нередко задаются вопросом, куда вложить деньги с пользой. Лайф поговорил с экспертами и выяснил, как потратить сбережения с умом и какой доход можно получить с вложений.

» src=»https://static.life.ru/publications/2020/6/24/690036042767.2487.jpg» loading=»lazy» style=»width:100%;height:100%;object-fit:cover»/>

Коллаж © LIFE. Фото © Shutterstock

Многие делают вклады в банках, чтобы получать дополнительный доход с процентов. В перспективе на счету может накопиться крупная сумма, например, 500 тысяч рублей. Куда их можно потратить? На этот капитал можно купить дорогостоящее имущество или отправиться в путешествие. Но лучший способ — это сделать вложение, которое принесёт доход.

Выбирать, куда инвестировать, необходимо исключительно исходя из рисков профиля конкретного индивида. Если мы говорим о новичках и пассивных инвестициях, то начинать инвестировать стоит в самые простые, понятные и надёжные финансовые инструменты. А также те, которые не будут отнимать много времени на управление, иначе инвестирование превратится в полноценную работу

Иван Капустянский, ведущий аналитик Forex Optimum

Франшиза для своего бизнеса

500 тысяч — это уже та сумма, на которую можно открыть собственный бизнес. Например, купив франшизу. Одно из самых популярных направлений — открытие заведения общепита. Так, например, чтобы вложиться в открытие палатки со стритфудом, потребуется около 500 тысяч рублей. Окупаемость — три месяца, а месячная прибыль составит порядка 200 тыс. рублей.

Вложения во франшизу сети креативных сладостей обойдутся от 500 тысяч с окупаемостью за полгода. Месячная прибыль может составить 100 тыс. рублей. Купить франшизу кофейни можно примерно за 500 тыс. рублей — с окупаемостью в восемь месяцев. Месячная прибыль начинается от 100 тыс. рублей.

Ограничения на карты. Кому и почему банк перестанет выдавать кредитки

В инвестиционный портфель можно купить ценные бумаги. По словам Ивана Капустянского, один из вариантов — акции роста. Это акции компаний, которые активно увеличиваются в цене, и их финансовые и операционные показатели постоянно растут выше рынка. Также стоит купить акции дивидендных компаний. То есть таких компаний, которые продолжительное время постоянно выплачивали дивиденды, а также наращивали их из года в год. Рекомендуется разместить до 15% активов в них. Доходность по акциям может начинаться от 10%.

— На оставшиеся средства можно купить ETF, например, на золото или другие активы. Но лучше, чтобы они отличались от тех, что уже в портфеле для большей диверсификации. Доходность ETF может быть самой разной, — отмечает аналитик.

По словам главного аналитика TeleTrade Марка Гойхмана, это самый простой и привычный вариант вложений. По доходности они примерно сравнимы с инфляцией и могут рассматриваться в лучшем случае как сбережения, но не инвестиции, приносящие хорошие деньги.

— Ставка по вкладам в последние месяцы снижается по мере уменьшения ключевой ставки ЦБ России. И этот процесс будет продолжаться. 24 июля ЦБ в очередной раз уменьшил свою ставку с 4,5% до 4,25%. Только с января 2020 г. она снизилась с 6,25%. Сейчас крупные банки в среднем дают 4,6% по вкладам свыше 12 месяцев, по данным ЦБ РФ. В ближайшее время этот процент может снизиться до 4,3– 4,4%, — рассказывает аналитик Марк Гойхман.

Стоит отметить, что вклады надёжны, поскольку их размер до 1,4 миллиона рублей или эквивалент в валюте гарантируется государством.

ЦБ снизил ключевую ставку. Где можно потерять деньги, куда вкладывать сбережения и что ждёт рубль

Из облигаций аналитик Иван Капустянский рекомендует выбирать или ОФЗ, или крупные известные компании. Доходность по ним будет невысокой — от 6%–7%, но зато они будут очень надёжными, с минимальным риском дефолта. Новичкам он советует разместить до 80% портфеля в них.

Индивидуальный инвестиционный счёт (ИИС)

Более доходными, чем вклады, можно считать во многих случаях инвестиции на финансовых рынках через индивидуальные инвестиционные счета (ИИС) в накопительное и инвестиционное страхование жизни. Их выгода в том, что помимо дохода, превышающего банковский, можно получить вычет по налогу НДФЛ 13%, говорит Марк Гойхман. Это в совокупности может дать до 11–19% годовых и более. Однако, как отмечает аналитик, данные вложения менее надёжны, чем вклады, и нужно учитывать комиссии и иные платежи.

На фондовом рынке можно приобрести не только знакомые многим акции и облигации. Есть и более сложные и высокорискованные активы. Например, инвестиционные паи или фьючерсы. Но надо понимать, что успешно работать со сложными финансовыми инструментами люди без опыта обычно не могут. Есть риск потерять все деньги. Эксперт Академии управления финансами и инвестициями Илья Запорожский говорит, что вложение в фондовый рынок позволяет получать доход от 6% до 80% и более в год. При этом важно понимать, чем выше доходность актива, тем больше там может быть подводных камней. Финансисты напоминают известное правило: не вкладывать в высокорисковые активы последние деньги.

— Доходность в реальном выражении напрямую зависит от суммы. Начать можно даже с 10 000 рублей. С 500 000 рублей в среднем можно получать от 100 000 до 300 000 в год, — отметил эксперт.

Куда вложить деньги до окончания карантина

Уже до начала периода самоизоляции вкладчика начали снимать средства со счетов. В течение марта вкладчиками было обналичены 315 млрд рублей. Аналитики Deloitte прогнозируют, что отток депозитов в течение апреля и мая увеличится.. Многие граждане объясняют это тем, что хотят иметь наличные на время неопределенности в период сложной эпидемологической ситуации, связанной с пандемией COVID-19. Есть вкладчики, которые закрывают вклады для того, чтобы найти более доходный способ вложения. Эксперты дали рекомендации, куда можно вложить средства до окончания карантина.

Облигации федерального займа (ОФЗ)

Эксперт отдела инвестиционных стратегий «БКС Брокер» Иван Пчелинцев поянил,что купонный доход по облигациям федерального займа (ОФЗ) уже на 30% превышает среднюю ставку по депозитам. Доходность и срок выплаты процентов по долговым бумагам Министерства финансов такая же,как и у вкладов, поскольку их доходность и срок выплаты процентов гарантированы государством.

Проценты по ОФЗ устанавливаются в зависимости от выпуска. Для биржевых облигаций доходность может составить 8% годовых. Доходность по «народным» облигациям ниже — до 7% годовых, если срок вложения составляет 3 года. Такие облигации можно приобрести в отделении банка, а для покупки биржевых облигаций необходимо открыть специальный счет у брокера.

Корпоративные облигации обладают более высокой доходностью. Многие компании выпускают ценные бумаги, чтобы оперативно получить наличные средства для покрытия операционных расходов. Такие облигации также выпускают банки и микрофинансовые организации. Например, доходность по облигациям Новикомбанка с погашением в июне составляет 16,08% годовых. По облигациям «КарМани» с погашением в апреле 2021-го года доходность составит 15,91% годовых.

Акции компаний

Инвестиции в фондовый рынок можно делать только в том случае, если есть свободные средства, которыми можно рисковать. Во время экономического кризиса даже у крупных компаний высокий риск сохранения стабильности. Получить доход от акции можно так же быстро, как и потерять прибыль.

Аналитики EXANTE комментируют, что самый высокой рост стоимости акций в период пандемии у акций фармакологических компаний. Например, в апреле на 25% выросла стоимость бумаг корпорации Eli Lilly, торгующей на нью-йоркской бирже. На 22% выросла стоимость акций Gilead, чьи бумаги размещаются на NASDAQ.

Также растет стоимость акций стартапов, которые отвечают за организацию дистанционной работы. В апреле 2020-го года заметно выросла стоимость акций Zoom (+43%) и Shopify (+27%), которые занимаются созданием интернет-магазинов.

Жилье и другая недвижимость

В марте 2020-го года увеличился спрос на жилье в размере 10-30%. Аналитики поясняют, что вложения средств в новую квартиру в период пандемии — это не самое оптимальное решение. Лучше отложить время покупки нового жилья до конца 2020-го года или начала 2021-го года, когда ожидается снижение спроса на недвижимость, и застройщики будут вынуждены уменьшить цены.

По прогнозам ЦИАН, цены на жилье после окончания карантина уменьшатся на 8–10%, по сравнению с началом 2020-го года.

При вложении средств в коммерческую недвижимость необходимо принимать во внимание ряд нюансов. Спрос на офисные помещения падает. Спрос по-прежнему остается на торговую недвижимость и складские помещения. По-прежнему вложения в торговые площади ритейловых сетевых компаний приносят прибыль, пояснил гендиректор краудфандинговой платформы AKTIVO Егор Клименко.

http://life.ru/p/1336312

http://kirov.bankgid.com/promo/vkladi/kuda_vlozhit_dengi_do_okonchaniya_karantina