Оглавление

Принцип работы закрытого паевого инвестиционного фонда (ЗПИФ)

Закрытый паевой инвестиционный фонд представляет собой оргструктуру, успешно работающая без юрлица. Многие граждане выбирают именно эту форму для увеличения своих сбережений. Все финактивы остаются у владельцев паёв, а принцип управления поделён на равные части. Любые продажи можно проводить исключительно при организации закрытого фонда.

- Краткое описание

- Основные виды закрытых фондов

- Контроль управления

- Преимущества и недостатки

- Права пайщиков

- Особенности налогообложения

- Принцип функционирования ЗПИФ

- Инвестиции в недвижимость

Краткое описание

Закрытый паевой инвестиционный фонд (ЗПИФ) стремительно прогрессирующая категория среди организаций финрынка. Его функциональные возможности высоко ценятся среди организаторов различных бизнес-проектов, специализирующихся на том, чтобы привлекать платёжеспособных граждан, готовых вкладывать свои финсредства в долгосрочном горизонте.

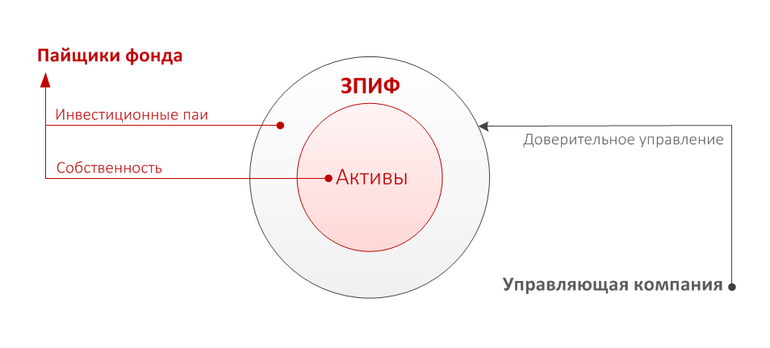

ЗПИФ позволяет специалистам обособить имущественный паевой комплекс без регистрации юрлица. Стоит отметить, что активы инвестиционных закрытых фондов находятся у держателей паёв по праву общей деловой собственности. Такой подход к работе обладает многочисленными преимуществами. Во время анализа эксперты формируют определённую стратегию, из-за чего получить паевую выплату можно в том случае, если перестанет функционировать сам фонд. В ЗПИФ практикуются интервальные выплаты доходов участникам-пайщикам. Инвесторы могут внести свои сбережения на период от трёх лет до 15.

Инвестиционный фонд работающий на закрытой основе, все паевые нюансы прописывает в договоре ДУ. Учредитель должен передать всё имущество в организацию, а УК оперирует финактивами ЗПИФ. Смотря для каких целей создавалась инвестиционная организация, она может включаться в паевую структуру: недвижимости, хеджфонда, прямым финвкладом, кредитам.

На сегодняшний день экспертами было зафиксировано 16 видов подобных паевых организаций — каждый из них имеет свои особенности. В паевые пакеты могут вкладываться только в определённые активы, которые предусмотрены инвестиционной декларацией. Все нормы прописаны государством.

Основные виды закрытых фондов

Многие современные граждане активно сотрудничают с подобными паевыми структурами. Основной их вид инвестиционной деятельности связан с решением широкого круга задач. Специалисты различают несколько типов закрытых фондов:

- Облигации. Пользователи могут заключать различные паевые сделки исключительно с облигационными бумагами, чей инвестиционный доход, фиксированный при высокой ликвидности. Хотя такой ЗПИФ демонстрирует минимальные показатели прибыли, он пользуется большой популярностью из-за высокой стабильности и надёжности. Даже если рынок будет переживать сильные потрясения, пользователь всё равно будет получать доход.

- Недвижимость. Специалисты регистрируют подобную паевую структуру для возведения габаритных объектов, быстрого оформления аренды, а также для купли/продажи земельных участков. Эксперты выделяют четыре разновидности закрытых паевых фондов недвижимости: паевые по земле, по девелопменту, инвестиционные, паевые, связанные с рентами.

- Ценные активы. Этой услугой активно пользуются различные компании. К основным особенностям фонда можно отнести то, что, с одной стороны, присутствуют большие паевые риски, а с другой стороны, имеет место высокая прибыль. Если вносится крупная инвестиционная сумма на длительный срок, то в итоге он получает хороший доход. Для сделок используются специальные голубые фишки — бумаги организаций, являющихся флагманами отрасли.

- Прямые вклады. Специалисты таких организаций направляют основную часть капитала в развитие фирм разных специализаций. Итоговый результат формируется паевой прибылью от бизнеса, который инвестируется самим фондом.

- Организации венчурных инвестпотоков. Их преимущество в том, что они позволяют развивать бизнес. Все первичные вложения поступают через покупку нематериальных финактивов. Риски при этом огромные, а вероятность получить прибыль возможна лишь в долгосрочной перспективе.

- Смешанные фонды. Дольщики по-разному вносят свои деньги в паевые ЦБ с разным уровнем риска. Итоговое % соотношение бумаг может меняться, так как всё зависит от актуального направления работы фонда.

Контроль управления

Если эксперты хотят получить допвозможность регулировать инвестиционные действия УК, то они создают организацию исключительно для высококвалифицированных паевых вкладчиков. При этом все её действия должны соответствовать нормам законов.

Образование такого инвестиционного органа позволяет регулярно контролировать работу компании. Для того чтобы такая паевая система смогла полноценно работать, может понадобиться одобрение всех или нескольких владельцев паёв. Такой подход считается инновационным, так как пайщики могут сами задавать инвестиционные цель через соответствующий комитет.

То, что закрытый ПИФ существует исключительно для профессиональных паевых инвестиционных игроков, связано с тем, что в категорию фондовых прямых инвестпотоков входят банки финвклады прямого типа на долгосрочной основе.

Преимущества и недостатки

Больше всего положительных инвестиционных характеристик специалисты отмечают у ЗПИФ. Направление их паевой работы чётко регламентировано законодательством, благодаря чему надёжно защищены пайщик и его интересы. Огромное преимущество в том, что для приобретения ценных бумаг вовсе не обязательно обладать крупным капиталом — достаточно иметь тысячу рублей.

Эксперты рекомендуют новичкам начинать знакомиться с инвестиционной средой при помощи ЗПИФ. Пользователь только вносит свои деньги, а всё дальнейшее управление паевым капиталом осуществляют профессиональные компании. Такие финансовые операции не требуют уплаты налогов. Все обязательства носят отложенный характер — они вступают в действие только тогда, когда пользователь решает продать или ликвидировать ПИФ.

Если же пайщик вносил свои сбережения в интервальные или открытые фонды, то он имеет полное право продать собственную инвестиционную долю. Благодаря этому можно с уверенностью говорить о высокой ликвидности ЗПИФ. Но есть у фондов и минусы:

- Пайщик вынужден прибегать к дополнительным расходам для оплаты услуг УК.

- Инвестиционные потоки в фонды всегда сопряжено с определёнными паевыми рисками. Вероятность того, что пользователь потеряет свои деньги гораздо выше, чем при размещении финсредств на депозитах в банках.

- Регламентация и жёсткий контроль. Государством выставляются определённые рамки работы фондов, включая оформление инвестиционного стандартного паевого портфеля.

Права пайщиков

Человек — участник фонда человек имеет абсолютное право на свою долю в доходе, который можно получить от умелого инвестиционного управления паевыми финактивами. Если же деньги были вложены в недвижимость, то пайщик в обязательном порядке получит право собственности на такой объект. Однако он не сможет распоряжаться площадью. В инвестиционном документе будет прописано, что собственниками недвижимости выступают все участники ЗПИФ.

Пользователь может продать свои паевые ЦБ на фондовой площадке. Итоговая инвестиционная цена пая зависит от многих факторов. При надобности можно посчитать цены чистых финактивов ЗПИФ. Итоговая цифра суммирует балансовую стоимость финсредств и бухгалтерских счетов, имеющихся в распоряжении организации.

Особенности налогообложения

На основании того, что ЗПИФ не является юрлицом, он полностью освобождён от уплаты налогов на инвестиционную поступающую прибыль. Дополнительные паевые средства могут вноситься только в том случае, когда происходит продажа или погашение паёв. Под налогообложение попадает и промежуточный доход. Отложенное перечисление даёт экспертам возможность реинвестировать имеющийся доход, от сделок с ЗПИФ. Если участник-пайщик передаёт имущество в ЗПИФ, то эта операция налогом не обременяется.

По законодательным нормам все юрлица планово сами уплачивают паевые налоги по актуальным ставкам. Доходные статьи пайщиков-резидентов обременяются госсбором как установлено для физлиц по ставкам в 13%, юрлиц — 20%.

Когда состав закрытого фонда включает недвижимые активы, то обязательно удерживается инвестиционный налог. В оплате задействуются финактивы ЗПИФ. Упомянутый налог не взимается в том, если реализуются жилой финобъект или земельные участки.

Принцип функционирования ЗПИФ

Поскольку инвестиционный фонд закрытого паевого типа не юрлицо, а объект имущественный, то работает он с помощью контрагентов: учреждений-депозитариев, аудиторов и оценщиков, УК и регистраторов. Основную роль в работе имущественного фонда исполняет именно руководящее предприятие, которое отвечает нормам ДУ и законодательным нормам.

Практика показывает, что инвестиционная УК выполняет сразу несколько функций:

- Проводит операцию с финактивами имущественного фонда.

- Отвечает за своевременную разработку принципов паевого ДУ.

- Может засчитывать имущество в счёт оплаты паёв.

- Может выступить истцом либо ответчиком в судопроизводстве.

Работу структуры непрерывно контролирует учреждение-депозитарий, это независимая фирмы. У неё обязательно должна быть лицензия Центрального банка России. В категорию основных функций депозитария входит контроль за соблюдением всех норм закона, а также:

- Учёт имущества, которое принадлежит фонду.

- Согласие на проведение сделок с различными финактивами.

- Контроль достоверности информации, относящейся к паевому фонду.

- Помощь в правильном расходовании финсредств.

Стабильная работа закрытого фонда просто невозможна без независимого специалиста — инвестиционного аудитора. У этого человека много обязанностей: он может заниматься аудиторскими обязанностями, обязательно проверяет отчётность, которая касается сделок с имуществом закрытого фонда, а также структуры его инвестиционных финактивов.

Инвестиции в недвижимость

Многие граждан выбирают именно эту инвестиционную разновидность фонда закрытого типа. Большой спрос на неё сформировался за счёт вкладов в недвижимость, как сбалансированными с позиции безопасности и доходности. Сами вкладчики могут пользоваться весомыми преимуществами — стоимость объектов не подвергается большим колебаниям, а цены на недвижимость меняются в большую сторону. Такие вложения не подвергаются негативному воздействию инфляции, так как если заканчивается инвестиционный срок действия закрытого фонда, объект может быть продан по рыночной цене.

На территории России ипотечный ЗПИФ пользуется большой популярностью. Даже начинающий инвестиционный финансист прекрасно осознает, что направлять сбережения в недвижимость очень выгодно и прибыльно. Но стать участником подобного фонда довольно проблематично. Если не хватает сбережений, чтобы вложить их в бизнес-проект с недвижимостью, он может объединиться с другими участниками. В этом случае будет сформирован ЗПИФ. В качестве управленческого органа выступает доверительная компания.

Каждый человек может приобрести недвижимость с целью перепродажи либо для сдачи в аренду. Такой инвестиционный подход позволяет получать хорошую прибыль. У закрытого фонда недвижимости есть большие перспективы, благодаря чему количество подобных организаций ежедневно увеличивается.

Что вы думаете о надежности закрытых инвестиционных фондов для вкладов в недвижимость?

Что такое Паевые инвестиционные фонды и как они работают

Паевой инвестиционный фонд (ПИФ) – это объединение денег разных владельцев лиц для совместных инвестиций.

Инвестиционный пай – доля в имуществе, портфеле инвестиций, ПИФа. Собственность Фонда не делится по паям, но каждый пай имеет свою цену и дает право на доход от инвестиций.

Владельцы паев в Инвестиционном фонде называются пайщиками. Прибыль пайщика пропорциональна количеству паев.

Пайщиком может быть и физическое лицо, и организация. Для участия в ПИФе российская регистрация не обязательна.

Все паи в ПИФе имеют равную стоимость, и дают своим владельцам одинаковые права. Большое количество паев в определенных случаях дает возможность влиять на работу ПИФа.

Пай в ПИФе можно:

- погасить, т.е. вернуть обратно в Фонд и получить деньги по заранее оговоренной номинальной цене;

- продать другому лицу по рыночной цене.

Как устроен ПИФ?

ПИФ это не юридическое лицо, а имущественный комплекс. Всеми его инвестициями, привлечением средств и т.д., занимается Управляющая компания (УК). УК может руководить несколькими ПИФами, но один ПИФ подчиняется только одной УК.

- Специальный депозитарий – следит за правильностью операций со средствами ПИФа.

- Специализированный регистратор учитывает права участников Фонда на паи.

- Агент занимается продажей и покупкой паев.

- Независимый аудитор контролирует правильность бухгалтерского учета в ПИФе.

Такая структура и государственный контроль защищает интересы пайщиков от злоупотреблений и ошибок со стороны Управляющей компании и других лиц.

Операции на бирже, покупку/продажу активов в интересах ПИФа совершает Брокер.

В чем сходство и отличие ПИФов от банковских вкладов, облигаций и других вариантов инвестиций с фиксированным доходом?

- Пайщик ПИФа знает, куда вложены его средства, в отличие от вкладов.

- Пайщику ПИФа не гарантирован доход, но он получает долю в прибыли от инвестиций Фонда.

Благодаря этому пайщик ПИФа может заработать неограниченно много, но может и потерять.

Какими бывают ПИФы, их отличия?

Классифицировать паевые инвестиционные фонды можно по способу обращения с паями и по направлению инвестиций.

- Закрытые ПИФы;

- Интервальные ПИФы;

- Открытые ПИФы.

Каждая из категорий имеет не только отличия в работе, но и свои законодательные ограничения.

Закрытые ПИФы

Их организуют на определенный срок, часто для реализации конкретного инвестиционного проекта. Пайщики вкладывают деньги, до конца срока, обычно на несколько лет, и не могут погасить паи до этого времени.

Поскольку погашение паев будет только в конце срока, держать свободные деньги на счету нет необходимости. Все деньги Фонда вкладываются в дело и приносят доход.

Для быстрых заработков Закрытые ПИФы не подходят. Но именно такие фонды дают максимальную прибыль.

Минимальная цена пая в закрытом Фонде чаще всего велика. Начинающие инвесторы и случайные люди в закрытые ПИФы попадают редко.

Интервальные ПИФы

Интервальные фонды отличаются от закрытых тем, что их паи можно погашать не в конце срока, но через определенные промежутки времени. Например – в течение 2 недель 4 раза в год.

Вкладывать все средства такого Фонда в один долгосрочный проект нельзя, т.к. нужны свободные средства в период выплат.

Интервальным фондам разрешается инвестировать весь капитал в ценные бумаги, а половину из них могут составлять низколиквидные инструменты.

Доход Интервальных фондов обычно ниже, чем у закрытых, из-за меньших сроков инвестирования. Но вступить в Интервальный фонд проще, т.к. стоимость пая обычно ниже.

Открытые ПИФы

Открытые фонды отличаются тем, что их паи можно постоянно покупать и гасить. Заявка на приобретение и возврат пая исполняется за несколько дней. Паи Открытых фондов перепродаются на вторичном рынке.

Открытые фонды вынуждены оставлять на счете определенные суммы для быстрого погашения паев, а это уменьшает объем инвестиций и доход. Потребность в свободных деньгах не позволяет инвестировать значительную долю капитала в долгосрочные проекты.

Однако паи Открытых фондов имеют наименьшую стоимость.

Классификация по другим параметрам

ПИФы также классифицируются по направлению инвестиций. А от объекта вложений зависят степень риска, обычный уровень дохода, стиль работы и др.

Закрытыми ПИФами обычно становятся:

- ПИФы прямых инвестиций.

- ПИФы недвижимости;

- Фонды венчурных инвестиций;

- Рентные фонды;

- Кредитные ПИФы;

- Ипотечные ПИФы;

Есть фонды, которые могут быть и закрытыми, и открытыми, и интервальными. К ним относятся:

- Хедж фонды.

- ПИФы товарного рынка;

- ПИФы смешанных инвестиций;

- ПИФы облигаций;

- ПИФы денежного рынка;

- ПИФы акций;

- Индексные фонды;

Как работают деньги в ПИФе?

Деньги клиента в Паевом инвестиционном фонде работают, по сути, также как при доверительном управлении или прямом контракте с брокером. Но деятельность ПИФов можно ясно структурировать по пунктам:

- Клиент покупает пай в ПИФе.

- Деньги за пай поступают на счет ПИФа в банке.

- Управляющая компания дает указание брокеру о покупке определенных активов.

- Деньги переводятся на счет брокера.

- Брокер покупает нужные бумаги и переводит их на хранение в Специальный депозитарий.

- Купленные бумаги растут в цене или на них начисляется прибыль.

- Подорожавшие ценные бумаги продаются брокером.

- Деньги от продажи возвращаются на счет ПИФа.

- ПИФ погашает паи или пускает средства в новый оборот.

Для пайщика это пассивный заработок. От него требуется лишь вложить деньги, все остальное может происходить без активных усилий.

Кроме этого у пайщиков есть возможность зарабатывать на перепродаже пая как ценной бумаги. Однако есть паи, ограниченные в обороте, это следует выяснять заранее.

Паи в ПИФе, также как акции, поднимаются в цене, когда дела у Фонда идут успешно и падают при неудачах. Пока росли цены нефти, ПИФы инвестировавшие в акции нефтяников получали дополнительную прибыль. При падении цен, снизились котировки акций, вслед за ними – интерес и цена паев.

Какие ПИФы сколько зарабатывают?

Судить о доходности разных ПИФов можно лишь по прошлым показателям. Так в стабильные для российского рубля периоды можно проследить связь между стратегией инвестирования и средней доходностью:

- ПИФы с консервативной стратегией, с высокой долей облигаций и других надежных активов, давали в среднем 10,7% в год.

- ПИФы с умеренным риском, вкладывающие в акции с до 60% портфеля, давали 12,1% в год.

- ПИФы с агрессивными инвестициями, доля акций до 90%, приносили 14,2% в год.

Показатели лидеров рынка бывают выше. Вот список самых доходных российских ПИФов за три разных периода:

http://vse-investicii.ru/kuda-vlozhit/zakrytyj-paevoj-investicionnyj-fond

http://ru.myfin.by/terminy/investicii/cto-takoe-paevye-investicionnye-fondy-i-kak-oni-rabotaut