Математические стратегии Форекс

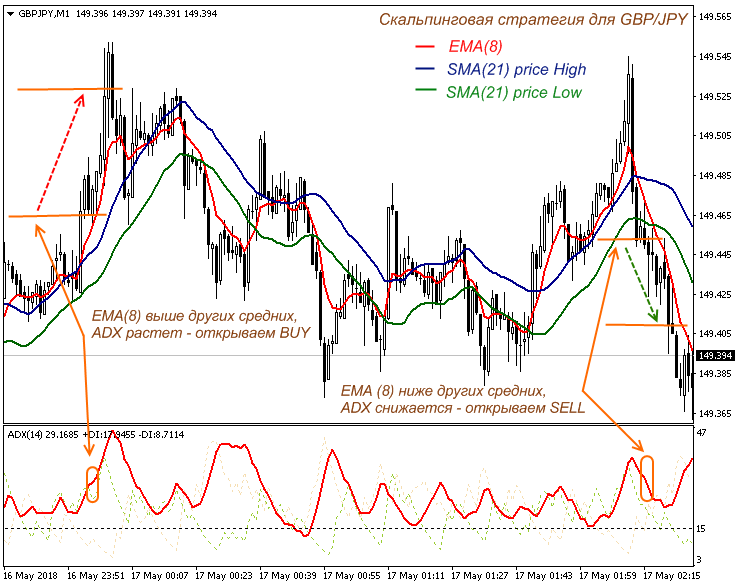

Математические стратегии Форекс – это системы, которые содержат в алгоритме элементарные математические вычисления, основываясь на техническом анализе и расчетах, позволяя получать прибыль независимо от направления движения стоимости валюты.

Большая часть систем, используемых на валютном рынке, построены на базе разнообразных подсчетов, закономерностей, поэтому абсолютное большинство стратегий относятся к данному типу.

Выбор конкретной математической стратегии для работы на Форекс зависит от множества факторов

Главными из которых являются:

- Тип финансового актива, с учетом особенностей которого создан алгоритм – могут быть универсальными, но чаще всего предполагают определенный уровень волатильности, другие свойства конкретной валютной пары

- Размеры депозита, находящегося в распоряжении торговца

- Оптимальный таймфрейм

- Правила управления капиталом

- Общие принципы, которые трейдер должен хорошо понимать

Говоря про математические стратегии торговли на Форекс, многие трейдеры имеют ввиду построение сетки торговых ордеров, которые рано или поздно дают возможность получить хороший доход. Основное отличительное свойство системы – получение результата независимо от того, в какую сторону пойдет цена в будущем.

Все, что необходимо для ее эффективного использования – чтобы рынок двигался, поэтому наиболее актуально использование системы в работе с волатильными валютными парами, которые в день могут продемонстрировать движение на несколько сотен пунктов.

Системы на базе принципа Мартингейла

Одной из основных математических торговых стратегий является работа с использованием принципа Мартингейла. Метод появился много столетий тому назад в качестве способа выигрыша при игре в рулетку. Но биржевыми торговцами система была адаптирована для торговли на финансовых рынках, и до сих пор, несмотря на высокий уровень риска и достаточно осторожное отношение к Мартингейлу опытных трейдеров, метод пользуется успехом.

Торговля по Мартингейлу в основе содержит тот же принцип, что и ставки в казино. Сначала открывается сделка с минимальным лотом, затем в случае убытка сделка удваивается – и так работа идет до тех пор, пока не случается прибыльная сделка, которая покрывает весь предыдущий суммарный убыток.

Чтобы получить доход и организовать действительно выгодную торговлю, выставляются ордера тейк-профит и ордера в удвоенном объеме на равном расстояний один от другого. Именно в этом и заключается смысл «математики» на Форексе – поиск оптимального лота, от которого потом можно строить сетку ордеров либо усредняться, не повышая риск до слишком высокого значения.

Опытные мастера предупреждают новичков о том, что, несмотря на определенные математические расчеты, обнулить депозит в торговле по системе вполне реально . Неизвестно, как долго будет длиться череда убыточных сделок и депозит может просто не выдержать и не дать возможности дождаться прибыли. Кроме того, такое агрессивное усреднение является уязвимым на сильных трендах.

Преимущества и недостатки стратегии «математик»

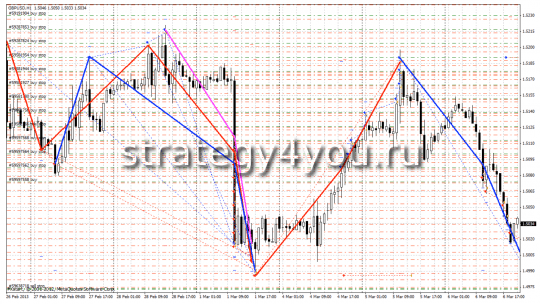

Одной из самых распространенных и лучших математических стратегий Форекс является система с названием, которое говорит само за себя — «математик». Система основана на нестандартном и интересном подходом к торговле, она требует лишь способность и любовь к простым вычислениям.

Не буду подробно описывать торговую систему, а только прикреплю ссылку, если интересно — переходите и изучайте! — https://strategy4you.ru/prostaya-strategiya-foreks/strategy-forex-mathematician.html

И видео:

Преимущество ее — отсутствие индикаторов.

Недостаток — нужно проводить много рассчетов.

Недостатки систем с расчетами и формулами

Несмотря на кажущуюся простоту и доступность метода, далеко не всегда математические стратегии приносят ожидаемый доход. Дело в том, что они рассчитывают вход/выход из позиции случайным образом, ориентируясь исключительно на волатильность рынка. Не учитываются фундаментальные факторы, не выполняется подробный анализ, который бы дал трейдеру преимущество в виде адекватного прогноза будущих изменений цены. Поэтому есть смысл комбинировать метод с другими инструментами .

Если бы преимущество было у входа, то торговля на валютном рынке была бы элементарной:

- вот здесь стоп,

- а тут выход,

- посчитать,

- проставить ордера и вовремя закрывать сработавшие.

Но рынок далеко не так предсказуем, на цену оказывает влияние множество прогнозируемых и непредвиденных факторов, поэтому торговля по Мартингейлу и «стоповой сетке» все-таки рискованна.

Расчет математического ожидания

Чтобы используемый метод приносил доход, нужно правильно рассчитывать математическое ожидание, что даст возможность определить четкие правила (установка фиксированного лота, анализ статистики за длительный срок, выбор валютной пары и т.д.).

Риск должен быть минимальным, ведь даже стратегия с положительным математическим ожиданием Форекс может быть убыточной, так как показатель высчитывается на длительный срок и депозит может просто не «дожить» до момента получения прибыли, не выдержав локальных просадок.

Расчет математического ожидания базируется на теории вероятности и статистике и позволяет понять, насколько вложение средств по системе будет прибыльным и безопасным. Показатель высчитывается по формуле: MO = (1+ W/L) * P – 1, здесь:

- W – это потенциальная сумма средней прибыли

- L – вероятная сумма среднего убытка

- P – вероятность получения дохода

Математическое ожидание может быть отрицательным и свидетельствовать о том, что на конкретном участке торговли стратегия будет убыточной либо положительным и сулить заработок по системе. Чем больший минус, тем более опасно использовать метод , чем больше плюс – тем выше вероятность получения дохода.

Как повысить прибыльность вашей торговой стратегии?

Здравствуйте, коллеги форекс трейдеры!

Среднестатистическая книга о торговле является довольно бесполезной, с акцентом, главным образом, на выборе точки и времени входа, и, в результате, ее читатели теряют деньги, применяя всё это. Конечно, есть книги, которые наравне с обычной чепухой добираются до гораздо более важной темы математического ожидания. Однако большинство из этих книг снова неправильно преподносят этот аспект. Либо они занижают его важность, что делает их похожими на уже упомянутые книги. Но чаще всего они даже учат совершенно неправильно смотреть на ожидание прибыли системы, заставляя вас делать еще один шаг в неправильном направлении, давая своим читателям уверенность и в то же время вынуждая их терять деньги из-за финансовой близорукости. В этой статье, мы постараемся исправить эту проблему раз и навсегда.

Одна поговорка звучит следующим образом: «Неудачники фокусируются на своих прибыльных позициях, а победители фокусируются на победе». Одну и ту же позицию можно рассматривать по-разному: в случае, если мы меняем точку и время входа, они важны, а если использовать постоянный подход с добавлением к прибыльным позициям, то точка и время входа почти не имеют значения в долгосрочной перспективе.

Понятие Ожидания в трейдинге

Хотя каждый трейдер должен быть знаком с понятием математического ожидания, мы снова вкратце обсудим этот аспект.

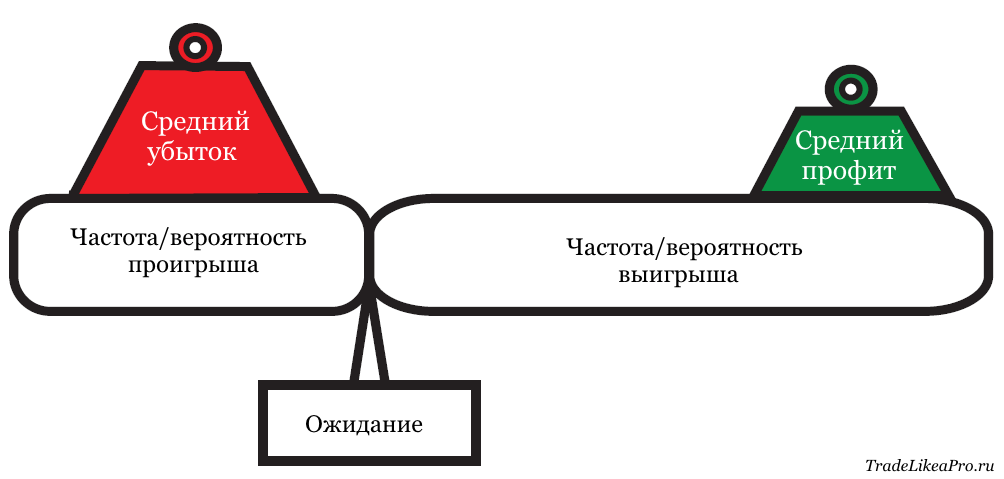

Посмотрите на рисунок ниже. В конце концов, общая чистая прибыль (или убыток) исходит как от частоты прибыльных и убыточных позиций (сколько бы их не было), так и от их среднего размера. Цель любого анализа рынка, любой стратегии, состоит в том, чтобы попытаться иметь больше прибыльных позиций (и, следовательно, меньше убыточных). И хотя анализ точки входа может иметь свои преимущества, в конце концов, мы не можем предсказать будущее.

Средний размер прибыльных и убыточных позиций, с другой стороны, дает нам гораздо больше информации и, на самом деле, очень большую степень контроля. Ибо, если мы рискуем в своей позиции, скажем, тремя процентами, то наша средняя потеря не будет превышать минус три процента. И единственное, что мы должны делать для этого, это закрывать позиции, когда риск доходит до трех процентов или меньше. Никаких прогнозов или анализов вовсе не нужно. Аналогичным образом мы так же можем увеличить средний размер своих прибыльных позиций, просто удерживая их (т.е. не закрывая их) и добавляясь к ним (т.е. открывать еще позиции в этом направлении), поскольку они принесут нам крупную прибыль. Таким образом, в конце концов, это все подразумевает сведение потерь к минимуму, а прибыли – к максимуму. Возвращаясь к рисунку, это значит, что мы должны сосредоточиться на массе грузиков.

Быть прибыльным в торговле в долгосрочной перспективе, сводится к тому, чтобы минимизировать потери и позволить прибыли расти. Дело не в том, правильно вы действуете или нет – дело в том, как вы управляете своими прибылью и убытками.

Проблемы с ожиданием в трейдинге

Математическое ожидание не трудно понять. И чтобы помочь понять его, часто используются очень простые аналогии, например, азартные игры: игра в кости, рулетка или даже лотерея. Благодаря ожиданию легко доказать, что все подобные игры, в конце концов, являются проигрышными, если играть довольно длительное время (если вам интересна эта тема загуглите например “математическое ожидание рулетки”).

Так что нет никакого смысла играть в азартные игры, кроме как ради развлечений.

Кого-то, кто просто выиграл несколько миллионов в лотерее, возможно, трудно убедить в этом. Просто попросите его потратить всю свою прибыль на лотерейные билеты на следующей неделе, и он все поймет.

И вот мы подошли к сути проблемы. Концепция, или, можно сказать, миф об «ожиданиях от своей системы». Более популярным для трейдеров является термин «преимущество». Легенда гласит, что вы должны иметь положительные ожидания от своей торговой системы. Но это бесполезное занятие, потому что, в отличие от азартных игр, система может не иметь, и, вероятно, не имеет постоянного процентного числа прибыльных позиций. Ведь рынки не двигаются случайным образом. Таким образом, на финансовых рынках, мы знаем только нашу историческую частоту прибыльных и проигрышных позиций, в отличие от игры в кости, где мы также знаем предстоящее ожидание.

Миф о необходимости иметь положительные ожидания от своей системы, прежде чем доверять ей наши деньги, имеет тяжелые последствия. Он подпитывает убеждение, что вам необходимо иметь преимущество (с точки зрения матожидания), чтобы быть прибыльным в долгосрочной перспективе. Кроме того, он подпитывает бесполезную необходимость бэктестирования. Любая система, имеющая отрицательные ожидания и, естественно, подкрепленная бэктестированием, отбрасывается. Хорошие системы критикуются, потому что они, возможно, какое-то время не синхронизируются с рынками, т.е. не приносят прибыль какое-то время. И дело доходит вплоть до подгонки кривой доходности на исторических данных, т.е. переоптимизации.

Что делают трейдеры в поисках системы с положительными ожиданиями? Да то же самое: не учитывают распределение вероятностей в области измерения. И если «Черный лебедь» Нассима Николаса Талеба научил нас чему-нибудь, так это тому, что мы просто не можем этого делать.

Мы не можем применять измерения за пределами интервала, в котором эти измерения были сделаны. И мы, безусловно, должны понимать, что мы должны смотреть на ожидания в целом. Это как раз не вероятности, которые убивают нас, а именно результаты. И еще раз, даже вероятности (и, возможно, подобные распределения) не являются стабильными на финансовых рынках. Рынки имеют хаотичный, фрактальный характер, с изменяющимся по экспоненте поведением (и то не всегда).

Что делать, чтобы улучшить математическое ожидание?

Хорошей новостью является то, что, когда трейдер начинает думать своей головой, а не надеяться на ожидания, ему не нужно ничего делать с его «системой». Торговые ожидания (в отличие от ожиданий от своей системы) – это простое использование знаний о том, что мы имеем гораздо больший контроль над размером своей прибыли/убытков (средним размером прибыльных и убыточных позиций), чем мы имеем над вероятностью (частоте прибыльных и убыточных позиций). И, потому что мы не фокусируемся на исторических ожиданиях, торговые ожидания могут работать на нас. Сохраняя потери малыми и увеличивая свою прибыль (и добавляясь к прибыльным позициям), мы получаем истинные преимущества.

Проводился следующий эксперимент: симулятор открывал случайные позиции, из которых посчитали матожидание и чистую прибыль.

В данной модели усреднили несколько миллионов наборов из 30 длинных позиций во время медвежьего рынка. Средний чистый убыток составил -12 процентов, прибыльными были всего лишь около одной трети всех позиций. Теперь, просто открывая те же позиции, сокращая потери до минус трех процентов (используя стоп-лосс) и в то же время добавляясь к прибыльным позициям, мы добились среднего чистого результата для тех же позиций в 1,8 процента прибыли (в среднем на падающем рынке). Итак, используя ожидания в нашу пользу, мы на самом деле изменили значения ожиданий! Трейдеры, которые верили, что изначально отрицательные ожидания бесполезны, никогда бы не смогли этого сделать, потому что они с самого начала отказались от этой системы.

Это не означает, что убытки можно точно превратить в прибыль, но в долгосрочной перспективе ожидание работает благодаря закрытию убыточных позиций и добавлению к прибыльным позициям. Но при взгляде на возможную историю сделок на графике в прошлом, трейдеры частенько обманывают самих себя. Таким образом, ни одна из торговых систем не является ни прибыльной, ни убыточной, они выглядят так только по отношению к применяемому методу управления размером позиции и мани менеджменту.

В заключение

В заключении следует сказать следующее: смотреть как вела себя форекс стратегия на истории – это одно, а вот ждать, что она будет вести себя так же в будущем – другое.

Трейдерам стоит меньше сосредоточиваться на тестировании на истории, а больше на текущей ситуации: сокращать убытки и в еще большей степени максимизировать свою прибыль и добавляться к прибыльным позициям. Следуйте этому правилу достаточно длительное время, и вы ощутите истинную силу математического ожидания в трейдинге на Forex.

Еще один немаловажный момент в выборе стратегии – ее логическое обоснование, но об этом как-нибудь в другой раз, следите за публикациями на сайте 😉

http://strategy4you.ru/faq-strategy-forex/mathematical-forex-strategy.html