Обзор лучших брокеров рынка Форекс

- Для чего нужен брокер

- Функции Форекс брокера

- Что учитывать при выборе?

- Варианты для особых случаев

- Перечень надежных Форекс брокеров

- AMarkets

- FxPro

- Exness

- БКС

- Just2Trade

- Альпари

- Как избежать ошибок при выборе компании

- Ответы на популярные вопросы

- Резюме

Здравствуйте, дорогие друзья! Сегодня предлагаю подробнее остановиться на вопросе выбора Форекс брокера и критериях, на которые стоит полагаться при выборе компании. На конечный успех правильный выбор влияет не меньше чем подбор торговой стратегии, соблюдение манименеджмента и прочие нюансы. В список ниже войдут только лучшие Форекс брокеры. С каждым из них можно спокойно торговать, не опасаясь блокировки счета или манипуляций с котировками.

Для чего нужен брокер

Рядовой трейдер не может сам выйти на финансовые рынки. Ему нужен посредник, который бы отправлял его приказы на покупку ценных бумаг, валюты, товаров. В роли такой «прокладки» между трейдером и рынком и выступает брокер. А вознаграждение он получает за посреднические услуги.

Не путайте брокеров и «кухни»:

- Брокеры выводят сделки клиентов на межбанк.

- «Кухни» этим не занимаются, а заявки клиентов погашаются встречными, исходящими от других трейдеров этой же компании. При необходимости задействуются собственные средства.

В «кухнях» тоже можно зарабатывать. Главное, чтобы не было манипуляций с котировками и выводили деньги. Самый лучший брокер не тот, у которого сотни наград, грамот и сертификатов, а тот, кто не мешает работе на рынке.

Функции Форекс брокера

Без этих компаний трейдинг, к которому все мы привыкли, был бы невозможен. Функции у брокера следующие:

- Обеспечение торговли – компания получает приказ от брокера и либо выводит его на межбанк, либо погашает встречными заявками (в случае кухни).

- Информационная – организация доступа к необходимым для торговли данным.

- Ведение документации. При необходимости трейдер получает отчет по брокерскому счету, ведет его брокер.

- Если компания является налоговым агентом, то вам не придется общаться с ФНС. Достаточно в конце года иметь на счету деньги для уплаты НДФЛ, компания перечислит налог сама.

- Консультативная – опциональная функция. Компания может по запросу проводить такую работу с клиентами.

- Аналитическая – еще одна необязательная функция. Большинство брокеров дает бесплатные разборы рынков, средне- и долгосрочные прогнозы.

- Доступ к дополнительному ПО (иногда собственной разработки).

Помимо этого, брокер обеспечивает маржинальный трейдинг (работу с кредитным плечом). Ниже – видео на эту тему. Часть советов можете почерпнуть оттуда.

Что учитывать при выборе?

Сравнение Форекс брокеров рекомендую проводить по следующим критериям:

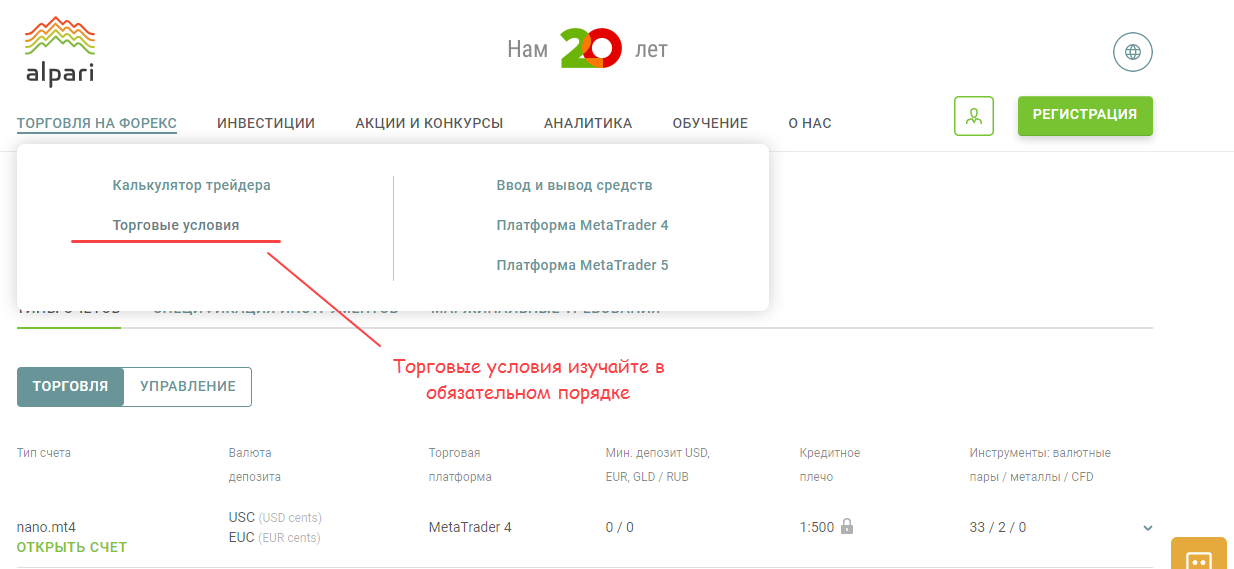

- Торговые условия. Сюда отношу спред, качество исполнения, комиссии, кредитное плечо, перечень доступных активов, минимальный депозит, типы счетов, есть ли отличия в котировках (сравнивать можно с графиком от TradingView). На сайте обязательно есть соответствующий раздел – не поленитесь изучить его.

- Регулирование. Если компания работает в РФ, желательно, чтобы у нее была лицензия центробанка. Если имеете дело с зарубежными брокерами, изучите, кто следит за их деятельностью. Чемжестче регулятор, тем лучше. Если увидите такой набор лицензий, как на рисунке ниже, можете не переживать за честность работы и сохранность своих денег.

- Страна регистрации компании. В рейтинг лучших брокеров Форекс попадают и игроки в офшорной юрисдикции, но желательно всё же, чтобы компания была резидентом вашей страны.

- Пополнение и вывод средств. Чем больше вариантов, тем лучше. Учитывайте также комиссии и ограничения.

- Используемое ПО, дополнительное ПО.

- История компании. Сколько лет на рынке, не связан ли бренд со скандалами.

- Репутация – самый спорный момент. Подавляющее большинство негативных и положительных отзывовне подкреплено ничем – ни перепиской с поддержкой, ни обращениями к регулятору.

Учтите – каждый рейтинг Форекс брокеров в некоторой степени субъективен. Так что обязательно анализируйте компании самостоятельно.

Варианты для особых случаев

Выше я привел критерии с точки зрения среднестатистического трейдера. Если подбираете компанию для какой-то конкретной цели, то на первое место могут выходить иные критерии. Например:

- планируете зарабатывать на свопах, важно подобрать компании с максимальной разницей в swap.

- владеете своим сайтом и планируете заработать на партнерке – на первое место выходят отчисления за рефералов.

- используете скальпирующего высокочастотного робота, на первый план выходит spread. Новичкам рекомендую прочитать статью про спред в трейдинге.

Бонусы, турниры, конкурсы, аналитика и обучающие материалы не считаются критически значимыми аргументами при подборе компании.

Перечень надежных Форекс брокеров

Детальные обзоры каждого из перечисленных ниже брокеров есть на моём блоге. Ниже ограничусь кратким описанием этих компаний.

AMarkets

Брокер на рынке более 10 лет, регулярно попадает в различные рейтинги, стабильно держится в списке 5 лучших компаний на рынке. Пройдемся по особенностям брокера:

- Работает с 2007 г.

- Регулируется TheFinancialComission. Компания проходит аудит, в ходе которого проверяется качество исполнения клиентских ордеров. Результаты доступны на сайте регулятора. Институциональные счета открываются в компании, которую регулирует британская FCA.

- Заявленное время исполнения в несколько раз ниже среднего на рынке, на сайте есть собственный калькулятор. Если ему верить, то днем на это уходит 60-80 мс. Спред динамический, по EURUSD во время европейской и американской сессий составляет 0,3-0,4 пункта.

- Есть своя статистикауспешности клиентов. Согласно этим данным, у AMarkets зарабатывает около 40% трейдеров, работающих на реальных счетах.

- Есть ПАММ счета.

- Клиентам предлагается услуга аренды VPS на выгодных условиях.

- Трейдеры могут пользоваться индикаторами Кайман (настроение рынка), совокупной позиции, СОТ.

- На золотых и платиновых счетах есть бессвоповая торговля – так называемые исламские счета.

- Есть ECN счета.

- Депозит от $100.

- Кредитное плечо 1:100-1:1000.

- Уровни стоп-аут и margincall – от 20%/40%. Новичкам рекомендую узнать подробнее про маржин кол и прочие термины, принятые в трейдерской среде.

- Валюта счета – доллары, евро или рубли.

- Методы ввода/вывода средств – банковский рублевый и валютный перевод, пластиковые карты, кошельки электронных платежных систем.

- Работать можно в МТ4 или МТ5.

- Помимо валютных пар поддерживаются CFDна акции, индексы, криптовалюту и прочие типы активов.

Отзывы характеризуют AMarkets как надежную компанию. Деньги выплачивают без проволочек. Также отмечу обилие различных сервисов и возможностей не только для самостоятельной торговли, но и для инвестиций.

Зарегистрировать счет в Amarkets

FxPro

Практически ровесник AMarkets, регулирование также зарубежное. Из особенностей отмечу:

- Основана компания в 2006 г.

- Брокер регулируется CySEC, FCA, SCB, DFSA, FSCA.

- Открыто более 1,3 млн. счетов.

- Для работы доступно более 280 инструментов – валютные пары, CFD на прочие типы активов (акции, индексы, металлы, товарный рынок).

- Из терминалов доступны МТ4, МТ5, cTrader и в стадии бета находится платформа Edge.

- По информации брокера ордера исполняются в среднем за 11,06 мс, пропускная способность до 7000 ордеров в секунду. Есть собственная статистика по проскальзыванию – выглядит все неплохо.

- Вариантов пополнения счета меньше, чем у AMarkets. Доступны методы через банк, с карты, кошельков ЭПС Scrill, PayPal, Neteller, UnionPay.

- Уровни стоп-аут и маржин-колл – от 20%/40%.

- Минимальный депозит от $100.

- Кредитное плечо – по валютным парам 1:20-1:500, для остальных инструментов ниже. Его размер зависит от юрисдикции компании, где открыли счет, под этим брендом работает несколько брокеров в разной юрисдикции.

- Спред очень низкий, в моменте опускается до 0,15-0,2 пунктов по EURUSD. По этому показателю FxPro лидирует.

Этот брокер подходит и новичкам, и профи. Нет завышенных требований по стартовому депозиту, спред невелик – подойдет для агрессивных скальпирующих стратегий и советников.

Открой счет в FxPro

Exness

В рейтинг лучших брокеров Forex эту компанию я вношу не только из-за ее надежности. Здесь один из минимальных спредов в индустрии, а центовые счета дают возможность работать с депозитом в несколько долларов.

Характеристики Exness:

- Компания основана в 2008 г.

- Регуляторы – CySEC, FCA. Под этим брендом работает несколько компаний, для каждой юрисдикции свой регулятор.

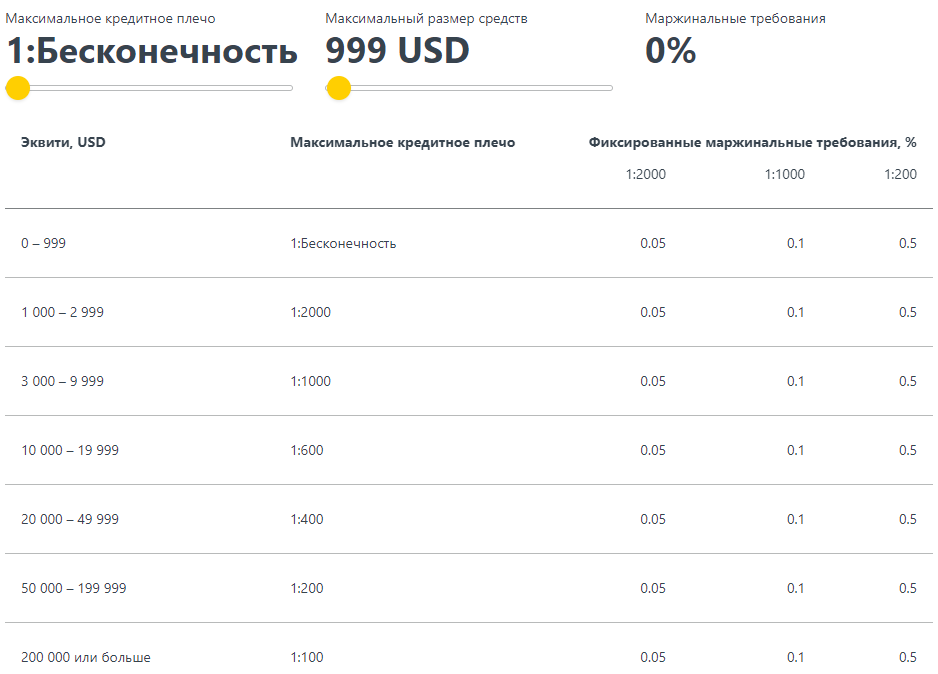

- Плечо от 1:1 до 1:2000, а формально — до бесконечности.

- Типы активов – валютные пары, инструменты товарного рынка, криптовалюты.

- Компания предоставляет всем желающим тиковую историю котировок. Данные можно скачать с сайта и использовать в тестере для качества моделирования, превышающего стандартные 90%.

- Есть центовые счета.

- Ограничения по минимальному депозиту нет, формально можно начинать торговать с балансом от $1.

- Спред от 0 пунктов по ECNсчетам, для аккаунтов типа Classic его величина стартует от 0,1 пункта.

- Торговля ведется через МТ4 и МТ5.

- Есть собственный VPS хостинг.

- Из вариантов пополнения доступны банковская карта и обычный перевод, поддерживаются такие ЭПС как WebMoney, PerfectMoney, Scrill, Neteller. Вывод – по тем же направлениям.

Брокер подойдет тем, кто не планирует работать на фондовом рынке. Если ваш выбор – Forex, Exness предлагает отличные условия, поэтому его и включают в лучшие Форекс брокеры России.

Открыть счет в Exness с низкими спредами

Одна из старейших компаний на российском рынке. Отличается максимальной надежностью – есть лицензия ЦБ РФ. Характеристики брокера:

- Основан в 1995 г.

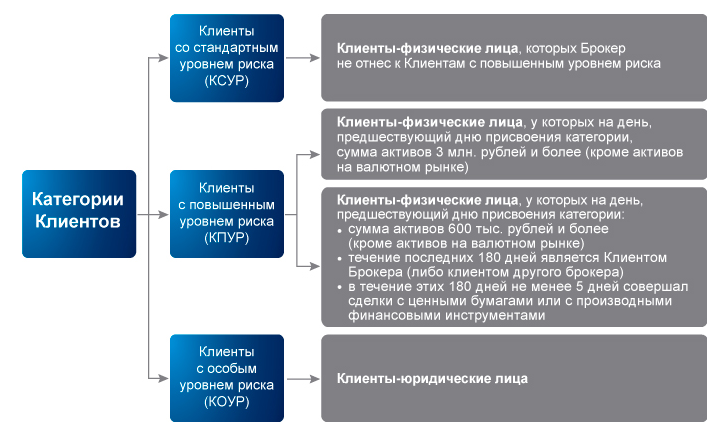

- Регулятор – ЦБ РФ.

- Тарифных плановмасса, есть варианты для мелких трейдеров и для крупных игроков. За счет солидного торгового оборота комиссию можно снизить более чем вполовину от базовой величины.

- Есть доступ к фондовому рынку.

- Можно открыть ИИС и получить компенсацию уплаченного за год НДФЛ.

- Инвесторам рекомендую обратить внимание на готовые структурные продукты. Если нет желания формировать портфель самостоятельно, можно инвестировать в них. Если выберете такой тип вложений, учтите, что рост бумаг, входящих в состав портфеля, не гарантирован.

- Торговля ведется через QUIK либо МетаТрейдер5. Есть мобильные версии терминалов. Имеется дополнительное ПО – TSLab, TradeMatic Trader, BCS Setup CQG, TrustManager.

- Кредитное плечо для фондового сектора рассчитывается в зависимости от конкретной бумаги и уровня риска. Для акций обычно находится в диапазоне 1:2-1:6, для валютной секции выше, но предложений 1:1000-1:2000 нет.

- Вариантов пополнения счета мало – с банковской карты, переводом через любой банк либо за наличные (придется посетить один из офисов брокера).

Рекомендую стартовать с суммы в 50 тыс. рублей. Это избавит от необходимости оплаты доступа к Квик, да и запас прочности будет на случай первых неудачных сделок. Брокер отличный, есть регулирование ЦБ РФ, значит вариант мошенничества со стороны компании исключен на 100%. Комиссии невысокие. Ранее выходила статья со сравнением тарифов брокеров, рекомендую с ней ознакомиться.

Тем не менее, новичкам БКС не рекомендую – слишком высок входной порог. Для всех остальных БКС – лучший выбор.

Зарегистрировать счет в БКС для рынка форекс

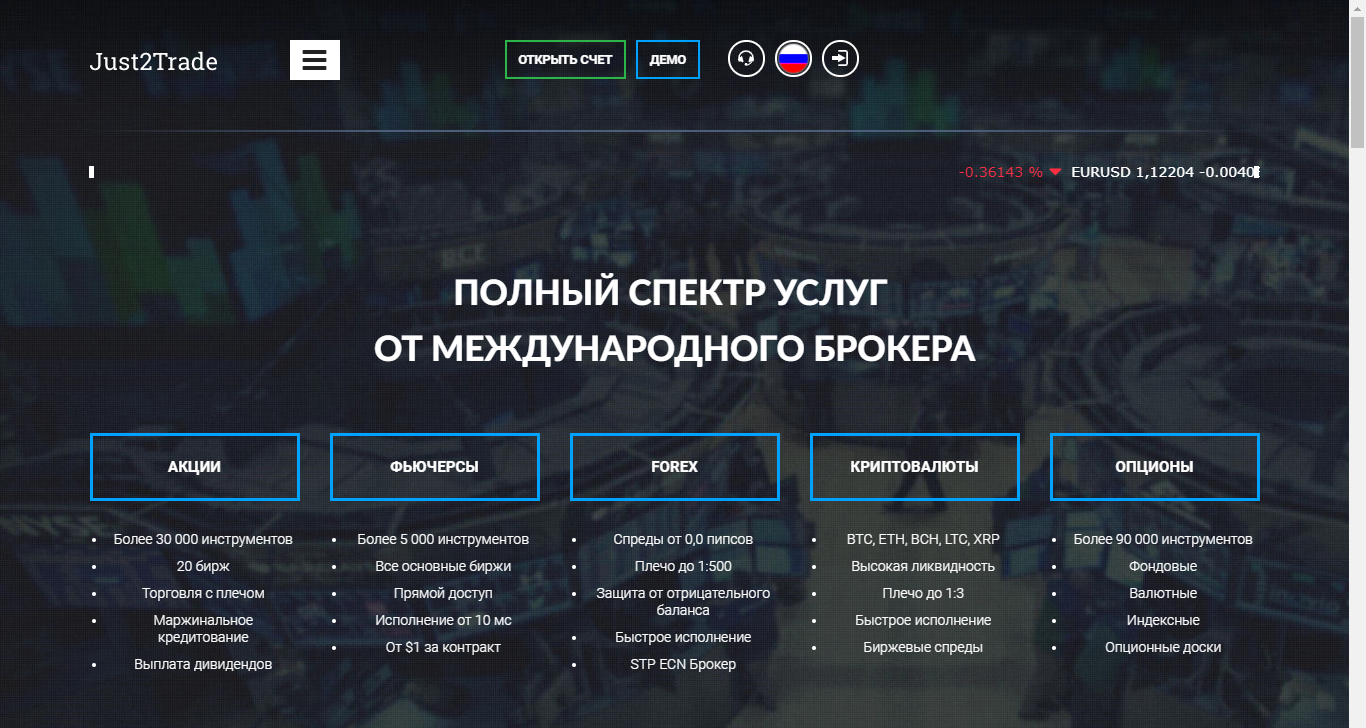

Just2Trade

Компания считается идеальным вариантом для старта работы на фондовом рынке с минимальными затратами. Доступ к работе с акциями получаете с депозитом от $200. Характеристики компании:

- В 2015 г. брокер выкуплен Финамом, эту дату можно считать отправной точкой в истории брокера. Основана компания в 2006 г.

- Единый счет для всех типов рынков.

- Через субброкеров компания организовала выход на все популярные торговые площадки планеты. Работать можно с тысячами акций всех компаний мира.

- Стартовый депозит – от $200.

- Регулирование – CySEC, в ЕС работа ведется в соответствии с правилами директивы MiFIDII.

- Кредитное плечо зависит от типа актива.

- Работа ведется через терминалы МТ4, МТ4, CQG, Transaq, ROX.

- Есть услуга доверительного управления и стандартные ПАММы.

- Недавно запустили RoboAdvisor – автоматизированный алгоритм, формирующий инвестпортфель по заданным стартовым условиям.

- Спред на Forex хуже, чем у FxPro, Exness, но некритично. По мажорам днем в пределах 1 пункта.

- Помимо акций доступны валютные пары, фьючерсы, опционы, индексы, криптовалюта.

- Кредитное плечо на Форекс до 1:500.

Для работы на Форекс можно подыскать варианты получше. Брокер хорош тем, что позволяет почувствовать вкус фондового рынка с небольшим депозитом.

Открыть счёт для рынка США на just2trade

Альпари

В России – один из самых узнаваемых брендов. Ни один независимый рейтинг брокеров Форекс не обходится без Alpari. Характеристики брокера:

- Основан в конце декабря 1998 г.

- Регулирование – лицензия ЦБ РФ отозвана. Центробанк аргументировал решение тем, что брокер «заманивал клиентов на зарубежные рынки». Под этим брендом работает несколько компаний, так что прекращение работы «Альпари-Форекс» не сказалосьна российских клиентах, в РФ работает AlpariLimited с зарубежным регулированием (FSA).

- Работать можно с валютными парами, металлами (золото, серебро) и контрактами на разницу – доступны акции.

- Стартовый депозит не ограничен.

- Кредитное плечо привязано к объему позиции от 1:25 до 1:1000, для фондовой секции ниже.

- Минимальный спред по EURUSD заявлен 0,2 пункта, по факту немного выше, но некритично. То же по остальным инструментам.

- Есть центовые счета (в евро и долларах).

- Из платформ поддерживается МТ4 и МТ5.

- Есть ПАММ счета и конструктор портфелей.

- Брокер предлагает купить инвестиционные монеты – новое направление деятельности компании.

- Регулярно проводятся конкурсы и турниры с неплохими призами.

- Методы пополнения счета – через банк и карту, с кошельков ЭПС и в Биткоине с автоматической конвертацией крипты по биржевому курсу.

Годовой оборот компании превышает $1 трлн., в России это один из крупнейших брокеров. Стаж и репутация говорят в пользу Альпари.

Открыть счет в Альпари

В таблице приведу основную техническую информацию по перечисленным брокерам.

| Amarkets | FxPro | Exness | БКС | Just2Trade | Альпари | |

|---|---|---|---|---|---|---|

| Год основания | 2007 | 2006 | 2008 | 1995 | 2006 | 1998 |

| Регулирование | FinaCom | CySEC, FCA, SCB, DFSA, FSCA | CySec, FCA | ЦБ РФ | CySEC, соответствует MiFID II | FSA |

| Доступ на фондовый рынок | — | — | — | + | + | — |

| Минимальный депозит, $ | 100 | 100 | 1 | Рекомендуют от 50 тыс. руб. | 200 | 1 |

| Торговые платформы | МТ4, МТ5 | МТ4, МТ5, cTrader, Edge | МТ4, МТ5 | QUIK, MT5 | МТ4, МТ4, CQG, Transaq, ROX | МТ4, МТ5 |

| Центовые счета | — | — | + | — | — | + |

| Кредитное плечо | 1:100-1:1000 | 1:20-1:500 | 1:1 до 1:2000 | Для акций рассчитывается для валютной секции меньше 1:100 | Форекс – 1:500, по акциям в пределах 1:50 | 1:25-1:1000 |

| Спред по мажорам, п. | 0,3-0,4 | 0,15-0,20 | 0.1 | Собственной статистики нет, выше чем у Exness, но незначительно | В пределах 1,0 | 0,3-0,4 |

| Возможности для инвестора | ПАММы | — | — | ИИС, структурные продукты | RoboAdvisor | ПАММы, монеты |

| Кому подойдет | Трейдерам с минимальным стажем | Тем, для кого критичен спред | Новичкам | Опытным трейдерам, ценящим надежность | Начинающим торговать на фондовом рынке | Новичкам |

Все перечисленные компании надежны и не имеют проблем с репутацией. Но при выборе учитывайте нюансы.

Как избежать ошибок при выборе компании

Ниже дам ряд советов, позволяющих избежать проблем с брокером:

- Соберите информацию. Не поленитесь зайти на сайт регулятора и проверить действие лицензии компании.

- Проверьте торговые условия. Откройте центовый счет и оцените скорость исполнения заявок, спред.

- Свяжитесь с техподдержкой, уточните какую-нибудь деталь. Это покажет скорость реагирования на обращения клиентов и квалификацию операторов.

- Протестируйте ввод/вывод средств. Пополните счет на небольшую сумму, поторгуйте и попробуйте вывести деньги.

- Не вносите все деньги на счет. Подстрахуйтесь – зарегистрируйтесь в нескольких компаниях, разделите сбережения и направьте их на эти счета.

Трейдинг не любит спешки, это же правило касается и выбора брокера.

Ответы на популярные вопросы

Можно ли по отзывам оценить брокера?

Верить отзывам (как положительным, так и отрицательным) нельзя без подтверждения. Если обвиняют компанию в манипулировании котировками – должны быть результаты обращения в техподдержку, к регулятору. Остальное – пустые слова.

Стоит ли начинать с бездепозитного бонуса?

Новичкам не стоит. Компания ставит жесткие условия по его отработке и в конечном итоге все равно все сводится к пополнению счета реальными деньгами.

Компания предлагает неплохие бонусы, стоит ли там регистрироваться?

На бонусы вообще рекомендую не обращать внимание. Их придется отрабатывать. При выборе учитывайте торговые условия, надежность, репутацию брокера.

Помогают ли центовые счета?

Они снижают потери средств при неудачной торговле. Могут использоваться для работы по экспериментальным стратегиям или с помощью советников с высоким требованием к депозиту. Новичку лучше выбрать компанию, предлагающую такой тип торговли. Начинающим трейдерам полезна будет статья про открытие центового счета на Форексе.

У какого брокера начать торговлю на фондовом рынке?

Для новичков лучший выбор – Just2Trade. Стартовый депозит здесь невелик, а получаете доступ на все нужные площадки.

Открыть счёт для рынка США и валютных пар на just2trade

Резюме

Выбор брокера – стартовый этап в карьере любого трейдера. В России времена Дикого Запада остались в прошлом. Государство занялось наведением порядка в этой отрасли. Большая часть мошенников и компаний-однодневок ушли, а рынок разделен между 10-15 крупными брокерами.

Выбор сузился, но все равно рекомендую тщательно оценивать каждую компанию с учетом своих потребностей. Комплексный анализ избавит от проблем в будущем. Вы сможете просто торговать, зарабатывать и выводить прибыль, не тратя время на решение проблем с брокером.

Если остались вопросы по подбору компании «под себя» – оставляйте их в комментариях, поделюсь своим опытом. И не забывайте подписываться на обновления блога, чтобы быть в курсе о выходе новых материалов.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Как выбор брокера влияет на результаты советников и что с этим делать

Наверняка каждый из вас знает, что советники торгуют по-разному у разных брокеров. Достаточно зайти на форум и посмотреть популярные ветки экспертов, где представлено несколько мониторингов торговых счетов одного и того же робота в разных ДЦ, и вы найдете различия в результатах. Эти различия подчас очень существенны и прибыль порой может различается в разы. Почему так происходит, что за этим стоит и как выбрать «прибыльного» форекс брокера?

Наверняка каждый из вас знает, что советники торгуют по-разному у разных брокеров. Достаточно зайти на форум и посмотреть популярные ветки экспертов, где представлено несколько мониторингов торговых счетов одного и того же робота в разных ДЦ, и вы найдете различия в результатах. Эти различия подчас очень существенны и прибыль порой может различается в разы. Почему так происходит, что за этим стоит и как выбрать «прибыльного» форекс брокера?

С этим мы сегодня и будем разбираться.

Насколько велика проблема

Форекс сильно отличается от других финансовых рынков. И среди всех различий самая большая, пожалуй, это децентрализованность. Часто люди недооценивают огромную важность централизованности биржи и то, как это помогает в регуляции, успешной разработке и торговле различными системами. В результате того, что рынок форекс децентрализован, он очень слабо регулируется, а каждый брокер имеет свой поток котировок, отличный от всех остальных.

Довольно часто, когда люди говорят о брокерозависимости, они считают это каким-то редким фактором, который практически не влияет на общий результат. Тем не менее, этот фактор отнюдь не так редок, как кажется, и его влияние может быть очень значительно – вплоть до прямо противоположных результатов на двух разных счетах.

Так что же плохого в различающихся потоках котировок? Предлагаю провести небольшой эксперимент. Запишите high и low значения 5-ти свечей периода М5, Н1 и D1 у трех разных брокеров на ваш выбор. Запишите показания RSI20 и SMA50 для каждой из этих свечей. Сведите эти данные в таблицу, например, в Excel, а затем сравните. Подумайте, насколько различаются показания цен на разных периодах у разных брокеров и на каких периодах эти различия менее значительны; как различаются показания индикаторов; увеличивается ли или уменьшается брокерозависимость при использовании индикаторов; как влияет период выбранного индикатора на торговлю у разных брокеров.

Если различия между показаниями той или иной величины у разных брокеров различаются более, чем на 10%, как поведут себя настройки советника, оптимизированного на данных от одного из брокеров при торговле у другого брокера? Надеюсь, вы проделаете это нехитрое упражнение и сделаете предварительные выводы. Ну а теперь, после того как вы получили общее представление об этой, более чем реальной проблеме, мы разберемся с ее влиянием на торговлю более подробно, а также подумаем, как же свести брокерозависимость торговых стратегий к минимуму.

Разница в форме свечей

Из-за этого возникает сразу целый ряд проблем, одни из которых невелики, а другие оказывают сильное влияние на торговлю. Одна из незначительных проблем состоит в том, что у разных брокеров мы имеем разные ценовые уровни на high/low свечей. Это ведет к тому, что некоторые ордера у одних брокеров закрываются по уровням SL или TP, а у других нет. Порой достаточно различия в один пипс, и у нас уже у одного брокера сделка закрыта в убыток, а у другого в прибыль. Или, например, у одного брокера отложенный ордер активировался, а у другого нет. Тем не менее, такое случается довольно редко и поэтому это не сильно влияет на общий результат.

С другой стороны, подобное различие в потоках котировок (data feeds) приводит к тому, что многие свечи, особенно на младших периодах, выглядят у разных брокеров по-разному и уровни открытия, закрытия, минимальных и максимальных значений свечей отличаются. Это приводит к некоторым различиям в показании индикаторов, которые используют в расчетах такие ценовые уровни. К примеру, у вас есть стратегия, одним из условий входа в покупки по которой является нахождение индикатора RSI ниже уровня 30. В результате неточностей котирования цены Close свечей, по которым идет расчет индикатора RSI, немного отличаются, буквально на пару пипсов. В итоге у одного брокера вы получите на текущей свече значение RSI = 29,99999, а у другого брокера 30,00001. Как результат – у одного брокера вход будет осуществлен, а у второго – нет. Также стратегии по пересечению линий, например, скользящих средних, будут работать у разных брокеров по-разному – где-то пересечение линий будет происходить раньше, где-то позже. Но это, конечно же, касается только советников – при ручном входе таких проблем нет.

Поэтому вполне логично было бы заключить, что чем меньше период для работы вашей ТС, чем меньше уровни SL и TP, тем более брокерозависима будет ваша система.

Чтобы лучше понять влияние этого эффекта и важность правильного выбора таймфрейма, подумайте вот над чем. Разница в 2 пункта на часовом графике может означать разницу между свечами в 5-10%, в то время как на пятиминутном периоде она может достигать 30-50%. Пример этот довольно условный, ведь все зависит от общей волатильности валютной пары, но все же нужно быть очень осторожным и всегда помнить об этом. Особенно устанавливая нового скальпера для М1 на реальный счет.

Разница в торговле скальперами у разных брокеров действительно может быть огромной и дело тут не только в различном спреде, но и в вышеназванной проблеме. Поэтому чтобы разработать советник, который будет давать более похожие результаты торговли у различных брокеров, стоит использовать более высокие периоды, как минимум М15, а лучше Н1. К тому же для периодов от часа и выше стратегии разрабатывать намного проще. Ну а если уж велико желание торговать на низких периодах, сначала протестируйте работу ваших советников у нескольких предпочитаемых брокеров, а по результатам уже определяйтесь, где советник ведет себя более уверенно. Кстати, такой тест нужно делать именно на том типе счета, на котором вы собираетесь торговать в дальнейшем – у многих брокеров потоки котировок для разных серверов различаются.

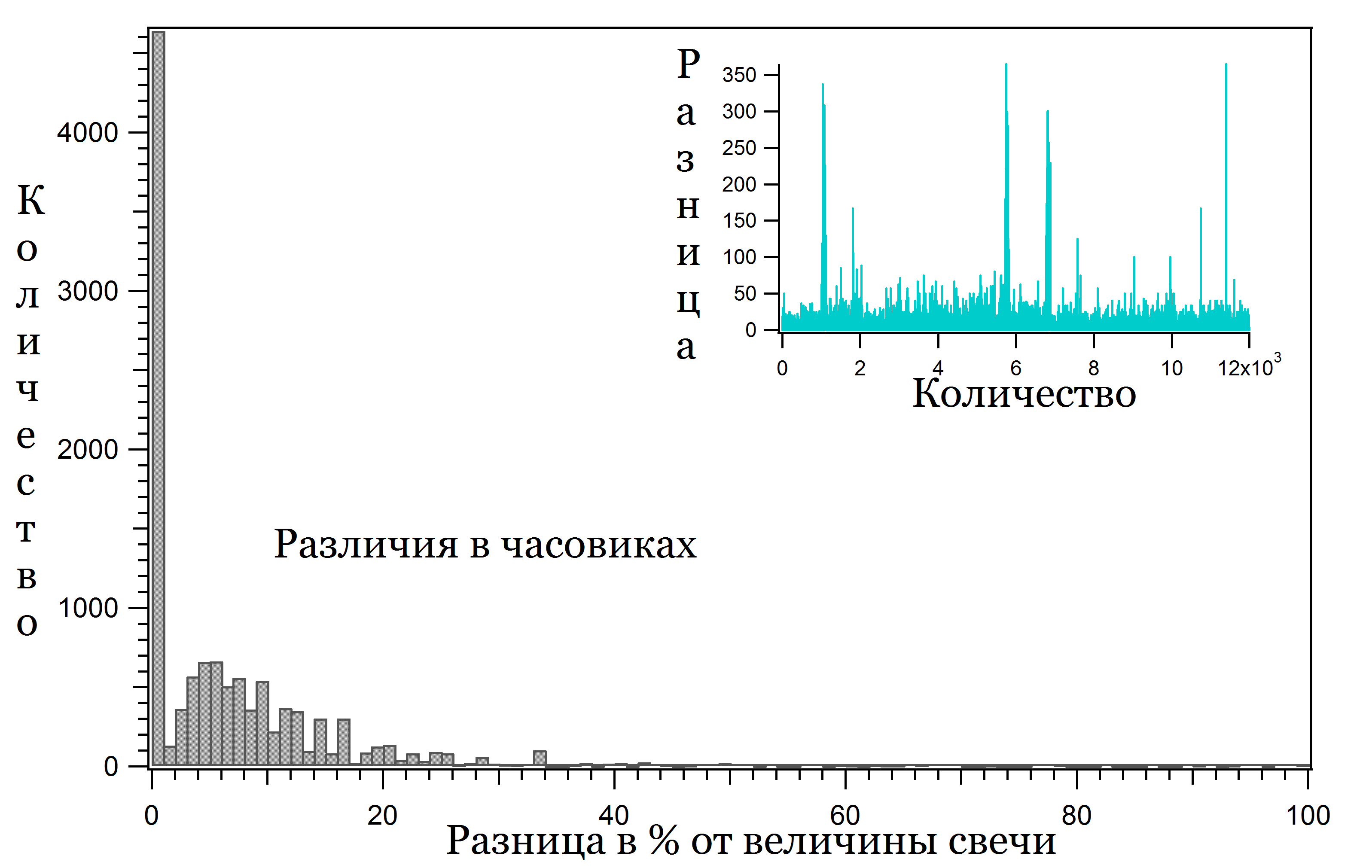

Есть еще частный случай, когда на нескольких счетах на одном и том же сервере одного и того же брокера торговля различается. Такое поведение тоже не редкость и означает она проблему на стороне самого брокера, несовершенство его алгоритма котирования, оборудования, либо неправильной настройки сервера. В любом случае, торговля у такого брокера прилично осложняется и если есть запасные варианты, лучше воспользоваться ими. На рисунке снизу продемонстрирована разница 10 различных брокеров в форме Н1 свечей:

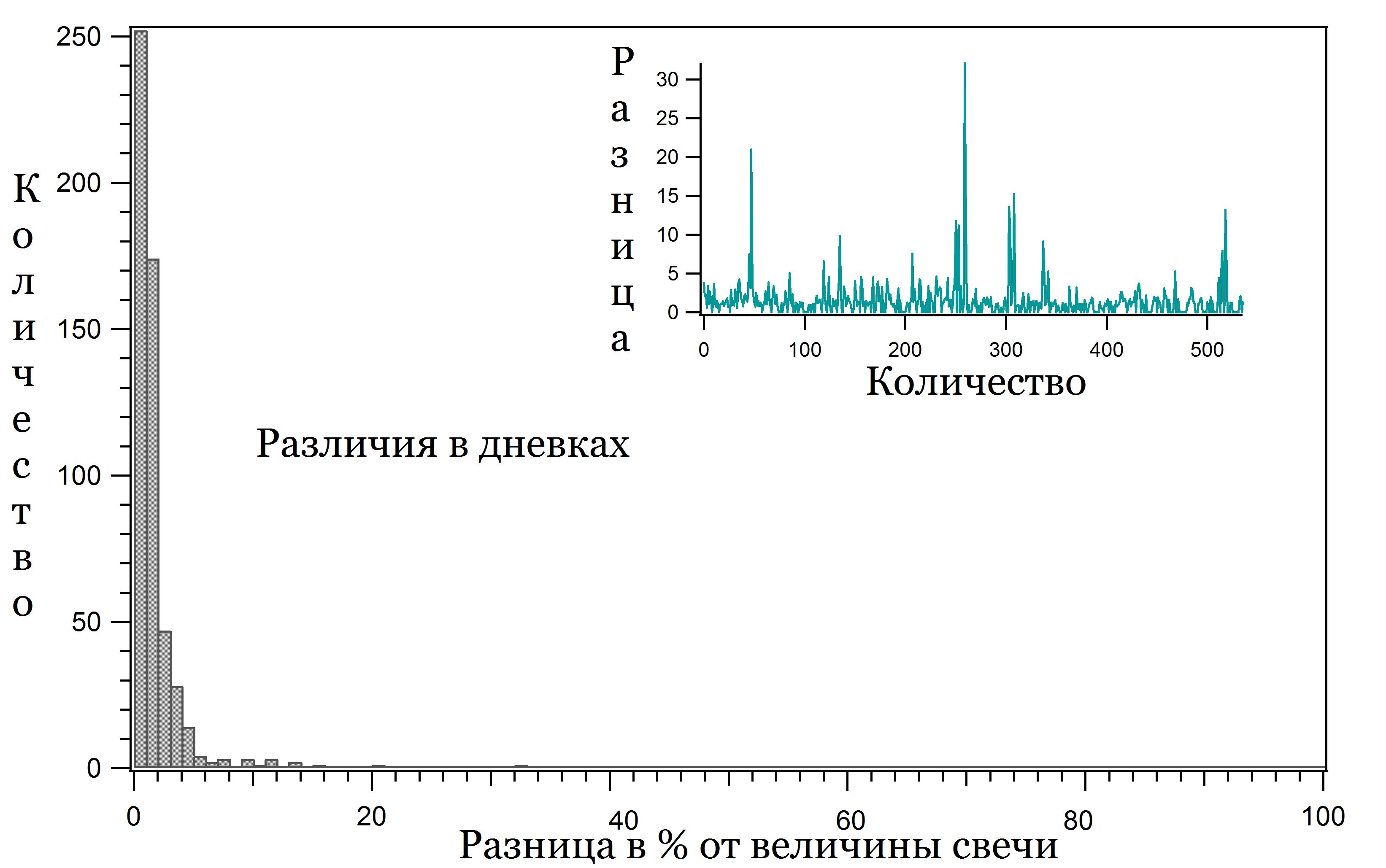

На рисунке снизу продемонстрирована разница 10 различных брокеров в форме D1 свечей:

На рисунке снизу продемонстрирована разница 10 различных брокеров в форме D1 свечей:

Как видно, различия для дневных графиков в основном находятся в пределах 5% от размера свечи, изредка доходя до 15%, в то время как для Н1 разница составляет 5-15% с пиком до 40%. Различие на М15 периоде в среднем составляет 15-25% и для М1 – 30-40%. Прошу вдуматься в эти цифры – графики периода М1 у одного брокера чуть ли не на половину отличаются от графиков другого брокера. Это почти как торговать на другой валютной паре.

Как видно, различия для дневных графиков в основном находятся в пределах 5% от размера свечи, изредка доходя до 15%, в то время как для Н1 разница составляет 5-15% с пиком до 40%. Различие на М15 периоде в среднем составляет 15-25% и для М1 – 30-40%. Прошу вдуматься в эти цифры – графики периода М1 у одного брокера чуть ли не на половину отличаются от графиков другого брокера. Это почти как торговать на другой валютной паре.

Разница во времени прихода нового тика

Тики не приходят по расписанию, они приходят, когда совершается сделка на реальном рынке, в пуле ликвидности, откуда брокер берет котировки. В терминал трейдера приходит тик и в это время трейдер может совершить операцию – послать торговое распоряжение на сервер брокеру. Естественно, дальше сервера брокера этот ордер не уходит, и вы не сможете увидеть его в стакане. Соответственно, никакого нового тика от вашей сделки не появляется и влияния она никакого на рынок не оказывает. Если только вы, конечно, не торгуете большими объемами, настолько, что ваш брокер вынужден выводить все ваши ордера на рынок.

Количество пришедших тиков в каждый период времени неравномерно. Это означает, что в одну минуту приходить может как 10 тиков, так и 200 – в зависимости от подвижности рынка. Ночью, например, тиков приходит мало, во время выхода новостей – много. То есть получается, что у нас есть неравномерно распределенный во времени тиковый поток, который искусственно разбивается на определенные отрезки – минутные, пятиминутные, часовые и так далее. То, насколько это правильно и что из этого всего следует – повод для целой отдельной статьи. Мы же сосредоточимся на самих фактах:

- таймфреймы существуют именно такие, какие есть, просто потому что так принято;

- в одной свече любого таймфрейма может содержаться разное количество тиков;

- тик приходит не по расписанию, а совершенно случайно.

Отсюда следует, что на открытии новой свечи, скажем в 00:00:00, может не быть подходящей цены. Тик может появиться, например, в 00:00:15. То же самое и с закрытием свечи. Все это также приводит к неточности при тестировании советников и появлению различий у разных брокеров. Поставщики ликвидности у различных брокеров разные и тики приходят в разное время.

Нечистоплотность брокеров

Ходит очень много легенд о том, что, якобы, трейдерам помогают сливаться сами брокеры. Спросите десяток торгующих на форекс людей о том, что они думают про брокеров, и они расскажут вам, что действительно не могут зарабатывать столько, сколько им хочется, именно потому, что брокер «заигрывает» с ними. Так ли это на самом деле или это все просто трейдерский фольклор и бурная фантазия сливаторов?

Итак, вы создали свою первую суперприбыльную скальперскую систему, тесты показывают великолепные результаты, ваш демо-счет показывает тысячи процентов прибыли, и вы открыли реальный счет и уже строите планы на то, как будете тратить свои миллионы. И тут вы обнаруживаете, что ваши результаты на демо-счете и реальном не просто сильно отличаются, реальный счет сливает! Открыв терминал, вы обнаруживаете, что из-за постоянных расширений спреда, реквотов и проскальзываний ваш советник не может зарабатывать. Первая мысль, естественно, о том, что ваш брокер не хочет, чтобы вы зарабатывали реальные деньги. Можно развить эту идею: ваш брокер уже потратил ваши деньги и отдавать их вам не собирается. Вас можно понять, у любого нормального человека возникли бы такие мысли. Просто нужно более детально изучить работу брокеров, чтобы понять, что к чему.

А вообще, поставьте себя на место руководства более-менее приличного брокера, и вы поймете, что не в их интересах вредить трейдеру и сливать его счета. На данный момент на рынке брокерских услуг существует какая-никакая конкуренция и чаще всего трейдеры идут к наиболее надежным брокерам. В сети вы сможете найти очень много отзывов и рейтингов о различных брокерах. Но с этим стоит быть поосторожнее, так как большинство рейтингов вполне может быть проплаченным пиаром. Тем не менее, на нашем форуме есть целый раздел, посвященный брокерам, где форумчане пишут о проблемах, конфликтах, вопросах, возникающих при работе с тем или иным брокером. Достаточно прочитать ветку интересующего вас брокера и составить общее представление о нем.

Справедливости ради, хочу сказать, что не все брокеры одинаково полезны. Периодически появляются новости о том, что очередной «scam» (мусорный) брокер прекратил свое существование, прихватив депозиты трейдеров. Также не редкость и сообщения о различных вопиющих нарушениях со стороны ДЦ. При прямом подключении к пулу ликвидности большинства проблем, описанных в статье, просто не существовало бы. Но мы работаем через брокеров, а брокеры, в свою очередь, используют платформу MT4 и/или MT5. Ну или какую-либо другую торговую платформу. Как это все работает? В двух словах, брокер получает потоки котировок от поставщиков на свой сервер. А потом с сервера шлет этот поток в терминал трейдеру. А что он может сделать с котировками, которые пришли к нему от поставщика, но еще не ушли к трейдеру? Правильно – все что угодно. И та же платформа MT4 позволяет брокеру очень многое – выставлять автоматические реквоты и проскальзывания, задавать алгоритмы расширения спреда, изменять котировки по их усмотрению, рисовать любые свечи на истории.

Раньше любимой забавой брокеров был вброс нерыночной котировки т.н. «шпильки» – когда цена вдруг за доли секунды стала в десятки раз выше или ниже, слив половину трейдеров в рынке. Второй половине, как правило, отменяют прибыльные сделки по причине нерыночной котировки, якобы «пришедшей от поставщиков». Первой же, слитой половине, отменяют сделку только в случае обращения в техподдержку. Не обратился – значит не нужен депозит, профит за брокером.

Таких примеров масса, более подробно можно ознакомиться с «возможностями» терминала MT4 в руках брокера на страницах дневника нашего форумчанина Gustavo Abeladgio. Он собрал немало полезной информации. Так что, легенды о помощи трейдерам в сливе, в принципе, не такие уж и легенды. Тем не менее, не гнушаются грязными приемчиками только нечистоплотные брокеры, которым своя репутация недорога. Поэтому при выборе брокера подумайте, кому вы доверяете свой депозит – компании с 10 летним стажем и именем на рынке или конторе-однодневке. Кроме того, подумайте, какую систему слить сложнее – ту, что работает на свечах М1 и для которой случайное небольшое проскальзывание может превысить размер стопа, или ту, которая работает, скажем, по свечам Н1? Какой системой будет проще манипулировать путем проскальзываний, некачественного исполнения и расширения спредов?

Разница во времени

Проблему различных GMT у брокеров я уже очень тщательно исследовал в отдельной статье. Смысл в том, что начни брокер неделю всего на час раньше и трейдер уже получит совершенно другие по форме свечи на периодах Н4, D1, W1, MN1. Особенно это касается периода Н4, ведь свеча в этом случае состоит всего из 4-х свечек Н1 и выпадение из расчета хотя бы одной уже означает потенциальное различие в 25%.

Кроме того, большинство брокеров используют DST – переводят время на лето/зиму. Некоторые брокеры этого не делают. К тому же год на год не приходится. Более того, есть несколько вариантов дат перевода времени – Европейский и Американский. Все это также вносит немало путаницы и хаоса.

Дополняет картину разница во времени закрытия и открытия дня. Например, некоторые брокеры заканчивают сессию не в 00:00, а в 23:55, а начинают в 00:05. Разница составляет от 5 до 30 минут. И хоть она не так уж велика, но тоже вносит свою лепту в итоговый результат.

Разница в спреде

Каждый брокер закладывает свой маркап в ценовой поток – ту разницу между ценами Ask и Bid, которую он рассчитывает получить с трейдера, совершающего сделку в данный момент. В различное время спред то расширяется, то сужается – у всех брокеров свои алгоритмы. Эта разница может существенно повлиять на результаты торговли скальперских систем. При этом ограничение максимального спреда при входе в сделку не всегда может помочь.

Дело в том, что, например, при торговле ночными скальперами, может оказаться так, что большая часть прибыльных сделок как раз была совершена во время расхождения спреда и фильтрация этих сделок сделает систему менее прибыльной или даже убыточной. Как вариант решения этой проблемы можно выставить в фильтре спред, в три раза превышающий обычный спред во время использования системы. Также можно использовать некоторую зависимость максимального спреда от возможности входа, скажем, экспоненциальную – чем выше спред, тем меньше вероятность того, что сделка будет совершена. Таким образом, мы отфильтруем меньше сделок и при этом сделки с высоким спредом будут совершаться с маленькой вероятностью.

В качестве развития этой идеи можно варьировать лотность, исходя из величины текущего спреда. Например, рисковать 1/5 стандартного лота, если спред выше обычного среднего значения в 5 раз. Очень интересно изучить график изменения спреда во времени для вашего брокера. Индикаторов, позволяющих делать это, немало, их можно найти в этой теме. Проанализировав такой график, вы легко сможете понять, в какие периоды времени не стоит лезть в торговлю.

В любом случае, фильтрация сделок по спреду приведет к потере части сделок, а это значит, что тесты на истории будут сильно отличаться от реальной торговли и сама реальная торговля будет отличаться у разных брокеров, что автоматически приводит нас к повышению брокерочувствительности. Поэтому самый надежный вариант – разрабатывать системы, разница в спреде для которых имеет несущественное влияние.

Каждый брокер – отдельный рынок

Ввиду вышеперечисленных причин (недостаток регуляции и централизованности и различия в потоке котировок из-за различных поставщиков ликвидности) можно каждого брокера рассматривать как отдельный рынок. Из-за того, что итоговый «коктейль» потока котировок собирается от целого «микса» различных популярных поставщиков ликвидности, все это дело потом еще и сглаживается различными алгоритмами и маркапами, а сверху сдабривается различными алгоритмами расширения спредов, генерации проскальзываний и реквотов, каждый поток котировок получается действительно уникальным.

Когда вы делаете тест созданной вами системы на десятилетних данных, вы ожидаете, что просадки, профит-фактор и прочая торговая статистика при реальной торговле будет соответствовать показаниям, полученным в тестах (при условии, что оптимизация параметров проводилась верно). К сожалению, мало кто из брокеров настолько дружественен к трейдерам, что предоставляет свою собственную базу исторических данных. Поэтому такие базы достаточно высокого качества обычно на вес золота.

Из общеизвестных источников наиболее популярным брокером с собственной исторической базой является Alpari. У этого брокера вы найдете котировки М1 по основным валютным парам с 2000 года, этого вполне достаточно для того, что протестировать практически любой тип торговых систем. Поэтому чаще всего тестирование советников происходит именно по этой истории. Но часто бывает так, что торговля ведется уже у другого брокера. А, как мы уже знаем, котировки у разных брокеров отличаются, порой значительно.

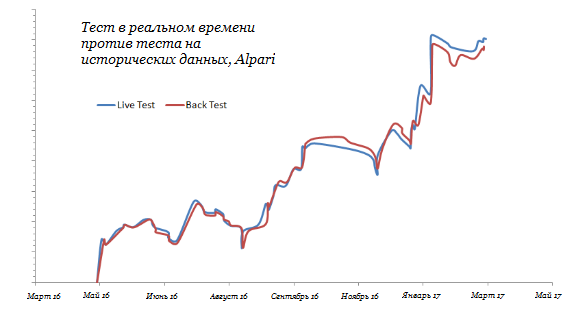

Ну а что, если мы будем торговать на том же счете, данные которого использовали для тестирования? По логике никаких расхождений быть не должно. Давайте посмотрим:

Различия несущественны, но они есть. Очень важно понимать, насколько отличаются данные реального теста от статистики, полученной из теста на исторических данных. Зная это различие, вы всегда можете скорректировать расчетные риски, величину ожидаемой максимальной просадки и прочие величины. Это сравнение теста реальной доходности ТС с тестом на исторических данных одного и того же брокера и типа счета за один и тот же отрезок времени. Эту погрешность дает сам терминал. Как видите, для торговой системы на периоде Н1 она невелика и составляет всего 1-2%. Поэтому тестирование на данных с того же счета того же брокера, на котором вы собираетесь торговать – хорошая идея.

Различия несущественны, но они есть. Очень важно понимать, насколько отличаются данные реального теста от статистики, полученной из теста на исторических данных. Зная это различие, вы всегда можете скорректировать расчетные риски, величину ожидаемой максимальной просадки и прочие величины. Это сравнение теста реальной доходности ТС с тестом на исторических данных одного и того же брокера и типа счета за один и тот же отрезок времени. Эту погрешность дает сам терминал. Как видите, для торговой системы на периоде Н1 она невелика и составляет всего 1-2%. Поэтому тестирование на данных с того же счета того же брокера, на котором вы собираетесь торговать – хорошая идея.

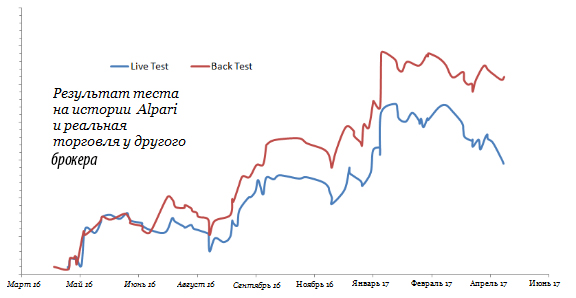

Но давайте посмотрим, что будет, если тестировать систему на данных одного брокера, а торговать у другого. Может быть не так уж все плохо?

Как видно, с течением времени различия в доходности все увеличиваются и по истечении всего лишь одного года доходности различаются более, чем на 30%. Что же говорить о, скажем, десятилетнем периоде? В данном примере отклонение отрицательное, но это вовсе не правило. Вы вполне можете получить и прилично лучшие результаты при реальной торговле у брокера, отличного от использовавшегося для тестов. Таких примеров тоже немало. Но тем не менее, основная проблема тут в другом: сделав тесты торговой системы на данных одного брокера, вы уже не сможете быть уверенными в полученных статистических характеристиках системы, торгуя у другого брокера. Они будут другими, а значит вы переоцените или недооцените риски и, как следствие, будете рисковать слишком многим или, наоборот, недополучать потенциальную прибыль (переоценив величину максимальной просадки).

Как видно, с течением времени различия в доходности все увеличиваются и по истечении всего лишь одного года доходности различаются более, чем на 30%. Что же говорить о, скажем, десятилетнем периоде? В данном примере отклонение отрицательное, но это вовсе не правило. Вы вполне можете получить и прилично лучшие результаты при реальной торговле у брокера, отличного от использовавшегося для тестов. Таких примеров тоже немало. Но тем не менее, основная проблема тут в другом: сделав тесты торговой системы на данных одного брокера, вы уже не сможете быть уверенными в полученных статистических характеристиках системы, торгуя у другого брокера. Они будут другими, а значит вы переоцените или недооцените риски и, как следствие, будете рисковать слишком многим или, наоборот, недополучать потенциальную прибыль (переоценив величину максимальной просадки).

Как сравнить двух брокеров

В связи с вышесказанным, у вас наверняка уже возникла идея сравнения нескольких брокеров между собой. Мы, конечно, можем сравнивать уровни high, low, close, open свечей или показания индикаторов, ширину спреда, среднюю величину проскальзывания, но что все это даст нам для оценки качества самих котировок? Да, сравнивая последние две из перечисленных характеристик, мы можем судить об исполнении и «жадности» выбранных брокеров, но совершенно ничего это нам не скажет о котировках. Сравнение уровней и показаний даст нам представление о разнице между котировками этих брокеров, но опять же ни грамма информации о самом качестве. Так какой же критерий использовать, чтобы можно было сравнить качество самих котировок?

Тиковый объем, по моему мнению, может быть ответом на этот вопрос. Сравнивая количество пришедших тиков в выбранную единицу времени, например, в минуту или час, мы можем судить о том, как потоки котировок двух брокеров отличаются друг от друга, какой ликвидностью располагают брокеры и присутствуют ли какие-либо манипуляции с тиковым потоком. Буквально за несколько минут можно написать простенький скрипт и замерить тиковые объемы в единицу времени у двух разных брокеров.

Большинство брокеров указывают на сайте своих поставщиков ликвидности, поэтому стоит сравнивать брокеров со сходными поставщиками. Например, если при одних и тех же поставщиках у одного брокера количество тиков в час составило 7000, а у другого 1000, то тут к гадалке не ходи – второй явно колдует над своими котировками. Ну и, естественно, предпочтительней использовать брокера с максимальным показателем количества тиков в единицу времени. При этом, если построить простую скользящую среднюю по количеству тиков, полученных от разных брокеров, можно довольно многое узнать об их конечном ценовом потоке, предоставляемом трейдеру. Вообще, это тема для целого отдельного исследования, поэтому пока оставим ее.

Как оценить тесты систем на исторических данных

Оценить влияние брокерозависимости на результаты тестов поможет анализ Монте Карло. Суть анализа состоит в том, чтобы максимально «усложнить жизнь» торговой системе:

- Начать торговлю с другого момента времени;

- Перепутать куски исторических данных местами (например, последний год запихнуть в середину, а первый в конец и так далее);

- Изменить саму форму свечей на несколько процентов от ее высоты;

- Изменить спред и эмулировать его расширения/сжатия в заданных пределах;

- Эмулировать проскальзывания и прочие трудности в исполнении;

- Выборочно «нечаянно упустить» заданную часть сделок случайным образом;

- Или для любителей полного экстрима подмешать свечи из истории котировок другой валютной пары;

Обычно сила влияния всех этих зверских факторов регулируется и при грамотной настройке софта, который используется для проведения подобного теста, можно оценить шанс «слива» системы, если все будет «очень плохо». Как правило, выделяют «worst case» или худший сценарий, говоря родным языком. Этот самый худший сценарий принимается за вполне вероятный исход и исходя из его «худшести» трейдер решает для себя, стоит ли систему допускать к торговле. Обычно, если «худший сценарий» хотя бы не сливает депозит, систему можно допускать к торговле – вы точно будете уверенны в том, что при самом плохом раскладе хотя бы не потеряете депозит. Подобные тесты позволяет производить некоторый софт, но, к сожалению, в терминале MetaTrader такое не найти. Тем не менее, например, эта программа позволяет делать некоторые базовые тесты, хотя и ее возможности сильно ограничены. Но это все равно намного лучше, чем совсем ничего.

Число степеней свободы

Если говорить простыми словами, степени свободы – это количество вариаций одно и того же правила. Например, у нас есть правило для входа в покупки, когда RSI пересекает уровень 30. Вариантов этого пересечения может быть довольно много: RSI может очень долго находиться под этом уровнем, а может опуститься ниже него только на один бар. Он может опуститься почти до 0, а может задеть уровень всего на один пункт и так далее. У такого правила много степеней свободы. При этом каждое новое правило ограничивает степени свободы системы. И в итоге при большом количестве правил может получиться всего один единственный вариант поведения цены, при котором система будет входить в сделку.

Проблема тут в том, что чем меньше степеней свободы системы, тем больше риск переоптимизации этой системы, иными словами, подгонки под определенные данные. Это не значит, что система обязательно будет лить на тех же данных в будущем. Но это определенно значит, что на других данных (от другого брокера, например) система будет вести себя по-другом. Если вы сомневаетесь в достаточности числа степеней свободы вашей системы, прогоните тест на исторических данных другого брокера и сравните различия.

И еще один момент – малое количество правил не гарантия большого числа степеней свободы системы. Специфичность самих правил тоже играет немаловажную роль. Например, простое пересечение осциллятором уровня – это одно, а пересечение осциллятором уровня на определенную величину, не выше максимальной и не ниже минимальной, это совсем другое. Очевидно, что у второго правила степеней свободы будет значительно меньше. И все это может привести как минимум к повышенной брокерозависимости, а как максимум к переоптимизации.

Нечеткая логика

При использовании индикаторов часто возникают моменты, обсуждаемые выше, когда для входа в сделку не хватает пары десятых пункта показаний используемого индикатора. Такие же проблемы могут возникнуть при использовании TP, SL, отложенных ордеров, уровней и вообще всего, чего угодно. Тут на помощь может прийти так называемая нечеткая логика, которая сделает правила вашей стратегии менее строгими. По аналогии с ручной торговлей, когда трейдер определяет уровни индикаторов «на глазок», нечеткая логика использует такие же принципы. Например, если тот же индикатор RSI не дотянул до уровня 30 всего 1,3 пункта и развернулся, почему бы все равно не взять эту сделку, если все остальные правила соблюдены? При этом, чем больше отклонения от стандарта (уровня 30 в нашем примере), тем трейдер по сути больше рискует. Поэтому вполне логично было бы ввести некий коэффициент, который будет учитывать величину отклонения от «нормы» и закладывать ее в риски системы. То есть при развороте на RSI 31 мы рискнем так же, как и при пересечении уровня 30. А вот при развороте на RSI 35 мы будем рисковать уже 60% от нормального лота.

Согласно такой логике, у нас больше нет понятий «черное и белое», строгие правила немного размываются и система становится намного менее зависима от потока котировок, показаний индикаторов и прочего. Если текущая ситуация похожа на «эталонные условия» слабовато, мы рискнем малым объемом. Если условия подходят идеально, мы будем входить расчетным лотом. Конечно, нечеткая логика не такой уж и простой инструмент и его не так просто встраивать в торговые системы. Тут потребуется переработка как самого условия входа/выхода, так и коррекция мани менеджмента.

Советы для уменьшения брокерозависимости

Как правило, наибольшая разница между свечами двух различных брокеров наблюдается в периоды наименьшей волатильности. Если говорить о рынке форекс, то это, конечно же, азиатская сессия. Что же теперь делать, выкидывать ночных скальперов? Конечно же нет. Довольно часто и в азиатскую сессию волатильность бывает достаточной для торговли. Просто необходим специальный фильтр, который будет запрещать торговлю, если текущая волатильность опускается ниже указанного минимального уровня.

Также стоит избегать построения систем, которые используют в расчетах цены high и low свечей, в том числе и для расчета индикаторов. Если без использования этих значений никак не обойтись, используйте скользящую среднюю по high ценам + 10% показаний индикатора волатильности ATR для цен high и SMA(Low)-0,1*ATR для цен Low. Коэффициент ATR я взял «навскидку», на самом деле, конечно, нужно подбирать его индивидуально.

Ну и, как мы убедились еще в самом начале статьи, стоит избегать работы на низких таймфреймах. Чем период работы ниже, тем выше брокерозависимость. Поэтому в идеале, конечно, стоит писать системы для периода от Н1 и выше. Для того, чтобы избежать разногласий с GMT на высоких периодах, особенно на Н4, который является наиболее чувствительным к GMT, можно использовать свой собственный конструктор свечей внутри советника. Это значит, что вы просто будете собирать свои собственные Н4 свечи из часового таймфрейма, на который разница GMT не влияет. Со сборкой свечей Н4 из свечей Н1, я думаю, ни у кого проблем не возникнет. Немного сложнее будет с индикаторами, ведь их также придется пересчитывать внутри советника, чтобы «скармливать» им правильные цены.

Заключение

Сегодня мы познакомились с одной из самых глобальных и серьезных проблем на Forex, вытекающей из децентрализованного характера этого рынка. Я постарался как можно шире осветить этот вопрос и рассмотреть проблему с разных сторон. Надеюсь, данная информация побудит вас к дальнейшим исследованиям или, как минимум, заставит быть более осторожными при тестировании советников на различных исторических данных, а также при использовании в реальной торговле различных брокеров. Предложенные мной решения, конечно же, не избавят вас полностью от проблемы брокерозависимости, но многие из них позволят существенно снизить влияние этого негативного фактора на ваш конечный результат.

Также стоит обращать внимание на пункт “Рекомендуемые брокеры”, который мы заполняем в обзорах советников и стратегий.

https://guide-investor.com/brokery/forex/

Как выбор брокера влияет на результаты советников и что с этим делать