Оглавление

Мани менеджмент на Форекс.

Из статьи ты узнаешь :

Привет всем! Сегодня на WebMasterMaksim.ru мы обсудим мани менеджмент форекс.

p, blockquote 1,0,0,0,0 —>

Наступила осень. Каждому найдется много работы. Сегодня становится очень популярным работать на нескольких работах. Такие люди в цене в любом коллективе.

p, blockquote 2,0,0,0,0 —>

Нужно заметить, что каждый из тех, кто работает на двух и более работах, делает это не от любви к работе, а, конечно же, из-за денег.

p, blockquote 3,0,0,0,0 —>

Итак, вы решили заняться новым видом деятельности. Например, рисуете, или получили в управление небольшой отдел, для применения знаний, полученных на основной работе.

p, blockquote 4,0,0,0,0 —>

При этом вы рискуете. Риски могут быть разными. Например, вам приходится рисковать отношениями с основным работодателем, ради успеха сотрудничества с его конкурентами, работая на второго босса.

p, blockquote 5,0,0,0,0 —>

Человек всегда чем-то рискует. Недаром, говорят: когда ты испытываешь страх, знай, что ты движешься в правильном направлении.

p, blockquote 6,0,0,0,0 —>

В этих случаях специалисты говорят о мани менеджменте. Это правила, которые помогут вам избежать неоправданных убытков и одновременно приумножить прибыль.

p, blockquote 7,0,0,0,0 —>

Мани менеджмент по Alpari-евски

Смотреть про манименеджмент по Альпари

p, blockquote 8,0,0,0,0 —>

p, blockquote 9,0,0,0,0 —>

Торговля на Форекс всегда связана с риском, которому вы подвергаете ваш капитал. Вам придется здорово потрудиться, чтобы выработать свод правил, которые нужно соблюсти для того, чтобы перестать терять деньги.

p, blockquote 10,0,1,0,0 —>

p, blockquote 11,0,0,0,0 —>

Мани менеджмент по Элдеру

Об их методах мани менеджмента форекс стоит узнать поподробнее. В книге известного финансиста А. Элдера повествование об управлении капиталом начинается с примера о том, что если у тебя есть 1 доллар, а у твоего оппонента 10, то при ставках на орел или решку в размере 1 пенса, ты скорее всего проиграешь, причем, вероятность повышается с ростом размера ставки.

p, blockquote 12,0,0,0,0 —>

Этим Элдер сразу спускает нас с небес на землю и сообщает: Что «выживание прежде всего». Он сообщает нам о существовании всего трёх задач, которые необходимо решить для успешной торговли на бирже.

p, blockquote 13,0,0,0,0 —>

- Выживание. Нужно избегать рисков вывода из игры.

- Обеспечить устойчивый доход.

- Получить сверх-доход.

Александр Элдер – по профессии психиатр – старается изложить материал с учетом точки зрения особенностей мышления человека, имеющего дело со ставками.

p, blockquote 14,0,0,0,0 —>

Чаще всего таких людей можно встретить в казино. Он считает, что заработать на форексе огромные деньги за считанные дни, как это происходит в игорных заведениях, равны нулю.

p, blockquote 15,0,0,0,0 —>

В связи с этим, инвестора, собирающегося открыть счет на 20000 долларов, желающего за два года превратить его в два миллиона считает похожим на юнца, который бегством в Голливуд намерен начать карьеру популярного певца.

p, blockquote 16,0,0,0,0 —>

Это не возможно, говорит он, и приводит интересные данные. Элдеру с его богатым опытом биржевой торговли можно доверять в таких вопросах.

p, blockquote 17,0,0,0,0 —>

Он считает, что тот, кто может сделать 25 процентов в год легко станет королём Wall Street. Он говорит, что множество финансистов высокого полета смогут отдать первенца ради такого успеха.

p, blockquote 18,0,0,0,0 —>

Если же говорить об игроке, который может удвоить капитал, то его нужно сравнивать со звездой, настолько же редкой, как и популярный певец или великий спортсмен.

p, blockquote 19,0,0,0,0 —>

Затем Элдер нацеливает нас 30 процентов в год. Тогда, он считает, многие сами захотят отдать нам свои деньги. В случае если вы получите в управление 10 миллионов долларов, а это не редкость, говорит он, то вам будет положено 6 процентов от управляемого капитала в год. (600000 долларов в год) За 30 процентов прибыли вам будет дадут ещё 15 процентов прибыли, которые станут вашими, как премия и это ещё 450000 долларов.

p, blockquote 20,1,0,0,0 —>

Это значит, более миллиона дохода в год при минимальном риске. Элдер считает, что рисковать нужно не более чем двумя процентами от капитала в одной сделке.

p, blockquote 21,0,0,0,0 —>

Он говорит нам также, что профессиональные биржевые спекулянты рискуют суммой не меньше, чем 1, 1.5 процентами на сделку.

p, blockquote 22,0,0,0,0 —>

В своей теории управления капиталом Элдер ссылается на исследования Ральфа Вине, который исследовал оптимальную долю капитала, в которой следует рисковать в одной сделке.

p, blockquote 23,0,0,0,0 —>

Этот автор вывел три правила оптимизации, так называемой, величины f.

p, blockquote 24,0,0,0,0 —>

- Во-первых, он указал, что оптимальное f изменяется.

- Во-вторых, при игре больше оптимального f не возможно получить преимущества, и вам грозит разорение.

- В-третьих, игра с капиталом меньше оптимального f риски уменьшаются в арифметической, а прибыль в геометрической прогрессии.

И вот ещё, что интересно, что игра на уровне оптимального f может дать 85 процентов неудач. При расчете объема риска за основу следует брать размер максимальной проигранной сделки.

p, blockquote 25,0,0,0,0 —>

При игре на бирже рекомендуется диверсифицировать свои вклады, для того, чтобы играть на нескольких рынках с разными системами.

p, blockquote 26,0,0,0,0 —>

Таким является виденье известного финансиста Александра Элдера. Однако, его мнение нельзя считать абсолютно точным.

p, blockquote 27,0,0,0,0 —>

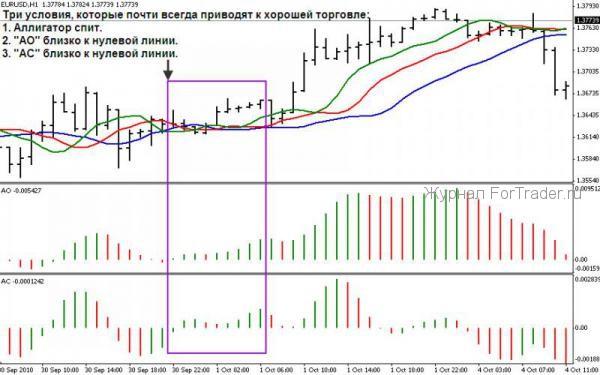

Его подход к торговле можно назвать консервативным или осторожным. Тонкости подхода с точки зрения манименеджмента можно изучить при непосредственном применении системы «Три экрана» по книге «Основы биржевой торговли».

p, blockquote 28,0,0,0,0 —>

p, blockquote 29,0,0,0,0 —>

Мани менеджмент по Вильямсу

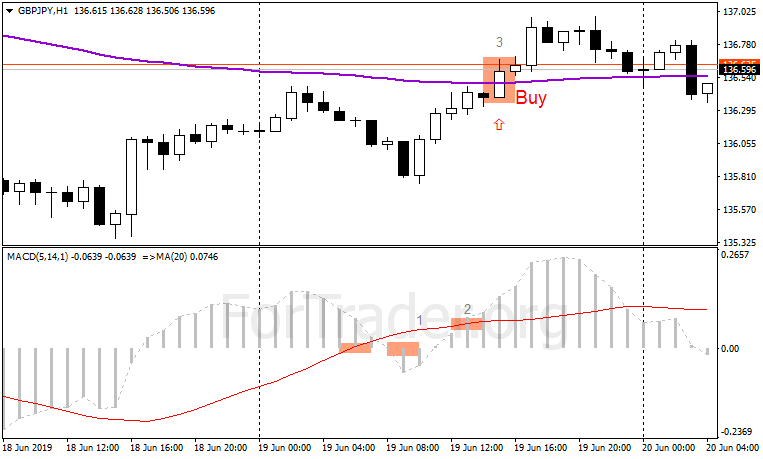

Бил Вильямс основывает свой подход управления капиталом на интересной методике связанной с, так называемыми, тремя мудрецами.

p, blockquote 30,0,0,1,0 —>

Познакомимся с ними поближе. По своей сути, три мудреца – это три сигнала, которые идут от различных средств их получения.

p, blockquote 31,0,0,0,0 —>

Первым мудрецом или первым сигналом ко входу можно считать «Бар бычьего или медвежьего разворота».

p, blockquote 32,0,0,0,0 —>

Это бар, у которого низкий минимум (ниже текущего диапазона цен) и закрытие в верхней половине бара. Соответственно, у медвежьего все наоборот.

p, blockquote 33,0,0,0,0 —>

Этот бар сообщает нам о том, что ранее ситуацией владели медведи (или наоборот), а затем ситуация поменялась. Закрытие позиции должно пройти далеко за пределами «пасти» индикатора аллигатор.

p, blockquote 34,0,0,0,0 —>

Второй часть сигнала первого мудреца нужно считать Ангуляцию. Более подробно о ней можно прочитать в книге «Торговый Хаос 2».

p, blockquote 35,0,0,0,0 —>

Второй мудрец или второй сигнал ко входу – это три последовательных зеленых или красных баров осциллятора AO или awesome oscillator.

p, blockquote 36,0,0,0,0 —>

Наконец, третий мудрец – это «фрактальный прорыв». Таких прорывов может быть несколько. В своем исследовании Билл Вильямс, рассказывая об обратной пирамиде, так он называет свой метод управления капиталом, берёт за основу пять сигналов.

p, blockquote 37,0,0,0,0 —>

При этом на первом сигнале следует открыться единицей объема, затем пятью по второму сигналу, четырьмя по третьему, тремя по четвертому, и двумя по пятому.

p, blockquote 38,0,0,0,0 —>

Если совместить этот подход с методом Элдера, то, например, на капитале 10000 долларов нужно инвестировать всего 2 процента – это 200 долларов из них при первом сигнале инвестируем 13.33 доллара, затем 66.66, после этого 53.33, 40 и, наконец, 26,66.

p, blockquote 39,0,0,0,0 —> p, blockquote 40,0,0,0,1 —>

В сумме получится 199,98, что приблизительно равно 200.

Рекомендую Епсель Моксель :

![]() Aslan Naurzbai :

Aslan Naurzbai :

ну что же , очень интересно, Макс – я кабан жедай в вк )))) мани мендежмент это может быть даже важнее стратегии, это соль трейдинга, например на ставках – люди ставят по 50% и надеются на чудо…

может этот риск оправдан..

тем не менее: я хочу купить на 6 мес впс по 11 долмес – это как вы сказали 10 терминалов мт4 , как долго надо тестить на демо чтобы понять – советник хороший и его можно ставить на деньги?

3 мес? 6 мес? год? год – это слишком долго..

![]() ВебМастреМаксим :

ВебМастреМаксим :

Aslan Naurzbai, ну во первых смотрите, вы должны выбирать советников у которых есть мониторинг торговли на пол года, а лучше год! Научитесь читать эти мониторинги! Хотя бы прибыль-просадка! А уже если советник нормальный, то ставьте на демо или цент и хотя бы месяц проверьте, соответствует его торговля к мониторингу! если да, то торгуйте спокойно! То есть я сейчас даже не трачу свое время на советников без мониторингов, а то придется тестировать на демо пол года …

Кроссплатформенный торговый советник: Мани-менеджмент

![]()

Оглавление

- Введение

- Цели

- Базовый класс

- Классы и типы мани-менеджмента

- Контейнер объектов мани-менеджмента

- Пример

- Заключение

Введение

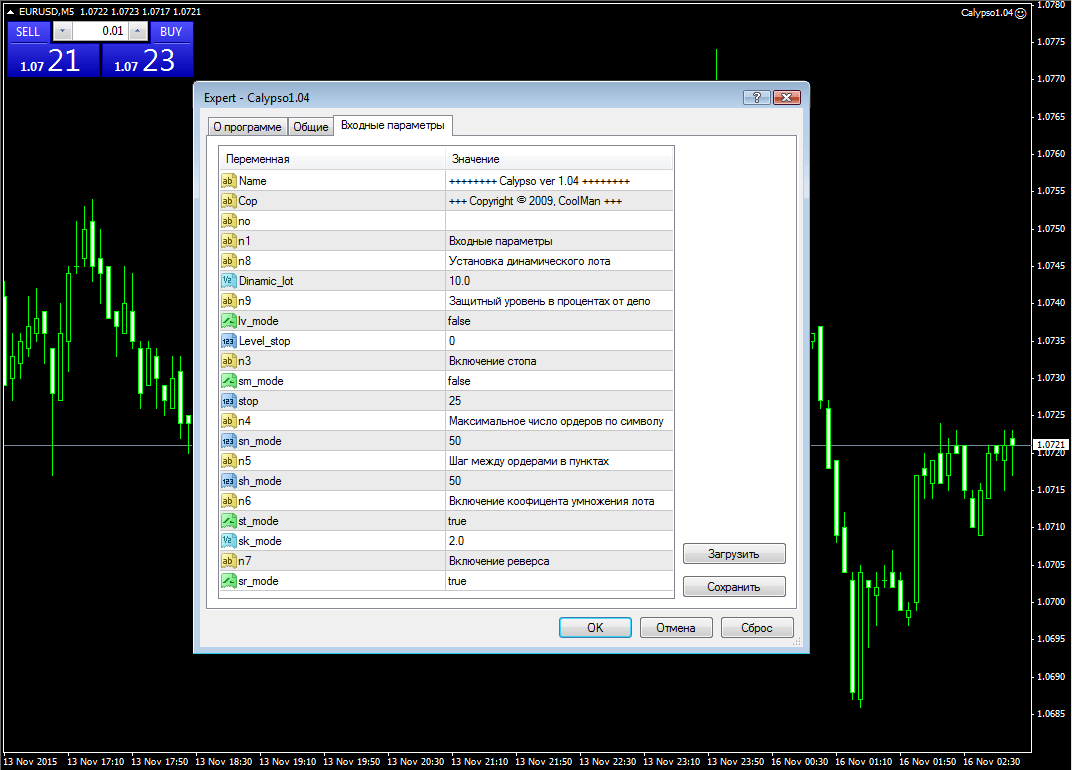

Мани-менеджмент (управление капиталом) — распространенная функция в торговых советниках. Она позволяет эксперту динамически определять размер лота для следующей сделки, в которую он войдет. В этой статье представлены несколько классов мани-менеджмента, которые позволят нам автоматизировать весь процесс расчета торгового объема в советнике.

- Понимать и применять наиболее распространенные методы управления капиталом, используемые в трейдинге

- Разрешить эксперту выбирать из списка доступных методов мани-менеджмента

- Обеспечить совместимость с MQL4 и MQL5

Базовый класс

Базовый родительский класс для всех классов мани-менеджмента, описанных в этой статье — СMoney, производный от CMoneyBase. Класс CMoneyBase определен в нижеследующем фрагменте кода:

Большинство методов класса отвечают либо за получение, либо за установку различных членов класса, и поэтому не требуют подробных пояснений. В практическом применении реальное значение имеют три метода: UpdateLotSize, OnLotSizeUpdated и Volume.

В методе UpdateLotSize происходит фактический расчет торгового объема. Это тоже основной метод, расширенный из базового класса, и следовательно, большая часть различий между классами мани-менеджмента находится именно в нем. Для базового класса CMoneyBase метод можно считать виртуальным, потому что единственное его назначение здесь — возвращать значение true:

Иногда после расчета торгового объема нужно обновить определенные значения, которые будут использоваться для последующих вычислений. В таких случаях используется метод OnLotSizeUpdated. Он автоматически вызывается внутри метода UpdateLotSize:

Чтобы получить текущее значение торгового объема, уже рассчитанное посредством мани-менеджмента, советнику не надо вызывать ни UpdateLotSize, ни OnLotSizeUpdated. Вместо этого вызывается метод Volume класса. Этот метод автоматически вызовет внутри себя остальные два.

Методы мани-менеджмента

Фиксированный лот

Это самый общий и наиболее известный большинству трейдеров метод определения объема лота. Здесь все сделки имеют постоянный торговый объем, вне зависимости от того, растет или снижается с течением времени баланс или эквити.

В этом типе мани-менеджмента нам нужен только фиксированный объем. Таким образом, его основное отличие от CMoney/CMoneyBase — в конструкторе, где мы определяем фиксированный размер лота:

Если нам нужно динамически изменить результат работы этого метода управления капиталом, мы просто изменяем его член класса m_volume вызовом метода Volume.

Фиксированно-фракционный метод

Фиксированно-фракционный метод (или метод фиксированного риска) подразумевает выделение определенного процента от баланса или эквити в качестве риска на каждую сделку. Этот метод реализован в стандартной библиотеке: CmoneyFixedRisk. Если сделка закрывается в убытке, этот убыток не превышает установленного процента от баланса счета ко времени входа в сделку. Убыток здесь определяется как максимальная потеря, которую может понести трейдер в конкретной сделке — когда условия сделки доходят до стоп-лосса. Применение метода требует, чтобы стоп-лосс не был равен нулю.

Вычисление процента риска выражается в следующей формуле:

Volume = (balance * account_percentage / ticks) / tick_value

- balance — баланс или эквити счета

- account_percentage — процент максимального риска (диапазон: 0.0-1.0)

- ticks — значение стоп-лосса, выраженное в тиках

- tick_value — стоимость тика в валюте депозита (на 1 полный лот)

Тик определяется как самое маленькое возможное движение цены для данного инструмента или валютной пары. К примеру, EURUSD у брокера, использующего пятизначные котировки, будет иметь стоимость тика 0,00001. Это наименьшее возможное движение по этой валютной паре. Если значение стоп-лосса выражено в пунктах или пипсах, результатом будет разница между входной ценой сделки и стоп-лоссом в пунктах или пипсах.

По той же валютной паре размер тика для брокера с четырехзначной котировкой будет отличаться от пятизначной. Причина в том, что при 4 знаках 1 тик эквивалентен 1 пункту (или пипсу), а при использовании пятизначной котировки пипс равен 10 пунктам.

В качестве примера мани-менеджмента с фиксированным риском предположим, что мы работаем с брокером, использующим пятизначные котировки, у нас на балансе есть $ 1 000, а заданный предел риска составляет 5% на одну сделку. Предположим, что стоимость тика 0,1, а стоп-лосс — 200 пунктов (20 пипсов):

Volume = (1000 * 0.05 / 200) / 0.1 = 2.5 лота

Вычисленный объем лота увеличивается в зависимости от процента риска и доступного баланса, а уменьшается на основании размера стоп-лосса и тикового значения. Баланс счета, риск и стоимость тика, как правило, постоянны, а вот стоп-лосс нередко бывает переменным и вычисляется динамически. Поэтому фиксированный риск не подходит для стратегий, где нет верхнего лимита на разницу между входной ценой и стоп-лоссом. Рассчитанный размер лота может оказаться слишком маленьким, и брокер может его отклонить. С другой стороны, слишком маленький стоп-лосс приведет к очень большому размеру лота, и это тоже может повлечь за собой проблемы: некоторые брокеры устанавливают настройку, ограничивающую максимальный лот. Эта проблема практически решена в MetaTrader 5, где ордера разбиваются на несколько сделок, если объем лота слишком велик. Однако в MetaTrader 4 такой функции нет — объем сделки должен быть подготовлен заранее (при необходимости разбит на несколько мелких сделок), чтобы она смогла состояться, даже если ее размер превышает максимально допустимый уровень.

Формула, которая используется в расчетах, находится внутри метода UpdateLotSize:

Сначала мы получаем значение стоп-лосса. Затем используем текущую формулу для обновления члена класса m_volume, который впоследствии будет использован в качестве финального результата.

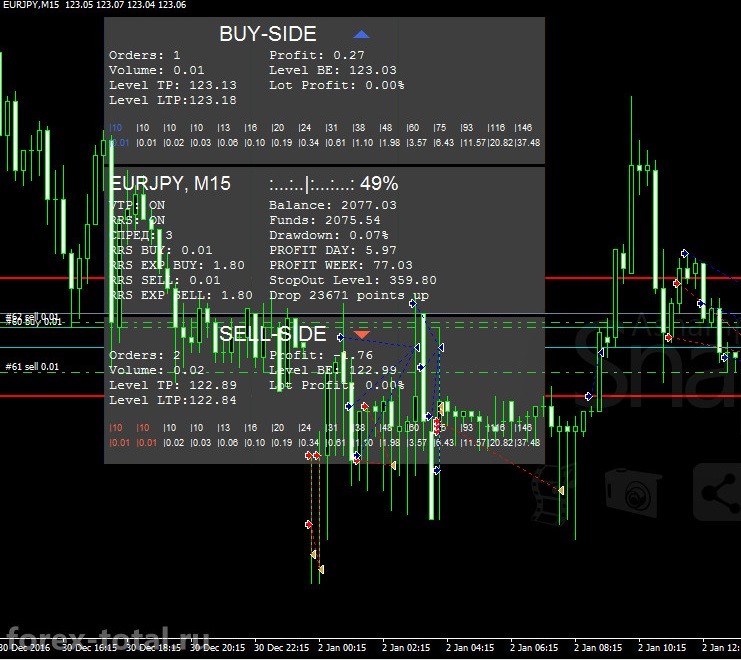

Фиксированно-пропорциональный метод

Фиксированно-пропорциональный метод управления капиталом — вычисление объема лота в пропорции к текущему балансу счета. Его можно рассматривать как частный случай фиксированного лота, за исключением того, что здесь размер лота настраивается автоматически, а не вручную самим трейдером. Если счет растет, размер лота тоже будет увеличиваться после прохождения определенного порога. Если баланс уменьшается, соответственно будет уменьшаться и размер лота.

В отличие от мани-менеджмента с фиксированным риском, фиксированно-пропорциональный метод не требует ненулевого стоп-лосса. Это делает его идеальным для использования в сделках, для которых не требуется стоп-лосс и выход из которых осуществляется по-другому (закрытие по прибыли/убытку в валюте депозита и т.д.).

Объем сделки для этого метода мани-менеджмента рассчитывается по формуле:

Volume = base_volume + (balance / balance_increase) * volume_increment

- base_volume — базовый объем лота, который будет в любом случае добавлен к общему объему, вне зависимости от характеристик счета

- balance — текущий баланс на счете

- balance_increase — порог увеличения баланса на счете, после которого будет происходить шаг приращения размера лота

- volume_increment — шаговый объем, который будет добавлен к лоту после достижения порога (или, соответственно, вычтен из него).

К примеру, возьмем за базовый объем нулевой лот. Он будет увеличиваться на 0,1 на каждые 1000 долларов на счёте. В данный момент на нашем счете $2,500. Общий объем будет рассчитан следующим образом:

Volume = 0 + (2500 / 1000) * 0.1 = 0.25 лота

У этого метода есть множество вариаций. Одна из них — метод, где размер лота обновляется только на определенных уровнях, пошагово. В вышеприведенном примере рассчитанный объем лота равен 0,25. В ином случае он может определенное время оставаться на уровне 0,2 лота, а потом сразу вырасти до 0,3 (как только баланс достигнет $3,000).

Для этого случая метод UpdateLotSize будет реализован так:

Фиксированный риск на один пункт

Фиксированный риск на один пункт работает так, что каждый пункт стоп-лосса стоит определенную сумму в валюте депозита. Алгоритм вычисления размера лота основывается на том, какая стоимость тика нужна трейдеру. К примеру, если зафиксировать на долларовом счёте риск на пункт 2.0, каждый пункт стоп-лосса будет стоить $2. Если стоп-лосс на сделку составляет 200 пунктов, максимальный риск для такой сделки составит $400 (то есть, $400 будет потеряно, если рынок достигнет уровня стоп-лосса сделки).

Для обычного трейдера использование этого типа мани-менеджмента — очень просто для понимания, потому что риск выражается в денежном значении, в валюте депозита. Трейдеру просто нужно установить требуемую стоимость тика, и торговый объем будет рассчитан автоматически. Стоимость тика, или изменение в прибыли/убытке на минимальное движение цены, будет оставаться одинаковым, но общий риск будет зависеть от размера стоп-лосса сделки.

С использованием формулы для этого типа мани-менеджмента метод UpdateLotSize будет реализован так:

Фиксированный риск (Фиксированная маржа)

Фиксированный риск по марже — аналог класса CMoneyFixedMargin из Стандартной библиотеки MQL5. Фактически, это частный случай описанного выше способа мани-менеджмента — фиксированного риска на пункт. Однако, в отличие от фиксированного риска на пункт, этот метод учитывает при расчете объема сделки всю величину стоп-лосса, поэтому вне зависимости от размера стоп-лосса, риск остается таким же. В предыдущем примере у нас был установлен стоп-лосс в 200 пунктов, и $400 — максимальный риск. Если уменьшить стоп-лосс до 100 пунктов, максимальный риск на сделку при использовании фискированного риска на пункт тоже уменьшится вдвое, а при использовании просто фиксированного риска (фиксированной маржи) максимальный риск останется все тем же — $400.

Используя эту формулу, мы можем реализовать метод UpdateLotSize следующим образом:

Формула, которая здесь используется, практически аналогична фиксированному риску на пункт, за исключением того, что нам надо получить тиковое значение стоп-лосса, и потом определять результат по предыдущей формуле с этим значением.

Контейнер объектов мани-менеджмента

Как и классы сигналов, рассмотренные в предыдущей статье, наши объекты мани-менеджмента тоже будут иметь контейнеры. Это позволит советнику динамически выбирать из списка доступных объектов мани-менеджмента, загруженных в платформу. В идеале этот контейнер будет выступать как посредник между классами мани-менеджмента и остальным кодом советника. Базовый класс для этого объекта — CMoneysBase, его определение продемонстрировано ниже:

Поскольку этот объект разработан, чтобы содержать многочисленные объекты мани-менеджмента, требуются как минимум два метода, чтобы сделать объект доступным к использованию в разрабатываемом советнике:

- Выбор, или способность динамически переключаться между методами мани-менеджмента

- Использование выбранного объекта мани-менеджмента и получение рассчитанного для него объема сделки

Выбор можно реализовать двумя путями: через присвоение индекса объекту мани-менеджмента в массиве объектов (CMoneysBase расширяет CArrayObj), или через нахождение выбранного объекта по имени (метод Name, принадлежащий классу CMoneyBase/CMoney). Ниже показана перегрузка метода Selected, который принимает целочисленный аргумент (или индекс):

А вот как выглядит перегруженный метод Selected, который принимает строковый аргумент (имя объекта мани-менеджмента). Обратите внимние, что он принимает не пустое имя объекта мани-менеджмента, которое присваивается методом Name.

Третья перегрузка метода вообще не содержит аргументов. Она просто возвращает индекс выбранного объекта мани-менеджмента, когда нужно выяснить, какой метод выбран на данный момент.

Текущий объем рассчитывается через этот объект его методом Volume. Метод сначала получает указатель на выбранный объект мани-менеджмента, а потом вызывает его собственный метод Volume. Код метода Volume для класса CMoneysBase продемонстрирован ниже:

Здесь метод обращается к объекту через массив объектов и сохраняет его в указателе. Чтобы избежать ошибок, нужно убедиться, что текущий элемент, на который ссылается индекс, действительно существует внутри массива объектов.

Пример

В качестве примера мы будем использовать последний пример из предыдущей статьи. Модифицируем его: включим в него классы мани-менеджмента, описанные в этой статье, поместим их в отдельный контейнер, и потом добавим в менеджер ордеров. Большинство дополнений будут иметь дело только с функцией советника OnInit, которая продемонстрирована ниже:

Сюда включены строки кода, отвечающие за использование фиксированно-фракционного типа мани-менеджмента, фиксированного риска и фиксированного риска на пункт. Однако на данный момент наш советник входит только в сделки с нулевыми стоп-лоссами, а все эти методы требуют ненулевого. Поэтому воздержимся от их применения. Будем использовать только методы, основанные на фиксированном лоте и фиксированно-пропорциональном управлении капиталом. Если эти объекты возвращают невалидный стоп-лосс (меньше нуля), менеджер ордеров будет использовать объем лота по умолчанию (0.1, он доступен в члене m_lotsize класса CorderManager/COrderManagerBase).

У COrderManager есть свой собственный член класса, который является указателем на контейнер мани-менеджмента (CMoney). Таким образом, использование COrderManager тоже приведет к тому, что заголовочные файлы мани-менеджмента будут включены в исходный код. Если в советнике не используется COrderManager, тогда директива #include для классов мани-менеджмента должна быть указана в исходном коде.

Для функции OnTick мы изменяем советник следующим образом: для длинных позиций советник будет использовать фиксированный размер лота, а для коротких — рассчитывать размер лота с использованием фиксированного соотношения. Этого можно добиться, изменив выбранный тип мани-менеджмента методом Selected (класс CMoneys) перед тем, как менеджер ордеров вызовет метод TradeOpen:

Поскольку мани-менеджмент, по сути своей, — просто чистые расчеты, мы ожидаем, что вычисленный размер лота будет одинаковым в обеих версиях терминала. Ниже показан результат тестов советника в MetaTrader 4 (первые 10 сделок):

| # | Время | Тип | Ордер | Объем | Цена | S / L | T / P | Прибыль | Баланс |

| 1. | 2017.01.02 00:00 | продажа | 1. | 1.00 | 1.05100 | 0.00000 | 0.00000 | ||

| 2 | 2017.01.03 03:00 | Закрытие | 1. | 1.00 | 1.04679 | 0.00000 | 0.00000 | 419.96 | 10419.96 |

| 3 | 2017.01.03 03:00 | Покупка | 2 | 0.05 | 1.04679 | 0.00000 | 0.00000 | ||

| 4 | 2017.01.03 10:00 | Закрытие | 2 | 0.05 | 1.04597 | 0.00000 | 0.00000 | -4.10 | 10415.86 |

| 5 | 2017.01.03 10:00 | продажа | 3 | 1.00 | 1.04597 | 0.00000 | 0.00000 | ||

| 6 | 2017.01.03 20:00 | Закрытие | 3 | 1.00 | 1.04285 | 0.00000 | 0.00000 | 312.00 | 10727.86 |

| 7 | 2017.01.03 20:00 | Покупка | 4 | 0.05 | 1.04285 | 0.00000 | 0.00000 | ||

| 8 | 2017.01.03 22:00 | Закрытие | 4 | 0.05 | 1.04102 | 0.00000 | 0.00000 | -9.15 | 10718.71 |

| 9 | 2017.01.03 22:00 | продажа | 5 | 1.00 | 1.04102 | 0.00000 | 0.00000 | ||

| 10 | 2017.01.04 02:00 | Закрытие | 5 | 1.00 | 1.04190 | 0.00000 | 0.00000 | -89.04 | 10629.67 |

| 11 | 2017.01.04 02:00 | Покупка | 6 | 0.05 | 1.04190 | 0.00000 | 0.00000 | ||

| 12 | 2017.01.04 03:00 | Закрытие | 6 | 0.05 | 1.03942 | 0.00000 | 0.00000 | -12.40 | 10617.27 |

| 13 | 2017.01.04 03:00 | продажа | 7 | 1.00 | 1.03942 | 0.00000 | 0.00000 | ||

| 14 | 2017.01.04 06:00 | Закрытие | 7 | 1.00 | 1.04069 | 0.00000 | 0.00000 | -127.00 | 10490.27 |

| 15 | 2017.01.04 06:00 | Покупка | 8 | 0.05 | 1.04069 | 0.00000 | 0.00000 | ||

| 16 | 2017.01.05 11:00 | Закрытие | 8 | 0.05 | 1.05149 | 0.00000 | 0.00000 | 54.05 | 10544.32 |

| 17 | 2017.01.05 11:00 | продажа | 9 | 1.00 | 1.05149 | 0.00000 | 0.00000 | ||

| 18 | 2017.01.05 16:00 | Закрытие | 9 | 1.00 | 1.05319 | 0.00000 | 0.00000 | -170.00 | 10374.32 |

| 19 | 2017.01.05 16:00 | Покупка | 10 | 0.05 | 1.05319 | 0.00000 | 0.00000 | ||

| 20 | 2017.01.06 05:00 | Закрытие | 10 | 0.05 | 1.05869 | 0.00000 | 0.00000 | 27.52 | 10401.84 |

В MetaTrader 5 мы можем видеть следующие результаты (режим хеджирования, первые 10 сделок):

Поскольку менеджер ордеров уже позаботился о разнице между двумя платформами (и языками), метод и результат расчета размера лота будет одинаковым.

Заключение

В статье показано, как в кроссплатформенном торговом советнике можно применять мани-менеджмент. Представлены 5 различных типов управления капиталом. Также представлен пользовательский объект-контейнер для указателей на объекты, который используется для динамического выбора метода мани-менеджмента.

https://webmastermaksim.ru/foreks-dlya-nachinayushhix/mani-menedzhment-foreks.html

https://www.mql5.com/ru/articles/3280