Оглавление

Как начисляются проценты по кредитной карте

![]()

Финансовый специалист с высшим экономическим образованием по профилю «Финансы и кредит». Сотрудничает с банками Альфа-Банк, Ренессанс, Хоум Кредит, Росбанк, АТБ, сервисом Бробанк.

За пользование лимитом кредитной карты банк начисляет определенный процент, прописанный в договоре. Но если наличный кредит предполагает конкретный долг и схему расчета гашения, то с кредиткой все совершенно иначе. Размер задолженности непостоянный, каждый день минус может быть разным, поэтому схема расчета и начисления процентов будет несколько иной.

Как банк назначает ставку по кредитной карте

Прежде чем разбираться в том, как начисляются проценты по кредитной карте, рассмотрим схему назначения процентов. Здесь тоже не все однозначно. На сайте БанкСправка собраны предложения о выдаче кредиток от десятков банков, и у каждого свой размер ставки.

Банки редко указывают конкретный размер процента, обычно они пишут диапазон или указывают на ставку вида «от 15% годовых». То есть по факту точное значение плавающее и может оказаться любым. Причем крайне редко применяется именно нижний предел, он в большей степени — маркетинговый ход, чем реальное число. Людей, которым устанавливают именно минимальный по программе проценты, крайне мало.

Точную ставку банк укажет по итогу рассмотрения. Она зависит от того, был ли человек клиентом этой организации, какова его кредитная история, уровень платежеспособности, общие анкетные данные. Если клиент новый или входит в категорию риска, ставка оказывается повышенной, часто предельной или близкой к предельному значению.

Если хотите низкую ставку по кредитной карте, выбирайте банк, клиентом которого вы уже были. Идеальный вариант — подача заявки в зарплатный банк.

Как начисляются проценты

Точный алгоритм начисления прописывается в кредитном договоре, банки могут применять разные схемы. Долг по кредитной карточке — величина непостоянная. Человек может ежедневно расходовать средства или класть деньги на счет, в итоге сумма задолженности может хоть каждый день видоизменяться.

Понятно, что чем больше минус по карточке, тем весомее окажется переплата. Еще один важный момент — проценты начисляются на сумму долга, но не на весь кредитный лимит. Если линия равна максимально 150000 рублей, а минус составляет только 10000, соответственно, именно на конкретный долг будет проводиться начисление.

Чаще всего банки выбирают схему, по которой ставка начисляется на каждый отдельный день. Сегодня минус может составлять 10000, а завтра все 100000. Понятно, что плата за эти дни окажется кардинально разной.

При выставлении счета банк сделает расчет по каждому отдельному дню и определит размер процентов. Можно сделать это и самостоятельно, выяснив дневную ставку. Например, если по договору это 24% годовых, соответственно, в месяц это 2%, в день 2/30, то есть округленно 0,065%. То есть за долг в 1000 будет начисляться 0,65% в день, за 100000 — 65 рублей за сутки.

Но лучше это доверить банку. Он подведет итог по окончанию отчетного периода, сформирует выписку и пришлет ее клиенту. Также обязательно проинформирует о сумме минимального ежемесячного платежа и сроке его уплаты. Многие банки также дают сведения о дате окончания льготного периода и сумме, которую нужно заплатить к этому числу, чтобы оказаться в рамках льготы.

Начисление по отчетной дате

Реже банки применяют несколько другую схему назначения процентной ставки. Они берут за основу сумму задолженности, которая была зафиксирована на последний день отчетного периода.

Отчетный период — это срок, равный месяцу. По итогу его окончания банк подводит итог, составляет выписку и предъявляет заемщику счет. Отчет может вестись:

- с определенного числа месяца. Например, с 5 марта по 4 апреля, следующий — с 5 апреля по 4 мая и так далее;

- с даты активации кредитки;

- с даты совершения первой расходной операции;

- с даты выпуска платежного средства или выдачи его клиенту, то есть подписания договора на обслуживание.

У каждого банка свой алгоритм установления отчетного периода, но он в любом случае будет равен одному месяцу. Последнее число этого месяца и будет заключительным днем отчетного периода. Некоторые банки берут в расчет только сумму долга, зафиксированную на этот день, и начисляют проценты за все дни, исходя от нее.

Но на практике такая схема сейчас применяется крайне редко, потому что не является действительно верной и объективной. Заемщик может загнать карту в минус только на 2-3 дня, как раз к дате отсчета, и в итоге заплатит так, словно пользовался деньгами все 30 дней. Или наоборот — 25 дней по карточке может быть минус 100000, а в последние дни к дате от отчета клиент снизит долг до 15000, и проценты начислятся, исходя из этого числа.

Так что, сейчас практически всегда банки начисляются проценты по кредитной карте, делая расчеты по каждому конкретному дню. Лучше ориентироваться именно на эту схему.

Формирование ежемесячного платежа

Регулярный платеж — тоже величина непостоянная. Банк рассчитывает только минимальный размер платежа, заемщик же может вносить как его, так и больше — по своему усмотрению.

Рекомендуем вносить больше минимального, иначе погашать долг будете бесконечно долго.

В тарификации банк указывает на механизм расчета минимального платежа. Чаще всего встречается такая схема — 5% от суммы основной задолженности плюс начисленные проценты. По итогу формирования выписки банк обязательно пришлет СМС-сообщение с указанием посчитанного минимального платежа, важно соблюсти эту нижнюю границу, иначе зафиксируется просрочка.

Например, на последний день даты отсчета минус составляет 20000 рублей, 5% от него — 1000 рублей. Плюс за отчетный месяц банк насчитал 1200 рублей процентами, минимальный платеж составит 2200 рублей.

Получается, что основной долг по итогу погасится только на 1000 рублей, вся остальная составляющая минимального платежа — проценты. Если есть намерение сократить основной долг побольше и сэкономить на переплате, нужно вносить больше. Весь “перерасход” пойдет на закрытие основного долга, что в итоге приведет к уменьшению переплаты.

Проценты по кредитной карте в льготный период

Многие банки подключают к кредиткам льготный период (он же — грейс), который позволяет пользоваться линией кредита без процентов. Если клиент укладывается в заданные рамки, банк прощает проценты. Но нужно к окончанию этой льготы закрыть долг полностью.

Важные моменты:

- стандартный грейс составляет 50-60 дней, но некоторые банки продлевают его до 100-120 суток;

- чтобы грейс сработал, нужно до его окончания полностью закрыть минус;

- на операции обналичивания и переводов льгота не распространяется, только на безналичные расходы;

- пока действует грейс, ежемесячный платеж нужно вносить по стандартной схеме

если не уложиться в период, банк начисляет проценты за все дни пользования деньгами;

при совершении просрочки грейс аннулируется; - льгота возобновляемая, после первого периода наступает второй и так далее.

Льготный период — отличная возможность избежать необходимости оплачивать проценты. Но важно следить за соблюдением его сроков, у каждого банка свой алгоритм исчисления грейса, своя стартовая дата его отсчета. Советуем выбирать для оформления именно такие кредитные карты, они действительно самые выгодные.

Как рассчитать проценты по кредитной карте

Кредитная карта — платежный инструмент, позволяющий использовать деньги банка. Банковские продукты лояльны: для каждой кредитной карты существует — срок, в течение которого вы пользуетесь заемными средствами без процентов. Бесплатный кредит длится минимум 21 день: это зависит от банка и особенностей кредитных программ конкретных организаций, у некоторых он превышает 100 дней.

При соблюдении правил пользования кредитной картой можно вообще никогда не платить проценты по ней даже при полном расходовании кредитного лимита: возвращайте средства в течение беспроцентного периода и уже на следующий день вы вновь можете пользоваться картой бесплатно.

Когда можно не платить проценты по кредитным картам

Все кредитные карты с беспроцентным периодом имеют ограничение по кредитному лимиту, срокам беспроцентного использования и типу операций.

Льготный период по кредитной карте обычно действует для безналичной покупки товаров и услуг и для оплаты банковских комиссий (например, за ежемесячное обслуживание карты). Проценты за покупки за границей или на иностранных сайтах в течение льготного периода также не начисляются. А вот для многих других операций процентная ставка может применяться даже во время льготного периода. К ним относятся:

- снятие наличных в банкоматах;

- переводы с карты на карту;

- переводы в другой банк;

- операции — перевод средств с карты на электронные кошельки, трейдинговые платформы;

- прочие операции, в том числе внутри , если они выходят за рамки заранее рассчитанного для вас кредитного лимита.

Еще один нюанс — дата начала отсчета . Одни кредитные организации отсчитывают его со дня, когда по счету кредитной карты возникнет задолженность, обычно через 2–3 дня после совершения покупки, а другие — с отчетной даты. Первая отчетная дата обычно указывается на конверте с карты — это фактическая дата получения карты, а последующие — в ежемесячной выписке по счету. Чтобы не запутаться, установите мобильное приложение — в нем доступна информация о начале льготного периода, сумма задолженности беспроцентного периода, рекомендуемая дата погашения долга.

Основные правила начисления процентов

Проценты начинают начисляться на сумму долга либо со дня возникновения задолженности, либо со дня окончания льготного периода. Они начисляются в день выписки.

Практически у всех банков есть минимальный платеж, который нужно ежемесячно вносить на кредитную карту, даже если льготный период у вас еще не закончился. Точный размер такого платежа указывается в кредитном договоре и чаще всего составляет от 3 до 10 процентов от общей суммы вашего основного долга и всех начисленных на дату расчета минимального платежа процентов. Это позволяет амортизировать долг и более равномерно распределить вашу финансовую нагрузку.

Если клиент исправно вносит обязательные платежи, то на сумму его долга начисляются стандартные проценты. Однако при малейших просрочках банк имеет право поднять ставку и ежедневно начислять пени, которые будут увеличивать сумму задолженности.

Расчет процентов

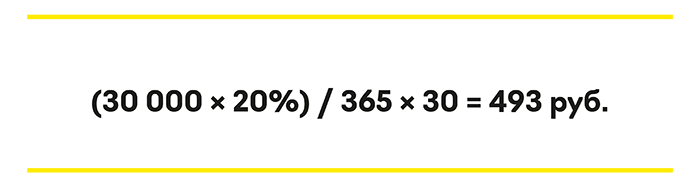

Универсальной формулы расчета процентов по кредитной карте для всех банков нет. Но примерный расчет выполнить можно. Так, если вы оформили кредитную карту со ставкой 20% и за месяц потратили 30 000 руб. Чтобы узнать, какие проценты вы заплатите за этот месяц, вам нужно:

- Умножить процентную ставку (20%) на сумму задолженности за отчетный период (30 000 руб.).

- Результат вычисления (6000) нужно разделить на количество дней в году (365 или 366), чтобы узнать дневной процент.

- Получившееся число (16,4) нужно умножить на количество дней в отчетном периоде (например, 30), и вы узнаете, какова будет примерная сумма процентов, которую вам нужно будет заплатить за отчетный период — 493 рубля.

Итоговая формула будет выглядеть так:

Чтобы упростить расчеты и не запутаться, можно воспользоваться специальным кредитным калькулятором, который можно найти на многих банковских сайтах. В такой калькулятор необходимо внести информацию о вашем банке и кредитной карте, указать сумму кредита и подходящий вам вариант выплат. Программа автоматически рассчитает общую сумму долга, величину месячного платежа, срок выплат и точную сумму переплаты.

Как посчитать, сколько нужно платить в итоге

При использовании кредитной карты есть и дополнительные расходы, о которых не всегда помнят заемщики. Это могут быть:

- комиссии за снятие наличных в банкоматах, которые будут добавляться к основной сумме задолженности;

- комиссия за внесение средств на счет;

- стоимость годового обслуживания карты;

- оплата страховки;

- другие платежи, предусмотренные кредитным договором.

Чтобы узнать итоговую сумму платежа в этом месяце, нужно учитывать не только традиционную процентную ставку, но и дополнительные платежи, о которых мы писали выше. Какие из них актуальны для вас — можно узнать в личном кабинете на сайте, мобильном приложении или у менеджера банка.

Райффайзенбанк предлагает оформить кредитную карту «110 дней» без % с бесплатным обслуживанием, возможностью снимать наличные в банкомате и переводить деньги на другие карты без процентов. Доступный кредитный лимит — до 600 000 руб., карта выдается в день обращения. Клиентам банка для оформления нужен только паспорт.

https://bankspravka.ru/poleznyie-stati/kak-nachislyayutsya-procenty-po-kreditnoj-karte.html

https://www.raiffeisen.ru/wiki/kak-nachislyautsya-procenty-po-kreditnoy-karte/