С завидным упорством в Госдуму вносятся законопроекты о запрете микрофинансовых организаций (МФО) — по данным сайта нижней палаты, они появлялись в 2015, 2019, 2020 и 2021 годах. По разным причинам все эти предложения были отклонены. Перспективы текущей попытки, зарегистрированной в системе законодательной власти страны 6 сентября, инициаторы оценивают позитивнее.

Катастрофический рост долгов

«По данному вопросу мы вносили несколько законопроектов. К огромному сожалению, всякий раз они отклонялись думским большинством, но мы видим, что другие думские партии вслед за нами тоже стали выступать со схожими инициативами. Сообща шанс добиться положительного результата возрастает», — заявил «ДП» Сергей Миронов, руководитель фракции «Справедливая Россия — За правду» в Госдуме. Именно он являлся соавтором всех предыдущих законопроектов. Подпись Миронова стоит первой и к нынешнему проекту федерального закона «О признании утратившим силу ФЗ “О микрофинансовой деятельности и микрофинансовых организациях”».

По его словам, ЦБ РФ идею ликвидации МФО не поддерживает («ДП» направил запрос в Банк России). Регулятор выступал против всех ранее внесённых законопроектов. «Там считают, что деятельность МФО можно скорректировать. Мы же уверены, что это невозможно и единственный путь — ликвидация микрофинансовых организаций», — заявляет депутат. В качестве альтернативы данному финансовому институту он предлагает создание некоей системы государственного микрокредитования под 2–3% годовых. Впрочем, в пояснительной записке к законопроекту об этом не упоминается. Там говорится, что нишу МФО смогут занять банки. «Кредитные организации… при корректировке кредитных предложений и формировании кредитных ставок вблизи ключевой… сумеют заполнить образовавшуюся в результате ликвидации микрофинансовых организаций нишу спроса на кредитные продукты для населения», — отмечается в пояснительной записке.

Необходимость отмены института микрофинансирования авторы законопроекта объясняют тем, что его функционирование приводит «к катастрофически быстрому росту долгов населения и резкому снижению уровня жизни».

Зарегулированы до краёв

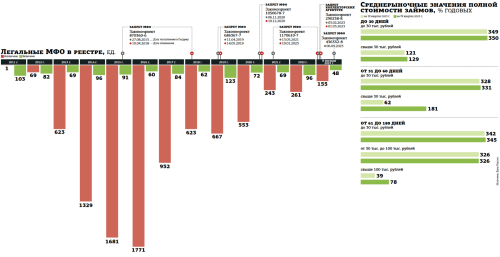

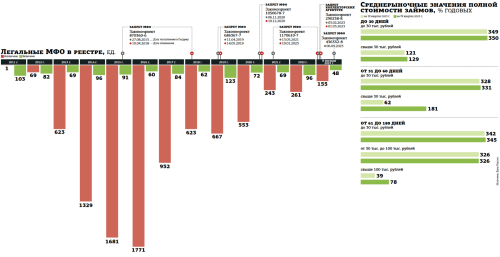

Институт микрофинансирования введён в РФ федеральным законом №151–ФЗ от 02.07.2010. Он систематизировал деятельность микрофинансовых компаний и назначил регулятором рынка Банк России. На сегодня в реестре МФО — 1055 компаний (из них 44 зарегистрированы в Петербурге).

Совокупная задолженность граждан перед МФО по итогам I квартала 2023 года достигла 381 млрд рублей (для сравнения: банкам граждане должны более 30,02 трлн рублей). Годовой прирост — 11% (у кредитных организаций +18%). При этом микрофинансисты, в отличие от банков, берут количеством. Так, по данным действующих бюро кредитных историй, число уникальных заёмщиков МФО по итогам 2022 года не изменилось и составило 7,6 млн человек. Как сообщает ЦБ РФ, за I квартал 2023 года их количество выросло на 1,3 млн, до 8,9 млн счетов (то есть с учётом тех, кто уже имел займы). Среднегодовая клиентская база, по оценкам представителей МФО, в 2–2,3 раза больше.

На эти данные и ориентируются инициаторы запрета, предполагая, что высокий процент по займам вгоняет в ещё большую кабалу финансово незащищённые слои населения. По оценкам Росстата, по итогам первого полугодия 2023 года 15,7 млн россиян, или 10,8%, считаются бедными. Год назад показатель равнялся 20,9 млн человек. Бедными признаются люди, чей ежемесячный доход менее 14 184 рублей.

Сегодня рынок МФО зарегулирован не меньше банковского. С точки зрения фактической защиты прав потребителей финансовых услуг возникает важный вопрос: куда будет направлен нереализованный спрос на заёмные средства? Банки и финансовые институты по разным причинам его удовлетворить не смогут, поэтому ответ, к сожалению, очевиден — теневой рынок. И если для легальных кредиторов введены значительные ограничения, а их исполнение проверяют контрольно–надзорные органы, то нелегальный рынок потому так и называется, что там деятельность ведётся вне правового поля.

«Количество МФО только за последние 5 лет (уже после основной волны исключений) сократилось вдвое. А в сравнении, например, с 2015 годом — в 3,5 раза, — рассуждают в Summit Group (МФК “Саммит”). — Кто уходит? В основном те, кто не может адаптировать работу под всё более строгое регулирование. При этом для рынка характерна высокая концентрация: в последние годы в среднем порядка 80% портфеля займов приходится на топ–25 игроков, к которым предъявляются дополнительные требования и приковано повышенное внимание со стороны регуляторов».

Участники рынка сомневаются в перспективах принятия закона. «Подобные законопроекты регулярно всплывают из года в год и не менее регулярно отклоняются. Причина в том, что микрофинансовые институты сегодня прочно встроены в финансовую систему страны, — отмечает Андрей Грезнев, директор по маркетингу Moneyman. — Они выполняют очень понятные и важные функции — повышение доступности финансовых услуг. Реальность такова, что существенное количество людей по тем или иным причинам не имеют доступа к банковскому кредитованию».

С момента первых инициатив о запрете МФО рынок значительно изменился. Введён запрет на использование в качестве залога жилой недвижимости, ограничена предельная ставка (до сих пор, кстати, это единственный случай, когда государством ограничивается цена услуги, и этот порог регулярно снижают, теперь он составляет 0,8% в день), ограничена предельная переплата по микрозайму, введены макропруденциальные лимиты на выдачи. Комплексно действуют сотни, если не тысячи нормативных актов, утверждающих правила деятельности МФО по всем бизнес–процессам: от порядка хранения и обработки информации до требований к топ–менеджменту.

Вход для стартапов

В стране работает и система государственных МФО. Через них функционируют региональные фонды поддержки малого и среднего предпринимательства. В петербургском фонде займы выдают по ставке до 5% годовых.

«Сокращение доли МФО с государственным участием на рынке финансовых услуг значительно сократит предпринимателям доступ к надёжным альтернативным финансовым инструментам для старта и развития своего бизнеса и тем самым повлечёт за собой существенные негативные последствия», — полагает Александра Питкянен, исполнительный директор некоммерческой организации «Фонд содействия кредитованию малого и среднего бизнеса Санкт–Петербурга». Как отмечает эксперт, для МФО с госучастием в разработке документов принимали участие Банк России и АО «Корпорация МСП».

«Инициативы законодателей происходят из–за недостатка информации. Уровень ответственности МФО, коллекторов значительно вырос благодаря активному контролю за рынком со стороны ЦБ РФ и других госорганов», — считает Игорь Смирнов, генеральный директор МКК Creditter. Впрочем, даже такие предложения негативно влияют на финансовый рынок. «После анонсов подобных запретов часть заёмщиков прекращают платить под предлогом, что государство скоро запретит деятельность кредитора и тогда можно будет не возвращать средства, — поделился опытом один из участников рынка МФО. — Также резко возрастает количество мошенничеств, в нашей практике были индивиды, оформлявшие под шумок по 50 займов».

Впрочем, очередная попытка запрета МФО интересна в контексте создания государственного института микрофинансирования под низкий процент. «Направление, по которому пошли некоторые страны, — предоставление гарантии оплаты долга заёмщика, например, путём разрешения списания ежемесячного платежа напрямую через его работодателя. Это позволяет МФО держать минимальные ставки по таким займам, при этом у клиента есть возможность выбрать или не выбрать такую схему», — поясняет Артём Быков, гендиректор МФК «МигКредит». С другой стороны, выход государства на частный коммерческий рынок не всегда оказывается успешным. Ряд крупных банков с госучастием, на волне эйфории создавшие МФО, на текущий момент их закрыли. Есть и оборотная сторона публичных инициатив: по оценкам МФО, каждая новость о предстоящем законодательном запрете приводит к всплеску неплатежей и росту просроченной задолженности. Заёмщики перестают обслуживать займы в надежде, что государство запретит МФО. Но если первые инициативы приводили к массовости такого явления, то нынешняя пока не отразилась на портфелях. По данным ЦБ РФ, показатель просроченной задолженности стабилизировался и находится на уровне 34%.

«Микрофинансовые организации — сложившийся финансовый инструмент. Сам по себе инструмент не может быть плохим или хорошим. Но может быть заточенным на конкретные условия хоздеятельности или экономическую ситуацию. Знак плюс или минус ему придают те люди, которые его используют. Каков на сегодня статус инструмента микрофинансирования? Он в законе. В мегарегуляторе созданы целые структуры, регулирующие рынок МФО. Это означает, что инструмент признан государством и созданы все условия для регулирования как раз для того, чтобы плюсов от его использования было гораздо больше. Осознав это всё, мы понимаем некор ректность инициатив «а давайте сейчас всё запретим». Сейчас рынок больше работает на сегмент, у которого финансовая доступность стремится к нулю. Это не только физлица. Но и ИП, и самозанятые, и микро– и малый бизнес. Банки сюда не идут. О потребности в данном финансировании говорят цифры: за последние 7 лет рынок микрозаймов ежегодно прирастает на 30 %. Государство сказало: у нас есть категория граждан, у которых очень низкая доступность к финансовым ресурсам. Отсюда и потребность в МФО. Запретить можно, но тогда рынок уйдёт в тень, а заёмщики — в криминальные структуры. Мы неоднократно предлагали инициаторам проектов запрета встретиться и обсудить инициативу. Но нас они не услышали» — Андрей Лебедев, президент союза «Микрофинансовый альянс «Институты развития малого и среднего бизнеса».

«Подобные заявления мы слышим с завидной регулярностью. Нужно понимать, что это признанный на всех уровнях сегмент финансового рынка, который имеет чёткое и работающее регулирование. В результате запрета МФО несколько десятков миллионов человек будут в принципе отрезаны от возможности получить деньги на необходимые нужды и траты. На сегодня число клиентов МФО, входящих в нашу СРО, приближается к 20 млн. Лишившись МФО, миллионы попадут в ситуацию, когда деньги нужны, а взять их негде. В итоге мы увидим резкий рост теневого сегмента, который живёт по своим правилам и законам. Часто нам в упрёк ставят высокие ставки. Они выше, чем в банках, однако и риски выше. Более того, называть их кощунственными не приходится. Мы помним, что до 2019 года действовало ограничение 1,5% в день. Потом ежедневный максимальный процент, под который МФО дают деньги, составлял 1%, а с 1 июля 2023 года он снизится ещё на 0,2 п. п., до 0,8%. Кстати, 70% объёма займов уже в I квартале выданы в диапазоне 0,8–1%. Можно добавить и ограничения по предельной сумме долга и запрет на выдачу займов под залог имущества, поэтому истории, когда, взяв взаймы 5 тыс. рублей в реестровой МФО, клиент терял квартиру, не имеют ничего общего с реальностью. Деятельность МФО прозрачна, урегулирована, и компании, предоставляющие займы, являются полноценными участниками всего финансового рынка» — Елена Стратьева, директор СРО Союз микрофинансовых организаций «Микрофинансирование и Развитие».

«Запрет работы МФО, чтобы предупредить финансовые правонарушения, похож на запрет автомобилей для того, чтобы упорядочить дорожное движение. Это звучит нелепо по одной причине: когда у людей есть нереализованная потребность в привлечении средств, они найдут возможность удовлетворить её разными способами. И если государство не предложит регулируемого механизма, люди изобретут свои, которые снова вернут рынок к хаосу и злоупотреблениям» — Андрей Петков, генеральный директор МФК «Честное слово».

«Сегодня МФО — не серый, а чёрный, ростовщический бизнес. И наши попытки ограничить для них предельный годовой процент (при среднем 20–30 % для банков по стране) тоже были отвергнуты. Дополнительное регулирование не поможет. С таким подходом нам придётся и другой криминальный бизнес легализовывать. Мы против. Криминал этого бизнеса в том, что с 300% маржи не платятся налоги со сверхприбылей. Создаётся почва для лишения последнего жилья и имущества через коллекторские агентства (которые также предлагаем запретить). Есть суд и судебные приставы для этого» — Олег Нилов, депутат Госдумы, один из авторов законопроекта о запрете МФО.

Источник — Деловой Петербург