Оглавление

Депозитные операции. Рынок банковских депозитов

Содержание:

| Предмет: | Банковское дело |

| Тип работы: | Реферат |

| Язык: | Русский |

| Дата добавления: | 01.06.2019 |

- Данный тип работы не является научным трудом, не является готовой выпускной квалификационной работой!

- Данный тип работы представляет собой готовый результат обработки, структурирования и форматирования собранной информации, предназначенной для использования в качестве источника материала для самостоятельной подготовки учебной работы.

Если вам тяжело разобраться в данной теме напишите мне в whatsapp разберём вашу тему, согласуем сроки и я вам помогу!

По этой ссылке вы сможете найти много готовых рефератов по банковскому делу:

Посмотрите похожие темы возможно они вам могут быть полезны:

Введение:

Банки — центральные звенья в системе рыночных структур. Развитие их деятельности — необходимое условие реального создания рыночного механизма. Процесс экономических преобразований начался с реформирования банковской системы. Эта сфера динамично развивается и сегодня.

Специфика банковского учреждения как одного из видов коммерческого предприятия состоит в том, что подавляющая часть его ресурсов формируется не за счет собственных, а за счет заемных средств. Возможности банков в привлечении средств не безграничны и регламентированы со стороны центрального банка в любом государстве.

Начиная с 1996 года, Банк России отказался от прямого регулирования соотношения между размером капитала банка и объемом привлеченных средств и перешел к косвенному регулированию через ряд обязательных экономических нормативов, таких как норматив достаточности капитала, максимальный размер риска на одного кредитора, максимальный размер привлечения денежных вкладов населения и др.

Основную часть ресурсов банков формируют привлеченные средства, которые покрывают до 90% всей потребности в денежных средствах для осуществления активных банковских операций. Коммерческий банк имеет возможность привлекать средства предприятий, организаций, учреждений, населения и других банков в форме вкладов (депозитов) и открытия им соответствующих счетов.

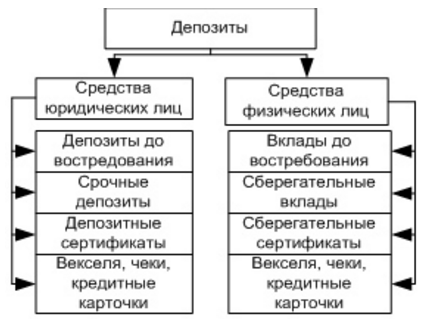

Привлекаемые банками средства разнообразны по составу. Главными их видами являются средства, привлеченные банками в процессе работы с клиентурой (депозиты), средства, аккумулированные путем выпуска собственных долговых обязательств (депозитные и сберегательные сертификаты).

Понятие и виды депозитных операций

Вклад (депозит) — это денежные средства (в наличной и безналичной форме, в национальной или иностранной валюте), переданные в банк их собственником для хранения на определенных условиях. Операции, связанные с привлечением денежных средств во вклады, называются депозитными. Для банков вклады — это главный вид их пассивных операций и, следовательно, основной ресурс для проведения активных кредитных операций.

Актуальность выбора темы работы связана с видением проблем банков по формированию ресурсной базы и эффективному их размещению в условиях снижения уровня инфляции, стабилизации российской валюты и ужесточения требований органов, регулирующих банковскую сферу.

Предметом исследования моей курсовой работы является депозитные операции, осуществляемые коммерческими банками, а также их анализ и оформление. Объектом исследования является ОАО «Сбербанк», деятельность которых направлена на работу с клиентами. Целью написания курсовой работы является изучение рынка банковских депозитов в целом, а также депозитных операций банка в деталях.

Депозит (вклад) — это денежные средства в наличной или безналичной форме, национальной или иностранной валютах, переданный банку их владельцем или третьим лицом за счет и по поручению вкладчика для сохранения на определенных условиях.

Классификация депозитов коммерческого банка.

Срочные с дополнительными взносами

Свыше 12 месяцев

На текущем счете

Депозит представляет собой денежные средства или бумаги, вносимые должником в финансово-кредитные, судебные или административные учреждения для хранения с последующей передачей (при определенных условиях) тем или иным хозяйствующим субъектам или гражданам — депозитором (взносы в оплату таможенных пошлин, взносы на депозитные счета судов в обеспечении иска и для передачи взыскателям, взносы в нотариальные конторы, при невозможности вручить деньги или ценные бумаги непосредственно получателю).

Депозит представляет собой вклад денежных средств или ценных бумаг в банки. Депозит — это вклад на жестко-определенный срок, при котором сразу же оговариваются условия возврата или ценных бумаг.

Депозиты являются источником образования ссудного капитала банка, который используется на выдачу кредитов, осуществление инвестиций и т.п. Эти банковские операции приносят банку доход. Поэтому банк оплачивает гражданину его депозит. Процент на депозитные вклады гражданину и является платой за вложенные деньги.

Метод начисления — все проценты, начисленные в текущем месяце не позднее последнего рабочего дня текущего месяца, относятся на расходы банка.

При начислении процентов в расчет принимается величина процентной ставки, фактическое количество дней, на которое привлекаются средства.

Традиционным видом исчисления дохода являются простые проценты, когда в качестве базы для расчета используется фактический остаток вклада и с установленной периодичностью, исходя из предусмотренного договором процента, происходит расчет и выплата по вкладу.

Другим видом расчета дохода являются сложные проценты (начисление процента на процент). В этом случае по истечении расчетного периода на сумму вклада начисляется процент и полученная величина присоединяется к сумме вклада. Таким образом, в следующем расчетном периоде процентная ставка применяется к новой, возросшей на сумму начисленного ранее дохода, базе.

Применяется также прогрессивно возрастающая процентная ставка в зависимости от времени фактического нахождения средств на вкладе. Такой порядок начисления дохода стимулирует увеличение срока хранения средств и защищает вклад от инфляции.

Для вкладчика, выбирающего банк с целью размещения средств, определяющим (при прочих равных условиях) может стать порядок расчета величины процента. Дело в том, что при исчислении одни банки исходят из точного количества дней в году (365 или 366), а другие из приближенного числа (360 дней), что отражается на величине дохода.

При начислении процентов наблюдаются ситуации, когда периоды начисления и уплаты процентов по вкладам не совпадают и когда приходятся на одну и ту же дату.

Обострение конкуренции между банками и другими финансовыми структурами за вклады физических и юридических лиц привело к появлению огромного разнообразия депозитов, цен на них и методов обслуживания. По данным некоторых зарубежных специалистов, в развитых странах в настоящее время существует более 30 видов банковских вкладов. При этом каждый из них имеет свои особенности, что позволяет клиентам выбирать наиболее адекватный их интересам и возможную форму сбережения денежных средств и оплаты за товары и услуги.

Банковский вклад (депозит) — это денежные средства, а также драгоценные металлы, драгоценные и полудрагоценные камни, размещаемые юридическими и физическими лицами на срок или до востребования с целью получения дохода.

Современная экономическая ситуация заставляет банки изменять политику в области пассивных операций посредством диверсификации (разнообразия) депозитных операций.

Депозитные операции представляют собой операции банков и иных кредитных учреждений по привлечению денежных средств во вклады (пассивные депозиты) или размещению имеющихся в их распоряжении средств во вклады в иных банках или кредитно-финансовых институтах (активные депозиты).

Объектами депозитных операции являются депозиты — суммы денежных средств, которые субъекты депозитных операций вносят в банк, на определенное время оседаемые на счетах в банке в силу действующего порядка осуществления банковских операций .

Порядок открытия и режим корреспондентских счетов (субсчетов) оговариваются в корреспондентском соглашении, представляющем собой договор кредитных учреждений об установлении корреспондентских отношений и открытии корреспондентских счетов «Лоро» и «Ностро», в котором фиксируется срок договора, размер комиссионного сбора и прочие права и обязанности сторон.

Межбанковские депозиты, как срочные, так и до востребования, в большинстве случаев представляют собой средства, которые банки держат друг у друга короткое время для осуществления расчетов, регулирования уровня ликвидности баланса, выполнения требований органов денежно-кредитного регулирования. Разновидностью депозитных счетов является резервно-корреспондентский счет банков в Центральном банке, служащий базой клиринговых расчетов для реализации мероприятий по регулированию денежно-кредитной системы.

Клиентские депозиты (вклады) — это денежные средства, вносимые клиентами на хранение в кредитное учреждение, которые могут быть использованы для безналичных расчетов или изъяты наличными. Вклады образуются путем взносов наличными деньгами и денежными документами либо через предоставление ссуды и перечисление суммы ссуды на расчетный счет (так называемый мнимый вклад).

Депозит до востребования — депозит без указания срока хранения, который возвращается по первому требованию вкладчика. Обычно по сберегательным вкладам начисляются проценты по ставкам ниже рыночных. Депозитом до востребования являются средства на чековом счете в банке.

Срочный депозит — депозит под проценты, внесенный на определенный срок и изымаемый полностью по истечении обусловленного срока. По срочным вкладам чековые книжки не выдаются. Срочные депозиты менее ликвидны, чем сберегательные вклады, но приносят более высокий процент.

Квазисрочные — депозиты, привлеченные на достаточно длительный, но неопределенный срок.

Наиболее типичная форма срочных вкладов частных лиц — сберегательные вклады, средства с которых могут быть сняты с определенными ограничениями, например с предварительным уведомлением

Весьма распространенной разновидностью срочного вклада является депозитный сертификат. Он представляет собой письменное подтверждение кредитно-финансового учреждения прав предъявителя на получение указанной в нем и внесенной на депозит суммы денежных средств. Обращающиеся депозитные сертификаты получили широкое распространение в развитых капиталистических странах, в том числе в США и Великобритании и др.

Депозитный сертификат, будучи письменным свидетельством банка-эмитента, является самостоятельно обращающейся ценной бумагой. Бланки депозитных сертификатов изготавливаются банками самостоятельно в соответствии с действующими нормативными требованиями и установленными образцами. Отсутствие в тексте депозитного сертификата хотя бы одного из обязательных реквизитов делает его недействительным.

Цессия, т.е. переуступка права требования возврата вложенной суммы с уплатой причитающихся процентов, может быть произведена посредством оформления соответствующих подписей на оборотной стороне депозитного сертификата. Лицо, переуступающее свои права, называется цедентом, а лицо приобретающее — цессионарием.

При наступлении срока возврата депозита банк-эмитент осуществляет платеж против предъявления депозитного сертификата и заявления владельца с указанием счета, на который должны быть зачислены средства. При этом банк-эмитент проверяет непрерывность ряда договоров переуступки права требования, а также соответствие наименования, печати и подписей уполномоченных лиц владельца в депозитном сертификате этим же реквизитам в заявлении на зачисление средств.

Пассивные операции коммерческого банка характеризуют источники средств и природу связей банка. Именно они в значительной степени предопределяют условия, формы и направления использования банковских ресурсов, т.е. состав и структуру активных операций.

Если 2009 год заставил россиян полюбить банковские депозиты, то 2010 год принес вкладчикам одни разочарования — уже в январе доходность по большинству вкладов была на несколько процентных пунктов ниже ожидаемой инфляции. Но самое скверное было то, что до ноября прошлого года ставки по большинству депозитов продолжали стремительно снижаться, а их падение замедлилось лишь в последние два месяца.

За первые десять месяцев 2010 года особенно сильно упала доходность по рублевым депозитам: так, для физических лиц в зависимости от срока вклада снижение составило от 4,1 до 3,1 процентного пункта; а для юридических лиц — в пределах от 5,8 до 2,4 процентного пункта (Смотрите приложение 1). Во многом аналогичная ситуация сложилась и по большинству долларовых депозитов и депозитов в евро. Правда, падение ставок по валютным вкладам в процентных пунктах было не столь значительным. Более того, в течение года ставки по долларовым депозитам для юрлиц сроком от 31 до 90 дней, а также ставки по депозитам в евро для юрлиц сроком от 31 до 90 дней и сроком более одного года несколько выросли. Впрочем, выросли весьма незначительно — от 0,2 до 0,5 процентного пункта, что оказалось явно недостаточно для того, чтобы компенсировать инфляцию, которая по итогам 2010 года составила 8,8%.

Для того чтобы посмотреть, как рост цен и колебания валютных курсов повлияли на выгодность вложений в рублевые и валютные депозиты, мы решили подсчитать их прошлогоднюю реальную доходность. При этом для вкладов со сроком свыше одного года в качестве даты открытия было взято 1 января 2010 года, для вкладов на срок 9 месяцев — 1 апреля, для вкладов на срок 4,5 месяца — 15 августа и для вкладов на срок два месяца — 1 ноября 2010 года. Следует также заметить, что срок по этим вкладам выбран неслучайно, поскольку он является «средним хронологическим» для депозитов с различным сроком. Причем, в качестве номинальных ставок для этих вкладов были взяты соответствующие средневзвешенные ставки на момент их открытия, а реальная доходность по депозитам рассчитывалась исходя из уровня прошлогодней инфляции и изменений курса доллара и евро за период инвестирования в данный финансовый инструмент.

Организационно-экономическая характеристика Сбербанка

Первые Сберегательные кассы открылись в 1862 году при Московской и Санкт-Петербургской сохранных казнах. Двадцать лет спустя наряду с двумя столичными насчитывалось уже 146 губернских касс. К 1900 году их насчитывалось 5415 с общим объёмом вкладов 660 млн. руб.

Согласно принятому в 1895 году Уставу сберегательных касс они стали именоваться государственными, что подчёркивало их значение для государства и его ответственность за помещаемые в них средства.

В начале 20 века в России, как и в других странах Европы, общей тенденцией развития сберегательного дела стало превращение сберегательных касс в универсальные кредитные учреждения. С 1906 года наряду с вкладными и кредитными операциями сберкассы занимались страхованием капиталов, доходов и жизни вкладчиков.

С приходом к власти большевиков сберкассы, в отличие от коммерческих банков, первоначально были сохранены, но операций они практически не проводили.

В годы Отечественной войны сберегательные кассы способствовали мобилизации денежных средств населения для покрытия военных расходов. За счёт выручки от госзаймов было покрыто около шестой части военных расходов. Кроме того, через сберкассы поступали значительные средства и ценности, вносимые населением в фонд обороны.

В связи с оккупацией значительной части СССР сеть сберегательных касс сократилась вдвое и была восстановлена до довоенного уровня лишь к 1952 году. В результате на начало этого года в стране насчитывалось 41787 сберкасс.

В 1963 году сберкассы были переданы в введение Госбанка, сбережения населения с вкладов стали направляться на пополнение его кредитных ресурсов.

В 1987 году на базе государственных трудовых сберегательных касс создан специализированный Банк трудовых сбережений и кредитования населения — Сбербанк СССР, который обслуживал и юридические лица. В составе Сбербанка СССР было образовано 15 республиканских банков, в том числе Российский республиканский банк.

Принятым в июле 1990 года Постановлением Верховного Совета РСФСР Российский республиканский банк Сбербанка СССР объявлен собственностью РСФСР. В декабре 1990 года он был преобразован в акционерный коммерческий банк, юридически учреждённый на общем собрании акционеров 22 марта 1991 года. Вскоре Сбербанк России зарегистрировал свой Устав в Центральном Банке Российской Федерации и впервые провёл эмиссию акций.

Сбербанк России — единственный из коммерческих банков России, вошедших в число 200 крупнейших кредитных институтов мира, в первую сотню европейских банков и ставший членом Всемирного института сберегательных касс. Ему был предоставлен статус наблюдателя в Европейской группе сберегательных банков (ЕГСБ).

Сбербанк России является традиционным лидером на рынке розничных банковских услуг. Неизменная стабильность, финансовая устойчивость, исполнение всех своих обязательств перед клиентами, гибкая процентная политика позволяют поддерживать доверие населения, обеспечивать устойчивый приток денежных средств во вклады. Банк своевременно реагирует на колебания конъюнктуры финансового рынка путём совершенствования действующих и внедрения новых продуктов, учитывающих потребности различных групп клиентов.

Наряду с приёмом вкладов Банк обслуживает экономически активное население и пенсионеров, выплачивая им доходы. В соответствии с законодательными актами Российской Федерации филиалы Банка производят выплату предварительной компенсации вкладов граждан, имеющих право на её получение. Наряду с традиционными формами обслуживания населения Сбербанк России активно внедряет и развивает современные банковские технологии. Его доля на рынке международных и Российских банковских карт оценивается 20 — 25% в части эмиссии банковских карт и около 15% по развитию сети приёма карт. Развивается собственная система расчётов АС СБЕРКАРТ на основе передовых технологий, использующих микропроцессорные карты.

В Банке обслуживаются Пенсионный фонд России, Минтопэнерго, подразделения Министерства обороны РФ, Министерства внутренних дел РФ, Министерства по чрезвычайным ситуациям РФ, Государственного таможенного комитета, судебных приставов Минюста России, специальные счета групп реализации проектов в рамках сотрудничества Российской Федерации с МБРР и ЕБРР.

Совершенствуется сотрудничество с субъектами Российской Федерации в сфере обслуживания бюджетно-финансовой структуры регионов. В филиалах Банка обслуживаются свыше 76 тыс. счетов подразделений местных органов власти и юридических лиц, финансируемых из местных бюджетов.

Для комплексного обслуживания клиентов создана и действует собственная служба инкассации Банка. Заметно расширился круг крупных клиентов из числа экспортёров и импортёров, обслуживаемых в Банке. Активно развиваются внешнеторговые документарные операции, проводимые Банком для своих клиентов.

Банк остаётся одним из ведущих операторов на российском рынке облигаций, номинированных в иностранной валюте, — ОВГВЗ и еврооблигаций российских эмитентов.

Являясь ведущим оператором, как в Российской торговой системе (РТС), так и на Московской межбанковской валютной бирже (ММВБ), и имея разветвлённую филиальную сеть, Банк оперативно выполнял заявки клиентов на покупку — продажу ценных бумаг, как на московском фондовом рынке, так и на всей территории России.

Заметно расширились объёмы операций с драгоценными металлами для физических лиц. Продажа золотых мерных слитков населению осуществляется в филиалах Банка, расположенных в 37 регионах России.

Возросла его роль в сфере банкнотных операций, в обеспечении потребностей своих клиентов и коммерческих банков в наличной и иностранной валюте. На долю Банка приходится более 20% объёма ввозимой в Россию наличной валюты и около 50 % объёма вывозимой валюты.

В конце операционного дня кассир обменного пункта подсчитывает по всем реестром итоговые данные по номинальной стоимости в разрезе видов наличной иностранной валюты и платёжных документов в иностранной валюте и фактическом наличии ценностей .

Привлеченные средства банков покрывают свыше 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Это депозиты (вклады), а также контокоррентные и корреспондентские счета. Роль их исключительно велика. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность народного хозяйства в дополнительных оборотных средствах, способствуют превращению денег в капитал, обеспечивают потребности населения в потребительском кредите.

По составу привлеченные средства на 2009 год сосоставляют 775517025 тыс.руб. и на 2010 год составляет 848253110 тыс.руб.Из этого видно, что собственные средства увеличились на 72736085 тыс.руб.

По структуре собственные средства на2009 год составляют 88,46% и на 2010 год 88,05%, уменьшение ставляют 5943502422 тыс.руб. и на 2010 год 6248742183 тыс.руб.Из этого видно, что привлеченные средства увеличились на 35239761тыс.руб.

По структуре привлеченные средства составляют ,на 2009 год 11,54% и на 2010 год 11,95%,увеличение идет на 0,41.

При анализе структуры пассивных кредитных операций важное значение имеет выделение депозитов до востребования (средства на текущих, расчетных счетах) и вкладов на срок. Вклады до востребования могут быть изъяты в любое время по первому требованию вкладчика. Они используются для текущих расчетов. По ним начисляется относительно низкий (либо вообще не начисляется) процент. Часто данный вид вкладов называют чековыми депозитами, поскольку средства могут изыматься со счета путем выставления чеков. Срочные вклады представляют собой денежные средства частных лиц, компаний, предприятий и организаций, помещенные на хранение на заранее определенный срок, но, как правило, не менее 1 месяца. В большинстве случаев это вклады на более крупные суммы. Значительный прирост срочных депозитов несколько меньше способствует росту доходности операций банка, но повышает уровень ликвидности его баланса

Традиционно все депозиты, как до востребования, так и на срок, считаются основным источником банковских ресурсов. Специфика советской банковской практики заключалась в том, что для подавляющего большинства банков основным источником кредитных ресурсов выступают не депозитные, а ссудные операции по межбанковскому кредитованию, составляющие в среднем от 50 до 90 % суммы пассива банковского баланса.

Банк — это финансовый институт, привлекающий и размещающий денежные ресурсы от своего имени и за свой счет, можно сказать, что банк может разместить только то, что он привлек или уже имеет в виде собственных средств.

Таким образом, качество и количество пассивов определяет качество и количество активов. В этой связи очень логично начинать анализ банка именно с его пассивной части.

Пассивы банка — совокупность средств, учитываемых на пассивных счетах баланса банка и характеризующая источники банковских ресурсов.

Пассивные операции — это деятельность банка, направленная на формирование собственных и привлеченных источников средств для их дальнейшего использования в целях получения дохода.

Собственный капитал — это денежные средства банка, принадлежащие ему на правах собственности и сформированные либо за счет средств собственников или инвесторов, либо за счет прибыли банка.

Регулятивный капитал — это величина собственного капитала, необходимая для покрытия банком убытков, связанных с наступлением рисковых событий и рассчитанная в соответствии с требованиями регулятора (Банка России).

Привлеченный капитал — это денежные средства, привлекаемые банком от юридических и физических лиц на условиях возвратности с целью размещения этих ресурсов на рынке.

Итак, пассивы банка есть обобщающее понятие, включающее все источники получения ресурсов банком, а получать денежные ресурсы банк может как из собственных источников, например, прибыль, или средства собственников, так и от своих клиентов. Поэтому анализ пассивов банка следует начать с группировки ресурсов на Собственные средства и Привлеченные средства (в литературе чаще всего вместо слова «средства» используют термин «капитал»).

Группировка необходима потому, что ресурсы, получаемые банком из разных источников, выполняют разные функции, следовательно, их анализ и оценки будут различными.

Так, если средства, получаемые банком от клиентов на условиях срочности, платности и возвратности необходимы банку для их дальнейшего доходного размещения, т.е. для выполнения функции перераспределения, то собственные ресурсы, кроме этой, выполняют, также, защитную, регулирующую и операционные функции.

В целях привлечения ресурсов для своей деятельности Сбербанку, как и любым другим банкам, важно разработать стратегию депозитной политики, исходя из целей и задач коммерческого банка, закрепленных в уставе, получения максимальной прибыли и необходимости сохранения банковской ликвидности.

Система ставок по вкладам должна быть ориентирована на рыночную конъюнктуру при непременном учете складывающейся иерархии надежности сопоставимых инструментов. Так, Сбербанк, удерживая ставки на более низком уровне, нежели близкие ему по степени надежности конкуренты, рискует потерять часть своей клиентуры.

Рассматривая сущность депозитной политики Сбербанка, необходимо затронуть такие вопросы, как субъекты и объекты депозитной политики, принципы ее формирования, а также границы депозитной политики.

В состав субъектов депозитной политики Сбербанка включены клиенты банка, коммерческие банки и государственные учреждения. К объектам депозитной политики отнесены привлеченные средства банка и дополнительные услуги банка (комплексное обслуживание). В основе формирования депозитной политики Сбербанка лежат как общие, так и специфические принципы.

Под общими принципами депозитной политики понимаются принципы, единые и для государственной денежно-кредитной политики ЦБ РФ, проводимой на макроэкономическом уровне, и для политики на уровне каждого конкретного коммерческого банка. К ним следует отнести принципы комплексного подхода, научной обоснованности, оптимальности и эффективности, а также единство всех элементов депозитной политики банка. Комплексный подход выражается как в разработке теоретических основ, приоритетных направлений депозитной политики банка с точки зрения стратегии его развития, так и в определении наиболее эффективных и оптимальных для данного этапа развития банка тактических приемов и методов ее реализации.

К специфическим принципам депозитной политики относятся принципы обеспечения оптимального уровня издержек банка, безопасности проведения депозитных операций, надежности, поскольку банк, осуществляя аккумуляцию временно свободных денежных средств с целью их последующего размещения, стремится получить доход не любой ценой, а с учетом реалий рынка, на котором он осуществляет свою деятельность.

Соблюдение перечисленных принципов позволяет любому банку сформировать как стратегические, так и тактические направления в организации депозитного процесса, обеспечивая тем самым эффективность и оптимизацию его депозитной политики.

Рассматривая депозитную политику банка как один из элементов банковской политики в целом, необходимо исходить из того, что основной целью депозитной политики является привлечение как можно большего объема де-нежных ресурсов по наименьшей цене.

В данном вопросе целесообразно также рассмотреть механизм формирования депозитной политики Сбербанка. От эффективности функционирования данного механизма во многом зависит успешное выполнение целей и задач, которые ставятся банком в процессе разработки и проведения депозитной политики.

Каждый из этапов формирования депозитной политики Сбербанка непосредственно связан с остальными и является обязательным для формирования оптимальной депозитной политики и правильной организации депозитного процесса. В процессе разработки механизма депозитной политики банка принимают участие различные структурные подразделения банка.

В контексте данного вопроса также необходимо отметить, что важным фактором, определяющим ликвидность банка, является качество его депозитной базы. Критерием качества депозитов является их стабильность. Чем больше стабильная часть депозитов, тем выше ликвидность банка, поскольку в этой части аккумулированные ресурсы не покидают банк. Увеличение стабильной части депозитов снижает потребность банка в ликвидных активах, так как предполагает возобновляемость обязательств банка.

Объем депозитов физических лиц — неизменно растущая величина российского банковского рынка. Кризис не поколебал этого тренда, даже несмотря на панику октября 2008 года. Рублевые депозиты физических лиц к концу первого полугодия достигли 6,63 трлн рублей — это почти на две трети больше уровня кризисного дна января 2009 года и даже почти на 30%, если не учитывать инфляционную уценку, выше предкризисного максимума августа 2008 года. Валютные вклады после скачкообразного, почти двукратного, роста в разгар кризиса с осени прошлого года устойчиво сокращаются, хотя темпы сокращения в начале лета 2010 года несколько притормозились.

Означает ли это, что пресловутое благосостояние народа не пострадало от кризиса? Отнюдь. Депозитная база значительно сузилась — сейчас в банки несут деньги в основном те, кто от кризиса не пострадал. Большая часть российского населения по-прежнему вообще не имеет сбережений. Согласно результатам всероссийского опроса, проведенного Национальным Агентством Финансовых Исследований (НАФИ) и рейтинговым агентством «Эксперт РА», чаще всего население по-прежнему хранит деньги под матрасом. Это верно как в среднем по России (39% опрошенных поступают именно так), так и по высокодоходным группам населения (30%). Банковский вклад находится лишь на втором месте в перечне вариантов сбережений (23%).

Недостаточная популярность банковских вкладов в России объясняется как недоверием к банковской системе и боязнью потерять деньги, так и тем, что для российского населения хранить средства в наличной форме дома более привычно, нежели нести их на депозит.

НАФИ отмечает, что для населения выгодность и надежность вложений взаимосвязаны. В первую очередь, вкладчики выбирают наиболее надежные банки, а затем сравнивают их предложения по выгодности. И, между прочим, выбрать вид вклада и, тем более, разобраться во всех деталях, становится все труднее. Вклады усложнились: теперь некоторые из них можно пополнять, другие же нельзя, в ряде программ предусмотрена дифференцированная ставка в зависимости от срока снятия средств и объема вложения и т.д. И, как утверждают эксперты, внятного законодательства относительно того, какие условия банковских вкладов законны, а какие — нет, до сих пор не существует.

Ассоциация региональных банков «Россия» выступила с инициативой по созданию сберегательных сертификатов, условия по которым будут схожи с условиями по срочным вкладам. Иными словами, снять средства со сберегательного сертификата досрочно будет невозможно, однако эти ценные бумаги можно будет продавать и закладывать. Инициативу поддержало Министерство финансов. В данный момент законопроект находится на согласовании в правительстве.

Между тем значение депозитов для банков в ходе кризиса только выросло. Так, до кризиса на депозиты физических лиц приходилась шестая часть пассивов, сейчас — четвертая. А это означает, что риск кризиса ликвидности возрос. Ведь если случится паника и последует банкран, то следствия могут быть непредсказуемыми. Причем многие банки почти перестали страховать себя от опасности массового изъятия средств, предлагая клиентам возможность забирать средства досрочно без потери, либо с небольшой потерей процента.

Зачаток банкрана возник в конце 2008 года, когда глобальные финансовые проблемы только начинались. Тогда население, опасаясь за сохранность своих средств, практически в массовом порядке снимало со счетов средства. Но уже в 2009 году наступил переломный момент, когда граждане убедились, что хранение денег в банке по-прежнему весьма безопасно, и в стремлении нивелировать воздействие инфляции вновь несли средства в банки.

К тому же, опасаясь нестабильности, люди стали больше сберегать и меньше тратить. Согласно наблюдениям специалистов, кризис действительно изменил отношение граждан к тратам и сбережениям денежных средств. Люди стали более ответственно подходить к формированию резервов на непредвиденные нужды, и именно банки сыграли роль таких «заначек», где можно не только сохранить, но и приумножить свои сбережения.

Для самих банков депозиты стали одним из основных инструментов пополнения ликвидности. Посему вклады принимали под максимальный процент. С начала 2010 года, когда на повестку дня вновь встала активизация кредитной деятельности, депозиты любой ценой уже не нужны. Банкинг требует более дешевых депозитов.

Тем лучше, что Центробанк в 2009 году решил поставить депозитные ставки под контроль.

Борьба с высокими ставками по рублевым депозитам началась осенью 2009 года. И хотя до сих пор можно найти предложения, сулящие до 11% годовых, в большинстве случаев ставки упали вдвое-втрое от 18-20% годовых, предлагаемых весной 2009-го. Снижение было стремительным. Если в июле 2009 года средняя ставка топ-10 крупнейших банков по объему розничных депозитов составляла 14,85%, то в конце июня 2010 года она равнялась 9,28%.

Вероятно, что Центральный банк, вслед за ужесточением контроля за уровнем ставок по рублевым депозитам, намерен заняться и валютными. И банки, которые будут предлагать свыше 10,5% годовых под валютные депозиты, рискуют покинуть Систему страхования вкладов.

Впрочем, сама Система страхования вкладов сняла вопрос степени доверия. Сегодня все банки, принимающие депозиты, симметричны в плане надежности.

Во-первых, цена депозита перестала быть главным фактором привлечения вкладчиков, во-вторых, надежность банков идентична и обеспечивается госгарантией. Осталась лишь одна возможность — конкурировать на сервисе.

По последнему пути двинулись многие банки. Вкладчикам предлагали бонусы и подарки — например, интересный тур и т.п. Но магистральным способом привлечения клиентов это не стало. Согласно опросу НАФИ и рейтингового агентства «Эксперт РА», лишь 5% населения целенаправленно ищут вклады с такими предложениями. Впрочем, если в 2008 году только 8% респондентов отмечали, что были бы рады подарку, то в 2010 году этот показатель возрос почти в 3,5 раза и составил 29%. При этом число людей, полагающих, что если дарят подарки, то экономят на процентной ставке, сократилось до 13% в 2010 году против 23% в 2008 году.

Некоторым банкам удалось привлечь средства за счет хорошо поставленных рекламных кампаний. Причем именно в последнее время банки стали использовать нетрадиционные для них каналы, особенно — в Интернете. Из масштабных рекламных кампаний в Интернете запомнились новогодние программы, когда банки договаривались с крупными интернет-порталами, такими как Яндекс или Мэйл.ру.

И вот тут выявилась любопытная картинка. Как только конкуренции за счет размера ставок пришла на смену конкуренция «рекламно-маркетинговая», на российском депозитном рынке тут же проявились мощные лидеры. Причем ими стали отнюдь не тяжеловесы из первой двадцатки российских банков, а, скорее, те банки, которые на депозитном рынке можно назвать молодыми драконами. Именно они продемонстрировали результаты, которые можно назвать выдающимися.

Я предлагаю взять в качестве примера следующие банки — СМП-банк — увеличение депозитного портфеля за год почти на 380%. Мастер-Банк — 175% прироста за тот же период. Национальный банк «Траст» — 167%. «Хоум Кредит» — 143%

Сегодня можно констатировать, маркетинговые стратегии этих банков в сфере привлечения депозитов можно считать примером — если не для подражания, то, как минимум, для изучения. Причем одним из основных инструментов этих стратегий стало реформирование депозитной линейки.

Так, с целью максимального удовлетворения запросов клиентов в конце прошлого года — начале текущего банк «Траст» вводил новые вклады и менял функционал существующих. При этом банк внимательно следил за рыночной конъюнктурой, осуществлялось и активное маркетинговое сопровождение срочных вкладов, направленное на информирование клиентов о нововведениях в линейке депозитов.

Основным направлением привлечения вкладчиков в 2009-10 годах стал Интернет. Классические способы привлечения, как, например, наружная реклама, ТВ и радиореклама, постепенно уходят в прошлое из-за своей дороговизны и слишком низкой эффективности. Наблюдается и качественный сдвиг — если раньше банкиры в основном заказывали баннерную или контекстную рекламу, и привлекали клиентов только за счет огромных бюджетов, то сегодня они ищут в Интернете уже своего, целевого клиента. И находят. Если посмотреть на динамику привлечения вкладов в коммерческие банки, то самые быстрые темпы мы увидим именно у тех банков, которые ищут своих вкладчиков в Интернете.

Многие банкиры, поверив в то, что Интернет — потенциально богатая клиентами среда, верстают рекламные и маркетинговые бюджеты уже только в сегменте Интернета, уделяют внимание как развитию собственных сайтов, так и представлению банков на других сайтах в Интернете. Еще пять лет назад, к примеру, online-заявка на кредит была только у трех-четырех банков. Сейчас же такая заявка есть на сайте у каждого второго банка.

Изменилось и само отношение к Интернету. Сейчас банкиры все чаще задумываются о вложениях в Сеть, которые принесут эффект через полгода-год, в то время как раньше все ждали результатов в течение месяца. Наблюдается еще одна тенденция касательно Интернета. Сегодня многие банковские маркетологи общаются на форумах, ведут банковские блоги, создают группы в социальных сетях, собирают мнения в рейтингах и всячески развивают все формы сетевых контактов с клиентами. Вероятно, именно за этим направлением банковского маркетинга будущее.

Понадобятся ли новые формы привлечения депозитов банкам в дальнейшем?

Важно помнить, что депозиты физических лиц — одни из самых дорогих ресурсов для банков. Тем не менее, многие кредитные организации либо не имеют возможности пользоваться его альтернативами — межбанковскими кредитами, облигационными займами и привлечением средств от ЦБ или коммерческих организаций под залог ценных бумаг (РЕПО). Или попросту предпочитают. не связываться с этими альтернативами.

Этот подход имеет свои риски. Нередки случаи, когда банк привлекает довольно дорогие краткосрочные депозиты со стороны населения и выдает длинные кредиты промышленным предприятиям. Однако, как правило, кредитная организация в таком раскладе может рассчитывать на поддержку со стороны государства. Такие прецеденты уже были. Например, в прошлом году московский БТА-банк (ныне АФТ-банк) сначала существенно нарастил объем привлеченных средств от населения, но затем ему пришлось обратиться в ЦБ за пролонгацией беззалогового кредита. Регулятор пошел навстречу банку, и БТА успешно выровнялся на рынке. Да и вообще, если у банка много депозитов физических лиц, то всегда есть основания претендовать на государственную помощь в случае наступления тяжелых времен.

Заключение

Банковская система играет огромную роль в экономике государства. Банк по своему назначению должен являться одним из наиболее надежных институтов общества, представлять основу стабильности экономической системы. В современных условиях неустойчивости правовой и экономической среды банки должны не только сохранять, но и приумножать средства своих клиентов практически самостоятельно, ввиду отсутствия государственной поддержки и опоры. В этих условиях профессиональное управление депозитными операциями в повседневной деятельности должно приобретать одно из главных значений.

Реализуя банковские операции, достигая их слаженности и сбалансированности, коммерческие банки обеспечивают, тем самым, свою устойчивость, надежность, доходность, стабильность функционирования в системе рыночных отношений.

В данной работе практическое значение состоит в том, что в ней раскрыты общие понятия депозитных операций, рынка депозитных операций и так далее.

Пассивные операции коммерческого банка характеризуют источники средств и природу связей банка. Именно они в значительной степени предопределяют условия, формы и направления использования банковских ресурсов, т.е. состав и структуру активных операций.

Таким образом, подводя итог, очень важно заметить, что депозиты являются источником образования ссудного капитала банка, который используется на выдачу кредитов, осуществление инвестиций и т.п. Тем самым, именно эти банковские операции приносят банку значительную часть от всех доходов. Так что депозиты, судя по всему, были и остаются одним из глобальных ресурсов для банков. Причем их роль в жизни после кризиса только вырастит. Остается наблюдать, какие стратегии работы на депозитном рынке выйдут в ближайшей перспективе на повестку дня.

Присылайте задания в любое время дня и ночи в

Официальный сайт Брильёновой Натальи Валерьевны преподавателя кафедры информатики и электроники Екатеринбургского государственного института.

Все авторские права на размещённые материалы сохранены за правообладателями этих материалов. Любое коммерческое и/или иное использование кроме предварительного ознакомления материалов сайта natalibrilenova.ru запрещено. Публикация и распространение размещённых материалов не преследует за собой коммерческой и/или любой другой выгоды.

Сайт предназачен для облегчения образовательного путешествия студентам очникам и заочникам по вопросам обучения . Наталья Брильёнова не предлагает и не оказывает товары и услуги.

Депозитные операции с кредитными организациями

Страницы: 1 2 3 4

Содержание

- Введение

- Глава 1. Теоретические основы исследования депозитных операций с кредитными организациями как инструмента денежно-кредитного регулирования

- 1.1. Понятие депозитных операций

- 1.2. Депозитные операции с кредитными организациями

- 1.3. Денежно-кредитное регулирование депозитных операций с кредитными организациями

- Глава 2. Анализ депозитных операций с кредитными организациями в ПАО КБ «Восточный»

- 2.1. Общая экономическая характеристика ПАО КБ «Восточный»

- 2.2. Анализ финансовой деятельности ПАО КБ «Восточный»

- 2.3. Особенности депозитных операций с кредитными организациями в ПАО КБ «Восточный»

- Глава 3. Совершенствование депозитных операций с кредитными организациями в ПАО КБ «Восточный»

- 3.1. Мероприятия по совершенствованию депозитных операций с кредитными организациями ПАО КБ «Восточный»

- 3.2 Экономическая эффективность предлагаемых мероприятий

- Заключение

- Список используемых источников

- Приложение

Введение

Отличительной чертой банковского учреждения как одного из типов коммерческой организации заключается в том, что основная часть его ресурсов формируется в результате привлечения заемных средств. Потенциал банков в привлечении денежных средств не безграничен и регламентирован центральным банком в любой стране.

Основная доля ресурсов банков формируется за счет привлеченных средств, которые восполняют около 90% нуждаемости в денежных ресурсах для реализации активных банковских операций. Банк имеет право привлекать денежные средства предприятий и учреждений, а также деньги населения в виде вкладов и открытия для них соответствующих счетов.

Привлекаемые банками ресурсы формируются в процессе работы с клиентурой (депозиты), а также за счет выпуска депозитных и сберегательных сертификатов.

Особенность кредитной организации как одного из видов коммерческого предприятия заключается в подавляющей части его ресурсов, формирующейся не за счет собственных, а за счет заемных средств. Способность банка в привлечении средств не безгранична и регламентирована со стороны центрального банка в любой стране. На первоначальной стадии развития банковской системы Российской Федерации в рыночных условиях способность коммерческого банка в привлечении средств определяется исходя из объемов собственного капитала и его организационно-правовой формы: для коммерческого банка, созданного на базе бывших государственных специализированных банков, размер привлеченных средств не превышал собственный капитал банка более чем в 25 раз; для банка, созданного в виде акционерного общества закрытого типа, — не более чем в 20 раз; для банка, созданного в форме акционерного общества открытого типа — не более чем в 15 раз.

Привлекаемые банками средства по составу разнообразны. Основными их видами являются средства, привлеченные банками в ходе работы с клиентурой, средства, аккумулированные путем выпуска собственных долговых обязательств (облигаций, векселей, депозитных и сберегательных сертификатов), а также средства, которые заимствованы у других кредитных учреждений в виде межбанковского кредита и ссуд ЦБ РФ.

Для использования бюджетных средств на цели нового строительства, реконструкции производства, расширения, технического перевооружения преимущественно, а не долгосрочных или среднесрочных банковских ссуд потребность в аккумуляции срочных вкладов как источника средне- и долгосрочных кредитных вложений отсутствовала. Переход к двухуровневой банковской системе, создание экономически самостоятельных коммерческих банков, перевод хозяйства на принципы самофинансирования обозначили проблему формирования пассивов как одну из наиболее актуальных в работе коммерческих банков.

Основной составляющей всей банковской политики является политика формирования ресурсной базы. Формирование ресурсной базы в процессе осуществления банком пассивных операций исторически играло первичную и определяющую роль по отношению к его активным операциям. Основная часть банковских ресурсов, как известно, образуется в процессе проведения депозитных операций банка, от эффективной и правильной организации которых зависит, в конечном счете, устойчивость функционирования кредитной организации.

Следует отметить, что вопросам формирования депозитной политики в нашей стране не уделялось должного внимания. Это было связано с тем, что спрос на банковские услуги значительно превышал предложение, высокая инфляция, наличие дешевых ресурсов, перманентно растущий доллар — все эти условия обеспечивали высокую норму прибыли банковских операций, меняя саму природу их риска. А наличие прекрасно справлявшегося с функцией рефинансирования «длинных» операций рынка межбанковского кредитования позволял банкам особо не волноваться за структуру своих привлеченных средств.

Однако снижение темпов инфляции весной — летом 1995 года лишили банки условий для пользования преимуществами высокой инфляции, а разразившийся кризис рынка межбанковского кредитования стал своего рода последним звонком, сигнализирующим, что эпоха инфляционного роста и формирования рынка банковских услуг ушла в прошлое. Снижение нормы прибыли и исчезновение таких традиционных источников дохода как межбанковские кредиты и операции на срочном валютном рынке сделало формирование депозитной политики коммерческих банков в плане оптимизации структуры привлеченных ими средств и снижения процентных расходов по ним вопросом номер один. Банковский кризис 1998 г. и последующее развитие банковской системы России подтвердили необходимость повышения роли депозитной политики коммерческого банка, а следовательно, ее совершенствования.

ПАО КБ «Восточный» был создан для привлечения временно свободных денежных средств физических и юридических лиц и эффективности их возврата и срочности вкладчикам банка. Коммерческий банк сосредотачивает существенную величину депозитов и исполняемых операций, содержит широкую сеть учреждений, филиалов, значительную численность персонала.

Актуальность выбора темы работы связана с проблемой банков по формированию ресурсной базы и эффективному их размещению в условиях снижения уровня инфляции, стабилизации российской валюты и ужесточения требований органов, регулирующих банковскую сферу.

Цель написания выпускной квалификационной работы:

- изучение депозитных операций банка,

- рассмотреть, проанализировать вопросы организации депозитных операций,

- рассмотреть проблемы организации депозитных операций,

- разработать предложения по их совершенствованию в современных условиях.

Исходя из данной целевой установки, были поставлены следующие задачи:

- изучить теоретические аспекты осуществления депозитных операций;

- проанализировать депозитные операции в ПАО КБ «Восточный»;

- предложить меры по совершенствованию депозитных операций в ПАО КБ «Восточный».

Объектом исследования данной выпускной квалификационной работы является деятельность ПАО КБ «Восточный».

Предметом выпускной квалификационной работы являются депозитные операции и депозитная политика ПАО КБ «Восточный».

При выполнении выпускной квалификационной работы применялись следующие методы:

- монографический,

- расчетно-аналитический,

- графический.

Теоретической и методологической основой исследования стали работы ученых и экономистов, законодательные и нормативные документы, учебная литература, периодические издания, справочно-информационные системы.

Данная выпускная квалификационная работа имеет следующую структуру: введение, три главы, заключение, список используемых источников, приложения.

Научная работа написана на 60 страницах машинописного текста, содержит 18 таблиц, 4 рисунков, 3 приложений, список используемых источников в количестве 33 наименований.

Глава 1. Теоретические основы исследования депозитных операций с кредитными организациями как инструмента денежно-кредитного регулирования

1.1 Понятие депозитных операций

Вовлечение денежных средств на банковские депозитные счета означает «депозитные операции». С помощью депозитных операций происходит регистрация и открытие депозитных счетов, производятся вклады денежных средств на счета в банковские организации, начисление процентной ставки, предусмотренной договором, выдача депозитных средств с начисленными процентами по сроку окончания договора или расторжения его сторонами.

Объектами подобных пассивных операций выступает сумма денежных вкладов, вносимая на счет в банке субъектами депозитных операций. Это одна из составляющих основ банка, на которой идет развитие и достижение успеха в финансовой деятельности. О профессионализме банковских учреждений свидетельствует существенное привлечение депозитных вкладов, показывая тем самым доверие клиентов к банку.

Депозитные счета формируются при привлечении средств в виде банковских металлов, средств в наличных и безналичных формах, которые могут быть выражены как в национальной валюте, так и в валюте иностранной формы. Эти средства размещаются на собственных счетах физических или юридических лиц в банковских организациях. В случае оформления депозита заключается договор, в котором определенны условия и указания срока действия или же без указания такового. Сумма вклада выплачивается клиенту с начисленными процентами после окончания срока договора или при досрочном его расторжении. 1

Депозитные операции — это операции кредитных организаций в части привлечения денежных средств в пассивные депозиты, либо размещения находящихся в их распоряжении средств во вклады в другие кредитные учреждения или кредитно-финансовые институты (активные депозиты).

Субъектами депозитных операций выступают:

- кооперативы;

- государственные предприятия и организации;

- социальные организации и фонды;

- государственные учреждения;

- акционерные общества;

- инвестиционные и трастовые компании;

- банки и другие кредитные учреждения.

Объектом депозитной операции считается депозит, т.е. сумма денежных средств, размещенная на счетах в банке в соответствии с действующим порядком организация банковских операций, которую субъекты депозитных операций вносят в банк на определенный срок.

Депозит — это: вклады под платежи, налогов, таможенных пошлин и сборов; ценные бумаги, которые передаются на хранение в кредитные учреждения; вклады в обеспечение исков, явок и т.д.

Межбанковские депозиты представляют собой денежные средства, которые банки непродолжительное время держат друг у друга в целях регулирования уровня доходности, выполнения условий ЦБР, осуществления расчетов. Одним из видов депозитных счетов является резервный счет банков в Центральном банке, который представляет собой базу клиринговых расчетов с целью реализации мероприятий для урегулирования финансово-кредитной системы.

Денежные средства, которые вносятся клиентами на хранение в банк, используемые для наличных и безналичных расчетов, называются клиентскими депозитами. Вклады образуются за счет внесения взносов наличными денежными средствами и денежными документами путем предоставления ссуды и перечисления суммы ссуды на расчетный счет.

Существуют разные виды вкладов. В случае установления срока они делятся на депозиты срочные, до востребования и привлеченные на длительный либо неопределенный срок. Среди клиентских вкладов можно выделить средства клиентов, составляющие резерв на специальных счетах для расчетов; привлеченные средства по расчетным операциям специальных фондов; кредиторскую задолженность.

Вклады до востребования могут быть сняты в любое время по требованию вкладчика. Используются для текущих расчетов. По этим вкладам начисляется относительно низкий процент, а может и совсем не начисляться. Этот вид вкладов частенько называют чековым депозитом, т.к. денежные средства могут сниматься с расчетного счета путем выставления чеков.

Срочные вклады — это денежные средства физических лиц, фирм, предприятий и учреждений, помещенные на хранение на определенный срок (не менее 1 месяца). Существенный прирост срочных вкладов наименьше влияет на рост ликвидности операций банка и повышает уровень доходности его баланса.

Распространенная форма срочных вкладов физических лиц — это сберегательные вклады, с которых могут быть сняты средства с определенными ограничениями, к примеру, при предварительном уведомлении.

Одной из разновидностей срочного вклада считается депозитный сертификат, который означает письменное утверждение прав предъявителя для получения указанной в нем и внесенной на счет денежной суммы.

Депозитный сертификат считается самостоятельно обращающейся ценной бумагой. Банками самостоятельно изготавливаются бланки депозитных сертификатов в соответствии с нормативными требованиями и утвержденными образцами. Если в тексте депозитного сертификата отсутствует один из обязательных реквизитов, то он считается недействительным. 2

Для обеспечения своей деятельности банк должен иметь определенную сумму денег и материальные активы, которые составляют его ресурсы.

Существует следующий ряд принципов при осуществлении депозитных операций:

- получение текущей прибыли и формирование условий для получения ее в будущем;

- с целью удержания своевременной ликвидности банка необходима грамотная политика для управления депозитными операциями;

- согласованность между депозитной политикой и доходностью активов;

- формирование банковских услуг для привлечения вкладчиков.

Способность банка привлекать депозиты и использовать недепозитные источники для решений своих задач считается одним из главных критериев известности банка среди прочих участников рынка.

Поэтому, развитие банком ресурсной базы осуществляется через пассивные операции, представляющие собой деятельность банка, связанную с формированием собственных средств, а также привлечением денежных средств вкладчиков и прочих кредиторов, и кроме того, значением подходящей комбинации источников денежных средств, которая необходима для удовлетворения доходности.

Депозитные счета могут быть разнообразны, и в базе их классификации имеются такие критерии, как источники вкладов, их целевое назначение, степень доходности и т.д.; однако наиболее часто в качестве критерия выступают категория вкладчика и формы изъятия вклада.

Исходя из категории вкладчиков различают депозиты:

- юридических лиц (предприятий, организаций, других банков);

- физических лиц.

По форме изъятия средств депозиты подразделяются на:

- условные (средства, подлежащие изъятию при наступлении заранее оговоренных условий);

- срочные (обязательства, имеющие определенный срок);

- до востребования (обязательства, не имеющие конкретного срока).

По экономическому содержанию депозиты принято подразделять на 3 группы:

- сберегательные вклады населения;

- депозиты до востребования;

- срочные депозиты (с их разновидностью депозитным сертификатом).

В свою очередь каждая из этих групп классифицируется по разным признакам.

Депозиты до востребования представляют собой средства, которые могут быть востребованы в любой момент без предварительного уведомления банка со стороны клиента. К ним относятся средства на текущих, расчетных, бюджетных и прочих счетах, связанных с совершением расчетов или целевым использованием средств. Депозиты до востребования предназначены для текущих расчетов. Инициатива открытия такого счета исходит от самих клиентов в связи с потребностью производить расчеты, совершать платежи и получать денежные средства в свое распоряжение при посредничестве банков. Движение средств по этим счетам (поступление и списание) может оформляться наличными деньгами, чеком, переводом, иными расчетными документами.

С точки зрения управления банковской ликвидностью более выгодными для банков являются текущие и бюджетные счета, счета по финансированию капитальных вложений, счета специального назначения, поскольку характер движения средств по ним (суммы, сроки, периодичность осуществления платежей или поступления переводов) может быть заранее известен банку. Кроме того, владельцы текущих и бюджетных счетов в силу своего статуса (отсутствие прав юридического лица) не претендуют на кредиты, что позволяет банкам использовать эти средства в активных операциях по своему усмотрению. Весьма привлекательными являются операции, связанные с аккумуляцией на банковских счетах денежных средств в очень крупных размерах. Однако в настоящее время возможности коммерческих банков в этом направлении ограничены, так как круг тех, кто уполномочен Банком России обслуживать счета бюджета крайне сужен.

К депозитам до востребования относятся также корреспондентские счета банков, открытые в РКЦ или у банков корреспондентов с целью осуществления расчетов и платежей в одностороннем порядке или по поручению друг друга. Корреспондентский счет, открытый данным банком у другого банка, называется счет «ностро», а корреспондентский счет, открытый данным банком для другого банка, называется счетом «лоро».

Открытие счетов «ностро» и «лоро» производится на основании заключенных между банками договоров. В договорах определяются условия функционирования счетов и перечень осуществляемых по ним операций. Следует иметь ввиду, что платежи с указанных счетов, так же, как и со счетов клиентов, как правило, должны производиться в пределах наличия на них средств. При необходимости совершить операции по корреспондентскому счету сверх имеющихся средств, проблема может быть решена оперативно посредством предоставления банку-корреспонденту кредита («овердрафт») с отдельного балансового счета, если это предусмотрено договором о корреспондентских отношениях между банками. Для совершения операций по корреспондентскому счету сверх имеющихся средств может быть также использована иная форма кредитования (с последующим переоформлением в конце дня в ссудную задолженность).

К депозитам до востребования относятся такие специфические счета, как контокоррентные счета, которые в своем классическом варианте в российской банковской практике не используются, но механизм их функционирования заслуживает рассмотрения.

Конкорент (conto corrente – текущий счет) – это единый счет, на котором учитываются все операции банка с клиентом. Это активно-пассивный счет, представляющий собой соединение расчетного и ссудного счетов. На контокорренте отражаются: с одной стороны – ссуды банка и все платежи со счета по поручению клиента, а с другой стороны – средства, поступающие на счет в виде выручки, переводов, возврата ссуд и пр.

Кредитовое сальдо означает, что клиент располагает собственными средствами, дебетовое – что в оборот вовлечены заемные средства и владелец счета является должником банка по кредиту. По кредитовому сальдо банк начисляет проценты в пользу клиента, а по дебетовому – взыскивает проценты в свою пользу как за предоставленную ссуду. Причем проценты в пользу банка начисляются по более высокой ставке, чем в пользу владельца счета. Контокоррентные счета открываются надежным клиентам, первоклассным заемщикам, как знак особого доверия. Владелец счета при превышении расходов над поступлением средств имеет возможность без специального оформления в каждом отдельном случае получать кредит в определенной договором с банком сумме.

В мировой банковской практике определенное сходство с контокоррентным счетом имеет текущий счет с овердрафтом. Это счет, по которому на основании соглашения между клиентом и банком допускается в определенном размере дебетовое сальдо за счет превышения суммы списания по счету над величиной остатка средств, что означает заимствование кредита. Однако следует видеть различия между этими счетами. При овердрафте (в отличие от контокоррента) такие заимствования осуществляются от случая к случаю, носят нерегулярный характер. Соответственно для этого счета более характерен пассивный (кредитовый) остаток.

Наличие текущего счета с овердрафтом не исключает открытия клиенту для проведения отдельных операций дополнительно депозитных или ссудных счетов, в то время как на контокоррентном счете сосредотачиваются все операции, осуществляемые банком в отношении клиента. Кроме того, контокоррентные счета открываются в адрес хозяйственных организаций – юридических лиц, в то время как счет с овердрафтом может быть открыт и неюридическому лицу, а также физическому для покрытия временных разрывов в поступлении и расходовании средств.

Современные правила ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ, допускают в установленных законодательством случаях и при наличии соответствующей записи в договоре банковского счета, заключаемого между банком и клиентом при открытии расчетного (текущего) счета, производить оплату документов клиентов с этих счетов сверх имеющихся на них средствах. Но, образовавшееся дебетовое сальдо не может быть отражено в балансе банка на этих счетах, так как они согласно Плану счетов бухгалтерского учета в кредитных организациях РФ являются только пассивными. Кредиты предоставляются в пределах оговоренных в договоре банковского счета лимита, процентной ставки и срока возврата.

У большинства коммерческих банков депозиты до востребования занимают наибольший удельный вес в структуре привлеченных средств. Это, как правило, самый дешевый источник образования банковских ресурсов. В связи с высокой мобильностью средств остаток на счетах до востребования не постоянен, иногда крайне изменчив. Возможность владельца счета в любой момент изъять средства требует наличия в обороте банка повышенной доли высоколиквидных активов (остатка средств в кассе, на корреспондентском счете и пр.) за счет сокращения доли менее ликвидных, но приносящих высокие доходы активов. В силу этих причин по остаткам на счетах до востребования банки уплачивают владельцам достаточно низкий процент или же вообще не начисляют никакого дохода. Однако, невзирая на высокую подвижность средств на счетах до востребования, имеется возможность определить их минимальный, не снижающийся остаток и использовать его в качестве стабильного кредитного ресурса.

Сегодня в банковской работе значение пассивных операций растает, т.к. именно они устанавливают масштаб ликвидных операций банка. В связи с потребностью поиска резервов с целью повышения прибыли банковскими институтами внимание уделяется больше позиции, с которой привлеченные денежные средства представляются как независимый объект управления и источник увеличения производительности работы. Состояние ресурсной базы банка, количество и качество привлеченных денежных средств отражает устойчивость и надежность банка, считается показателем качества обслуживания кредитной организацией клиентов, определяет ценовую политику кредитной организации, устанавливает кредитную возможность банка, и, следовательно, объем банковской прибыли.

Причем, определение «банковские ресурсы» существенно обширней, нежели определение «кредитные ресурсы», т.к. банковские ресурсы могут быть ориентированы не только лишь на реализацию целей кредитования, но и на реализацию иных банковских операций.

Пассивные операции ориентированы на мобилизацию и привлечение кредитной организацией денежных средств от других организаций или лиц. А активные операции заключаются в размещении имеющихся денежных средств у банка, предоставлении другим организациям, вложении их в дело. Пассивные операции объединяются в привлечении вкладов, получении кредитов от других кредитных организаций и эмиссии своих ценных бумаг. В случае если собственный капитал банка (акционерный, уставный) является только исходной точкой для формирования банка и составляющей его действующего капитала, то заемные средства, которые банк получает в итоге пассивных операций, считаются основой деятельности кредитной организации. Часть заемных средств банков сегодня составляет около 75% всего капитала. Этот размер заемных средств объясняет потребность активации работы банков по их применению, привлечению разных форм и методов. Пассивные операции включают в себя открытие и ведение срочных и бессрочных депозитов клиентов банка.

Исходя из вышеизложенного, можно сделать вывод, что основную долю при формировании ресурсной базы банка составляют депозиты, а наименьшую составляют недепозитные привлеченные средства.

1.2 Депозитные операции с кредитными организациями

Депозитными операциями считаются банковские операции, направленные на привлечение денежных средств как юридических, так и физических лиц во вклады либо на определенный срок, либо до востребования.

Субъекты депозитных операций представляют предприятия различных организационно-правовых форм, а также физические лица.

Объектами депозитных операций считаются вклады, которые вносятся на банковские счета.

Реализация депозитных операций подразумевает наличие у каждой кредитной организации собственной депозитной политики, которая представляет собой комплекс мероприятий, направленных на определение задач, форм, содержания банковской деятельности по формированию банковских ресурсов, их планированию и регулированию.

Увеличение объемов ресурсной базы при минимизации расходов банка и поддержании необходимого уровня ликвидности с учетом всех видов рисков — есть цель формирования и осуществления эффективной депозитной политики любого коммерческого банка.

Депозиты могут различаться по категориям вкладчиков:

- юридические лица (предприятия, организации, другие банки);

- физические лица.

По форме изъятия различают:

- срочные — обязательства со сроком;

- условные — изымаемые средства в случае наступления ранее оговоренных требований;

- до востребования – обязательства без срока.

Депозитами до востребования считаются:

- денежные средства, находящиеся на текущих, расчетных, а также бюджетных счетах негосударственных организаций, являющихся государственной и федеральной собственностью;

- денежные средства, находящиеся на расчетных счетах индивидуальных предпринимателей;

- денежные средства, находящиеся на счетах различных фондов;

- денежные средства, находящиеся на корреспондентских счетах в другом банке (счета «ЛОРО»);

- денежные средства, находящиеся на счетах вкладов до востребования негосударственных предприятий, федеральных или местных органов, некоммерческих и коммерческих предприятий, являющихся государственной и федеральной собственностью;

- денежные средства, участвующие в расчетах (чеки и аккредитивы), а также обязательства, участвующие в расчетах по отдельным видам операций (конверсионный, форфейтинговый, факторинговый);

- депозиты населения до востребования. 3

Невзирая на большую активность денежных средств до востребования на счетах, можно выявить их неснижаемый минимальный остаток и использовать его как стабильный кредитный ресурс.

Доля «коротких» денег, которые модифицируются в «длинные» деньги на конкретный срок, выполняется по формуле (1.2.1)

- А — доля «коротких» денег, которые модифицируются в «длинные» деньги на конкретный срок;

- ОСР — средний остаток средств на счетах до востребования за период;

- ОКР — кредитовый оборот по счетам до востребования за период.

Срочными депозитами считаются вклады, привлекаемые на конкретный срок. Жестко установленный срок хранения очень важен для поддержания ликвидности баланса коммерческого банка.

Срочные депозиты, руководствуясь Правилами ведения бухгалтерского учета в банках, имеют следующие сроки:

- до 30 дней;

- 31-90 дней;

- 91 -180 дней;

- 181 день — 1 год;

- 1-3 года;

- свыше 3 лет.

Некоторые срочные депозиты могут быть с истекшим сроком обращения по причине отсутствия востребованности. Продвижение расчетов пластиковыми картами вызвало выделение депозитов, которые служат для обеспечения этого вида расчетов.

Открытие и сопровождение всех разновидностей депозитных счетов учитывает оформление договора банковского вклада либо банковского счета между клиентом и банком.

Одним из методов повышения объема привлекаемых ресурсов считается многообразие вкладов для разных слоев населения, зависящих от его социального уровня, а также размера суммы и времени хранения вклада. Причем банки обязаны принимать во внимание условия и возможности отдельных категорий вкладчиков (пенсионеров, студентов, бизнесменов, людей среднего достатка). Для достижения поставленной цели банки предлагают такие виды вкладов, как пенсионные, студенческие, инвестиционные и т.д., предлагая льготные повышенные проценты. Существенными условиями в ходе привлечения депозитов являются быстрота и доступность оформления вклада (заключение договоров, открытие счетов). Договоры по банковским вкладам заключаются по категориям вкладчиков, суммы и срока вносимого вклада.

Усиливающаяся в банковской сфере конкурентная борьба вынуждает банки использовать в процессе борьбы за вкладчика такие методы, как предоставление полного комплекта услуг, связанных с обслуживанием бюджета определенного клиента. При этом предполагается осуществление дополнительных операций, например, издание пластиковых карт, реализация дорожных чеков, конвертация по льготному курсу, ускоренные переводы денежных средств клиента, осуществление коммунальных платежей и т.д. Банки предлагают страхование вкладов, что повышает притягательность банка в глазах существующих и возможных вкладчиков, а также содействует увеличению ресурсной базы коммерческого учреждения.

Срочные вклады могут быть депозитными и сберегательными сертификатами.

Руководствуясь Правилами выпуска и оформления сертификатов, установленными письмом Центрального Банка РФ № 14-3-20 от 10 февраля 1992 г. «Положение о сберегательных и депозитных сертификатах кредитных организаций» (в ред. Указаний ЦБ РФ от 29.11.2000 № 857-У) сертификаты делятся на следующие признаки: 4

- По способу оформления:

- на предъявителя;

- именные.

- По способу выпуска:

- выпускаемые по сериям;

- выпускаемые одноразово.

- По купле-продаже и их погашению:

- безналичные (депозитные сертификаты);

- наличные и безналичные (сберегательные сертификаты).

- По срокам:

- только срочные.

Учреждения, издающие сертификаты, разрабатывают требования к выпуску и обращению каждого вида сертификатов. Банки их распределяют после регистрации условий выпуска и обращения в Центральном банке России.

Сертификаты выпускают только в рублях. Их нельзя использовать при расчетах или платежах за оказанные услуги или купленные товары.

При выдаче сертификата проценты по изначально утвержденной ставке, выплачиваются банком вне зависимости от его приобретения. В случае преждевременного предоставления сберегательного (депозитного) сертификата к оплате банком выдается сумма депозита, а также проценты по ставкам депозита до востребования, в случае если требованиями сертификата не установлен другой размер процентов.

В случае просрочки получения вклада (депозита) по сертификату банк обязан оплатить указанные в сертификате размеры вклада и процентов по первому же требованию его владельца. Проценты не выплачиваются с момента даты востребования суммы, указанной в сертификате, до даты фактического предъявления сертификата к оплате.

Банк не имеет права в одностороннем порядке менять (уменьшить или увеличить) указанную в сертификате ставку процентов, которая была определена при выдаче сертификата.

Для организации проведения Центральным Банком России депозитных операций с кредитными организациями руководствуясь Положением Банка России от 9 августа 2013 года № 404-П «О проведении Банком России депозитных операций с кредитными организациями» утвержден Регламент проведения Банком России депозитных операций с кредитными организациями.

Банк России осуществляет депозитные операции, руководствуясь следующими документами:

- генеральным депозитным соглашением об участии в депозитных операциях Банка России;

- Положением Банка России от 9 августа 2013 года № 404-П «О проведении Банком России депозитных операций с кредитными организациями»;

- Правилами заключения Банком России сделок с кредитными организациями с использованием Системы электронных торгов Московской Биржи при проведении Банком России депозитных и кредитных операций.

- Регламентом проведения Банком России депозитных операций с кредитными организациями.

Центральный Банк Российской Федерации осуществляет депозитные операции с кредитными организациями в периоды времени, которые установлены Регламентом обмена документами между Банком России и кредитными организациями при проведении депозитных операций.

Центральный Банк Российской Федерации вправе одноразово менять периоды времени, которые установлены Регламентом обмена, без внесения в него изменений.

При изменении времени осуществления депозитных операций с применением прямого обмена документами, и (или) Системы «Рейтерс-Дилинг», и (или) Системы торгов Московской Биржи Банк России размещает соответствующую информацию на сайте Банка России, доводит указанную информацию до сведения кредитных организаций — участников депозитных операций, проводимых с использованием Системы торгов Московской Биржи, средствами указанной системы.

Заявки кредитных организаций направляются в установленные Центральным Банком Российской Федерации периоды времени.

Информация о дилинг-коде (дилинг-кодах) Банка России из перечня дилинг-кодов Банка России в Системе «Рейтерс-Дилинг», которые указаны в генеральном депозитном соглашении (далее — перечень дилинг-кодов), по которым в текущий день осуществляется прием заявок кредитных организаций с использованием Системы «Рейтерс-Дилинг», размещается Центральным Банком Российской Федерации на его сайте.

Центральный Банк Российской Федерации вправе в течение дня проведения депозитной операции принять решение о замене ранее заявленного дилинг-кода Банка России на другой дилинг-код Банка России из перечня дилинг-кодов, решение о дополнении ранее заявленного дилинг-кода Банка России другим дилинг-кодом Банка России из перечня дилинг-кодов, а также решение о прекращении использования ранее заявленного дилинг-кода Банка России. Соответствующая информация размещается Банком России на сайте Банка России.

Для исполнения Центральным Банком Российской Федерации обязательств по депозитным операциям (возврата депозитов и уплаты процентов по ним) используются банковские счета кредитной организации (корреспондентский счет (субсчет), открытый в Банке России, банковский счет, открытый в уполномоченной расчетной организации), указанные в генеральном депозитном соглашении.

Если генеральным депозитным соглашением предусматривается проведение депозитных операций с использованием Системы «Рейтерс-Дилинг», то кредитная организация:

Обеспечивает соответствие имеющегося в Системе «Рейтерс-Дилинг» наименования кредитной организации (латинскими буквами) ее сокращенному фирменному наименованию, изменяя имеющееся в указанной системе наименование кредитной организации в случае изменения ее сокращенного фирменного наименования в срок не позднее 30 календарных дней со дня указанного изменения.

Направляет в Банк России по Системе «Рейтерс-Дилинг» заявку кредитной организации на размещение депозита в Банке России по итогам депозитного аукциона в установленный период времени направления указанных заявок, если направленная с использованием Системы «Рейтерс-Дилинг» заявка кредитной организации на участие в депозитном аукционе Банка России подлежит удовлетворению по итогам депозитного аукциона.

Банк России приостанавливает проведение с кредитной организацией депозитных операций в рамках генерального депозитного соглашения по следующим основаниям:

- При несоответствии кредитной организации по состоянию на начало дня проведения депозитной операции хотя бы одному из критериев, установленных пунктом 2.1 Положения Банка России от 9 августа 2013 года № 404-П «О проведении Банком России депозитных операций с кредитными организациями», — на срок до получения Банком России документального подтверждения о соответствии кредитной организации всем критериям, установленным пунктом 2.1 Положения Банка России от 9 августа 2013 года № 404-П «О проведении Банком России депозитных операций с кредитными организациями».

- При неоднократном (2 раза и более в течение 3 месяцев подряд) досрочном востребовании кредитной организацией депозита, размещенного в Банке России на определенный срок, — на срок 30 календарных дней.

Центральный Банк Российской Федерации приостанавливает проведение с кредитной организацией депозитных операций с использованием соответствующего основного счета кредитной организации при выявлении Банком России факта изменения реквизитов (номера счета и (или) БИК места открытия) или факта закрытия указанного основного счета кредитной организации и (или) корреспондентского счета уполномоченной расчетной организации, открытого в Банке России (далее — счет уполномоченной расчетной организации), указанных в генеральном депозитном соглашении:

- в случае изменения реквизитов или закрытия основного счета, открытого в Банке России, — на срок до получения уполномоченным подразделением Банка России, или территориальным учреждением Банка России, по месту открытия соответствующего основного счета, документального подтверждения о вступлении в силу дополнительного соглашения к генеральному депозитному соглашению, содержащего соответствующие изменения;

- в случае изменения реквизитов или закрытия основного счета, открытого в уполномоченной расчетной организации, и (или) счета уполномоченной расчетной организации, — на срок до получения уполномоченным подразделением Банка России документального подтверждения о вступлении в силу дополнительного соглашения к генеральному депозитному соглашению, содержащего соответствующие изменения.