Страхование кредита при оформлении: особенности и важные моменты

Банк, как коммерческая организация, всячески старается обезопасить себя от материальных потерь, поэтому нередко банки настоятельно рекомендуют клиентам оформить страховку на кредит. В этой статье мы расскажем об особенностях страхования при оформлении кредита и о том, возможно ли отказаться от страховки.

Законодательная база

Если оставить в стороне юридические термины и определения, страховка по кредиту — это снижение риска невозврата заемных средств банку.

В свою очередь заемщик заинтересован в сохранении «хороших отношений» с кредитором, своего имущества и доброго имени. При наличии полиса он может рассчитывать на облегчение кредитной нагрузки в случае экстренной ситуации. На этом вопрос, зачем нужна страховка по кредиту, можно считать рассмотренным.

До недавнего времени вопрос решался просто: нет полиса — нет купюр. Сложнее всего приходилось тем, кто покупал квартиру или машину. Их заставляли страховать и предмет залога, и свою жизнь и здоровье. Это же относилось к созаемщикам и поручителям. В случае ипотечного договора дополнительно страховался титул.

В ряде ситуаций страхование в суммарном выражении стоило больше, чем проценты за период кредитования. Ситуация усложнялась, если задолженность гасилась досрочно. Возврат переплаты происходил через суд.

В 2015 году законодатели России решили навести порядок в данной сфере. 20.11.2015 года Центробанк РФ издает предписание No3854-У, в соответствии с которым отказаться от покупки страхового полиса можно в течение 5 рабочих дней.

Указание ЦБ обязательно к исполнению с 01.06.2016 года. На возврат оплаченной суммы дается не более 10 рабочих дней. Исключения из правил:

- страховая компания имеет право вычесть из суммы возмещения определенный процент за те дни, пока договор действовал;

- в течение этих 5 рабочих дней произошел страховой случай. Деньги будут выплачены банку.

Более подробную информацию о страховании можно получить в ст. 995 ГК РФ.

Если в банке заявляют, что без покупки полиса сотрудничество невозможно, не будет лишним вспомнить и п. 2 ст. 16 Закона «О защите прав потребителей». Предоставление одной услуги не может быть увязано с покупкой другой.

Основные виды страхования

Статья 935 Гражданского кодекса РФ гласит, что страхование жизни и здоровья – это добровольное право каждого человека, а в законе «О защите прав потребителей» сказано о том, что запрещено связывать получение одних товаров (сюда можно отнести кредит) обязательным приобретением других (страховой полис). Однако сотрудники банка настаивают на том, что оформление страхового полиса является обязательным условием получения кредита.

Рассмотрим основные типы страхования, с которыми сталкивается клиент при обращении в банк.

- Страхование жизни и здоровья. Это самый распространенный тип страхования, предлагаемый банками, при котором в случае смерти заемщика (или потери им трудоспособности), страховая компания возместит выданные банком денежные средства. Стоимость полиса в среднем составляет от 10 до 15 % от общей суммы кредита. Выбирая данный тип страхования необходимо внимательно подойти к выбору страховой компании, ведь условия, при которых происходит выплата могут отличаться.

- Страхование от потери работы. В случае потери работы страховая компания в течение определенного срока (зависит от выбранной программы, в среднем 6 месяцев) будет ежемесячно погашать задолженность перед банком. Данный тип страхования выглядит очень заманчиво, однако мало кто знает, что под потерей работы страховые компании понимают увольнение при ликвидации организации или сокращении штата. Если же заемщик уволился по собственному желанию или в связи с нарушением трудовой дисциплины (что является самыми распространенными способами потерять работу), то выплату он не получит. Стоимость полиса в среднем составляет от 1 до 5% от общей суммы кредита.

- Ответственность заемщика за невозврат кредита. В случае если заемщик не выплатил долг банку, то вместо него это сделает страховая компания (наиболее редко встречающийся тип страхования, поскольку не выгоден ни одной из сторон из-за высокой стоимости).

- Титульное страхование. В случае если клиент по незнанию приобрел имущество, право собственности на которое принадлежит другому человеку (незаконные сделки с жильем), страховая компания выплатит банку стоимость данного имущества. Этот тип страхования чаще всего применяется при ипотечном кредитовании. Стоимость полиса в среднем составляет от 0,5 до 1 % от общей суммы кредита.

Можно заметить, что данные типы страхования оказывают влияние на жизнь и платежеспособность заемщика, и только ему решать, хочет ли он защитить себя от вышеперечисленных страховых случаев (смерть, потеря работы, невозврат долга).

Однако есть еще один тип страхования, который напрямую связан с деятельностью банка:

- Страхование имущества, под залог которого берется кредит. Данный тип страхования в основном используется при ипотечном кредитовании и является обязательным (данное требование закреплено статьей 31 федерального закона «Об ипотеке»). До момента выплаты денежных средств имущество принадлежит банку, у которого должна быть гарантия того, что с его имуществом ничего не случится. Стоимость данного вида страхования в среднем составляет от 0,5 до 1 % от стоимости жилого помещения.

Таким образом, большинство страховых случаев являются добровольными, исключение составляет лишь страхование имущества, ведь оно до момента погашения кредита принадлежит банку.

При этом следует помнить, что страхование — это гарантия банка на то, что в случае возникновения проблем с заемщиком, он сможет получить свои деньги назад. Именно страхование позволяет банку снижать процентную ставку, под которую он выдает денежные средства. В случае же если такой гарантии нет, банк имеет полное право повышать процентную ставку, либо под любым другим благовидным предлогом отказать в выдаче кредита.

Обязательное страхование

В соответствии с законодательством банк имеет право требовать приобрести полис на случай утраты имущества (пожар, взрыв, потоп, поджог, землетрясение) при получении целевого займа на покупку недвижимости или авто.

Обязательна ли страховка для получения кредита? Да, если она относится к предмету залога. Нет — во всех иных ситуациях

Необходимость страховать предмет залога обусловлена риском его повреждения или уничтожения. Поэтому такой вид страхования является обязательным условием кредитного договора, где предусматривается оформление объекта в качестве залога.

Обязанность застраховать залог возлагается на заемщика нормой закона. Ст. 343 Гражданского Кодекса РФ гласит, что риски, сопряженные с залоговым имуществом (квартиры/авто) должны быть застрахованы. Это и есть ответ на вопрос: законно ли страхование кредита? Если есть необходимость оформить ипотечный или автомобильный кредит, воспользоваться потребительским займом с залоговым обеспечением, то страховать залоговое имущество необходимо в обязательном порядке.

- Преимущества: вид страхования урегулирован законом, поэтому процедуры оформления полиса и выплаты компенсации прозрачны, регламентированы до мелочей. Страховая компания в случае порчи/уничтожения залога покроет убытки или погасит долг перед банком.

- Недостатки: держателям застрахованного залогового имущества, которое испорчено или уничтожено, часто приходится доказывать, что страховой случай настал не по вине пользователя объектом залога. В некоторых ситуациях, выплаченная страховая компенсация не покрывает того размера ущерба, который нанесен залоговому имуществу.

Добровольное страхование

Страхование потребительского, нецелевого кредита — добровольное дело каждого. Банк не имеет права увязывать получение займа с оформлением полиса. Не обязан заемщик страховать:

- свою жизнь и здоровье;

- вероятность утраты работоспособности и непосредственно источника дохода;

- титул, если речь идет о недвижимости.

В разряд необязательных видов страхования отнесена даже покупка КАСКО. Автовладельцу достаточно иметь на руках стандартный ОСАГО.

В зависимости от видов кредитных рисков выделяют:

Страхование жизни и здоровья заемщика. Этот вид страхования может называться по-разному: «от потери трудоспособности», «от несчастных случаев» и так далее. Это не меняет сути услуги, просто список рисков можно расширить или сузить.

К примеру, страхование жизни может покрывать только один страховой случай – смерть заемщика, а защита от несчастного случая — риск получения группы инвалидности, временную утрату трудоспособности и пр.

В зависимости от перечня рисков, которые обеспечиваются страховой выплатой, определяется размер страховых взносов. Чем шире перечень страховых случаев – тем дороже стоимость страхового полиса. Если с заемщиком случится неприятность, заранее оговоренная в договоре страхования, страховщик выполнит обязательства по кредиту застрахованного лица перед банком.

- Преимущества: страхование выгодно как заемщику, так и кредитору. Заемщик в случае потери трудоспособности или смерти не переложит на своих близких и родственников обязанности по выплате кредита, за него погасит ссуду страховая компания. Банк же в данном виде страхования выступает выгодоприобретателем. При наступлении страхового случая компенсацию получит непосредственно финансовое учреждение, а не заемщик.

- Недостатки: для оформления страховки нередко требуется медицинский осмотр клиента, анализы – это все заемщик делает в свое личное время и за собственные средства. Для получения компенсационной выплаты необходимо предоставить внушительный пакет документов, чтобы доказать факт наступления страхового случая. Нередко страховщики пытаются опровергнуть доказательства, превращая отношения с клиентами в непростую борьбу за страховую выплату.

Страховка риска потери права собственности на недвижимость. Этот вид страхования заемщиков кредитов уместен при оформлении ипотеки. Есть масса поводов признать сделку недействительной или установить право собственности на жилье третьих лиц.

Приобретение недвижимости может быть оспорено в суде. К примеру, продавец квадратных метров был недееспособен в момент заключения сделки купли-продажи, или права несовершеннолетних/малолетних собственников были нарушены.

В таком случае страховка позволит не оказаться клиенту без денег, без жилья, и с непогашенной ипотекой. Если право собственности на ипотечное жилье будет прекращено по решению суда – страховая компания заемщику возместит всю стоимость недвижимости, что позволит рассчитаться по ипотечному кредиту.

- Преимущества: выгодоприобретатель – заемщик банка. При любых рисках остаться без жилья, клиент получит компенсацию его стоимости.

- Недостатки: страховка требует дополнительных растрат, что очень накладно при выплате ипотечного кредита. Вероятность того, что страховой случай наступит, ничтожно мала, поэтому страховые взносы могут быть не оправданы.

Страхование от потери работы. Полис гарантирует право должника остановить выплату ссуды в случае утраты фактической возможности работать. Банк получит возмещение ссуды от страховой компании. Клиент, оставшись без работы, избавит себя от бремени искать денежные средства для погашения задолженности в нелегкое для себя время.

- Преимущества: во времена нестабильной ситуации на рынке труда такая страховка выгодна и банку, и заемщику. Полис можно купить, если положение фирмы/компании шаткое и близко к банкротству или грядет очередное сокращение штата.

- Недостатки: выплата денег по страхованию кредита от потери работы проводится только в случае полной ликвидации/банкротстве предприятия, учреждения, организации.

Прекращение трудовых отношений по желанию самого работника или по соглашению сторон договора, потеря трудоспособности в связи с ухудшением здоровья, получение группы инвалидности и увольнение по состоянию здоровья – перечисленные причины не являются основанием для страховой выплаты по этому полису.

Условия страхования при оформлении кредита

Первым делом при заключении кредитного договора необходимо определиться, является ли оформление страхового полиса обязательным. Если это не ипотечный кредит, связанный с залоговым имуществом, то заключение страхового договора добровольное право каждого человека. В этом случае об отказе от страховки необходимо сообщить сотруднику банка до подписания договора, и совместно с ним подобрать ту программу кредитования, которая устроит обе стороны.

Если же заемщик решил воспользоваться договором страхования, необходимо выяснить какую форму страхования предлагает банк. Выделяют коллективное и индивидуальное страхование.

- При коллективном страховании банк самостоятельно заключает договор с той или иной компанией и предлагает всем клиентам, обратившимся за получением кредита, присоединиться к данному договору. Эта форма страхования является максимально невыгодной для заемщика, так как не позволяет расторгнуть договор, получить возврат денежных средств при досрочном погашении кредита. Это связано с тем, что застрахованным лицом является банк, и только он имеет право менять условия страхования.

- При индивидуальном страховании заемщик сам выбирает страховую компанию, с которой заключает договор, может его расторгнуть, а также получить страховую выплату при досрочном погашении задолженности.

Следующее, на что необходимо обратить внимание – есть ли в кредитном договоре пункт о том, что в случае невыполнения обязательств по страхованию (расторжение страховки раньше, чем через 30 дней), банк имеет право поднять процентную ставку и даже его расторгнуть.

Необходимые документы

В зависимости от вида страховки потребуются разные пакеты документов для оформления полиса. Выгодоприобретателем по страховке может стать как клиент банка, так и сам банк (что чаще и происходит). Для оформления полиса страховая компания или банк, если он выступает страховщиком, должны оценить степень страхового риска в каждом конкретном случае кредитования.

К примеру, коммерческие кредиты страхуются, исходя из кредитоспособности/финансовой стабильности заемщика. Для этого физические лица-предприниматели или юридические лица предоставляют финансовую отчетность фирмы, компании, учредительные документы, выписки со счетов и пр.

Страхование залогового имущества оформляется, исходя из его ценности, на основе правоустанавливающих документов. Для того, чтобы подстраховаться от потери трудоспособности, страховщикам необходимо медицинское заключение о состоянии здоровья заемщика, потребуется пройти медкомиссию. Размер страховых взносов в каждом отдельном случае будет зависеть от многих факторов.

Преимущества страхования

Не смотря на дополнительные выплаты, к которым обязывает страховка, ее оформление имеет ряд преимуществ для заемщика:

- При происхождении страхового случая, страховая компания выплачивает остаток кредита;

- Заемщик может быть спокоен за своих родственников. Оформлением страховки он освобождает их от ответственности выплаты кредита в случае несчастного случая, произошедшего с самим клиентом банка;

- Клиент, потерявший финансовую возможность, выплачивать банку кредит, будет от них освобожден, и это падет на плечи компании-страховщика.

«Плюсы» очевидны, среди минусов наблюдается один существенный — необоснованное завышение процентной ставки по страхованию самим банком или страхующей компанией. Но, как уже говорилось выше, клиент имеет полное право самостоятельно выбирать компанию-страховщика, с которой желает сотрудничать.

Можно ли отказаться от страховки по кредиту?

Зная, что дает страховка, многие заемщики все равно стараются найти возможность, чтобы отказаться от ее приобретения. Если просто отказаться в процессе оформления кредитного договора от покупки страховки, то банк может отказать в выдаче заемных средств без объяснения причины. Могут быть предложены другие варианты кредитования, которые не так выгодны для заемщика. А также нередко в случае отказа от страхования банки устанавливают на займ высокую процентную ставку.

Если оформить кредит на несколько лет с покупкой полиса на один год, а в следующем году не приобретать его, то обычно банки за такое решение могут повысить процентную ставку на заемные средства. Это условие обязательно должно указываться в кредитном договоре. Нередко процент поднимается настолько высоко, что более выгодным считается страхование.

Одной из причин для отказа от полиса считается ситуация, когда банк уже после выдачи кредитных средств нарушает какие-либо пункты договора. Например, без оповещения клиента повышает процентную ставку. В этом случае отказ от страхования считается обоснованным решением заемщика, которое не должно оспариваться работниками банка. Если в самом кредитном договоре не указываются последствия за отсутствие полиса, то его можно не продлевать, поскольку банк не имеет права в такой ситуации пользоваться какими-либо методами воздействия на клиента.

Кроме того, страхование жизни и здоровья нельзя оформлять некоторым категориям заемщиков, например, имеющим инвалидность или серьезные хронические заболевания. Как правило, полный перечень всех условий, по которым оформление страхования запрещается, указаны в приложениях к основному страховому договору.

Отказ от страховки через суд

И наконец, крайняя ситуация — если вы решили отказаться от страховых выплат, но банк не был согласен с вашим решением и вы подписали страховой договор. Как вернуть деньги в этом случае? В этом случае ваше несогласие может быть урегулировано в суде.

Для этого необходимо собрать пакет документов, один из которых будет представлять собой претензии и просьбу о возвращении денежных средств. Обращаясь в суд, вы должны понимать, что ФАС и Роспотребнадзор регулярно поднимают проблему превышения своих полномочий банками, когда те навязывают страховки свои клиентам. И суд это обязательно учтет.

Главное, что заемщик должен помнить, обращаясь в банк, что своих гражданских прав, которые ему гарантирует Конституция РФ, он не теряет. Тогда вас никто не заставит взять те услуги, в которых вы не нуждаетесь.

Страхование владельцев кредитной карты

Забота о вас и ваших близких

При наступлении страхового случая СберСтрахование жизни позаботится о том, чтобы погасить задолженность по кредитной карте. Ознакомьтесь с условиями страхования в памятке.

В соответствии с Правилами страхования коронавирус COVID-19 не является исключением для признания событий страховыми.

О страховой программе

Сумма страховой защиты равна двукратной задолженности по карте на дату отчёта.

- уход из жизни;

- первичное установление инвалидности 1 или 2ой группы в результате несчастного случая или заболевания;

- временная нетрудоспособность;

- временная нетрудоспособность по причине ухода за больным членом семьи;

- дополнительный риск – первичное диагностирование сердечно — сосудистых заболеваний или онкологии с 91 дня с даты подключения программы.

Срок страхования — 1 месяц

Даты начала и окончания действия страховой защиты указываются в СМС.

Плата за страхование

- Плата за страхование рассчитывается каждый месяц и зависит от размера задолженности по кредитной карте на дату отчета;

- Ежемесячные страховые взносы списываются автоматически – вы будете получать СМС после каждой оплаты;

- Если в очередном месяце ваша задолженность по кредитной карте менее 3000 ₽, плата за участие в программе не спишется, и страховая защита действовать не будет.

Как подключиться к программе страхования

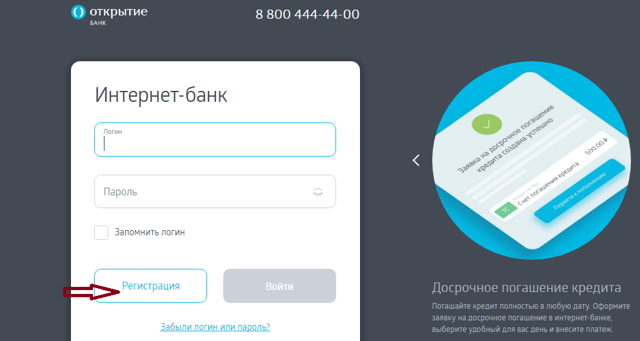

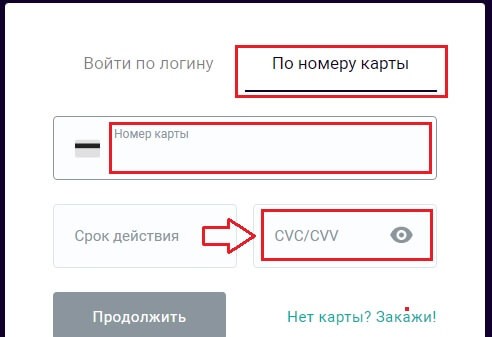

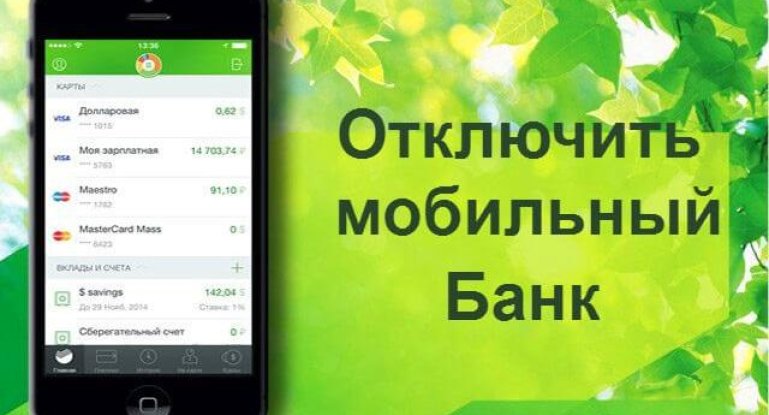

В Сбербанк Онлайн

Оформите программу страхования к действующей кредитной карте

В офисе банка

Придите в офис банка и сообщите о своем желании менеджеру по продажам

Остались вопросы?

Позвоните по номеру 900 (телефон для бесплатных звонков с мобильных на территории рф), +7 (495) 500-55-50 (телефон для звонков из любой точки мира) или напишите в раздел Диалоги в мобильном приложении Сбербанк Онлайн

Услуги страхования оказывает ООО СК «Сбербанк страхование жизни» (лицензия на осуществление страхования СЛ № 3692 (вид деятельности — добровольное личное страхование, за исключением добровольного страхования жизни), выдана Банком России без ограничения срока действия). Сайт www.sberbank-insurance.ru. Тел. +7 495 500 55 50 (телефон для звонков из любой точки мира).

Программа заключается в организации страхования держателей кредитных карт (далее — клиенты) путем ежемесячного (при условии наличия задолженности на 20-е число месяца более 3 000 руб.) заключения ПАО Сбербанк со страховой компанией договоров страхования, по которым клиенты являются застрахованным лицами.

Контактная информация

Коммуникации с клиентами

- Акционерам и инвесторам

- Пресс-центр

- О банке

- Связаться с банком

- Ваша безопасность

- Мобильное приложение

- Вакансии

- Закупки

- Вопросы и ответы

- Особенный банк

- Отделения

- Банкоматы

- Курсы валют

Сбербанк в социальных сетях

- Youtube

- Вконтакте

- Одноклассники

- TikTok

- Telegram

Приложения

© 1997—2021 ПАО Сбербанк.

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

СберБанк защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

https://sposob-zarabotat.ru/strahovanie-kredita-pri-oformlenii/

https://www.sberbank.ru/ru/person/bank_inshure/insuranceprogram/life/card_insurance