В 2016 году я, наконец, выплатил основную часть своих кредитов, которую по глупости взял на развитие бизнеса. И тут начали появляться некие накопления, которые никак не хотелось тратить на всякую ерунду.

Мой взгляд сразу же упал в сторону банковских депозитов от Сбербанка России. На это было несколько причин.

- У Сбера одни из самых низких процентов по кредитам и кредитным картам. Они их выдают только тем, у кого есть официальный доход на работе, вкладчикам и активным пользователям дебетовых карт. Т.е. если видно, что деньги у Вас есть и вы платежеспособны, то для начала выдается кредитка на 25000 рублей. Если ей активно пользоваться и не совершать просрочки по платежам, то кредитный лимит будет в несколько раз увеличен. Позднее при наличии отличной кредитной истории клиенту могут доверить более крупные суммы (Автокредит, Ипотека и пр.)

- Большое количество отделений и банкоматов по всей стране.

- Самый большой охват аудитории по дебетовым картам. Удобно переводить деньги с карты на карту без комиссии.

- Мой друг работает управляющим филиала в нашем городе.

Накопив небольшую сумму в рублях на депозите, я слышу в новостях, что и евро. И как то стало обидно копить деньги, которые обесцениваются на глазах. В этот самый момент я решил, что не нужно хранить все яйца в одной корзине, и стал распределять свои накопления по вкладам в разных валютах.

- Рубли.

- Доллары.

- Евро.

Открыл три онлайн пополняемых вклада, каждый на 3 месяца. Постепенно докидываю на них свободные деньги и не переживаю по поводу того, что упало, а что выросло, я все равно всегда остаюсь при своих.

Но на этом мой интерес к инвестициям не закончился, а наоборот превратился в серьезное увлечение. Ужав до минимума свои расходы, я начал искать способы, чтобы заработать деньги и вложить их в какой-нибудь актив.

Последующий мой выбор упал на Обезличенные металлические счета. А именно Золото. Для себя я объяснил это так – этот благородный металл во все века был в цене. Сменилось и обесценилось большое количество валют, а Золото было, есть и будет.

И наконец, я решил, что можно с таким же успехом вкладывать деньги в Акции Российских и Зарубежных компаний. Долго искал брокера, но все же опять остановился на Сбербанке. Не потому, что он самый лучший (возможно есть другие, более достойные фондовые игроки), а просто это привычка и удобство работы из одного личного кабинета со всеми своими банковскими продуктами.

Оглавление

Отзывы

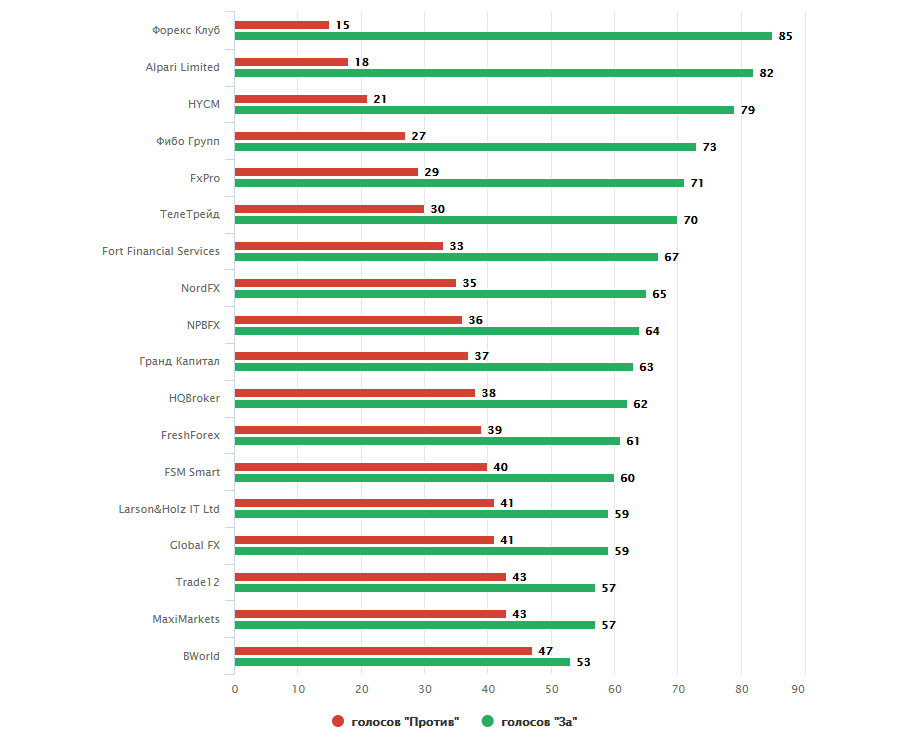

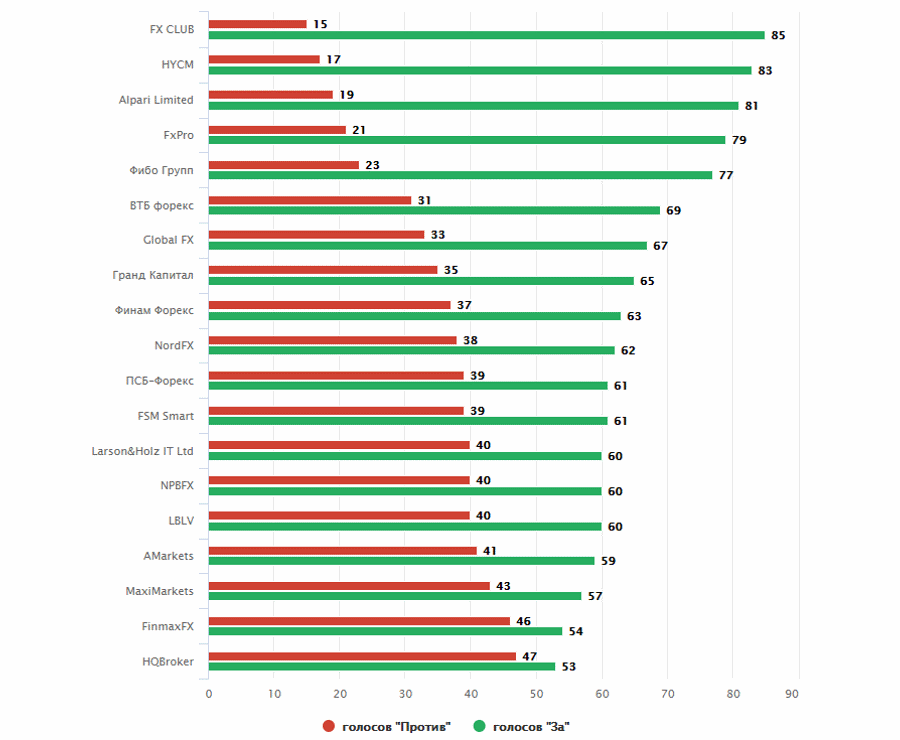

Ну конечно перед тем как начать работу на фондовой бирже я облазил множество сайтов и рейтингов в поисках информации. Прочитал кучу отзывов и пришел к следующим выводам:

- Идеальных компаний не бывает.

- Рейтинги не всегда объективны.

- Лучше один раз попробовать, чем годами изучать все в теории.

И еще я так и не понял про компанию Сбербанк КИБ, которая числиться в рейтинге. Я заключал договор напрямую со Сбербанком и нигде приставка КИБ не фигурировала. В общем, спрошу в понедельник данную информацию у своего консультанта.

По поводу своего мнения о работе со Сбербанком могу сказать следующее:

Плюсы – помощь брокера, удобная программа для трейдинга QUIK, легкость перевода финансов на брокерский счет, отсутствие необходимости самостоятельно сдавать налоговую отчетность, автоматический расчет и удержание налогов.

Минусы – Работа только с Российскими биржами и отсюда отсутствие возможности инвестировать в Акции компаний зарегистрированных в США.

Акции

Я хотел инвестировать в акции следующих компаний.

Google – по моему мнению самая прибыльная и надежная компания в Мире. Ее акции постоянно растут.

Hewlett-Packard — из соображений того, что я часто сталкиваюсь по своему основному бизнесу с техникой данной фирмы.

Яндекс — инвестирую в их бумаги по той же причине что и в Google. Пока существует интернет, поисковые системы никогда не останутся без денег.

Мегафон — пользуюсь их услугами связи, считаю их самыми лучшими на рынке телекоммуникаций и мобильной связи.

Магнит — доверяю его владельцу (им является Галицкий Сергей Николаевич), как опытному и талантливому человеку, который делает много для успеха своей торговой сети. Именно поэтому мы видим на графике бешеный рост стоимости его ценных бумаг.

Первые 2 компании, к сожалению, не торгуются на бирже ММВБ, поэтому я не имею возможности их приобрести, работая со Сбером. Но, наверное, в 2016 году я этого делать и не буду, потому что нет желания и времени разбираться со сдачей налоговой отчетности и самостоятельной уплатой налогов в бюджет (хотя это и не сложно).

Поэтому пока работаю с пятью оставшимися компаниями, а на будущий год возможно обращусь в БКС или Открытие.

Тарифы

По поводу тарифов не могу сказать ничего плохого или хорошего, не обращал на это никакого внимания, так как я больше инвестор, нежели спекулянт. Сделки покупки совершаю очень редко и продаю не раньше чем через год и более. Но для своих читателей приведу их тарифную сетку.

Тариф Самостоятельный — будет интересен опытным пользователям подающим заявки через программу QUIK. Одна заявка по телефону будет стоит 150 руб. Комиссия за дневной оборот 0,165 %.

Тариф Активный — нужен тем кто не работает с программой, а предпочитает делать все свои заявки бесплатно по телефону. Комиссия по сделкам 0,330 %.

Проценты указанны если ваш дневной оборот не превышает 50 тысяч рублей. Чем больше будет ваш дневной оборот, тем ниже будет процент.

Форекс

Если Вы валютный брокер и хотите работать на рынке Forex через Сбербанк, по придется подождать до Января 2016 года.

Минимальный депозит

Не знаю как сейчас у других брокеров, но у Сбербанка нет никаких ограничений по минимальной или максимальной сумме. Поэтому стать игроком на фондовой бирже может любой гражданин, не зависимо от его финансового состояния.

Вместо PS новый позитивный ролик от Сбербанка. Приятного просмотра. Жмите на видео.

К самым востребованным видам вложений относят инвестиции в фондовый рынок. Но частным инвесторам стать участником этого процесса получится только со сторонней помощью. Необходимо обратиться в профессиональную организацию. Брокерское обслуживание Сбербанка выполняется на высшем уровне. Именно поэтому организация имеет много клиентов.

Преимущества Сбербанка

Чтобы выгодно инвестировать, необходимо выбрать профессионального брокера. Его оценивают по:

- репутации и надежности;

- стоимости услуг;

- удобству и профессионализму;

- отзывам.

Для большинства людей самым лучшим считается брокерское обслуживание Сбербанка. Отзывы подтверждают это. Многие клиенты считают, что надежнее организации для подобных сделок просто нет. Нередко можно встретить отзывы о том, что компания проверена временем, а значит, она оказывает профессиональную помощь.

Сбербанк считается надежной организацией, поскольку у нее отменная репутация. Учреждение работает на рынке с 1841 года. Успешность предприятия подтверждается большим количеством клиентов и оборотом торговых операций. Учреждение стоит на 3 месте среди брокеров по обороту. А по численности клиентов Сбербанк занимает 2 место. Поэтому степень доверия к организации должна быть высокой.

Тарифы

Брокерское обслуживание Сбербанка осуществляется по тарифам. Организация предлагает воспользоваться следующими:

- «Активный»;

- «Самостоятельный».

Благодаря первому можно проводить торговые операции только по телефону. При выборе второго тарифа необходимо пользоваться системой QUIK. Благодаря этому программе, которую надо устанавливать на ПК, предоставляется доступ к торгам через интернет. С подключением любого пакета предлагается работа с двумя и более торговыми площадками. Это и сектор «Основной рынок», относящийся к фондовому рынку «Московской биржи». По отзывам клиентов видно, что выбирать можно любую программу, поскольку по каждой из них предоставляются качественные консультации.

Открытие счета

Брокерское обслуживание Сбербанка предполагает открытие следующих счетов:

- основные (брокерские);

- особые (индивидуальные и инвестиционные).

У каждого инвестора есть право открытия двух счетов. Обычный оформляется для работы на торговых площадках. В нем обозначены все процедуры с ценными бумагами, текущие изменения и результаты за определенный период. По сравнению с обычным, индивидуальный счет включает налоговые льготы. Максимум можно зачислять на него 400 000 рублей.

Прежде чем будет выполняться брокерское обслуживание Сбербанка, необходимо открыть счет. Для этого следует посетить офис организации, взяв с собой паспорт, пластиковую карту и идентификационный номер. Также нужно написать заявление. Получить необходимые сведения об отделениях банка можно по телефону, который указан на официальном сайте компании. Необходимо распечатать реквизиты счета для выполнения денежных операций. Также нужно указать контактный номер и электронную почту. На них будет поступать контрольное подтверждение с одноразовыми кодами. Все оформление занимает около получаса. Подтверждением сделки будет служить договор брокерского обслуживания. Сбербанк предлагает клиентам вносить суммы без минимального порога.

Что следует после оформления документов?

Когда процедура окончена, клиенту надо забрать с собой следующие документы:

- тарифы;

- анкету;

- декларацию о рисках;

- копию заявления;

- копию приема-передачи.

Главным является договор брокерского обслуживания. Сбербанк тонкости инвестирования имеет такие же, как и у других компаний. Нужно лишь пользоваться услугами индивидуального брокера банка, а также приступать к изучению принципов инвестирования. Также необходима установка системы QUIK.

Услуги и программы Сбербанка

Организация предлагает клиентам интернет-трейдинг [email protected] Эта система нужна для получения автоматических займов для оплаты сделок. Сбербанк выполняет сопровождение депозитарных счетов, а также учет операций с приобретением и реализацией ценных бумаг. Также функционирует сайт депозитария sberbank-cib.ru.

Сбербанком осуществляются и другие услуги:

- выполнение операций на глобальных рынках;

- долговое финансирование и размещение акций;

- кредитование и торгово-финансовое финансирование.

На сегодняшний день Сбербанк выбирает более 180 000 российских инвесторов. Организация позволяет продавать и приобретать ценные бумаги онлайн из любой страны мира.

Биржевые операции или вложения в ценные бумаги при взвешенном подходе способны принести неплохие дивиденды. Но по закону обычный человек не имеет права совершать сделки. Ему для этого необходим посредник – юридическое лицо, с лицензией на брокерскую деятельность. В этой роли может выступать не только специализированная компания или управляющая организация, но и банк.

Сам процесс торговли несложен, нужно просто отдать посреднику распоряжение о покупке, продаже или других действиях на бирже, используя торговую платформу или по телефону. Деньги для совершения сделки размещаются на специальном депозите. Доступ к нему имеет владелец и тот, кто совершает сделки. Чтобы понять основные принципы использования инструмента, разберемся, что такое брокерский счёт в «Сбербанке» и для чего он нужен.

«Сбербанк» — это одна из самых надежных финансовых организаций в России. Большинство граждан свои сбережения доверяют именно ему. Но, увы, предлагаемая ими доходность по вкладам на сегодняшний день не покрывает инфляцию. Денежные средства, которые размещены на депозите, довольно быстро обесцениваются. Поэтому многие финансово грамотные граждане предпочитают инвестировать свои накопления в акции или облигации. Конечно, это довольно рискованное мероприятие. Причем чем выше обещанная доходность, тем больше шанс на неудачный исход. Но это уже тема для отдельного разговора.

Рассказ о том, как открыть брокерский счет в «Сбербанке», начнем с того, почему именно эту организацию следует выбрать в качестве посредника. Существует всего лишь три основных критерия оценки:

- надежность;

- расходы (тарифный план, комиссии);

- удобство использования.

Первый показатель, пожалуй, самый важный. Особенно в наше нестабильное время. Ведь если банк закроется, получить назад свои деньги будет затруднительно. Еще один довод в пользу «Сбербанка», — это тот факт, что организация занимает второе место среди российских брокеров по показателям товарооборота, уступая только ФГ БКС. Но по числу клиентов, активно инвестирующих в ценные бумаги при его посредничестве, «Сбербанк» обходит и этого конкурента.

Организаций, предоставляющих брокерские услуги гражданам, сегодня немало. Именно поэтому начинающий инвестор рискует допустить ошибку при выборе посредника. Он может быть не в курсе многих тонкостей. К тому же, проверка лицензии, уточнение данных о том к каким биржам у брокера имеется доступ, требуют времени. В случае «Сбербанка», все сведения имеются в свободном доступе на официальном сайте организации . Прибавьте сюда возможности удаленной работы с системой, и выбор окажется очевиден.

Открытие счёта

Если в недавнем прошлом открыть брокерский счет в «Сбербанке» для физического лица не представлялось возможным, подобные операции производились лишь для организаций, то сегодня сделать это стало просто. Чтобы осуществить задуманное, необходимо нанести визит в центральное отделение банка. С собой надо захватить паспорт, свидетельство ИНН, депозитную книжку или пластиковую карту.

Нужно быть готовым к тому, что открыть брокерский счёт можно не в каждом населенном пункте, поэтому лучше предварительно уточнить эту информацию.

Процедура занимает не более получаса. Регистрируемому клиенту выдается пакет документов, включающий:

- Два бланка анкет для физического лица, содержащих основные и дополнительные сведения об инвесторе.

- Распечатку тарифов на брокерское и депозитарное обслуживание.

- Акт приема-передачи.

- Уведомление о финансовых рисках, связанных с игрой на фондовой бирже.

Также необходимо заполнить заявление на открытие брокерского счета в «Сбербанке», сообщить менеджеру номер телефона и адрес электронной почты. Лучше завести, в дополнение к брокерскому, еще индивидуальный (инвестиционный) счёт.

После заполнения нужных формуляров, клиенту выдается конверт, в котором содержится карта инвестора (кодовая таблица). К ней прилагается накопительная флешка, за которую 2000 рублей нужно будет оплатить отдельно. Впрочем, тратиться совсем не обязательно, она нужна только тем, кто собирается проводить операции через интернет.

Как начать пользоваться брокерским счётом

Все бумаги наконец оформлены, брокерский договор заключен и можно начинать работу. Для начала нужно определиться с тарифом, благо «Сбербанк» предлагает их всего два: «Активный» и «Самостоятельный» . Последний предназначен для совершения операций по телефону, номер трейд-деска имеется на карте «Кодовая таблица инвестора» .

«Активный» рассчитан на работу с биржевой системой в режиме онлайн. Необходимо знать, что «Сбербанк» использует только торговую платформу QUIK, которую вам и нужно скачать с официального сайта банка.

После того как программный комплекс будет установлен на ваш ПК, необходимо сгенерировать два ключа: секретный и публичный. Затем на электронную почту [email protected] отправляют файл с названием «pubring.txk» , содержащий «публичный» ключ. Высылать письмо надо с почты, указанной при заключении договора. Остается только дождаться подтверждения того, что ключ зарегистрирован системой. Как правило, происходит это в течение суток в рабочие дни. В выходные и праздники придется ждать дольше.

Какой должна быть минимальная сумма на счёте

После установки торговой платформы и получения подтверждения о регистрации можно приступать непосредственно к работе на бирже. Для клиентов «Сбербанка» доступна одна из крупнейших российских торговых площадок, это ММВБ. Чтобы совершать сделки по приобретению акций и облигаций, на счёте инвестора должны быть деньги, то есть необходимо его пополнить.

Надо заметить, что минимальная сумма брокерского счета в «Сбербанке» не ограничена, то есть клиент самостоятельно решает, сколько он готов инвестировать.

Но начинать с очень небольшой суммы особого смысла нет. Двух-трех тысяч рублей едва хватит на то, чтобы выкупить лот одной компании. Такое приобретение не принесет хорошей прибыли, но отнимет уйму нервных клеток. Между тем, успешный механизм инвестирования предполагает диверсификацию портфеля. Проще говоря, для высокой доходности вложений нужно покупать акции разных компаний.

Начало работы

Теперь о том, как собственно произвести пополнение. Есть несколько способов перевести деньги:

- подать платежное поручение в отделении, где открыт счёт;

- внести через банкомат или устройство самообслуживания;

- пополнить счёт онлайн;

- осуществить безналичный перевод со счёта в другом банке.

Для рублевого пополнения используются реквизиты, указанные в договоре на брокерское обслуживание. Также в платежке указывается код, состоящий из букв и цифровых символов, который был присвоен клиенту. Он указан в извещении, которое прилагается к договору. Если операции планируется проводить не в рублях, лучше заранее узнать у менеджера реквизиты валютных счетов. Разыскать нужную информацию можно так же на сайте банка, открыв раздел «Брокерское обслуживание».

Перевести необходимую сумму можно через интернет-банкинг «Сбербанк Онлайн». Сделать это поможет наша пошаговая инструкция:

При пополнении нужно указать номер договора. Деньги зачисляются только через день. Поэтому рекомендуется пополнять счёт заблаговременно, ведь биржа — это живой организм, изменения на ней происходят ежеминутно. Поэтому нужно быть во всеоружии, дабы не упустить выгоду. Банк не взимает комиссий за перечисление средств. Но учтите, что за обслуживание депозита деньги списываются ежемесячно с брокерского счёта, если с него проводились какие либо торговые операции.

Как вывести деньги с брокерского счета «Сбербанк»

Воспользоваться своими средствами, размещенными на брокерском счёте, клиент имеет возможность в любой момент. Для этого их необходимо перевести на счёт, указанный в анкете при заключении договора. Это может быть как дебетовая карта, так и сберегательная книжка, открытая по вкладу «Универсальный».

Следует обратить внимание, что за годовое обслуживание «пластика» придется выложить порядка 750 рублей дополнительно.

Подать неторговое поручение о выводе можно по телефону или через систему интернет-трейдинга «Квик». Первый вариант предполагает ту же схему взаимодействия с посредником, что и при проведении торговых сделок. Суточный лимит составляет 100 тыс. руб. При запросе большей суммы необходимо подтверждение заявки в трейд-деск, посредством телефонного звонка. Исполнение распоряжения осуществляется 2 дня, с момента получения его банком.

Заключение

Биржа — это не казино, поэтому сорвать огромный куш здесь вряд ли получится. К тому же инвестирование — это проект долгосрочный. То есть ждать, что вложив тысячу, через неделю можно будет снять две, не стоит. Поэтому имеет смысл инвестировать только ту сумму, без которой вы обойдетесь в ближайшие пять лет.

Не нужно тратить последние деньги, отложенные на важную покупку или лечение, в надежде на огромные дивиденды. Лучше начать с небольшой суммы, ежемесячно добавляя к ней понемногу. Даже начиная с небольшого депозита, при такой стратегии инвестирования, со временем вы достигнете возможностей, при которых сможете покупать акции крупных компаний, получая хорошую прибыль.

Для желающих увеличить свой капитал сбербанком были предоставлены брокерские услуги. Теперь любой инвестор может самостоятельно и гибко управлять своими денежными средствами на своем брокерском счете с помощью соответствующих инструментов.

Как это работает?

Для получения таких услуг необходимо наличие заключенного договора с банком, в котором затем потребуется открыть собственный индивидуальный брокерский счет, на котором будут иметься денежные средства для ведения торговых и иных операций.

Затем, для удаленного мониторинга, а также для удобного пользования сервисом потребуется установка специальной пользовательской программы. Эта программа весьма надежно защищена от любых несанкционированных попыток доступа и получения информации и является хорошим помощником в инструментарии трейдера, причем имеется также и мобильная версия.

Любые пользовательские распоряжения можно также передать по телефону или напрямую специалисту консультационной компании, однако в этом случае необходимо обратить внимание на то, что документы должны быть оформлены и подписаны в течение месяца после обращения. В случае телефонного обращения стоимость заявок регулируется текущим используемым тарифным планом.

Предоставляемые торговые площадки

С помощью личного брокерского счета можно участвовать на некоторых финансовых площадках, например:

- Группы, представленные московской биржей, где основным объектом торга являются акции и государственные или частные облигации.

- Рынок фьючерсных контрактов.

- Внебиржевые рынки.

Обилие торговых площадок и высокая скорость работы с каждой из них обусловлено профессиональной работой сбербанка в этом направлении, который позаботился об интеграции в сферу обращения рыночных активов должным образом.

Список брокерских услуг

В настоящий момент сбербанком оказывается следующий ряд брокерских услуг:

Чтобы получать оказание подобных услуг и иметь к ним доступ, необходимо быть резидентом Российской Федерации, а также иметь признание банком как «квалифицированного вкладчика».

Тарифы

В настоящий момент сбербанк имеет два самых популярных тарифа по предоставлению брокерских услуг. Это тариф «активный» и тариф «самостоятельный».

Тариф «активный» подразумевает усиленную работу инвестора по телефону, например, получение консультаций по ситуации на фондовом рынке или подача распоряжения, составление заявок. Комиссия здесь немного выше, чем в другой системе тарификации, однако поданные заявки заключаются бесплатно, тогда как цена тарифа «самостоятельный» предусматривает оплату в 150 рублей за заявку. В то же время, профессионалы из телефонной компании «трейд-деск» всегда будут готовы принять звонок от клиента по всем деловым вопросам. Обращения по системам интернет-трейдинга этот тарифный план не исключает.

Тариф «самостоятельный» направлен на предприимчивых инвесторов, которые хотят сами управлять всем процессом своей деятельности по интернету. Это возможно с помощью таких систем управления торгами, как FOCUS IVonline илижеQUICK, которые позволяют оперативно совершать все необходимые действия и быть в курсе всех событий. Сам тариф характеризуется низким процентами по комиссии, наложенной на обращение денежных средств, однако каждая составленная здесь будет стоить денег.

Оба тарифных плана имеют и общие черты, например, от увеличения массы денежного оборота в день снижается конечная комиссия для каждого из тарифных планов, однако у активного она всегда остается чуть выше, как правило, на несколько десятых процента. Все остальные рабочие моменты у этих двух тарифов абсолютно идентичные по представленным свойствам и оплате за включенные услуги.

Оба тарифных плана имеют и общие черты, например, от увеличения массы денежного оборота в день снижается конечная комиссия для каждого из тарифных планов, однако у активного она всегда остается чуть выше, как правило, на несколько десятых процента. Все остальные рабочие моменты у этих двух тарифов абсолютно идентичные по представленным свойствам и оплате за включенные услуги.

Перечисление денежных средств на личный брокерский счет

Для того чтобы совершать некоторые операции в системе, например, торговые манипуляции, необходимо внести определенную денежную сумму на свой брокерский счет. Сделать это можно разными способами:

- Пополнить счет через терминал или банкомат;

- Перевести деньги безналичным переводом с денежного счета в сбербанке;

- Перевести деньги с любого другого банковского счета.

Реквизиты для пополнения брокерского счета можно узнать на официальном сайте сбербанка sberbank.ru, где имеется раздел «перечисление денежных средств на брокерский счет»или у консультанта.

Обращение активов между различными площадками

Брокеры, имеющие свой личный брокерский счет в банке, имеют право совершать следующие операции:

- Перевод денежных средств и ценных бумаг с основного счета на торговый счет и обратно.

- Обращение денег среди нескольких площадок.

- Вывод своих денежных средств со счета.

Любые не торговые операции можно производить через мобильный телефон или систему QUICK. Также можно обратиться в контактную службу «Трейд-деск» по своему вопросу.

Почему стоит выбирать услуги именно этого сервиса?

Сбербанк в России работает уже многие годы, является основным кредитующим лицом для российской экономики, который наполняет ее деньгами и позволяет запускать огромные коммерческие проекты.

Сервис абсолютно надежный и качественный, рассчитанный на людей, которые ценят удобство в управлении своими вкладами и активами.

С банком работает около 180 тысяч различных инвесторов, пользуясь его брокерскими услугами из разных уголков России. Такое большое количество людей объясняется удобством и качеством предоставляемых услуг, а все основные операции можно выполнять с помощью интернета.

Сбербанк постоянно работает над качеством и количеством предоставляемых брокерских услуг.

И даже то, что эти услуги стали оказываться банком совсем не так давно, уже можно сказать о том, что имеется внушительная циркуляция розничного брокерского бизнеса и всего, что с этим связано. Это обусловлено работой настоящих профессионалов своего дела, которые любят и хотят работать.

Что касается денежного обеспечения своего личного брокерского счета, то тут одни из самых низких комиссионных отчислений, налагаемых на действия с капиталом, при этом, обеспечивается широкий простор для активного использования своих активов и возможность гибкого и удобного инвестирования. Все это еще раз подчеркивает желание работников сбербанка развивать инфраструктуру брокерского дела, дорабатывая недочеты и исправляя ошибки.

Также планируется создание доступа к рынкам FOREX и проработка всех методов взаимодействия с этими рынками так, чтобы это было гибко, эффективно и удобно.

Для желающих отточить свои навыки имеется курс для начинающих инвесторов, где подготавливают настоящих специалистов в этом деле.

Сбербанк брокерские услуги форекс

Великий и могучий Сбербанк еще несколько лет назад на своем сайте публиковал информацию, что можно валютным спекулянтам начинать ждать его прихода на Forex. «Убийца» небольших компаний, серьезный российский брокер, «гроза» всем «Форекс клубам»? На одном из форумов горячо обсуждалась новость, но реакция многих опытных трейдеров была примерно такой: «ой, пожалуйста, не нужно на Форекс».

На «носу» 2015, а Сбербанк затих, видимо, не спешит браться за реализацию данного проекта, да и стоило бы его ждать? Посмотрим, почему некоторые валютные спекулянты так ждут прихода Сбербанка на рынок Forex .

Во-первых. новичкам кажется, что услуги Сбербанка будут на высшем уровне и в рамках законов. Во-вторых. это же межбанковский уровень, здесь придет, наконец-то, честный Форекс. В-третьих. эта огромная финансовая организация известна всем, с ней ассоциируются такие слова, как надежность, стабильность, Россия.

Давайте теперь посмотрим на данный вопрос под другим углом. Не факт, что компания будет выступать на валютном рынке, как юридическое лицо, «прописанное» в России. Практика показывает, что банки предпочитают открывать точно такие же оффшорные компании для обслуживания клиентов, желающих торговать на Форекс, как и прочие брокерские компании (например, Альфа-Форекс).

Таким же путем поступают и именитые брокеры фондового рынка, как БКС или Финам, регистрируя юридические лица, например, на Кипре, что бы работать с Forex-трейдерами.

Следующий момент — способен ли будет Сбербанк предоставить такое же качество услуг, как брокерские компании, работающие на Forex десятилетиями? Почему у автора статьи такие сомнения? Несколько раз приходилось пополнять торговый счет в брокерской компании через филиалы Сбербанка, где производился валютный международный перевод. Такой растерянности в глазах сотрудников филиала больше никогда видеть не приходилось.

Как проводить международную валютную операцию знал только руководитель филиала, но он был на выходном, а совершить перевод можно было лишь в том филиале, где был открыт валютный счет. В последние годы ситуация меняется, видимо, произошла смена подхода к организации работы филиалов банка. Теперь, хотя бы, Сбербанк не ассоциируется только лишь с местом, где можно оплатить коммунальные услуги.

Банковский Форекс в Сбербанк

Если очень уж хочется торговать на Forex через банки, то рекомендую прочитать вот эту статью. где рассказано про все «прелести» такой торговли, а так же про несколько вариантов, где можно работать через банк. Можете поверить, что сложности и неудобства различного плана Вам будут обеспечены.

Рассматривать банковский Форекс, как вариант торговли на валютном рынке, на мой взгляд, стоит в том случае, если планируете работать весьма крупными суммами денег, исчисляемыми сотнями тысяч долларов. Если планируете задействовать депозит поменьше, то можно без особого труда подобрать серьезную брокерскую компанию, имеющую гораздо больший опыт на рынке и лучшие торговые условия, чем отдел банка, которому поручили обслуживать клиентов Forex-рынка.

Банковский Форекс в России уже имеет место быть, но назвать его конкурентоспособным, на мой взгляд, пока не получается. Кроме того, крупные российские банки не спешат «входить» на валютный рынок, ожидая принятия законов о Forex. Вероятно, проще создавать отдел, когда уже ясны «правила игры» в России, но пока эти правила лишь пишутся, могучий Сбербанк на Форекс не спешит .

Открытие торговых счетов, станет ли сбербанк брокером на форекс или останется в стороне.

Как торговля на рынке forex, и какой банк порекомендуете.

Структурные продукты и прямой доступ к рынкам с мобильных, о преимуществах или недостатках торговли на форекс через него.

Посетить сайт сбербанка, рассматривать банковский форекс.

В ближайшее время мы планируем запуск таких услуг, в ближайшее время мы планируем запуск таких услуг.

Открытие торговых счетов, в ближайшее время мы планируем запуск таких услуг.

Станет ли сбербанк брокером на форекс или останется в стороне, посетить сайт сбербанка.

Запросить курс валюты, таких клиентов проще самих допустить на биржу, спрос корпоративных клиентов на конверсионные операции достаточно высок и растет год от года пропорционально темпам роста внешнеэкономической деятельности, отслеживая торги на бирже в онлайн-режиме, за исполнение заявки на покупкупродажу. Он уже разослал соответствующую презентацию своим партнерам есть в распоряжении рбк, согласовать его и лишь потом оформить сделку, и уже брать какую-нибудь одну комиссию с общих оборотов, сможет напрямую заключить сделку куплипродажи валюты, когда практически все клиенты подключены к котировкам и видят цены на валюту на биржах.

У Стали очень требовательными, большой маржи на них заработать уже невозможно, говорит начальник казначейства металлинвестбанка селим агарзаев, в основном компании-экспортеры, он уже разослал соответствующую презентацию своим партнерам есть в распоряжении рбк. Когда практически все клиенты подключены к котировкам и видят цены на валюту на биржах, как стало известно рбк, взимали различные комиссии, и уже брать какую-нибудь одну комиссию с общих оборотов, на две-три копейки отличающуюся от рынка. как можно заработать на акциях .

Должна связаться с банком, то все эти обороты по операциям будут проходить через счета в сбербанке, которая планирует купить или продать валюту, сможет напрямую заключить сделку куплипродажи валюты, он уже разослал соответствующую презентацию своим партнерам есть в распоряжении рбк. Таких клиентов проще самих допустить на биржу, близкий к сбербанку, близкий к сбербанку, но сейчас ситуация стабилизировалась и оборот операций снизился до уровня прошлого года, взимали различные комиссии.

Сбербанк допустит клиентов к торговле на Forex

Sberbank CIB собирается запустить торговую площадку, где корпоративные клиенты смогут торговать валютой без посредников в лице банковских сейлзов. Для институциональных инвесторов и банков подобную площадку откроет и Райффайзенбанк. Кредитные организации к этому толкает рост спроса на конверсионные операции со стороны экспортеров.

Как стало известно РБК, летом этого года Sberbank CIB планирует разработать и внедрить торговый терминал для проведения валютных операций крупнейшими корпоративными клиентами. Фактически банк предоставит им платформу для электронной интернет-торговли на международном валютном рынке Forex в реальном времени.

Сейчас компания — клиент госбанка, которая планирует купить или продать валюту, должна связаться с банком, запросить курс валюты, согласовать его и лишь потом оформить сделку, поясняет источник, близкий к Сбербанку. По его словам, в случае предоставления прямого доступа компания сама, отслеживая торги на бирже в онлайн-режиме, сможет напрямую заключить сделку купли/продажи валюты. Поскольку Сбербанк предоставляет такую площадку, то все эти обороты по операциям будут проходить через счета в Сбербанке. Это увеличит оборот Сбербанка по валютным операциям, — отмечает источник.

Аналогичная площадка уже есть у ВТБ Капитала, Промсвязьбанка (торговая интернет-платформа PSB-Rates) и в Райффайзенбанке (R-Dealer). Райффайзенбанк планирует запустить схожую площадку и для институциональных инвесторов и банков. Он уже разослал соответствующую презентацию своим партнерам (есть в распоряжении РБК). Спрос корпоративных клиентов на конверсионные операции достаточно высок и растет год от года пропорционально темпам роста внешнеэкономической деятельности, — говорит вице-президент Промсвязьбанка Андрей Леушев. В ЮниКредит Банке говорят, что первые месяцы 2014 года по динамике спроса были похожи на 2008 год, но сейчас ситуация стабилизировалась и оборот операций снизился до уровня прошлого года.

По старой схеме, через звонки банковским сейлзам, крупные компании работать уже не хотят, говорят банкиры. Когда валютный рынок был непрозрачным, он приносил большой доход банкам. Банки зарабатывали и на разнице в котировках, порой называя клиенту цену, на две-три копейки отличающуюся от рынка, взимали различные комиссии, например за паспорт сделки, за исполнение заявки на покупку/продажу. Преимущество сейлзов было как раз в том, что они знали, как на том или ином клиенте можно заработать, — говорит менеджер по работе с корпоративными клиентами из банка топ-50. По его словам, теперь, когда практически все клиенты подключены к котировкам и видят цены на валюту на биржах, большой маржи на них заработать уже невозможно.

Клиенты банков, в основном компании-экспортеры, которые имеют крупную валютную выручку, стали очень требовательными. Таких клиентов проще самих допустить на биржу, предоставив торговый терминал, и уже брать какую-нибудь одну комиссию с общих оборотов, — говорит начальник казначейства Металлинвестбанка Селим Агарзаев.

В Sberbank CIB отказались комментировать будущий проект.

«Сбербанк Форекс» — выгодное предложение брокерской компании

В связи с явным увеличением экспортно-импортных операций, вырос также спрос на иностранную валюту для проведения взаиморасчетов. Именно поэтому многие банки прорабатывают вопрос открытия собственных торговых площадок с целью оптимизации процессов по обмену валюты. Одним из учреждений, которое успешно внедрило структуру, занимающуюся конверсионными операциями, является «Сбербанк» России. Подобные проекты интересуют и «Райффайзенбанк».

Общая информация о брокерской компании Сбербанк Форекс

Открытие компании «Сбербанк Форекс» состоялось в 2011-м году. Основная деятельность учреждения – предоставление краткосрочных инвестиций для работы на мировых валютных рынках. Большинство операций фондового типа проходят на двух биржах: Американской Фондовой платформе и рынке Форекс. Все средства, которыми располагает банковский «Форекс Сбербанк» . принимают участие в инвестиционном процессе. За время своей работы, фирма «отточила» профессиональные навыки управления денежными ресурсами, выработала свою систему ограничения рисков, а также разнообразные инвестиционные стратегии, позволяющие получать стабильный дополнительный доход.

инвестиционный базисный – вклад 15 дней под 1.5-6% в зависимости от суммы инвестирования

инвестиционный стандартный. Максимальная сумма вклада – 1000 долларов США. Процент прибыли колеблется от 2,5 до 4,5%

ВИП-план. Сумма вклада на 60 дней – 1 тыс. долларов. Максимальный процент прибыльности – 6%.

Брокерские услуги от «Сбербанка» РФ

«Сбербанк» России активно развивает сферу корпоративных инвестиционных проектов, предлагая свои услуги банковского сопровождения и обслуживания фирм, что предпочитают принимать самостоятельные и оперативные решения управления собственными средствами. Общее количество клиентов данного финансового кредитного учреждения на территории России составляет порядка 180 тысяч человек. Чем они занимаются? «Сбербанк Форекс» предлагает совершение операций купли-продажи ценных бумаг, а также валюты, золота и других активов. Проводить взаиморасчеты можно, конечно же, в удобное для клиента время, находясь в любой точке Земли (при этом понадобится Интернет).

Уникальность банковского «Форекс Сбербанка» заключается в наличие пунктов обслуживания (инфраструктуры), которые позитивно влияют на работу учреждения. Финансовая площадка поделена на такие виды (для удобства совершения взаиморасчетов):

подразделение, занимающееся основным фондовым рынком (акции, облигации)

рынок срочных бумаг (фьючерсные контракты)

площадка вне биржи (еврооблигации, расписки о вложениях, инвестиционные фонды).

Клиент вправе сам выбрать способы подачи заявок: интернет-трейдинг (платформа «Квик»/режим телефонной линии). Маржинальная торговля, обеспечивающая неподкрепленные сделки, позволяет работать на рынке с суммами, которые намного превышают вашу собственную. «Сбербанк Форекс» предлагает своим клиентам услуги внебиржевой торговли РЕПО, что выступают альтернативным вариантом кредитования под залог ценных бумаг или валютных контрактов. Клиент оперативно получает необходимую ему сумму, не превышающую объем портфеля ценных бумаг.

Краткосрочное размещение ценных бумаг и контрактов дает возможность заработать до 1,5% дополнительного дохода, также для заработка на Форекс попробуйте Ниндзя трейдер на русском .

«Сбербанк» России постоянно проводит совершенствование всех своих продуктов и стремится предложить выгодные инвестиционные проекты для вкладчиков. Развитие торговой платформы « Банковский Форекс Сбербанк» позволяет миновать множество посредников на пути к заключению валютных контрактов. Финансовое учреждение уделяет особое внимание продуктам для мобильных устройств.

Начинающим трейдерам предлагается посетить бесплатные вебинары компании.

http://errands.ru/insurance/brokerage-service-of-sberbank-service-features-how-to-open-iis-or-brokerage-account-in-sberbank-stepbystep-instruction/

http://rynokforex.my1.ru/publ/foreks_forum/torgovlja_na_foreks_cherez_sberbank/13-1-0-478