Рецепты домашней выпечки с фото — пошаговые мастер-классы

Кулинарный портал о выпечке

- Главная>

- Виды

Форекс дилеры отличие от брокеров. В чем разница между дилером и брокером? Схема работы брокера на рынке форекс

Незнание точного определения терминов вызывает ожесточенные споры у людей, которые пытаются освоить профессию трейдера. Здесь я попытаюсь вкратце определить два понятия на рынке «Брокер» и «Дилер» . Информация, изложенная ниже, не претендует на полноту описания.

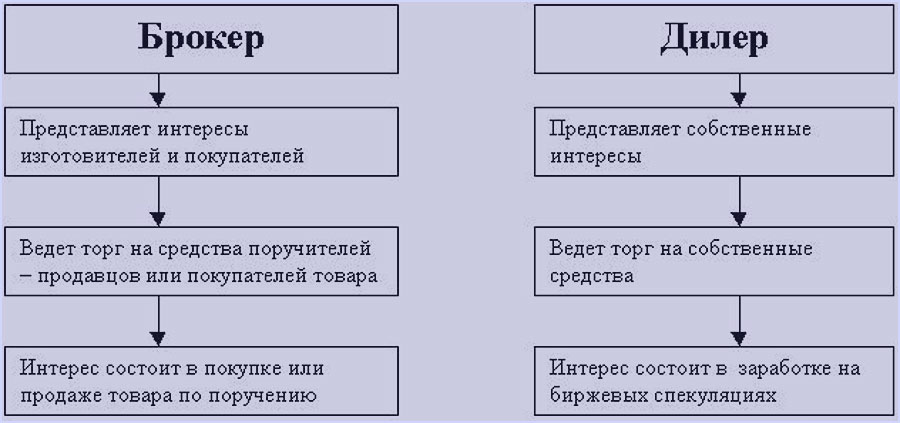

1. Биржевой брокер — финансовый посредник, занимающийся куплей-продажей ценных бумаг (фьючерсных контрактов, опционов) за счет и по поручению клиента. Брокер, выполняющий поручения клиентов, должен быть официально зарегистрирован биржей. Биржевой брокер:

— не становится собственником ценных бумаг (фьючерсных контрактов, опционов);

— получает за работу комиссионные;

— обязан предоставить клиенту лучшее исполнение (лучшую цену) поручения (ордера или приказа) на бирже, согласно правилам исполнения ордера (приказа).

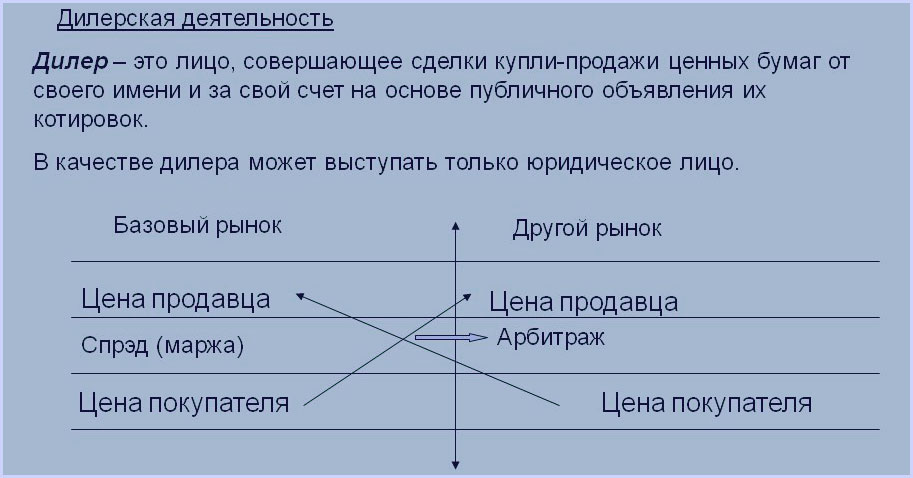

2. Дилер

— лицо или фирма, осуществляющая биржевое или торговое посредничество за свой счет и от своего имени. Обладает местом на бирже (необязательно), производит котировку любых ценных бумаг и прочих активов. В случае дилингового центра (ДЦ) — формирует клиентам поток котировок, принимает денежные средства клиентов на свои счета и осуществляет выплату вознаграждения. Доходы дилера образуются за счет разницы (спреда) между котировками на покупку и продажу валют и ценных бумаг (CFD), а также за счет изменения их курсов в случае проигрыша клиентов.

Это значит, что брокер — это организация, которая напрямую выводит своего клиента на биржу. А биржа — это место, где формируется цена демократичным способом, и эта цена едина и известна всему миру в любой промежуток времени. При возможных злоупотреблениях брокера с ценовыми показателями всегда эти действия можно оспорить в контролирующих органах. Брокер ни при каких обстоятельствах не может дать свою цену или котировку клиенту, он обязан выдать цену и котировку биржи и вывести ордер клиента непосредственно на биржевые торги.

Дилер — это организация, которая имеет право производить котировку валют (контрактов на разницу акций, товарных фьючерсов, финансовых инструментов). То есть, при работе через дилера приказы клиента по усмотрению дилера могут быть выведены напрямую на биржу (банк) или приняты на баланс дилера. Дилер имеет право дать свою цену для клиента. Прямым примером этого является вставка спреда в котировки акций или товарных фьючерсов, после чего получается инструмент CFD.

*CFD (контракты на разницу).

Контракты на разницу покупки и продажи акций, фьючерсов на товары или финансовых инструментов — это производный рынок. Клиент заключает договор на покупку или продажу CFD с Дилером.

Так как рынки FOREX и CFD не являются централизованными биржевыми рынками, то следовательно каждая компания-дилер является, по сути, сама по себе биржей для своих клиентов, далеко не всегда подотчетной каким-либо контролирующим и регламентирующим организациям. С одной стороны, такая ситуация создает благодатную почву для различных злоупотреблений, но с другой — позволяет спекулировать на валютных курсах игрокам с минимальными суммами счетов.

ЦЕННЫХ БУМАГ

Деятельность по доверительному управлению ценными бумагами

Регистраторы

Депозитарии

Функционирование рынка ценных бумаг невозможно без профессионалов, обслуживающих этот рынок и решающих его задачи. Кроме того, фондовые операции требуют применения сложной компьютерной техники, обеспечивающей процесс ценообразования и распространения необходимой информации, для которой также нужны профессионалы.

Под профессиональными участниками рынка понимают такие категории его участников, для которых осуществление конкретных операций на фондовом рынке является основной профессиональной деятельностью (рис. 1.). К ним в настоящее время, согласно Закона «О рынке ценных бумаг», относятся:

· внебиржевые организаторы торговли и фондовые биржи;

Во всех странах применяется система лицензирования профессиональных участников рынка ценных бумаг. С этой целью вырабатываются правила лицензирования. Для специалистов, работающих в данной области и выполняющих конкретные обязанности, предусмотрена также система аттестации, которая является обязательным условием допуска к операциям с ценными бумагами.

Правила лицензирования в отдельных странах могут различаться, но практически универсальными являются такие требования, как соответствие определенной организационно-правовой форме, размеру собственного капитала и способу его расчета, уровню квалификации специалистов. Во многих странах существуют и дополнительные условия, касающиеся совмещения профессиональной деятельности на рынке ценных бумаг с другими видами деятельности.

Надзор за деятельностью профессиональных участников рынка ценных бумаг осуществляет специализированный государственный орган. Наряду с ним существенную работу в области надзора и контроля ведут профессиональные объединения участников рынка.

Профессиональная деятельность на рынке ценных бумаг в РФ требует наличия лицензии ФСФР России или уполномоченного ею органа. В настоящее время есть три вида лицензий, дающих право заниматься профессиональной деятельностью на рынке ценных бумаг:

1) фондовой биржи (дает право на организацию биржевой торговли);

2) на ведение реестров владельцев именных ценных бумаг (лицензия специализированного регистратора);

3) профессионального участника рынка ценных бумаг.

Лицензия профессионального участника рынка ценных бумаг имеет несколько разновидностей:

§ на осуществление дилерской деятельности;

§ на осуществление деятельности по доверительному управлению ценными бумагами;

§ на осуществление клиринговой деятельности;

§ на осуществление деятельности по организации торговли.

Рис. 1. Виды профессиональной деятельности на рынке ценных бумаг

Существуют определенные минимальные требования к величине собственных средств, предъявляемые к профессиональным участникам. Среди них можно выделить:

¨ для обычной брокерской деятельности – 420 тыс. руб.;

¨ для брокеров, работающих с физическими лицами – 1 680 тыс. руб.;

¨ для дилерской деятельности – 670 тыс. руб.;

¨ для деятельности по управлению ценными бумагами – 2 920 тыс. руб.;

¨ для депозитарной деятельности – 6 260 тыс. руб.;

¨ для деятельности по организации торговли на рынке ценных бумаг, осуществляемой некоммерческими организациями (в том числе фондовыми биржами) – 8 350 тыс. руб.;

¨ для деятельности по организации торговли на рынке ценных бумаг, осуществляемой коммерческими организациями – 16 700 тыс. руб.;

¨ для клиринговой деятельности – 8 350 тыс. руб.

Брокеры и дилеры на фондовом рынке

Брокеры на рынке ценных бумаг представлены специализированными фирмами, имеющими статус юридического лица. В зарубежных странах они действуют в форме как частной фирмы, так и акционерного общества. В России они существуют обычно в форме товариществ с ограниченной ответственностью. Уставный капитал таких обществ имеет небольшой размер, с тем, чтобы подпадать под законодательство о малых предприятиях и получать льготы по налогообложению. Однако со временем эти фирмы стремятся увеличить рост собственного капитала, расширяя сеть своих клиентов.

Основная задача брокеров и дилеров, являющихся посредниками в операциях с ценными бумагами, состоит в обеспечении партнерства между компаниями, которые стремятся получить капитал, и инвесторами, готовыми его предоставить на определенных условиях и получить прибыль.

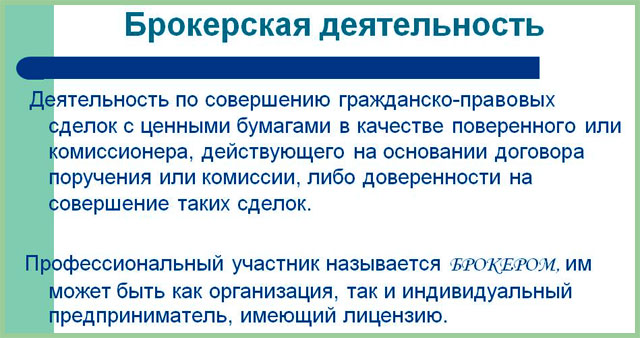

Брокер – это участник биржевых торгов, который заключает сделки от имени и за счет клиента. Согласно Закону «О рынке ценных бумаг» брокерской деятельностью признается совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основании договора поручения или комиссии.

По договору комиссии брокер совершает сделки от своего имени, но по поручению и за счет клиента. В этом случае стороной по сделке будет выступать брокер, и он несет ответственность за ее исполнение. Если заключается договор поручения, то брокер совершает сделки с ценными бумагами от имени и за счет клиента. В этом случае все права и обязанности по сделке возникают непосредственно у клиента.

Основной доход брокера составляет комиссионный процент от прибыли, полученной при совершении сделок за счет клиента.

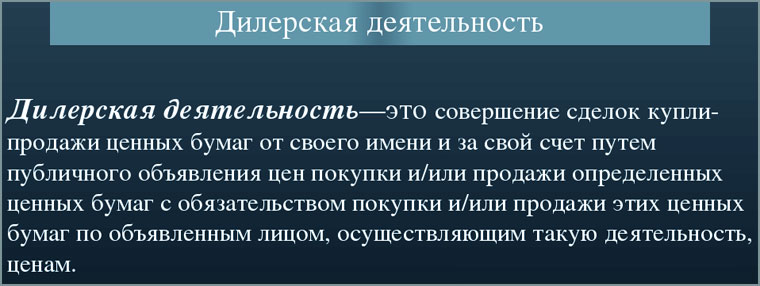

Дилер (dealer) – это участник биржевых торгов, который производит сделки от своего имени и за свой счет, выставляя при этом двусторонние котировки торгуемого актива.

Согласно Закону «О рынке ценных бумаг» дилерской деятельностью признается совершение сделок купли продажи ценных бумаг от своего имени и за свой счет путем объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным ценам. Дилером может быть только юридическое лицо, являющееся коммерческой организацией.

Доход дилера состоит из разницы цен продажи и покупки.

В биржевой практике существуют особые биржевые посредники, носящие названия трейдера и маркет-мейкера.

Трейдер (trader) – это участник биржевых торгов, который производит сделки от своего имени и за свой счет. Слово «трейдер» происходит от английского «to trade» – торговать. Трейдер несет полную ответственность за совершенные сделки и за взятые на себя обязательства. Трейдером также называют:

Клиента расчетной фирмы;

Человека, который находится в биржевом зале и имеет право заключать сделки без посредников от своего имени и за свой счет.

Вообще говоря, трейдером на бирже называют всякого торговца – и спекулянта и инвестора. Трейдер заключает сделки за свой счет. Участника биржевых торгов, заключающего сделки за свой счет, называют принципалом (principal). Следовательно, всякий трейдер является принципалом.

Маркет-мейкер (market-maker) – это такой дилер, который по особому соглашению с биржей поддерживает и регулирует цены на те или иные ценные бумаги. Термин «market-maker » в переводе с английского буквально означает «Делающий рынок». Маркет-мейкер обязан поддерживать ликвидность торгов на спокойном, падающем и растущем рынке для того, чтобы инвесторы без проблем могли купить или продать ценные бумаги по приемлемым ценам. Маркет-мейкерами обычно являются крупные расчетные фирмы, за свою работу получающие от биржи определенные льготы и привилегии.

Роль посредников весьма высока, поскольку по своему положению на рынке, уровню квалификации сотрудников и доступу к информации именно они могут помочь инвесторам в выборе правильной стратегии действий на фондовом рынке. Для этого посредникам необходимо:

¨ четко понимать цели своего клиента;

¨ вместе с клиентом определить риск, на который готов пойти клиент;

¨ хорошо знать доходность различных видов операций с финансовыми инструментами и проинформировать об этом клиента;

¨ правильно сочетать потребности клиента и допустимый риск, на который тот готов пойти;

¨ консультировать клиента по текущей ситуации на рынке и ближайшим прогнозам.

Посредники, участвующие в операциях по купле-продаже ценных бумаг, могут действовать как брокерские фирмы или брокерско-дилерские компании. Они классифицируются в зависимости от клиентуры (работающие с мелкими или только с крупными инвесторами), оказываемых услуг (весь комплекс услуг или только некоторые из них), специализации (по видам ценных бумаг, с которыми работают).

Так, на рынке США фирмами, выполняющими все виды услуг, являются крупнейшие брокерско-дилерские компании типа «Меррил Линч» (Merrill Lynch Pierce Fenner & Smith,), «Хатон» (E.F. Hutton & Company Inc.,), «Дин Уитер Рейнолдз» (Dean Witter Reynolds), «Пруденшл Бак» (Рrudencial-Bach Capital Funding), «Смит Барни» («Smith Barney, Harris Upman & Co.), «Пайн Уэб-бер» (PaineWebber Incorporated), «Ширсон Леман» (Shearson Lehman Brothers) и некоторые другие. У этих фирм действуют сотни отделений в разных странах мира, где работают тысячи специалистов.

Сотрудники брокерско-дилерских фирм также являются профессиональными участниками рынка ценных бумаг, и им требуется пройти регистрацию и получить лицензию. Для оказания услуг клиентам они должны сдать соответствующий экзамен. В случае успешной его сдачи служащий именуется зарегистрированным представителем (registered representative) и может работать со всеми видами ценных бумаг.

На рынке ценных бумаг брокеры и дилеры могут выполнять и некоторые другие виды деятельности, также требующие лицензии, например функции депозитария и управляющего ценными бумагами. Совмещение с другими функциями не допускается.

Ведущие брокерские фирмы оказывают огромное влияние на состояние биржевой торговли. Выполняя информационную и консультационную функцию для своих клиентами, они одновременно влияют на их поведение, причем весьма часто приспосабливают деятельность клиентов к потребностям своей компании.

Рассмотрим, как решается клиентами вопрос о выборе брокерской фирмы. Безусловно, такое решение всякий раз индивидуально, но в то же время можно отметить некоторые общие моменты. Например, крупная компания, осуществляющая большой объем операций, выберет скорее всего две-три брокерские фирмы, имеющие опыт работы с крупными заказами. Компания меньших размеров, возможно, предпочтет работать со средней брокерской фирмой, у которой хотя и будут более высокие комиссионные, будет и больше времени на анализ рынка и работу с каждым клиентом.

Учитывается также и специализация брокеров на отдельных видах ценных бумаг. Так, в фондовой торговле многих стран есть брокерские компании, работающие преимущественно на рынке облигаций, в том числе специализирующиеся на конкретном виде облигаций.

Выбирая не одного, а нескольких брокеров, фирма может через одного из них размещать свои заказы на сделки, а другого использовать для получения информации о рынке и консультаций. Кроме того, многие фирмы предпочитают иметь несколько брокеров, чтобы ни один из них не имел полного представления об операциях клиента.

Иногда фирмами учитывается и такой фактор, как система оплаты, которую брокерская фирма применяет для своих служащих. В принципе в этой области используется два варианта: служащий может получать базовый оклад плюс бонус, зависящий от полученной им прибыли, либо определенную долю от всех полученных им сумм комиссионных.

Прибегая к услугам брокерской фирмы, клиенты имеют следующие преимущества:

§ значительно увеличивают объем торговых операций без роста собственных затрат на эти цели;

§ имеют возможность пользоваться услугами высококвалифицированного торгового персонала;

§ могут регулировать свои затраты на операции, так как расходы на посреднические услуги непосредственно связаны с объемом операций клиента.

Кроме операций по купле и продаже ценных бумаг на вторичном рынке крупные брокерские компании занимаются также размещением ценных бумаг на первичном рынке, созданием и управлением инвестиционными фондами. Многие из них оказывают своим клиентам посреднические услуги в области банковского кредита, по страхованию сделок и др.

Отношения клиента и брокера оформляются письменным соглашением, в котором оговариваются все виды поручений, которые клиент будет давать брокеру. В договоре отдельно определяется порядок представления клиентом гарантий платежа и форма расчетов. В качестве гарантии будущих сделок клиент может предоставить денежные средства в виде наличных либо векселей, текущий счет, открытый для брокера, либо, если это допускает национальное законодательство, страховой полис. В договоре может быть также оговорена возможность предоставления брокером кредита своему клиенту. В этом случае операция совершается за счет брокерской фирмы, которая принимает на себя весь финансовый риск. По таким операциям доход брокера включает не только комиссионные и процент за кредит, но и плату за риск. В каждом соглашении, кроме того, оговариваются все виды приказов, которые брокер будет принимать от своего клиента, порядок их исполнения и особенности.

Особенности российского рынка. По российскому законодательству как брокерская, так и дилерская деятельность подлежат обязательному лицензированию.

В соответствии с действующим законодательством функции брокера в России могут исполнять только юридические лица, являющиеся коммерческой организацией, созданной в форме акционерного общества или общества с ограниченной ответственностью. Лицензии на брокерскую деятельность выдаются ФСФР, а кредитные организации могут получить лицензию в Центральном банке РФ.

В настоящее время лицензии на осуществление брокерской деятельности могут быть следующих видов:

¨ на осуществление брокерской деятельности по операциям с ценными бумагами, со средствами юридических лиц;

¨ на осуществление брокерской деятельности по операциям с ценными бумагами, со средствами физических лиц;

¨ на осуществление брокерской деятельности по операциям с государственными ценными бумагами, ценными бумагами Российской Федерации и муниципальных образований.

Для получения лицензии на работу с физическими лицами необходим двухлетний опыт брокерской деятельности по обслуживанию юридических лиц.

Для осуществления дилерской деятельности могут быть получены следующие виды лицензий:

¨ на осуществление дилерской деятельности по операциям с ценными бумагами;

¨ на осуществление дилерской деятельности по операциям с государственными ценными бумагами, ценными бумагами субъектов Российской Федерации и муниципальных образований.

Российское законодательство содержит ряд требований к лицам, осуществляющим брокерскую и дилерскую деятельность. Эти требования касаются их финансово-экономического состояния, а также уровня квалификации руководителей и специалистов данных организаций.

Основное финансовое требование относится к размеру собственного капитала профессионального участника рынка ценных бумаг, для которого установлен минимальный уровень. Он различен для брокерских и дилерских компаний, а также варьирует в зависимости от вида обслуживаемых клиентов. Требования к величине собственного капитала фирмы касаются не только момента ее регистрации в качестве профессионального участника рынка, но и всего периода выполнения ею указанных функций.

Требования в отношении профессиональной квалификации компаний, осуществляющих брокерскую или дилерскую деятельность, касаются того, что в штате организации необходимо иметь сотрудника, осуществляющего контроль за соответствием брокерской и дилерской деятельности требованиям законодательства. Такие контролеры должны иметь высшее юридическое образование и удовлетворять квалификационным требованиям ФСФР.

Наблюдение за поведением участников осуществляется через механизм ежеквартальной отчетности профессиональных участников рынка перед ФСФР. Данные отчеты должны содержать сведения об итогах хозяйственной деятельности компании, количестве заключенных сделок и другую информацию по установленной форме.

В необходимых случаях ФСФР может использовать такую меру, как приостановление действия лицензии профессионального участника рынка ценных бумаг или ее аннулирование. Действие лицензии будет приостановлено, если ФСФР выявит нарушения, допущенные брокером или дилером, в частности, несоблюдение действующего законодательства о ценных бумагах, финансово-экономические нарушения, нарушения процедурного, а также функционального характера. При приостановлении лицензии организации предоставляется определенный срок дляих устранения.

При неоднократных нарушениях правил работы на рынке ценных бумаг лицензия профессионального участника рынка может быть аннулирована.

©2015-2019 сайт

Все права принадлежать их авторам. Данный сайт не претендует на авторства, а предоставляет бесплатное использование.

Дата создания страницы: 2016-08-20

ФГОУ ВПО «Пензенская ГСХА»

«БРОКЕРЫ И ДИЛЕРЫ НА РЫНКЕ ЦЕННЫХ БУМАГ»

1. Брокерская деятельность

2. Дилерская деятельность

Как известно, ценные бумаги являются своего рода товаром. А если существует товар, то, естественно должен существовать и рынок, на котором будет осуществляться купля-продажа данного товара.

В экономической литературе, под рынком ценных бумаг понимают совокупность экономических отношений его участников по поводу выпуска и обращения ценных бумаг.

Важнейшими структурами рынка ценных бумаг как финансовой категории являются участники рынка ценных бумаг, осуществляющие свою профессиональную деятельность.

Профессиональная деятельность – это специализированная деятельность на рынке ценных бумаг по перераспределению денежных ресурсов на основе ценных бумаг, по организационно-техническому и информационному обслуживанию выпуска и обращения ценных бумаг.

Понятие профессионального участника рынка ценных бумаг в Российской Федерации по мере его развития и создания законодательной базы претерпевало некоторые изменения, как и присущие участникам виды деятельности. В настоящее время в соответствии с Федеральным законом «О рынке ценных бумаг» (№ 39‑ФЗ) к профессиональной относятся следующие виды деятельности:

– по управлению ценными бумагами;

– по ведению реестра владельцев ценных бумаг;

– по организации торговли на рынке ценных бумаг.

Обратимся к посредникам. Посредники – это юридические и (или) физические лица, которые являются связующим звеном рынка между покупателем и продавцом. Их можно разделить на 2 группы:

1. Финансовые посредники

Они аккумулируют небольшие краткосрочные сбережения для долгосрочного инвестирования (пенсионные фонды, банки, паевые и инвестиционные фонды и т. д.)

2. Посредники, для которых посредническая деятельность – это профессиональный вид деятельности. Именно к ним относятся брокеры и дилеры.

Тема данного реферата называется «Дилеры и брокеры на рынке ценных бумаг», поэтому более подробно обратимся к их изучению.

1. Брокерская деятельность

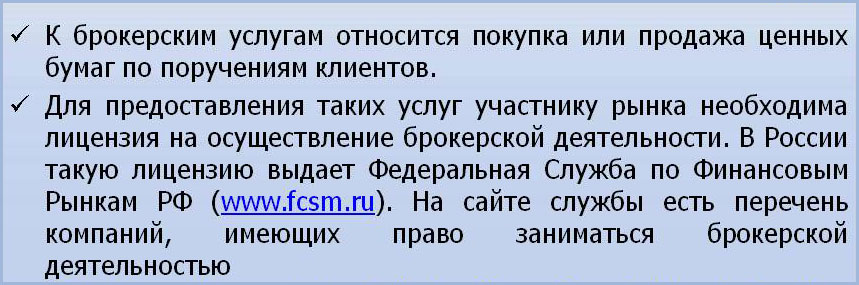

Профессиональный участник рынка ценных бумаг, занимающийся брокерской деятельностью, именуется брокером. Согласно ст. 3 ФЗ «О рынке ценных бумаг», брокерской деятельностью признается деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента (в том числе эмитента эмиссионных ценных бумаг при их размещении) или от своего имени и за счет клиента на основании возмездных договоров с клиентом. Иными словами, брокер – юридическое или физическое лицо, выполняющее посреднические функции между продавцом и покупателем, между страховщиком и страхователем, между судовладельцем и фрахтователем. Таким образом, сделки заключаются брокерами обычно от имени, по поручению и за счет клиента. Они могут также действовать от своего имени, но за счет доверителя на основе заключенных с клиентами соглашений. За совершение сделок брокер получает брокерское вознаграждение или в размере, согласованном с клиентом, или по таксе, установленной биржевым клиентом.

Брокерская деятельность на фондовом рынке выполняется на основании лицензии, полученной в установленном порядке. Брокер получает эту лицензию в Федеральной комиссии по рынку ценных бумаг (ФКЦБ России) или в уполномоченных его организациях, получивших у нее генеральную лицензию. Законом допускается совмещение брокерской деятельности с другими видами деятельности на рынке ценных бумаг.

Для деятельности на рынке ценных бумаг брокеры или брокерская организация должны отвечать следующим требованиям:

Иметь в штате специалистов, у которых есть квалификационные аттестаты;

Обладать установленным минимальным собственным капиталом, необходимым для материальной ответственности перед инвесторами;

Располагать разработанной системой учета и отчетности, точно и полно отражающей операции с ценными бумагами.

В российской практике отсутствует жесткая специализация для брокера и дилера. Поэтому, если брокер занимается и дилерской деятельностью, он обязан об этом сообщить своим клиентам.

Для лиц, осуществляющих брокерскую деятельность на рынке ценных бумаг, установлены:

а) финансовые требования, т. е. обладать установленным минимальным собственным капиталом, необходимым для материальной ответственности перед инвесторами

б) профессиональные и квалификационные требования к руководителям и специалистам, т. е. т. е. иметь в штате специалистов, у которых есть квалификационные аттестаты

в) организационно-технические требования, т. е. располагать разработанной системой учета и отчетности, точно и полно отражающей операции с ценными бумагами.

г) специальные требования. К ним можно отнести обязанность юридического лица, осуществляющего брокерскую деятельность на рынке ценных бумаг, иметь в своем штате контролера – сотрудника, в исключительную компетенцию которого входит осуществление контроля за соответствием брокерской деятельности требованиям законодательства о ценных бумагах.

Взаимоотношения брокера и клиента строятся на договорной основе. При этом может использоваться как договор поручения, так и договор комиссии. Если заключен договор поручения, то это означает, что брокер будет выступать в роли поверенного, т. е. от имени клиента и за счет клиента. В этом случае стороной по заключенным сделкам является клиент, и он несет ответственность за исполнение сделки. Если же предпочтение отдается договору комиссии, то при заключении сделки брокер выступает в роли комиссионера, т. е. от своего имени, но действует в интересах клиента и за его счет. Стороной по сделке в данном случае выступает брокер, и он несет ответственность за ее исполнение. По существующему законодательству клиент до исполнения договора имеет право в одностороннем порядке прекратить его действие.

Исполнением договора поручения или комиссии считается передача клиенту официального извещения брокера о заключении сделки. Как правило, брокер регистрирует заключенную сделку и контролирует смену собственника – своевременное внесение в реестр акционеров необходимых изменений.

Брокер может действовать также на основании доверенности на совершение таких сделок при отсутствии указаний на полномочия поверенного или комиссионера в договоре.

В случае работы по договору комиссии клиент перечисляет на свой клиентский счет в брокерской конторе необходимую сумму денежных средств для обеспечения планируемых сделок. Клиент дает распоряжение на заключение сделки за свой счет, используя утвержденные средства связи, например, телефон с записью разговора и (или) факс. Персональный менеджер принимает заявку от клиента по телефону (факсу), оформляет и передает ее трейдеру на исполнение.

В процессе исполнения заявки брокеру важно иметь возможность оперативной связи с клиентом для корректировки условий заявки в случае изменения рынка. Исполненная заявка оформляется поручением и отчетом в письменном виде по цене фактического исполнения. Брокер представляет клиенту оперативный отчет, содержащий всю информацию по каждой конкретной сделке и по портфелю в целом (временной график прохождения расчетов, фактический и ожидаемый остатки и т. д.) После проведения перерегистрации акций брокер представляет клиенту выписки со счета депо для отражения зачисления (списания) акций и балансу клиента.

Один раз в месяц брокер представляет клиенту сводный отчет и проводит расчеты по начисленному за это время вознаграждению и затратам комиссионера. По желанию клиент в любой момент может отозвать свободные денежные средства со своего клиентского счета либо сделать дополнительное перечисление. Работая по договору комиссии, брокер обеспечивает надежность прохождения всех взаиморасчетов по сделке и несет ответственность перед контрагентом (включая уплату возможных штрафных санкций). От клиента требуется только отдача распоряжений на покупку (продажу), предоставление некоторых документов (например, в отдельных случаях – распоряжение на перевод ценных бумаг) и подтверждение поручений и отчетов «живой» подписью и печатью.

Главным отличием договора поручения является тот факт, что все права и обязанности по сделке возникают непосредственно у клиента (доверителя), а не у брокера (поверенного). Сравним договор комиссии и договор поручения, для это рассмотрим таблицу, приведенную ниже.

Однако при работе в Российской торговой системе (РТС) все зарегистрированные участники обязаны выполнять, кроме норм гражданского законодательства, также и правила торговли этой системы. Согласно этим правилам, участник РТС обязан выступать поручителем за своего клиента перед контрагентом и исполнять за него все обязательства по сделке, включая поставку акций и уплату штрафных санкций. В этом случае брокер старается сделать все необходимое для корректного исполнения сделки клиентом.

— Трейдеры

— Брокеры

— Разница между брокером и трейдером

— В чем разница между брокерами, дилерами и трейдерами?

— В заключении о брокерах и трейдерах

Люди, которые впервые знакомятся с Форексом, часто путаются в таких понятиях, как брокер и трейдер.

Чтобы понять отличие брокера и трейдера, сначала посмотрим, чем они занимаются и как зарабатывают деньги, а потом суммируем всю информацию о трейдерах и брокерах вместе.

Трейдер (англ. Trader) — в узком смысле этого слова, это торговец, который торгует на бирже. Причем, он может торговать и как бизнесмен, на свои деньги или на деньги, которые ему доверили инвесторы. Или он может работать наемным трейдером за зарплату, например, в банке. В этом случае свои деньги ему доверяет его работодатель и вся прибыль достается работодателю, а трейдеру выплачивается зарплата.

Встречаются ситуации, когда трейдер может и работать наемным работником и одновременно получать процент от прибыли и одновременно крутить свои собственные деньги.

В России основная масса трейдеров работает на свои деньги, то есть как бизнесмены. В этом случае трейдер, как и любой предприниматель, работает лично на себя, рискует личными деньгами. Он опирается не на удачу, а на свои знания, собственный профессионализм и личную дисциплину.

В широком смысле слова Трейдер — это это такой человек, который зарабатывает на естественной разнице в цене товара, которая образуется без его личного участия. Другими словами, он зарабатывает деньги на таком повышении цены, которое происходит без образования добавочной стоимости товара.

Биржевые трейдеры это самый распространенный тип трейдеров среди всех других трейдеров.

Итак, грубо говоря, трейдеры это те, кто на биржах продают и покупают разные валюты, акции, фьючерсы, опционы, металлы, сырье и другие биржевые товары. Задача трейдера состоит в том, чтобы купить товар по низкой цене, а продать по более высокой. А поскольку движения цен вверх и вниз не зависит от личного участия трейдера, то работа трейдера представляется не совсем простой и не каждый человек имеет профессиональную пригодность к профессии трейдера.

Брокеры

Под брокером понимается участник фондовых торгов, выполняющий главным образом посреднические функции при осуществлении различных сделок и получающий за это вознаграждение от участников соответствующих контрактов. Задача брокера — провести сделку в рамках легитимных механизмов и в полном соответствии с пожеланиями заказчика.

Кроме того, участники торгов обращаются к брокерам в целях получения содействия в нахождении покупателей и продавцов тех или иных активов по устраивающей цене. В этом случае брокер, который оказывается способным найти нужного партнера, как правило, получает значительный процент от сделки.

Решение задач, характеризующих деятельность брокеров, требует от специалистов данного профиля довольно высокого уровня профессиональной подготовки и знаний в области различных аспектов работы фондовых рынков и заключения сделок на них.

Технически работа брокера может осуществляться как посредством личного общения с трейдерами, так и в автоматическом режиме — например, если он разрабатывает ПО, позволяющее на основе специальных алгоритмов находить для заказчика нужных партнеров либо проводить защищенные сделки по купле-продаже активов.

Брокер и заказчики работают на основе договора, по которому стороны в определенном объеме несут ответственность за свои действия, приобретают права и обязанности. Как правило, больший объем ответственности и обязанностей по соответствующим контрактам имеет брокер, поскольку, во-первых, получает за свою работу компенсацию, а во-вторых — решает задачи особой сложности, в которых его партнер может быть попросту некомпетентен (и потому вынужден полностью довериться брокеру).

Вас определенно заинтересуют .

Разница между брокером и трейдером

Итак, подытоживая тему разницы между брокером и трейдером можно отметить следующие различия:

1. Трейдер продает и покупает валюту (или другиебиржевые товары). Брокер ничего не покупает и не продает, он только оказывает посреднические услуги. Даже в своих дилинг-центрах инициатива на покупку или продажу исходит от трейдера, а брокер оказывает услуги ликвидности.

2. Трейдер зарабатывает на разнице цены. Поэтомутрейдеру надо купить товар по изкой цене, а продать по высокой цене. Иначе трейдер не получит прибыли. Брокер зарабатывает на процентах от объема сделок трейдера. Поэтому брокеру надо всего лишь, чтобы трейдеры торговали. Им достаточно только этого.

3. Если трейдер купит товар по высокой цене, апродаст его по более низкой цене, то у трейдера будут убытки. А у брокера убытков не будет. Брокер заработает в любом случае на процентах от сделки трейдера. Поэтому часто брокеров не слишком волнует профессионализм трейдеров. Брокеры готовы без всяких экзаменов обслуживать трейдеров студентов и пенсионеров.

4. В дилинговых центрах между трейдерамиотсутствует конкуренция, так как у брокера достаточно большой запас валюты для обеспечения ликвидности. Поэтому в дилинг-центрах трейдеры не соревнуются друг с другом, кто быстрее купит товар по более выгодной цене. А между брокерами, наоборот, идет очень жесткая конкуренция за привлечение к себе трейдеров, так как заработок брокера зависит от количества и объема сделок трейдеров.

Поэтому трейдеры делятся своими секретами на разных форумах, а брокеры свои секреты никогда не выдают. Поэтому брокеры пытаются обучать трейдеров работать на бирже и пытаются создать трейдерам хорошие условия работы (минимальные комиссии, учебные материалы, разные способы ввода и вывода денег, хорошее программное обеспечение и т.п.).

В чем разница между брокерами, дилерами и трейдерами?

БРОКЕР — посредник (лицо или фирма) при заключении различных сделок, действующий по поручению и за счет клиентов.

ДИЛЕР – это профессиональный участник рынка ценных бумаг, совершающий операции с ценными бумагами от своего имени и за свой счёт. Бывают:

Член фондовой биржи или банк, занимающийся куплей-продажей ценных бумаг, валют, драгоценных металлов; действует от своего имени и за собственный счёт;

Предприниматель, торгующий в розницу продукцией, которую он закупил оптом

ТРЕЙДЕР – торговец, действующий по собственной инициативе и стремящийся извлечь прибыль непосредственно из процесса торговли.

Сотрудник брокерской фирмы, непосредственно участвующий в биржевой торговле, исполняющий заказы на куплю-продажу ценных бумаг;

Любое юридическое или физическое лицо, обладающее правом заключать сделки на бирже;

В заключении о брокерах и трейдерах

Хотя и трейдеры и брокеры покупают и продают ценные бумаги, помимо этого брокеры выступают как агенты по продажам. Трейдеры же в отличие от них работают в основном на крупные инвестиционные компании, продают и покупают ценные бумаги на деньги организации.

Как правило, брокеры напрямую связываются с клиентами, получая от них инструкции по продаже и покупке ценных бумаг. Трейдеры же заключают на бирже сделки по поручению портфельного менеджера инвестиционной компании. К тому же, брокер, помимо своей основной деятельности, формирует и расширяет клиентскую базу.

Рабочий день как брокера так и трейдера разнообразен и насыщен. Многим из них очень нравится их работа, так что они часто посвящают ей свою жизнь. Некоторые становятся портфельными менеджерами или аналитиками.

Главное отличие трейдера от брокера в том, что брокер выполняет функции посредника, не участвуя в купле-продаже активов, а трейдер является основным участником таких торгов и, при необходимости, прибегает к услугам брокера.

Иначе говоря, брокер гарантированно получает доход, независимо от результатов торгов. Трейдер, в отличие от него, получит прибыль лишь в том случае, если использует правильную, соответствующую рыночному тренду стратегию, участвуя в операциях купли-продажи.

Брокер — отдельное лицо или фирма, занимающиеся посредничеством при заключении сделок на фондовой бирже. Брокеры заключают сделки, как правило, по поручению и за счет клиентов, а также могут действовать и от своего имени, но за счет доверителей. За посредничество брокеры получают определенную плату по соглашению сторон или в соответствии с устанавливаемой биржевым комитетом таксой. Посреднические сделки совершаются, главным образом, через брокерские конторы, фирмы или их филиалы.

Брокер в биржевом кольце (яме) — член биржи, который заключает сделки непосредственно в биржевом кольце (яме) как для себя, так и по поручению других лиц или фирм за вознаграждение — брокеридж, ведет их счета, принимает деньги или ценности в уплату депозита или маржи.

Брокер представляющий — независимый от принципала агент, который принимает заказы от клиентов на заключение биржевых сдепок, но сам не ведет их счета и не принимает деньги или ценности в уплату депозита или маржи, а передает их комиссионным домам.

Брокеридж— вознаграждение, получаемое брокером от клиентов. Исчисляется в процентах от стоимости заключенных при участии брокера сделок.

Дилер — лицо (или фирма), осуществляющее биржевое или торговое посредничество за свой счет. Дилеры являются членами фондовой биржи. Они действуют от своего имени и могут выступать посредниками между брокерами, другими дилерами и клиентами. Доходы дилера образуются за счет разницы между покупной и продажной ценой валют и ценных бумаг, также за счет изменения их курсов. Дилеры выступают и как посредники по продаже товаров на спотрынках. Они принимают на себя большую часть риска от операций, покупая и продавая товары с целью получения прибыли от сделок.

Специфика деятельности брокерских и дилерских компаний определяет особые требования, предъявляемые руководством таких компаний к получению внутренней финансовой информации— информации о наличии денежных средств и ценных бумаг в портфеле компании и клиентов в любой момент времени.

Внутренний учет операций с ценными бумагами направлен на предоставление финансовой информации руководству для принятия инвестиционных решений и планирования операций. Главными задачами являются:

Формирование полной, достоверной и оперативной информации об операциях с ценными бумагами;

Подготовка документов для совершения сделок с ценными бумагами;

Составление регулярной внутренней отчетности руководству;

Подготовка регулярной отчетности клиентам. Брокерские и дилерские компании осуществляют внутренний учет операций с ценными бумагами отдельно и в дополнение к бухгалтерскому учету их финансово-хозяйственной деятельности для целей более точного отражения специфических операций, проводимых этими компаниями на рынке ценных бумаг. Основными принципами внутреннего учета операций с ценными бумагами являются:

Отражение всех операций с ценными бумагами в ведомостях внутреннего учета на день совершения операции. В случае, если компания получает информацию о факте совершения операции с ценными бумагами позднее конца рабочего дня, когда операция была совершена, то указанная операция отражается в ведомостях внутреннего учета не позднее конца рабочего дня, когда информация о совершении операции была получена;

Разделение во внутреннем учете собственных денежных средств и ценных бумаг и денежных средств и ценных бумаг своих клиентов. Система внутреннего учета предполагает открытие и ведение отдельных счетов по ценным бумагам и счетов аналитического учета по денежным средствам для каждого клиента и контрагента компании;

Предоставление регулярной отчетности клиентам компании по результатам операций с ценными бумагами, которые были совершены для данного клиента. Отчетность клиентам отражает все операции, произведенные для клиента с использованием его средств и ценных бумаг, а также остаток денежных средств и ценных бумаг на счете клиента согласно данным внутреннего учета.

Чем отличаются брокеры от дилеров? И в чем их предназначение на рынке Форекс?

Если вы не вхожи в круг крупных финансовых воротил, оперирующих многомиллионными состояниями, выход на финансовые рынки вряд ли станет для вас возможным без помощи посреднических структур, налаживающих связь между покупателем и продавцом.

Дилеры и брокеры как раз и являются такими посредниками, взаимодействующими с частными лицами, бизнесом и государством. Они помогают в совершении финансовых операций и формировании сделок, снабжают трейдеров и инвесторов актуальной информацией, берут на себя решение многих вопросов, за что обычно взимают комиссионные.

Чем отличаются брокеры от дилеров, а также в чем их предназначение?

Большинство новичков, только начинающих интересоваться трейдингом, никогда не задавались вопросами в духе – “Чем отличается брокер от дилера?”, а для многих людей, так и вообще, эти понятия считаются схожими. Вот только это далеко не так. Чтобы понять, в чем разница, следует разобраться в сути каждого из определений.

2 ЛУЧШИХ БРОКЕРА ОПЦИОНОВ, КОТОРЫХ ВЫБРАЛИ ВЫ!

Не требуется верификация! | обзор | отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

Не требуется верификация! | обзор | отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$  Депозит от 5$. Новый брокер! | обзор | отзывы | ПОПРОБОВАТЬ СИГНАЛЫ

Депозит от 5$. Новый брокер! | обзор | отзывы | ПОПРОБОВАТЬ СИГНАЛЫ

РЕКОМЕНДУЕМ: ОНИ ОСТАЮТСЯ ЛИДЕРАМИ НА FOREX!

Брокеры и их предназначение на рынке Форекс

Первоочередная задача биржевого брокера – покупать и перепродавать акции или опционы и прочие активы). Они не только организуют сотрудничество покупателей и продавцов, извлекая из этого выгоду, но и снабжают клиента полезными сведениями, полученными благодаря своему опыту и проведению грамотной аналитики ведущими экспертами, позволяющей судить о ситуации на финансовых рынках.

Роль брокеров могут взять на себя лица или компании, являющиеся официально зарегистрированными участниками биржи. Брокерские организации не становятся собственниками приобретаемых финансовых активов, так как вся масса проводимых ими сделок погашается клиентскими средствами. Брокеры ведут клиентский счет, принимая денежные средства или другие ликвидные ценности в качестве оплаты, а затем выполняют поручения пользователей по приобретению/продаже тех или иных активов или (как вариант, если на то дал согласие сам клиент) принимают собственные решения полагаясь на опыт. Оплату за посредничество списывают у трейдеров/инвесторов обычно автоматически, а выражается она как правило в процентах от объема заключенной сделки.

Хорошие посредники предлагают клиентуре наилучшие расценки и не обременяют их высоким уровнем комиссионных сборов, дают выигрышные советы, основываясь на наблюдениях за рынком собственной команды хорошо подготовленных аналитиков. Каждая сделка проворачивается посредством фирм, контор и их филиальных сетей.

Более того, за неправомерные действия брокер может быть призван к ответственности по всей строгости закона. Сделки заказчиков должны выводиться на реальную биржу, а цены котировок формироваться демократичным образом.

Дилеры и их предназначение на рынке Форекс

Итак, чем отличается брокер от дилера? В первую очередь тем, что взаимодействуя с клиентом, брокером или другим дилером, изначально дилерская организация может сама назначить валютную котировку (а также котировки других финансовых инструментов из широкого списка торгуемых – фьючерсы, контракты и прочие) и расценки для заказчиков. Фирмы и обособленно стоящие лица способны стать поставщиками услуг в рамках финансовых рынков, оказывать содействие в качестве посредников (торговый или биржевый сегмент), задействовав собственные средства и свое имя. Они могут как иметь место на бирже, так и не иметь такового.

Дилер занимаются формированием котировок для своей пользовательской базы, управляют клиентскими счетами и получают за это вознаграждение в финансовом эквиваленте, определяемое в индивидуальном порядке. Формирование прибыли происходит на основе спреда или разницы в курсах/скачках цен тех или иных активов. Когда пользователи осуществляют финансовые операции при содействии дилеров, посредник уже сам решает, куда ему направить сделку – вывести на биржу, в сотрудничающую с дилером банковскую организацию или на балансный счет ДЦ. В подавляющей массе, именно дилер / дилинговый центр вынужден сталкиваться с рисками во время проведения его клиентами финансовых операций, преследуя материальные выгоды.

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ ПО ДАННЫМ «ИНТЕРФАКС»

2007 год. БОНУС $1500 НА СЧЕТ. | СЕРВИС FXCOPY | обзор/отзывы

2007 год. БОНУС $1500 НА СЧЕТ. | СЕРВИС FXCOPY | обзор/отзывы  1998 год. ECN брокер! CASHBASK ОТ АЛЬПАРИ | обзор / отзывы

1998 год. ECN брокер! CASHBASK ОТ АЛЬПАРИ | обзор / отзывы  2007 год. FinaCom. 15% БОНУС + КЕШБЭК | обзор / отзывы

2007 год. FinaCom. 15% БОНУС + КЕШБЭК | обзор / отзывы  1997 год. Нацбанк РБ. Не для РФ! 50.000$ НА ДЕМО | обзор / отзывы

1997 год. Нацбанк РБ. Не для РФ! 50.000$ НА ДЕМО | обзор / отзывы

А ТАКЖЕ ЛУЧШИЕ БРОКЕРЫ БИНАРНЫХ ОПЦИОНОВ В 2021:

Депозит от 10$! ТОРГОВЛЯ БЕЗ ВЕРИФИКАЦИИ | обзор / отзывы

Депозит от 10$! ТОРГОВЛЯ БЕЗ ВЕРИФИКАЦИИ | обзор / отзывы  Копирование сделок! 10.000 НА ДЕМО СЧЕТ | обзор / отзывы

Копирование сделок! 10.000 НА ДЕМО СЧЕТ | обзор / отзывы

В чем разница и что общего между брокерами и дилерами?

Несмотря на некоторые различия, брокер от дилера отличается не так уж и сильно. Оба типа поставщиков услуг являются посредническими структурами, формирующими внутреннюю отчетность по производящимся на рынке ценных бумаг транзакциям, чтобы в дальнейшем, со знанием дела проанализировав финансовую среду, принять важное решение по поводу последующих действий (инвестирование и другие финансовые операции).

Актуальная финансовая информация, также собирается по отношению к самим клиентам:

- имеет значение объем денежных средств, которыми он может оперировать,

- и другие активы, будь то опционы, валютные контракты или что-то другое,

- проводится анализ заключенных ранее сделок.

Оптимизированное сотрудничество клиентской базы, бирж и вкладчиков (инвесторы), обеспечивающееся брокерскими и дилерскими компаниями, невозможно без выполнения ими следующих действий:

- Проведение анализа финансовых рынков, получение достоверных и своевременных данных по всем совершенным на биржах операциям с различными активами.

- Приготовление необходимых документов для проведения сделки.

- Создание внутренних отчетов по всем операциям, которые в дальнейшем направляются выше поставленным руководителям. Также подается задокументированная отчетность для фирм или клиентуры.

- Дилерами открываются и ведутся отдельные счета, для любого работающего с ценными бумагами пользователя, ведется аналитическая отчетность.

Все результаты и статистика финансовых операций клиентов фиксируется, как и изменения в балансе счета. Любой сотрудничающий с брокерской или дилерской компанией пользователь имеет право запросить эти данные.

Брокеры и дилеры в других сферах деятельности

Выше мы рассмотрели, чем отличается брокер от дилера и какие с ним имеет общие моменты, применимо к активам по рынку акций. Но следует осознавать, что эта информация применима и к другим сферам, подразумевающим финансовые операции по купле/продаже разнообразных ценностей. Брокеры и дилеры могут работать в сфере кредитования, страховых услуг, работы на рынке Форекс и многих других.

Так или иначе, брокеры всегда действуют по согласию конкретной стороны соглашения, к примеру, закупаются техникой или валютой, решают вопросы по страхованию грузов и их перевозке в другие страны. Условия, по которым проводится сделка, обсуждаются заранее и в них прописываются все обязанности брокера.

Дилеры же берут на себя роль непосредственных участников в сделке как одна из сторон, соответственно, им приходится мириться с целым рядом рисков для собственного кошелька. Они самостоятельно выбирают, с какими продавцами и поставщиками им вести дела, оперируют временным промежутком предполагаемого сотрудничества, диктуют свои условия, касающиеся получаемого вознаграждения.

В чем же главные отличия в деятельности брокера и дилера?

Если проанализировать все сказанное выше, можно выделить главное отличие между этими двумя типами посредников.

Оно заключается в том, что брокер является лишь связующим звеном в отношении своего клиента и биржи, к которой тот хочет получить доступ, и взимает за свои услуги комиссионные сборы. Дилер же получает право на заключение прямых сделок с клиентами, где биржа может вообще не фигурировать.

В качестве примера брокерских организаций можно привести Finam или БКС, Открытие Брокер и многие другие. А что касается дилеров – это практически любые посредники, работающие с Forex (можете тыкать пальцем наугад и не ошибетесь).

Нередки ситуации, когда одна компания одновременно занимается брокерскими с дилерскими услугами.

К примеру, тот же Финам имеет брокерское подразделение, позволяющее его клиентам совершать финансовые операции на Московской бирже, и дилерскую структуру с возможностью трейдинга рядом валютных активов. Они друг с другом не пересекаются, но оба являются весомыми винтиками, благодаря которым наш фондовый рынок и живет. Без широкого списка брокеров и дилеров рынок в текущем своем состоянии не смог бы без проблемно функционировать.

Брокер & дилер: кого выбрать и как их отличать?

ТОП БРОКЕРОВ, ПРИЗНАННЫХ НЕЗАВИСИМЫМИ РЕЙТИНГАМИ

Система копирования сделок. | обзор | отзывы | ТРЕЙДИНГ С 5 $

Система копирования сделок. | обзор | отзывы | ТРЕЙДИНГ С 5 $  Не требуется верификация! | обзор/отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

Не требуется верификация! | обзор/отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

ТОП ФОРЕКС БРОКЕРОВ РОССИЙСКОГО РЕЙТИНГА НА 2021 ГОД:

2007 год. Как получить 1500$? =>> БОНУС $1500 | обзор / отзывы

2007 год. Как получить 1500$? =>> БОНУС $1500 | обзор / отзывы  2007 год. FinaCom. КОПИРОВАТЬ СДЕЛКИ ТРЕЙДЕРОВ | обзор/отзывы

2007 год. FinaCom. КОПИРОВАТЬ СДЕЛКИ ТРЕЙДЕРОВ | обзор/отзывы  1998 год. FCA, НАУФОР. | ВСЕ АКЦИИ И КОНКУРСЫ | обзор/отзывы

1998 год. FCA, НАУФОР. | ВСЕ АКЦИИ И КОНКУРСЫ | обзор/отзывы

http://centvet.ru/types/foreks-dilery-otlichie-ot-brokerov-v-chem-raznica-mezhdu-dilerom-i-brokerom/

Чем отличаются брокеры от дилеров? И в чем их предназначение на рынке Форекс?