Комиссии форекс-брокеров: как и за что платит трейдер. Расходы на торговлю на форекс

Сегодня мы с вами поговорим про комиссии Форекс брокеров. Торговля на рынке наделена большим количеством преимуществ, главные среди которых заключаются в высокой потенциальной прибыли, а также в широкой доступности. Чтобы получать стабильный доход от торговли, нужно освоить базу финансового рынка, найти эффективную торговую стратегию, а также надежного брокера, который защищает интересы своих клиентов. Главная задача трейдера заключается в использовании колебаний цен в своих целях, то есть, покупать дешевле и продавать дороже.

Однако потенциальная прибыль при совершении одних и тех же операций у разных брокеров отличается. Дело в том, что каждый брокер берет разную стоимость за оказание своих услуг. Комиссия брокера обязательно должна учитываться спекулянтами, так как от нее напрямую зависит потенциальная прибыль.

На чем зарабатывают брокеры

Любой брокер за вывод сделок на валютный рынок получает определенное вознаграждение. При этом аппетиты у разных брокеров могут существенно отличаться.

Брокеры могут взимать с трейдеров дань тремя способами: с помощью спреда, свопа или комиссии. В этой связи, перед тем как начать сотрудничество с тем или иным брокером, нужно тщательно изучить предлагаемые им условия сотрудничества.

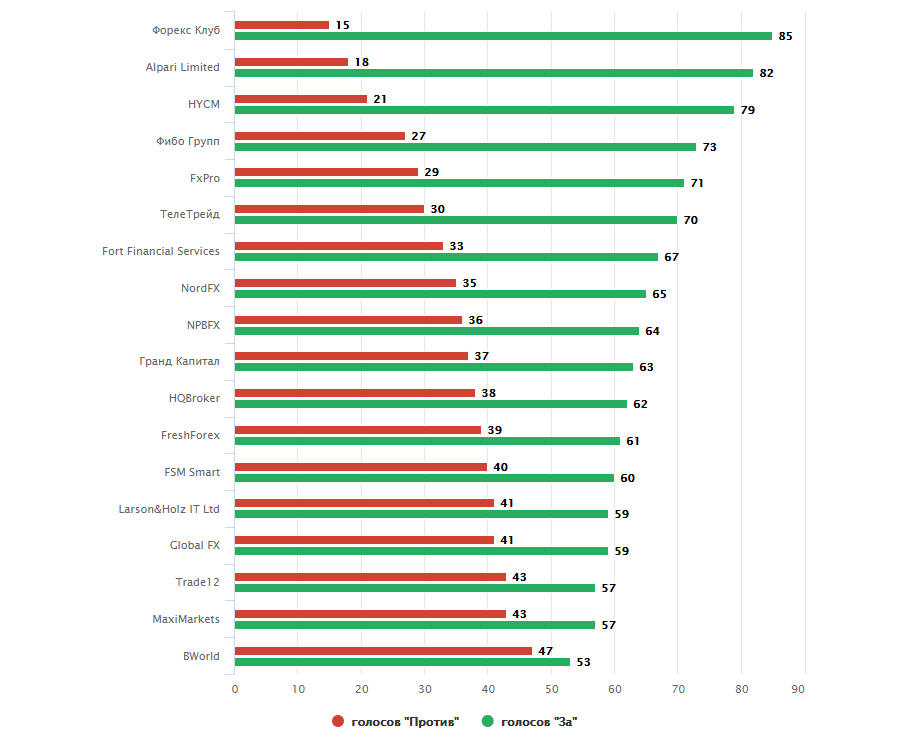

Хочу сразу отметить, что самые популярные брокеры, как правило, предлагают самые выгодные условия сотрудничества. Они с целью увеличения количества клиентов идут на сокращение комиссий. В этой связи новичкам, которые еще плохо разбираются в дилинговых центрах, я бы посоветовала выбирать самые популярные среди трейдеров компании.

Спред на рынке Форекс

При изучении торгового терминала вы можете заметить, что почти все брокеры предоставляют 2 цены: бид и аск для всех инструментов. Одна цена предназначается для покупок, а вторая – для продаж. Между этими двумя ценами всегда наблюдается разница, которая и называется спредом. Размер спреда и является официальным заработком брокера.

Чтобы понять, как брокер зарабатывает на спреде, предлагаю вам рассмотреть конкретный пример. Допустим, на паре евро/доллар цена Бид равняется 1,1, а цена Аск – 1,1002. В связи с тем, что на рынке всегда есть и покупатели и продавцы, брокер приобретает по цене 1,1 и продает по цене 1,1002, зарабатывая 2 пипса с каждого лота. Сразу же после заключения ордера трейдер получает убыток, так как брокер списывает сразу же со счета размер спреда.

Размер спреда отличается у разных брокеров и на разных активах, при этом иногда разница может быть существенной. Иногда именно этот показатель может стать решающим при выборе подходящего дилингового центра. Особенно важен этот показатель для тех трейдеров, которые предпочитают скальпинг, так как они открывают большое количество сделок с небольшим профитом. В этой связи, если один брокер берет за 1 ордер 1 пипс, а другой 3 пункта, такая разница окажет существенное влияние на конечный результат торговли.

Есть еще один важный момент, который часто не учитывается начинающими трейдерами, речь идет о спреде. Спред может быть как фиксированным, так и плавающим. Последний встречается на ECN-счетах с рыночным исполнением, а если сделки не выводятся на международный рынок, то тогда спред фиксированный. В момент публикации важных экономических новостей, когда наблюдается резкий рост волатильности, спред существенно увеличивается силами поставщиков ликвидности и маркет-мейкеров. Так как брокеры у них берут котировки, спред на ECN счетах тоже существенно увеличивается и может достичь размера в 50 пунктов.

В этой связи если открытие сделки размером в 1 лот приносит убыток в размере 20 долларов, то в момент расширения спреда убыток может достичь 500 долларов. В это же время брокеры с instant исполнением вообще не позволяют трейдерам открыть сделки, так как они согласно торговым условиями не имеют права увеличивать спред, но он уже увеличен маркет-мейкерами. В этой связи брокеры не разрешают трейдерам открывать сделки, пока спред не уменьшится до адекватных размеров.

Своп представляет собой еще одну разновидность комиссии брокера. Своп представляет собой комиссию за перенос сделок на следующий день. При этом, своп бывает как положительным, так и отрицательным, то есть, в первом случае счет трейдера увеличивается за перенос сделки, а во втором – уменьшается. Размер свопа определяется в зависимости от разницы процентных ставок между валютами в используемой паре.

Трейдеры, которые ведут торговлю на коротких тайм-фреймах, могут не обращать внимание на своп. Его стоит учитывать тем спекулянтам, которые предпочитают вести среднесрочные и долгосрочные торги.

Комиссия брокера за объем

Относительно недавно одним из самых популярных среди дилинговых центров способом получения дохода являлась комиссия за каждый проторгованный трейдером лот. Сегодня большая часть брокеров не используют этот метод заработка. По этой причине, если выбранный вами дилинговый центр требует от вас комиссию за объем, то вам следует воспользоваться услугами другого брокера.

Комиссию за объем можно считать оправданной лишь в том случае, когда выбранный вами дилинговый центр обеспечивает довольно низкое значение спреда даже в период оглашения важных новостных сообщений. Если для получения дохода вы применяете стратегию торговли по новостным сообщениям, то вам будет более выгодно оплачивать комиссию за объем, чем вести торги при высоком спреде.

Ориентируясь на информацию о существующих типах комиссии, которые дилинговые центры применяют для получения дохода, вам будет значительно проще выбрать брокера с подходящими для вас торговыми условиями. Выбор оптимальных торговых условий напрямую зависит от тактики открытия позиций, которые вы предполагаете применять для получения дохода. Кроме того, воспользовавшись информацией о существующих комиссиях, вы можете рассчитывать на потенциальную прибыль, которую вам может принести та или иная методика создания позиций.

В биржевой торговле (и, в частности, в торговле на Forex), так же, как и в любом другом виде бизнеса, кроме прибылей и убытков присутствуют операционные расходы.

Операционные расходы при торговле на валютном рынке принято называть транзакционными издержками. На Forex чаще всего присутствуют три вида транзакционных издержек: комиссии, спред и своп.

На фондовом и товарном рынках весьма распространена практика взимания комиссии брокерами с их клиентов при совершении сделок. Однако на Forex очень немногие брокеры запрашивают с трейдеров фиксированные комиссионные. Чаще это происходит при совершении сделок большого объема, когда сделка выводится напрямую на межбанковский рынок. Комиссия, обычно, взимается при открытии сделки, но бывает, что и на ее закрытии. В свою очередь, с мелких розничных трейдеров комиссии за совершение сделок большинство брокеров, как правило, не берут.

Следующим, куда более распространенным видом транзакционных издержек при торговле валютами является спред. Как известно, спред – это разница между ценой продажи валютной пары и ценой ее покупки. Спред на Forex выражается в пунктах. Таким образом, если трейдер купит некую пару, а затем сразу ее продаст – цена продажи окажется меньше, даже если котировки пары останутся при этом неизменными.

Разные компании-брокеры в рамках своих условий торговли предлагают различную величину спреда. Причем, существуют такие брокеры, у которых спреды плавающие, и такие, у которых величина спреда – фиксирована. Однако и у последних бывают оговорены условия, при которых величина спреда по некоторым причинам может меняться на определенное время (как правило, в сторону увеличения).

Величина спреда также зависит от валютной пары, по которой он устанавливается. Для наиболее популярных валютных пар, обладающих наибольшей ликвидностью – спред небольшой (1-5 пунктов или даже доли пункта). По мере уменьшения популярности пар – спред по ним увеличивается. Для экзотов вполне обыденными являются спреды в десятки пунктов.

Размеры и правила установки спредов могут быть немаловажными факторами при выборе брокера для торговли. Разумеется, трейдеру выгодны как можно более низкие спреды, а фиксированные спреды предпочтительнее плавающих.

Третий вид комиссии, который платят трейдеры, не закрывающие все свои сделки в течение торгового дня – это плата за перенос позиции, так называемый своп (swap). Перенос позиции представляет собой операцию, при которой дата валютирования сделки переносится на сутки вперед. При этом происходят краткосрочные взятие в кредит некоторой (в зависимости от величины ордера) суммы одной валюты пары и помещение на депозит соответствующей суммы второй валюты. Таким образом, стоимость свопа зависит от направления сделки (продажа или покупка) и от процентных ставок по валютам пары.

В отличие от спреда, который всегда взимается в пользу брокера, своп может иметь и положительное для трейдера значение. Это происходит в случае, если процентная ставка валюты, помещаемой на депозит, окажется выше, чем кредитные проценты по второй валюте. Такое бывает нечасто, однако, почти у каждого брокера можно найти несколько валютных пар, своп по которым (на сделках определенного направления) будет в пользу клиента.

Плата за перенос позиции для наиболее ликвидных пар составляет десятые доли пункта и почти не влияет на прибыльность сделки в краткосрочной перспективе. Однако для средне- и долгосрочных ордеров своп может являться вполне ощутимой частью прибыли или убытка. Более того, даже существуют торговые стратегии, в которых основным источником дохода является именно плата за перенос позиции. Конечно, для этих стратегий выбираются пары и направления с положительным для трейдера свопом, а также, по возможности, периоды относительно спокойных и предсказуемых торгов по этим парам.

Каждый брокер предоставляет своим клиентам таблицу значений свопов по большинству доступных валютных пар с указанием тех пар и направлений, свопы по которым положительны для трейдера. Естественно, таблицы эти время от времени претерпевают изменения, вслед за изменением процентных ставок по тем или иным валютам.

Расходы на торговлю — это сумма издержек, которые трейдер на Форекс вынужден нести для продолжения своего дела. Существуют опциональные расходы на те вещи, которые трейдер пожелает приобрести: например, на новостные службы, службы технического анализа или на более качественное соединение — и обязательные расходы , которые должен платить каждый.

За каждую сделку, размещенную самостоятельно, вы платите напрямую, а за каждую сделку, размещенную через брокера — в виде комиссии. Эти расходы варьируются от брокера к брокеру, но обычно составляют сравнительно небольшую сумму. Чаще всего это единственные издержки на торговлю, которые вы несете.

Возможно, звучит достаточно просто, но многие трейдеры не придают значения этим расходам и, таким образом, недооценивают сложность в извлечении долговременной прибыли.

Далеко не всегда трейдеры на Форекс не получают прибыль из-за плохих стратегий — иногда плохое управление или недооценка расходов могут привести к неудаче там, где результаты самой торговли должны были бы привести к успеху.

Трейдер может лучше управлять капиталом, узнав об основных торговых издержках, которые ему придется нести.

Спреды и комиссии на Форекс

Наиболее часто встречающимися расходами в торговле являются спреды и комиссии, взимаемые брокером за каждую сделку. Их трейдер обязан платить вне зависимости от того, насколько успешным он является.

В чём суть термина «спред»?

Упрощённо можно сказать, что спред – это плата, которую трейдер платит брокеру за совершение сделки. На своих торговых платформах брокеры предлагают две цены для каждой валютной пары: цену покупки (бид) и цену продажи (аск).

Спред – это разница между этими двумя ценами, которые брокер устанавливает для трейдеров. Именно за счёт неё брокеры зарабатывают свои деньги и делают бизнес.

Проиллюстрируем суть спреда. К примеру, вы хотите открыть длинную сделку (на покупку) по паре EUR/USD; на графике указывается цена 1,2000.

Но брокер устанавливает две цены – 1,2002 и 1,2000. По нажатию на кнопку покупки вы откроете длинную сделку по цене 1,2002. Это значит, что вы заплатили 2 пункта – спред (разницу между ценами 1,2002 и 1,2000).

Теперь предположим, что вам нужно открыть короткую сделку (на продажу). И снова на графике отображается цена 1,2000. Брокер исполнит вашу сделку по 1,2000, но когда вы будете выходить из сделки – другими словами, выкупать короткую сделку – вам придется заплатить спред. Вне зависимости от цены во время закрытия сделки ваш ордер будет выполнен по цене, отличающейся на 2 пункта. К примеру, если бы вы захотели выйти из рынка по цене 1,9980, в действительности вы бы закрыли сделку по цене 1,9982.

Таким образом, спред – это ваши расходы на трейдинг и способ оплаты услуг брокера. Цена бид – это наивысшая стоимость, которую брокер заплатит для покупки у вас актива, а цена аск – это наименьшая стоимость, которую брокер заплатит за продаваемый вам инструмент.

Чтобы трейдер мог заработать или хотя бы избежать потерь по сделке, цена должна совершить достаточно сильное движение, чтобы покрыть затраты на спред.

Переменные спреды

Следует также упомянуть, что спреды, с которыми вам придется столкнуться, зависят от волатильности рынка и от самой валютной пары, которой вы собираетесь торговать. Изменение спредов — обычное явление на рынках с более высокой волатильностью.

Например, если на рынке тишина (нет особой активности, и волатильность низка), брокер взимает спред в +2 пункта; но если увеличивается волатильность или снижается ликвидность, брокер может увеличить его, чтобы учесть риски более быстрого и/или более узкого рынка.

Некоторые брокеры также взимают комиссию за обработку и совершение сделок. В таких случаях брокеры лишь совсем незначительно увеличивают спред или вообще не изменяют его, поскольку их основным источником денег являются комиссии.

Что такое комиссия и как она считается?

Комиссия похожа на спред в том, что трейдер платит ее с каждой совершенной сделки. Поэтому трейдеру необходимо извлекать достаточную прибыль, чтобы покрыть расходы на оплату комиссии.

Комиссии на Форекс бывают двух основных типов:

- Фиксированная комиссия – в этом случае брокер взимает одну и ту же сумму вне зависимости от размеров и объема совершаемой сделки. Пример: брокер с фиксированной комиссией может брать $1 с каждой транзакции, независимо от ее размера.

- Относительная комиссия – наиболее часто встречающийся вид расчета комиссии. Выплата брокеру зависит от размера сделки: например, он может взимать “$x за каждый $1 миллион в стоимости сделки”. Другими словами, чем больше объем сделки, тем выше комиссия за нее.

Брокер с относительной комиссией может взимать $1 за каждые $100.000 в валютной паре, которая продается или покупается. Если трейдер покупает $1.000.000 EUR/USD, брокер получает $10 в качестве комиссии. Если же трейдер покупает $10.000.000, то брокер получит $100.

Замечание: Относительная комиссия в некоторых случаях может изменяться в зависимости от объемов, которые продаются или покупаются.

Например, брокер может взимать комиссию в $1 за каждые $1.000.000 в покупаемых или продаваемых валютных парах вплоть до лимита в $10.000.000 на одну транзакцию.

Если трейдер покупает $10.000.000 EUR/USD, брокер получит $10 комиссии. Однако если трейдер захочет купить более чем $10.000.000 EUR/USD, он вынужден будет платить другую комиссию. Чаще всего комиссии изменяются линейно, чтобы сделать более крупные сделки более привлекательными, но у разных брокеров условия могут отличаться.

Другие издержки, о которых необходимо помнить

При взаимодействии с некоторыми брокерами возникают также скрытые издержки. Среди тех, на которые стоит обращать внимание: плата за неактивность, месячные или квартальные минимумы, издержки на маржу, а также дополнительные расходы на телефонные разговоры с брокером.

Принимая решение о том, какая модель комиссий наиболее эффективна в плане расходов, трейдер должен учесть собственные торговые предпочтения. Например, если вы торгуете большими объемами, вы, возможно, предпочтете фиксированную комиссию, чтобы сократить расходы. С другой стороны, более мелкие трейдеры могут остановиться на относительной комиссии, поскольку это выгоднее для не очень крупных сделок.

Кредитное плечо

Кредитное плечо — это инструмент, которым трейдеры пользуются для увеличения прибыли с их изначальных вложений. Одна из причин такой популярности рынков Форекс среди инвесторов кроется в легком доступе к кредитным плечам. Однако трейдеры должны быть осторожны в использовании их в сделках с комиссиями или спредами — они могут увеличить расходы на сделки до совершенно неприемлемых размеров.

Позиции, оставляемые на ночь

Если сделка происходит ночью, держащий позицию трейдер также вынужден заплатить комиссию.

Эти расходы обычно встречаются только на рынке Форекс и называются ночным ролловером.

В качестве ночного ролловера для каждой валюты, которую вы покупаете или продаете, добавляются свои процентные ставки. Разность между процентными ставками двух валют, которыми вы торгуете, — это стоимость удержания позиции ночью. Они определяются не вашим брокером, а соглашением между банками.

Например, если вы покупаете GBP/USD, оплата за ролловер будет зависеть от разницы процентных ставок Великобритании и США.

Если процентная ставка Великобритании составляет 5%, а США — 4%, трейдер получит выплату в 1% от стоимости своей позиции, поскольку он покупал валюту с большей процентной ставкой; если же трейдер продавал эту валюту, он бы вместо этого вынужден был заплатить 1% от суммы сделки.

Источники информации

Кроме традиционных расходов на торговлю в расчете ее общей прибыльности, необходимо учитывать также некоторые дополнительные.

Эта информация затем используется трейдером для принятия важных решений:

- Когда войти в рынок и уйти с него

- Как управлять любыми открытыми позициями

- Где установить стоп-лоссы

Таким образом, информация напрямую влияет на действия трейдера; хороший источник информации необходим для сохранения постоянного преимущества на рынке.

Оплата за источники информации обычно происходит в виде фиксированных ежемесячных взносов. Она варьируется от провайдера к провайдеру точно так же, как и качество и природа предлагаемой информации. Трейдерам важно определиться с наиболее удобным и достоверным источником до того, как платить деньги за него.

Среди иных дополнительных расходов можно отметить: подписки на журналы или кабельное телевидение, которые дают трейдеру доступ к круглосуточным каналам с финансовыми новостями, а также посещение выставок, шоу или тренировок, если вы новичок в торговле. Кроме этого стоит сказать о таких очевидно необходимых вещах, как надежный настольный компьютер или ноутбук и кухонные шкафы с огромным запасом кофе!

Выводы

Из этого урока вы узнали, что.

- . недостаточное внимание ко всем расходам на торговлю может помешать вам извлекать прибыль;

- . существуют опциональные и обязательные расходы;

- . в обязательные расходы входят спреды и комиссии, взимаемые брокером;

- . в опциональные расходы — дополнительные источники информации и новостные сервисы;

- . среди других расходов — плата за ночной ролловер, которая определяется как разность между процентными ставками двух стран, валюты которых участвуют в торгуемой валютной паре;

- . кредитное плечо может увеличить прибыль, но также увеличивает расходы на торговлю.

Форекс без спреда, безусловно выгоден люому трейдеру. Такая торговля, также позволяет заблаговременно произвести расчет всех затрат. Счета без спреда на Форекс, иногда могут оказаться архиважными во время применения стратегий торговли, которые требуют одинаковых значений цены продажи и цены покупки в котировках.

Сегодня, мы предлагаем сделать краткий обзор и изучить список брокеров, предоставляющих трейдинг без комиссий за сделку и без спреда.

Преимущества торговли на счетах у Форекс брокеров без спреда (комиссии)

Если у вас есть желание стать настоящим трейдером Форекс и найти для этого хорошего брокера, то первым делом следует обратить внимание на компании, предлагающие воспользоваться счетами без спреда.

Напомним, что спред является разницей между ценой покупки и продажи.

Именно данная разница, составляет брокерскую комиссию за сделку. При большом размере комиссии, доходы трейдеров минимальны, не зависимо от того насколько хороша их стратегия торговли.

Итак, брокерские компании, на сегодня предлагают такие виды комиссий в виде спреда:

- плавающий спред,

- и фиксированный

- и нулевой, для определенных пар или других торгуемых инструментов при использовании некоторых видов счетов.

В отличие от компаний, предоставляющих низкие спреды, брокеры без него полностью устраняют факт разницы между ценами продажи и покупки. А это означает, что и расширение спредов мешать вам не будет. Торговля с брокерами, предоставляющими услуги без комиссий за сделку, намного дешевле, особенно если они пользуются регрессивной шкалой, основанной на объемах, то есть больше торгуете – меньше платите.

Непосредственно концепция самих торгов без спреда более понятна, нежели торговля со спредами. Здесь вы видите ПРАВИЛЬНЫЕ ценовые уровни, вне зависимости от того продаете или покупаете. Итак, предлагаем вашему вниманию обзор Форекс брокеров, предоставляющих трейдинг без комиссий за сделку, то есть без спреда.

InstaForex – брокер № 1 предоставляющий Вам торговлю без комиссий и спреда

Торговля без спреда, дает возможность оплачивать комиссионные не по каждому открытому ордеру, а лишь с наторгованного объема, а такой подход имеет важное значение, когда в торговле , использующие минимальные рыночные движения. Бывают случаи, когда даже при спреде в один пункт закрыть сделку в прибыль не представляется возможным, так как он ее полностью поглощает. Поэтому торговля без спреда дает возможность добиваться практически 100-процентного исполнения ордеров по установленным ценам.

Одним из брокеров Форекс, позволяющим воспользоваться таким преимуществом, как торговать без комиссий за сделку, является компания InstaForex.

Компания начала предоставлять услуги на валютном рынке по интернет трейдингу с 2007 года. На сегодняшний день данный ECN брокер имеет массу инструментов:

- валюты,

- драг.металлы,

- CFD на акции и многое другое.

Деятельность брокера регулируется IFSC и РАУФР. Также отметим, что по версии WFA, компания не один раз признавалась наилучшим брокером по Азиатскому региону.

Чтобы торговать у данного брокера без спреда, трейдеру просто следует открыть либо счет типа «Insta.Eurica», либо типа «Cent.Eurica» (центовый).

Помимо этой уникальной возможности, необходимо отметить наличие:

- максимального плеча 1:1000,

- бонуса на пополнение в размере 40%,

- счета без свопов и много иных привлекательных торговых условий.

Форекс Брокер FXTM — Ваш трейдинг без комиссий и спреда

Список брокеров без комиссий за сделку продолжает довольно таки молодая компания, созданная в 2011 году – FXTM. Данный брокер, предлагает наилучшие условия, финансовые инструменты высокого класса и полноценное образование.

Брокер Форекс FXTM лицензирован такими надежными регуляторами, как:

Своим клиентам компания предоставляет возможность вести интернет торговлю посредством таких популярных торговых терминалов, как: МТ4, МТ4 Webtrader, МТ5 и Multiterminal. В распоряжении трейдеров основные, экзотические и минорные валютные пары, драг.металлы, CFD на акции, индексы и ETF.

Трейдерская деятельность, осуществляется с использованием одного из типов счетов:

- «Стандартный»,

- «Центовый»,

- «FXTM Pro»,

- «ECN Zero».

Также имеется счет для акционной торговли. Касательно пополнения и вывода средств, то сделать это возможно с помощью не менее 15-ти способов, в том числе: банковскими переводами, картами Mastercard/Visa, электронными средствами и т.п.

Возможность торговли без комиссий и спреда у Форекс Брокера FIBO GROUP

Продолжает наш обзор брокеров Форекс без комиссий за сделку компания FIBO GROUP, имеющая богатейший опыт работы (основана в 1998 году) и в зарубежных странах, и в России. Зарегистрирован данный брокер на Британских островах и проводит свою деятельность по лицензированию SIBA/L/14/1063, дающей право предоставлять инвестиционные услуги. Также деятельность компании регулируется «FSC».

Брокер FIBO GROUP, это не просто компания, а целый Форекс холдинг, имеющий множество офисов, в том числе в Мюнхене, Вене, Москве, Сингапуре, Лимассоле и других городах.

Благодаря наличию нескольких лицензированных компаний, входящих в данный состав холдинга и подпадающих под юрисдикцию различных государств, брокер имеет возможность предлагать своим клиентам широчайший выбор продуктов для инвестиционной деятельности и финансовых инструментов, в том числе Форекс, акции, фонды, фьючерсы и так далее.

В качестве торговых платформ, можно использовать самые популярные терминалы ( , cTrader, QST, Multicharts, CQG и другие. Касательно торговых счетов, то вы можете выбрать для себя любой подходящий вариант с разным видом исполнения по () подходящий для выбранной вами стратегии торговли.

Брокер Exness – обнуляет комиссии в виде спреда

Основанная в 2008 году, группа компаний Exness, также относится к брокерам Форекс предоставляющим возможность вести торги на валютном рынке без комиссий за сделку. На сегодняшний день эта группа позволяет использовать в торговле более 120 финансовых инструментов с одним из наиболее выгодных на рынке исполнением ордеров без спреда.

Отметим, что в конце 2011 года Exness была сертифицирована в соответствии с требованиями самого ISO 9001:2008. В сфере предоставления услуг по торговле CFD и иными , деятельность компании регулируется CySEC (№ лицензии 178/12).

Помимо этого, брокер является членом ICF, защищающего интересы клиентов и компенсирующего возможные издержки, возникающие при невозможности одного из его членов выполнить взятые на себя финансовые обязательства.

В целом став клиентом брокера Exness, трейдер имеет возможность пользоваться уникальным сервисом:

- веб-ресурс, поддерживающий 18 языков,

- клиентская поддержка на 15 языках,

- современные платформы торговли,

- дополнительные сервисы,

- автоматизирующие большинство процессов торговли на Форекс и многое другое.

Отдельно отметим наличие автоматического сервиса, не допускающего ситуаций возникновения отрицательного баланса на торговом счете, что особо важно в целях сохранения средств.

Обзор брокеров с минимальными комиссиями (спредами)

В торговле на финансовых рынках трейдеры постоянно сталкиваются с необходимостью платить за определенные услуги. Комиссия на Форекс – явление распространенное. Существует несколько типов сборов средств с трейдера. О них мы и поговорим в этой статье.

Итак, комиссия на Форекс включает в себя:

Спред (разница между ценами Бид и Аск);

Брокерские комиссии (за предоставление услуг трейдеру);

Свопы (банковские комиссии);

Реквоты (открытие сделок по котировкам, отличным от тех, по которым выставлялся ордер);

Комиссии за операции со счетом.

А теперь рассмотрим подробнее все виды платежей, которые делают трейдеры в процессе работы.

Спред

Как мы уже отмечали выше спред, это своего рода комиссия на Форекс. Трейдер открывает сделку с разницей между ценами Бид и Аск. Спреды есть у всех без исключения брокеров. Они делятся на фиксированные и нефиксированные.

Первые имеют определенное значение, которое не меняется. То есть, к примеру, спред между Бид и Аск валютной пары евро-доллар составляет 3 пункта. Соответственно, он не меняется на протяжении вашей торговли.

Такая комиссия на Форекс, как нефиксированный спред отличается тем, значение постоянно варьируется в зависимости от ситуации . Если фиксированное значение спреда – это искусственное изобретение брокеров, нефиксированный является проявлением рынка.

На самом деле, ни один брокер не может предоставить фиксированное значение спреда, не работая при этом в ущерб себе самому. Нефиксированный спред может варьироваться в диапазон от 0 до 50 пунктов . Причем в более спокойное время он стремится к нулю. В периоды выхода важной статистики, когда на рынке растет волатильность , комиссия на Форекс в виде спреда вырастает значительно.

Брокерские комиссии

Комиссия на Форекс взимается также за услуги компании . Действительно надежные брокеры, которые выводят позиции на рынок, берут деньги за свои услуги. В качестве рекламы, некоторые ДЦ кухонного типа заявляют, что у них нулевые комиссии за сделки на Форекс.

Но если вдуматься в суть таких заявлений, становится понятно, что брокер зарабатывает в этом случае на тех трейдерах, которые теряют деньги . А если это действительно так, значит компании выгодно, чтобы как можно больше ее клиентов теряло деньги. Ведь все это идет в карман брокеру.

Брокеры берут комиссии за сделки на Форекс чаще всего из спреда . То есть в каждую сделку они закладывают часть своей прибыли. Соответственно, таким компаниям выгодно, чтобы вы торговали и зарабатывали.

Форекс без спреда и комиссий – это мечта любого трейдера, но такое просто нереально. Только представьте, что вы пришли, к примеру, в парикмахерскую, а вас бесплатно подстригли. Но ведь есть же в чем-то подвох? Не может же быть так, чтобы услуги были оказаны бесплатно. То же самое касается и Форекса.

Брокер – это компания. У нее есть свой штат, которому нужно платить зарплату . Необходимо также оплачивать различные онлайн услуги. Из чьего кармана это делается, если брокер не берет комиссий? Ответ напрашивается сам собой. Форекс без комиссий для трейдера не сулит ничего хорошего.

Свопы

Комиссии за сделки на Форекс такие, как свопы взимаются при переносе позиции на следующие торговые сутки . Своп может быть как положительным, так и отрицательным. Поэтому иногда трейдеру выгодно удерживать сделки как можно дольше, а иногда рекомендуется не заниматься позиционным трейдингом, так как валютный своп может постепенно «съесть» весь профит.

Реквоты

Такие комиссии за сделки на Форекс, как реквоты являются скорее попыткой компании заработать на трейдере в условиях, когда он не может выполнить до конца обещанные им привилегии в виде фиксированного спреда .

Реквот у брокеров, предлагающих нефиксированный спред просто не бывает. В этом нет необходимости. С помощью таких проскальзываний брокер страхует свои риски и зарабатывает на трейдерах в период повышенной волатильности.

Если брокер заявляет, что у него фиксированный спред и нет проскальзываний, не верьте. Такого просто не может быть. Но если компания выполняет эти два пункта своих обещаний, значит в период выхода важной статистики случится обрыв связи или еще какие-то проблемы. Но сделку по очень выгодной для вас цене вам открыть просто не дадут!

Комиссии за вывод средств

У большинства брокеров предусмотрены комиссии за услуги по выводу средств . В принципе, без них тоже нельзя, потому что в противном случае, компании придется взять на себя эти расходы. И если брокер заявляет, что у него таких комиссий нет, значит он возьмет с вас деньги где-то еще.

Профессиональные трейдеры учитывают комиссии в своей работе. К примеру зная, каким будет своп, они принимают решение об открытии длинной или короткой позиции и времени , в течение которого сделка будет удерживаться.

Форекс брокеры с комиссиями за объем торговли. I

«Не забудь про комиссии за сделки на Форекс!»

Комиссия за сделку Форекс или что такое спред?

Обращаясь к брокеру, трейдер получает возможность осуществлять сделки на валютном рынке Форекс. С помощью торгового терминала он отправляет приказ, который тут же выполняется. Именно за эту услугу брокер и берет деньги, на этом строится доходность его бизнеса. Комиссия за сделку на Форекс называется спредом. Он включается в стоимость торгового инструмента, таким образом, уже покупая валюту (открывая сделку), вы платите пару пунктов (размер спреда у разных брокеров различается), которые уже добавлены к стоимости валютной пары. Ваша задача как трейдера, чтобы торговля оказалась, как минимум, безубыточной, заработать хотя бы потраченный на сделку спред. Логика здесь максимально простая и очень схожа с логикой любого самого банального бизнеса. К примеру, арендуя место под магазин, его владельцу необходимо, как минимум, заработать сумму, покрывающую стоимость аренды, иначе он уйдет в минус. На Форексе то же самое.

Виды комиссии за сделки на Форекс

Брокерские компании могут работать на условиях фиксированной комиссии за сделку Форекс или относительной. Эти два основных типа спреда не исключают друг друга. То есть, у одного и того же брокера вы наверняка сможете найти как счета, работающие с фиксированными спредами, так и счета со спредами плавающими или относительными. В основе типологии лежит привязка или ее отсутствие к объемам торговли трейдера, клиента компании. Если спред фиксированный, то плата трейдера за услуги брокера не будет зависеть от объемов совершаемых им сделок на валютном рынке. В этом случае фирма просто будет взимать какую-то фиксированную сумму с любой вашей сделки, будь она размером в один доллар или в тысячу долларов. Если же спред относительный, тогда сумма выплат брокеру будет напрямую зависеть от объемов вашей торговли.

Таким образом, как правило, трейдерам, объемы торговли которых еще не выросли, наиболее предпочтительными будут плавающие спреды. Если же вы торгуете на рынке давно и уже оперируете серьезными суммами — вам подойдут фиксированные спреды. Если вы намерены воспользоваться кредитным плечом, обратите особое внимание на то, как изменится ваша комиссия, если она относительная.

Комиссия за сделку Форекс за перенос на следующий день

Кроме стандартной комиссии за услуги брокера, трейдеру, который предпочитает торговли не внутри дня, а на более длительных таймфреймах придется оплачивать перенос открытой сделки на следующий день. Так называемый ночной ролловер взимается автоматически, если вы оставили позицию «ночевать». Сумма, которую снимает брокер, находится в прямой зависимости от того, по какой именно валютной паре открыта позиция. Размер данной комиссии за сделку на Форекс будет равен разнице между процентными ставками тех стран, чьи национальные валюты составляют ваш торговый инструмент.

Другие необязательные расходы

Если трейдер использует в своей торговле технические индикаторы, то возможно ему захочется приобрести какой-то из них за деньги, если нет альтернативы. Однако, надо признать, основные торговые индикаторы сегодня можно получить бесплатно. Также, к необязательным расходам в трейдинге можно отнести оплату высококачественной аналитической и новостной информации. Это необязательно, так как брокерские компании с именем и репутацией, как правило, предоставляют своим клиентам подобные ресурсы бесплатно. Одним из наиболее достойных, к примеру, является Claws&Horns. Брокер сам платит аналитической компании, а своим клиентам предоставляет сервис бесплатно.

Привет, неудержимые трейдеры!  Сегодня очень полезная статья! Обещал написать её в прошлой, поэтому берусь за дело. А вообще тема для этого поста зародилась в начале года, чем я занимался в то время, рассказывал. Вы будете в шоке! Форекс комиссия оказывает просто чудовищное влияние на результаты торговли! Наглядно смог для себя открыть это при тестировании, покажу и вам. Не обращали внимания на, думали, что он одинаковый у всех брокеров? После прочтения этого поста вы измените ваше мнение! Поехали!

Сегодня очень полезная статья! Обещал написать её в прошлой, поэтому берусь за дело. А вообще тема для этого поста зародилась в начале года, чем я занимался в то время, рассказывал. Вы будете в шоке! Форекс комиссия оказывает просто чудовищное влияние на результаты торговли! Наглядно смог для себя открыть это при тестировании, покажу и вам. Не обращали внимания на, думали, что он одинаковый у всех брокеров? После прочтения этого поста вы измените ваше мнение! Поехали!

Тестирование систем – полезная штука! Буду рассматривать на личном опыте, недавно тестировал свои системы в Excel и понял, как многие недооценивают комиссию брокеров (спрэд, своп ). При тестировании использовал построение графиков, очень показательно и наглядно.

Влияние форекс комиссии на примере трендовой системы

Для понимания сути вопроса расскажу немного о системе: стоп составляет в среднем 20 пп (4 знака), спрэд принимал в 2 пп. Риск в каждой сделке не превышал 1% (о грамотном подходе рассказывал в статье:), так как спрэд равен 1/10 стопа, значит, на комиссии в каждой сделке теряется 0,1%. Поэтому при каждой убыточной сделке теряется 1% по стопу и 0,1% комиссии. Профит составляет 5%, но комиссия также забирает 0,1%, поэтому чистый заработок в прибыльной сделке 4,9%. С этим, думаю, всё понятно. Результат в любой сделке уменьшается на 0,1%.

Изначально результаты меня порадовали, несмотря на большую просадку, получилась неплохая прибыль – 137% за один год! Тем более 2009 был совсем не трендовым. Но моя радость была преждевременна. Посмотрите, что получилось с этим графиком, если учесть комиссию в размере 0,1% от сделки:

Итоговый результат всего 33%! То есть комиссия съела 104% прибыли! Вы представляете?! В это мгновение я на минуту представил, как было бы хорошо торговать без спрэда и свопа… Но реальность никуда не деть. Вот такая коварная вещь, эта комиссия на форекс.

В этом случае можно было бы заработать 1316% всего за 4 года! Любой бизнес позавидует такому результату!

А вот что получается при спрэде всего 2 пп:

Итоговый результат 126%, вместо 1316%! Это наглядно показывает насколько важно учитывать комиссию при тестировании систем, и насколько важно с минимальными издержками! Просадка величиной 40-50% была несколько раз за это время, для реальной торговли такая система не подходит, поэтому я отказался от включения её в свой портфель.

Теперь посмотрим на этот вопрос с другой стороны. Представим систему, где стоп равен профиту, риск в сделке 1%. Прибыльные сделки 60%, соответственно 40% убыточные. Получается, что каждые 100 сделок в среднем 60 раз мы заработаем 1% и 40 раз мы потеряем 1%. Итоговый результат: 60-40=20% прибыли каждые 100 сделок. При спрэде (как в примере выше) мы теряем 0,1% в сделке. За 100 сделок мы потеряем 0,1%*100=10%. Если учесть своп, проскальзывание и возможные ошибки трейдера, проблемы с интернетом, то, скорее всего, торговля по этой системе будет убыточной.

Во многих книгах встречал мнение, что изначально существует вероятность 50 на 50 открыть прибыльную сделку (при равных стопах и профитах). Это на самом деле так. Нужно всего лишь немножко сместить вероятность в вашу сторону, чтобы заработать. То есть из 50 убыточных вариантов превратить 10 в прибыльные. Это вполне по силам любому. Но важно помнить, придётся сместить эту вероятность ещё сильнее, чтобы окупить издержки при торговле.

Для некоторых систем прибыльных «на бумаге» реальная торговля будет убыточной. Одним из способов для уменьшения влияния форекс комиссии на торговлю считаю работу на старших таймфреймах, например D1. При такой торговле величина стопов будет больше, а спрэд останется таким же. Как подобрать оптимальный период графика рассказывал в статье: .

Хочу обратить пристальное внимание любителей торговать экзотические валюты. Как правило, издержки на таких инструментах в разы выше. Лучше торговать EUR/USD, так как это самая популярная пара, то комиссии самые низкие. Прибыльная ТС на основных инструментах, вполне может стать убыточной на экзотических, будьте внимательны.

На этом буду заканчивать. Если у вас появились вопросы – не стесняйтесь, задавайте в комментариях, буду рад ответить!

Приглашаю подписаться на обновления сайта в форме ниже, так вы не пропустите интересные материалы. Или добавляйтесь в социальных сетях, где я анонсирую посты. Желаю вам самых низких комиссий на форекс! Пока!

P.S. Я со смеха умирал, когда смотрел этот мультик!

Международный валютный рынок Forex — это рынок, где одни валюты покупаются и продаются за другие. Рынок Форекс на сегодняшний день является одним из самых масштабных и прибыльных финансовых рынков. Торговый объем проводимых операций составляется порядка 4х триллионов долларов в день. Участниками рынка являются как банки и финансовые компании, так и частные лица — трейдеры. Особенность рынка Forex заключается в том, что в отличие от других финансовых рынков он работает круглосуточно пять дней в неделю, давая возможность постоянного заработка.

Трейдер, работающий на рынке Forex имеет возможность зарабатывать огромные суммы, вкладывая незначительные средства. Однако помимо того, что трейдер зарабатывает на Forex деньги, он еще платит комиссии. Комиссия на рынке Forex – это плата, взимаемая за совершение торговых операций. Комиссия на Forex взимается за осуществление сделок по покупке и продаже валюты. Основная комиссия на Forex это спред. Спред – это разница между покупкой и продажей валюты. Существуют комиссии, которые трейдер выплачивает, например, за снятие средств или открытие сделки.

Как правило, Forex комиссия это незначительная сумма денег, однако, если трейдер работает в краткосрочном периоде, открывая и закрывая по несколько сделок в день, здесь комиссия будет намного выше.

Как правило, величина комиссии зависит от определенных факторов:

- Ликвидность валютной пары. Так, например, популярные валютные пары имеют намного более меньшую торговую комиссию, чем на экзотические валютные пары. Как правило, значение комиссий между валютными парами классическими и экзотическими могут отличаться в несколько раз.

- Также имеет значение объем проводимой операции. Совершая совсем маленькую или, наоборот, большую операцию комиссия будет значительно выше.

- Также размер Forex комиссии зависит от типа торгового счета, на котором работает трейдер.

- Большое значение в размере Forex комиссии имеет состояние рынка. В период выхода макроэкономических новостей, выхода прогнозов опытных трейдеров, величина комиссии возрастает. Кроме того, при низкой ликвидности, которая может быть связана со временем суток или календарем, размер комиссии увеличивается.

Различают несколько видов Forex комиссий или по-другому – спреда. Спред существует фиксированный и плавающий, стандартный или для небольших счетов. Фиксированный спред – это комиссия, которая остается неизменной при любых обстоятельствах, складывающихся на рынке. Плавающий спред — это комиссия, составляющая 2 пункта при стабильной ситуации на рынке, однако, она может быть увеличена до 40 – 50 пунктов, если на рынке происходят непредвиденные изменения.

Трейдер, выбирающий Forex брокера для торговли на международном валютном рынке должен учитывать размер предлагаемого спреда. Трейдер должен стараться избегать брокеров, которые обязуются взять все затраты на себя, поскольку заработок брокера состоит из спреда, который выплачивают трейдеры в качестве комиссий за проведение сделок. Трейдер, должен отдать предпочтение тому брокеру, которые предоставляет возможность работать на рынке без дополнительных комиссий, используя в качестве платы за совершенные сделки спред. Перед тем как открывать торговый счет у Форекс брокера, проведите их анализ.

В торговле на финансовых рынках трейдеры постоянно сталкиваются с необходимостью платить за определенные услуги. Комиссия на Форекс – явление распространенное. Существует несколько типов сборов средств с трейдера. О них мы и поговорим в этой статье.

Итак, комиссия на Форекс включает в себя:

Спред (разница между ценами Бид и Аск);

Брокерские комиссии (за предоставление услуг трейдеру);

Свопы (банковские комиссии);

Реквоты (открытие сделок по котировкам, отличным от тех, по которым выставлялся ордер);

Комиссии за операции со счетом.

А теперь рассмотрим подробнее все виды платежей, которые делают трейдеры в процессе работы.

Спред

Как мы уже отмечали выше спред, это своего рода комиссия на Форекс. Трейдер открывает сделку с разницей между ценами Бид и Аск. Спреды есть у всех без исключения брокеров. Они делятся на фиксированные и нефиксированные.

Первые имеют определенное значение, которое не меняется. То есть, к примеру, спред между Бид и Аск валютной пары евро-доллар составляет 3 пункта. Соответственно, он не меняется на протяжении вашей торговли.

Такая комиссия на Форекс, как нефиксированный спред отличается тем, значение постоянно варьируется в зависимости от ситуации . Если фиксированное значение спреда – это искусственное изобретение брокеров, нефиксированный является проявлением рынка.

На самом деле, ни один брокер не может предоставить фиксированное значение спреда, не работая при этом в ущерб себе самому. Нефиксированный спред может варьироваться в диапазон от 0 до 50 пунктов . Причем в более спокойное время он стремится к нулю. В периоды выхода важной статистики, когда на рынке растет волатильность , комиссия на Форекс в виде спреда вырастает значительно.

Брокерские комиссии

Комиссия на Форекс взимается также за услуги компании . Действительно надежные брокеры, которые выводят позиции на рынок, берут деньги за свои услуги. В качестве рекламы, некоторые ДЦ кухонного типа заявляют, что у них нулевые комиссии за сделки на Форекс.

Но если вдуматься в суть таких заявлений, становится понятно, что брокер зарабатывает в этом случае на тех трейдерах, которые теряют деньги . А если это действительно так, значит компании выгодно, чтобы как можно больше ее клиентов теряло деньги. Ведь все это идет в карман брокеру.

Брокеры берут комиссии за сделки на Форекс чаще всего из спреда . То есть в каждую сделку они закладывают часть своей прибыли. Соответственно, таким компаниям выгодно, чтобы вы торговали и зарабатывали.

Форекс без спреда и комиссий – это мечта любого трейдера, но такое просто нереально. Только представьте, что вы пришли, к примеру, в парикмахерскую, а вас бесплатно подстригли. Но ведь есть же в чем-то подвох? Не может же быть так, чтобы услуги были оказаны бесплатно. То же самое касается и Форекса.

Брокер – это компания. У нее есть свой штат, которому нужно платить зарплату . Необходимо также оплачивать различные онлайн услуги. Из чьего кармана это делается, если брокер не берет комиссий? Ответ напрашивается сам собой. Форекс без комиссий для трейдера не сулит ничего хорошего.

Свопы

Комиссии за сделки на Форекс такие, как свопы взимаются при переносе позиции на следующие торговые сутки . Своп может быть как положительным, так и отрицательным. Поэтому иногда трейдеру выгодно удерживать сделки как можно дольше, а иногда рекомендуется не заниматься позиционным трейдингом, так как валютный своп может постепенно «съесть» весь профит.

Реквоты

Такие комиссии за сделки на Форекс, как реквоты являются скорее попыткой компании заработать на трейдере в условиях, когда он не может выполнить до конца обещанные им привилегии в виде фиксированного спреда .

Реквот у брокеров, предлагающих нефиксированный спред просто не бывает. В этом нет необходимости. С помощью таких проскальзываний брокер страхует свои риски и зарабатывает на трейдерах в период повышенной волатильности.

Если брокер заявляет, что у него фиксированный спред и нет проскальзываний, не верьте. Такого просто не может быть. Но если компания выполняет эти два пункта своих обещаний, значит в период выхода важной статистики случится обрыв связи или еще какие-то проблемы. Но сделку по очень выгодной для вас цене вам открыть просто не дадут!

Комиссии за вывод средств

У большинства брокеров предусмотрены комиссии за услуги по выводу средств . В принципе, без них тоже нельзя, потому что в противном случае, компании придется взять на себя эти расходы. И если брокер заявляет, что у него таких комиссий нет, значит он возьмет с вас деньги где-то еще.

Профессиональные трейдеры учитывают комиссии в своей работе. К примеру зная, каким будет своп, они принимают решение об открытии длинной или короткой позиции и времени , в течение которого сделка будет удерживаться.

Продолжая использовать наш сайт, вы даете согласие на обработку файлов cookie, пользовательских данных (сведения о местоположении; тип устройства; ip-адрес) в целях функционирования сайта, проведения ретаргетинга и проведения статистических исследований и обзоров. Если вы не хотите использовать файлы cookie, измените настройки браузера.

Банк ВТБ (ПАО) (Банк ВТБ). Генеральная лицензия Банка России № 1000. Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 040–06492–100000, выдана: 25.03.2003 г.

1. Содержание сайта и любых страниц сайта («Сайт») предназначено исключительно для информационных целей. Сайт не рассматривается и не должен рассматриваться как предложение Банка ВТБ о покупке или продаже каких- либо финансовых инструментов или оказание услуг какому-либо лицу. Информация на Сайте не может рассматриваться в качестве рекомендации к инвестированию средств, а также гарантий или обещаний в будущем доходности вложений.

Никакие положения информации или материалов, представленных на Сайте, не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение Банка ВТБ предоставить услуги инвестиционного советника, кроме как на основании заключаемых между Банком и клиентами договоров. Банк ВТБ не может гарантировать, что финансовые инструменты, продукты и услуги, описанные на Сайте, подходят всем лицам, которые ознакомились с такими материалами, и/или соответствуют их инвестиционному профилю. Финансовые инструменты, упоминаемые в информационных материалах Сайта, также могут быть предназначены исключительно для квалифицированных инвесторов. Банк ВТБ не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Прежде чем воспользоваться какой-либо услугой или приобретением финансового инструмента или инвестиционного продукта, Вы должны самостоятельно оценить экономические риски и выгоды от услуги и/или продукта, налоговые, юридические, бухгалтерские последствия заключения сделки при пользовании конкретной услугой, или перед приобретением конкретного финансового инструмента или инвестиционного продукта, свою готовность и возможность принять такие риски. При принятии инвестиционных решений, Вы не должны полагаться на мнения, изложенные на Сайте, но должны провести собственный анализ финансового положения эмитента и всех рисков, связанных с инвестированием в финансовые инструменты.

Ни прошлый опыт, ни финансовый успех других лиц не гарантирует и не определяет получение таких же результатов в будущем. Стоимость или доход от любых инвестиций, упомянутых на Сайте, могут изменяться и/или испытывать воздействие изменений рыночной конъюнктуры, в том числе процентных ставок.

Банк ВТБ не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения. Далее

2. Никакие финансовые инструменты, продукты или услуги, упомянутые на Сайте, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк ВТБ выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств ввел режим ограничительных мер, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком ВТБ. Банк ВТБ предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в информационных материалах финансовые инструменты, продукты или услуги. Таким образом, Банк ВТБ не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

3. Все цифровые и расчетные данные на Сайте приведены без каких-либо обязательств и исключительно в качестве примера финансовых параметров.

4. Настоящий Сайт не является консультацией и не предназначен для оказания консультационных услуг по правовым, бухгалтерским, инвестиционным или налоговым вопросам, в связи с чем не следует полагаться на содержимое Сайта в этом отношении.

5. Банк ВТБ прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк ВТБ не делает каких-либо заверений в отношении того, что информация или оценки, содержащиеся в информационном материале, размещенном на Сайте, являются достоверными, точными или полными. Любая информация, представленная в материалах Сайта, может быть изменена в любое время без предварительного уведомления. Любая приведенная на Сайте информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

6. Банк ВТБ обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку ВТБ в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

7. Банк ВТБ настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых на Сайте финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк ВТБ является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка ВТБ (далее — участник группы) одновременно оказывает брокерские услуги и/или услуги доверительного управления (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских, консультационных или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские, консультационные услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк ВТБ руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком ВТБ в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на Сайте.

8. Любые логотипы, иные чем логотипы Банка ВТБ, если таковые приведены в материалах Сайта, используются исключительно в информационных целях, не имеют целью введение клиентов в заблуждение о характере и специфике услуг, оказываемых Банком ВТБ, или получение дополнительного преимущества за счет использования таких логотипов, равно как продвижение товаров или услуг правообладателей таких логотипов, или нанесение ущерба их деловой репутации.

9. Термины и положения, приведенные в материалах Сайта, должны толковаться исключительно в контексте соответствующих сделок и операций и/или ценных бумаг и/или финансовых инструментов и могут полностью не соответствовать значениям, определенным законодательством РФ или иным применимым законодательством.

10. Банк ВТБ не гарантирует, что работа Сайта или любого контента будет бесперебойной и безошибочной, что дефекты будут исправлены или что серверы, с которых эта информация предоставляется, будут защищены от вирусов, троянских коней, червей, программных бомб или подобных предметов и процессов или других вредных компонентов.

11. Любые выражения мнений, оценок и прогнозов на сайте, являются мнениями авторов на дату написания. Они не обязательно отражают точку зрения Банка ВТБ и могут быть изменены в любое время без предварительного предупреждения.

Банк ВТБ не несет ответственности за какие-либо убытки (прямые или косвенные), включая реальный ущерб и упущенную выгоду, возникшие в связи с использованием информации на Сайте, за невозможность использования Сайта или любых продуктов, услуг или контента купленных, полученных или хранящихся на Сайте.

Настоящие материалы предназначены для распространения только на территории Российской Федерации и не предназначены для распространения в других странах, в том числе Великобритании, странах Европейского Союза, США и Сингапуре, а также, хотя и на территории Российской Федерации, гражданам и резидентам указанных стран. Банк ВТБ (ПАО) не предлагает финансовые услуги и финансовые продукты гражданам и резидентам стран Европейского Союза. свернуть

http://gingerbar.ru/business-ideas/komissii-foreks-brokerov-kak-i-za-chto-platit-treider-rashody-na/

http://torgural66.ru/foreks-brokery-s-komissiyami-za-obem-torgovli-i-raznye-vidy-spredov-i-v-kachestve/