Кредитное плечо у форекс брокера. как оно работает и какое лучше выбрать?

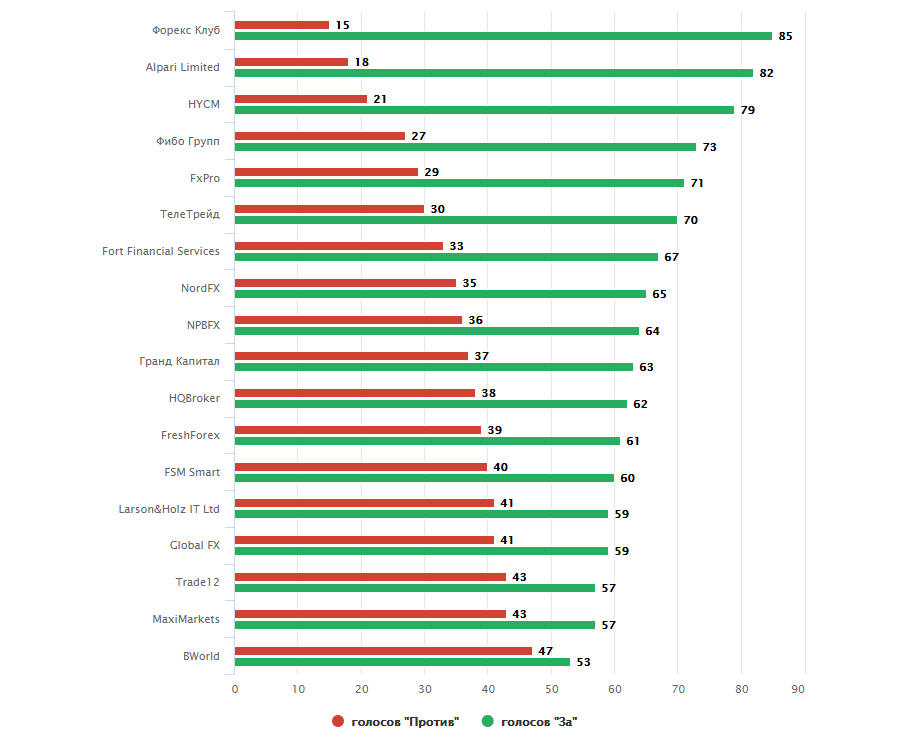

Лучшие форекс брокеры

Кредитное плечо на фондовом рынке

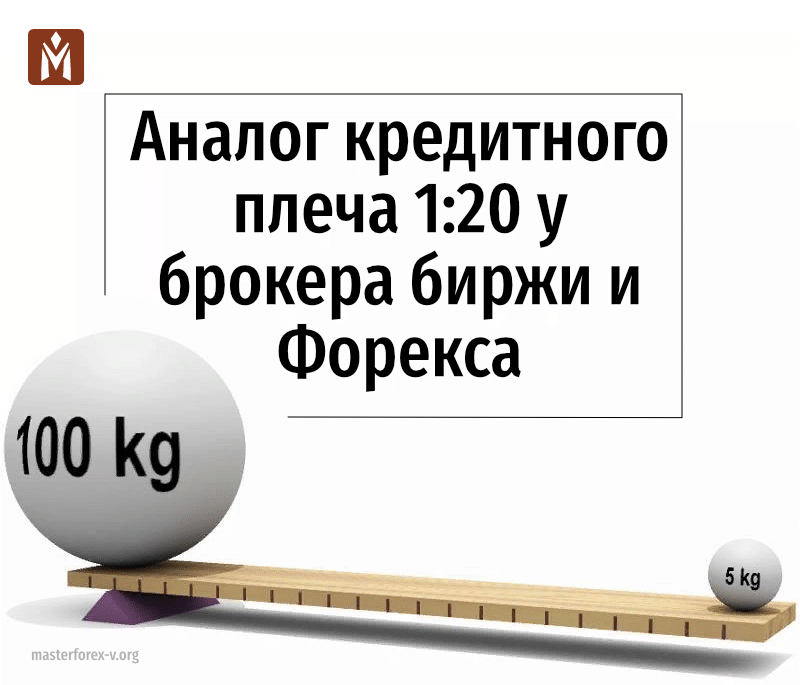

Кредитное плечо при торговле акциями тоже используется, но оно, в большинстве случаев, меньше, чем на Форекс, и представляет собой соотношение личных средств трейдера к размеру лота, которым он торгует. Размер кредитного плеча можно понять по сумме маржинального обеспечения, которое может быть разным для различных инструментов СПОТ или срочного рынка. Например, при маржинальном требовании 20 % кредитное плечо будет равно 1:5, то есть в залог брокер берет ⅕ часть от стоимости актива при заключении сделки.

Стоит отметить, что при торговле акциями на фондовом рынке «в кредит» у брокера можно брать и ценные бумаги (благодаря этому возможно открытие сделок на продажу).

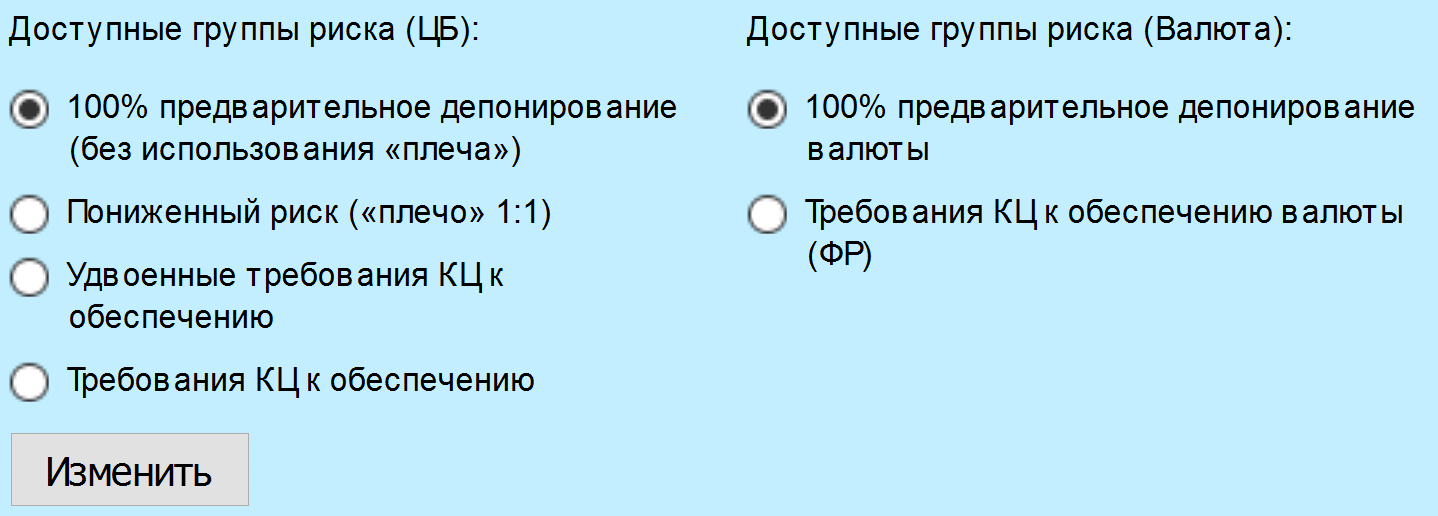

Какое плечо доступно на фондовом рынке

Размер плеча зависит от используемых инструментов, вашего материального статуса и желания.

У каждой акции и облигации свой уровень риска и размер плеча. Размер кредита зависит от того, какие бумаги вы используете в качестве обеспечения.

Одни считаются более надежными, и под них можно получить больше денег, чем под другие. Не все ценные бумаги, доступные на бирже, принимаются в обеспечение или доступны для продажи в кредит. Конкретный список уточняйте у своего брокера.

Размер плеча определяется уровнем риска по всему портфелю в залоге и измеряется в процентах, на которые может обесцениться залог. Базовые уровни риска рассчитывает банк НКЦ, входящий в группу Московской биржи. Брокеры могут рассчитывать свои уровни на базе уровней НКЦ.

Использование разных ценных бумаг в качестве залога сильно усложнило бы примеры. Поэтому будем считать, что у нас изначально нет залога, а есть только деньги. И мы покупаем маржинальную акцию, которая сама становится залогом в ходе сделки.

Например, для акций мтс минимальная , а для «Мегафона» — 25%. Чтобы быстро прикинуть, на какую сумму можно купить акций на 100 000 Р, нужно поделить собственные средства на ставку риска:

- 100 000 Р ÷ 0,15 ≈ 666 667 Р

- 100 000 Р ÷ 0,25 ≈ 400 000 Р

То есть принимаемые в залог акции мтс на сумму 100 000 Р для целей залога оцениваются в 85 000 Р. А имея 100 000 Р обеспечения, можно купить акций мтс на сумму 666 667 Р в лучшем случае. «Мегафона» — на 400 000 Р. Будет ли случай лучшим, зависит от условий конкретного брокера и вашего материального статуса.

Стандартный и повышенный уровни риска. Клиенты российских брокеров — физические лица — делятся на две категории: клиенты со стандартным уровнем риска (КСУР) и клиенты с повышенным уровнем риска (КПУР). Клиентам со стандартным уровнем доступно меньшее кредитное плечо, чем КПУР.

Для того чтобы понять разницу между КСУР и КПУР, посчитаем, какую максимальную позицию можно теоретически открыть в акциях мтс и «Мегафона», имея 100 000 Р собственных средств.

Отношение ставки риска к максимальной позиции

| Для КСУР | Для КПУР | |

|---|---|---|

| мтс | 27,75% ÷ 360 360 Р | 15% ÷ 666 667 Р |

| «Мегафон» | 43,75% ÷ 228 571 Р | 25% ÷ 400 000 Р |

27,75% / 360 360 Р

43,75% / 228 571 Р

В таблице показаны максимально возможные уровни риска. Условия у конкретного брокера могут отличаться.

Как правило, сразу после заключения договора с российским брокером вы получаете статус КСУР.

Если ваш счет старше 180 дней, хотя бы в 5 из этих дней вы совершали сделки и оценка остатка денег и ценных бумаг на вашем брокерском счете превышает 600 000 Р, то вам может быть присвоен статус КПУР — клиента с повышенным уровнем риска. И тогда для вас могут применяться ставки риска НКЦ.

Применяемые к каждому конкретному инструменту ставки риска отображаются в терминале и могут публиковаться на сайте брокера.

Схема с КСУР и КПУР появилась совсем недавно — в 2014 году, и почти у всех брокеров есть подробные презентации на эту тему. Это немного сложно, но зато очень по-взрослому! «Ставки риска», «лимиты концентрации», «Национальный клиринговый центр». Сразу чувствуешь, что занят важным делом.

Всегда можно отказаться от маржинального кредитования. Вы можете просто следить за собой и покупать только на свои. А можете подать распоряжение брокеру, чтобы вам отключили даже техническую возможность влезть в долги. Полный запрет может уберечь от случайных ошибок, например когда при вводе заявки вы перепутаете цену с количеством или покупку с продажей, что со мной иногда случается.

У некоторых брокеров это можно сделать через личный кабинет.

В личном кабинете можно отключить опцию маржинального кредитования

В личном кабинете можно отключить опцию маржинального кредитования

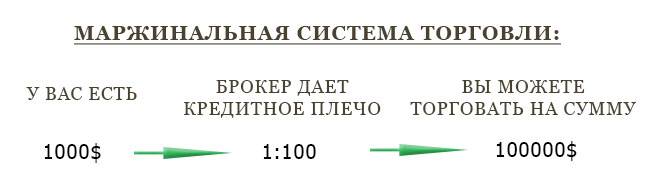

О маржинальной торговле и как это работает в примерах

Для большего понимания плеча, нужно изучить маржинальный трейдинг. Под некоторые активы, чтобы торговля была интереснее, брокерский дом может выдавать трейдерам свои средства, если предпочтение будет отдано ликвидным ОФЗ/акциям.

Маржинальная торговля предполагает трейдинг в обе стороны. То есть, инвестор может, как покупать, так и продавать активы с кредитным рычагом.

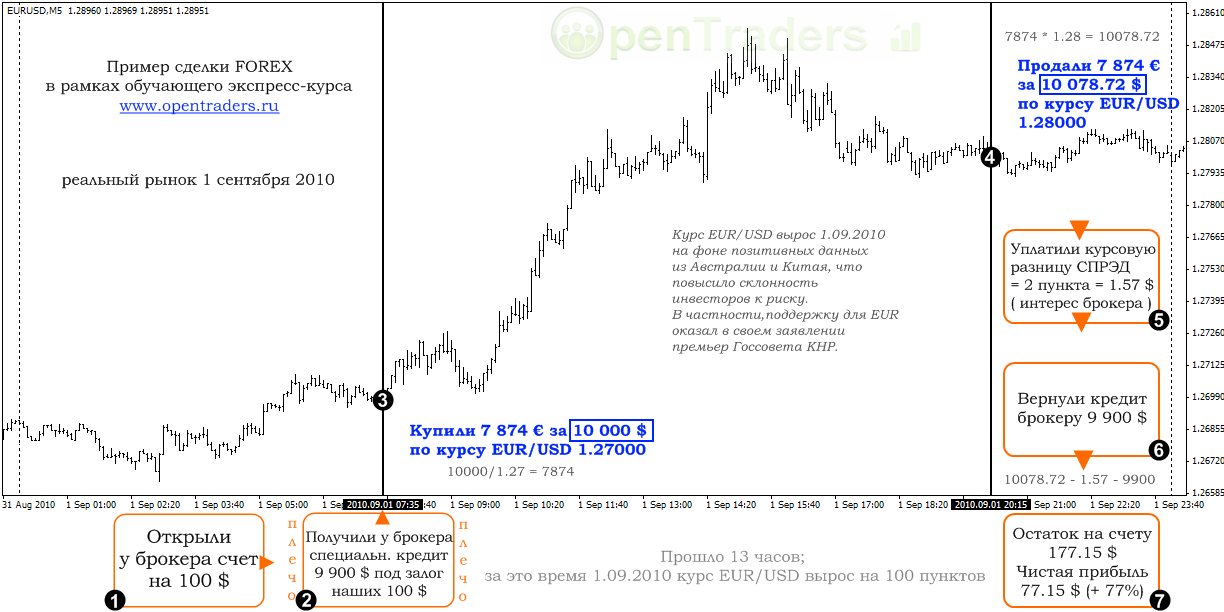

Рассмотрим пример маржинальной торговли с плечом:

Трейдер «А» с капиталом в 100 тысяч руб., купит на все средства определенные акции стоимостью 100 руб., спустя некоторое время котировки этих акций вырастут в цене до 130 руб. Инвестор решает продать их. В таком случае чистый заработок составит 30 тысяч руб. Отметим, что трейдер «А» не использовал маржу.

Трейдер «В» при продаже тех же акций по 130 рублей решил воспользоваться всеми преимуществами маржинального трейдинга на фондовом рынке, взяв в пользование кредитные средства. Теперь его депозит со 100 тысяч руб. превратился в 200 тысяч (дополнительные 100 000 руб. ему одолжил брокер). Таким образом, взяв маржу, трейдер зарабатывает уже 60 000 руб.

Важно: помните, что для каждого актива брокерский дом предоставляет свое максимальное кредитное плечо, в зависимости от ликвидности финансового инструмента.

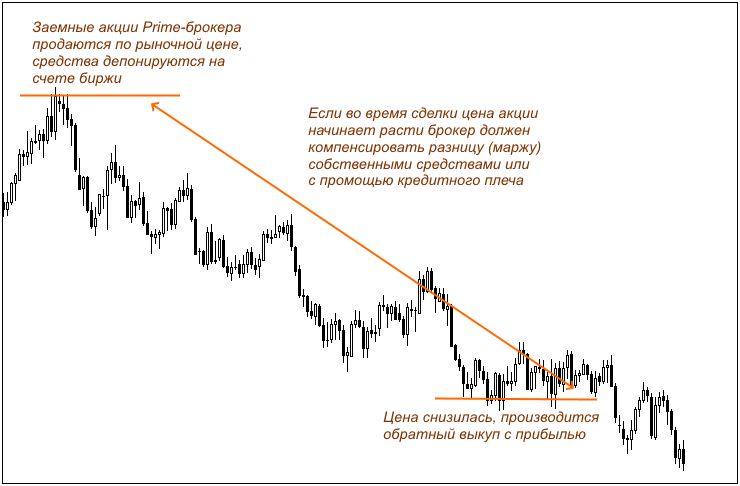

Но как продавать актив, которого нет в наличии у трейдера, спросите вы?

Такая сделка носит название short (в переводе «короткая продажа»). Брокер предоставляет недостающие активы под залог имеющегося депозита. В зависимости от ликвидности актива брокерский дом замораживает часть депозита инвестора. Вырученные денежные средства от продажи актива находятся в специальном резервном месте. Как только актив демонстрирует ценовое снижение, трейдер покупает его, но по более низким ценам. Затем откупленные акции возвращаются на баланс брокерского дома.

В качестве профита – ценовая разница между первичной продажей и последующей откупкой.

Как это происходит на фондовом рынке?

В качестве примера, представим, что у инвестора на счету есть 100 000 руб. Он провел теханализ, все индикаторы указывают на снижение актива. Он продаёт акции по 100 руб., а когда цена достигла отметки 80 рублей, трейдер откупает их. Брокерский дом в свою очередь предоставил трейдеру дополнительные 100 тысяч руб. В таком случае прибыль трейдера составит 20 000 руб., либо 20% от депо.

Что такое кредитное плечо на самом деле?

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ, ПО ДАННЫМ РОССИЙСКОГО РЕЙТИНГА НА 2020 ГОД:

1998 год. FCA, НАУФОР. ВОЗВРАЩАЕМ 20% ОТ ТОРГОВЛИ | обзор / отзывы

2007 год. FinaCom. КЕШБЭК ДО 14$ С ЛОТА! | обзор / отзывы

2007 год. 260 представительств.

STARTUP БОНУС $1500 | обзор / отзывы

1997 год. Нацбанк РБ. НЕ ДЛЯ РФ! ИЗ 50$ ДО 5.000$ | обзор / отзывы

2007 год. Financial Commission. ФОРЕКС / ОПЦИОНЫ ОТ 1$ | обзор / отзывы

А ТАКЖЕ ЛУЧШИЕ БРОКЕРЫ БИНАРНЫХ ОПЦИОНОВ НА СЕГОДНЯ:

Самые выгодные условия!

ТОРГОВЛЯ БЕЗ ВЕРИФИКАЦИИ | обзор / отзывы

Инновационные платформы 2020.

3000$ К ДЕПОЗИТУ | обзор / отзывы

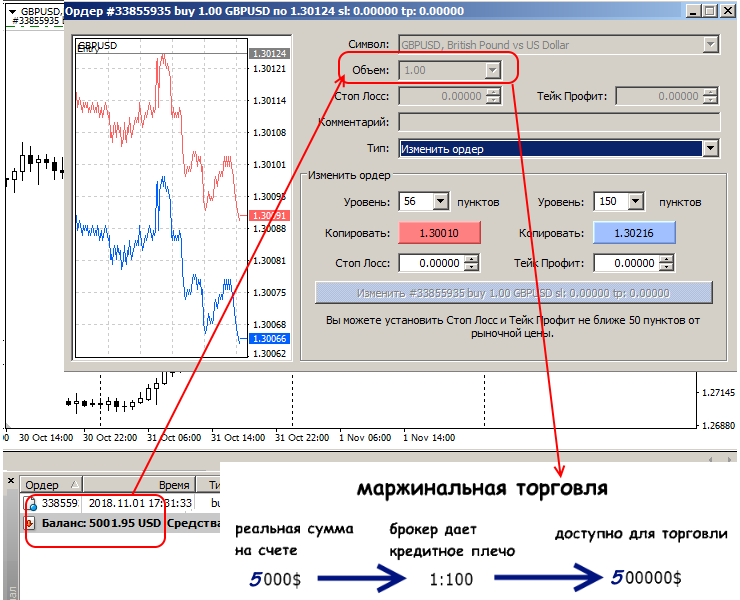

Как определить доступные средства по маржинальным сделкам?

К примеру, трейдер хочет вступить в короткую продажу, то есть, заработать на падающем рынке той или иной ценной бумаге. Сколько акций готов предоставить брокер для короткой продажи? Торгуя в терминале Quik (Квик), эту информацию следует искать в таблице “Купить/Продать”. Эти данные представлены в качестве коэффициентов:

- Dshort (для продажи)

- и Dlong (для покупки).

Вкратце разберем каждый коэффициент:

DShort – обозначает коэффициент личных средств, предназначенных для шортовых сделок. К примеру, рассматривая акции Сбербанка России это значение будет 0,3225. Если у трейдера на балансе депозита имеется 100 тысяч рублей тогда продать можно на 310 077,519 руб. Как мы получили эту цифру? Мы свой депозит 100 000 поделили на коэффициент DShort (0,3225) = 310 077,519. Но округляем лот всегда в меньшую сторону, то есть, получится 310 077 руб.

Dlong – обозначает коэффициент личных средств, предназначенных для покупки с маржой. Для Сбербанка данное значение составляет 0,2775. Обладая тем же депозитом и рассматривая покупки данных акций, трейдер может рассчитывать на 360 360 руб.

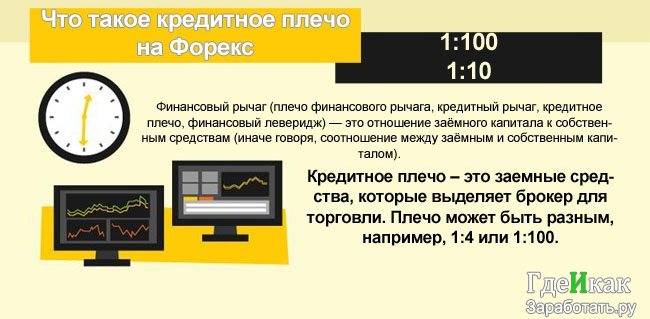

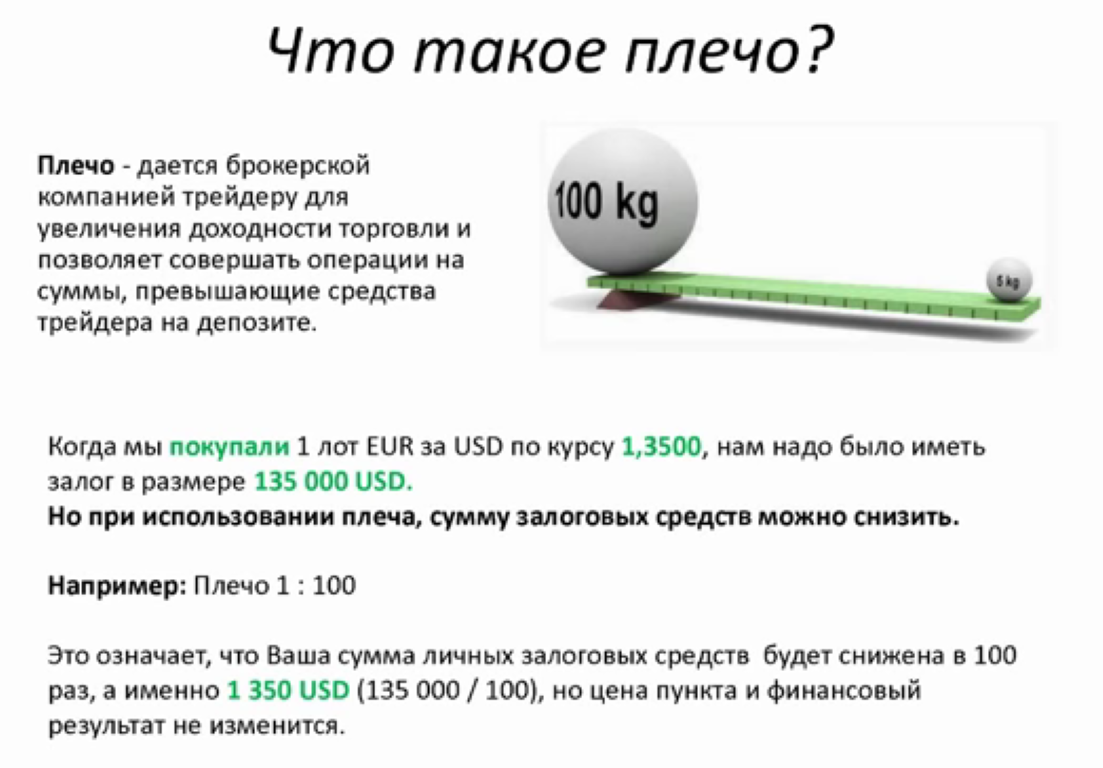

Что значит кредитное плечо

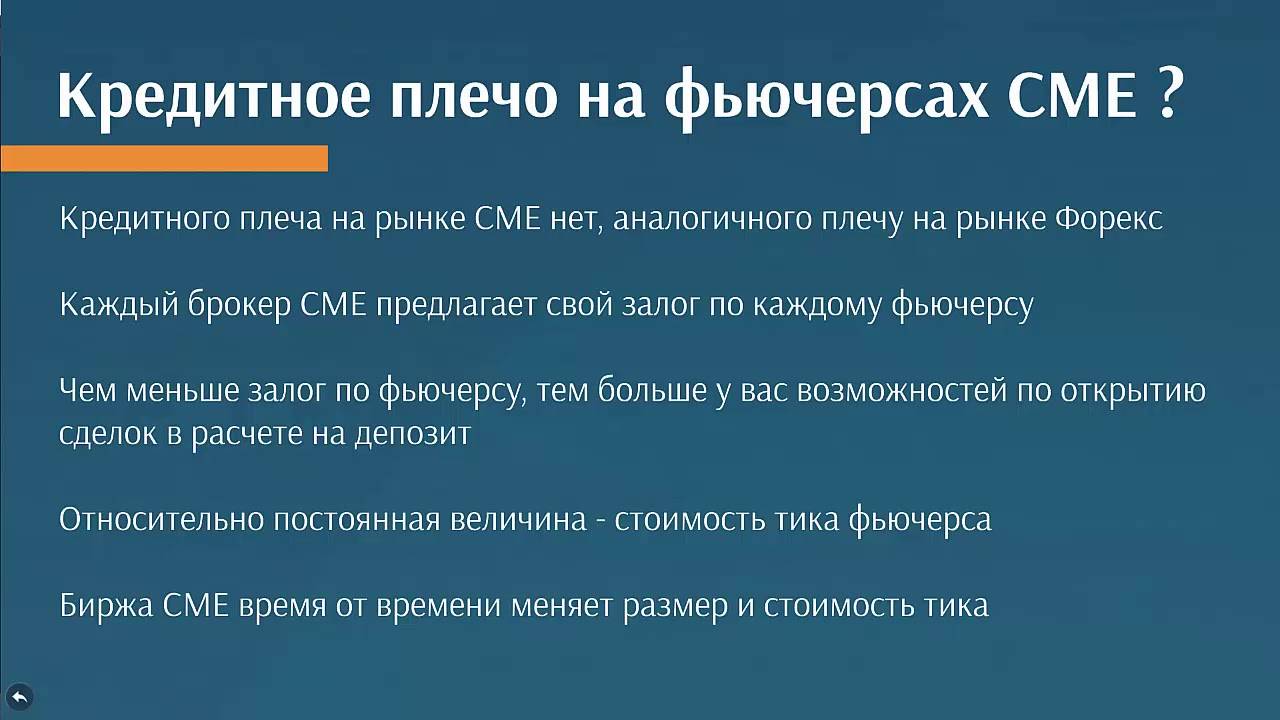

Так что такое кредитное плечо на бирже? Итак, самым эффективным и высокодоходным инструментом биржевой торговли являются фьючерсы или опционы. Почему? Все дело в рычаге. Первоначальный взнос, он же – залог, он же – депозит, он же – наполнение составляет на разных площадках и на разные активы до 35% по каждому контракту. Здесь уместно говорить именно об ограничении по верхнему уровню, так как нижний предел в настоящий момент уверенно перешагивает черту в 0,1% (вниз).

Это означает, что для того, чтобы купить, к примеру, 1 контракт на 100 тыс. единиц базовой валюты, требуется в моменте внести всего 100 единиц этой валюты. Весьма впечатляюще, если речь идет о контракте на пару евро/доллар: 100 тыс. единиц базовой валюты (то есть, 100 тыс. евро) здесь будут стоить примерно $113 (по текущему курсу и при норме наполнения 0,1%).

Зачем это нужно? Для того, чтобы повысить эффективность маневрирования капиталами. То есть, приобретая контракт на указанных выше условиях, вы затрачиваете всего $113, но эффект от последующих движений цены будете иметь, как от всех 100 тыс. единиц базовой валюты. То есть, если цена евро по отношению к доллару США начнет расти, а вы купили такой контракт (евро за доллары), то вы будете иметь прибыль с каждого из 100 тыс. евро, которые включает в себя контракт, затратив первоначально лишь $113.

Не правда ли, приятно: предположим, что евро подорожало до 1,14 доллара за евро (то есть, на 1 американский цент). Тогда ваша прибыль составит 100 тыс. центов по контракту или же $1000 (то есть, 100 тыс. единиц базового актива * 1 цент). И это при вложении $113. Неплохо!

Так вот соотношение суммы залога (наполнения, первоначального взноса и пр.) к стоимости опционного или фьючерсного контракта и называется «кредитное плечо брокера». Почему брокера? Потому что именно брокер на Форекс предоставляет своим клиентам те или иные возможности для работы на рынке (в том числе, условия по кредитному плечу).

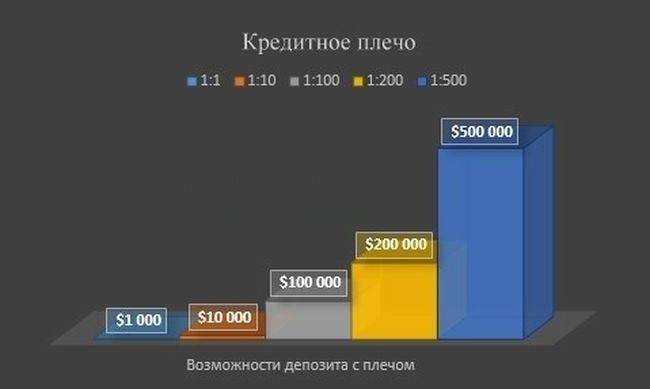

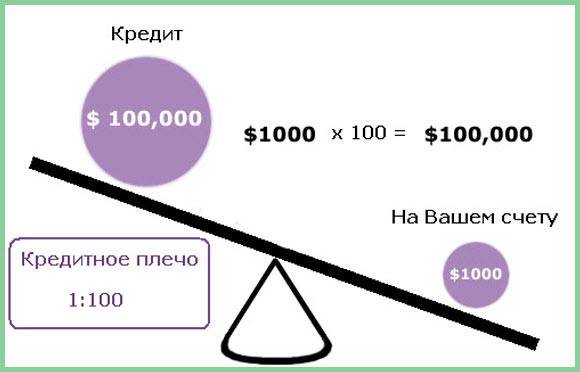

Получается, что эффект мультиплицируется в зависимости от величины наполнения, то есть, от значения кредитного плеча (еще его называют рычагом). Если кредитное плечо составляет 1:100 – значит, мультипликационный эффект от верно угаданного движения цены базового актива, к примеру, на $1 составит $100 (если 1:1000 – значит, $1000). Это, кстати к вопросу о том, как рассчитать кредитное плечо.

Кредитное плечо – это средство кардинальным образом увеличить эффективность трейдинговой деятельности, однако, здесь существуют определенные ограничения. О них – далее.

Как скрывается правда о потере 583 млрд долларов на криптобиржах при нулевом кредитном плече за 1-й квартал 2018 года?

Куда делись более чем 0,5 трлн долларов? Инвесторы их вывели или потеряли? За 1-й квартал 2018 г. капитализация криптовалют на криптобиржах упала с 828 млрд до 245 млрд долларов. Интересна трактовка данного факта финансовыми аналитиками и крупными СМИ мира. С их слов, капитализация упала, т. к.:

- Инвесторы вывели деньги с криптобирж, писали одни (согласитесь, в понимании обывателя термин «вывели деньги», означает их перевод с торгового счёта на криптобирже на свою карточку или банковский счёт. То есть инвесторы сохранили свои капиталы, но увели их из рискованных инвестиций).

- Инвесторы потеряли эти деньги, говорили другие.

Кто из них прав, а кто применил подмену понятий? Вопрос непраздный, т. к. подъёмы и падения биткоина и альткоинов будут повторяться не раз, как и будет повторяться трактовка событий со стороны СМИ. Кто соврал, а кто сказал правду?

Капитализация означает вложение реальных денег в конкретный финансовый инструмент. В данном случае 828 млрд долларов были вложены в биткоины и алькоины более чем на 300 криптобиржах мира в начале января 2018 г.. Биткоин и алькоины:

Для тех, кто не понял: откройте 2-ю главу книги Что навсегда изменилось в судьбе и тренде BTC после выхода на американскую биржу CME. В ней объяснено:

- что тренды BTC должны измениться (и они изменились!) с выходом в декабре 2017 г. на американские биржи и ТЕПЕРЬ будут схожи с трендами остальных фьючерсов и акций на этих биржах;

- и показано на графиках акций Яндекса, Facebook, Twitter и других крупнейших компаний, как двигаются финансовые инструменты, котируемые на американских биржах, и как маркетмейкеры зарабатывают в ОБЕ стороны рынка.

Биткоин идёт тем же путём.

Примечание: повторяю, я бы не советовал новичкам работать в ОБЕ стороны, как делают крупные игроки. Если вы видите, что кто-то обрушил рынок криптовалют, дождитесь окончания падения и при образовании новой бычьей волны тренда снова откройте buy.

Какие риски возможны в трейдинге с применением кредитного плеча?

Хотим сразу отметить, что чем больше используемая величина кредитного плеча, тем больше Вы рискуете. И это понятно, ведь чем больше сумма, находящаяся в обороте, тем выше допустимый риск, не зависящий от принятого Вами решения.

Следовательно, трейдер работая с кредитным плечом, должен знать такие моменты как:

Большой доход без отсутствия риска невозможен.

Выбор большой величины кредитного плеча, обычно приводит к конкуренции с профессиональными участниками, торгующими на бирже Форекс. А такая конкуренция не для начинающего трейдера.

В случае четко продуманных стратегических действий, кредитное плечо, дает довольно хороший результат в трейдинге.

С увеличением размера для кредитного плеча, увеличивается и уровень риска, при ведении торговых операций.

Опыт, полученный с годами от торговли на бирже Форекс, является фундаментальным фактором, от которого зависит дальнейший выбор величины кредитного плеча.

Из определения, кредитное плечо представляет некое соотношение между 2-х показателей:

- 1 — сумма залога,

- 2 — получаемый заёмный капитал, непосредственно под эту же сумму залога.

Также, кредитное плечо, или его сумма, — подобна сумме маржи.

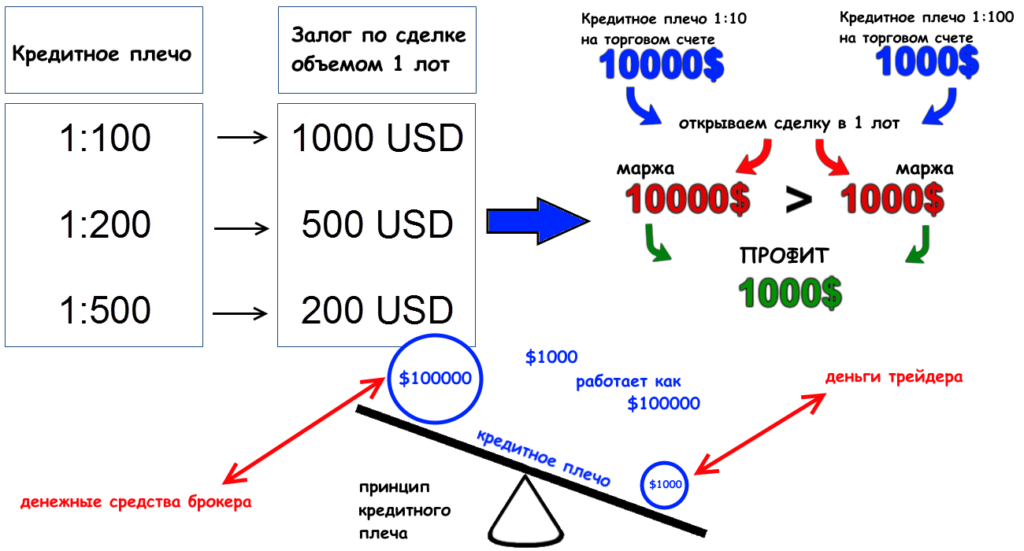

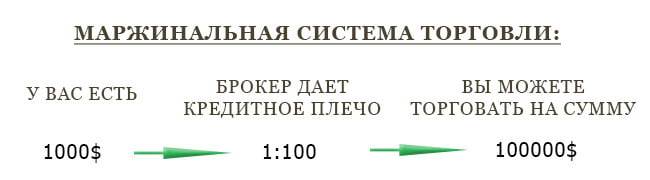

К примеру, маржа составляет 10 процентов, это соответствует кредитному плечу 1:10 (говорят: кредитное плечо 1 к 10). Это означает, что трейдеру предоставляется для торговли сумма, которая в 10 раз больше, чем его вложенный на счет депозит.

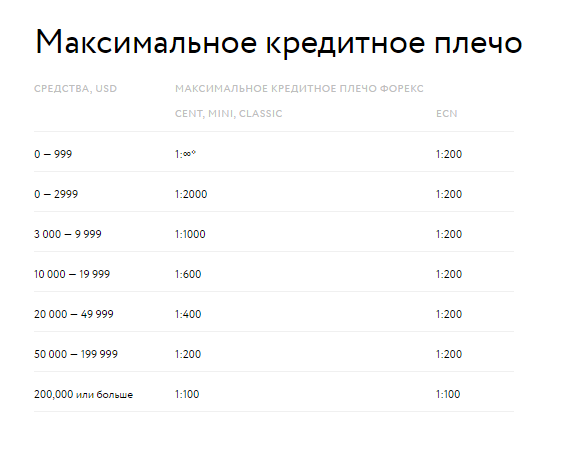

Кредитное плечо, и его размер, предоставленный брокерской компанией, где Вами был открыт счет, это всего лишь предел того, какая сумма денег будет зарегистрирована на Вашем счету под маржу.

Для чего необходимо кредитное плечо на Форекс?

Торговли на Форекс, суммами, во много раз превышающими размер собственного капитала трейдера.

И соответственно, увеличение дохода от трейдинга при использовании кредитного плеча.

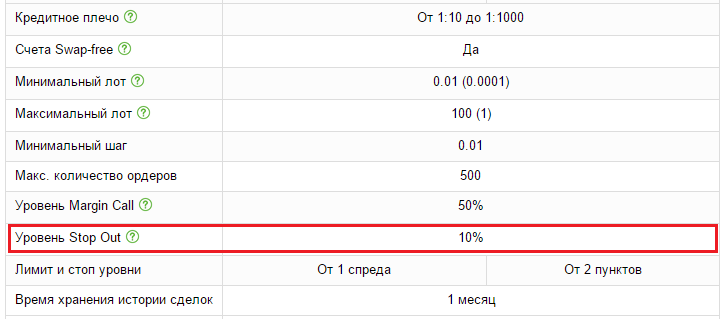

Кроме того, на сегодняшний день, плата за использование ДЦ кредитного плеча не берется. Контроль над рисками осуществляется следующим образом: когда во время торговли выявляется убыток и сумма остатка личных средств, находящихся на депозите, понижается до критического уровня, а это менее 10 процентов от займа, тогда брокерская компания закрывает данную сделку самостоятельно.

Благодаря такому подходу, трейдер не потеряет сумму, больше чем его собственные средства, лежащие на его депозите.

Вы спросите: — какой же тогда доход получает брокерская компания, от предоставления услуг по кредитному обеспечению?

Действительно, за кредитное плечо, трейдер не платит и это является еще одним положительным моментов в трейдинге. В свою очередь брокерская компания, ни при каких обстоятельствах не рискует, потому что кредит (входящий в кредитное плечо), предоставляемый ей, используется во время открытия позиции, а при закрытии, незамедлительно возвращается обратно.

- Брокерская компания, закрывает доступ к некоторому % от суммы кредитного плеча, которая находится на депозите трейдера, сразу после открытия им торговой позиции.

- К тому же, трейдер не имеет возможности обналичить предоставленную ему сумму кредитного плеча, так как она может использоваться только для торговых операций.

Самой же брокерской компании, выгодно когда трейдер совершает много торговых операций, так как они получают определенный процент комиссионного вознаграждения.

Необходимые действия трейдера, использующего кредитное плечо в торговле

Главное, это не торговать денежными средствами, потеря которых станет критичной. Умеренная торговля, с использованием маленького или среднего кредитного плеча, достаточно гибка и делает возможным использование большего ордера stop-loss. Такая торговля сводит к нулю высокий риск при заключении сделки.

При использовании безразмерно большого кредитного плеча, появляется РИСК потери всего депозита, в минимально короткий срок.

Плюсы и минусы кредитного плеча

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ, ПО ДАННЫМ РОССИЙСКОГО РЕЙТИНГА НА 2020 ГОД:

1998 год. FCA, НАУФОР. ВОЗВРАЩАЕМ 20% ОТ ТОРГОВЛИ | обзор / отзывы

2007 год. FinaCom. КЕШБЭК ДО 14$ С ЛОТА! | обзор / отзывы

2007 год. 260 представительств.

STARTUP БОНУС $1500 | обзор / отзывы

1997 год. Нацбанк РБ. НЕ ДЛЯ РФ! ИЗ 50$ ДО 5.000$ | обзор / отзывы

2007 год. Financial Commission. ФОРЕКС / ОПЦИОНЫ ОТ 1$ | обзор / отзывы

2007 год. Financial Commission. ФОРЕКС / ОПЦИОНЫ ОТ 1$ | обзор / отзывы

А ТАКЖЕ ЛУЧШИЕ БРОКЕРЫ БИНАРНЫХ ОПЦИОНОВ НА СЕГОДНЯ:

Самые выгодные условия!

ТОРГОВЛЯ БЕЗ ВЕРИФИКАЦИИ | обзор / отзывы

Инновационные платформы 2020.

Инновационные платформы 2020.

3000$ К ДЕПОЗИТУ | обзор / отзывы

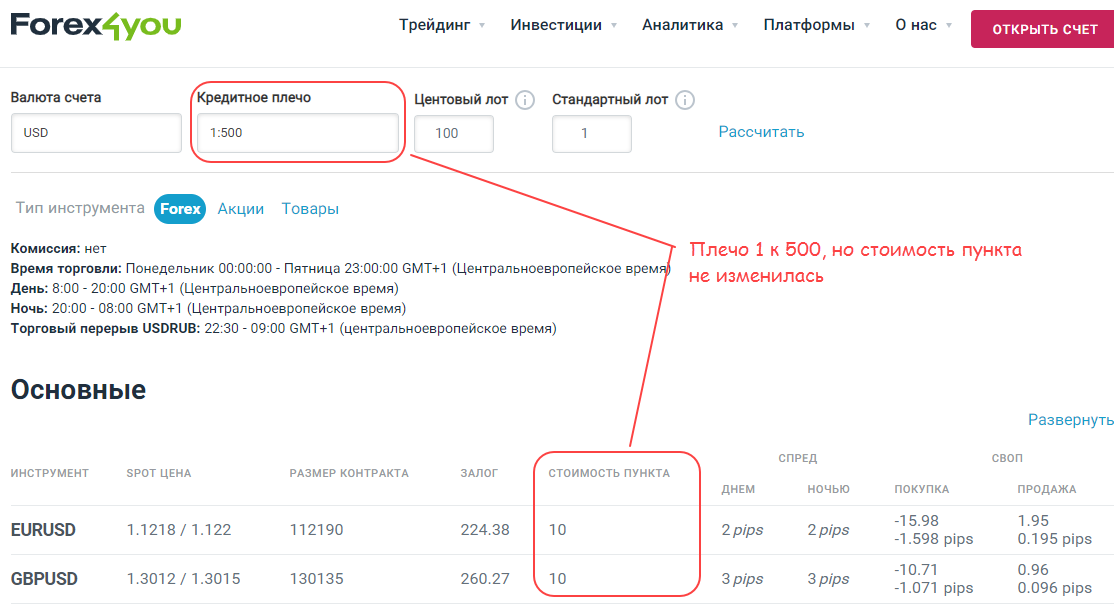

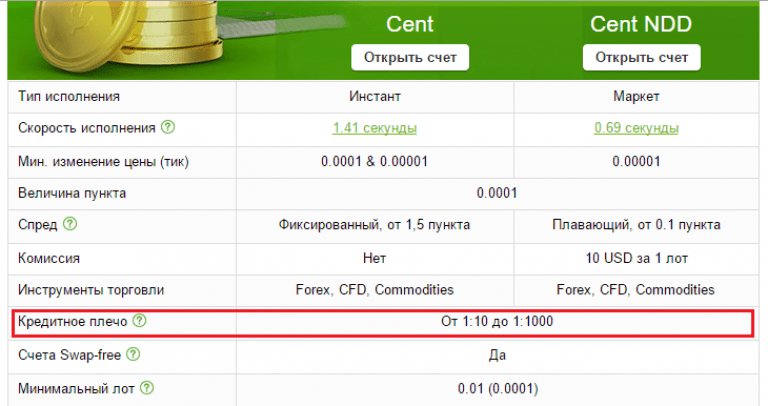

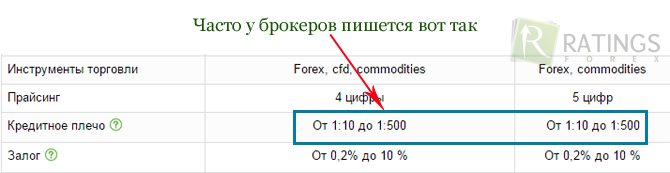

Какое кредитное плечо на Форекс (Forex) выбрать?

Алчному трейдеру, хочется внести ОЧЕНЬ маленькую сумму, и за короткий срок получить ОЧЕНЬ большой выигрыш. Понятное дело, разогнать депозит в 1 000$, с кредитным плечом 1:50, дело не из быстрых, поэтому, алчному трейдеру приходит в голову гениальная идея: «Надо выбрать ДЦ, который предлагает огромное кредитное плечо«.

Рассматривая предложения крупных дилинговых центров, все как один предлагают для маленьких сумм (1 000 — 10 000$) использовать кредитное плечо с размером 1:200 — 1:500, при увеличении вносимой суммы, кредитное плечо падает до 1:20 — 1:50.

Выбирая адекватные кредитные плечи на Форекс, трейдер выбирает адекватную брокерскую компанию.

Интернет и так полон слухов, что «кухни» часто обманывают трейдеров. Согласитесь, если в крупных компаниях, трейдеру предлагают использовать кредитное плечо 1:200, а вы нашли аналогичные условия, но с кредитным плечом 1:5000, тут что то не так. Этот факт должен заставить задуматься трейдера: «А не обманут ли меня в этой конторе?«.

Как по мне, подобный трюк, годится только для компаний однодневок, которые соберут деньги клиентов, и объявят себя банкротами.

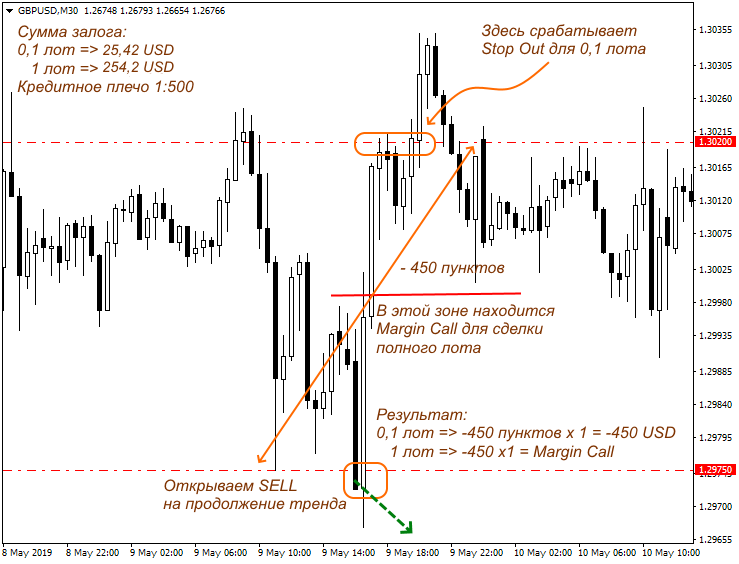

Как действует кредитное плечо на рынке Форекс

Когда на рынке Форекс открыта позиция, рынок движется либо в направлении позиции трейдера, либо против неё. Каждый пункт хода цены соответствует фиксированной сумме капитала, которая прибавляется или вычитается с баланса торгового счёта. Если движение рынка происходит в направлении позиции трейдера, он зарабатывает деньги; если нет – трейдер терпит убыток.

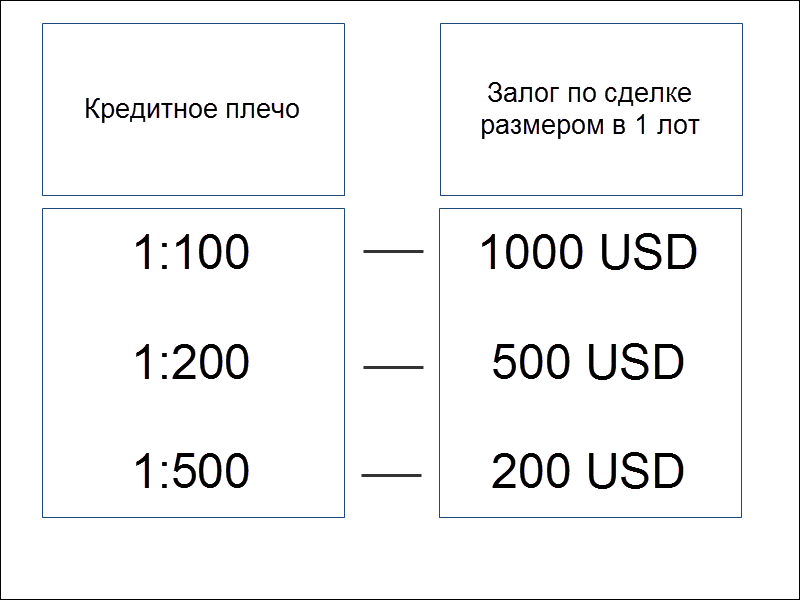

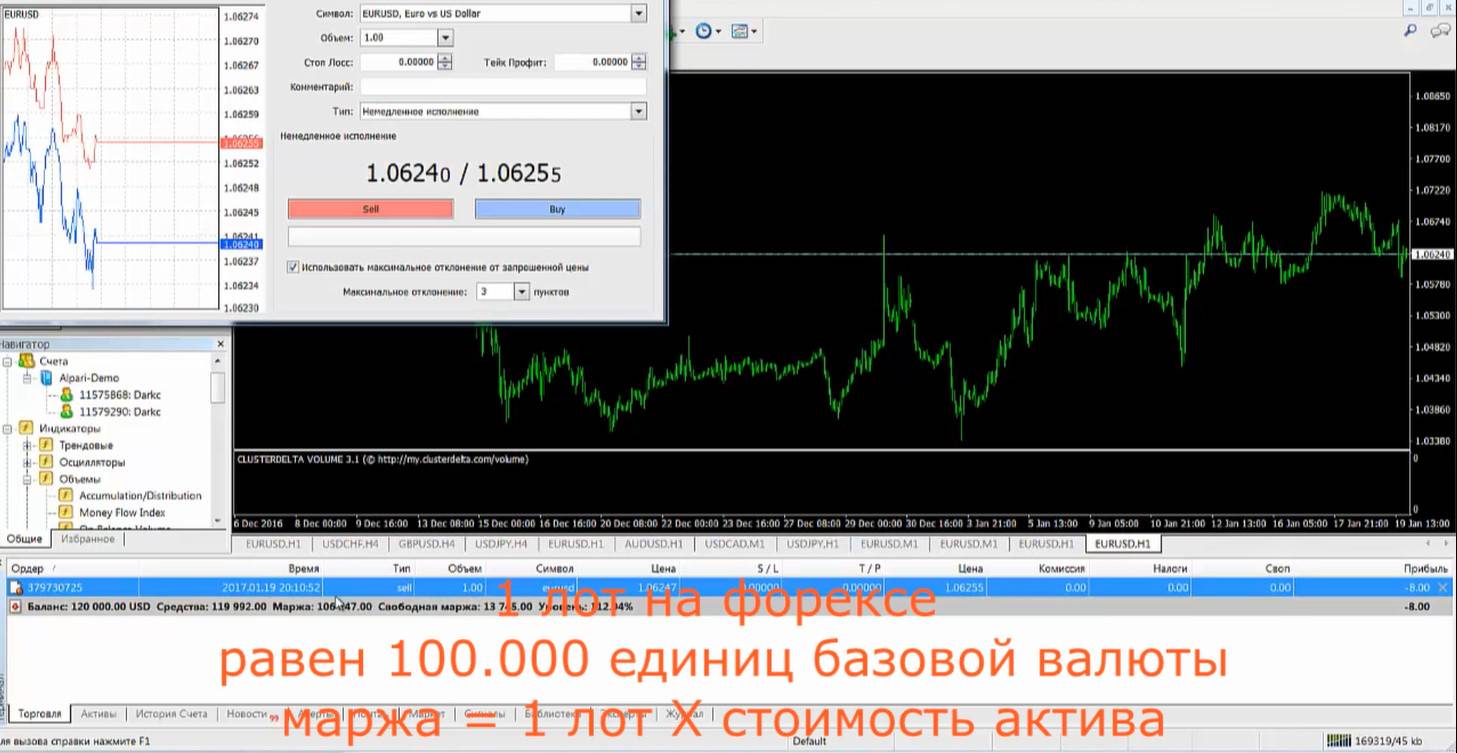

Торговля валютой производится в виде «контрактов» на определённое количество так называемых стандартных лотов. Каждый лот эквивалентен 100.000 единиц валюты. Если в качестве валюты котирования используется доллар США и трейдер открывает позицию на один стандартный лот, то он покупает или продаёт 100.000 единиц этой валюты.

Так как ход цены валюты измеряется в пунктах – то есть каждому пункту соответствует доля 0,0001, – при торговле стандартным лотом каждый пункт стоит $10 (0,0001 x $100.000 = $10). Если сделка приносит 10 пунктов прибыли, то трейдер зарабатывает $100. Если цена уходит на 10 пунктов в противоположную от позиции сторону, то тогда трейдер теряет $100.

Далеко не у каждого есть такой капитал, который позволяет торговать валютой на сумму $100.000, поэтому вы можете использовать кредитное плечо, т.е. заимствовать деньги у брокера, чтобы совершить сделку на $100.000 при отсутствии $100.000 на вашем торговом счёте.

При использовании кредитного плеча при открытии позиции вы получаете капитал взаймы, но эти деньги в действительности не поступают к вам на счёт. Однако вы видите, как меняется текущий результат по открытой позиции, потому что теперь каждый пункт стоит дороже, и движение цены в том или ином направлении потенциально может принести более высокую прибыль или убыток.

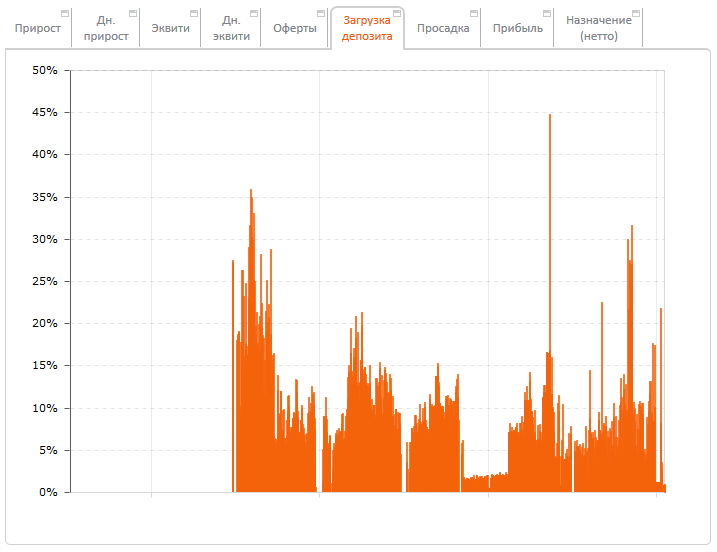

Загрузка депозита и реальное кредитное плечо

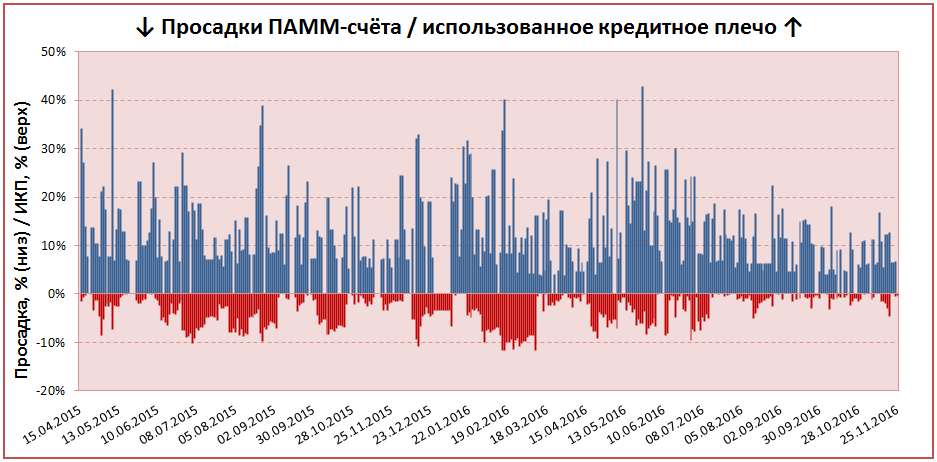

Укоренившееся мнение «большое плечо — большой риск» заставило ряд брокеров и управляющих компаний ввести более объективные показатели риска. Наиболее известен термин «загрузка депозита», который рассчитывается по простой формуле:

Сделаем расчет для графика выше. Загрузка будет равна [100 / 2 998] × 100% = 3.33%. По условной классификации загрузки депозита:

Такую классификацию для своих ПАММ счетов использует брокер FXOpen:

Тут можно видеть, что счет принадлежит скорее к умеренному типу, хотя в отдельных случаях загрузка оказывалась в агрессивной зоне. В чем недостаток показателя? Высокая маржа не обязательно говорит о высоких рисках: например, если трейдер будет торговать лишь на собственные средства, то загрузка депозита в 50% не выглядит агрессивной.

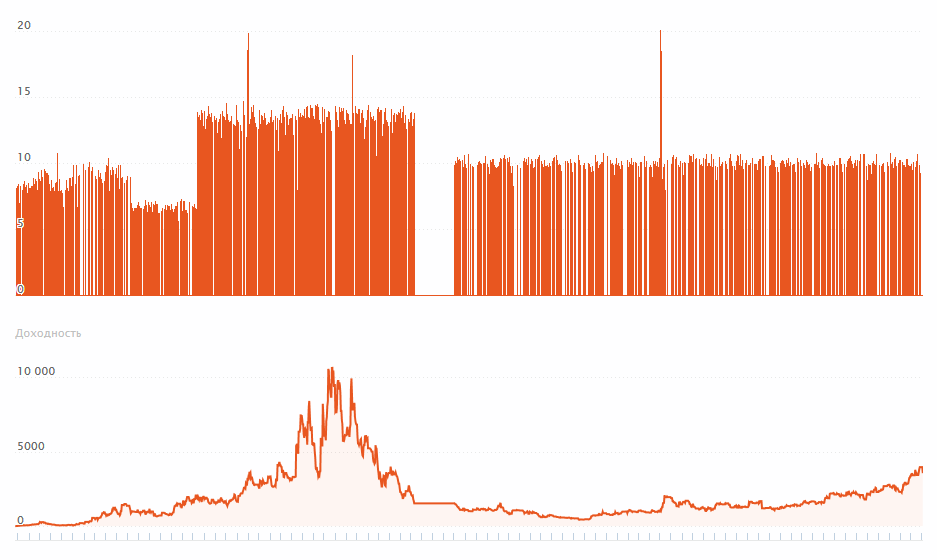

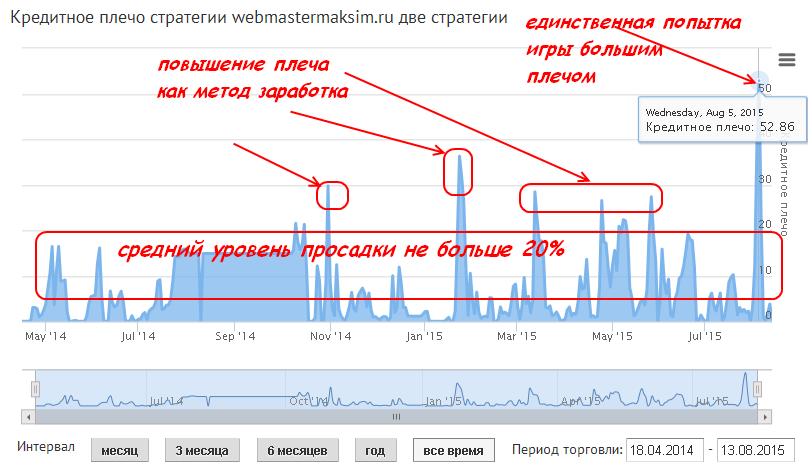

А вот компания Альпари использует свой показатель — реальное кредитное плечо, которое не зависит от выбранного на торговом счете размера плеча:

Показали таким образом различаются в числителе — Альпари предлагает брать не замороженную на сделку сумму, а реальное значение используемой для сделки валюты. Т.е. для одного лота евро-доллара это 100 000 евро. В нашем случае на графике выше сделка заключена лотом 0.1 по паре USD/CHF, т.е. речь идет о 10 000$. Реальное кредитное плечо тогда составит 10 000/ 2 998 = 3.33.

При движении сделки в нежелательном направлении размер средств на счете будет уменьшаться и реальное кредитное плечо расти. Как видно выше, трейдер во второй части своей торговли следит, чтобы плечо не превышало 10. Хотя это и говорит о дисциплинированной торговле, но само по себе не гарантирует ни прибыльной торговли, ни даже плавного изменения графика прибыли. Хорошо видно, как показатели доходности счета с 10 000% быстро упали примерно в 10 раз, после чего долгое время находились на примерно одном уровне.

С каким кредитным плечом торгую я и мои ученики?

Когда я открывал торговые счета (себе как трейдеру, затем ученикам как инвестор) кредитное плечо было 1:100, затем 1:200. Ставил максимальное. Результаты видны на бесплатном автокопировании. Практика — единственный критерий истины, несколько лет торговли являются неоспоримым доказательством того, что можно успешно торговать, в 4-5 раз увеличивая инвестиционный капитал за несколько лет, при нулевом риске мани-менеджмента МФ и кредитном плече 1:100 или 1:200.

Открою ли следующий счёт с кредитным плечом 1:1000 или выше? Открою. Возможностей больше, риски по мани-менеджменту те же.

Кредитное плечо — это ПРАВО, но не обязанность трейдера торговать большим числом лотов. Самое оптимальное решение, когда вы при кредитном плече 1:200 или даже 1:1000 торгуете так, как будто у вас плечо 1:15 или 1:20. Да, при максимальном кредитном плече брокер РАЗРЕШАЕТ вам открыть сделки ещё и ещё, но не заставляет ведь никого.

С чем можно сравнить кредитное плечо по аналогии? С услугами platinum card, когда банк тебя страхует, открывая бесплатную кредитную линию на крупную сумму. Адекватный человек её использует редко или не использует вообще, но знает, что она есть.

При моём мани-менеджменте средняя нагрузка на депозит составляет 5-20 процентов (т. е. я мог бы обходиться с кредитным плечом 1:5 или 1:20), но, кому и когда мешает на рынке запас прочности, который предоставляет тебе брокер? Я знаю, что при просадке в 30 или 40 процентов мои ордера не будут закрыты в убыток.

В каких ситуациях большее плече выгоднее, чем меньшее? При работе со многими валютными парами на среднесрочке или долгосрочке… не все же пары разворачиваются в один день… сегодня вошли в одну сделку… через 2 дня вошли по другой паре (но при этом первая уже переведена в б/у, соответственно риск остался тот же)… и так можно наращивать дальше, сохраняя риск на одном и том же уровне, независимо от размера плеча. Согласитесь, при меньшем кредитном плече подобное невозможно, подсказывают опытные трейдеры Академии МФ.

Подписка на статьи

Как правильно пользоваться плечом в трейдинге

Основная проблема огромного плеча — сложность в подсчете рисков. Мой совет — научитесь считать деньги и возможный убыток по сделке. Вот вы знаете, что рисковать следует только 2%, но нужно для этого подобрать точный лот. Есть несколько вариантов, как это сделать:

1. посчитать на калькуляторе — довольно долго и занудно, но эффективно, в конце концов трейдинг является работой, а не развлечением; 2. установить советника, который автоматически считает риск — очень удобно, только его нужно иногда проверять и контролировать; 3. открывать сделку частями — так обычно делаю я, если лень считать, просто открываю сначала мелкий лот, смотрю какой выходит риск по стоп-лоссу, а потом путем умножения понимаю, сколько нужно добавиться.

Небольшой пошаговый пример для депозита в 5 000 USD.

Шаг 1. Считаем риск в пунктах на графике. Допустим, что хотим открыть сделку по EURUSD на D1 и поставить стоп-лосс за локальную вершину. Используем инструмент перекрестие в MetaTrader 4, удерживаем левую кнопку мыши и проводим линию, как на изображении ниже, чтобы определить расстояние в пунктах.

То же самое можно сделать и без перекрестия — если из уровня стоп-лосса вычесть текущую цену, но это уже не так удобно.

Шаг 2. Проводим подсчеты. Если открыть 1 лот, то риск будет 1 × 1513 = $ 1513. Поскольку у нас только $ 5 000, и мы хотим рискнуть не более 2% ($ 100), то нам нужно 100 поделить на 1513, и мы получим примерно 0,06, это и будет наш размер лота.

Шаг 3. Открываем сделку и проверяем путем наведения курсора на линию стоп-лосса.

В итоге, у нас вышел риск в $ 90. Если увеличить лот до 0,07, то уже будет около $ 105.

Я при торговле обычно делаю немного по-другому:

- открываю сделку на минимальный лот 0,01;

- передвигаю стоп на нужное мне место и смотрю сколько будет убыток (по вышеуказанному примеру $ 15);

- теперь прикидываю, сколько таких сделок по 0,01 ещё можно открыть, чтобы уложиться в риск-менеджмент (100/15 = 6,6, т.е. ещё 5-6 сделок или 0,05-0,06 лота);

- открываю еще вторую сделку на 0,05 и получаю то же самое, что в примере выше.

Выводы из вышесказанного

Первым выводом стоит сделать заключение о том, что размер кредитного плеча позволяет трейдеру заключать более объемные сделки, а потому получать прибыль, не ожидая сильных изменений в котировках в нужном направлении.

Такая ситуация бывает моментальной, а потому трейдер может не успеть закрыть сделку, либо не наступает вообще. А кредитное плечо позволяет получить прибыль желаемого размера уже после того, как котировка несколько отклонится от уровня комиссионного сбора, то есть в том случае, когда трейдер начнет получать чистую прибыль по факту.

Второй вывод – это закономерность рисков. Брокер не должен вообще предоставлять деньги, однако, он это делает. Того, что он зарабатывает ими, явно недостаточно для его финансовой стабильности, а потому ему самому проще отдать деньги для совершения торгов.

Однако же, он занимается их предоставлением трейдерам. А потому не стоит удивляться факту, что он не должен нести убытки, так как в сделке ими распоряжается сам трейдер.

Третий вывод – это отсутствие практического риска при коротких позициях со ставкой на незначительное отклонение. Прибыль с кредитным плечом по причине большого количества денег на счете появляется быстрее, что позволяет закрывать сделки в момент, когда котировки еще продолжают движение по направлению прибыли.

И такая тактика оптимальна, потому что не стоит гнаться за огромным доходом, так как достаточно и той суммы, которая будет заработана за одну сделку. Потому кредитное плечо – это гарант успешных торгов, если они нацелены на краткосрочные позиции.

Предыдущая

Форекс для начинающихЧто такое трейдер или кто такой трейдер.

Следующая

Программы для ФорексПрограмма новостей форекс FX News Alert

http://mulino58.ru/cto-takoe-kreditnoe-pleco-na-rynke-foreks/