Оглавление

9 небанальных идей для инвестиций в кризис от экспертов рынка

Финтолк опросил ведущих инвесторов и финансистов и узнал, во что же стоит вкладывать деньги, пока кризис дает беспрецедентные возможности для роста. Ответы нас удивили.

В малый бизнес

Несмотря на удар, который сейчас переживает малый бизнес страны, эксперты готовы делать на него ставку, ведь живучести и воли к победе нашим предпринимателям не занимать. «Пережили 90-е, переживем и самоизоляцию!» — кричат российские бизнесмены, и инвесторы им, как ни странно, верят.

Роман Хорошев, CEO краудлендинговой платформы Jetlend:

Инвесторам, желающим участвовать в реальном секторе и настоящем бизнесе, стоит присмотреться к относительно новому инструменту — краудлендингу. Прямые займы малому и среднему бизнесу способны принести доходность на уровне акций — 15-20% годовых при меньшей волатильности. Российский малый бизнес, безусловно пережил один из самых серьезных ударов за последние 20 лет, но его отличает удивительная живучесть и кризисоустойчивость, а потребность в финансировании скорее всего только усилится в связи с выходом из пандемии и началом активной деятельности. Оборачиваемость товарных запасов множества небольших бизнесов составляет от 2 до 6 месяцев. Это означает, что при операционной рентабельности в 10-15%, успешный предприниматель способен не только заработать для себя на заемных средствах но и обеспечить доход для инвесторов.

Тимур Ксенз, генеральный директор инвестиционной платформы Money Friends:

Самым консервативным рекомендуем запастись наличными денежными средствами. Если цель — не заработать, а сохранить любой ценой, то такое банальное и классическое решение будет оптимальным даже при нулевой доходности. Зато через полгода, имея свободные средства на счету, вы сможете подобрать выгодные активы по более низкой стоимости. Лучше обратить внимание на действующий бизнес, который сохранил устойчивость и продемонстрировал «живучесть» даже в условиях кризиса. Короткий срок оборачиваемости средств будет защитным фактором для таких инвестиций. Рекомендуем обратить внимание на прямые займы для малого и среднего бизнеса на безопасных краудлендинговых платформах с ежемесячным погашением долга и процентов, но только если срок возврата не более 6 месяцев. Также можно рассмотреть биржевые или коммерческие облигации российских сроком не более 3-х лет. Популярный совет с покупкой еврооблигаций зарубежных эмитентов имеет право на жизнь, если вы готовы к низкой доходности. Еврооблигации российских эмитентов — более интересный вариант с доходностью 2-7%, но проще и выгоднее приобрести «короткие» рублёвые облигации проверенных эмитентов Московской биржи.

В иностранное гражданство

Патриотизм патриотизмом, но родину можно любить и на расстоянии, считают многие. А некоторые даже знают, как извлечь из иностранного гражданства выгоду, причем существенную.

Анар Рзаев, инвестиционный и иммиграционный советник kupitostrov:

Гражданство и резидентство через инвестиции. В первую очередь — это инвестиция в себя, семью и бизнес. Страны Европейского союза. Мальта, Португалия, Греция, Кипр, Литва, Черногория, Турция. Данные государства имеют свои инвестиционные программы. Инвестирование возможно в бизнес с созданием рабочих мест, одобренную недвижимость или отели. А также облигации. Стоимость — от 250 000 до 2 000 000 € со сроком от 6 месяцев, в зависимости от выбранной юрисдикции. Не менее популярное направление — Карибский бассейн. Сент Китс и Невис, Гренада, Антигуа и Барбуда, Сент Люсия, Доминика. Океания — Вануату. И в скором будущем Соломоновы острова. Здесь стоимость гражданства за инвестиции составляет от 100 000 до 400 000 $, не включая государственные сборы. Срок — 2-4 месяца. Без обязательного проживания. Безвизовый въезд в ЕС, Великобританию, Австралию. Возможность переезда в США по инвестиционной/бизнес визе. В зависимости от выбранной юрисдикции.

В гособлигации и биткоины

Конечно, тут важно правильно соблюдать пропорции: побольше стабильных надежных гособлигаций, поменьше интересных, но непредсказуемых криптовалют. Сочетание небанальное и перспективное.

Сегрей Менделеев, основатель биржи Garantex:

Сейчас время турбулентности на мировом финансовом рынке. Не буду оригинальным — в такое время новичкам стоит крайне осторожно относиться к своим инвестиционным решениям. Следует не забывать о главных правилах при составлении инвестпортфеля: включать как высокорисковые активы, такие как акции, так и низкорисковые, такие как гособлигации. Я бы советовал еще включить в портфель стандартные активы, рассматриваемые как безопасная гавань — например, золото. Часть — подчеркну, именно часть, а не все сбережения — я бы вложил и в новые перспективные активы, такие как биткоины или стейблкоины, привязанные к курсу американского доллара. Биткоины, несмотря на волатильность своего курса, помогут обезопасить портфель от таких рисков, как ужесточение контроля над трансграничным движением капитала, который возможен в связи с кризисными явлениями, особенно в странах с развивающейся экономикой.

В S&P 500 и индекс Мосбиржи

Консервативные и острожные инвесторы могут вложиться в старый, проверенный временем индекс. Или индексы. Потенциальный доход не сильно высок, но зато как надежен! Скала, а не доход!

Роман Хорошев, CEO краудлендинговой платформы Jetlend:

Кризис — лучшее время для инвестиций. На первый взгляд эту мысль сложно принять, но историческая ретроспектива показывает, что именно инвестируя во времена когда “течет кровь” можно получить доходность, недоступную в обычное время: десятки, а иногда сотни процентов годовых. Если вы не профессиональный инвестор, воспользуйтесь советом Уоррена Баффета — инвестируйте в индексный фонд широкого рынка, будь то S&P 500 или индекс Мосбиржи. Правда падение российского рынка, несмотря на глобальный кризис и ожидаемую мировую рецессию, в данный момент составляет менее 12%. S&P 500 снизился на 15% от максимальных значений, отыграв значимый спад. Возможно, что время для получения существенной доходности на акциях уже упущено — рынки начали восстанавливаться. Но не стоит забывать, что есть ненулевая вероятность второй волны кризиса и последующих за ней распродаж, что приведет к обвальному падению рынков по всему миру. Именно после этого стоит выходить на рынок ценных бумаг с покупками.

В мультфильмы и фастфуд

Попробуйте мыслить нестандартно: акции рухнули почти у всех компаний, но ведь кто-то явно быстро наверстает упущенное. Самый высокий потенциальный доход можно найти в мире детских фантазий и вредной еды.

Андрей Березин, управляющий партнер инвестиционной компании Raison Asset Management:

Мы советуем нашим клиентам обратить внимание на некоторые американские компании, акции которых подешевели из-за коронавируса. Раньше их высокая стоимость не позволяла рассчитывать на значимую доходность в среднесрочной перспективе. Кризис сделал эти акции более доступными и более привлекательными в плане доходности. Однако инвестировать стоит только в бизнесы, которые смогут быстро восстановиться после кризиса. Одни из таких, по нашей оценке, — компания «Дисней» (The Walt Disney Company) и компания Restaurant Brands International Inc., которая владеет сетью ресторанов Burger King. «Дисней» сегодня терпит убытки из-за закрывшихся парков развлечений и отложенных кинопремьер, но его видеоконтент по-прежнему востребован. Аудитория стримингового видеосервиса Disney+ растет быстрее, чем у Netflix, и уже насчитывает больше 50 млн подписчиков. Когда парки развлечений и кинотеатры снова откроются, акции «Диснея» начнут расти. Что касается Restaurant Brands International Inc., то ее бизнес пострадал меньше, чем у многих компаний в сфере общепита. Рестораны Burger King давно работают на доставку, есть Burger King Авто. После окончания пандемии покупательская способность потребителей в разных странах снизится из-за потери доходов, а значит, фастфуд будет востребован как наиболее демократичная еда вне дома. До пандемии исследовательская компания Zion Market Research прогнозировала, что рынок ресторанов быстрого питания в 2022 году составит более $690 млрд. Скорее всего, теперь эта цифра уменьшится, но все равно будет значительной. На этом рынке Restaurant Brands International Inc. занимает хорошие позиции относительно конкурентов (McDonald’s, Starbucks) — на наш взгляд, она даже недооценена.

В зарубежную недвижимость — да, в российскую — нет

Тут все зависит от целей, которые вы преследуете. Так-то можно, конечно, и в российскую. Но эксперты не советуют.

Анар Рзаев, инвестиционный и иммиграционный советник kupitostrov:

В недвижимость. Оживление рынка недвижимости в Азии сулит благоприятное отношение зарубежных инвесторов к данному инструменту. В этом году можно купить коммерческую или жилую недвижимость с хорошим дисконтом. Стоит помнить, в случае покупки зарубежных активов, процент доходности будет ниже, ввиду уплат управляющей компании.

Эдвард Дубинский — инвестор и финансист, долларовый миллионер. Основатель и управляющий партнер компании Fintelect:

Инвесторы стран СНГ любят в кризис покупать местные объекты недвижимости. Мы этого не рекомендуем. Почему? Мы не рекомендуем, чтобы инвесторы тратили свои деньги, инвестируя, по определению, в тяжело продаваемые и не ликвидные объекты, товары, продукты. Недвижимость — тяжело продаваемая и не ликвидная инвестиция. Более того, цена этой инвестиции всегда привязана к состоянию местной экономики. Поэтому каждый раз, в очередной кризис, а они, в развивающихся странах, происходят регулярно, цены на недвижимость будут падать. Плюс ко всему, цены на эту недвижимость номинируются в местной валюте — в рублях, в гривнах, в тенге. Эти валюты исторически показывают свою нестабильность, они обесцениваются после каждого кризиса. Поэтому какой смысл людям тратить свои деньги, инвестируя в местную недвижимость, которая будет падать в цене при каждом кризисе, и где каждый кризис будет уничтожать стоимость этих инвестиций? Зачем инвестировать в это? Мы рекомендуем инвестировать в зарубежные финансовые инструменты, в ценные бумаги, которые супер ликвидные, которые можно продать за несколько минут, которые торгуются на самых крупных иностранных биржах, которые все номинированы в твердых валютах. Лучше покупать такие инструменты и сформировать из них инвестиционный портфель. Инвестировать именно так — это более стабильно, более ликвидно и более доходно.

В нефть и туризм

По мнению Олега Богданова, в первую очередь стоит выбрать, на чьей вы стороне: джедаи или ситхи сторонников быстрого восстановления экономики или медленного. И тут есть два выхода: ждать быстрой прибыли от самых пострадавших от пандемии сфер или медленного, но стабильного роста от надежных и приближенных к государству.

Олег Богданов, ведущий аналитик QBF:

Сейчас есть два варианта для инвесторов, которые хотят купить активы во время пандемии. Все зависит от восприятия того, каким образом будет восстанавливаться мировая экономика. Для сторонников быстрого восстановления потребительского спроса сейчас благоприятное время покупать сильно подешевевшие компании потребительского сектора: туризм, сетевые рестораны, например, Макдональдс, агрегаторы такси и т. д. Даже если спрос не восстановится в полной степени, то на ожиданиях компании этих секторов могут отыграть значительную часть снижения. Второй вариант более консервативный, он предусматривает инвестиции в надежные инструменты. Тут главная идея — огромная финансовая ликвидность, эмитированная центральными банками. Можно выбрать различные сырьевые активы: медь, золото, никель, нефть. Неплохим вариантом будут и акции на развивающихся рынках с высокой дивидендной доходностью.

В авиастроение и программное обеспечение

Тут все просто: кто-то от пандемии пострадал явно незаслуженно, «за компанию», а значит быстро придет в норму, а кто-то от коронавируса неожиданно для себя выиграл и сумел правильно воспользоваться ситуацией. Ставку можно делать и на тех, и на других.

Олег Факеев, частный инвестор, создатель телеграмм-канала Киты инвестиций:

Я бы разделил выбор акций для инвестиций на две части — 1) Компании, которые выиграли от пандемии 2) Компании, которые сильно пострадали и остались живы. В первом случае нас интересуют компании, которые смогли увеличить клиентскую базу, нарастить ресурсы, привлечь больше денег, сделать много продаж и заработать, купить конкурентов и т.п Всё это поможет таким компаниям после кризиса занять лидирующие позиции, даже если они были далеки от этого. Это их звёздный час. Ярким примером может служить компания Zoom, чьи акции за последние три месяца выросли в цене на 132%. Во втором случае мы смотрим на компании, которые наибольшим образом пострадали от ограничений. Стоит заметить, что почти все сферы жизни и бизнеса пострадали, но есть те, кто ощутил всю мощь последствий. В первую очередь это авиакомпании, крупные компании, туризм, банки, вся офлайн-розница и т.п. Нам нужно найти компании, которые при смерти, но останутся жить. Например, Boeing, чьи акции сейчас подешевели в 4 раза до уровня 2014 года, но люди всё равно будут летать и обороты авиакомпании вернутся, а компания Boeing крупнейший поставщик самолетов.

В себя

Ну и самая позитивная на сегодня новость: даже если денег для инвестиций у вас нет, вы все равно можете кое-что вложить в один беспроигрышный актив: в себя. Инвестиции принесут невероятную прибыль, это мы можем гарантировать.

Анар Рзаев, инвестиционный и иммиграционный советник kupitostrov:

Время. Один из наиболее ценных инструментов любого человека, а также инвестора. Автоматизируйте процессы, оцифруйте аналитику и бизнес. Приведите свои логистические ресурсы в порядок. Высвободив время, возможно направить силы на новые свершения в жизни.

А вы согласны с нашими экспертами? Напишите в комментариях.

10 способов сохранить деньги в 2020 году

По данным Минэкономразвития, в мае инфляция в России составила около 3 %, именно настолько подешевели наши сбережения на год. Это средние данные — если копить на квартиру, то инфляция составит уже 4,5 %, предупреждает Росстат. Машины подорожали еще больше — на некоторые модели из-за скачка валюты цены подняли на 10-15 %.

Все эти цифры означают лишь одно: если мы будем просто складывать накопления под подушку, то в любом случае станем беднее — минимум на уровень инфляции.

Рассказываем, какие есть варианты избежать этого, какие риски в каждом из способов и что лучше выбрать в кризисные времена.

Подготовьтесь к сохранению денег

Стратегия сохранения денег зависит от множества переменных: от количества денег, наших планов — собираемся ли мы вкладывать один раз или намерены постепенно собирать нужную сумму, а также расчета на доходность. Во всех способах есть одна ключевая особенность — не существует способов инвестирования с нулевым риском. Поэтому к сохранению денег стоит подготовиться.

Создайте финансовую подушку

Это условный старт для любых стратегий. Когда у нас есть запас денег на два-три месяца жизни, это помогает спокойнее принимать решения. Хранить такие средства стоит или наличными, или на вкладе в надежном банке, откуда вы всегда их сможете снять.

Владелец ГК «Залог 24», частный инвестор Ян Марчинский не советует инвестировать тем, у кого нет финансовой подушки. «С большой долей вероятности такой человек продаст акции по нужде и низкой цене, — уточняет он. — Надо понимать, что инвестиции — это не быстрое и легкое обогащении, а долгий процесс требующий усердия и дисциплины».

Разделите подушку безопасности на три валюты

Разделите на рубли, доллары и евро. В дальнейшем старайтесь держаться этого же принципа. Это поможет сохранить основной капитал, ведь если какая-то валюта резко упадет, то другая скорее всего вырастет.

О пропорциях «корзины» накоплений разные эксперты говорят по-разному. Например, автор книги «Инвестировать — просто» Владимир Савенюк рекомендует в рублях хранить пятую часть капитала, а остальные деньги разделить ровно между долларами и евро. Если же считаете, что рубль может резко «отыграть» вверх, поменяйте пропорции.

Погасите все кредиты

Займы хорошо работают только в одной ситуации — когда доход от них превышает выплаты процентов. Например, если вы взяли в одном банке кредит под 5 % годовых и положили эти деньги в другой банк под 10 % годовых, без рисков и со страховкой. Тогда это умелое финансовое решение. Как правило, таких ситуаций в мире небольших денег практически нет.

Если же кредит нужно выплачивать, а кредитные деньги ничего не зарабатывают, его нужно закрывать как можно скорее.

Банковский вклад

Это классический инструмент сохранения денег с минимальной доходностью.

Процент, который предлагает банк, зависит от ключевой ставки Центробанка — например, сейчас ее понизили до 4,5 %, значит, в ближайшее время банки также снизят предложения по вкладам. Вклад помогает получить прибыль в пределах инфляции, то есть как бы остаться на том же уровне. Если же вы планировали заработать, то скорее всего через вклад это сделать не выйдет.

Вклад называют инструментом с минимальным риском. Это так, но только частично. Если банк разорится, вкладчик попадет под программу страхования — государство вернет максимум 1,4 млн руб. Остальные деньги будут потеряны. С 2004 году агентство по страхованию вкладов зафиксировало более 500 случаев, когда вкладчикам нужно было возвращать деньги.

Стоит еще напомнить, что с 1 января 2021 года вступит в силу закон, который обяжет вкладчиков платить налог с суммы процентов по всем вкладам, но только с той ее части, которая превышает доход с 1 млн руб. Фактически нововведение коснется процентов, которые будут выплачены начиная с 1 января 2021 года.

Если вы решили использовать для сохранения банковский вклад, то придерживайтесь этих советов:

- Кладите в один банк не больше 1,4 млн руб.

- Проверьте, входит ли банк в перечень застрахованных на сайте агентства.

- Выбирайте банк с долгой историей и средней процентной ставкой. Если предложение существенно выше среднерыночного, стоит быть осторожнее.

- Проверяйте, как начисляются проценты. Чаще по самым выгодным предложениям проценты выплачивают в конце срока. Решите снять раньше — потеряете весь доход.

Облигации

Этот вид сохранения денег похож на вклады — тоже достаточно простой, с фиксированной доходностью. Смысл в том, что бизнес или государство с помощью облигаций берет у вас деньги в долг. Условия оговариваются заранее — процент дохода и дата возврата номинала или основного тела долга.

Продать облигации можно и раньше оговоренного срока, но по рыночной цене, которая меняется. То есть с помощью облигаций можно не просто сохранять деньги, но и отслеживать актуальные цены и пытаться выиграть на разнице покупок и продаж.

В России инвестировать в облигации можно от 1 000 руб. Но лучше использовать минимум 10 000 для покупки 10 разных облигаций — тогда у вас будет так называемый устойчивый портфель.

«В устойчивом портфеле удельный вес каждой инвестиции составляет минимум 10 %. В каких-то непредвиденных и непрогнозируемых ситуациях в отдельной бумаге пострадает только десятая часть портфеля. Это не очень критично, такой убыток можно восстановить за один год», — объясняет управляющий партнер KYC и Vax Capital Кирилл Вихлянцев.

В основном доходы по облигациям немного выше, чем по вкладом, но есть предложения и под десятки и даже сотни процентов. В таких случаях, объясняет Вихлянцев, рынок оценивает риск дефолта данной бумаги высоко — можно быстро приумножить свой капитал, а можно потерять вообще все, если компания разорится.

«Облигации — это среднесрочный и долгосрочный финансовый инструмент, — резюмирует Кирилл Вихлянцев. — Рассматривайте их как вариант размещения минимум на год, а лучше на срок от трех лет. Если деньги вам понадобятся через полгода-год, то вклад будет надежнее».

Ведущий аналитик QBF Олег Богданов считает, что больше надежности — у облигаций федерального займа, выпускаемых Минфином. «Это государственные ценные бумаги, возврат по которым обеспечен правительством, — объясняет эксперт. — Доход гособлигаций, как правило, на несколько процентных пунктов выше ставки вклада. Плюс можно увеличить прибыль с помощью налоговых льгот — такие облигации не облагаются НДФЛ и еще можно получить налоговый вычет до 52 000 руб. при вложениях не менее 400 000 в год».

Облигации считаются устойчивым инструментом, но не гарантируют абсолютную надежность. Как и в любом другом инвестировании, вы можете потерять все.

Акции

Популярнейший и основной вид инвестиций — вы покупаете акцию и буквально становитесь одним из владельцев компании. Прибыль получают двумя способами.

- За счет дивидендов

Раз в год компания распределяет часть прибыли между владельцами. Рассчитывать на устойчивые дивиденды стоит, покупая акции известных и финансово стабильных корпораций. Это могут быть нефтяные или газовые компании, банки, организации, работающие в сфере ритейла. Сколько денег будет распределено между акционерами, решают на общем собрании основных владельцев.

«Есть также бездивидендные акции — покупая их, инвестор стремится заработать на росте стоимости бумаг, а не на процентах, — рассказывает финансовый аналитик инвестиционной компании Raison Asset Management Николай Кленов. — Компании, которые выпускают такие акции, относительно молодые и вкладывают всю прибыль в развитие вместо того, чтобы делиться ей с акционерами. Такая стратегия оправдана: она позволяет хорошему бизнесу быстро расти — как следствие, растет и стоимость его акций. Например, акции Facebook с момента выхода компании на биржу подорожали на 658 %, при этом компания еще ни разу не платила дивиденды».

- За счет торговли акциями

Здесь работает принцип «купи дешевле, продай дороже». Стоимость компаний, а значит и акций, постоянно меняется. На это влияет множество факторов — от новостей в СМИ до общего положения индексов на рынке.

Торговля акциями считается инвестированием с высоким риском — никто не может гарантировать вам доход. Чтобы уменьшить риски, нужно заниматься диверсификацией активов — покупать акции не одной, а нескольких компаний сразу. Плюс следить за тем, насколько надежны компании, насколько быстро они растут.

«В портфеле должны присутствовать акции разных компаний в разных секторах экономики — например, финансовом, технологическом, нефтегазовом. Разбивка должна быть и по странам эмитентов, — говорит Николай Кленов. — Вкладываться только в российские акции рискованно, учитывая нестабильность курса рубля. К тому же на российском фондовом рынке почти не представлены компании технологического, фармацевтического и других инновационных секторов, что обедняет выбор акций. Поэтому российским инвесторам стоит обращать внимание также на акции американских и европейских эмитентов».

В акциях работает главное правило экономного инвестора — использовать стоит те средства, потеря которых для вас будет не критична. При этом, даже если вы планируете «играть» на изменениях курсов, часть денег стоит вкладывать в долгосрочные акции.

Частный инвестор и владелец ГК «Залог 24» Ян Марчинский рекомендует 30 % всех денег перевести в акции, а остальные — в другие инструменты. «Инвестировать в акции надо на долгий срок — от пяти лет и более. Чтобы локальные просадки, например, как в 2015 году из-за санкций, не создавали убытка, — говорит эксперт. — В течение года, может быть, нескольких лет, акции могут быть в минусе, но на длительном периоде рынок и цена акций растет».

Прежде чем покупать акции, стоит проверить историю компании и отрасль, в которой она работает. Конкретный бизнес может быть с идеальной бизнес-моделью, но акции могут обвалиться из-за кризиса во всей сфере.

«Важно проанализировать финансовую отчетность компании, рынок и новостной фон — даже один твит президента США Дональда Трампа может «уронить» акции компании или целой отрасли, — предупреждает Николай Кленов. — Правда, потом котировки обычно корректируются. Торговые войны, санкции, новые законы и, конечно, пандемии могут драматически изменить движение рынка».

Онлайн-сервис для самостоятельных предпринимателей, которые не разбираются в бухгалтерии. Начинающим ИП — год в подарок!

Фонды

Чтобы самостоятельно инвестировать в акции, нужно изучать много данных, выбирать, что купить. Или использовать коллективные инвестиции через специальные фонды. Условно, это работает так — много людей сбрасывается, а доверенная компания собирает портфель из акций и выплачивает проценты с доходных сделок.

Это удобно — можно вкладывать в дорогие акции, не нужно думать, что купить. Но риски растут — компания может сделать неправильный выбор, и вы все потеряете. Сейчас среди таких инвестиций распространены фонды. Есть два популярных.

- ETF-фонды

Нужен брокерский счет или индивидуальный инвестиционный счет. Чтобы купить что-то, нужно подать заявку брокеру. Придется платить комиссию — до 0,95 % от сделки в российских фондах.

Инструмент считается достаточно надежным, фонды контролирует Центробанк. Так как счета и акции в таких фондах в основном зарубежные, то вкладывать в них запрещено нескольким категориям граждан, в основном госслужащим, депутатам и членам их семей.

С помощью фондов можно покупать акции дешевле, чем их предлагают на бирже. «Это одно из преимуществ ETF-фондов: допустим, акции быстрорастущей компании Amazon имеют высокую стоимость на бирже, тогда как ETF-фонды, включающие их, торгуются по гораздо более демократичным ценам», — говорит вице-президент QBF Владимир Масленников.

- ПИФ, паевые инвестиционные фонды

Вы передаете деньги управляющей компании, и доход зависит от качества сделок. В отличии от ETF, начать инвестировать в ПИФ проще, не нужен даже брокерский счет. Управляющая компания занимается так называемым «активным управлением», то есть наблюдает за динамикой цен и старается как бы «обогнать» её, предугадать развитие ситуации и либо купить на падении, либо продать на максимальной точке роста. Еще в ПИФ много комиссий, в том числе за операции по покупке или продаже.

Фондов много, все они обычно делятся на виды — например, инвестируют только в европейские компании или в государственные облигации. В этом еще одно отличие — в ПИФ управляющая компания может поменять направление практически на ходу, в ETF такого не происходит.

Если решите вкладывать в фонды, помните — к риску акций вы добавляете еще один риск — доверяете деньги управляющей компании. Но и вероятность заработать растет.

Краудлендинг

Это альтернативный вид инвестирования, когда с помощью онлайн-платформы много людей сбрасываются и занимают денег бизнесу. Процесс относительно новый, законодательно только начинает регулироваться — с 1 января 2020 года вступил в силу Федеральный закон от 02.08.2019 № 259-ФЗ о привлечении инвестиций с использованием инвестиционных платформ.

Сейчас компании, которые занимались краудлендингом, приводят свои процессы в соответствие с законом.

Краудлендинг считается инвестицией с высокими рисками — достаточно почитать отзывы о проектах, которые фактически разоряются и не возвращают вложения. Нужно понимать, что онлайн-площадка, на которой вы инвестируете, является посредником и в случае дефолта какого-то проекта не будет возвращать вам деньги.

Средний чек сейчас 420 000 руб., рассказывает руководитель отдела по работе с инвесторами краудлендинговой платформы «Город денег» Олег Новиков. Минимальный порог зависит от площадки — от 5 000 до 50 000 руб. за один перевод. Инвестиции лучше собирать не в один проект, а создавать портфель из нескольких. Один из основных плюсов этого инвестиционного инструмента — доходность от 20 % до 30 % годовых.

«Основной минус этого направления такой же, как и у большинства инвестиционных инструментов — риск потерять часть инвестиций или всю сумму, — отмечает эксперт. — Чтобы обезопасить себя, нужно максимально тщательно подбирать проект, в который вы хотите инвестировать, изучать максимальное количество сведений о нем. Например, мы публикуем годовую выручку, кредитную историю, место ведения бизнеса, срок, историю его создания».

Олег Новиков рекомендует проверять и площадку. «Мошенничество — второй потенциальный риск. Особенно громко о нем заговорили после истории с “Кэшберри”, когда площадка фактически обманывала инвесторов и забирала их деньги».

CEO краудлендинговой платформы JetLend Роман Хорошев перед крупными вливаниями денег в этот инструмент рекомендует протестировать проекты небольшими суммами: «Практика — лучшее обучение. Для старта достаточно 10 000-30 000 руб. Распределив их между платформами, подождите 3-6 месяцев. И после этого, получив первые результаты, принимайте решение по выбору инструмента и партнера».

Негативно о таком виде инвестиций высказался предприниматель, частный инвестор и основатель холдинга «Ильич» Иван Родионов: «Это хобби для мазохистов. Тут и профессиональному бизнесмену не поздоровится, а начинающему инвестору даже лезть не стоит. Посоветовать этот способ могу разве что малому и среднему бизнесу. Выбирайте направления, в которых вы хорошо разбираетесь, смотрите, сочетаются ли ценности основателя проекта с вашими.

Когда речь идет о больших суммах, общаться с представителями проектов вы будете лично. Не пренебрегайте документами и протокольной системой договоренностей. Не будьте удобным и комфортным».

Недвижимость

Один из самых старых и традиционных способов сохранить деньги — инвестировать их в квартиры. Сейчас распространены два варианта заработка.

- Покупка для сдачи в аренду. Ищите объекты с минимальной ценой и приличным ремонтом. Стоит присмотреться к отдаленным районам, в которых есть крупные вузы, обычно там лучше сочетание цены покупки и аренды. Это долгосрочная инвестиция, деньги на покупку «отбиваются» за 10-20 лет.

Еще можно попробовать вариант накопить первоначальный взнос и купить квартиру в ипотеку так, чтобы ежемесячный платеж можно было закрыть с арендной платы. Здесь риски выше, лучше иметь финансовую подушку на случай проблем с арендаторами.

- Покупка новостройки на этапе котлована, продажа после сдачи дома. Какой-то устоявшейся разницы в ценах нет — это может быть и 5-10 %, и 50 %. Риски высокие — застройщик может задержать сдачу дома, и ваши средства окажутся заморожены. Еще нужно найти покупателя, поэтому вы зависите от спроса.

Чего нужно опасаться

Есть несколько категорий инвестиций, в которых риски потерять все деньги растут пропорционально:

- Предложения с очень высокой доходностью. Лучше избегать компаний, которые на вложенные 100 руб. обещают быстро вернуть 150. Даже если их еще не проверил Центробанк и не нашел в их деятельности признаков финансовой пирамиды, риски всё равно очень высокие.

- Форекс-трейдинг. В самой системе нет ничего плохого, это игра на курсах валют. Но в сфере очень много недобросовестных компаний. По оценке газеты «Коммерсантъ», основанной на отчетности форекс-дилеров, клиенты таких которых за два года потеряли больше 200 млн руб. К форекс-трейдингу стоит относиться не как к способу сохранить деньги, а как к азартной игре — так будет честнее.

- Криптовалюта. Нет ничего плохого в попытке заработать на курсе даже электронной валюты. Проблема в том, что криптовалюты ничем не обеспечены, а на фоне всплеска интереса к биткоину в 2018 году их появляется довольно много. Предугадать, какая именно быстро вырастет в цене, практически невозможно. Поэтому покупку «крипты» тоже стоит отнести к азартным играм.

Кратко о главном — как сохранить и преумножить деньги

- Если не хотите сильно рисковать, открывайте вклады в проверенных банках на сумму не более 1,4 млн руб. Или покупайте облигации государственного займа.

- Если есть сумма, которой готовы рискнуть для большей доходности, попробуйте собрать портфель акций. Готовы довериться другим людям — покупайте ПИФ или ETF. Если хочется попробовать новые способы инвестирования, используйте краудлендинг, но очень аккуратно.

- Опасайтесь компаний с обещаниями быстро приумножить ваш доход. И если используете форекс или криптовалюты, не обманывайте себя и относитесь к этому как к азартным играм.

- Чтобы гарантированно сохранить деньги, разделяйте их на несколько инструментов. Например, 30 % оставьте как вклад, еще 30 % потратьте на облигации. 10 % оставьте на игру в высокие риски, а еще 30 % — для сбора портфеля акций на долгий срок.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Куда инвестировать в кризис 2020? Как выгодно вложить деньги

Многих потенциальных инвесторов волнует вопрос: как сохранить и приумножить деньги в кризис, если экономика рушится, а графики многих крупных активов “рисуют” длинную красную свечу? На самом деле, в любое время рынки предоставляют возможности: когда падают одни активы, растут другие. Обрушились акции? Отлично! Значит вы можете купить их по низкой цене. Вырос S&P 500? И это тоже хорошо. Возможно, самое время присмотреться к доллару? Кризис — это не только трагедия, но и возможности. Разбираемся в ситуации.

Признаки дефолтов, мирового кризиса

Первый шаг — определить, что мы действительно столкнулись или находимся на пороге мирового кризиса. Существуют определенные признаки того, что мир вот-вот захватит новая волна кризисов. О том, что приближается мировой финансовый кризис в 2020 году крупные СМИ писали еще в 2018 году. Но тогда никто еще предположить не мог, что в действительности все обернется настолько серьезно. Ситуация оказалась куда хуже, чем предполагали аналитики и экономисты. Но к этому мы еще вернемся. Рассмотрим по порядку типовые признаки, сигнализирующие о наступлении кризиса.

Падение индексов

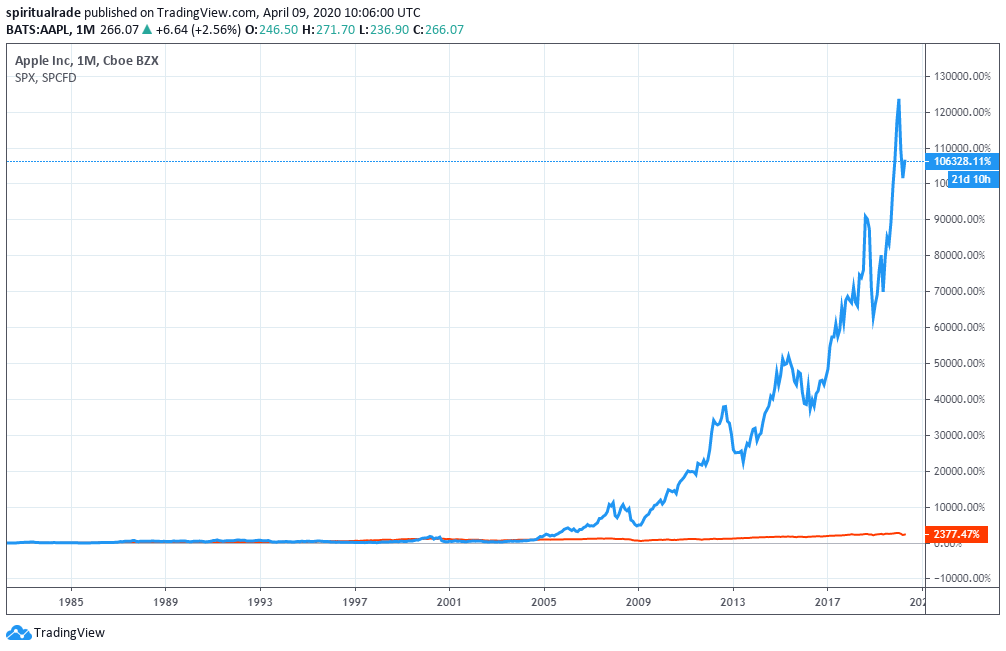

2019 год был благоприятным практически для всех рынков: сырьевого, рынка драгоценных металлов, ценных бумаг и криптовалют. Многие активы демонстрировали заметный рост. Например, в течение 2019 года акции компании Apple выросли более чем на 90%, а фондовый индекс S&P 500 поднялся более чем на 30%. Наравне со многими другими акциями и индексами они достигли исторического максимума в феврале 2020 года. Этот рост был ознаменован снижением напряжения торговых отношений между США и Китаем, что обеспечило разрядку инвесторам, которые активно покупали акции американских компаний. Во второй половине 2019 года ситуация начала налаживаться и сторонам удалось добиться хотя бы частичного соглашения, в результате чего конфликт снизился. В январе 2020 президент США Дональд Трамп и китайский вице-премьер Лю Хэ подписали соглашение, призванное регулировать торговые споры, что стало мощным толчком для роста фондового рынка, вслед за которым выросли и другие активы.

Казалось бы, все пошло на лад, и рынки начали стабилизироваться, но … в конце 2019 года китайские врачи столкнулись с пневмонией неизвестного происхождения. После расследования выяснилось, что медицинские работники столкнулись с новым, неизвестным ранее штаммом коронавируса, которые прежде передавался только от животного к животному. Очагом эпидемии стал китайский городок Ухань в провинции Хубэй. В течение первых двух месяцев удавалось сдерживать вирусную инфекцию в пределах Китая. Но потом ситуация вышла из-под контроля. Новый коронавирус получил аббревиатуру COVID-19 от COrona Virus Disease 2019.

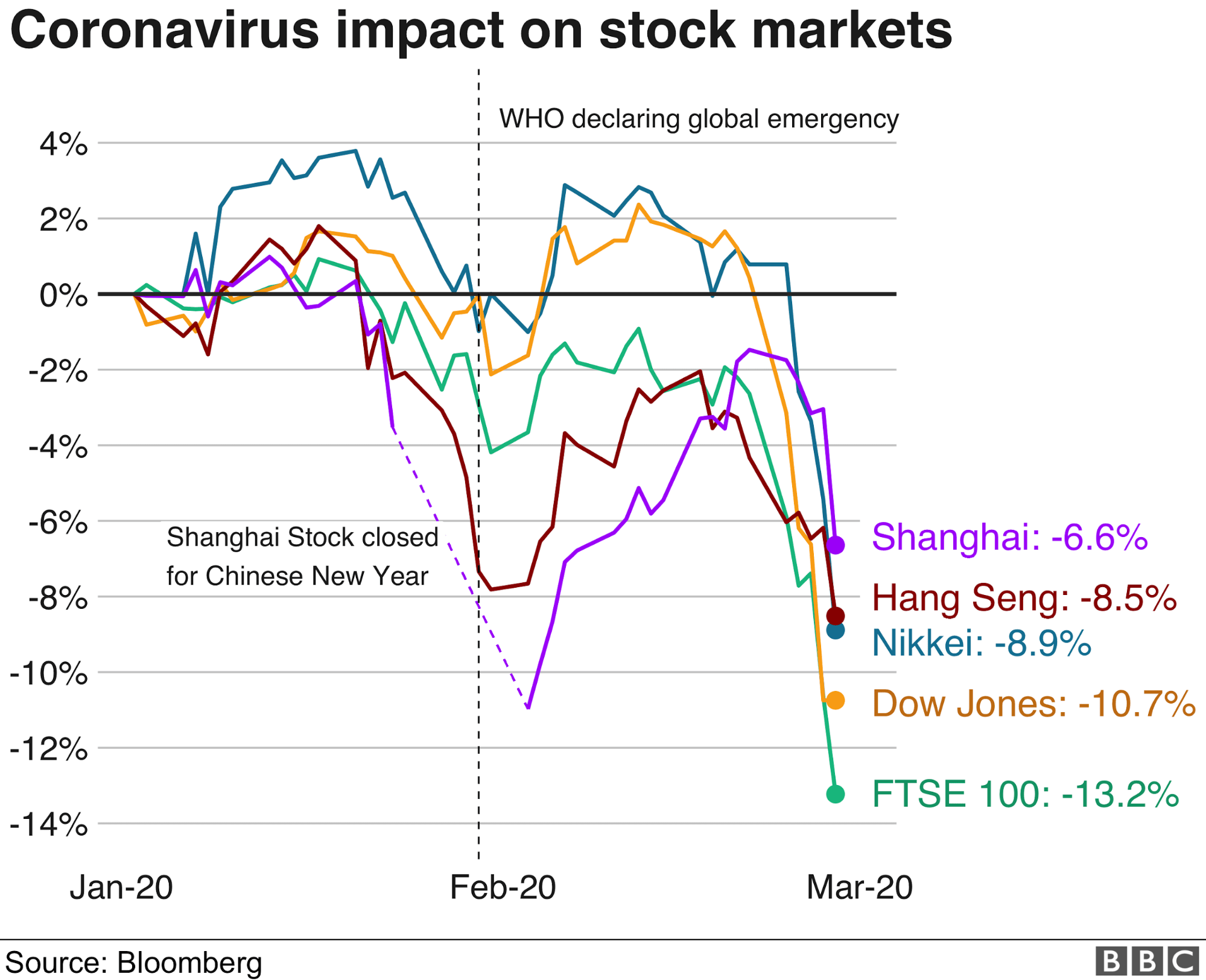

Постепенно заболевание распространилось на другие регионы: Италию, Францию, Испанию. А затем зараженных начали фиксировать по всему миру. Стало ясно, что ситуация вышла из-под контроля и требуется вмешательство правительств. 11 март ВОЗ объявил о начале официальной пандемии коронавируса. До сих пор пандемия продолжает распространяться. На момент написания статьи количество зараженных превысило 1,5 млн человек. Пандемии случались и раньше, но такой сильный удар по финансовым рынкам был нанесен впервые.

Как видно на рисунке, за последние 40 лет на рынке не произошло ни одного серьезного кризиса из-за эпидемии. Но после публикации Всемирной Организации здравоохранения крупные мировые индексы фондового индекса обвалились за считанные дни. Всего за неделю рынок ценных бумаг потерял более $6 триллионов долларов при капитализации в $85 трлн. Это был беспрецедентный случай. Крупные индексы обвалились более чем на 6%. Сильнее всего пострадали индексы S&P 500 (-13,5%) и NASDAQ (-38%).

Последний раз, когда вирус так сильно повлиял на движение цен, связан со случаем эпидемии испанского гриппа в 1918, унесшего жизни более 17 млн человек по всему миру. По некоторым оценкам их количество достигло от 50 до 100 млн. После этих событий на рынках акций последовал спекулятивный бум в середине 20-х годов, продолжавшийся вплоть до черного четверга 1929 года.

Цикличность рынка

В 2018 году представители JP Morgan Chase на основе собственной экономической модели, рассчитали, что мировой рынок будет ожидать коллапс. Еще в 2019 году стало известно, что один из самых популярных инвесторов и предпринимателей Уоррен Баффетт продал более половины своих акций. Это также соответствует циклической природе кризисов, которые, согласно статистике, происходят примерно раз в 10 лет, и может указывать на приближающийся экономический коллапс. Предыдущие глобальные кризисы произошли в 2008 и 1998 году соответственно. Но это еще не все. Приблизительно раз в 100 лет происходят более глобальные рецессии на рынке, вызывающие шквал безработицы и нищеты. Последний подобный кризис как раз и произошел в черный четверг 1929 года, в период которого произошел крупнейших биржевой крах. Именно он стал причиной начала всемирно известной Великой депрессии. Во время этих событий фондовые биржи начали практиковать приостановку торгов во время стремительного падения, чтобы предотвратить в будущем подобные ситуации. Кстати, в марте 2020 года фондовые бирже уже дважды останавливали торги из-за слишком сильного падения индекса S&P 500. Здесь можно провести некоторые аналогии.

Ослабление капитала центробанками

Американский экономист Шейла Бэйр, возглавившая FDIC в период финансового кризиса 2008 года, в своем интервью Barron’s также предупреждала о надвигающемся финансовом крахе. Многие эксперты с ней не согласились, в частности бывший председатель Федеральной Резервной Системы (ФРС) США Алан Гринспен. Однако Бэйр посоветовала обратиться к истории и вспомнить уроки, которые преподнесли экономистам предшествовавшие рецессии. Она отметила, как, буду образованными, многие видные деятели финансовой культуры продолжают игнорировать эти уроки.

ФРС США провела внеплановое заседание и приняла решение снизить ставки по федеральным фондам, минимум, в 10 раз — от 0% до 0,25%. Это может стать еще одним сигналом, указывающим на приближающийся экономический кризис. В такие периоды крупные государственные институты стараются сделать все возможное, чтобы предотвратить или ослабить влияние кризиса на мировую экономику. Однако, как показывает практика, такими действиями они могут лишь отсрочить его на некоторое время, но не остановить. Некоторые аналитики предполагают, чем сильнее они пытаются сдерживать кризис, снижая ставки или прибегая к другим классическим методам, тем сильнее в последствии будет финансовый крах.

Шейла Бэйр прокомментировала ситуацию так: “Ослаблять капитал сейчас — просто безумие. Когда начнется спад, у банков не окажется финансовой подушки безопасности, что нивелировать потери. Без этой подушки мы снова вернемся к тому, что происходило в 2008 — 2009 годах.” Это касается крупных и сложноустроенных финансовых институтов, неправильные действия которых могут привести к серьезному кризису. По мнению профессора экономики из Гарвардского Университета ведущие центробанки во всем мире не готовы справиться с новым банковским кризисом.

Ранее в 2018 году ошибки монетарной политики ФРС привели к затяжной коррекции фондового рынка. В сентябре 2019 году Федеральная Резервная Система снизила ставки до 1,75% — 2%. В прошлом году снижение ставок произошло впервые после мирового кризиса в 2008 году. Чувствуете связь? Не кажется ли это закономерным? Но в этот раз американское правительство пошло еще дальше, и вслед за Европой президент США Дональд Трамп потребовал снизить ключевые ставки ФРС до отрицательных.

Каковы последствия внедрения отрицательных ставок? Эти меры привели к дефициту запасов физического золота в мире. Традиционно подобные действия правительства приводят к тому, что инвесторы вынуждены искать альтернативные решения для перемещения своего капитал. Одним из таких альтернатив является как раз физическое золото. Инвесторы не считают, что акции начали восстанавливаться после обрушения фондового рынка на фоне пандемии. По их мнению произошел закономерный отскок после коррекции, и они вынуждены искать более безопасные активы для хранения своих средств. Распространение коронавирусной инфекции стало второй причиной дефицита золотых запасов.

Такое влияние США может показаться на первый взгляд незначительным, но это заблуждение. На США приходится около 40% мирового рынка торговли, а доллар выступает в качестве международной валюты, используемой практически во всех странах мира. Негативные изменения на рынке США могут также отрицательно сказаться на показателях мировой экономике и привести к нестабильной ситуации.

Стремительно растущие долговые обязательства перед кредиторами

Когда Бэйр спросили о том, что по ее мнению может спровоцировать следующий финансовый кризис, она указала на растущий частный долг. В их состав входят:

- Долги по кредитным картам;

- Низкокачественные автокредиты и лизинги;

- Кредиты, финансируемые частными компаниями;

- Общий корпоративный долг и т.д.

Экономист отметила, что любой долг, обеспеченный какими-либо активами, но при этом переоценены, вызывают беспокойство в экономической среде. Она также добавила, что именно это произошло на рынке недвижимости. Ранее она предупреждала о грядущем крахе ипотечного кредитования, поскольку считает, что на рынке жилья возник финансовый пузырь.

В качестве внутренних признаков наступающего дефолта служат и другие, не менее значимые факторы, такие как неконтролируемый рост и падение национальной валюты, нарастание кредитных долгов крупных негосударственных компаний, а также снижение темпов экономического роста.

После наступления первой фазы рецессии деньги стали перетекать из инвестиционных активов в валюты, поскольку людям необходимы сбережения для покупки запасов продуктов и других необходимых товаров на время самоизоляции, а инвесторы прибегали к традиционному хеджированию. Им было известно, что при таких условиях производство снизится, многие точки продаж станут закрываться, ограничится транспортное сообщения, а все это приведет к обвалу акций. Разумеется, сильнее всего должны были пострадать ценные бумаги авиакомпаний, других транспортных, технологических и туристических компаний, а также, соответственно, цены на нефть. Мы не можем утверждать, что наступит вторая, более глубокая фаза. Но текущая ситуация не позволяет составить благоприятный прогноз и, похоже, мы еще не прошли пик развития пандемии. Например, в России ситуация только набирает обороты, как это было несколько назад в Италии, когда многим жителям казалось, что ничего страшного не произойдет, и все обойдется. Но это было очередным заблуждением — теперь ситуация повторяется и у нас, а также в Соединенных Штатах Америки. В США более 6 млн в период самоизоляции остались безработными, но, кажется, это только начало. В новых реалиях, чтобы выжить, малому бизнесу и физическим лицам придется освоить рынок фриланса.

Итак, деньги перетекли в валюты. Доллар поднимался до 80 руб., что произошло впервые за последние 6 лет, когда в 2014 году он достиг тех же значений. Вслед за ним выросло и евро — до 85 руб. Правительство США решило поддержать своих жителей, выделив им на помощь по $1,500. Вслед за этими новостями американский Центробанк выпустил дополнительно гособлигации на сумму $2 трлн, которые они решили выделить на борьбу с последствиями коронавируса. Сейчас курс доллара скорректировался до 75 рублей, а евро — до 80. Такая волатильность, присущая, в основном, кризисным временам, говорит о неспособности крупных финансовых институтов контролировать ситуацию и курс национальных валют. В эти периоды спрос на международные валюты, такие как доллар и евро, стремительно растет.

Продолжится ли падение рубля или нет зависит от того, какая ситуация будет с нефтью. Недавно цена на нефть марки Urals падала до $13 за баррель, что в последний раз происходило более 20 лет назад — в 1999 году. После расторгнутого соглашения ОПЕК+, в рамках которого Россия и Саудовская Аравия отказалась сокращать объемы добычи нефти, они все таки находятся на пути к тому, чтобы найти компромисс. На последнем заседании представители нефтедобывающих компании, не без влияния Трампа, намекающего на то, что такими темпами им придется продавать нефть за бесценок, смогли все-таки договориться и снизили количество добываемой нефти на 15 млн баррелей в сутки. Буквально за полчаса после объявления по результатам переговоров сторон ОПЕК+ цена на нефть марки Brent поднялась с $25 до $36 за баррель. Сейчас нефть торгуется на уровне $33. В то же время эксперты прогнозируют падение спроса еще на 15 млн. Если добыча нефти не будет сокращаться пропорционально спросам, то цена доллара может продолжить рост. На это уже неоднократно указывали экономисты. Прогнозисты предполагают, что если тенденция на снижение стоимости нефти сохранится, то американский доллар, возможно, поднимется до 100 рублей. В результате чего Россия может оказаться на грани нового дефолта. В таких условиях, людям необходимо искать решения для сбережения и приумножения собственных средств.

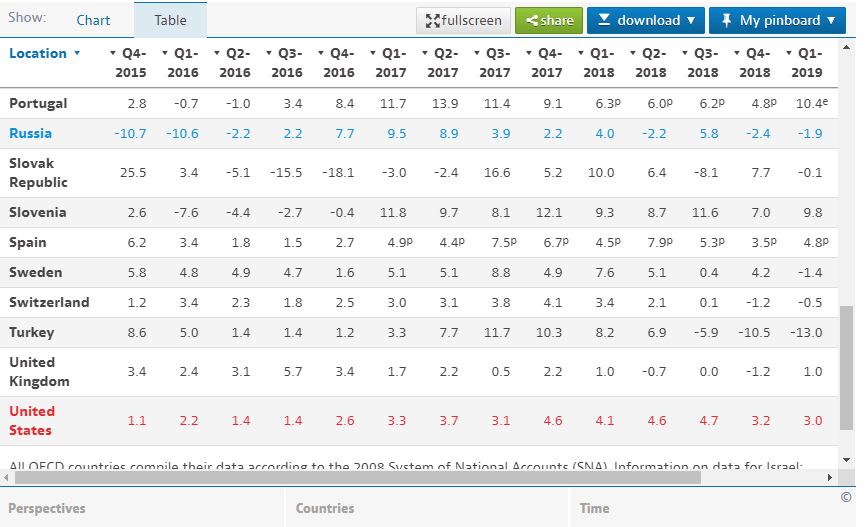

Снижение темпов экономического роста

Эксперты рейтингового агентства Fitch предполагают, что темпы роста ВВП в России замедлится в 2020 году. По первоначальному прогнозу в 2020 году рост должен был составить 2,5%. Но в свете последних событий Fitch пришлось скорректировать свою оценку из-за падения мирового уровня ВВП. Последний прогноз составил всего 1.3%. Сейчас на рынке мы можем наблюдать активный рост цен, особенно, на продукты и медицинские товары. В марте цены на товары подняли на 0,6% процентов, а ежемесячный прирост увеличился вдвое. По оценкам Центробанках инфляция в 2020 году не должна превысить 2,5%, а глава Банка России Эльвира Набиуллина считает, что данный ажиотаж на продукты — лишь краткосрочное явление. Затем ситуация должна стабилизироваться и уровень инфляции вернется в норму. Между тем, цены на некоторые продукты повышенного спроса выросли более, чем на 10%. Аналитики все же отмечают, что спрос остается низким и не представляет угрозы для девальвации рубля.

Попробуйте вспомнить ситуации, когда вокруг рушилась экономика, а представители властей успокаивали общество, обнадеживая его, чтобы не усугублять панику. Мы не можем утверждать, что сейчас действительно ситуация близка к критической точке, и история повторяется, но очень отчетливо наблюдаются параллели с кризисом 2008 года, когда, например, вице-премьер Алексей Кудрин убеждал общественность, что кризис не состоится, а РФ будет “тихой гаванью”. Прочитайте статью на РБК “Кризиса в России в этом году не будет” от 19 марта 2008 года.

По данным OECD, что показатели, определяемые количеством приобретенных производственных активов, за последние два года заметно снизились. Это означает, что инвесторы боятся потерять свои деньги и возвращают их с рынка.

В этот раз кризис оказался многофакторным. Здесь замешаны и политические, и экономические неурядицы, обостренные ситуацией с коронавирусом. Когда два года назад эксперты говорили о кризисе, они использовали термин “супер-кризис”. Теперь все факторы указывают на вероятность его становления.

Как сохранить деньги в кризис

Чтобы застраховать себя от финансовых потерь в период рыночной неопределенности, необходимо определить стратегию и понять, какой характер приобретает текущая кризисная ситуация. Мы наблюдаем, как на фоне распространения эпидемии коронавируса растет спрос на продукты, а, соответственно, и на покупку валют. Но рынок акций продолжает рушиться с периодическими отскоками.

Рассмотрим различные способы инвестиции и определим, насколько рентабельными могут оказаться те или иные виды инвестиций в нынешних реалиях экономической нестабильности. Оценим риски, связанные с вложениями в конкретные активы.

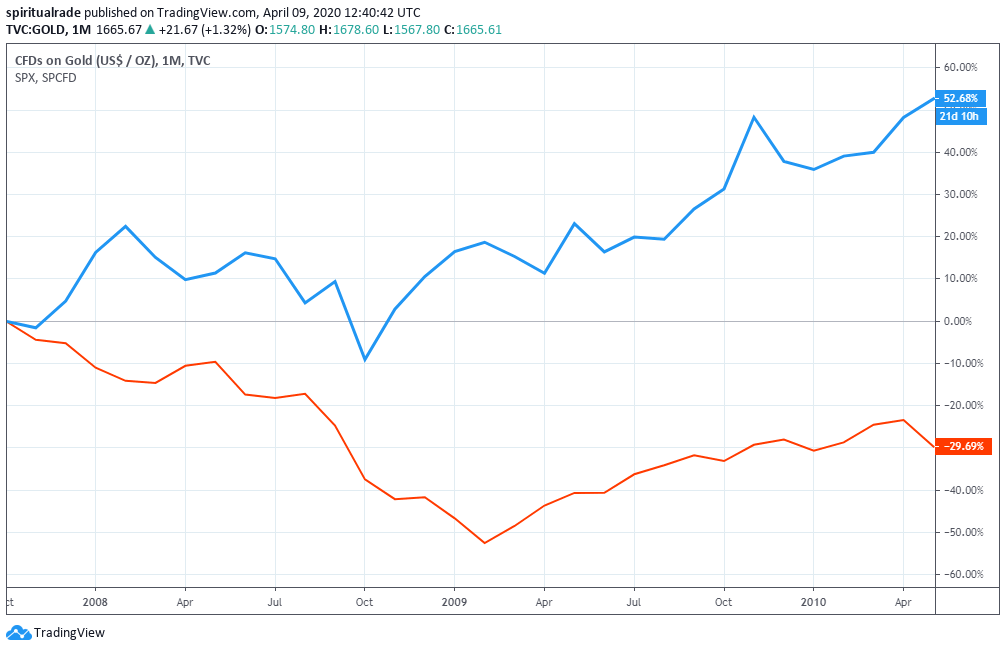

Инвестиции в золото, серебро, драгоценные металлы

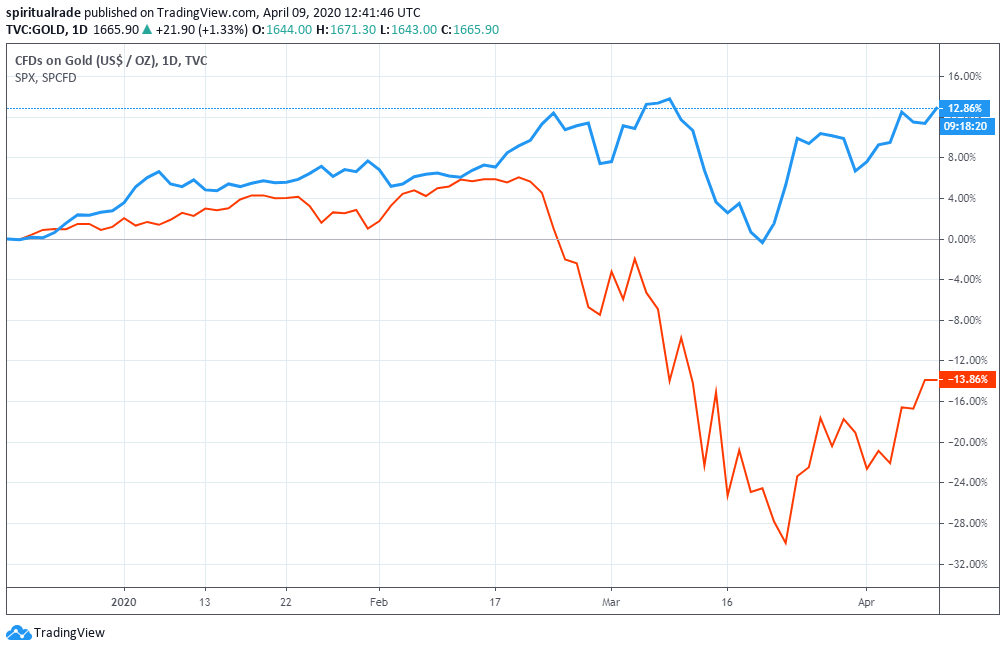

Драгоценные металлы показывают завидную устойчивость в критических условиях. Посмотрите на график ниже, и вы увидите, что происходило с ценой индекса S&P 500 и золота во время кризиса 2008 года. Пока фондовые индексы продолжали терять свои позиции, спрос на золото и драгоценные металлы по-прежнему оставался высоким.

То же самое происходит и сейчас. Мы видим краткосрочную глубокую коррекцию, вызванную всеобщей паникой и, как следствие, массовыми распродажами инвесторов. Но этот случай отличается от ситуации с ценными бумагами. Инвесторы быстро выкупили золото по сниженной цене, чтобы обеспечить себе финансовую подушку. Обратите внимание, что золото быстро восстановилось в цене и смогло подорожать относительно значений в начале 2020 года в отличие от индекса S&P 500. Все это указывает на то, что при нестабильности на рынке инвестиционная привлекательность драгоценных металлов повышается, поскольку они демонстрируют высокую устойчивость в тяжелые времена. Это объясняется тем, что у драгметаллов есть особенности, выделяющие их среди прочих активов. Например, банки не смогут выпускать новые слитки или монеты, поскольку ресурс ограничен. Золото не подвергаются политическим и экономическим влияниям со стороны, по крайней мере, на так сильно как валюты, акции или облигации. На протяжении всей истории денег золото изначально выступало в качестве универсального платежного средства. Оно сохранит свою ценность даже во время серьезных катаклизмов, поскольку его трудно уничтожить. Купюры могут испортиться под воздействием воды или огня, а электронные деньги будут бесполезны в случае отсутствия Интернета.

Почему следует инвестировать в золото?

Золото выступает не только средством сохранения сбережений и инвестирования, но также является инструментом хеджирования активов. Хеджирование позволяет компенсировать убытки путем открытия противоположных позиций на рынке. Например, часто инвесторы покупают золото, чтобы застраховать себя от падения валюты, обычно доллара США или евро.

В 2008 году, несмотря на глобальный экономический кризис, инвесторы продолжали хеджировать снижающийся курс доллара, покупая золото. Помните мы говорили о факторах кризиса? Так вот, в то время на кризис также повлияли действия Федеральной Резервной Системы: ФРС фактически создала кредит из воздуха, обменяв его на банковские казначейства. Экономист Шейла Бэйр также указывала на ошибки резервной системы, в результате которой деньги казначейства “плавают” в воздухе из-за нерационального использования дефицитных расходов. По ее мнению конгресс США не имеет даже малейшего представления, что единственная причина, по которой им удалось избежать расточительства, заключается в том, что: “Мы — самая красивая лошадь на клеевой фабрике. Но мы все же на клеевой фабрике.”

Ранее, в 2002 — 2007 стоимость доллара по отношению к евро упала на 40%, в то время как цена на золото выросла с $347 до $833 за унцию — более чем в 2 раза. Инвесторы нередко называют золото “тихой гаванью”, которая защищает инвесторов от рыночной катастрофы. Поэтому многие инвесторы продолжаю покупать золото даже в кризис, и в результате экономической неопределенности к 2011 года курс золота вырос с $869 до $1895 за унцию. Инвесторы также полагают, что на повышение ценности золота влияют ограничения поставок. У крупных финансовых институтов есть собственные золотые резервы, находящиеся в надежных хранилищах. Например, Министерство финансов США хранит золото в Форт-Ноксе, штате Кентукки с 1937 года.

Если ищете для себя надежное средство для инвестиции, то, в первую очередь, вы обратите внимание именно на драгоценные металлы. О том, как инвестировать в золото во время кризиса, можете прочитать в другой нашей статье. А мы двигаемся дальше.

Инвестиции в недвижимость

Становится ясно, что платежеспособность заемщиков снизится. Президент РФ Владимир Путин ввел кредитные каникулы, чем воспользуются многие граждане. Снизится спрос на ипотечные кредиты и, как следствие, на недвижимость. Это будет закономерно в связи с уменьшением доходов. Для обеспеченных граждан, возможно, цены будут привлекательными, и они смогут инвестировать в недвижимость по сниженным ценам. Но для тех, кто собирается брать ипотеку, ситуация неоднозначна.

Бизнес в сфере недвижимости из-за падения спроса может понести серьезные убытки. Чтобы компенсировать их, могут повысить ставки по ипотечным кредитам, что только усугубит и без того непростую ситуацию, особенно на фоне снижения платежеспособности и повышения цен на продукты, а также другие товары и услуги.

Эксперты прогнозируют в среднем снижение цен на 7% — 8%. Для поддержания бизнеса в условиях снижающегося спроса таким меры для застройщиков будут необходимыми. Не исключено, что некоторые регионы предоставят еще более дешевое жилье. В этом случае снижение цен может превысить 10%. Отдельные меры, предпринимаемые российским правительством способны поддержать рынок недвижимости на время кризиса, который предположительно не будет слишком затяжным. Введение налога на вклады, превышающие 1 млн рублей, и скидки на кредитование малого бизнеса могут положительно сказаться на ситуации, и спрос не будет падать так активно. Это хорошая возможность для инвесторов приобрести дешевое жилье.

Инвестиции в фондовый рынок

По причине паники на рынках увеличилась торговая активность. Инвесторы продолжают следить за ситуацией, связанной со вспышкой вируса COVID-19. В разгар пандемии особое влияние оказывает новостной фон. Шокирующие известия уже подорвали экономические тенденции и существенно изменили настроения инвесторов. В последнее время после “нащупывания” дна ценные бумаги отскочили и начали расти. Но аналитики утверждаю, что пока рано говорить о восходящем тренде. Но фондовый рынок, как и любой другой, носит циклическую природу, поэтому не может только расти или падать.

Примечание . Для российских инвесторов есть ограничения на покупку иностранных акции через СПБ — единственную фондовую биржу в России предоставляющую торговлю иностранными ценными бумагами. Для того, чтобы купить акции иностранных компаний, необходимо получить статус квалифицированного инвестора, но для этого необходимо обладать капиталом в размере не менее 6 млн руб. Выйти из этой ситуации можно, обратившись к иностранным брокерам.

Какие акции покупать

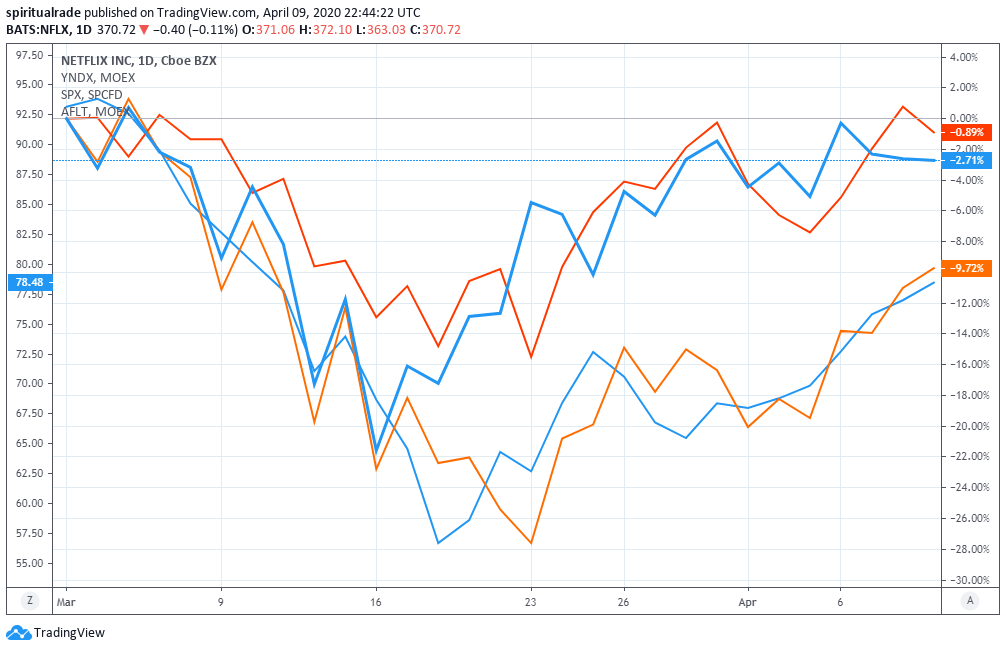

Мы не будем говорить о том, какие именно акции покупать — для этого есть аналитические ресурсы. Мы лишь расскажем о том, на что следует обратить внимание. Возьмите ситуацию с пандемией и попробуйте сами проанализировать ее. Какие тенденции сейчас на рынке? Спрос на авиаперелеты, например, падают. Значит акции авиакомпаний не лучший выбор в данный момент. Но очень востребованы продукты питания и стриминговые сервисы. Многие сейчас находятся на самоизоляции и официальное не ходят на работу, следовательно, повышается спрос на онлайн-услуги: потоковое видео, онлайн-трансляции. Попробуем сравнить, как развивается ситуация с S&P 500, Аэрофлотом, Яндексом и Netflix — одного из самых популярных стриминговых сервисов в мире.

Обратите внимание, что крупные американские компании “просели” на рынке сильнее всего и не так активно восстанавливаются, в то время как компании, ориентированные преимущественно на онлайн-бизнес смогли уже практически полностью восстановиться. Достаточно один раз взглянуть на график, чтобы сделать соответствующие выводы. Компании Yandex за последние дни по росту удалось даже обойти Netflix. И это неудивительно, поскольку кроме потокового видео Яндекс предоставляет и другие услуги: такси, доставку еды на дом, обучающие сервисы и сайты для фрилансеров. Проще говоря, у них целая инфраструктура. А аэрофлот слишком сильно завязан на одном конкретном виде услуг — перевозки пассажиров. У него просто нет возможности сменить вектор развития в условиях кризиса, и приходится рассчитывать на поддержку государства или кредиторов.

Инвестиции в криптовалюту

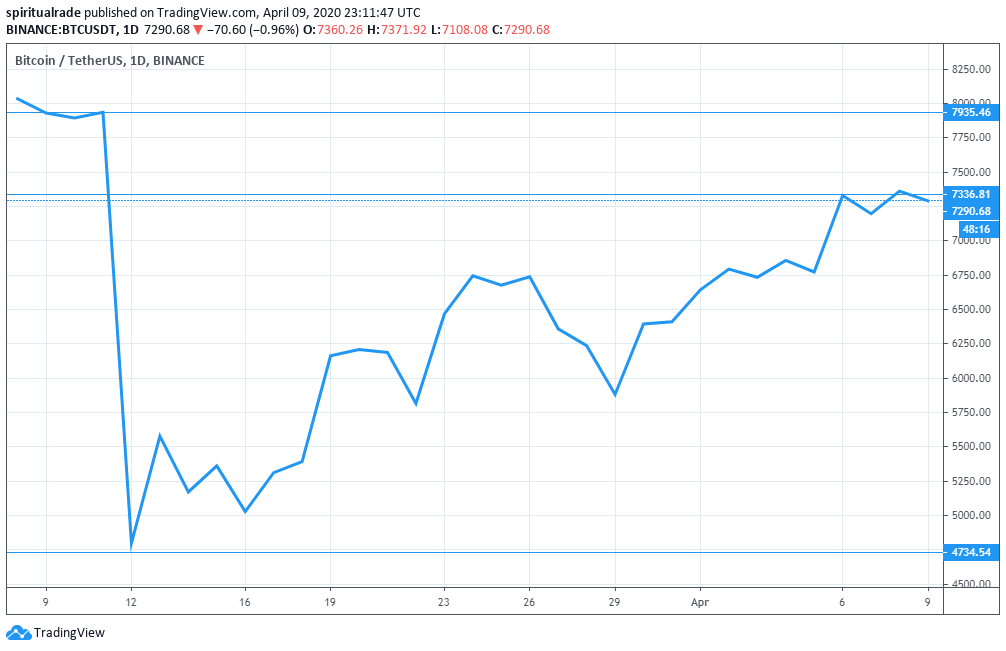

Криптовалюты обладают, пожалуй, самой высокой волатильностью среди всех активов. Даже без торгового плеча (левереджа) вы можете лишиться капитала всего за пару часов активной торговли. Это объясняется низкой ликвидностью крипторынка: объемы значительно малы по сравнению с фондовым и валютным рынком. Капитализация рынка ценных бумаг более чем в 400 раз превышает капитализацию крипторынка. Но там, где высокие риски, высока и прибыль. Криптовалюты могут вырасти за полчаса на 100% и более процентов. За последний месяц Bitcoin вырос почти в два раза, после быстрого падения на 50%. За ним последовал и весь крипторынок, что нередко случается в сфере цифровых валют. Считается, что биткоин служит индикатором крипторынка. Его называют “цифровым золотом”.

В чем ценность биткоина

Многие озадачиваются: почему к биткоину проявляется такой интерес, если он ничем не обеспечен. У криптовалют есть несколько преимуществ:

- Ограниченная эмиссия. Как и золото, количество ресурсов биткоина ограничены. Когда майнеры добудут последний биткоин, эмиссия прекратится. Неудивительно, что криптоэнтузиасты проводят аналогии с золотом и называют Bitcoin “цифровым золотом”. Банки контролируют инфляцию и могут печатать новые купюры, но как только число монет BTC достигнет 21 млн, никто не сможет произвести ни одной новой монеты;

- Биткоин децентрализован. Банки управляют счетами пользователей и могут заблокировать доступ к деньгам. Криптохолдеры полностью владеют доступом к биткоин-кошельку с помощью приватного ключа, и только они могут управлять своими монетами без ограничений;

- Независимость

Прежде считалось, что биткоин не зависим от внешних факторов, но оказалось, что биткоин может еще сильнее подвергаться негативными влияниям рынка в связи с неопределенностью правового регулирования. Тем не менее, инвесторы боятся, но тянутся к нему. Биткоин рассматривается как альтернативный инструмент в условиях рыночной нестабильности. Несмотря на сильное падение курса, количество пользователей и инвесторов продолжает расти, в частности и со стороны институционалов.

Но в роли независимого актива, коим Bitcoin считался длительное время, он больше не рассматривается. Аналитики обнаружили, что биткоин сильно коррелирует с фондовыми индексами, в особенности с S&P 500. Посмотрите на график, и вы обнаружите, что коэффициент корреляции превысил 0.9. Это означает, что движение одного из активов практически повторяет колебания другого. Отличается лишь амплитуда. Как мы уже говорили, криптовалюты очень волатильны из-за низкой ликвидности, поэтому крупным трейдерам-китам проще манипулировать курсом, поскольку не требуется таких больших денег, как для акций, чтобы сильно “пропампить” или обрушить курс криптовалюты. В этом заключаются высокие риски инвестирования в криптовалюты. Биткоин стал один из немногих активов, которым не удалось за последние 2 года обновить свой максимум в отличие от акций, золота и нефти. Мы снова вас подвели к выводу. Думаем, его сделать несложно.

Инвестиции в торговлю на Форекс

Рынок Форекс — самый крупный рынок мире, которые по объемам торгов превосходит даже рынок кредитования. Форекс представляет собой глобальный валютный рынок. Ежедневно на нем обращается около $6,6 трлн. Форекс-торговля выделяется и другими особенностями: он предлагает самый широкий набор инструментов для трейдеров и инвесторов. Например:

- CFD на акции, валюты, нефть, золото, криптовалюты;

- Фьючерсы и бессрочные контракты;

- Опционы;

- Прочие производные инструменты (деривативы).

На Форексе трейдеры нередко используют кредитное плечо, которое позволяет повысить доходность. Некоторые брокеры предоставляют торговлю плечом до 100:1 и даже 1000:1. Торговля с плечом 100:1 означает, что вы, используя $100, заключаете сделку на $10,000. Но при этом вместо фиксации убытков срабатывает ликвидация позиции: трейдер полностью теряет все деньги, а его средства переходят брокеру в качестве оплаты залога. С таким плечом цене достаточно измениться всего на 1% не в том направлении, чтобы ордер ликвидировался, а трейдер полностью лишился всех средств. В этом и заключается основной риск торговли на Форекс. Конечно, при удачных сделках прибыль получится высокой, но даже профессионалы не всегда торгуют прибыльно. Поэтому, для новичков это не лучший способ инвестирования капитала. Даже опытные трейдеры часто теряют свои деньги. Трейдинг требует серьезной и длительной подготовки, а также самодисциплины. Поэтому успешны лишь немногие профи. Если вы хотите получить опыт инвестирования, то лучше, хотя бы для начала, рассмотреть более “лайтовые” способы, например, инвестиции в акции или золото. У них риски меньше, а за счет того, что они растут в долгосрочной перспективе, риски потери капитала сводятся практически к нулю.

Банковские вклады, депозиты

Банковские вклады и депозиты не стоит рассматривать в качестве инвестиций. Они подходят для страхования капитала, поскольку проценты по ним лишь немного перекрывают уровень инфляции.

Ранее президент РФ объявил, что вклады свыше 1 млн будут облагаться подоходным налогом в размере 13%. Это значительно снизит доходность по банковским вкладам, поскольку при расчете не будет учитываться инфляция. 8 апреля появилась информация о том, что рейтинговые агентства сообщили распространении НДФЛ и на вклады меньше 1 млн руб. Конечно, налогообложение будет некритическим для вкладчиков, учитывая и сложный процент. Но в условиях кризиса, когда банки и крупные финансовые организации находятся под угрозой, вклады становятся не менее рискованными, чем другими инвестициями. Несмотря на то, что вклады на сумму до 1,4 млн рублей застрахованы государством, смогут ли их выплатить, если долг будет расти, а банки окажутся на грани разорения.

Стартапы

Стартапы — это молодые компании, которые находятся практически на самом старте своего развития. Стартапы могут различаться по степени готовности: от идеи до готового на определенной стадии продукта. Эти компании активно ищут инвестиции, и здесь возникает серьезная дилемма: инвесторов неохотно вкладываются в такие компании, поскольку не знают, какой спрос будет в итоге на их продукт, а, чтобы продемонстрировать действующий продукт, стартапам нужны крупные инвестиций. Такой замкнутый круг.

Но последние 10 лет активно начал развиваться краудфандинг — метод народного инвестирования. Стартапы размещают свой проект на специальной краудфандинговой платформе.

В чем преимущество стартапов

Идея заключается в том, что каждая успешная компания была когда-то стартапом. Думаете, все инвесторы готовы были нести миллионы долларов Apple, Microsoft или Facebook? Вы ошибаетесь. На самом деле, существуют много историй о том, как крупнейшие ныне живущие компании чуть не “сгорели” на старте. Например, Генри Форда в свое время считали безумцев, а сейчас, по меньшей мере, у каждого второго жителя Земли есть собственный автомобиль. Также мало кому известно, но основателей Apple было трое: помимо Стива Джобса и Стива Возняка был еще Рональд Уэйн. Поначалу он поддался энтузиазму партнеров, но позже скептицизм взял верх, и он не был уверен в успехе компании, продав свою долю акции Стивам за 800 долларов. Его доля составляла 10% от акции стартапа. Сейчас размере его доли составил бы $163 млрд.

В этом и кроется главный нюанс стартапов: вы можете стократно приумножить свой капитал или даже больше, но если компания не “взлетит”, то все потеряете, что случается чаще всего. Главная загвоздка кроется в том, чтобы найти такую компанию из тысяч других стартап, которые скорее всего провалятся, даже не выйдя на рынок. И среди тех, кому удалось выйти на рынок, остаются немногие, кому удалось занять твердые позиции и вырасти до крупных компаний. Вы также можете запустить собственный стартап и привлекать деньги инвесторов со всего мира — для этого не потребуется много вложений.

ETF фонды/ ПИФ

У каждого инвестора есть возможность не инвестировать самому, а выбрать компанию, которая управляет капиталом, и вложить деньги в нее. ETF’s (биржевые инвестиционные фонды) и ПИФы (паевые инвестиционные фонды) по сути являются аналогами доверительного управления. Вы просто передаете деньги компании, а она составляет инвестиционный портфель и распределяет прибыль между участниками пропорционально размерам вложений. Как правило, крупные организации предоставляют услуги бесплатно и без комиссий, но забирают часть прибыли себе.

Какие недостатки есть у этого метода? Доходность обычно выше банковского депозита и может варьироваться от 15% до 30% годовых. Но здесь нет никаких гарантий. Доходность может оказаться и отрицательной — все зависит от управляющей компании (УК). Несмотря на то, что фондом управляют эксперты, они также совершают ошибки. Часто можно наблюдать, что ПАИ растут во время росте акций, и падают в период обвалов.

По принципу работы коренных отличий между ПИФом и ETF нет. Вы самостоятельно выбираете нужный фонд и оцениваете его эффективность: изучаете историю доходности, оцениваете риски и т.д. Давайте рассмотрим, в чем заключается разницами между ПИФами и биржевыми инвестиционными фондами.

http://fintolk.pro/9-nebanalnyh-idej-dlja-investicij-v-krizis-ot-jekspertov-rynka/

http://kontur.ru/articles/5802

http://brokers.ru/nachinayushhemu-trejderu/kuda-investirovat-v-krizis-2020-kak-vygodno-vlozhit-dengi