Доверительное управление на Форекс с прибылью от 50%

- Aa

- Aa

- Aa

Сегодня валютный рынок Форекс предлагает много возможностей не только трейдерам, но и инвесторам. Все эти инвестиционные возможности можно объединить в одно понятие — доверительное управление на Форекс.

В этой статье подробно рассмотрим все виды доверительного управления на валютном рынке, как вложить деньги в трейдеров и сколько можно заработать на этом.

Доверительное управление на Форекс

Доверительное управление на валютном рынке работает через Форекс брокеров. Суть состоит в том, что вы пополняете счет у брокера, и через него вкладываете деньги в управляющих. Брокеры в силу своей конкуренции предлагают инвестировать деньги в доверительное управление под разными названиями, видами и условиями.

Все виды доверительного управления на Форекс сводятся к двум основным типам:

- Копирование счетов трейдеров (трейдеры получают вознаграждение от брокера, либо инвесторы подключается по платной подписке)

- ПАММ счета (трейдеры берут комиссию от прибыли в 10-50%)

Оба типа очень эффективно работают для все сторон — инвесторы получают прибыль и контроль деятельности трейдера от брокера, трейдер получает свое вознаграждение и также брокерскую гарантию.

Давайте рассмотрим все текущие предложения по доверительному управлению на Форекс, доходность и условия инвестиций.

Копирование сделок трейдеров

Такую возможность предоставляют многие брокеры, суть этого типа доверительного управления состоит в том, что вы пополняете свой счет у брокера и начинаете копировать торговлю выбранного трейдера, как будто торгуете вы. Выбирать трейдеров вы можете из огромного списка, где показана их доходность, срок работы, график и объемы торгов.

Такую возможность предоставляют многие брокеры, суть этого типа доверительного управления состоит в том, что вы пополняете свой счет у брокера и начинаете копировать торговлю выбранного трейдера, как будто торгуете вы. Выбирать трейдеров вы можете из огромного списка, где показана их доходность, срок работы, график и объемы торгов.

Все происходит в автоматическом режиме — если трейдер которого вы копируете открыл сделку, она сразу же открывается (копируется) на вашем счете.

Копирование сделок у многих брокеров называется по разному, например, копирование сигналов, получение сигналов, копирование стратегий, а трейдеров иногда называют провайдерами (поставщиками сигналов), но суть остается все та же — вы зарабатываете деньги в следствии работы выбранного вами трейдера(ов) и это рассматривается как доверительное управление на Форекс.

Как происходит копирование сигналов у Альпари

Как я уже говорил, разные брокеры называют копирование по разному, брокер Альпари, который работает с 1998 года и имеет лицензию ЦБ РФ, предлагает подключить счет инвестора к сигналам (торговле трейдеров):

Вы можете зайти на страницу рейтинга сигналов и выбрать одного или N-ое количество трейдеров для копирования. Если кликнуть на график или логин трейдера, то мы попадем на страницу описания и данных по его торговле:

Например, данному счету 2 года, за это время он принес стабильную прибыль в 965%!

Данные сигналы распространяются сервисом MQL5.community и подписка на них стоит денег, на примере выше, это 29 USD в месяц — это стоимость услуги трейдера за то что вы копируете его успешную торговлю на свой счет и можете получать прибыль.

Копирование сделок можно остановить в любой момент, вы всегда будете иметь доступ к вашим деньгам и счету.

Рассмотрим процесс инвестиций в доверительное управление на Форекс путем подписки на сигналы через брокера Альпари. Для того чтобы инвестировать, нужно сделать несколько шагов:

2) Установить торговый терминал МТ4 (МТ5) – скачать его можно из личного кабинета.

3) Зарегистрироваться в «MQL5.community» через личный кабинет Альпари:

Нужно создать аккаунт — отдельный счет для отслеживания подписок и трейдеров, а также подключения к ним:

4) Подключить сервис в установленном торговом терминале МТ4 (МТ5) — нужно зайти во вкладку «Сервис», выбрать строку «Настройки». В открывшемся окошке во вкладке «Сообщество» в программе ввести логин и пароль созданной учетной записи:

5) Выбрать поставщика сигналов из рейтинга, перейдя на страничку трейдера и нажав кнопку «Подписаться».

6) Подтвердить условия подписки на сигналы.

7) Оплатить сигналы (на неделю или месяц).

Доверительное управление на Форекс через ПАММ счета

ПАММ счета — это настоящее доверительное управление на Форексе, то есть вы не просто копируете торговлю управляющего на свой счет, а переводите деньги со своего брокерского счета на счет управляющего.

- На блоге вы найдете много информации о ПАММ счетах, и если вы тут впервые, то коротко в одном предложении расскажу что такое ПАММ.

ПАММ счет — это специальный счет управляющего трейдера, в который могут инвестировать неограниченное количество инвесторов, своего рода это инвестиционный фонд, в котором есть один управляющий, а прибыль распределяется пропорционально вкладам.

Данный сервис придумали аналитики брокера Альпари и ПАММ (от англ. PAMM — Percent Allocation Management Module) является их торговой маркой. Каждый опытный трейдер может открыть свой ПАММ счет и привлекать в него деньги инвесторов. Инвесторы могут выбирать куда вложить деньги через рейтинг таких счетов:

Средняя годовая доходность управляющих ПАММ счетов колеблется в районе 50-100%, но все индивидуально, многие счет приносят и 200% в месяц, однако слишком рискованная торговля сопряжена с высокими рисками, о которых я расскажу не много ниже.

Открыв рейтинг, вы можете нажать на отдельного управляющего и посмотреть подробные данные по счету:

Чтобы вложить деньги в ПАММ счет, нужно нажать на кнопку «Инвестировать средства«, указать сумму и ваши деньги сразу поступят в работу. Вы можете вывести часть суммы инвестиции, прибыль или всю сумму в любой момент.

В ПАММ счетах управляющие назначают свою комиссию сами, как правило, это от 10 до 50% от прибыли.

Риски доверительного управления на Форекс

Конечно, всегда есть риск потерять деньги. Даже делая инвестицию в трейдера, который несколько лет подряд закрывался в плюс,  нельзя застраховаться от того, что следующий год также окажется для него удачным и вложение принесёт инвестору гарантированную прибыль.

нельзя застраховаться от того, что следующий год также окажется для него удачным и вложение принесёт инвестору гарантированную прибыль.

Нужно быть готовым к тому, что трейдер может потерять деньги, поэтому нужно придерживаться того же правила, что и при любых инвестициях – не рисковать всеми деньгами и не вкладывать все деньги только в одного управляющего.

- Риски инвестиций в ПАММ счета 100%-е, то же и касается копирования сделок. Но вы не можете потерять больше чем инвестировали, то есть ваш основной счет никогда не будет в минусе.

Лучшим из вариантов минимизации рисков является составление инвестиционного портфеля. Для этого нужно вкладывать не в одно управляющего а сразу в нескольких. В данном случае инвестиция будет более безопасной, поскольку если у одного трейдера будет убыток, прибыль могут принести другие трейдеры, позволив вашему портфелю выйти в общий плюс.

Заключение

Не смотря на высокие риски отдельных трейдеров, доверительное управление на валютном рынке приносит огромные проценты прибыли, как ни на одном рынке в мире.

Инвестор может обеспечить себе хороший пассивный доход, если будет придерживаться основных правил инвестирования денег, которые распространяются на любые виды вложений — не класть все яйца в одну корзину. Нужно диверсифицировать портфель, а также выбирать для инвестирования только надёжных проверенных временем брокеров и управляющих.

Многие управляющие имеют на счетах сотни тысяч долларов в управлении, что говорит о популярности инвестиций на рынке Форекс.

Изучайте рейтинги управляющих и выбирайте лучших.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Доверительное управление: есть ли выгода для инвестора

Многие люди опасаются самостоятельно торговать на бирже, но при этом хотят получить доходность выше депозита, в том числе за счет активных стратегий. Поэтому и существует спрос на профессиональную помощь. Сегодня поговорим о том, что такое доверительное управление, а также каковы его плюсы и минусы для частного инвестора.

Что такое доверительное управление

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Договор доверительного управления (ДДУ) – это передача человеком прав на совершение операций с его капиталом (деньгами или ценными бумагами) профессиональному трейдеру. Найти подобную услугу можно в банках, в рамках премиального обслуживания private banking или в специализированных управляющих компаниях.

К такому решению прибегают те, кто хочет получить выгоду от торговли на фондовом рынке, но сомневаются в своих навыках. Оно также будет полезно тем, кто сильно подвержен эмоциям, не готов придерживаться долгосрочных целей либо попросту не хочет тратить время на анализ рынка.

При подписании договора доверительного управления (ДДУ) вы передаёте право:

- заключать сделки от своего имени;

- реализовать права, связанные с ценными бумагами (например, голосовать на собрании акционеров).

Сам инвестор теряет право распоряжаться своим капиталом. Чаще всего сотрудничество предполагает минимальный срок, до истечения которого вернуть деньги нельзя. ДУ как вид деятельности регламентируется следующими законами:

- ст. 1012 ГК РФ (общие нормы, касающиеся договоров доверительного управления имуществом);

- ст. 5 ФЗ №39 от 22.04.1996 г. «О рынке ценных бумаг».

Предоставлять такую услугу могут только организации, имеющие лицензию. Их сотрудники, допущенные к работе с капиталом инвесторов, должны иметь аттестат ФСФР. Этот документ подтверждает, что его владелец является профессиональным управляющим на рынке ценных бумаг. Финансовые консультанты, работающие самостоятельно, не должны брать на себя исполнение сделок. Они могут только давать советы по формированию портфеля.

Форма W-8ben: кому нужна и как заполнить

Как сэкономить на налогах с помощью формы W-8ben

Важно: управляющий имеет право пользоваться инструментами, предназначенными для квалифицированных инвесторов, только если этот статус есть у его клиента. Поэтому использовать ДДУ для доступа к новым группам активов не получится.

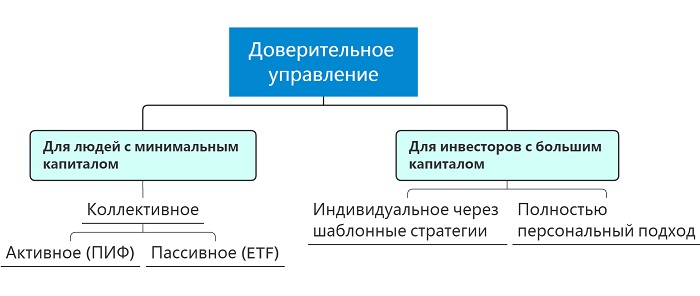

Виды доверительного управления

Существуют два типа доверительного управления:

- коллективное;

- индивидуальное.

Активное управление подразумевает, что средства инвесторов объединяются и представляют собой общий портфель. В первую очередь, это классические открытые ПИФы. Они предполагают, что управляющий совершает активную торговлю. При этом он должен оставаться в рамках разработанной при создании фонда стратегии, даже если она невыгодна в текущей рыночной ситуации. Порог входа для инвесторов минимальный: 1–5 тыс. руб.

ETF и их российский аналог БПИФ подразумевают пассивное следование выбранному бенчмарку. Сделки совершаются, чтобы ребалансировать портфель в соответствии с изменениями индекса или реинвестировать выплаты от эмитентов. Благодаря этому комиссии таких фондов заметно ниже. Но больших преимуществ от навыков профессионального управляющего вы не получите.

Своеобразной формой коллективного доверительного управления можно назвать ПАММ-счета на валютном рынке. Но эта услуга находится вне правового поля РФ. Ее предоставляют форекс-брокеры, не имеющие лицензии ЦБ.

Индивидуальное доверительное управление доступно только состоятельным инвесторам. Порог входа составляет сотни тысяч и миллионы рублей. С каждым человеком подписывается ДДУ, приложением к которому будет персональная инвестиционная декларация. В ней оговариваются такие ключевые моменты, как:

- классы активов, которые разрешено использовать управляющему;

- возможность маржинальной торговли, коротких сделок и т. д.;

- временной горизонт;

- допустимый уровень риска;

- желаемая доходность.

При таком подходе у управляющего гораздо больше свободы, чем, например, при работе с ПИФами.

Индивидуальное управление предполагает две основные схемы:

- вы выбираете одну из шаблонных программ, предлагаемых компанией;

- под ваши нужды разрабатывается персональная стратегия (только если речь идет о многомиллионных портфелях).

НАУФОР: что полезно знать о ней инвестору

Что такое НАУФОР и чем она занимается

Доверительное управление на ИИС

Многие компании предлагают такую услугу, как ИИС с доверительным управлением. Здесь предполагается, что вы должны выбрать одну из существующих шаблонных стратегий. Полностью индивидуальный подход невозможен из-за ограничений по внесению средств. Для такого ИИС будут действовать все предусмотренные налоговым кодексом льготы и ограничения.

Минимальная сумма для заключения такого договора в разы ниже, чем для классического ДДУ, в среднем 50–100 тыс. руб. У такого счета часто встречается два недостатка:

- выбор стратегий существенно меньше;

- установлен нижний порог размера дополнительных взносов.

Плюсы и минусы доверительного управления

Положительная сторона ПИФов по сравнению с ДДУ в том, что вы получите выгоду от передачи капитала в управление профессионалу даже при небольших накоплениях. При грамотной торговле доходность превышает среднерыночную. Еще один плюс коллективных инвестиций – возможность сформировать диверсифицированный портфель или вложиться в дорогой и недоступный вам инструмент, например, в еврооблигации.

Преимущество индивидуального ДДУ перед ПИФами в том, что созданный управляющим портфель будет максимально отвечать вашим целям, а вы при этом сэкономите время на выборе активов.

Главный минус передачи капитала в управление в том, что нужно платить комиссии даже при отрицательном результате инвестирования. При этом нет гарантий, что доходность окажется выше рыночной. Возможно, вы бы получили такой же результат самостоятельно, действуя по принципам, указанным в инвестиционной декларации.

Большинство участников моего блога предпочитают инвестировать независимо. Тем же, кто намерен попробовать отдать деньги в доверительное управление и подписать ДДУ, хочу дать несколько советов по выбору управляющей компании:

- убедитесь в наличии лицензии (проверяйте по сайту ЦБ cbr.ru/securities_market/registries/);

- узнайте рейтинг надежности (должен быть указан на портале самой компании со ссылкой на присвоившее его агентство);

- сравните размер комиссии с конкурентами;

- обращайте внимание на объем активов в управлении (чем он больше, тем лучше);

- в случае с фондами – узнайте доходность за предыдущие годы и сравните ее с бенчмарком.

Как посчитать доходность инвестиций – краткий ликбез

Как подсчитать реальную доходность от инвестиций

Хорошие результаты в прошлом – не залог успеха в будущем, но всё же не стоит выбирать компанию, которая не смогла показать хороший результат на растущем рынке. Также помните: если вам гарантируют высокую доходность, это признак мошенничества. Настоящая управляющая компания понимает, что на рынке всегда есть риск, и подобных обещаний не дает. Кроме того, такая форма рекламы запрещена законом.

Делаем выводы

Доверительное управление подойдет, в первую очередь, тем, у кого нет желания или возможности тратить время на подбор бумаг, анализ отчетности эмитентов, ребалансировку портфеля и т. д. Но оно не освобождает вас от необходимости понимать, как работает рынок. Важно сделать правильный выбор: к какой компании и инвестиционной стратегии присоединиться.

Расскажите в комментариях, есть ли у вас опыт заключения договора доверительного управления.

http://pammtoday.com/forex-du.html