7 этапов открытия индивидуального инвестиционного счет от ВТБ

Если вы собираетесь заработать спекулятивный доход от реализации ценных бумаг, тогда мы рекомендуем открыть индивидуальный инвестиционный счет от ВТБ (ИИС). Проделав довольно непростую процедуру по получению счета, вы сможете при совершении сделки провести налоговый вычет, выводить деньги абсолютно законно ранее, чем через 3 года, осуществлять операции купли-продажи на фондовом рынке, а также подключать специальные пакеты инвестирования, разработанные аналитиками ВТБ банка.

Что такое ИИС

Торговля может совершаться через систему QUIK, торговую площадку Online Trader и путем фиксации заявок по телефону.

Условия и требования

ИИС может быть открыт как действующим клиентам ВТБ банка, так и совершенно новым. Стать собственником может только резидент, достигший совершеннолетнего возраста.

Действуют следующие особенности самого счета:

Действуют следующие особенности самого счета:

- на одно физическое лицо открывается один счет;

- максимальная сумма пополнения составляет 1 млн рублей в год;

- открывается на 3 года;

- минимальная сумма инвестирования стартует со 100 тыс. рублей (для некоторых стратегий — 300 тыс. рублей);

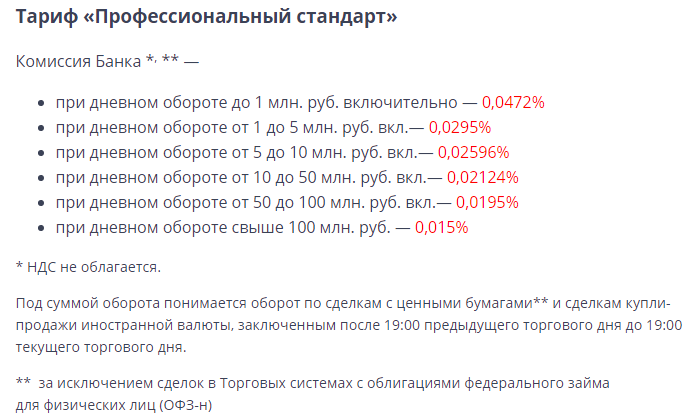

- тариф на пользование зависит от подключенного пакета:

«Инвестор Стандарт» — 0,04%;

«Профессиональный Стандарт» — 0,021-0,047% от оборота;

- если в день совершается оборот на сумму ниже 30 тыс. условных единиц, то придется уплатить комиссию в размере 1,5%.

Необходимые документы

Для того чтобы совершать операции покупки-продажи ценных бумаг, быстро выводить деньги и получать налоговые преференции, потребуется подготовить следующие документы:

Для того чтобы совершать операции покупки-продажи ценных бумаг, быстро выводить деньги и получать налоговые преференции, потребуется подготовить следующие документы:

- паспорт;

- ИНН;

- СНИЛС.

Также нужно будет написать целый ряд заявлений (на банковское обслуживание, на открытие счета-депо, на открытие текущего счета физлица, на обслуживание на финансовых рынках) и составить анкету клиента. Вам будут предоставлены пластиковые карты, логины и пароли, а также выписано извещение об открытии ИИС.

Этапы формирования счета

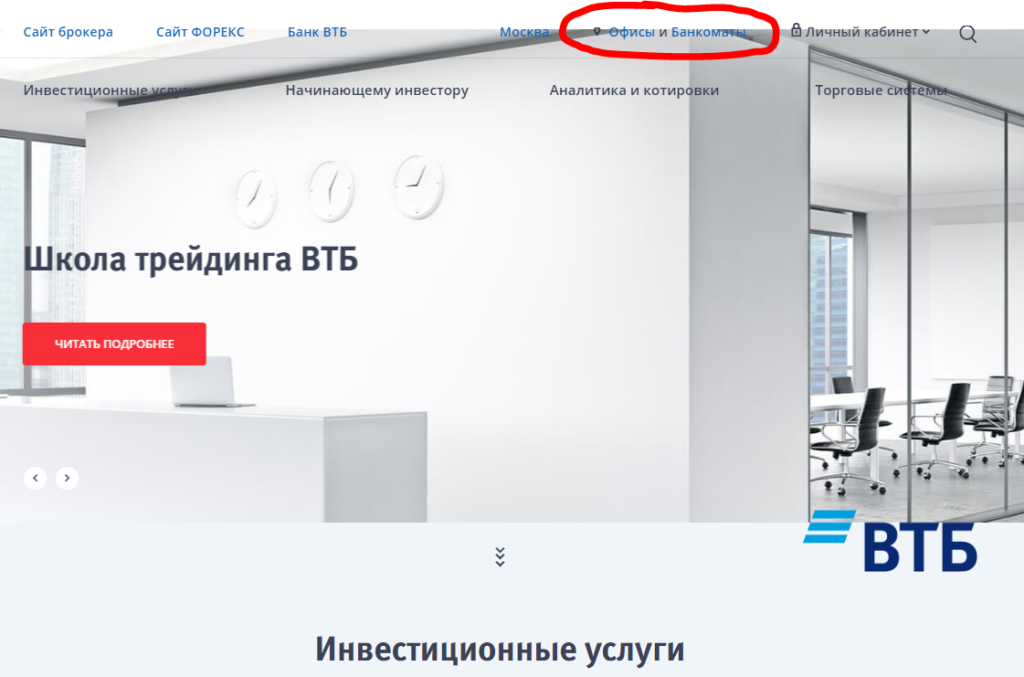

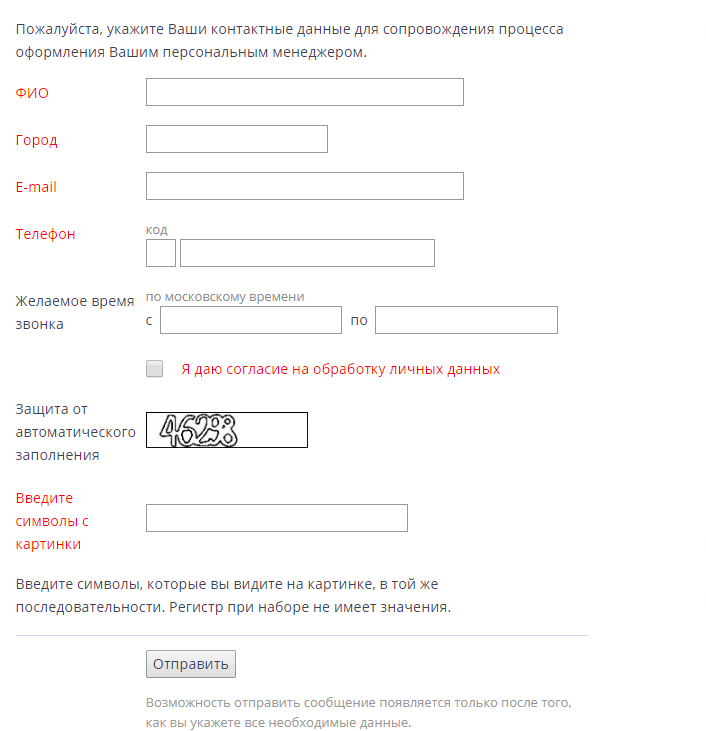

Хотите открыть инвестиционный счет в одном из самых стабильных банков страны? Тогда на официальном сайте уточните список отделений, которые могут предоставить подобную услугу.

Если же вы уже являетесь клиентом банка, можете осведомиться о возможности стать владельцем ИИС у своего менеджера.

Этапы открытия счета для будущих трейдеров:

- Приходите в отделение с паспортом и ИНН.

- Открываете мастер-счет для расчетов с контрагентами, к которому сразу же на месте получаете пластиковую карту.

- Выбираете конкретный тариф и подаете заявление на банковское обслуживание.

- Заполняете анкету инвестора по брокерскому счету.

- Становитесь обладателем логина и пароля к своему ИИС и «ВТБ Онлайн».

- Бросаете деньги на свой текущий счет.

- Перебрасываете нужную сумму на ИИС.

После этих достаточно сложных манипуляций, вы можете смело совершать сделки покупки-продажи ценных бумаг.

Если же вы не являетесь клиентом банка, то придется пройти оформление в течение часа.

Пополнение ИИС

Но с теоретической точки зрения, перечислить деньги можно в любом отделение ВТБ.

- Зачисление денег на карту. Для этого рекомендуем воспользоваться обычным банкоматом/терминалом или же совершить транзакцию через кассу в ближайшем отделении банка.

- Передача суммы с мастер-счета на текущий.

- Зачисление с текущего на инвестиционный. Для этого нужно либо войти в «ВТБ Онлайн», либо воспользоваться приложением, скачанным на смартфон.

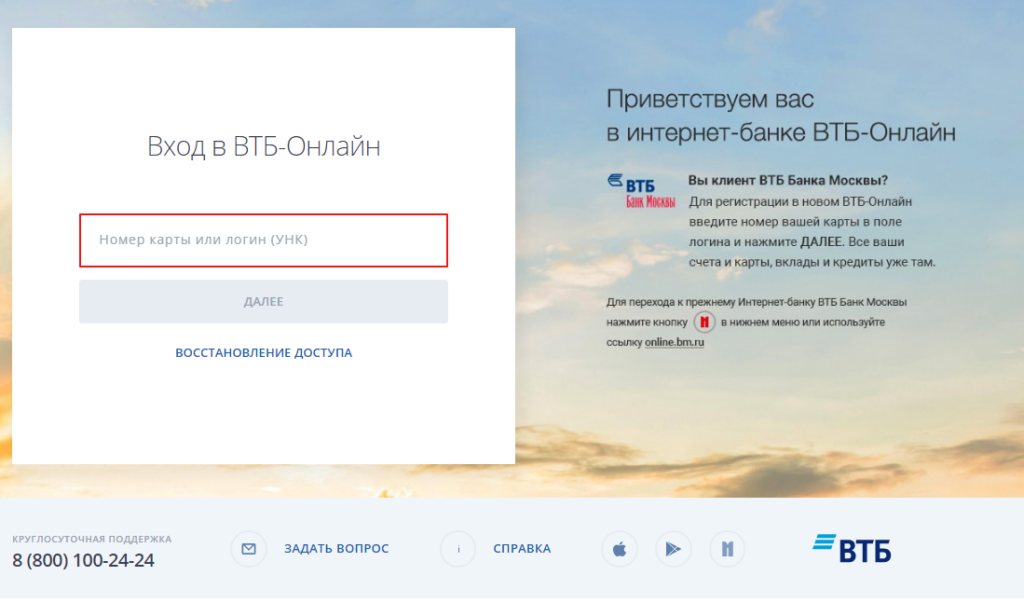

Этапы пополнения через «ВТБ Онлайн»:

- Входим в «Личный кабинет» на сайте. Вводим логин и пароль, полученные во время регистрации. Система сразу же запросит сменить пароль, что лучше всего и сделать.

- Введите код, полученный через СМС.

- Внесенная сумма через банкомат будет находиться на вашем мастер-счете.

- В меню выберите опцию «Переводы» или же в подменю, в выпавшем перечне, нажимайте «Сделать перевод».

- Активируйте позицию «Пополнение брокерского счета» и внесите данные в поручение (сумма и номер субпозиции, который вы найдете в извещении об открытии ИИС).

- После нажатия «Продолжить» нужно будет ввести код, полученный через СМС.

- Через 5 минут деньги уже будут готовы к инвестированию.

Получение налоговых возмещений по ИИС

Собственники индивидуальных счетов могут существенно сэкономить, ведь они получают 2 вида налоговых преференций:

- Налоговый вычет на внесенную сумму в размере 13%. Если вы внесли на ИИС 200 тыс. рублей, то в конце года сможете получить обратно 200*0,13=26 тыс. рублей. Но не стоит сильно обольщаться, ведь в плоскости закона действует ограничение – 52 тыс. рублей. Кроме того, сумма возврата не может превышать размер уплаченного НДФЛ. Говоря простыми словами, если вы рассчитываете на 26 тыс. рублей, а перевели налоги на 20 тыс. рублей, то получить обратно можно лишь последнюю сумму.

- Освобождение от уплаты НДФЛ с дохода. Вам уже известно, что при получении дохода (дивиденды и спекулятивный навар) требуется заплатить 13%. Если же вы на протяжении 3-х лет не использовали налоговый вычет, можете вообще получить освобождение от уплаты налогов. Этот факт нужно подтвердить определенными документами. Подобный вариант подойдет людям, получающим слишком высокий доход или тем, кто не проводил отчисление НДФЛ в бюджет.

Как выводить деньги у брокера ИИС ВТБ

![]()

Очень кратко об ИИС в общем и в ВТБ

p, blockquote 1,0,0,0,0 —> p, blockquote 1,0,0,0,0 —>

Работа с банками не всегда может быть выгодна только в одну сторону , и когда вы начинаете работать с ними более на профессиональном уровне , для вас постепенно открываются врата новых привилегий и возможностей , к коим и относится ИИС или же индивидуальный инвестиционный счет — это эксклюзивный счет, созданный для физических лиц, который дает вам возможность получать налоговые льготы двух типов. Однако вы можете подписаться только на один из них.

p, blockquote 2,0,0,0,0 —> p, blockquote 2,0,0,0,0 —>

- Первая льгота — получение налогового вычета 13% от суммы внесенных средств.Подходит для лиц, официально получающих зарплату, которые платят НДФЛ с дохода.

- Вторая привилегия — это свобода налогообложения инвестиционного дохода. Подходит для индивидуальных предпринимателей, самозанятых, безработных и других лиц, не подпадающих под категорию первой привилегии

Инвестиционный счет пришел в Россию и начал использоваться с 1 января две тысячи пятнадцатого года. Согласно нескольким новостным источникам, цель данного нововведения заключалась в популяризации долгосрочных вложений в ценные бумаги среди населения. В нашей стране в качестве стимула использовался механизм налоговых вычетов.

p, blockquote 3,0,0,0,0 —> p, blockquote 3,0,0,0,0 —>

Таким образом, ИИС чем-то похожа на торговлю на бирже, но упрощена простым фактом начала работы и возможностью быстрого входа и регистрации.

p, blockquote 4,0,0,0,0 —> p, blockquote 4,0,0,0,0 —>

Краткая информация о банке ВТБ

p, blockquote 5,0,0,0,0 —> p, blockquote 5,0,0,0,0 —>

p, blockquote 6,0,0,0,0 —> p, blockquote 6,0,0,0,0 —>

- 1990 — Создан по инициативе Государственного банка РСФСР и Министерства финансов РСФСР.

- Оригинальное название – Нешторгбанк.

- 1997 — Трансформация из закрытого в открытое общество.

- Крупнейшим акционером стал Центральный банк России (96,8%).

- 2006 год — создание государственной банковской группы ВТБ, а также масштабная реорганизация и, как следствие, появление единого бренда, работающего в России и за рубежом.

Банки этой группы производят и продают различные банковские продукты и предоставляют необходимые финансовые услуги:

p, blockquote 7,0,0,0,0 —> p, blockquote 7,0,0,0,0 —>

- депозиты;

- Ипотека;

- Депозитные операции (которые необходимы для обязательств);

- мелкомасштабных и розничных ипотечных услуг.

- различные виды кредитов:

- потребительские кредиты,

- персональные кредиты,

- индивидуальные и деловые предприниматели,

- автокредиты;

- Кредитные и дебетовые карты

Как полноправные участники рыночных отношений, банки этой группы на основе прибыли способствуют реализации и развитию социально-экономических интересов акционеров и сотрудников. Кроме того, они гарантируют всестороннюю поддержку и консультации клиентам во время их обращения, а реализация различных операций обеспечивает денежное оборудование, которое отвечает всем современным требованиям.

p, blockquote 8,0,0,0,0 —> p, blockquote 8,0,0,0,0 —>

Условия открытия ИИС в ВТБ

p, blockquote 9,0,0,0,0 —> p, blockquote 9,0,0,0,0 —>

p, blockquote 10,0,0,0,0 —> p, blockquote 10,0,1,0,0 —>

Условий для открытия инвестиционного счета в ВТБ следующие:

p, blockquote 11,0,0,0,0 —> p, blockquote 11,0,0,0,0 —>

- Минимальная сумма депозита на ваш счет отсутствует , то есть вы можете начинать хоть с одной тысячи рублей (правда в этом вряд ли есть какой-то смысл ) , получается так что ВТБ неплохо подходит новичкам

- Минимальная сумма , которой вы должны спонсировать свой счет составляет 50 тысяч рублей , то есть просто положить деньги и забыть о них на 3 года не получится , нужно каждый год делать доп финансирование , иначе ваш счет могут прикрыть.

- Выплаты по вычету вы получать ежегодно от взноса суммы не достигающих четырехсот рублей в год , или же один раз в три года на весь доход суммой не более 3 миллионов рублей.

- Каких-то дополнительных вложения помимо первого депозита и последующих годовых взносов на счет больше не требуется ,

- Что бы вам открыть ИИС в ВТБ вы обязательном должным гражданином РФ не меньше чем полгода или же 184 дня , при этом вы обязательно должны быть старше 18 летнего возраста.

Как выводить средства с ИИС

p, blockquote 12,0,1,0,0 —> p, blockquote 12,0,0,0,0 —>

По своей сути у вас всего есть два варианта вывода ваших средств с инвестиционного счет :

p, blockquote 13,0,0,0,0 —> p, blockquote 13,0,0,0,0 —>

- Закрыть его

- Обходя правила

Так что давайте рассматривать каждый из методов

p, blockquote 14,0,0,0,0 —> p, blockquote 14,0,0,0,0 —>

Как закрыть ИИС

p, blockquote 15,0,0,0,0 —> p, blockquote 15,0,0,0,0 —>

Обычная процедура закрытия счета всегда состоит из трех шагов.

p, blockquote 16,0,0,0,0 —> p, blockquote 16,0,0,0,0 —>

- Первое, что вам нужно сделать, это сбросить настройки своей учетной записи, вывести ее в наличные (продать активы, ценные бумаги) или перевести деньги на обычный счет, созданный на ваше имя, вы даже можете сделать это с помощью другого брокера или банка.

- Затем мы сообщаем вашему брокеру, что вы намерены закрыть свой индивидуальный инвестиционный счет, указав в заявлении счет, на который вы собираетесь перевести оставшиеся средства или ценные бумаги, если вы еще не сделали это.

- Последнее, что вам нужно, — это немного терпения, так как вам придется подождать два-три дня, а иногда на закрытие аккаунта могут уйти месяцы.

Позже, после подачи запроса на закрытие, брокер свяжется с налоговыми органами, чтобы убедиться, что вы получили все налоги или другие льготы, а затем рассчитает и вычтет их. После перевода оставшихся активов на другой брокерский или банковский счет, указанный вам. Огромным минусом этой процедуры является то, что после подачи заявки кажется, что вы еще не закрыли свою учетную запись, но, грубо говоря, доступ к ней уже заблокирован, т.е. вы не получите деньги, пока процедура не будет завершена, активы не будут работать и деньги простаивают и это может занять целый месяц, что совсем не приятно

p, blockquote 17,0,0,0,0 —> p, blockquote 17,0,0,0,0 —>

Когда можно закрывать ИИС

p, blockquote 18,0,0,0,0 —> p, blockquote 18,0,0,0,0 —>

Клиент может расторгнуть договор на обслуживание индивидуального инвестиционного счета в любое время. Ограничений минимальной продолжительности ИИС нет, вопрос в другом. Если на счету меньше 3-х лет и вы использовали налоговый вычет в течение этого периода, вам нужно будет вернуть все деньги в бюджет. Накопились еще штрафы. Размер штрафов может вызвать неприятные ощущения. ИИС может быть расторгнут без ущерба через 3 года с момента заключения договора с брокером на открытие счета. Отчет относится конкретно к дате заключения контракта, а не к первому депозиту средств.

p, blockquote 19,0,0,0,0 —> p, blockquote 19,0,0,0,0 —>

Нужно ли платить налоги при закрытии ИИС

p, blockquote 20,0,0,0,0 —> p, blockquote 20,0,0,0,0 —>

Это зависит от типа ИИС и способа закрытия учетной записи.

p, blockquote 21,0,0,0,0 —> p, blockquote 21,1,0,0,0 —>

Вам не вернули внесенные средства — у вас есть ИИС второго типа. И никакого подоходного налога взиматься не будет.

p, blockquote 22,0,0,0,0 —> p, blockquote 22,0,0,0,0 —>

Тип А (13% выгоды от государства).

p, blockquote 23,0,0,0,0 —> p, blockquote 23,0,0,0,0 —>

При продаже ценных бумаг, если есть прибыль из-за курсовой разницы (продажа по цене выше, чем цена покупки), стандартная ставка налога составляет 13% от общей стоимости прибыли. Автоматически рассчитывается и поддерживается брокером.

p, blockquote 24,1,0,0,0 —> p, blockquote 24,0,0,0,0 —>

Если счет закрывается переводом ценных бумаг, то фактически никакой прибыли не получено. И у брокера нет причин удерживать налог. Вам просто нужно предоставить новому брокеру справку о движении ценных бумаг на старом счете. Чтобы правильно установить покупную цену переданных ценных бумаг.

p, blockquote 25,0,0,0,0 —> p, blockquote 25,0,0,0,0 —>

Конечно, если вы ранее, до окончания ИИС , покупали и продавали ценные бумаги — брокер удержит подоходный налог (если есть).

p, blockquote 26,0,0,0,0 —> p, blockquote 26,0,0,0,0 —>

Не совсем законные или хитрые способы вывода денег с ИИС

p, blockquote 27,0,0,0,0 —> p, blockquote 27,0,0,0,0 —>

p, blockquote 28,0,0,0,0 —> p, blockquote 28,0,0,0,0 —>

1.Вы можете купить облигации, главное сделать это незадолго до нескольких дней, а лучше за неделю до выплаты купона, а затем продать их после получения выплаты. Вы вряд ли выиграете что-либо на этой операции, но купон будет зачислен на ваш банковский счет, а сумма средств на ИИС уменьшится, поэтому вы немного обманываете систему, что хорошо, что вы увидите также деньги. Или вы можете купить акции за несколько дней до сокращения дивидендов и продать их после сокращения. Точно так же вы вряд ли что-нибудь заработаете: при сокращении цена акций имеет тенденцию падать примерно на размер дивиденда. Но часть денег ИИС в виде дивидендов будет на вашем банковском счете. Если ваш брокер не позволяет вам это делать (и это тоже происходит, чтобы убедиться, что вы можете связаться с брокером и спросить, возможно ли это сделать), вы можете переключиться на другого брокера. Но предупреждаю: передача ИИС от одного брокера к другому очень утомительна и требует много времени.

p, blockquote 29,0,0,0,0 —> p, blockquote 29,0,0,0,0 —>

2.Какие лимиты на инвестиционных счетах? Причитающиеся деньги не выплачиваются, но ничего не говорится о прибыли, полученной от доходности купонов по облигациям и дивидендов по акциям. Средства поступают от эмитента ценных бумаг. Это значит, что они не имеют отношения к «вашим» деньгам. Перед оплатой. По умолчанию брокер записывает купоны и дивиденды на ваш брокерский счет. В нашем случае мы получаем индивидуальный инвестиционный счет. Однако вы можете «попросить» брокера переводить платеж не «извне» на инвестиционный счет, а, например, на ваш совершенно другой обычный брокерский счет или напрямую в банк, который вы используете. Обсудите этот момент со своим брокером сразу при заключении с ним договора о сотрудничестве. Это потому, что не каждый брокер может предложить или разрешить такую возможность, но они не хотят заполнять ненужные документы и поэтому могут прямо вам отказывать

p, blockquote 30,0,0,0,0 —> p, blockquote 30,0,0,0,0 —>

3.Обычная стратегия выплаты купонов по облигациям — два раза в год. Это означает, что деньги можно переводить на ваш банковский счет каждые шесть месяцев. Средняя доходность по федеральным облигациям колеблется от семи до восьми процентов годовых. Таким образом, мы можем рассчитывать примерно на 4% от стоимости уже приобретенных облигаций федерального займа. По корпоративным бумагам он оказался немного выше. Но немного. 8-12% в год. От 400 тысяч можно получать 15-25 тысяч каждые 6 месяцев.

p, blockquote 31,0,0,0,0 —> p, blockquote 31,0,0,1,0 —>

4.Схема аналогична купонным выплатам. Покупайте дивидендные акции и получайте деньги на свою карту, но это более рискованный вариант. По долговым ценным бумагам купоны фиксированы. И только тогда вы всегда сможете точно знать, сколько, как и когда вы сможете привлечь средства. Дивиденды становятся все более неопределенными. По нескольким причинам:

p, blockquote 32,0,0,0,0 —> p, blockquote 32,0,0,0,0 —>

- Размер дивидендов не является фиксированным и определяется на годовом заседании Совета директоров. И может случиться так, что компания, которая регулярно платит своим довольно крупным акционерам, можно даже сказать высокие дивиденды за предыдущие периоды, может их существенно сократить или не выплачивать вообще.

- Массовые выплаты дивидендов по большинству акций приходятся на период с конца весны до середины лета. В другое время он платит редко. А стабильный месячный поток сформировать сложнее. По сравнению с облигациями.

- Акции более волатильны и рискованны. Только в течение года цены могут колебаться на десятки процентов.

Его можно выразить так: от довольно скромных, примерно равных одному проценту, и довольно значительных — до пятнадцати или даже двадцати. Как правило, размер этих дивидендов и дата их отсечения известны заранее. Вы можете найти информацию о календаре дивидендов практически на каждом сайте брокера. Однако, как только становится известна сумма ожидаемых дивидендов, цены обычно начинают колебаться. Например, если компания обещает выплатить акционерам хорошую прибыль на акцию от текущей цены, допустим, 20%, что очень и очень хорошо. Сразу же многие люди готовы участвовать в «сплите» и начинается массовая покупка ценных бумаг компании. Рынок естественным образом реагирует на рост спроса — цены начинают расти. А сейчас дивидендная доходность акций падает из-за роста цен. Было 20%, сейчас 15. А те, кто не успел купить по «старым ценам», либо покупают по «дорогим» ценам, либо уходят

p, blockquote 33,0,0,0,0 —> p, blockquote 33,0,0,0,0 —>

Небольшой лайфхак для ИИС

p, blockquote 34,0,0,0,0 —> p, blockquote 34,0,0,0,0 —>

Есть один интересный способ улучшить свою финансовую жизнь. Что делать с списанной прибылью с инвестиционного счета? Есть два основных варианта. Или потратить на «себя любимого». Или инвестировать. Куда идти? Опять же в ИИС. В случае недостижения годового лимита в четыреста тысяч. В этом случае вы снова имеете право на 13% от «вновь внесенной» суммы в фонды ИИС.

p, blockquote 35,0,0,0,0 —> p, blockquote 35,0,0,0,0 —>

Например. Имея 350 000, используя ленивую систему, просто покупая и храня ОФЗ с купонами, указанными на карте, вы можете получить около 30 000. Мы сообщаем о них в ИИС. Итак, мы имеем право на возмещение в размере тринадцати процентов, что составляет чуть меньше 4000.

p, blockquote 36,0,0,1,0 —> p, blockquote 36,0,0,0,0 —>

Когда вы переводите деньги в другие ценные бумаги для получения предстоящих купонов, вы можете легко снять 50-80% своего депозита через год. Начнем с ИИС. Опять же от 350 000 получаем дополнительную прибыль 40 000 . Наверное из-за такой прибыли стоит немного потыкать

p, blockquote 37,0,0,0,0 —> p, blockquote 37,0,0,0,0 —>

p, blockquote 38,0,0,0,0 —> p, blockquote 38,0,0,0,0 —>

Единственный вывод, который можно сделать из всего нашего повествования, это то, что официально вывести деньги, не закрывая его, просто невозможно. Однако есть некоторые обходные пути, поскольку некоторые брокеры позволяют получать дивиденды и купоны на банковский счет, а не на ИИС. В этом случае активы на ИИС могут не только выводиться, но и приносить пассивный доход, и вам не нужно закрывать счет. Таким образом, когда вы закрываете свой инвестиционный счет, вы можете переводить ценные бумаги на сторонний брокерский счет для продажи и вообще не платить налоги. К сожалению, это может быть недоступно для некоторых брокеров. Кстати, перевод ценных бумаг не всегда имеет смысл.

p, blockquote 39,0,0,0,0 —> p, blockquote 39,0,0,0,0 —>

Вы можете использовать ИИС и обычный брокерский счет одновременно. Как распределить деньги между ними и куда вложить, зависит от многих факторов: целей инвестора, горизонта инвестирования, суммы инвестиций, доступных отчислений и т. Д.

p, blockquote 40,0,0,0,0 —> p, blockquote 40,0,0,0,0 —>

Портфель акций, рассчитанный только на дивиденды, не может быть оптимальным. Кроме того, вам не нужно сосредотачиваться только на дивидендах и других выплатах — вы можете постепенно продавать акции, чтобы у вас было на что жить. Главное — не продавать активы активно, иначе капитал быстро иссякнет.

p, blockquote 41,0,0,0,0 —> p, blockquote 41,0,0,0,0 —> p, blockquote 42,0,0,0,1 —>

Индивидуальный Инвестиционный Счет ВТБ — Тарифы и условия в 2020 году

Индивидуальный инвестиционный счет ВТБ (ИИС) – финансовый продукт, который позволяет гражданам хранить и приумножать свои денежные сбережения. ИИС является брокерским счетом. Это значит, что с помощью денег, размещенных на нем, клиент может совершать операции по приобретению финансовых активов: облигаций, акций и прочих ценных бумаг.

- Что представляет собой ИИС ВТБ?

- Преимущество

- Недостаток

- Типы вычетов

- Тип А

- Тип Б

- Особенности ИИС ВТБ

- Как открыть ИИС в ВТБ? Пошаговая инструкция

- Необходимые документы

- Стоит ли открывать ИИС ВТБ?

- Как получить налоговый вычет по ИИС ВТБ?

- Условия и тарифы ИИС ВТБ

- Как пополнить ИИС ВТБ?

- Плюсы и минусы ИИС ВТБ

Что представляет собой ИИС ВТБ?

ИИС сравнительно новое предложение от кредитных учреждений. В России впервые индивидуальный инвестиционный счет появился в 2015 году. Но за короткий промежуток времени стал востребованным у граждан, желающих получить пассивный доход от своих накоплений.

Открыть ИИС ВТБ может гражданин Российской Федерации, достигший 18-летнего возраста и являющийся налоговым резидентом, иными словами уплачивающий налог от всей прибыли, полученной на территории России.

Преимущество

Основным преимуществом ИИС для вкладчика является то, что к инвестиционному доходу добавляются налоговые льготы. Приятный бонус, который проявляется в виде налоговых вычетов.

С помощью средств, размещенных на ИИС, вкладчик может совершать финансовые операции на внебиржевом рынке и в таких торговых системах, как фондовый рынок и срочный рынок ПАО «Московская биржа».

Недостаток

Главный недостаток заключается в невозможности попасть на площадки Санкт-Петербургской биржи, через которую доступен американский рынок акций. Кроме того, существенным минусом является запрет на операции в валюте.

Читайте так же: ПИФы ВТБ в 2020 году — Доходность, условия и отзывы вкладчиков.

Типы вычетов

Индивидуальный инвестиционный счет делится на два типа. Клиенту предоставляется возможность самостоятельно выбрать тип счета. Сделать он это может в течение трехлетнего срока со дня подписания соглашения на ведение ИИС. Обратите внимание, вкладчик может сделать выбор только в пользу одного типа счета.

Тип А

Вычет в размере 13% на сумму вложений в течение всего года. Важный момент, возвратная сумма за год не может превышать 52 000 рублей. Если инвестор выбирает счет типа А, то брокер оставляет за собой право удерживать НДФЛ с полученной от инвестиций прибыли. Исключение составляет доход от приобретения федеральных облигаций или корпоративных облигаций в национальной валюте РФ, которые были зарегистрированы после 1.01.2017 года.

Вычет производится один раз в год. Обратите внимание, до июня 2017 года максимальная сумма взносов за год ограничивалась суммой в 400 000 рублей. После указанной даты ее размер был увеличен до 1 000 000 руб., но лимит по годовой выплате остался прежним (52 000 руб.)

Тип Б

При выборе данного типа счета налоговый вычет производится на сумму дохода, полученного от инвестиционной деятельности. Иными словами, при закрытии ИИС, вкладчик получит все, заработанные от своих инвестиций, деньги без уплаты налоговых отчислений в размере 13%.

Но, эти условия действуют лишь в том случае, если инвестор не решит закрыть свой индивидуальный инвестиционный счет ранее, чем через три года со дня его открытия. При досрочном закрытии ИИС с вкладчика будет удержан НДФЛ на всю сумму полученной прибыли, а также ему придется дополнительно оплатить начисленные штрафные пени.

Льготные условия по типу Б продолжат действовать лишь в том случае, когда досрочное расторжение происходит с целью перевода денежных средств на другой аналогичный инвестиционный счет того же владельца.

Особенности ИИС ВТБ

Особенности ИИС можно сравнить с определенными ограничениями, которые заключаются в следующем:

- Гражданин Российской Федерации имеет право открыть только один индивидуальный инвестиционный счет.

- На ИИС разрешается размещать денежные средства исключительно в российской национальной валюте.

- Установлен лимит на размер ежегодного взноса. С июня 2017 года его размер увеличили с 400 000₽ до 1 000 000₽.

- Частично снимать размещенные на ИИС денежные средства запрещено. Но, полученный доход от инвестиционной деятельности можно выводить.

- Наличие минимального срока действия ИИС. Он составляет 3 года. Отсчет начинается со дня открытия индивидуального инвестиционного счета и не зависит от даты первых зачислений денежных средств.

- На финансовые сбережения, размещенные на ИИС, не распространяется государственная программа страхования вкладов населения.

Как открыть ИИС в ВТБ? Пошаговая инструкция

Открыть ИИС в ВТБ может любой желающий налоговый резидент Российской федерации, достигший 18-летнего возраста. Для этого потенциальному клиенту нужно выполнить два простых шага:

- Узнать местонахождение ближайшего отделения банка ВТБ. Эту информацию можно получить на сайте финансового учреждения или позвонив в отдел поддержки клиентов ВТБ. Обратите внимание, в выбранном офисе должны предоставляться инвестиционные услуги.

- Личный визит в банк.

Необходимые документы

При обращении в кредитную организацию ВТБ с целью открытия ИИС необходимо представить сотрудникам следующие документы:

- Паспорт гражданина РФ;

- СНИЛС;

- ИНН.

Если клиент не имеет гражданства России, но при этом является налоговым резидентом, то ему необходимо будет подтвердить свой статус с помощью следующих документов:

- Справка с действующего места работы;

- Миграционная карта;

- Паспорт, в котором имеются отметки о пересечении границы Российской Федерации.

В дополнение к предоставленным документам необходимо будет заполнить личную анкету и подписать заявление на открытие ИИС.

После открытия индивидуального инвестиционного счета ВТБ владелец получает на руки:

- Свое заявление, на котором должны быть отметки банка;

- Извещение, подтверждающее открытие ИИС в ВТБ;

- Пластиковую карту;

Обратите внимание! Карта обслуживается бесплатно. Кроме того, клиент имеет полное право от нее отказаться.

Важно. С 2018 года клиенты банка ВТБ могут открыть ИИС самостоятельно в личном кабинете, без посещения офиса финансовой организации.

Стоит ли открывать ИИС ВТБ?

Прежде чем открыть индивидуальный инвестиционный счет ВТБ необходимо определится с брокером. Существует несколько основных параметров, по которым потенциальный инвестор может судить о брокере и сделать для себя правильный и экономически выгодный выбор в пользу той или иной компании. Параметры оценки брокера:

- Высокий показатель надежности брокера;

- Наличие качественной и своевременной технической поддержки клиентов;

- Надежное программное обеспечение;

- Доступная плата за ведение счета;

- Квалифицированные высокопрофессиональные сотрудники;

- Возможность открытие и ведения удаленно в режиме онлайн.

Банк ВТБ является одним из лидеров на финансовом рынке России. Он отвечает всем вышеперечисленным параметрам. Этому российскому брокеру присвоен высокий уровень надежности АА+

Как получить налоговый вычет по ИИС ВТБ?

Для получения налоговой льготы необходимо подать заявление и справку 3-НДФЛ в личном кабинете налогоплательщика на официальном сайте ИФНС или через Госуслуги.

Для получения вычета по счету типа А в налоговую инспекцию необходимо предоставить следующие документы:

- Заявление о возврате налога, в котором обязательно нужно указать банковские реквизиты для перечисления;

- Декларацию по форме 3-НДФЛ;

- Справку с места работы по форме 2-НДФЛ;

- Выписку по счету, обязательно заверенную банком;

- Платежку, подтверждающую внесение денежных средств на ИИС;

- Два заявления: одно на обслуживание на финансовых рынках, другое на обслуживание депозитного договора.

Возвратные средства должны поступить на указанные в заявлении реквизиты в течение полугода. Обратите внимание, документы на возврат вычетов подаются после окончания налогового периода.

Для получения возвратных средств по счету типа Б клиенту необходимо предоставить брокеру подтверждение того, что за весь период действия договора, минимальный срок которого 3 года, он не получал налоговых вычетов. Для этого инвестору нужно обратиться в налоговую инспекцию и получить требуемую справку. После получения подтверждающего документа инвестиционная прибыль выплачивается вкладчику в полном объеме, без удержания НДФЛ.

Условия и тарифы ИИС ВТБ

Основные условия, которые предлагает брокер ВТБ для потенциальных инвесторов, желающих открыть индивидуальный инвестиционный счет:

- Для открытия ИИС в ВТБ не установлены ограничения на минимальную сумму первоначального взноса. Размер инвестиций клиент выбирает самостоятельно.

- Приемлемая стоимость за ведение индивидуального инвестиционного счета.

- За депозитарное обслуживание клиенту придется заплатить символичную комиссию 150 рублей. Для акционеров банка эта сумма уменьшается до 105 руб.

Обратите внимание, удержание происходит в месяц совершения сделки.

Как пополнить ИИС ВТБ?

Существует несколько способов, чтобы пополнить ИИС ВТБ:

- Классический внутрибанковский перевод;

- Переводом со счета стороннего банка;

Но счет непременно должен быть открыт на имя инвестора.

Внесенные средства поступают сначала на мастер-счет, затем их можно перевести на брокерский счет. Эта операция выполняется клиентом самостоятельно в личном кабинете.

Плюсы и минусы ИИС ВТБ

Как любой финансовый продукт индивидуальный инвестиционный счет в ВТБ имеет как свои плюсы, так и минусы. К плюсам можно отнести:

- Доступный и понятный интерфейс личного кабинета;

- Для совершения сделки не требуются никаких дополнительных программ, все происходит прямо в личном кабинете инвестора;

- Регулярные дивиденды, которые зачисляются на мастер-счет. Поступившие средства можно перевести на ИИС или обналичить для дальнейшего личного пользования.

- Гражданам, не являющимся клиентами банка ВТБ для открытия ИИС необходимо посещать офис финансовой организации лично, а иногда и несколько раз;

- Отсутствие доступа к торговым площадкам Санкт-Петербургской биржи;

- Мало квалифицированных сотрудников, обладающих полной информации о банковском продукте ИИС, и из-за этого решения возникающих проблем затягивается;

- Режим маржинального кредитования не отключается.

- Индивидуальный Инвестиционный Счет в Сбербанке в 2020 году — Как открыть? Условия и тарифы;

- Банк ВТБ вклады для пенсионеров на сегодня — Где выгодные условия и прибыльная ставка;

- Накопительный счет ВТБ — Условия и проценты в 2020 году.

http://vbankit.ru/uslugi/7-etapov-otkrytiya-individualnogo-investicionnogo-schet-ot-vtb/

http://bigkitty.ru/kak-vyvodit-dengi-u-brokera-iis-vtb/

http://probankira.ru/vklad/individualnyj-investiczionnyj-schet-vtb.html