Инвестиции в МФО — рейтинг 2020 года, тенденции рынка

Интерес к вложению денег в микрофинансовые организации (МФО) в России остается стабильным. Как со стороны юридических лиц, так и физических. В то же время изменения в этом сегменте неизбежны. Поэтому Бробанк подготовил актуальный материал: инвестиции в МФО — рейтинг 2020 года и тенденции. С участием самих игроков рынка.

Инвестиций в МФО – рейтинг всех программ 2020 года

Рейтинг – условный. Причин две. Во-первых, доходность зачастую зависит от срока и суммы вложений, а также способа выплаты процентов. Поэтому не всем будет предложена максимальная ставка, по которой и выстроен ТОП.

Во-вторых, инвестиции в МФО располагают рисками. Они обязывают выбирать МФК не только по предлагаемой ставке. Приходится учитывать дополнительные параметры компании. В частности, финансовое состояние, продолжительность работы на рынке и т.д.

| Компания | Срок (месяцев) | Ставка (% годовых) |

| Займиго | 6-24 | 16-23 |

| Надежный инвестор | 6-18 | 17-21 |

| VIVA Деньги | 3-36 | 15-21 |

| Pay P.S. | 3-18 | 14-20,5 |

| Нексус | 1-36 | 9-20,37 |

| Kviku | 12-36 | 18-20 |

| КарМани | 12-36 | 15-20 |

| Взаимно | 3-36 | 15-20 |

| ДоброЗайм | 6-60 | 13-20 |

| Джой Мани | 6-24 | 12-20 |

| Лайм-Займ | 6-36 | 11-20 |

| Конга | 6-36 | 11-20 |

| Займер | 6-36 | 13-18,5 |

| Вэббанкир | 3-36 | 13-18 |

| Кредит Плюс | 12 | 15-17 |

| АзияКредит | 12 | 16 |

| Быстроденьги | 6-36 | 13-15,5 |

| Микро Капитал | 9-24 | 15 |

| До Зарплаты | 6-36 | 10-15 |

| Рево Плюс | 6-12 | 12-14 |

| МаниМен | 6-24 | 11-14 |

| МигКредит | 6-24 | 12-13 |

В России право привлекать средства граждан имеют только микрофинансовые компании. То есть МФО со статусом МФК. Таких участников рынка на момент подготовки материала 37. Причем не все, как видно из списка, открыты для вложения денег гражданами. В этом направлении работают 22 организации.

В списке отсутствуют суммы. Минимальные — в связи с законодательным ограничением. Менее 1,5 млн рублей от одного гражданина МФК не может принять. Максимальные – в подавляющем большинстве случаев составляют 10 и более млн рублей. Только в Займиго, Кредит Плюс и АзияКредит они находятся в пределах 3-5 млн.

Статистика инвестиций в МФО

По последней статистике ЦБ РФ, интерес к инвестициям в компании по выдаче займов не снижается. Даже располагает положительной динамикой. Как со стороны юридических лиц, так и физических.

Именно гражданам посвящен материал. В связи с этим и стоит рассматривать их сегмент. Тем более – условия вложения денег в МФК для физических лиц и представителей бизнеса отличаются.

Объемы инвестиций

На конец 2018 года зафиксирован объем инвестиций физических лиц в размере 20 млрд рублей. На конец III квартала 2019 года он достиг 22 млрд. То есть наблюдается прирост вложенных денег.

О положительной динамике заявил Андрей Пономарев, Генеральный директор финансовой онлайн-платформы Webbankir: «За последние полгода портфель инвестиционных займов вырос на 20%.

Причины повышения интереса к Вэббанкир, по его мнению, следующие: «Компания показывает прибыль и увеличение объема выданных займов. Мы работаем с 2012 года и являемся пионером рынка онлайн-кредитования, что подтверждает нашу надежность».

Немалая доля всех инвестиций физлиц, по предоставленной информации Директором по развитию партнерских продуктов МФК «МигКредит» Александром Афанасьевым, концентрируется у лидера отечественного рынка по объему портфеля микрозаймов:

«Для «МигКредит» привлечение частных инвестиций лежит в русле общей стратегии диверсификации фондирования. По состоянию на конец 2019 года, по этой линии было получено более 1 млрд рублей». Напомним, что общий объем денег граждан во всех МФО в III квартале составлял 22 млрд рублей.

О значительном приросте инвестиций сообщил Роман Макаров, генеральный директор МФК «Займер»: «Количество частных инвесторов, желавших разместить средства в МФК «Займер» в 2019 году, выросло примерно вдвое по сравнению с аналогичным показателем 2018 года. Размер вложений некоторых физлиц достигает десяти миллионов рублей».

Причем Романом Макаровым выделяется еще один достаточно интересный факт. В частности, сезонность активности граждан, желающих инвестировать деньги в компанию: «Максимальный интерес к вложениям в МФК «Займер» инвесторы проявляют в сентябре, ноябре, январе и феврале».

Невзирая на уменьшающиеся проценты, неснижаемую востребованность вложения денег в МФК выделяет Андрей Клейменов, Генеральный директор группы компаний Eqvanta: «Доходность инвестиций в МФО в два раза выше по сравнению с банковскими инструментами, поэтому спрос на инвестиционный продукт остается постоянным и высоким, даже не смотря на снижение рыночных ставок».

Доходность инвестиций в МФК

Если рассматривать в целом все предложения, то средний процент, предлагаемый МФО, составляет 15,86% годовых. То есть подтверждаются заявления участников микрофинансового рынка. Например, Александра Афанасьева: «Наши ставки держаться на уровне чуть ниже средних по рынку и составляют 12-13%».

Андрей Пономарев, в свою очередь, уведомил о еще одном немаловажном факте, повлекшем прирост на 20% вложений денег физлицами в Webbankir: «Людей привлекает высокая доходность инвестиций – до 18% годовых».

Стоит выделить, что на фоне значительного объема денег граждан в МигКредит, принимает средства компания далеко не на самых выгодных условиях. Основной причиной невысоких ставок Александр Афанасьев называет следующую:

«Мы постоянно мониторим рынок и стремимся к удешевлению источников привлечения средств для роста общей маржинальности бизнеса. Этим объясняется отсутствие агрессивной политики по привлечению займов».

Роман Макаров в целом оценил динамику доходности вложения денег в МФО в последние годы: «Снижение средних ставок по инвестициям с 20% и более до 15-16% годовых». Это связано с уменьшением рисков вложения средств в компании по выдаче займов.

Кто и сколько инвестирует в МФК

Минимальное ограничение по сумме вложений в МФО для физлиц и ИП – 1,5 млн рублей. Такое правило внедрено для исключения вовлечения в этот бизнес граждан с низким уровнем финансовой грамотности.

По информации от Андрея Пономарева, эта цель полностью достигнута: «За последние несколько лет сложилось хорошо развитое комьюнити инвесторов в МФО. 90% средств вкладывают профессиональные инвесторы – люди, которые прекрасно разбираются в финансах и продукте МФО. Многие из них сами работают в финансовой сфере».

Практически идентично охарактеризовал инвесторов МигКредит Александр Афанасьев: «Можно отметить, что наши займодавцы – финансово подкованные люди, они не забирают деньги досрочно по причине недоверия или высокого риска микрофинансового рынка, а исключительно в целях решения своих инвестиционных задач».

Он же отметил и фиксированную среднюю сумму вложений в последнее время: «Средний чек не изменился и остается на уровне 3 млн рублей. Объем пролонгации среди наших клиентов превышает 80%».

Об устоявшихся объемах инвестирования, как и среднестатистическом инвесторе, невзирая на общее увеличение притока вложений за последнее время на 20%, заявил Андрей Пономарев: «Средний чек также не меняется».

В то же время Роман Макаров сообщил об изменениях в структуре вложений: «В целом становится заметным рост среднего чека инвестиций физлиц — за год он увеличился на 30%». Параллельно, более конкретизировано описав среднестатистического вкладчика:

«Портрет типичного инвестора за прошедший год не изменился — в 75% случаев это мужчина 40 лет и старше. Как правило, он проживает в Москве, имеет высшее образование и занятость в сфере экономики и финансов».

У некоторых компаний средний объем вложений все же уменьшился. Правда, не за счет снижения активности инвесторов. Причина – применение второго способа привлечения денег. В частности, речь идет о продаже облигаций.

О таком нюансе проинформировал Андрей Клейменов: «В сравнении с инвестиционными займами в компанию, которые имеют минимально установленную законом сумму в 1 500 000 рублей, стать держателем облигаций можно имея на руках сумму от 1 000 рублей».

Риски инвестирования в МФО

Главным нюансом вложения денег в МФК многие называют отсутствие системы страхования средств. В частности, такой же, как предусмотрено по банковским вкладам. Его же отметил Андрей Пономарев, параллельно сравнив доходность продуктов:

«Доходность инвестиционных займов в МФО в 2–3 раза выше, чем по банковским депозитам, что, конечно, привлекательно. Нюанс в том, что, эти сбережения не защищены Агентством по страхованию вкладов».

В то же время Александр Афанасьев, на фоне сравнения ставок банковских вкладов с доходностью инвестиций в МФО, отметил фактически сопоставимые требования регулятора к обоим типам коммерческих структур, а также более частое банкротство кредитных организаций:

«Инвестиции в МФО являются вполне разумной альтернативой на фоне умеренных рисков. Если посмотреть количество дефолтов МФК и банков к их общему числу, то банки покажутся гораздо более рискованными институтами.

Во-вторых, МФК демонстрируют транспарентный подход к отчетности и акционерной структуре. Эта информация есть в открытом доступе, она находится под контролем регулятора не в меньшей степени, чем у банков.

Более того, МФО должны отвечать минимальным экономическим нормативам ЦБ, которые аналогичны банковским. Например, по достаточности капитала, риску на одного заемщика и ликвидности. С 2019 года для МФО введен единый план счетов, как и для кредитных организаций».

Отдельно Роман Макаров, отмечая уменьшение ставок, выделил снижение рисков инвестирования в компании: «2018 и 2019 годы характеризовались масштабным очищением рынка микрофинансирования: большинство слабых и откровенно недобросовестных игроков были вынуждены покинуть его под давлением регулирования. Постепенно среди МФК остались только достаточно надежные компании с устойчивыми бизнес-моделями.

На снижение ставок также повлияла и значительная диверсификация компаниями каналов привлечения капитала: большинство имеет открытые кредитные линии в банках либо облигационные займы. В 2020 году риски инвестирования в МФО ниже, чем в предыдущих».

Отдельно можно отметить один важный нюанс – страховая сумма вкладов в банках составляет 1,4 млн рублей. В то время как инвестировать в МФО можно не менее 1,5 млн. Соответственно, в обоих случаях при идентичных суммах есть риски.

Два способа инвестирования в МФК

Компании по выдаче займов практикуют не только прямое оформление займов у граждан. Они также предлагают покупку своих облигаций на бирже. Такой вариант используют некоторые участники рынка.

Например, Андрей Клейменов выделил такой путь: «Есть два варианта инвестирования в МФК «Быстроденьги» — классический инвестиционный займ и покупка облигаций компании на Московской Бирже. Размещение облигаций в декабре 2019 года позволило нам расширить базу инвесторов за счет новой, более консервативной аудитории».

О нем же сообщил и Александр Афанасьев, предоставив следующую статистику: «В марте 2019 года мы зарегистрировали 10-летнюю программу корпоративных биржевых облигаций на 5 млрд рублей. А в июне сделали дебютный выпуск на 450 млн рублей. Сейчас готовится вторая эмиссия».

Как выбрать МФО для инвестирования

Доходность вложения денег в МФК, в отличие банковских вкладов, является все же не единственно главным параметром. Не менее важна надежность организации. Ведь средства фактически не защищены.

Роман Макаров отмечает: «Инвестиции в МФО, как и любые другие вложения, не являются безрисковыми. Поэтому к процессу инвестирования стоит подходить взвешенно и обдуманно».

«Поэтому, — сообщает Андрей Пономарев, — инвестируя в МФО, стоит, во-первых, убедиться в том, что компания включена в реестр Центрального банка, а во-вторых, внимательно изучить ее отчетность. Необходимо обращать внимание на динамику портфеля займов и уровень просрочки.

Если компания отказывается предоставлять такую отчетность инвестору, это само по себе тревожный сигнал. Напротив, надежные, финансово устойчивые компании охотно делятся своими показателями с инвесторами».

Инвестиции в МФО – итоги

Инвестирование в компании по выдаче займов – устоявшийся уверенный финансовый рынок России. О чем, фактически, сообщил и Александр Афанасьев: «рынок МФО уже нельзя назвать зачаточным. Ему уже более 10 лет, и он в достаточной степени откалиброван – на нем есть игроки со сложившимся подходом к исполнению обязательств».

Роман Макаров отметил высокие перспективы рынка: «Ставки в банковском секторе обновили исторический минимум, и, по всей видимости, уже в этом году окончательно закрепятся ниже 5%, что повышает популярность более высокодоходных пассивных вложений».

Причем, по его мнению, не только ситуация с банковскими вкладами будет способствовать развитию инвестирования, но текущее положение рынка: «Вокруг МФО сформировалось инвесторское комьюнити, которое активно обсуждает компании и делится аналитикой, что способствует притоку новых инвесторов».

Пусть и с небольшими колебаниями, но объем инвестирования в МФО планомерно увеличивается. Участниками рынка ожидается, что такая тенденция сохранится и в ближайший год. В частности, Андрей Пономарев, подведя итог, отметил:

«В целом за 9 месяцев 2019 года микрофинансовые компании привлекли на 20% средств больше, чем за аналогичный период предыдущего года. Мы ожидаем, что в течение 2020 года динамика будет только возрастать».

Источники информации:

- Сайт ЦБ РФ – ссылка.

- АО «Эксперт РА» — ссылка.

Дмитрий Сысоев — высшее экономическое образование Сумского НАУ по специальности «Менеджмент организации». Аналитик банковского сектора и микрофинансового рынка. Опыт работы в профильных коммерческих структурах – и банке, и МФО. Более 5 лет создает полезный контент для потребителей финансовых услуг и организаций — информационно-аналитические статьи по банковскому сектору и микрофинансовому рынку. sysoev@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Инвестиции в МФО

Среди разных вариантов инвестирования существуют как очень прибыльные, так и приносящие небольшой доход. Почти всегда высокая прибыльность вклада сопряжена с высокими рисками. Если есть возможность быстро и много заработать, то, значит, и риск потери капитала увеличен. Однако при грамотно подходе можно найти золотую середину. Рассмотрим как инвестировать в МФО.

Среди разных вариантов инвестирования существуют как очень прибыльные, так и приносящие небольшой доход. Почти всегда высокая прибыльность вклада сопряжена с высокими рисками. Если есть возможность быстро и много заработать, то, значит, и риск потери капитала увеличен. Однако при грамотно подходе можно найти золотую середину. Рассмотрим как инвестировать в МФО.

Об инвестировании в МФО

Микрофинансовые организации многим знакомы. Подобных мини-офисов хватает в каждом городе. И занимаются компании микрокредитованием, выдавая небольшие суммы на короткий срок, но под высокий процент.

Есть ли разница между банковским вкладом и МФО?

Однако разница между банковским вкладом и инвестированием в МФО разительна. Особенности вклада в микрофинансовую организацию:

- Прибыльность. В банке сегодня редко предлагают 6-7% в год, а вот ставка в МФК достигает 30%. В первом варианте удастся только защитить капитал от инфляции. А во втором есть возможность неплохо заработать. Ведь всего лишь за год можно увеличить капитал почти на треть. И обмана здесь нет, так как МФК предлагают такие высокие проценты для привлечения инвестиций, которые за счет кредитования населения под высокий процент принесут им еще больше денег.

- Риски. Крупный банк априори надежнее любой МФО по понятным причинам. Если не банкротство, то отзыв лицензии или какие-нибудь поправки в законе вполне реально могут повлиять на деятельность микрофинансовой организации.

- Минимальный вклад. Нижний порог в банках мал, т. е. открыть вклад на 100 000 р. можно. МФО не принимают менее 1 500 000 р. Причем это инициатива государства. Так они пытаются отсеять людей с малым капиталом, чтобы те не теряли последние деньги в погоне за прибылью.

- Возврат денег. Это тоже обязательно фиксируется в договоре. Нельзя забрать обратно вложенные деньги до конца действия договора. Исключением является сумма сверх минимального вклада. К примеру, человек инвестировал 2 000 000 р. на 12 месяцев. Если он захотел вывести деньги через полгода, то забрать сможет только 500 т. р. плюс небольшой процент.

- Налог. Каждый вкладчик обязан будет уплатить 13% с полученной прибыли от инвестирования.

Ключевой момент – вклады в МФО не страхуются. Если после ликвидации банка люди могут рассчитывать на компенсацию от АСВ, то в случае с микрофинансовыми компаниями деньги просто теряются в большинстве случаев.

Отсюда и высокие риски, ведь вкладывать придется довольно крупную сумму, которую нельзя вывести обратно до последнего. Даже если налицо скорый крах МФК, то забрать быстро деньги не получится. А если организация будет ликвидирована, то капитал вообще окажется утрачен из-за отсутствия страхования.

Как минимизировать риски

На деле не так уж и опасно вкладывать, если ко всему подойти грамотно.

- Во-первых, многие «левые» микрофинансовые организации были ликвидированы в ходе волны проверки ЦБ, утратив лицензии.

- Во-вторых, скорее всего, скоро будет еще одна волна ликвидации уже со стороны самих МФК. Дело в том, что с лета 2019 года на законодательном уровне организациям будет запрещено выдавать микрозаймы по ставке больше 1% в день. Грубо говоря, малые МФК могут не вытянуть это. Тогда на рынке останутся крупные игроки.

В первую очередь за свои деньги должен волноваться инвестор. Поэтому нужно сначала максимально тщательно изучить все МФК. Следует обратить внимание:

- На авторитет организации.

- Размер процентной ставки.

- Личный капитал МФК.

- Рейтинг надежности.

Крупные авторитетные микрофинансовые компании обычно работают на рынке более 5 лет, имеют высокий рейтинг надежности и крупный личный капитал.

Что должно насторожить?

Завышенная ставка по микрокредиту также может сигнализировать о том, что МФО пытается быстрее «раскачаться» и увеличить оборот.

Обязательно следует зайти на официальный сайт ЦБ, найти реестр аккредитованных рейтинговых агентств и ознакомиться с ними. Они предоставляют свежие рейтинги кредитных организаций, в том числе и МФО.

Показатели «А++», «А+» и «А» говорят о большой надежности организации, которой, по мнению конкретного рейтингового агентства, можно доверять. Далее идут «B», «C». А показатель «D» говорит о том, что МФО может скоро обанкротиться.

Как лучше поступить

Для начала оценить свои финансовые возможности и не вкладывать в МФО последние деньги. Если целью является сохранение денег, то лучше вложить в банк или купить облигации.

Для еще больше минимизации рисков рекомендуется вкладывать на максимально короткий срок: некоторые организации принимают вклады даже на 3 месяца.

Как инвестировать в МФК: доходность, риски, рейтинг компаний

Инвестпривет, друзья! Сегодня у нас разговор пойдет об инвестициях в МФО. Хотя правильнее говорить – об инвестициях в МФК. После реформы 2017 года микрофинансовые организации были разделены на микрофинансовые компании и микрокредитные компании. Привлекать сторонние инвестиции могут только МФК.

Требования к МФК для инвестиций

Для того, чтобы микрофинансовая компания могла привлекать инвестиции, она должна соответствовать базовым требованиям:

- наличие лицензии от ЦБ РФ на ведение деятельности;

- собственный капитал – не менее 70 млн рублей.

При этом компании находятся под повышенным контролем со стороны надзорных органов.

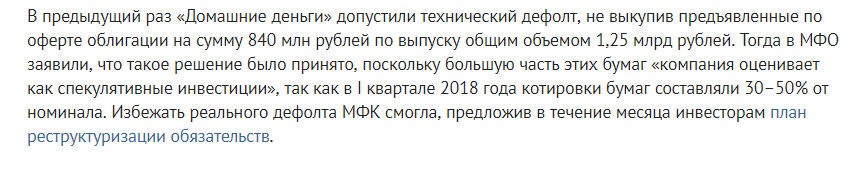

В общем, всё сделано для повышения уровня надежности. Но, как показывает пример «Домашних денег», это возможно не всегда (спойлер: «Домашние деньги» допустили технический дефолт по облигациям).

Сколько можно заработать

Инвестировать в МФК можно двумя способами:

- выдать компании заем на сумму от 1,5 млн рублей;

- приобрести облигации номиналом в 1000 рублей (минимум не ограничен).

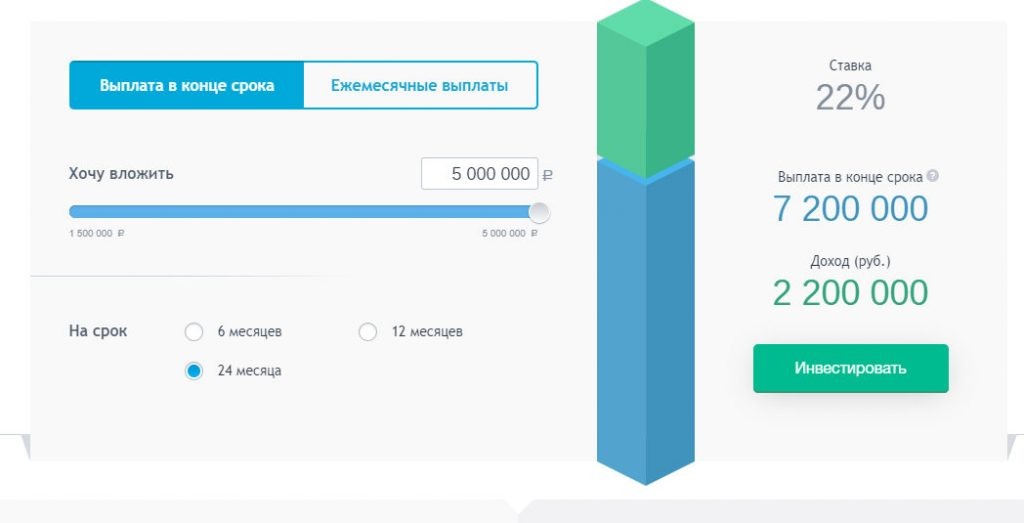

В каждой микрофинансовой компании предлагают свои условия привлечения средств. В большинстве доходность находится на уровне 14-20% годовых, что намного выше депозитов или же купонного дохода по облигациям.

Выплаты могут осуществляться:

- раз в год;

- раз в полгода;

- раз в квартал;

- чаще всего – в конце срока (МФК дают максимальную прибыль).

Обычно МФК просто переводит прибыль на указанный инвестором расчетный счет. Но есть и вариант с капитализацией.

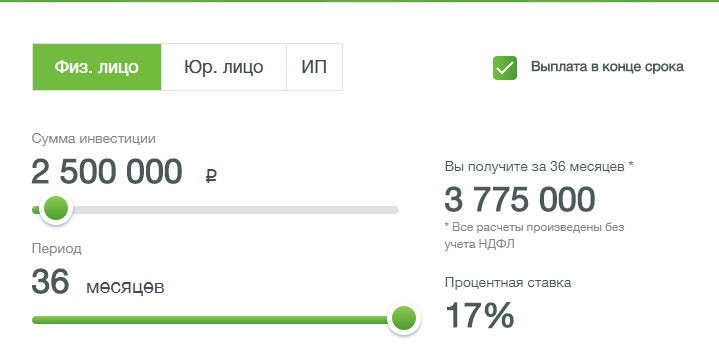

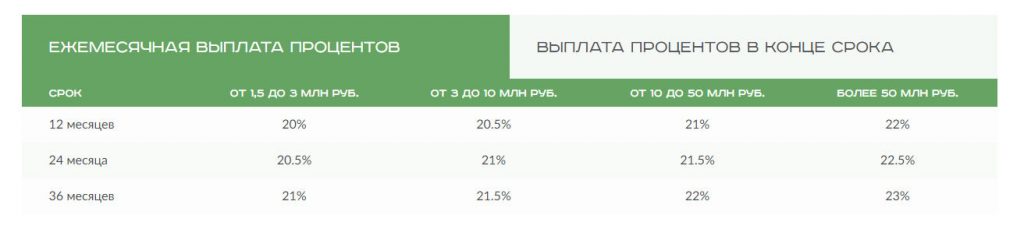

Вот несколько предложений от разных МФК.

Вот, например, предложение от Займера.

А вот это предложение – от Выручай-Деньги.

Что касается сроков, то всё зависит от политики компании. Обычно заключается договор на 3 года, но есть относительно краткосрочные вложения – на 1 год или даже 6 месяцев.

Отозвать свою инвестицию обычно бывает невозможно – либо со значительными штрафами. О накопленном доходе вообще можно в этом случае просто забыть.

Но в целом инвестиции в МФК – один из отличных способов приумножить капитал. Только надо учитывать возможные риски.

А вот и раздел про…

Возможные риски

Какие бы хвалебные отзывы об инвестициях в МФК вы не встречали, не нужно забывать о рисках. Их великое множество:

- банкротство – компания просто может разориться;

- технический дефолт – деньги у фирмы есть, и она продолжает функционировать, вот только наличного капитала для выплаты инвесторам не хватает;

- мошенничество – фирма может сделать финт ушами и красиво срулить в закат, как заправская МММ.

В любом случае риски не страхуются государством – вся ответственность за инвестиции лежит на вас. Помните: чем больше потенциальная доходность, тем выше риски.

Если вам нужны вложения с гарантиями – выбирайте вклады или ОФЗ.

Вспоминается история с МФК «Домашние деньги», которые уже во второй раз допустили технический дефолт, обвинив, впрочем, во всех бедах спекулянтов, а не собственную политику.

Почему возникают такие риски? Судите сами. Кого кредитуют микрофинансовые компании? Заемщиков с плохой кредитной историей, должников, мелких бизнесменов. Понятно, что процент невозврата средств будет высокий. МФК могут получать доход только за счет большой маржи и страхования. Ну, или продажи франшиз.

Поэтому, прежде чем вкладывать деньги в МФК, следует тщательно изучить ее бизнес, оценить потенциал роста и перспективы развития. Если окажется, что компания уперлась «в потолок» в плане масштабирования или слишком увлеклась кредитования ненадежных клиентов, то инвестировать в такую микрофинансовую компанию не следует.

Налоги и прочие расходы

Обязанность по уплате подходного налога лежит на самом инвесторе. Ему необходимо уплатить 13% от полученной прибыли.

Например, вы инвестировали в МФК 2 000 000 рублей и за два года заработали плюс 50% дохода, т.е. еще 1 000 000 рублей. Из них 13%, т.е. 130 000 рублей нужно уплатить в казну государства.

Вам нужно будет заполнить налоговую декларацию до 31 апреля следующего года и до 31 июля погасить долг. Иначе – штраф и очень стыдно .

К числу прочих расходов могут относиться:

- банковская комиссия за перевод средств;

- страховка;

- оформление выписок и справок.

Но, как правило, их можно избежать, и самые главный расход – это налог.

Оформление страховки

Для того, чтобы сделать свои вложения в микрофинансовые организации более надежными, лучше всего оформить на них страховку. Это обойдется еще в 2-3% от дохода, но в случае какие-то непредвиденных страхование инвестиций в МФК поможет сохранить деньги. Если не все, то хоть какую-то часть.

Страховка возможно при классическом инвестировании в МФК. Т.е. вы заключаете договор займа и передаете деньги компании под обещанный процент. Затем страхуете сумму возврата. Обращаться можно в любую страховую компанию, но чаще МФК работают с 2-3 компаниями, в которых вашу заявку примут без всяких проблем.

Что касается покупки облигаций, то тут страховки не предусмотрено. Облиги обращаются на Московской бирже, и все риски по дефолту эмитента вы берете на себя. Максимум, что можно – рассчитывать на реструктуризацию.

Посмотреть, какие облигации МФК обращаются на Московской бирже, можно в этой статье: Обзор облигаций МФК: как инвестировать в микрофинансовые компании через биржу.

Лучшие МФК для инвестиций: рейтинг

Я уже писал о рисках, поэтому необходимо тщательно подойти к выбору МФО для инвестиций. Следует обратить внимание на такие моменты:

- количество собственного капитала;

- финансовый отчет – а именно соотношение убытков и прибыли, их динамика;

- срок работы компании;

- выдерживала ли МФК кризисный период;

- наличие оценки от рейтинговой копании (рейтинг МФК для инвестиций присваивает обычно Эксперт РА);

- наличие страховки;

- размер процентных ставок – если существенно выше рынка, стоит задуматься о целесообразности вложений;

- отзывы клиентов.

Выделить самые надежные МФК для инвестиций сложно, но можно.

| Название | Процентная ставка | Периодичность начислений | Срок | Рейтинг Эксперт РА |

| Быстроденьги | 16% | Ежемесячно / в конце срока | 6-36 месяцев | ВВВ+ |

| Money Man | 11-14% | В конце срока | 6-24 месяца | ВВ+ |

| КредиТех Рус (они же Кредито24) | 12-19% | В конце срока | 6-36 месяцев | ВВ |

| Выручай-Деньги | 20-24% | Ежемесячно / ежеквартально / раз в год / в конце срока | 12-36 месяцев | Отозван |

| Займер | 12-17% | В конце срока | До 36 месяцев | Отозван |

| Займиго (Zaymigo) | 16-22% | Ежемесячно / в конце срока | 6, 12, 24 месяца | Не присваивался |

| Кредит 911 | 20-24% | Ежемесячно / в конце срока | 12, 24, 36 месяцев | Не присваивался |

| Экофинанс | 15-22% (есть капитализация) | В конце срока | 6-36 месяцев | Не присваивался |

| Центр Займов | 10-20% | В конце срока | 12-36 месяцев | Не присваивался |

| МигКредит | 15-17% | Ежемесячно / в конце срока | 3-24 месяца | Не присваивался |

| Русмикрофинанс | 14-29,5% | В конце срока | До 36 месяцев | Не присваивался |

Конечно, данный ТОП рейтинг инвестиций в МФК достаточно условный, и вы должны руководствоваться не моими словами, а собственным разумом. И финансовой отчетностью компании. Всё-таки 1,5 млн рублей – это крупная сумма, и распоряжаться ей надо с умом.

Таким образом, инвестирование в МФК являются очень выгодными – можно заработать до 24% годовых. Но и риски сопоставимые – при банкротстве фирмы теряются все сбережения, так как они не застрахованы, как вклады в банках. При выборе подходящей компании нужно руководствоваться финансовой отчетностью компании и рейтингом. Гнаться за высоким процентом не следует – лучше изучить МФК всесторонне, чтобы не лишиться сбережений. А это, как показывает пример с дефолтом «Домашних денег», случается. Удачи вам во вложениях в микрофинансовые компании, и да пребудут с вами деньги!

http://brobank.ru/investicii-v-mfo-2020/

http://investpad.ru/investment/ty-finansist-kak-investirovat-v-mfk/

http://alfainvestor.ru/kak-investirovat-v-mfk-dohodnost-riski-rejting-kompanij/