Инвестиционное страхование жизни: реальный заработок или развод?

- Что такое ИСЖ?

- Что страхуется?

- Составляющие вклада

- Программы ИСЖ: основные принципы работы

- Как стать участником программы ИСЖ?

- Суммы

- Что указывается в договоре?

- Проверка документов

- Когда рассчитывать на получение выплат?

- Наступил страховой случай: что делать?

- Действующие программы ИСЖ: обзор лучших

- Пользоваться или нет?

- Нужно обратить внимание

- Ключевые моменты

- Преимущества ИСЖ

- Недостатки ИСЖ

- Итоги статьи

Приветствую, дорогие друзья! Уверен, что большинство из вас никогда прежде не слышало о возможности приумножить сбережения, застраховав свою жизнь. Несомненно, классических инструментов накопления денежных средств более чем достаточно. Учитывая, что популярные банковские депозиты — продукты доступные и понятные, чаще всего именно ими пользуются клиенты кредитных организаций для защиты накоплений от инфляционных процессов. Однако в последнее время наметилась тенденция снижения процентной ставки по обычным вкладам, а потому все больше и больше клиентов банков предпочитают вкладываться в инвестиционное страхование жизни. Выбор обуславливается высокой доходностью и получением дополнительной страховой защиты. Давайте разберемся с данным вариантом сбережения капитала детальнее.

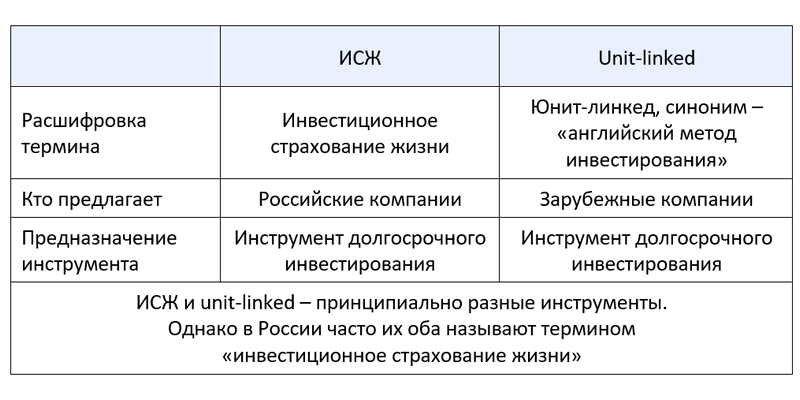

Что такое ИСЖ?

Я уже упоминал инвестиционное страхование в своей статье про накопительное страхование жизни. Суть ИСЖ заключается в следующем: вы кладете свои сбережения на счет страховой компании как минимум на 3 года. Клиент вправе решать — вносить всю сумму сразу или разбить ее на несколько частей, пополняя счет через равные промежутки времени в течение всего срока инвестиционного страхования. В свою очередь компания обязуется по завершению срока действия полиса выплатить вам вложенные средства в полном объеме и инвестиционный доход, если таковой будет получен.

Что страхуется?

Объектами всех видов личного страхования выступают жизнь и здоровье человека, подписывающего договор со страховой компанией. Цель ИСЖ — это не только защита клиентов от финансовых потерь, понесенных в результате наступления страхового случая, но и накопление, приумножение их денежных средств. Данный вид добровольного накопительного страхования — это возможность аккумулировать определенную сумму средств в течение срока действия страхового полиса и получить дополнительный доход в результате управления активами. Если управляющим компаниям удается удачно инвестировать денежные средства клиентов, то сумма первоначального вклада ежегодно будет увеличиваться, как минимум, на 15%.

Получается, что участие в программе инвестиционного страхования — это сочетание страхования жизни с получением дополнительного дохода от пассивного участия в активах, которые предлагает управляющая компания.

На весь срок действия ИСЖ вы будете застрахованы от любых рисков — смерти, болезней, несчастных случаев. Чем больше рисков будет включено в «страховую оболочку», тем дороже будет стоить страховка.

Составляющие вклада

Условно ваши деньги можно разделить на две части: инвестиционную и гарантированную. Последнюю страховые компании вкладывают в инструменты, дающие гарантированный доход, — например, в банковские депозиты. Сумма гарантированного фонда, увеличенная на доход, полученный в результате инвестирования, должна равняться первоначальной сумме вложенных на страховой счет средств.

Вторую, инвестиционную, часть компания вкладывает в различные инструменты с высоким уровнем доходности. При условии, что выбранная стратегия окажется удачной, вы получите не только вложенные средства, но еще и дополнительный доход. Если же выбранный путь окажется неудачным, вам вернут только тело вклада. Получается, что даже при самом неблагоприятном исходе, вы ничем не рискуете.

Возможность инвестирования преподносится компаниями как исключительное благо, поскольку вы сможете вкладывать накопления в драгоценные металлы, акции, нефть и прочие инструменты. Кстати, о том, как правильно работать с ценными бумагами, читайте в моей статье об инвестировании в акции. Однако практически никогда клиентам не говорится о том, что с течением времени сумма первоначальной инвестиции ИСЖ будет потрепана инфляцией.

Программы ИСЖ: основные принципы работы

Становясь участником программы ИСЖ, вы получаете возможность приумножить свои деньги за счет их вложения в различные финансовые инструменты. Но важно разобраться в особенностях:

- Вы можете рассчитывать на получение дополнительного дохода от инвестирования, но не от совершенных торговых сделок.

- При совершении очередного взноса ваши средства будут поделены на две части — одна пополнит накапливаемый капитал, а вторая будет использована в инвестиционных целях.

- Вы можете самостоятельно выбирать, куда вложить деньги, если это прописано в страховом договоре.

- У вас есть право расторгнуть договор раньше срока и вернуть свои деньги. Но будьте готовы к тому, что часть средств уйдет на оплату штрафных санкций, установленных компанией.

- Оплата страхового взноса может быть единоразовой или оформленной в рассрочку. В последнем случае платежи можно вносить ежемесячно, ежеквартально или раз в полгода. Чаще всего компании поощряют страхователей, вносящих всю сумму целиком, предоставляя им значительные скидки.

- Оформить полис ИСЖ можно на любой срок. Главное, чтобы период его действия был не менее 3 лет. В роли страхователя может быть физическое лицо, достигшее совершеннолетия. Верхней возрастной границей в большинстве случаев является отметка в 75 лет. Многие компании предлагают программы страхования жизни и здоровья ребенка, но инвестиционными они не являются.

Как стать участником программы ИСЖ?

При подписании договора страхования жизни вы должны предоставить компании свои паспортные данные. Это необходимо для подтверждения вашей личности и возраста. Обращаю ваше внимание на то, что в программе инвестиционного страхования могут участвовать и резиденты, и нерезиденты РФ, постоянно проживающие на ее территории.

Прежде чем подписать договор, подумайте, какие риски вы хотите включить в свой полис. Зачастую в перечне первые два риска включены в полис по умолчанию и являются обязательными, а третий является опциональным и влияет на конечную стоимость документа:

- дожитие до истечения срока действия договора;

- смерть страхователя в результате несчастного случая или по естественным причинам;

- получение травм, увечий, потеря дееспособности.

В гражданском законодательстве перечислены причины, по которым страховщики могут отказаться выплатить клиенту возмещение:

- пренебрежение порядком оповещения страхового агента о произошедшем страховом случае;

- неосторожность или умышленное создание условий для наступления страхового случая с целью получения выгоды;

- наступление страхового случая в результате ядерного взрыва, боевых действий, народных волнений, забастовок;

- прочие случаи, отмеченные в договоре.

Суммы

В соответствии с условиями страхового договора сумма выплат может быть разной:

- до 300% от общей страховой суммы с выплатой инвестиционного дохода — если застрахованное лицо погибло в результате несчастного случая;

- от 100% от общей страховой суммы и инвестиционных доход — если человек умер естественной смертью;

- выплаты по причине нанесения вреда здоровью определяются отдельно для каждого случая и рассчитываются прямо пропорционально внесенной на счет сумме.

Что указывается в договоре?

Договор, заключенный между страховым агентством и страхователем, вступает в силу после его подписания обеими сторонами и внесения на страховой счет первого взноса.

По условиям договора страхователю должны быть предоставлены такие документы:

- образец договора;

- правила страхования;

- полис.

Документация, подтверждающая факт участия человека в программе ИСЖ, выдается страхователю лично или отправляется по почте.

Проверка документов

Прежде чем заключить договор, обратите внимание на несколько моментов:

- четкие сроки завершения действия выбранной страховой программы;

- способ разделения компанией получаемых денежных средств (какой процент взносов участвует в инвестиционной деятельности);

- перечень всех возможных страховых рисков.

Кроме того, в договоре должна содержаться информация с контактными и адресными данными страхователя и компании, а также реквизиты, по которым будут происходить платежи.

Подписанный договор заверяется подписью уполномоченного представителя и печатью. Вместе со страховым полисом вам необходимо хранить договор до тех пор, пока не наступит страховой случай или не закончится срок действия программы. После этого документы передаются страховщикам, чтобы получить соответствующие выплаты.

Когда рассчитывать на получение выплат?

Выплата денежных компенсаций по условиям программ ИСЖ происходит в следующих случаях:

- застрахованное лицо погибает в результате несчастного случая;

- застрахованное лицо умирает естественной смертью;

- застрахованное лицо теряет дееспособность (в таком случае в компанию необходимо предоставить документацию, подтверждающую приобретение инвалидности);

- здоровью застрахованного лица причиняется вред.

Наступил страховой случай: что делать?

Если наступления страхового случая, указанного в договоре ИСЖ, избежать не удалось, вам или вашему выгодополучателю следует подать запрос в компанию, оформлявшую полис, подкрепив его такими документами:

- справкой, выданной медицинским учреждением, которая подтверждает факт получения увечий;

- свидетельством о смерти застрахованного лица (в данном случае документы подает выгодоприобретатель);

- заявлением, написанным по установленному образцу;

- полисом;

- оригиналом договора, подписанного в страховой компании.

Предоставленная документация проходит проверку, после чего, в случае одобрения заявки, вам или вашему выгодоприобретателю будет выплачена страховая компенсация в оговоренном договором объеме.

Действующие программы ИСЖ: обзор лучших

Сегодня практически в каждой крупной страховой компании вам предложат программы инвестиционного страхования здоровья и жизни. Неопытного человека такое разнообразие предложений может буквально сбить с толку. Чтобы вам было легче отыскать оптимальный полис по приемлемой цене, внимательно прочтите мой обзор компаний.

| Страховая компания | Сумма взноса | Срок действия договора | Валюта | Размер выплаты | Особенности |

|---|---|---|---|---|---|

| РОСГОССТРАХ | 50 000 руб./$800 | 3-5 лет | USD, RUB | До 300% от страховой суммы | Застрахованное лицо должно достичь возраста 18 лет. Программа действует по всему земному шару |

| ИНГОССТРАХ | От 50 000 руб. | От 3 лет | RUB | До 300% при смерти застрахованного лица в ДТП, 200% – при других несчастных случаях | В программе могут участвовать только лица не старше 85 лет |

| СОГАЗ | От 50 000 руб. | 3-5 лет | RUB | До 300% при смерти застрахованного лица в ДТП, 200% – при других несчастных случаях | Выплачивают 100% страховой суммы при получении инвалидности 1 группы. При взносе от 500 000 руб. подключаются опции «Фиксация» и «Смена базового актива» |

| РЕСО-Гарантия | От 3000 руб. | До 30 лет | RUB | 100% от страховой суммы независимо от причины | Выплачивают 100% страховой суммы при получении инвалидности 1 группы. Предлагают 6 программ страхования |

| Альфастрахование | От 100 000 руб. | От 1 года до 7 лет | RUB/EUR/USD | Устанавливается максимум выплат в год в зависимости от тарифа | Возраст 18-55 лет, исключения указываются в договоре отдельно. Страховая сумма от 4,5 млн. руб. в год в зависимости от тарифа |

Также хорошее предложение есть у БКС. Здесь предлагают инвестировать от 50 000 руб. на срок 5-7 лет, предлагая при этом интересные инвестпродукты с высокой доходностью. Например, в ИСЖ «Первый» в роли базового актива выбран iShares Global Tech ETF, а в «Управление капиталом» – S&P Economic Cycle Factor Rotator Index. Этот вариант подойдет тем, кто не хочет вкладываться в российский рынок.

Если сравнить перечисленные компании, то лидером по срокам действия договора оказывается РЕСО-Гарантия. В Альфастраховании предлагается набольшее количество стратегий и высокие выплаты при наступлении страхового случая, но жестко ограничен возраст страхуемого лица. Что касается БКС, то это отличный вариант для инвестирования в западные активы. По прочим условиям он также не уступает перечисленным в таблице компаниям.

Пользоваться или нет?

Становясь потребителем страховых продуктов, вы получаете ряд преимуществ в виде гарантированного возврата капитала, возможную высокую доходность инвестиций и налоговый вычет. Поскольку выплаты по программам страхования жизни не попадают в категорию доходов, которые облагаются налогом, владельцы таких полисов могу получить определенные выгоды. Налоговые вычеты для участников программ составляют 13%. Их можно получить с суммы до 120 тыс. руб. То есть, за год владения полисом вы имеете право на возврат уплаченных в государственную казну налогов в размере до 15,6 тыс. рублей.

Единственное, о чем вам следует знать, — инвестиционные полисы не участвуют в государственной программе страхования вкладов физических лиц. Учитывайте также и тот факт, что доходность этих продуктов может быть на порядок ниже ожидаемой.

В отличие от банковских депозитов расторжение страховых полисов влечет немалые денежные потери. Досрочное расторжение договоров ИСЖ приводит к «сгоранию» до 80% накопленных средств. Инвестиционные полисы я не стал бы рекомендовать вкладчикам с капиталом, не превышающим 1,4 млн. руб. Такие инвестиции больше подойдут состоятельным клиентам, депозиты которых не могут быть покрыты системой страхования вкладов. Если ваша цель — только сохранение денег от инфляции, вы можете раздробить крупный капитал на части по 1 300 000 рублей (оставляем запас на получение дохода 8% годовых) и положить их в 2-5 крупных коммерческих банков.

Нужно обратить внимание

В последнее время все больше и больше клиентов банка говорят о том, что им договоры инвестиционного страхования жизни были представлены как полные аналоги классических депозитов, но с несколько большей доходностью. Человек, понимающий разницу между двумя этими инструментам накопления денежных средств, готов трезво оценить вариант инвестирования в ИСЖ. Если же для вас такой способ инвестирования — открытие, но вы все же готовы рассмотреть его возможности, тогда вам нужно обратить внимание на ряд нюансов.

Дело в том, что большая доходность программ ИСЖ достигается за счет инвестирования вкладов застрахованных лиц. К сожалению, далеко не все инвестиционные стратегии, которые предлагают страховщики, являются прозрачными. У страхователей нет возможности самостоятельно отследить динамику тренда того или иного фонда, поэтому приходится верить «честному слову» страховщиков. Как правило, показывают компании только часть показателей, а потому быть уверенным на 100%, что выбранная стратегия инвестирования окажется успешной, нельзя.

У страхователей в данном случае есть всего два варианта действий:

- Заняться поиском продуктов, привязанных к стоимости конкретных товаров или фондов, самостоятельно в общедоступных источниках.

- Довериться специалистам страховой компании.

Ключевые моменты

Главный показатель, на который следует обращать внимание при выборе инвестиционной стратегии, — коэффициент участия, который показывает долю роста стратегии, которую может получить страхователь. Показатель этот может значительно варьироваться. К примеру, если коэффициент равен 100%, это значит, что доход страхователя равняется доходности выбранного фонда. Обратите внимание, будет ли процент доходности, умноженный на коэффициент участия, применяться только к части средств, направленной на инвестирование, или ко всему взносу.

Во многих страховых компаниях клиентам предоставляется опция смены инвестиционной стратегии в течение срока действия договора или фиксация заработанных средств. Чаще всего воспользоваться этими услугами можно всего раз в год. Должен признать, что это очень удобно, ведь у вас всегда будет возможность изменить фонд инвестирования, если первоначальная стратегия окажется не слишком результативной. А вот к фиксации инвестиционных доходов имеет смысл прибегать, когда текущая доходность фондов высока, но в ближайшем будущем прогнозируется ее снижение.

Выбирайте страховые программы у тех агентств, сайт которых предусматривает возможность создания личного кабинета. Это не только упростит контроль за динамикой фондов, поможет своевременно отреагировать на изменения тренда, но и даст возможность скорректировать первоначальный договор (увеличить сумму вклада или изменить текущую стратегию).

Преимущества ИСЖ

Чтобы вы могли решить, становиться участником программы инвестиционного страхования жизни или попытаться заработать на вложении средств в другие финансовые инструменты, предлагаю вам оценить достоинства и недостатки ИСЖ. Кстати, если, дойдя до этого пункта статьи, вы успели понять, что инвестиционное страхование вас не привлекает, возможно, вас заинтересует моя статья «Где лучше открыть индивидуальный инвестиционный счет». Ну а пока мы разберемся с преимуществами ИСЖ:

- Страховые выплаты при наступлении рисковых событий не облагаются налогами.

- Взносы за полис не могут быть арестованы, конфискованы или разделены, поскольку не являются имуществом.

- Страховые выплаты не передаются по наследству, а производятся адресно.

- Участие в программе ИСЖ предоставляет право на получение страхового вычета в объеме 13% от взносов на 120 000 рублей, внесенных на страховой счет.

- Договоры ИСЖ заключаются на длительный период, а стоимость взносов остается фиксированной даже в случаях, когда здоровье страхователя падает.

- Необходимость регулярно пополнять страховой счет, невозможность потратить накопленные деньги раньше срока развивают в клиентах страховых компаний финансовую дисциплинированность.

Недостатки ИСЖ

Чтобы максимально трезво оценить «за» и «против» программ ИСЖ, на вторую чашу весов положим такие недостатки:

- Система страхования вкладов физических лиц не распространяется на договоры ИСЖ. Поскольку инвестиционное страхование жизни — продукт страховой компании, а не банка, ваши вклады не могут быть защищены. Учитывая, что договора заключаются на довольно длительные сроки (не менее 3 лет), гарантии, что страховая компания не обанкротится, а ваши деньги не исчезнут вместе с ней, никто вам не даст.

- При расторжении договора ИСЖ вам придется выплатить приличную компенсацию страховой. Нередко выкупные суммы достигают в размерах 80% общей суммы вклада.

- Компании не дают гарантии, что вы получите инвестиционный доход. Кроме того, узнать, какова доходность инвестиционной деятельности страховщика, невозможно. А потому придется верить тем цифрам, которые предоставит компания.

- Страховые фирмы выделяют отдельную группу лиц, договора с которыми не могут быть заключены по умолчанию. К таковым относят инвалидов и тех, кто в текущий момент проходит амбулаторное лечение. Прежде чем подписать договор со страховщиком, вам нужно сообщить ему обо всех своих заболеваниях. Страховой агент никогда не спрашивает о болезнях, а страхующиеся особы могут не знать о необходимости предоставления подобной информации. Как результат — при наступлении страхового случая человеку отказывают в выплатах, признавая договор недействительным.

- Все договоры содержат немалый перечень случаев, которые не могут быть признаны страховыми. Так, ДТП, произошедшее в результате алкогольного опьянения страхователя, заражение ВИЧ-инфекцией или травма, полученная при занятиях спортом, — все это не страховые случаи, за наступление которых страховые компании не станут платить компенсации.

- Чтобы доказать факт наступления страхового случая, придется попотеть над сбором документов.

- Однако, даже наличие всей необходимой документации не гарантирует вам скорого получения денежных средств. Страховые компании производят проверку пакета документов в течение 14 дней с момента их получения, а только потом приступают к выплатам. Причем на реализацию последних тратится еще до 10 дней.

- Чем больше страховых рисков содержится в полисе, тем выше его стоимость. Обратите внимание, какие именно риски включены в ваш договор. Вполне возможно, что вероятность их наступления будет приближена к нулю, а стоимость полиса при этом они «утяжелят» на кругленькую сумму.

Твоя стратегия приносит стабильную прибыль или похожа на лотерею? Иногда для успешной торговли не хватает лишь свежего взгляда со стороны. Я провел более 200 консультаций для партнёров блога и составил для них множество качественных инвестиционных портфелей. У меня есть ответы на твои вопросы!

Узнать подробнее про консультации

Итоги статьи

Все «за» и «против» ИСЖ перед вами. Решать — вкладывать свои сбережения в страховую отрасль или нет — только вам. Лично я больше склоняюсь к варианту сбережения и аккумуляции средств на депозитных счетах. На мой взгляд, такой вариант накопления намного удобнее, — пополнять счет можно тогда, когда появляются лишние деньги, доход получаешь гарантированный, чтобы забрать деньги не надо платить компенсации или ждать несколько лет. Все просто и прозрачно. Если же вам необходима страховка, подойдите к выбору данного продукта серьезно. Не спешите относить свои деньги в первую попавшуюся фирму и переплачивать за ненужные опции. На этом у меня все. До скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Всё об инвестиционной деятельности страховых компаний

- Определение инвестиционной деятельности страховых компаний

- Государственное регулирование

- Принципы деятельности

- Источники формирования

- Объекты вложений

Страховые компании созданы для осуществления деятельности страхового характера и не ограничены какой-либо организационно-правовой формой.

Это могут быть как общества с ограниченной ответственностью, так и акционерные общества. Главное чтобы это не противоречило законодательству страны.

Капитал страховых организаций складывается из уставного капитала и её резервов. Уставным капиталом считают собственные средства, а резервы это привлеченные средства. Резервы складываются из страховых взносов клиентов.

Инвестиционная деятельность страховой компании это процесс инвестирования собственных и привлеченных средств для поддержания её устойчивого финансового состояния и обеспечения надлежащего исполнения обязательств по основному виду деятельности.

Чтобы глубже вникнуть в суть вопроса, познакомимся с такой особенностью страховой деятельности, как оплата услуги.

В страховых организациях данная процедура отличается от большинства видов деятельности. Ключевое отличие в том, что клиент оплачивает услугу страхования независимого от того наступил страховой случай или нет. Оплата происходит по факту, до оказания страховщиком услуги. Таким образом, в распоряжении компании появляются средства доступные к использованию. Именно их она и направляет в инвестиционный процесс.

Сразу стоит оговориться, что страховые компании совмещают свой основной вид деятельности с инвестиционной. Оба этих вида строго ограничены в том плане, что ключевой и приоритетной целью является не в коем случае не получение сверхдоходов.

Главной задачей выступает надежность и сохранение средств клиентов. Именно поэтому законодательно наложены ограничения на инвестиционную деятельность страховщиков.

Государственное регулирование инвестиций страховых компаний

Необходимость регулирования возникает по ряду причин.

В первую очередь страховая компания инвестирует средства собственных клиентов, по которым имеет обязательства. Однако собственники данных средств не имеют возможности проконтролировать инвестиционную деятельность страховщика и не могут быть уверены в надлежащем исполнении условий договора страхования.

Именно для того, чтобы защитить права граждан государство занимается регулированием инвестиционной деятельности страховых компаний в части использования страховых резервов (взносов клиентов). Заметьте, не все инвестиции попадают под контроль.

Основные параметры инвестиционного процесса, попадающие под ограничения:

- страховая организации обязана соотносить объёмы и сроки выплаты по обязательствам перед клиентами с датами формирования инвестиционного дохода и его размером (проще говоря, потенциальные страховые выплаты не должны превышать прибыль, полученную от инвестиций)

- инвестирование лишь в отечественные инвестиционные активы/запрет финансирование зарубежных активов.

Государственное регулирование инвестиционной деятельности страховых организаций основывается на разработанных правилах размещения страховых резервов компании, а также на законе «Об организации страхового дела в Российской Федерации».

Согласно данным документам в качестве надежных активов государство предлагает страховым компаниям инвестировать в государственные бумаги (до 40 процентов портфеля), бумаги отечественных банков (до 30 процентов портфеля) и реальный сектор экономики (не более 10 процентов портфеля).

Однако многие эксперты оценивают такое распределение не совсем эффективным и для повышения эффективности инвестиционной деятельности страховых организаций на территории России рекомендуют внести следующие поправки в существующие правила:

- реализация принципа подконтрольности инвестируемых средств (получение страховщиком доступа к информации о текущем финансовом состоянии, о принимаемых управленческих решениях предприятия в которое вложены деньги)

- изменить структуру доступных объектов инвестирования исходя из текущих приоритетов развития.

Как уже стало понятно, инвестиционная деятельность страховых компаний это своего рода основа для исполнения взятых на себя обязательств, именно поэтому она строится на следующих принципах:

- ликвидность

- низкая рискованность/диверсификация инвестиционного портфеля компании

- возвратность

- прибыльность.

Особенности

Также стоит отметить, что инвестиционная деятельность страховых организаций влияет на формирование целого ряда показателей самой компании, а именно:

- от степени успешности инвестиционной деятельности во многом будет формироваться стоимость страховых услуг и условий их предоставления

- приумножение уставного капитала

- полнота исполнения взятых обязательств

- дальнейшее развитие.

Для оценки эффективности инвестиционной политики страховых компаний необходимо проанализировать:

- положение и статус компании на рынке страховых услуг

- имидж

- качество оказываемых услуг

- возможность беспрепятcтвенного ведения основной деятельности.

Источники инвестиций и подходящие активы

Источником инвестиций страховых организаций являются её привлеченные средства или резервы.

Большинство договоров страхования, которые заключается с гражданами, имеют срок до одного года. Для обеспечения оплаты страховой премии в случае наступления страхового случая у компании должны быть на это средства. Именно поэтому большинство объектов инвестирования у страховых организаций будут обладать следующими свойствами:

- краткосрочный горизонт инвестирования (до одного года)

- высокая ликвидность актива

- низкий уровень инвестиционных рисков.

Существуют такие продукты, как страхование жизни. Данный вид договора заключается примерно на 15-20 лет и компания может использовать данные средства в долгосрочной перспективе и использовать источником для долгосрочных инвестиций. В таком случае ликвидность вложений отходит на второй план, приоритет отдается надежности.

Приоритетным направлением инвестирования выступают финансовые инвестиции по причине их высокого уровня ликвидности. В данном случае объектом для инвестиций выступают:

- ценные бумаги крупных государственных компаний обладающих устойчивым ростом и залогом прочности

- вечные ценности (золото, драгоценные металлы и т.п.)

- акции крупных компаний

- акции иностранных компаний (но не более двадцати процентов от общей сумму вложений).

В заключении хотелось бы сказать, что инвестиционная деятельность страховщиков оказывает благоприятные эффект на экономику страны благодаря развитию фондового рынка.

http://guide-investor.com/finansovaya-gramotnost/investstrahovanie/

http://mir-investicyj.ru/investicyonnaya-deyatelnost/investocyonnaya-deyatelnost-strahovoj-kompanii/