Инвестиционный вклад: что это такое, его плюсы и минусы, стоит ли отдавать деньги

Процент по банковским депозитам в России регулярно понижается вслед за снижением ключевой ставки Центробанка. Теперь коммерческим банкам выгоднее занимать деньги в ЦБ под 4,5% годовых, чем принимать вклады от населения по ставке 7%. В результате доходность депозитов в последние 1,5-2 года снизилась ориентировочно на 30%.

Однако, изучая предложения банков по вкладам, все еще можно найти депозиты с привлекательной ставкой на уровне 7%. Но почти все из них имеют приписку «инвестиционный», «с накопительным страхованием жизни» и т. д.

В этой статье мы рассмотрим:

- какие особенности имеют инвестиционные вклады;

- каковы их плюсы и минусы;

- почему банки продвигают такие продукты;

- стоит ли клиентам вкладывать в них деньги.

Особенности инвестиционных вкладов

Основная характерная черта таких комбинированных продуктов заключается в том, что средства, помещенные клиентом в банк, делятся на 2 части. Первая часть кладется на обычный депозит. За пользование деньгами финансовая организация начисляет человеку проценты. Ставка по таким комбинированным депозитам даже выше, чем по обычным.

Вторую часть денег клиент передает финансовой организации в доверительное управление. Она не может быть ниже определенной суммы (в рублях или в процентном отношении от открытого вклада). Эти средства сотрудники банка направят на покупку ценных активов на фондовой бирже.

Предполагается, что доход вкладчика от инвестиций будет даже выше, чем процент по депозиту. Однако наверняка знать это, конечно, не может никто. Многое зависит от того, какие именно инструменты подберут сотрудники банка, и как активно будет развиваться (или падать) мировая экономика.

Управлять деньгами клиента банк станет, естественно, не бесплатно. Вкладчик-инвестор должен будет заплатить ему комиссию. Причем в большинстве случаев размер этой комиссии фиксированный. Успешными оказались инвестиции или нет, роли играть не будет.

Есть у денег, размещенных на инвестиционные счета банков, и еще одна важная особенность. Дело в том, что средства, положенные на срочные депозиты, застрахованы государством на случай банкротства финансовой организации. Если ЦБ отзовет у кредитного учреждения лицензию, то Агентство по страхования вкладов вернет клиентам обанкротившегося банка их вклады (правда, не более чем по 1 400 тысяч рублей).

А вот средства, размещенные на инвестиционных счетах, государство не страхует. В случае банкротства банка получить назад их будет практически невозможно.

Разбор условий инвестиционного вклада на конкретном примере

Чтобы теоретические выкладки стали более понятны, приведем реальный пример комбинированного вклада. В качестве иллюстрации возьмем продукт Газпромбанка «На вершине» с накопительным инвестиционным страхованием.

Согласно условиям этого вклада, клиент банка может разместить сбережения на срочный депозит по достаточно привлекательной ставке 7,5% годовых. Но одновременно он должен заключить с одним из партнеров банка договор накопительного страхования жизни.

Минимальная сумма, которую человек может поместить на срочный депозит по повышенной ставке — 50 тысяч рублей. Договор заключается на 181 или 367 дней. Возможности пополнения вклада, частичного снятия денег, пролонгации договора, капитализации процентов депозит не предусматривает. Проценты за пользование деньгами начисляются в конце срока вклада.

Если человек разместит на депозите минимальную сумму в 50 000 рублей, то через год получит прибыль 3 770 рублей.

Что же представляет собой накопительное страхование жизни? Договор НСЖ со страховой компанией клиент должен будет заключить на 5 лет. При этом ежегодно ему придется делать взнос, равный первоначальному (минимальная сумма — 50 000 рублей). Таким образом, через 5 лет на его счету накопится, как минимум, 250 тысяч рублей.

Полученные средства страховая компания будет размещать в ценные активы. Предполагается, что вкладчик-инвестор через 5 лет получит от инвестиций дополнительную прибыль. Вполне возможно, что эта прибыль будет даже выше, чем процент от депозита. Однако при заключении договора банк осторожно замечает, что в данном случае «доход не гарантирован».

Еще одна привлекательная черта НСЖ — во время действия договора жизнь вкладчика застрахована. В случае смерти клиента страховой компании его родственники получат на руки всю сумму вложений. Если вкладчик погибнет в результате несчастного случая, то страховая компания возместит его родным сумму в двукратном размере, а если в результате ДТП — в трехкратном. Если человек, заключивший договор НСЖ, благополучно доживет до окончания его действия, то получит на руки всю накопленную сумму вместе с процентами по инвестициям.

Будет ли у человека, вложившего деньги в накопительное страхование жизни, какой-то гарантированный доход? Если он заключит договор как минимум на 5 лет, то впоследствии государство вернет вкладчику НДФЛ в размере 13% от накопленной суммы.

Например: при минимальном ежегодном взносе на НСЖ в 50 тысяч рублей за 5 лет человек накопит 250 000 рублей. В этом случае государство возместит ему НДФЛ в размере 32 500 рублей. Естественно, клиент страховой компании при этом должен быть плательщиком налога на доход физлиц (быть официально трудоустроенным).

«Плюсы» и «минусы» инвестиционных вкладов

Итак, выделим положительные моменты, которые содержат в себе такие комбинированные продукты.

Деньги на подобные депозиты банки принимают по повышенной ставке, что в наше время встречается редко.

Вполне вероятно, что средства, которые человек направит на инвестирование, принесут ему еще большую прибыль, чем процент по депозиту. Обычно доходность от вложений в ценные бумаги на 5-летнем горизонте составляет 10-15% годовых.

Если дополнительные средства клиента вкладываются в НСЖ, то он получает услугу страхования жизни.

Однако инвестиционные вклады имеет и минусы. При покупке комбинированных продуктов часть средств придется направлять на иные цели. А при заключении договора НСЖ делать взносы нужно будет в течение нескольких последующих лет.

Доход от инвестиций заранее подсчитать нельзя. Более того, он даже не гарантирован.

За управление деньгами специалисты банка возьмут с клиента комиссию. С прибыли, полученной от инвестиций, придется заплатить налог государству.

Деньги, размещенные на инвестиционном счете банка, не застрахованы. В случае банкротства финансовой организации получить их назад будет практически невозможно.

Кому подойдут инвестиционные вклады

Если человек хочет просто разместить свои накопления на депозит, чтобы в итоге получить фиксированный доход, то подобный комбинированный продукт вряд ли ему подойдет. Часть средств необходимо будет направить на покупку ценных бумаг. Гарантировать доходность от инвестиций сотрудники банка не могут, однако комиссию за управление деньгами они все равно возьмут. Средства, переданные финансовой организации на инвестиционные цели, не страхуются государством.

Консервативным сторонникам получения гарантированного дохода больше подойдут обычные депозиты с невысокой процентной ставкой.

Кому следуют присмотреться к инвестиционным вкладам? В первую очередь — тем людям, которые интересуются получением повышенной прибыли от работы на фондовой бирже, но не имеют опыта инвестирования. При заключении подобного договора с банком управлением деньгами клиента займутся специалисты. Это уменьшит риск финансовых потерь от неудачных инвестиций. При заключении договора НСЖ человек получит дополнительную услугу — страхование жизни. За несколько лет он сможет накопить сумму, необходимую, скажем, для крупной покупки. Дополнительным приятным бонусом для вкладчика станет повышенный процент по депозиту.

Во что инвестировать с зарплатой до ₽100 тыс. 4 надежных варианта

Если ваша зарплата не превышает ₽100 тыс., то вы все равно можете инвестировать свои средства и формировать капитал. Необязательно вкладывать сразу большие деньги. Здесь важны дисциплина и регулярность, рассказала «РБК Инвестициям» директор по коммуникациям портала «Сравни.ру» Александра Краснова.

«Если соблюдать эти два условия, то, инвестируя даже небольшие суммы каждый месяц, можно получить приличную доходность», — отметила она.

Финансовый консультант Игорь Файнман считает, что не нужно сразу вкладывать большие деньги, чтобы просто не было стресса, что вы их можете потерять. Можно постепенно покупать ценные бумаги и повышать доходность.

Мы подобрали несколько инструментов, в которые можно вкладывать по ₽5–10 тыс. в месяц и даже меньше и постепенно формировать портфель.

Недорогие акции с дивидендами

Например, стоит обратить внимание на российские голубые фишки. Это бумаги, которые обладают высокой ликвидностью , то есть инвестор всегда может найти покупателя или продавца, так как они востребованы на рынке. В голубые фишки входят 15 крупнейших российских компаний: Сбербанк, «Яндекс», АЛРОСА, «Газпром», «Роснефть», «Магнит», МТС и другие.

По словам Красновой, российские голубые фишки стоят дешевле ₽5 тыс. за редким исключением. «Например, одна акция «Яндекса» стоит около ₽5 тыс. Сбербанк стоит около ₽200, но продается лотами по десять штук, то есть за раз придется потратить около ₽2 тыс. Можно каждый месяц покупать по одной акции или по лоту крупной компании, и за год вы соберете представительный портфель», — сказала она.

По словам Файнмана, стоит брать дивидендные акции, которые будут приносить доход в виде выплат раз в полгода или год. Их также можно найти среди голубых фишек.

Сначала доход от таких вложений будет очень маленький, несколько десятков рублей, что сопоставимо сумме инвестиций, отметил консультант. Можно купить бумаги на ₽1 тыс., ₽3 тыс. или ₽5 тыс., чтобы сделать первый шаг и научиться пользоваться инвестиционными инструментами.

Однако потом можно докупать бумаги, и доход постепенно будет расти. «Вы удивитесь через десять лет, когда начнете получать хорошие дивиденды, на которые вы сможете, например, что-то себе дополнительное купить или в отпуск съездить», — отметил он.

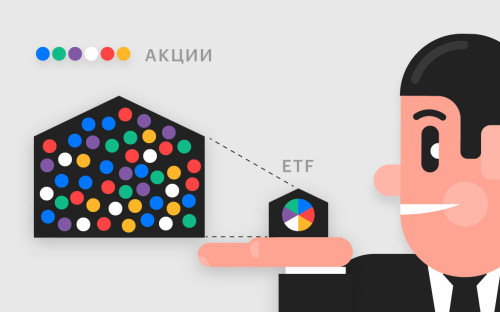

ETF

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы ETF . Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс., и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Корпоративные облигации

По словам Файнмана, еще один очень хороший и надежный инструмент с фиксированным доходом — это облигации. Покупая такую бумагу, вы одалживаете деньги государству или компании и получаете выплаты в виде купонов. Фактически, это первый шаг от банковского депозита к инвестициям, отметил консультант. «То есть вы, покупая облигации, становитесь пассивным инвестором, вам не надо заниматься никаким трейдингом», — сказал он.

Эксперт полагает, что сейчас лучше покупать именно облигации компаний. Низкая ключевая ставка Банка России сравняла доходность облигаций федерального займа (ОФЗ), то есть государственных, с банковским депозитом. Раньше ОФЗ были интересны инвесторам, так как доходность у них была 7%, 8% и даже приближалась к 9%.

Если ключевая ставка ставка будет повышаться, то ОФЗ вновь станут интересным инструментом. По мнению Файнмана, это вполне может произойти. Среди корпоративных облигаций консультант предложил покупать бумаги крупных корпораций — Российских железных дорог, Сбербанка, «Роснефти», «Новотранса» и других.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Кроме того, на получаемые от облигаций проценты можно покупать новые облигации. Тогда у вас появится так называемый эффект сложного процента, рассказал эксперт. То есть когда он будет увеличиваться и на определенном этапе вы начнете получать проценты с процентов. В этом случае ваш личный капитал будет расти уже в геометрической прогрессии, сообщил он. То же самое можно делать и с дивидендами.

«Но до этого еще лет десять, наверное. Я математически считал, эффект сложного процента где-то включается на девятый год реинвестирования, рекапитализации ваших купонов и дивидендов», — рассказал Файнман.

ПИФы

Паевые инвестиционные фонды (ПИФ) чем-то похожи на ETF. Инвестор может купить в таком фонде пай, который свидетельствует о праве на долю имущества ПИФа. Управляющая компания такого фонда может вкладывать средства во множество ценных бумаг и активов. Например, в акции, облигации, художественные ценности, ипотечные закладные и другие.

Она может инвестировать как в один инструмент, так и в несколько. В последнем случае ПИФ будет фондом смешанных инвестиций. Диверсификация снижает риски. Управляющая компания также может оперативно менять состав имущества фонда, чтобы минимизировать потери.

Как и в случае с ETF, купить пай будет дешевле, чем приобретать ценные бумаги ПИФа по отдельности и самостоятельно. На российском фондовом рынке можно найти паи в пределах ₽5 тыс., отметила Краснова. Некоторые могут стоить меньше ₽100. Доходность паев может достигать 50%, 60% и даже больше, а может оказаться и отрицательной.

Тем не менее стоит учитывать, что управляющей компании постоянно придется платить вознаграждение. Оно может составлять от 0,5% до 5% стоимости чистых активов ПИФа. То есть инвестор постоянно платит управляющему, хотя у него самого нет гарантии, что он заработает на своем вложении.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

http://pro-banking.ru/blog/investicionnyi-vklad-cto-eto-takoe-ego-plusy-i-minusy-stoit-li-otdavat-dengi

http://quote.rbc.ru/news/article/5f58e0ed9a79477f87b2ebd3