IPO и частные компании США: как инвестировать в акции из России

Пандемия изменила ландшафт фондовых рынков и породила спрос на акции компаний-гигантов, значительная часть которых представляет американский технологический сектор. Из-за этого выросла популярность IPO, но этот инструмент напрямую доступен только резидентам США. Проблему решают фонды-посредники, но работа с ними тоже требует определенной подготовки.

Что происходит с финансовым рынком США

Пандемия и глобальный карантин в 2020 г. кардинально изменили финансовую политику в ведущих странах. Следствием этих явлений стало полное изменение ладшафта фондовых рынков.

Ключевым финансовым рынком мира остаются Соединенные Штаты. Весной 2020 г. правительство вместе с Федеральной резервной системой, выполняющей функции центрального банка, приняли масштабную программу поддержки экономики и финансовой системы.

На практике эти меры начали реализовывать уже после того, как в середине марта на фондовом рынке произошел обвал, вызванный шоком из-за массового локдауна. Это привело к резкому «отскоку» от дна цен на акции и прочие финансовые активы. Кроме того, в марте американское правительство начало рассылать знаменитые «чеки» для материальной помощи в карантине — по $1200 каждому гражданину.

Три этих фактора — обвал рынков и их резкое восстановление, а также карантин и свободные наличные у обычных людей — привели к массовому притоку новых инвесторов на фондовый рынок. В целом ключевые индексы показали внушительные темпы восстановления, а брокеры отчитались о миллионах новых клиентов.

У этого «фондового хайпа» были свои фавориты — это акции технологических компаний. Главными бенефициарами оказались крупнейшие техно-компании из так называемого списка FAANG: Facebook, Amazon, Apple, Netflix, Google (Alphabet). Однако инвесторы также охотно покупали акции молодых, но перспективных компаний. Пожалуй, самый яркий пример подобного тренда — это компания Tesla, стоимость акций которой выросла за несколько месяцев на сотни процентов.

Высокий спрос на инвестиции в технологический сектор породил и другой ключевой финансовый тренд — это участие в первичном размещении компании на бирже, или IPO. Однако сейчас фокус смещается в сторону pre-IPO. Ниже постараемся подробно рассказать об обоих форматах инвестиций, сравнить их между собой и описать преимущества для инвесторов.

В США IPO является одной из главных стадий роста любой компании, так как является эффективным способом привлечь большой объем инвестиций для дальнейшего масштабирования бизнеса. В то же время первичные размещения на бирже особенно популярны среди технологических компаний.

Для инвесторов же первичное размещение — это способ заработать относительно безопасно и быстро. Когда на рынке есть аппетит на акции размещаемых компаний, есть достаточно высокая вероятность того, что стоимость ценной бумаги за короткий срок после IPO вырастет на десятки процентов. Именно поэтому IPO так популярны в 2020 г.

Как россияне могут инвестировать в американские IPO и зачем нужен календарь IPO

Впрочем, для инвесторов существуют достаточно серьезные ограничения на участие в IPO. Прежде всего, напрямую в них могут участвовать только резиденты США, но не граждане других стран. Выходом здесь могут служить фонды-посредники. Однако даже в США лишь немногие брокеры предлагают инвестиции в IPO, и обычно в них высокий «порог входа», то есть минимальный размер вложения — десятки тысяч долларов.

В России, которая удалена от финансового рынка США, работают всего несколько компаний, предлагающих посреднические услуги для участия в IPO. Но среди них лишь одна компания — United Traders — предлагает инвестировать в IPO с минимальным порогом ниже $1000. Точнее, есть только одно ограничение — цена одной акции, которая может варьироваться от $10 и выше, но обычно не превышает $50.

Подчеркнем, United Traders не использует деньги клиента: он сам принимает решения и самостоятельно управляет своими инвестициями через специальную цифровую платформу. Платформа предлагает для этого все необходимые инструменты, как в любом другом финансовом сервисе: личный кабинет и счет, разные опции пополнения и вывода средств, подробная история операций и архив инвестиций.

Главная услуга платформы United Traders — это доступ к инвестициям в компании, которые выходят на IPO. Все доступные на данный момент IPO публикуются на сайте компании. Каждый пользователь платформы может по своему желанию составить личный календарь IPO, в которых участвует. Он позволит отслеживать, когда именно будет закрыта инвестиция, и планировать доходы от инвестиций.

Составить такой календарь не составит труда. Как было сказано выше, IPO имеют конкретную «точку отсчета» — день, когда компания проводит размещение. Существует и «точка выхода», когда акции инвестора продаются, и фиксируется результат. Примерная дата указывается еще на этапе перед IPO. Пользователю не нужно заботиться о закрытии инвестиции в выгодный момент — за него это делает United Traders. Хотя при желании можно воспользоваться функцией досрочного выхода в личном кабинете.

Почему IPO — самый популярный вид инвестиций

Разберем подробнее механизм IPO. Когда компания, будучи частной (в российской терминологии — «закрытой») работает уже несколько лет, и у нее есть стабильный прибыльный бизнес, но ей необходимо дополнительное финансирование, чтобы расти дальше, она может решить эту проблему путем размещения на бирже.

В рамках данной процедуры компания продает внешним инвесторам часть своих акций. Процедура IPO строго регламентирована. Компания подает заявку на проведение IPO в государственную Комиссию по ценным бумагам (SEC), этим же действием она официально и публично объявляет об этом всему рынку. Обычно заявка подается за две недели до проведения IPO.

Начинается сбор заявок на покупку акций на IPO по определенной цене — этим занимается андеррайтер (профессиональная организация, обычно инвестиционный банк). Цена одной акции определяется исходя из общей оценки стоимости компании и числа ее акций. Акции приобретаются по фиксированной цене, а после IPO начинают торговаться на бирже. После IPO цена акций определяется уже спросом и предложением на открытом рынке. Вместе с тем закон запрещает инвесторам, купившим акции на IPO, продавать их в течение трех месяцев после размещения.

Как уже было отмечено, после мартовского обвала американский фондовый рынок стал «бычьим» — это значит, что спрос значительно превышает предложение. Вероятность успеха IPO на таком рынке гораздо выше. Поэтому вместе с общим хайпом вокруг рынка акций наступил также «бум IPO»: на бирже начали размещаться множество компаний. И благодаря высокому спросу многие IPO показали кратный рост цен акций.

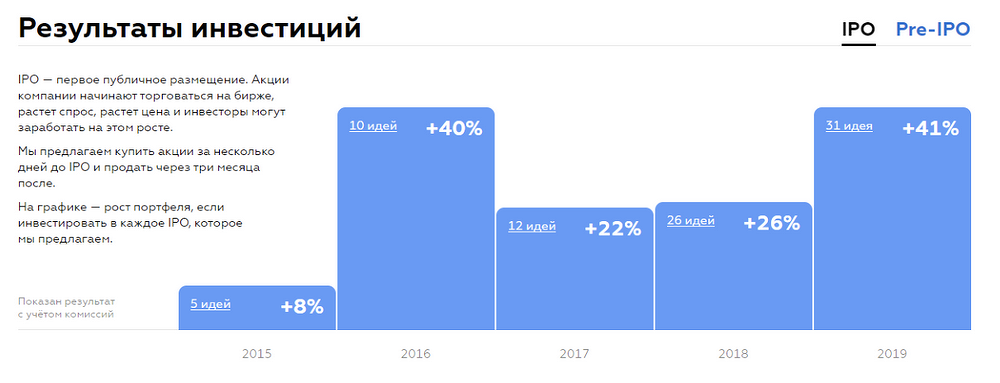

Средняя доходность IPO, доступ к которым давала United Traders, с 2015 по 2019 гг.

Скриншот с главной страницы сайта unitedtraders.com. Там же доступны данные о доходности по каждой компании

Таким образом, IPO выгодны и компаниям, которые их проводят, и инвесторам, которые в них участвуют. Поэтому инвестиции в IPO являются одними из самых привлекательных на рынке.

Акции IPO — в чем их главное «проклятие»

Итак, IPO находятся на пике популярности, но ажиотаж своеобразным проклятием этого типа инвестиций. Размещаясь на бирже, компания продает ограниченное число акций. Но из-за высокого спроса инвесторы хотят купить гораздо больше акций на IPO, чем реально доступно. Зачастую спрос превышает доступное предложение в разы.

В последние годы такая ситуация стала обычной для IPO. На этот случай есть свой порядок действий — эмитент снижает аллокацию (долю исполнения заявки, поданной инвестором) в соответствии с соотношением спроса и предложения. Иными словами, если компания продает акций на $100 млн, а инвесторы подали заявки на $1 млрд, тогда каждый из них получит только 10% от запрошенной суммы акций.

Это приводит к снижению реальной прибыли, что замечают и пользователи United Traders, о чем в том числе оставляют отзывы.

Из-за высокого спроса компания была вынуждена изменить алгоритм распределения акций между своими пользователями. Теперь, если суммы заявки хватает на то, чтобы купить хотя бы одну акцию с текущей аллокацией, инвестор получает акции. Если суммы заявки не хватает, то сумма полностью возвращается на счет. Так United Traders не занижает аллокацию крупных заявок, а мелкие получают акции в соответствии с аллокацией. Тем не менее, в целом проблема низкой аллокации осталась.

Pre-IPO: думать на шаг вперед

Стремясь решить проблему низкой аллокации, лишь недавно в США обратили пристальное внимание на рынок частных компаний — то есть тех компаний, которые еще не торгуются на бирже, то есть не прошли через IPO. Согласно стереотипам, купить акции можно только на публичном рынке, то есть на бирже.

На самом деле, акции частных компаний купить можно. Однако до последнего времени это было доступно лишь немногим. Обычно частные компании продают свои акции ранним инвесторам или специализированным фондам, а также раздают в виде поощрения сотрудникам.

От них акции могут попасть в свободный оборот на внебиржевом рынке. Долгое время на этом рынке присутствовали только крупные специализированные организации, фонды и крупнейшие инвесторы. Сейчас этот рынок выходит из тени. Некоторые американские брокеры даже начали предлагать услуги покупки частных компаний. Основным спросом на этом направлении также пользуются технологические компании.

Это последний тренд 2020 г. в США, так как такие инвестиции имеют одно важное преимущество перед IPO — 100-процентную аллокацию. В России инвестиции в частные технологические компании пока предлагает только United Traders. Другими словами, ее клиенты получают столько акций, сколько указывают в своих заявках.

Как и при любых других инвестициях, при вложении в частные компании есть риск. Если вкладываться в компанию на ранней стадии ее развития, то есть риск того, что компания не сможет вырасти, занять долю на рынке и выйти на биржу. В United Traders придумали, как минимизировать такой риск. На своей платформе компания начала предлагать инвестиции типа pre-IPO — то есть вложения в компании, которые уже имеют стабильный бизнес и, соответственно, относительно скоро выйдут на IPO.

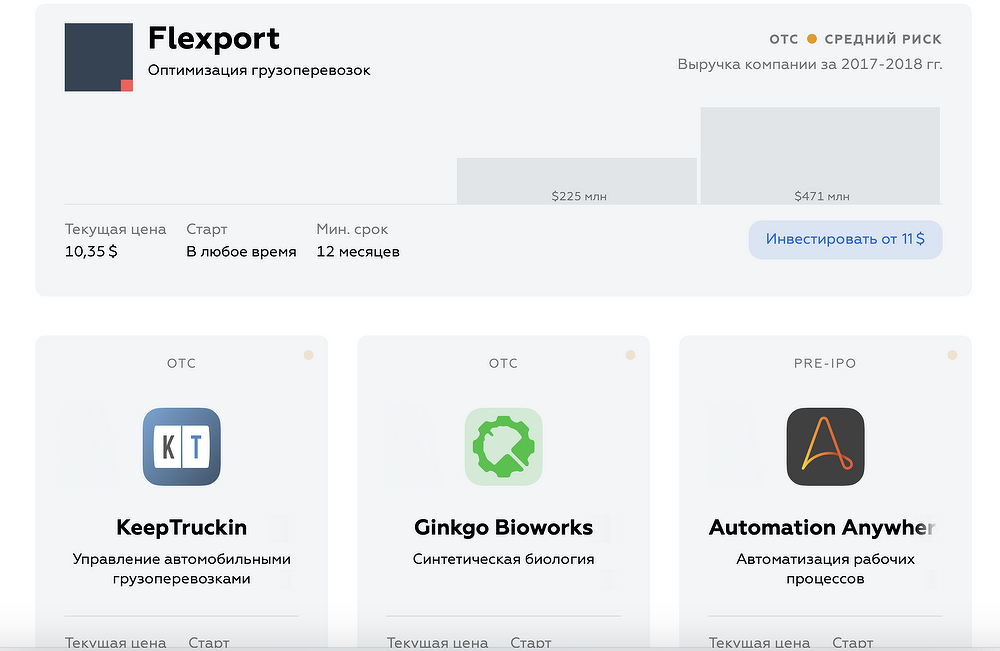

Некоторые pre-IPO, в которые можно инвестировать на платформе United Traders.

Таким образом, pre-IPO, с одной стороны, позволяет убрать риск низкой аллокации, а с другой — сократить уровень бизнес-риска и время самой инвестиции. Для инвестора такой сценарий является оптимальным.

В то же время, нужно помнить о том, что инвестиции в pre-IPO — это инвестиции на более долгий срок. Если при IPO от «входа» до «выхода» в инвестицию проходит около 4 месяцев, то при pre-IPO этот срок составляет уже год-полтора. Точный срок назвать не может никто, поскольку компания держит планы на IPO в секрете и не объявляет о них до последнего момента.

Соответственно, и в календарь инвестиций pre-IPO добавить сложно, поскольку изначально неизвестна дата «выхода». В то же время, существует ряд косвенных признаков, по которым аналитики определяют, что компания готовится к IPO.

Подробнее об инвестициях в частные компании можно узнать в документальном фильме, который сняла команда United Traders.

Как инвестировать в IPO

IPO (Initial Public Offering) – это первое публичное размещение или предложение акций компании на фондовом рынке. По сути это продажа акций компании всем желающим — после IPO любой инвестор или фонд cможет приобрести акции данной компании, став ее акционерами. До IPO компания считается частной и ее акции просто так купить нельзя — только по договоренности с владельцами.

После выхода на IPO компания становится “публичной”. Это значит, что отныне она будет работать в открытую: отчитываться о своих доходах и убытках акционерам и публиковать всю свою финансовую отчетность для широких масс.

Далеко не каждая фирма может провести IPO — это могут позволить себе только те бизнесы, которые достигли определенного уровня финансового успеха. Само только проведение IPO обойдется не менее чем в $10 млн, так как в процессе задействовано большое количество посредников: биржа, брокеры, андеррайтеры, аудиторы, PR-службы, юристы. То есть примерный капитал компании, которая нацелилась на IPO, должен быть не менее $50 млн.

Зачем компании выходить на IPO

Привлечение внимания и крупного капитала

Сам по себе выход на IPO — свидетельство стабильности и успешности компании. Соответственно, это возможность заявить о себе как о компании, которая заслуживает доверия.

Чем больше внимания удастся привлечь новостями о предстоящем IPO — тем больше акций купят после их публичного размещения (поэтому организация IPO требует колоссальных затрат на маркетинг и PR). Дефицит акций после скупки повлечет за собой спекулятивный рост их стоимости и, соответственно, рыночной оценки компании. Это вновь спровоцирует волну интереса к бренду — он окажется у всех на слуху, и вот уже растет спрос на его товары или услуги у конечного потребителя. Какие кроссовки вы купите — Adidas, о которых все говорят, или какой-то неизвестной европейской марки?

Доступ на зарубежные рынки

При желании, компания может предложить свои акции на рынках других стран: в США — через Нью-Йоркскую биржу, в Европе — через Франкфуртскую, в Азии — Гонконгскую, а в СНГ — Санкт-Петербургскую и т.п. Это значительно расширяет ареал распространения акций и предоставляет еще большие возможностей развития. Такая компания будет уже считаться международной.

Например, в РФ IPO не проходило с 2017 года. Рынок IPO в странах СНГ также пока не столь востребован. Компании предпочитают проводить публичное размещение в США и Европе, где более раскрученные биржи и более активные инвесторы. Последними компаниями, которые публично размещались на Московской бирже, были грузоперевозчик Globaltruck, “Обувь России” и “Детский мир”.

В 2019 году только одна российская компания провела настоящее IPO — это рекрутинговый холдинг HeadHunter, который разместил пакет акций на американской бирже NASDAQ.

Мотивация для команды

Людям свойственно желание чувствовать себя частью чего-то значимого и известного. Выходом на IPO можно существенно повысить боевой дух сотрудников, а соответственно, их вовлеченность в работу.

Кроме того, в некоторых компаниях самым ценным сотрудникам выдают так называемые опционы — небольшие пакеты акций компании. При выходе на IPO эти пакеты могут подорожать в разы, и сотрудники могут неплохо на них заработать. Так, например, первые сотрудники Microsoft и Apple после выхода компаний на IPO стали миллионерами, продав свои опционы, которые стоили копейки на заре существования компаний.

Поэтому даже планы на IPO — уже солидная мотивация для людей работать лучше.

Акции вместо денег

Компании могут использовать свои акции вместо кэша. Например, расплатиться ими с кредиторами или оставить как залог, выплачивать акциями зарплаты и бонусы.

При этом ликвидность капиталов акционеров публичных компаний значительно выше и надежнее, чем закрытых акционерных обществ и частных компаний. Для банковской сферы это практически ключевой момент при выдаче кредита под залог акций.

Недостатки IPO

Публичность

Как мы писали выше, после IPO вся деятельность компании, все ее решения, финансовая отчетность должны быть опубликованы. Публичные компании также обязаны регулярно проходить независимые аудиты и проверки, учащаются визиты регулирующих органов.

Давление со стороны инвесторов

После выхода на IPO руководство компании вынуждено отныне считаться с пожеланиями акционеров, которые часто могут идти вразрез с видением основателей. Акционеры хотят прежде всего роста акций, и если действия основателей в краткосрочной перспективе могут этому угрожать, какими бы стратегически правильными они не были в долгосрочной перспективе — инвесторы могут взбунтоваться.

Стоит ли инвестировать в IPO

IPO — относительно безопасный способ инвестирования. Это инвестиция в компанию, которая, скорей всего, существует много лет, прошла кучу проверок и вложила огромные деньги, чтоб стать публичной. То есть доказала свою стабильность и потенциал к дальнейшему росту. Инвестор может потерять вложенные в IPO компании средства, только если эта компания сильно переоценила свои возможности и выставила цену на свои акции на старте заведомо выше реальной.

IPO — это долгосрочная инвестиция с высоким потенциалом, но не 100%-ным. Иногда компания выстреливает сразу, и ее акции после IPO стабильно растут в цене. Иногда — через какое-то время после IPO, а бывает так, что и никогда.

Кроме того, по сравнению с бинарными опционами, торговлей на Форекс или финансовыми пирамидами, инвестиции в IPO — довольно низко спекулятивный способ приумножения капитала. Здесь работает принцип “купи и держи”. Нет постоянных торговых действий, покупок-продаж и, соответственно, выплат комиссий за каждый шаг. Спекуляций — минимум, а успех в большей степени зависит от успеха самой компании, в акции которой вы вложились.

Примеры успешных и неудачных IPO

Успех IPO можно рассматривать по-разному: можно опираться на количество собранных в первый день средств, а можно — на рост цены акций на определенном отрезке времени. Приведем два очень известных случая «неудачного IPO», которые, тем не менее, стали успехом для долгосрочных инвесторов. Поэтому правильнее назвать их “IPO с неудачным стартом”.

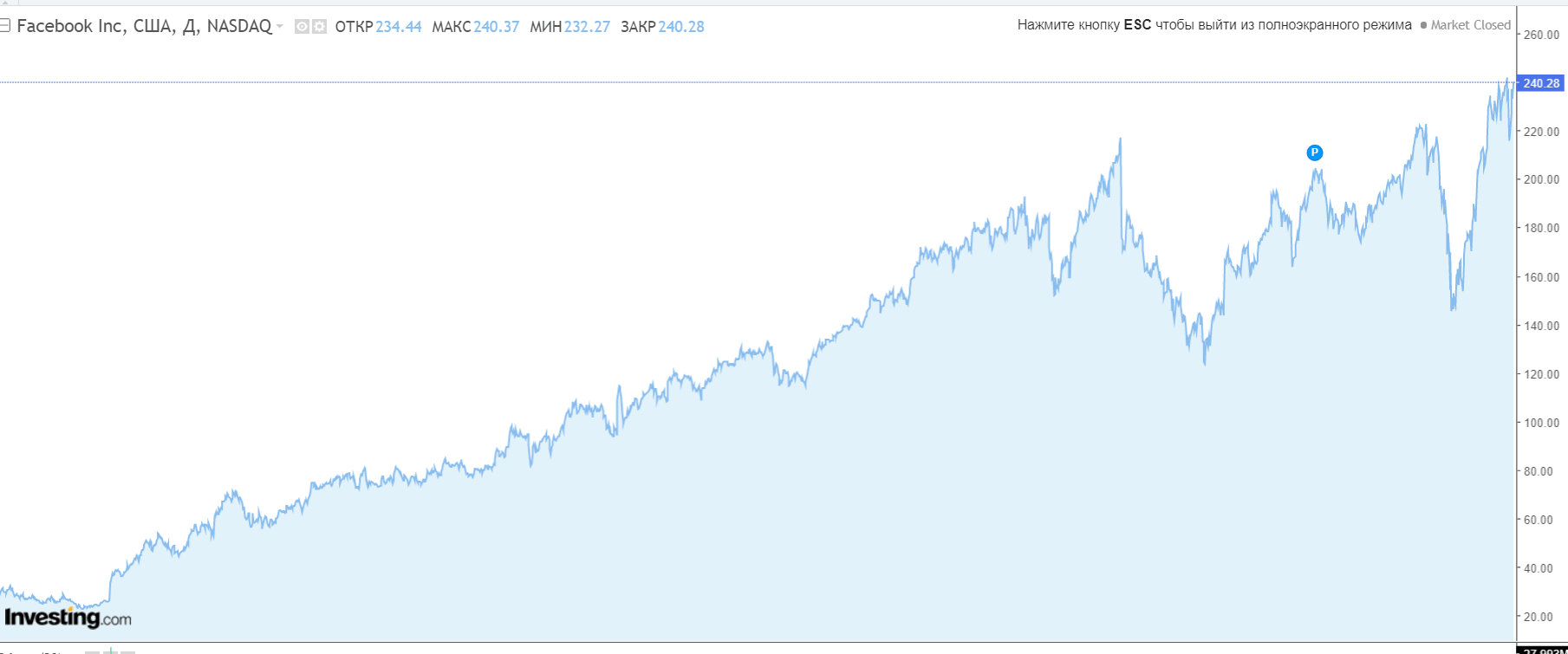

IPO Facebook

Компания Facebook сегодня является одной из крупнейших и богатейших компаний мира. Свое IPO она провела в 2012 году при начальной цене $38 за акцию. Буквально сразу после IPO цена акций начала падать: за несколько месяцев их стоимость снизилась более чем на 30%. В 2013 году акции постепенно стали расти. На сентябрь 2020 цена одной акции Facebook составляет $247, и вполне вероятно, что к своему десятилетию с момента выхода на IPO компания покажет 10-кратное увеличение от первоначальной стоимости за одну акцию.

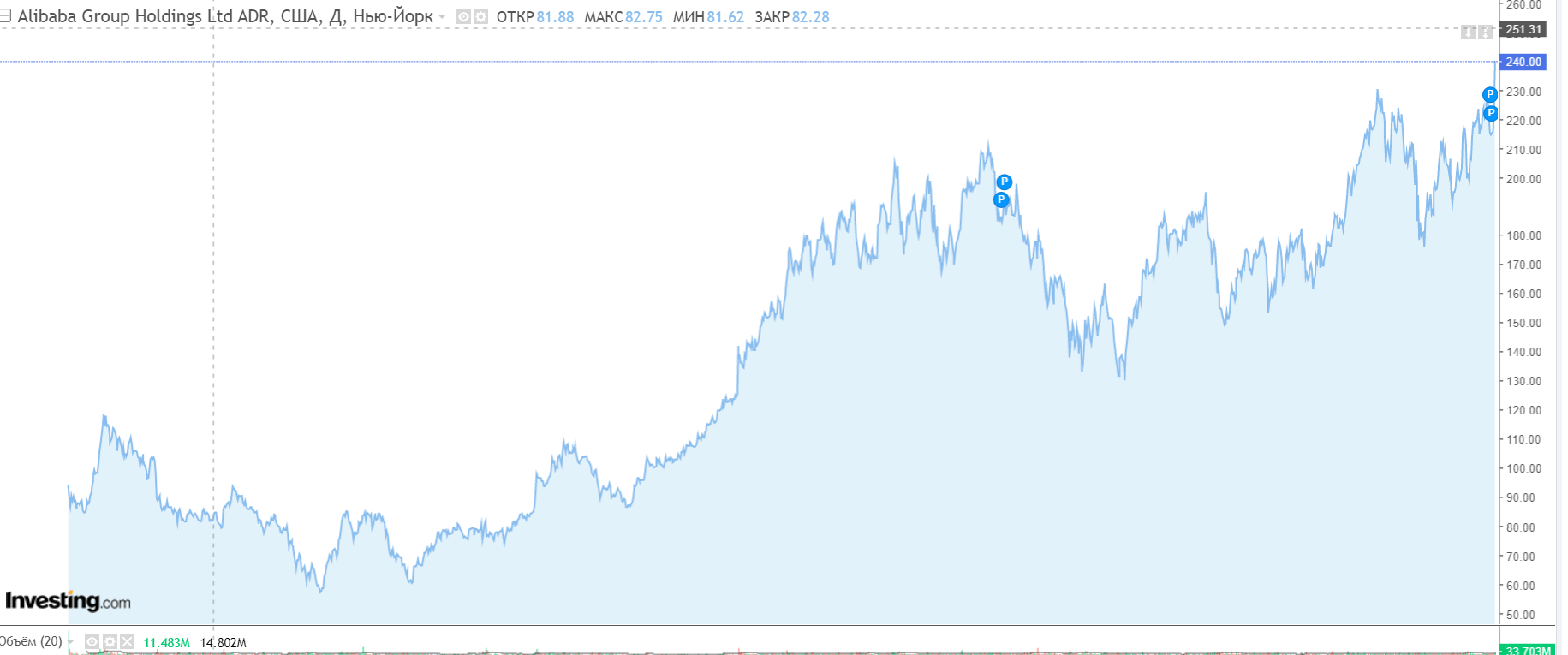

IPO Alibaba Group

Крупнейший китайский ритейл-холдинг, в состав которого входят популярные интернет-гипермаркеты AliExpress, Taobao и другие, провел IPO в сентябре 2014 года. За сутки до начала торгов стоимость одной акции составляла $68, но в день первичного размещения в виду повышенного спроса поднялась почти до $94, а затем — после коррекции — до $117. Но потом последовал долгий спад: акции компании упали более чем на 30% от стартовой цены. Потребовалось чуть менее двух лет, чтоб цена повернула в рост. На сентябрь 2020 цена акций корпорации Alibaba Group составляет $271, что почти в 4 раз выше первоначальной стоимости.

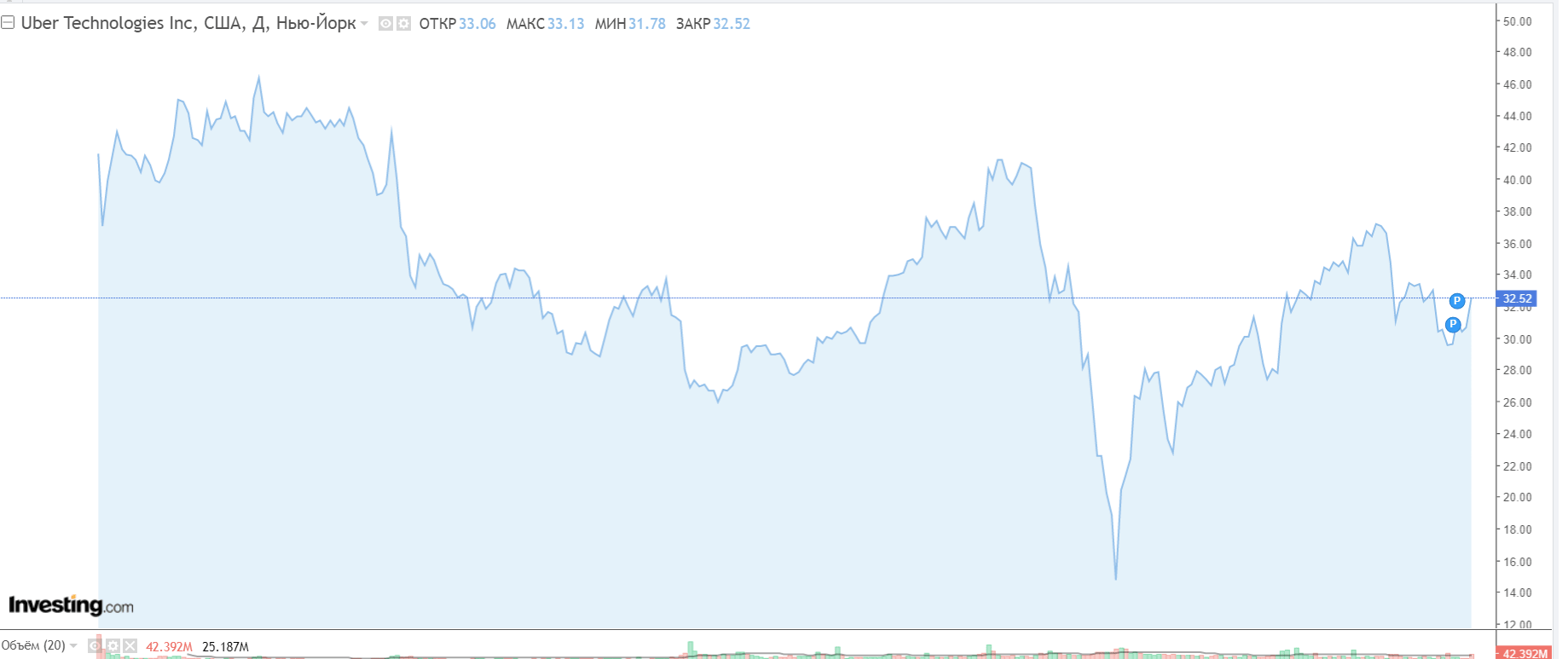

IPO Uber

А это пример того, что успех IPO еще не означает успех для инвестора. IPO Uber состоялось в мае 2019 года и стало одним из крупнейших в истории — компания привлекла более $8 млрд от инвесторов в свои акции. Несмотря на это, акции быстро начали падать в цене, затем немного подкорректировались, и с тех пор продолжают снижаться.

В ходе IPO Uber стала третьей в США по капитализации (оценка компании на ее IPO достигла $120 млрд), однако уже тогда компания имела чистый убыток более $76 млрд. Сейчас Uber продолжает терпеть убытки, и стоимость акций падает. Как долго продлится это падение и будет ли разворот в дальнейшем — покажет время.

IPO BATS Global Markets

Крайне важны все детали в проведении IPO. Любая мелочь может привести к провалу. Чаще всего такой “мелочью” становились технические сбои. Классический пример — IPO американской компании BATS Global Markets.

Компания предоставляла финансовые услуги, являлась владельцем электронной фондовой биржи. Решили проводить первое публичное размещение акций на собственной площадке. В продажу запустили 6 млн ценных бумаг по $16 за акцию. Катастрофа наступила в первые же секунды: из-за сбоя программного обеспечения, цена акций рухнула более чем в 400 раз. Торговля была сразу же остановлена.

Надо сказать, что BATS Global Markets все же вышли на повторное IPO и стали публичной компанией. Но лишь спустя 4 года. Старт был неудачным, правда затем акции компании взлетели.

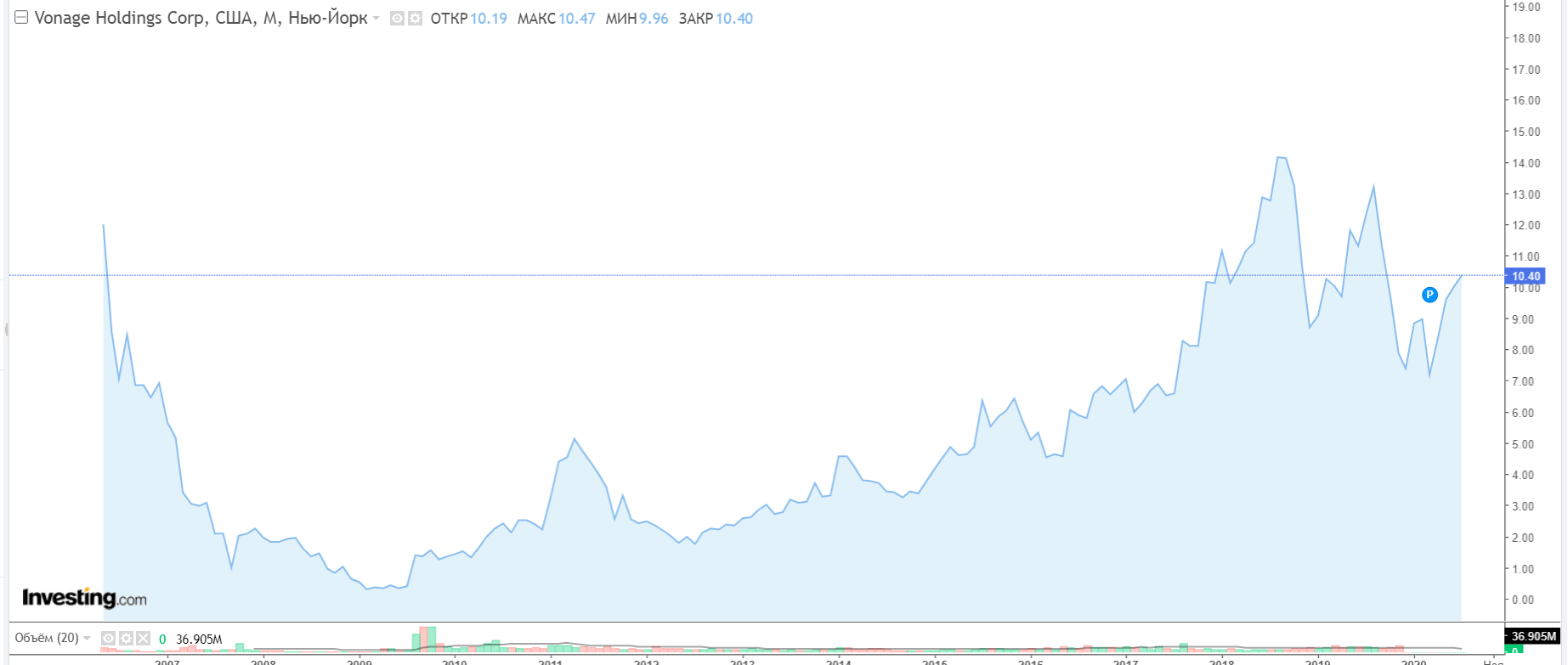

IPO Vonage

Еще один классический провал IPO по техническим причинам. Телеком-компания Vonage выходила на IPO в 2006 году. Проводить решили нестандартным способом: часть акций, а именно 13,5%, предложили клиентам компании напрямую. Для этого разработали специальный сайт, где клиенты Vonage могли купить акции онлайн. Но что-то пошло не так. Клиентам приходило сообщение, покупка акций не прошла. В результате цена акций упала на 30% за первую неделю.

Апогеем истории стало то, что через несколько дней этим же клиентам пришли сообщения, что их заявки на покупку прошли, но заплатить они должны по цене до падения — то есть на 30% больше, чем акции стоили на момент получения сообщения! Vonage и андеррайтеров, которые участвовали в проведении IPO, захлестнула волна исков в суд.

Тем не менее, компания продолжает работу и в целом довольно успешно. При первичном размещении Vonage размещали акции по $0,17 за штуку. Сейчас стоимость одной акции торгуется на отметке свыше $10,4, то есть больше, чем в 60 раз от стоимости на старте.

Успешные IPO на старте

*период доходности по каждому IPO ниже — за разный период. Обычно успех IPO на старте замеряется от начала торгов до окончания периода активного роста.

Beyond Meat – компания по производству растительных мясозаменителей, максимальная доходность +470%.

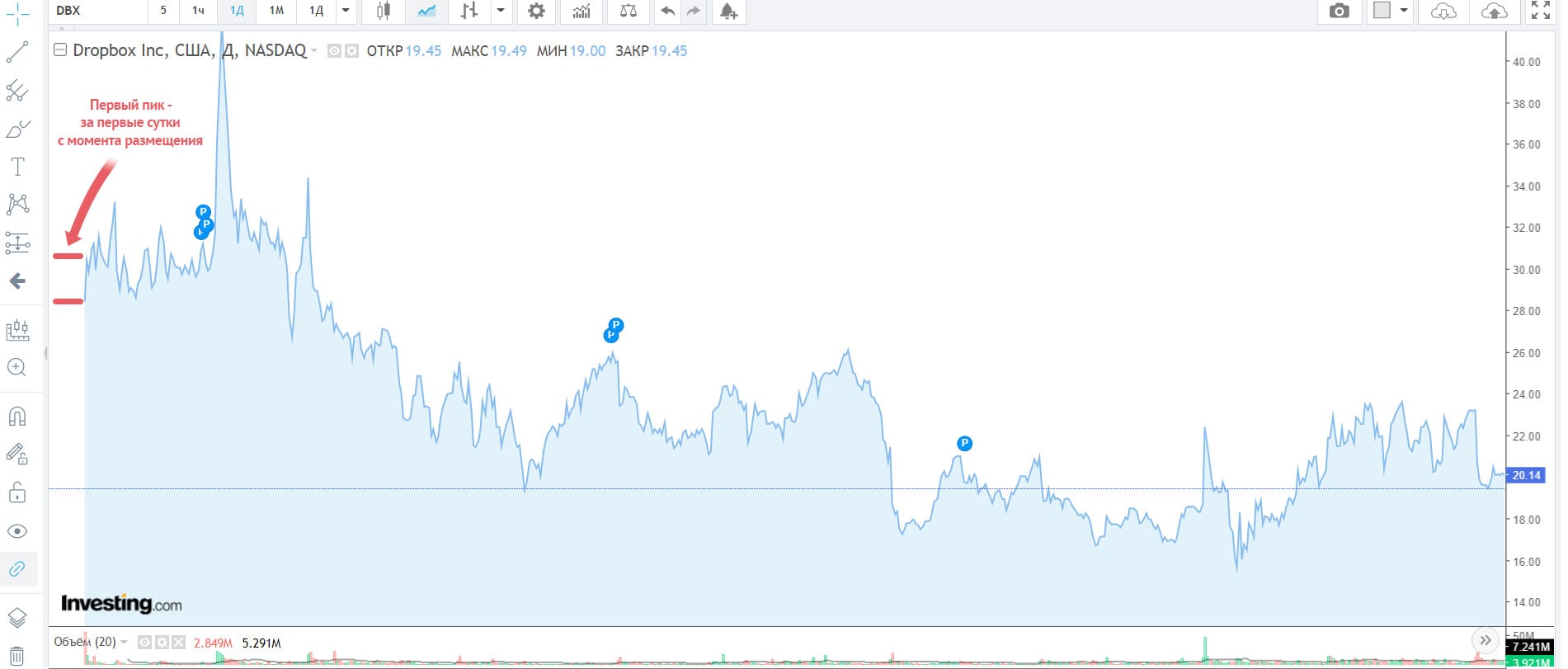

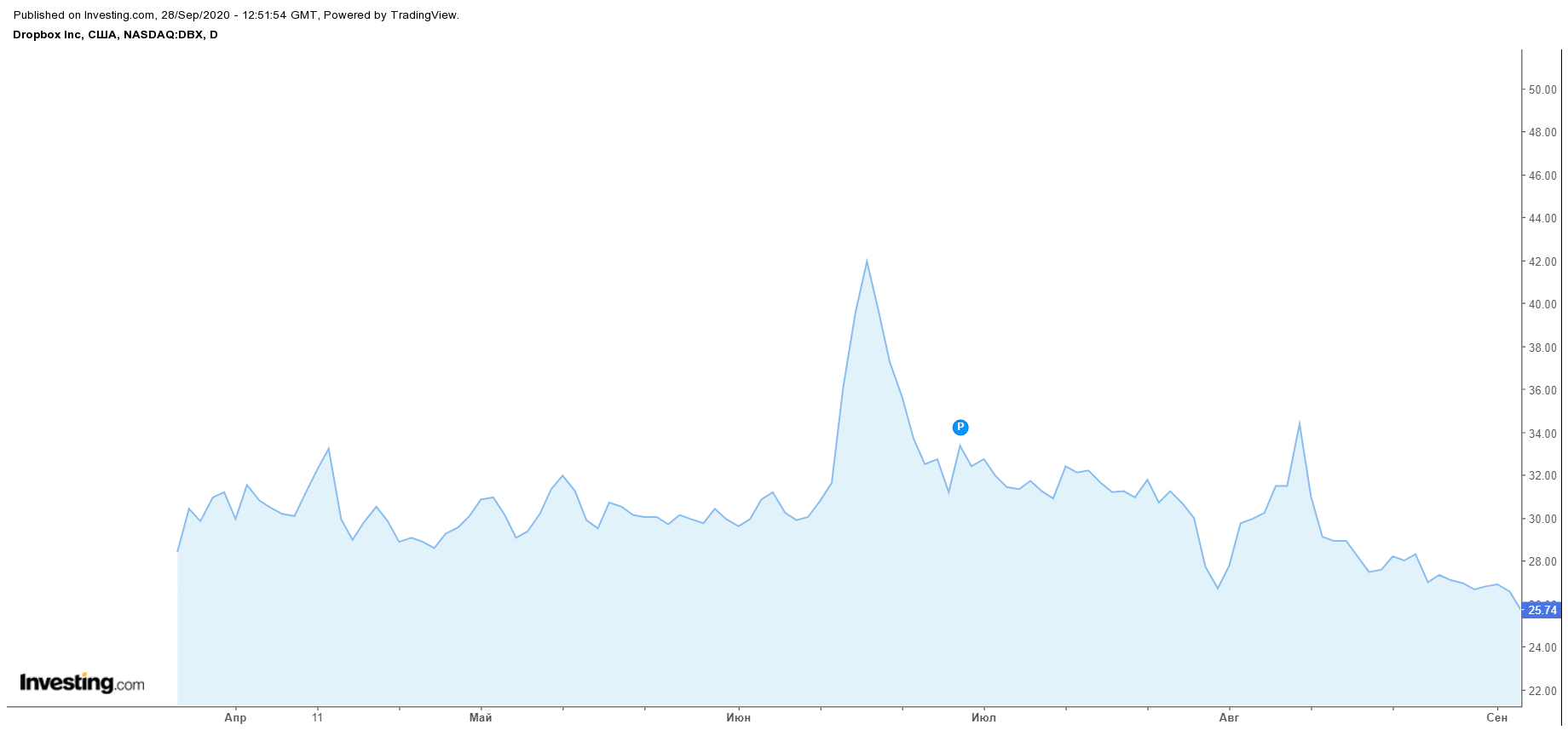

Dropbox – файлообменник, профит в первые сутки +36%.

Надо сказать, что пик роста случился спустя 3 месяца после размещения: 18 июля 2018 года акции, которые Dropbox разместила по $21 в марте, торговались по $42 (+100% за 3 месяца).

Однако, после этого цена акций неуклонно падала и сейчас торгуется ниже цены размещения.

Zoom – провайдер из США, прибыль после первичного размещения +67%.

PagerDuty – компания по созданию программного обеспечения в секторе безопасности +138%.

CarGurus – аналог российского «Авто Ру», доходность +98%.

Как участвовать в IPO

Есть несколько способов участия в IPO — они зависят от размера капитала у инвестора. Сейчас механизм упрощен, и принять участие может даже инвестор с небольшим капиталом.

Стать акционером до выхода на IPO

Минимальные вложения — $1 млн

Перед IPO компания может предложить свои акции с солидной скидкой, чтобы привлечь инвестиции на его организацию. К сожалению, это уровень участия инвесторов с уровнем капиталов Джорджа Сороса и Уоррена Баффетта либо венчурных фондов и банков. Вложения стартуют от миллиона долларов, при этом, расходы на комиссии брокера и налоги частично «съедят» скидку, которую предлагает компания.

Кроме того, может случиться так, что компания после этого так и не решится на публичность или произойдет слияние/поглощение, т.к. продать компанию зачастую выгоднее, чем становиться независимыми и публичными, пытаясь пробиться в одиночку. Наглядным примером может служить WhatsApp, создатели которого вместо выхода на IPO продали свой бизнес Facebook за $19 млрд.

Покупка акций на NASDAQ Private Market

Минимальные вложения — $5000

Это относительно молодая площадка, работает с 2015 года и по сути является внебиржевым рынком ценных бумаг. Лоты дорогие — без $5000-10 000 нет смысла регистрироваться.

Покупка акций через брокера

Минимальные вложения — $5000

Это может быть любой брокер, в списке услуг которого — возможность участия в торгах на IPO. Большинство брокеров вывешивает анонсы и календари IPO. Кроме того, можно получать самую актуальную информацию на сайтах ru.investing.com, finam.ru или alfainvestor.ru.

Услуга доступна для квалифицированного инвестора. Этот статус у разных брокеров получают на разных условиях. Например, у компании “Финам” одно из требований — обладать депозитарием либо активами в акциях, облигациях и прочих ценных бумагах на сумму не менее млн руб ($82 300). Но есть брокеры, у которых эта сумма стартует от $5000.

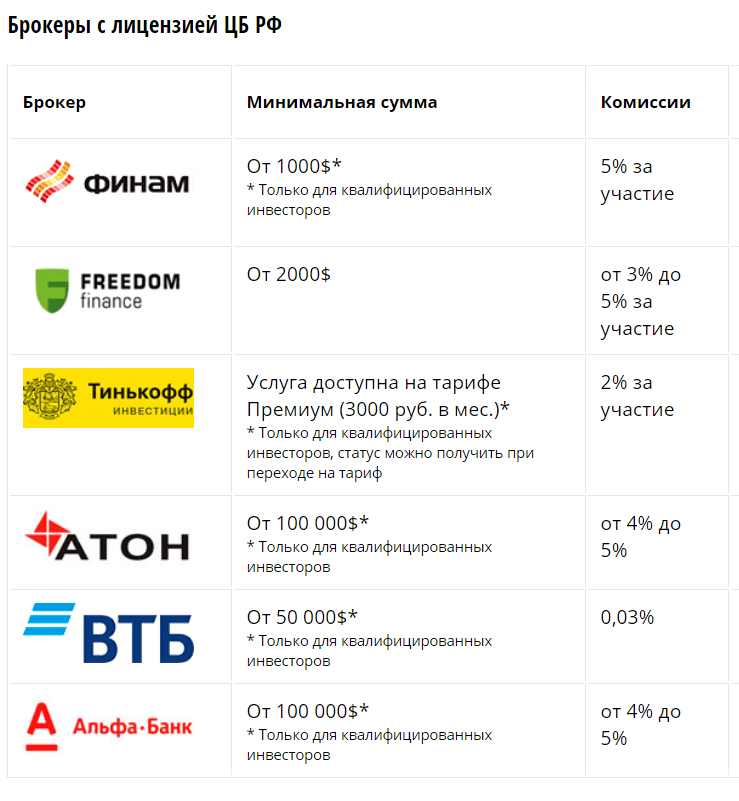

Смотрите всех брокеров с лицензией ЦБ РФ в нашем рейтинге.

Проще всего купить акции компании сразу после того, как они появятся в листинге брокера. Как правило это происходит на следующий день после IPO, и разница далеко не всегда может быть в худшую сторону от стартовой цены. Вопрос скорее в том, как поведет себя цена акций уже после IPO и будет ли данная инвестиция прибыльной.

Обычно требуется не менее $5000, что значительно сужает круг инвесторов. При этом, не всегда ваша заявка на покупку может быть удовлетворена полностью. Все будет зависеть от соотношения спроса и предложения.

Участие IPO через биржевой фонд (ETF)

Минимальные вложение — $50

ETFs (Exchange-traded funds) — это биржевые фонды, которые специализируются на участии в IPO. Вы можете купить долю в таком фонде и через него участвовать в IPO совместно с другими инвесторами, которые тоже купили доли в фонде. Фонд покупает акции на IPO, после чего прибыль распределяется между участниками фонда в соответствие с размерами их долей.

Среди таких фондов: Renaissance IPO, First Trust US IPO Index Fund и другие.

Этот тип участия наименее затратный и наиболее «спокойный». Вложения стартуют от $50, при этом работа в фонде — это как работа с портфелем. Даже если у одной из компаний произойдет провал, то другие либо перекроют убыток, либо значительно снизят потери.

Как инвестору заработать на IPO

Чтобы вложиться в IPO, которое потенциально даст рост, надо обладать понимать, насколько актуальны и перспективны продукты или услуги компании, как она будет развиваться и т.п. Ко всему прочему нужна удача, потому как даже сама компания при размещении не может быть уверенной на 100%, что «выстрелит».

Насчет того, как действовать после входа, не может быть четких инструкций. Компания стала публичной, ее отчеты теперь в свободном доступе. Соответственно, работать с ней точно так же как с любой другой компанией фондового рынка.

Самый безопасный вариант — биржевой фонд, потому как ваша доля в фонде участвует во всех IPO. Прибыль ниже — «выстрелов» больших не будет, но зато это ровный и спокойный способ инвестирования в IPO.

Махинации с IPO

Единственный, кто на самом деле очень хорошо зарабатывает на IPO — брокер. Брокеры получают гарантированную прибыль в виде комиссионных от участия в организации IPO, а затем от сделок инвесторов — поэтому всячески продвигают IPO, показывая компании, которые готовятся к публичному размещению, с лучшей стороны. Брокер обладает значительно большей информацией, чем любой инвестор, поскольку видит спрос со стороны инвесторов и участвует в ценообразовании акций перед IPO.

Детальный пример того, как не совсем честный брокер зарабатывает на IPO, показан в бестселлере «Волк с Уолл-стрит» — и от таких махинаций никто не застрахован.

Компания либо сторонние организации убеждают всех участников рынка в том, что акции недооценены — будет сильный рост, тем самым провоцируя их на покупку. При этом крупная часть акций компании, которая участвует в IPO, уже выкуплена брокером, подставными лицами и компаниями, подчиняющимися брокеру, по бросовой цене. Ну а далее происходит слив акций на пике, и вся прибыль будет концентрироваться в руках тех, кто затеял аферу — остальные участники останутся ни с чем.

В результате таких махинаций теряется доверие не только к брокеру, но и ко всему фондовому рынку. Подобного рода ситуации не устраивают и государственные органы, так как государство — заинтересованная сторона (публичные компании, как минимум, не уклоняются от налогов). Поэтому всяческие проверки на предмет мошенничества из года в год ужесточаются.

Выводы

В целом данный вид инвестиций больше долгосрочный и относительно безопасный. Это работающий, надежный инструмент с высоким уровнем доходности. Однако стоит всегда помнить о рисках и не вкладывать последние сбережения в IPO одной компании, какой бы перспективной она не была.

http://www.cnews.ru/articles/2020-11-12_ipo_i_chastnye_kompanii_ssha_kak_investirovat

http://ru.brokers.best/schools/kak-investirovat-v-ipo.html