Оглавление

Как купить «правильные» еврооблигации и получать в валюте до 10% в год

- Типы евробондов

- Где посмотреть список доступных для покупки евробондов

- От чего зависит изменение рыночной цены на евробонды

- Волатильность

- Как купить евробонды

- Выбор брокера

- Регистрация и пополнение счета

- Покупка облигаций

- Как происходит начисление купонов

- Что делать после погашения евробондов?

- ПИФы на евробонды

- БКС Еврооблигации

- БКС Основа

- Что лучше – евробонды или дивидендные акции

- Часто задаваемые вопросы

- Резюме

Здравствуйте, дорогие друзья! Сегодня продолжим тему инвестирования в еврооблигации. Ранее я подробно останавливался на природе и особенностях этого инструмента, в этом материале акцент будет сделан на практике. Помимо вопроса как купить еврооблигации физическому лицу разберемся и с тем, как выбирать лучшие с точки зрения доходности и надежности бумаги. С евробондами реально выйти на доходность порядка 6-8% годовых в валюте. Это намного выгоднее по сравнению с банковским депозитом.

Типы евробондов

Можно привести глубокую классификацию по типу погашения, частоте выплат, типу купона и прочим критериям. Но с точки зрения доходности ключевым является тип эмитента. Есть 2 типа:

- Государственные – эмитентом является Министерство финансов. Для них характерна практически 100% гарантия выплат, но купон ниже по сравнению с корпоративными евробондами.

- Корпоративные – доходность колеблется в широком диапазоне, а эмитентом являются отдельные компании. Для крупных стратегически значимых предприятий риск невыплат купонов практически нулевой, поэтому выплаты сопоставимы с государственными евробондами.

Между надежностью и доходностью всегда сохраняется обратная зависимость. В природе не существует ценных бумаг, которые бы давали надежность, сопоставимую с инвестированием в государственные евробонды, и одновременно с этим максимальный доход.

Где посмотреть список доступных для покупки евробондов

Информация о бумагах этого типа доступна на профильных сайтах и у самих брокеров, на ММВБ и в торговых терминалах. Тинькофф, например, публикует данные по доступным для покупки евробондам в разделе «Инвестиции». Нужно перейти в «Каталог», выбрать «Облигации» и отфильтровать список, оставив только еврооблигации.

К информативности претензий нет. По каждой бумаге показывается номинал, годовая доходность в процентах, НКД, даты выплат. Графически отображается изменение стоимости еврооблигации. Бумагу можно добавить в избранное с тем, чтобы сначала сформировать пул самых привлекательных бумаг, а потом составить из них портфель.

Открыть счет в Тинькофф инвестициии

На ММВБ есть информация и по государственным, и по корпоративным евробондам. В таблице приводится список, также дается вся информация по бумагам.

Из сторонних ресурсов могу посоветовать rusbonds . В поиске ценных бумаг нужно задать их тип (евро – государственные, муниципальные либо корпоративные), есть фильтры по доходности, состоянию (в обращении, погашены или только планируется выпуск), сектору работы эмитента.

Как и в случае с остальными ресурсами по всем ценным бумагам дается подробная информация. Данные совпадают независимо от ресурса, которым будете пользоваться, так как они берутся из одного источника.

При подборе бумаг для покупки не обязательно ограничиваться только российскими еврооблигациями. Другие государства также используют этот инструмент. Например, евробонды Турция-2025 (US900123AW05) номинированы в долларах, по ним предлагается годовой доход 7,375%.

От чего зависит изменение рыночной цены на евробонды

Евробонды можно купить по номинальной цене, если делать это сразу после эмиссии ценных бумаг. С течением времени цена еврооблигаций меняется, бумага может дорожать и торговаться выше номинала и дешеветь. Обычно диапазон изменения цен — 95-105% от номинала, резкое падение стоимости возможно лишь при форс-мажорных обстоятельствах.

На стоимость бумаг влияет:

- Ставка российского центробанка. При ее росте становятся выгоднее банковские депозиты. Если ставка вырастет, например, с текущих 4,5% до 15-17%, банки могут предлагать доходность по рублевым депозитам выше 10%, в валюте – более 5-6%. Инвесторы могут рискнуть и перевести деньги в них, спрос на евробонды снизится и их стоимость упадет ниже 100% от номинала.

- Изменение баланса спроса и предложения. Например, крупные держатели еврооблигаций получают негативную инсайдерскую информацию, что приводит к сбросу бумаг. Резко растет предложение, и стоимость евробондов падает. Можно купить еврооблигации по выгодной цене, но в таких условиях риск невыплат купонов возрастает.

- Если речь идет о корпоративных бумагах, то на их цену влияют квартальные отчеты компаний, попадание в санкционные списки. Например, меры со стороны США в отношении Русала сказались на цене его евробондов.

Из-за этого меняется и реальная эффективность еврооблигаций. Ниже показан график доходности евробондов rus-28. Если бы стоимость бумаг оставалась постоянной, вместо кривой мы бы увидели прямую линию.

График стоимости евробондов нелинеен. Например, по той же популярной бумаге rus-28 (эмитент Минфин РФ, высокая купонная доходность) торги ведутся по цене выше 170% от номинала. Евробонды были выпущены в непростой для России 2008 г., по ним платят рекордные для государственных еврооблигаций РФ купоны, поэтому они пользуются популярностью.

Волатильность

Также для них характерна сравнительно высокая волатильность (колебания цен). Например, весной 2020 г., цена падала с $1750 до $1600, затем последовало такое же быстрое восстановление.

Причина этого – неопределенность, связанная с коронавирусной пандемией. Экспорт энергоносителей составляет существенную часть доходов государства, остановка мировой экономики гарантированно приведет к сокращению доходной части бюджета. Держатели евробондов предпочли подстраховаться и продать часть этих бумаг.

Та же логика работает и с корпоративными еврооблигациями. Евробонды Gaz Finance Plc показали аномальную волатильность весной после объявления пандемии. До этого торги велись в диапазоне +3-5% от номинала, затем начались скачки в обе стороны, в моменте цена падала до -2% от номинальной.

Как купить евробонды

Ниже приведу небольшую инструкцию с пошаговым описанием процедуры от регистрации счета до получения дохода по ценным бумагам. Все делается дистанционно. Ни на этапе регистрации, ни при покупке и получении купонных выплат вам не придется идти в офис брокера.

Выбор брокера

Все брокеры, имеющие выход на ММВБ и прочие биржи, имеют лицензию ЦБ РФ. При выборе компании рекомендую учитывать репутацию брокера, удобство работы с ним и торговые условия. Если выбираете пассивное инвестирование, обращайте внимание на следующее:

- Доступность ИИС (Индивидуального инвестиционного счёта) – это отличная возможность повысить отдачу от инвестиций.

- Желательно, чтобы обслуживание счета было бесплатным или оплачивалось только за месяц, когда совершались сделки.

- Максимально дешёвые услуги депозитария. Некоторые брокеры, например, Тинькофф не берут с клиентов плату за депозитарий. Tinkoff – не только удобный банк. Подробный обзор брокера Тинькофф делался ранее, рекомендую ознакомиться с ним.

- Используемое ПО. Для фондового рынка часто применяют QUIK, не лишним будет MetaTrader 5 и другое программное обеспечение

- Стоимость ПО.

- Комиссии, если планируете активный трейдинг.

Также оцените позицию брокера в рейтинге Московской биржи по торговому обороту.

Учитывайте и стиль работы. Для активного трейдинга подойдет БКС – есть несколько типов торговых терминалов, масса тарифных планов для разных рынков. Если заинтересовались этой компанией, прочтите полный обзор брокера БКС.

Начинающим пассивным инвесторам больше понравится Тинькофф, здесь не используется QUIK и другое профильное ПО, а процесс покупки ценных бумаг сделан по аналогии с интернет-магазинами.

Сравнение двух лучших на мой взгляд брокеров приведу в табличной форме.

Как купить акции американских компаний частному лицу — подробная инструкция

Как купить акции иностранных компаний частному лицу, в частности американских? В этой статье мы подробно разберём все нюансы инвестирования в зарубежные компании, рассмотрим пошаговую инструкцию со скриншотами. В самом конце дадим ответим на часто задаваемые вопросы начинающих инвесторов.

1. Введение в акции — общие сведенья

Инвестиции в акции позволяют любому гражданину стать частично совладельцем компании. Владельцев называют акционерами. Фактически, это инвестирование в реальный бизнес, который работает и приносит прибыль. Конечно, встречаются убыточные и угасающие компании — в них вкладывать не стоит.

Акционер имеет право на получение дивидендов. По результатам работы компании решение о выплате дивидендов рекомендует совет директоров. Но окончательное решение принимается на общем годовом собрании акционеров (ГоСА), где может присутствовать и принимать участие в голосовании любой держатель обычных акций.

Про покупку и торговлю российскими акциями можно прочитать в статьях:

С другими понятиями ценных бумаг можно ознакомиться в статьях:

2. Что такое акции иностранных компаний

В России всё «иностранное» считается лучше и качественнее. Например, российский рубль почти никто не рассматривает как надёжную валюту для сбережений. Большинство состоятельных граждан накапливают деньги в твёрдых валютах (доллары, евро). С автомобилями, техникой, медициной такая же ситуация. Зарубежные акции не стали исключением, к ним у инвесторов больше доверия, чем к российским компаниям.

Ещё до не давнего времени купить иностранные акции можно было только через иностранных брокеров. Это вызывало множество затруднений у обычных физических лиц. Поэтому лишь профессиональные и опытные инвесторы покупали зарубежные компании.

С 28 ноября 2014 г. на Санкт-Петербургской бирже стали доступны для торговли иностранные акции у российских брокеров. В большинстве своём это крупнейшие американские компании (голубые фишки), входящие в состав фондовых индексов S&P500, Nasdaq. Есть европейские и азиатские компании, которые представлены в листинге на NYSE. Например, можно купить следующие компании:

- Alibaba Group;

- Apple;

- AT & T;

- Amazon;

- Alcoa;

- Alphabet (бывший Google);

- Berkshire Hathaway;

- Coca-Cola;

- ExxonMobil;

- Total;

- Shell;

- Facebook;

- JPMorgan Chase;

- McDonald’s;

- Microsoft;

- Tesla;

- VISA;

- MasterCard;

- Johnson & Johnson;

- WaltDisney;

- Samsung;

Исполнение сделок гарантируется центральным контрагентом, в качестве которого выступает АО «Клиринговый центр МФБ». Все акции числятся на российском реестре и перераспределяются внутри нашей страны.

3. Купить акций иностранных компаний — пошаговая инструкция

Доступ к ценным бумагам для физического лица возможен только через брокерские компании. Не стоит этого пугаться, поскольку они лишь посредники между вами и биржей. Все действия по покупке/продаже трейдер принимает самостоятельно. Брокер не влияет на ваш торговый результат. Он лишь предоставляет доступ к торговому терминалу, составляет отчёты.

Рассмотрим пошаговую инструкцию как купить иностранные акции физическому лицу через российских брокеров. Это самый выгодный и простой способ приобрести ценные бумаги мировых брендов.

Шаг 1. Регистрация у брокера

В РФ существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

Это самые крупные и надёжные брокерские компании в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот (по сравнению с другими компаниями у них самые минимальные комиссии). Доступ есть ко всем финансовым инструментам.

Форма регистрация у брокера очень простая:

При регистрации потребуются загрузить сканы следующих документов:

- Паспорт;

- ИНН (для автоматической выплаты налога на прибыль);

- СНИЛС;

Шаг 2. Открытие брокерского счёта

После регистрации появится возможность открытия брокерского счёта. Это особый вид счёта, который позволяет хранить не только деньги (рубли и другие валюты), но и ценные бумаги (облигации, фьючерсы и т.д.).

Для открытия счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

Брокеры предлагают разные виды счетов. Самыми популярными являются: ЕДП (единая денежная позиция) и ИИС (индивидуальный инвестиционный счёт). Второй вид включает все возможности первого, но также даёт ещё и шанс получать налоговые льготы. Рекомендую открыть сразу два: ЕДП и ИИС.

ИИС позволяет вернуть 13% налога от суммы инвестирования на свой счёт (тип вычета А), либо полностью освободить его от налогов на прибыль (тип вычета Б). Единственным условием для получения льгот является: время существования ИИС минимум 3 года.

Более подробно про условия ИИС и процедуру возврата налога читайте в статье:

Шаг 3. Пополнение брокерского счёта

Следующим шагом можно пополнить свой счёт. Чтобы найти реквизиты счета необходимо нажать на него в личном кабинете и далее нажать на вкладку «реквизиты для пополнения», где вы найдёте банковские реквизиты.

Пополнять можно на любую сумму. Но думаю, что нет смысла инвестировать в него меньше 100 тыс. рублей, поскольку на эту сумму можно будет купить слишком мало акций. Однако никто не запрещает пополнять на любую сумму.

Например, вы открыли ИИС и хотите получить налоговый вычет, то стоит помнить, что возврат 13% в год возможен с суммы не превышающей 400 тыс. рублей. Поэтому логично пополнять свой ИИС по 400 тыс. рублей в год. Это позволит получать 52 тыс. рублей вычета ежегодно. Можно пополнять ИИС и на меньшие средства, но тогда и возврат налога будет меньше.

Например, на текущий момент есть сумма в 800 тыс. рублей. Можно пополнить 400 тыс. рублей на ИИС, а ещё 400 тыс. рублей на другой счёт (например, ЕДП). А через год просто снять с него деньги и дополнить ИИС. Тогда вы получите два вычета общей суммой 104 тыс. рублей.

Как выгоднее пополнить брокерский счёт

Например, пополнить банковский счёт брокера, а потом перевести деньги на брокерский счёт. Либо сразу положить их на брокерский счёт.

Есть два варианта пополнить свой счёт: наличкой или межбанковским переводом.

На данный момент проще всего это сделать вторым способом, причём без комиссии. Например, можно воспользоваться дебетовой картой Тинькофф (обзор про карту Тинькофф). Пополнить её можно без комиссии множеством способом, а также отправить деньги на брокерских счёт. Деньги при таком переводе приходят в течении дня. При этом, чтобы получить эту карту не нужно никуда ездить — её привезёт курьер бесплатно туда, куда вы скажите.

Шаг 4. Покупка иностранных акций

Брокер предоставит вам доступ к торговым терминалам (Quik и мобильные приложения). Через них можно будет самостоятельно купить акции США и других стран.

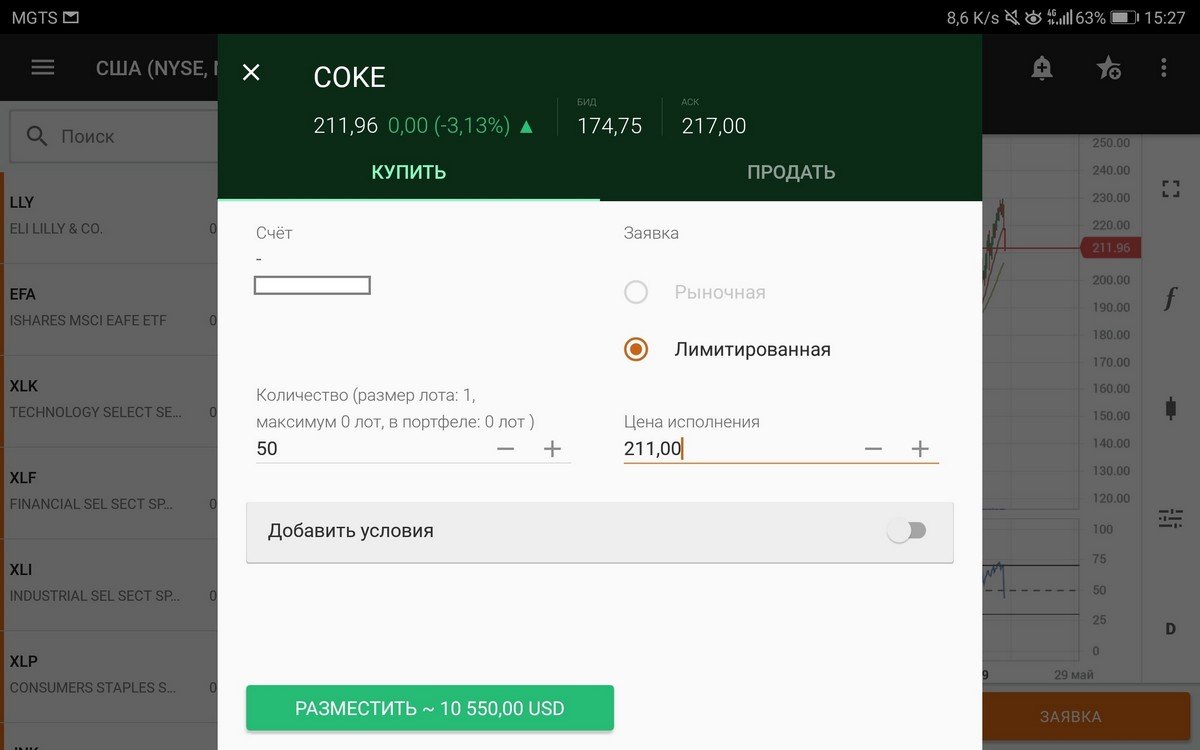

Например, так выглядит интерфейс при покупке акций Кока-кола (Coca Cola) через приложение «Финам Трейд» (брокер Finam):

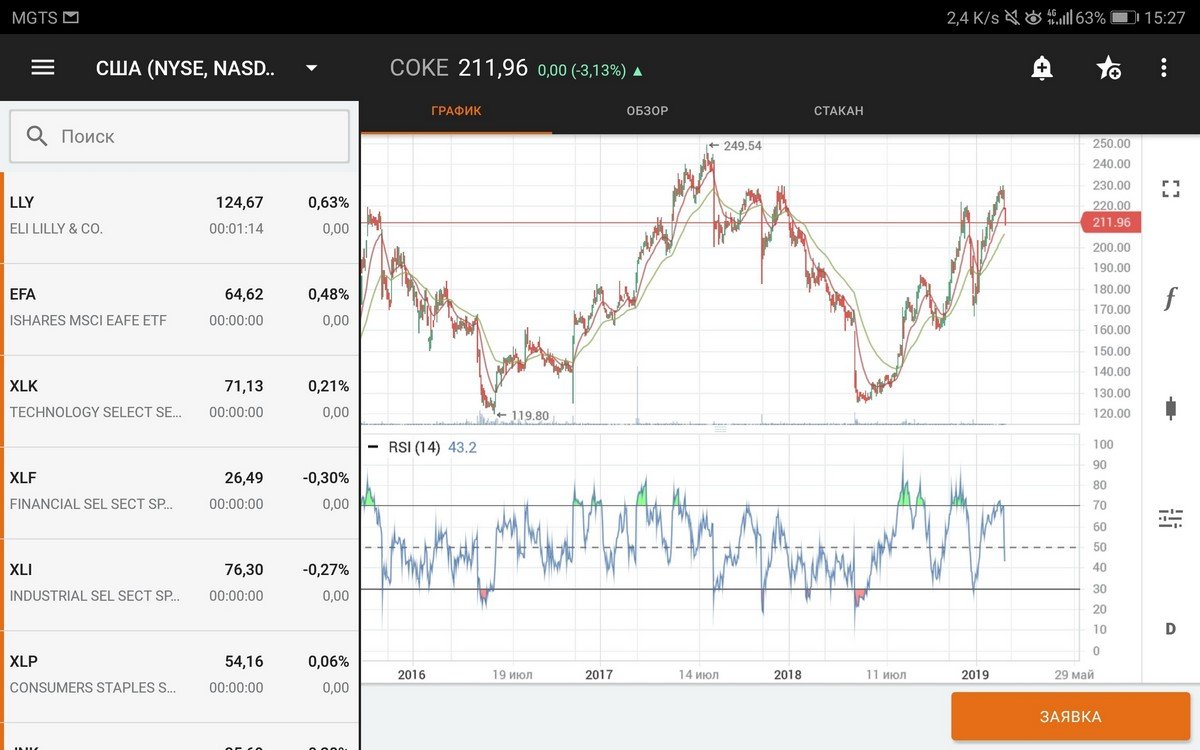

В приложении есть удобная возможность просмотреть текущий график торгов:

Если нет возможности купить иностранные акции самостоятельно через торговый терминал, то можно совершенно бесплатно подать поручение по телефону. Такой подход подойдет для тех, кто редко торгует.

Акции можно покупать и продавать в день сколько угодно раз. Кто-то выбирает активный трейдинг, кто-то составляет инвестиционный портфель и держит ценные бумаги годами, не совершая ни одной сделки. Как лучше поступить, решаете только вы. И тот, и другой способ могут приносить солидные годовые прибыли.

Американский рынок начинает работать вечером в 16:30. Закрывается в 00:59 по Москве. Но поскольку мы покупаем акции на Санкт-Петербургской фондовой бирже, то время начала торговли 10 утра по Москве. Естественно, речь идёт про будни, в выходные рынки не работают.

4. Что еще нужно знать при инвестировании в зарубежные акции

1 Иностранные акции котируются в долларах США. Поэтому стоит предварительно купить доллары на фондовом рынке: котировка «USDRUB_TOM» с поставкой долларов на завтра и «USDRUB_TOD» с поставкой сегодня.

2 С дохода на прибыль будет уплачен налог (13%). Причём рассчитывается он в рублях. Из-за нестабильности курса рубля к доллару возможны несколько ситуаций. Например:

Вариант 1. Курс доллара 60, цена покупки иностранной акции $5. Через какое-то время вы продали акцию по $5.5 (на 10% дороже), но при этом российский рубль стал «крепче» на 10% и теперь 1 доллар стоит 54 рубля. В этом случае доход в рублях будет равен 0, а значит никакого налога платить не придётся.

Вариант 2. Курс доллара 55, цена покупки иностранной акции $100. Рынок стал падать и вы решили продать актив по $95, но в этот момент курс доллара был уже 63 руб. В этом случае придется заплатить налог на прибыль. Посчитать его легко. Доход от падения курса рубля составил 8/55 = 14,5%. На торговле акцией потеря составила 5%. Значит чистая прибыль 9,5% в рублях. С этой суммы придётся заплатить налог на прибыль.

Налог автоматически будет платить брокер, поэтому инвестору не надо заполнять никаких налоговых деклараций.

3 Торговля иностранными бумагами идет в режиме Т+2. Это означает, что при покупке акции сегодня, расчёты по ней произойдут через два рабочих дня. Это надо учитывать при покупке акции перед дивидендной отсечкой.

4 На иностранные акции платятся дивиденды. При этом налог на прибыль будет составлять 30%, поскольку удерживает его уже другая страна — США. Но налог можно уменьшить до 13, если заполнить справку w-8ben, её можно спросить у брокера. Исключением являются REIT фонды, для которых ставка налога всё равно 30%.

Чтобы получить дивиденды на зарубежные акции достаточно просто быть их владельцем в момент закрытия реестра (как и на российских ценных бумагах).

5 Комиссия чуть больше, чем при торговле российскими бумагами примерно в два раза. Со временем она должна снизиться.

6 Инвестиции в акции иностранных компаний дают прекрасные возможности заработать российским инвесторам. Крупнейшие мировые компании показывают стабильный рост и оцениваются в валюте, а, значит, можно быть спокойным за свои вложения. Плюс к тому же этот доход будет в валюте, что снижает рублёвые риски.

5. Плюсы и минусы владения иностранными акциями

- Иностранные бумаги доступны каждому физическому даже с небольшим депозитом;

- Есть возможность торговать зарубежными акциями на ИИС;

- Можно покупать через телефонный звонок брокеру;

- Не надо заполнять декларации о доходах;

- Российские инвесторы защищены от санкций в отношении ценных бумаг, поскольку эти иностранные бумаги лежат в нашем депозитарии;

- Защита от девальвации рубля;

- Для инвесторов это может стать хорошим вариантом для диверсификации рисков;

- Налог на прибыль 13%, если заполнить справку w-8ben;

- Есть зависимость от курса рубля к доллару;

- Дивиденды от фондов REIT облагаются налогом в 30%;

- Не все акции обладают хорошей ликвидностью на Санкт-Петербургской бирже;

Смотрите также видео про «Как купить акции иностранных компаний»:

http://guide-investor.com/fondovyj-rynok/evroobligatsii-fizlitca/

http://vsdelke.ru/investicii/kak-kupit-inostrannye-akcii.html