Как защитить свои активы во время коррекций на фондовом рынке?

Изображение: Unsplash

Финансовые рынки не могут постоянно расти в течение долгого времени. Цены акций, облигаций и других финансовых инструментов, периодически «откатываются» – такие волны изменений называют коррекциями. Коррекции могут наблюдаться как по одному инструменту, так и по рынку в целом. Сегодня мы поговорим об этом явлении и том, как в такие моменты инвесторы могут защитить свои биржевые активы.

Что такое коррекция?

Коррекция (откат) — изменение курса акций или валют в сторону, обратную тренду.

Как правило, данное явление происходит из-за «перекупленности» или «перепроданности» определенной ценной бумаги или валюты. Среди других причин — отсутствие желающих торговать по такой цене.

С другой точки зрения, коррекция возникает из-за большого количества стоп-ордеров, делающих выгодным движение цены в направлении их исполнения, после чего цена возвращается к основному тренду. Кроме того, коррекция определяется как снижение на 10% одного из основных фондовых индексов США (S&P 500 или Dow Jones Industrial Average).

Если говорить о значительных рыночных коррекций, то с 1980 по 2018 гг. на американском рынке произошло 36 коррекций. Из них лишь 5 перешли в «медвежьи рынки», то есть они долгое время снижались. Это принесло немало огорчений инвесторам, которые оказались в длинных позициях в те моменты. Выходит, что около 86% снижений являются обычными коррекциями, и рынок в дальнейшем успешно восстанавливается. А вот в оставшихся 14% случаев падение бывает более серьезным и длительным.

В феврале 2020 года фондовый рынок США снова начал коррекцию, так как инвесторы распродали акции в пользу более безопасных активов из-за новостей по поводу распространения и потенциального воздействия коронавируса.

Исторический анализ предыдущих коррекций говорит о том, что в подобных ситуациях рынок может упасть на 13%. Как правило, после коррекций требуется около четырех месяцев, чтобы он восстановился до прежнего уровня.

Но здесь одно “НО”. Это происходит только в том случае, если акция не попадет на медвежий рынок, опустившись на 20% от своего максимума. Если потери растягиваются до 20%, то впереди болезненные последствия и больше времени на восстановление.

Способы защиты от последствий коррекций на бирже

Естественно, коррекции на фондовом рынке могут иметь негативные последствия для инвесторов. Есть риск потерять большую часть вложенных активов. Для защиты инвесторы используют различные финансовые инструменты, которые они выбирают исходя из стратегий инвестирования, опыта, целей.

Ниже рассмотрим несколько способов защиты от коррекций.

Модельный портфель

Модельный портфель состоит из нескольких ценных бумаг, подобранных по определенным признакам (например, облигации или акции одного сектора экономики). Это удобный инструмент для тех, кто хочет инвестировать, но не готов заниматься торговлей самостоятельно.

Данный финансовый инструмент нужен для формирования активов с учетом средне- и долгосрочных перспектив на увеличение цен на акции определенных компаний.

Портфель составляется для инвестора профессиональными аналитиками, которые регулярно следят за всей ситуацией на фондовом рынке: от макроэкономических показателей, геополитической ситуации в мире до официальной отчетности и слухов в профессиональном сообществе конкретной компании.

Индивидуальный инвестиционный счет (ИИС)

ИИС — это счет для операций с ценными бумагами. Его главное преимущество в возможности получения налогового вычета от государства, который позволяет платить меньшую сумму налога или вернуть уже уплаченный налог. Это удобная государственная программа для инвесторов любого уровня. Она подойдет и консервативным инвесторам в качестве достойной альтернативы банковскому депозиту, поскольку на ИИС можно просто хранить денежные средства и при этом инвестировать, получая до 53% годовых.

Аналитиками ITIcapital были разработаны стратегии разных уровней риска и размером потенциальной доходности. С ними ИИС может прибавлять на счет примерно 25% или 33% в год.

В течение одного календарного года на счет можно добавить не более 1 млн рублей. Получить налоговый вычет 13% от суммы на счёте можно не более, чем с 400 тыс. рублей в год.

Структурный продукт

Структурный продукт (или структурная нота) — это финансовый инструмент, предоставляющий возможность получать доход, принимая участие в росте и падении актива (ценной бумаги, валюты, товара). Благодаря структурным продуктам можно избежать рыночных рисков или ограничить их.

Доходность по продукту зависит от степени участия в изменении стоимости базового актива (ценной бумаги, валюты, товара). Степень участия отражает «коэффициент участия». Этот коэффициент указан в процентах и показывает, на сколько процентов инвестор приобрел базовый актив.

Пример. Если коэффициент участия равен 70%, а цена базового актива изменилась на 10%, инвестор получит 7%. Это чуть меньше, чем при покупке базового актива, но так гарантируется сохранность капитала при неблагоприятном сценарии движения актива.

Структурный продукт оформляется на один или несколько активов и на определенный срок.

В некоторых случаях, доходность продукта может быть выше доходности базового актива. Это зависит от срока структурного продукта и волатильности актива.

Заключение

Долгосрочный успех при биржевых инвестициях состоит в сохранении капитала. Одно из главных правил Уоррена Баффета – никогда не теряйте деньги.

Поэтому распродавать весь портфель сразу же, как только цена акций начинает падать – это, зачастую, не самая верная стратегия. Необходимо тщательно следить за рынком и проводить балансировку активов. Нельзя полностью исключить риск при инвестициях, однако благодаря специальным финансовым инструментам и стратегиям инвестирования, его последствия можно существенно снизить.

Все что вы хотели знать о коррекциях на фондовом рынке.

Вы, наверное, слышали, что часто фондовый рынок называют американскими горками. Но что вы делаете, когда акции летят вниз, скручивая желудок при снижении по крайней мере на 10% от максимальных показаний?

Текущая коррекция фондового рынка, начавшаяся в феврале, особенно неспокойна. Фондовые рынки быстро перешли от установления ряда рекордных максимумов к волатильному оттоку, в котором акции теряют огромные приросты почти через день.

Например, 9 марта индекс S&P 500 упал на 7% на открытии торгов, поскольку вспышка коронавируса распространилась, нефтяные рынки выглядели подготовленными к ценовой войне, а доходность облигаций продолжала падать до рекордных минимумов. Это падение было достаточно глубоким, чтобы запустить рыночные автоматические выключатели, которые останавливают торговлю на 15 минут на Нью-Йоркской фондовой бирже, и индекс закрылся при минусовых показателях более чем на -7%.

Инвесторам легко испугаться, столкнувшись с каким-либо спадом на рынке. Тем не менее, рыночные коррекции происходят чаще, чем вы думаете. Здесь мы рассмотрим восемь вещей, которые вы должны знать о коррекциях фондового рынка, чтобы лучше справляться с текущим.

Когда вы смотрите, как на экране вашего компьютера вспыхивают красные цифры, может быть, не имеет значения, что финансовые свистки называют распродажей. Но на самом деле существует несколько типов рыночных спадов, которые инвесторы решили назвать, основываясь на том, как далеко акции упали от своих недавних максимумов.

Откат – это наименее серьезная распродажа. Официального определения нет, но многие инвесторы и трейдеры используют термин «откат» для описания падения рынка от 5% до чуть менее 10% от пика.

Затем идет коррекция, которая представляет собой потерю от 10% до чуть менее 20% от пика.

Наконец, и это самое серьезное, это медвежий рынок, который представляет собой снижение на 20% или более от пика.

Превратится ли эта коррекция в полноценный медвежий рынок, еще предстоит выяснить. Исторически говоря, медвежьи рынки относительно редки – самый последний был в 2009 году и предшествовал длительному разорению, которое стало самым длинным бычьим рынком в истории. С 1926 года было только восемь медвежьих рынков. Самое худшее, что произошло во время Великой депрессии, это падение акций более чем на 83%, говорит Дэвид Рейес, финансовый консультант и главный финансовый архитектор Reyes Financial Architecture в Сан-Диего, США.

Откаты и коррекция – это обычное дело.

Во время бычьего рынка 2009-20 годов индекс S&P 500 пережил 13 откатов и восемь полноценных коррекций, говорит Майкл Шелдон, исполнительный директор RDM Financial Group в Хайтауэре, расположенном в штате Коннектикут.

До коррекции, вызванной коронавирусом COVID-19 в феврале, самая последняя коррекция произошла в четвертом квартале 2018 года, когда рынок почти упал на медвежью территорию, поскольку процентные ставки выросли, а напряженность в торговой войне обострилась.

Другие триггеры коррекций в последнее десятилетие включают замедление экономического роста в Китае в 2011 году, понижение кредитного рейтинга США в 2011 году, рост цен на нефть, девальвацию юаня, Brexit и опасения, что Греция покинет Европейский Союз.

Коррекция фондового рынка может произойти очень быстро.

Если вы когда-нибудь сидели на диете, то знаете, что гораздо легче набрать вес, чем снова сбросить его. Фондовый рынок работает примерно так же: экономический рост и экспансия занимают много времени, но, если вы скатываетесь в коррекцию (или даже в медвежий рынок), пристегнитесь.

«Откаты порочны, и они быстры», – говорит Энтони Денир, генеральный директор Webull Financial, беспроцентной торговой платформы с более чем 11 миллионами пользователей. «Они застают всех врасплох – всего за пару дней до того, как рынки упали на 1000 пунктов, все на CNBC приветствуют небывалые максимумы».

Отчасти это является результатом стоп-лоссов, которые автоматически запускают сделки, если акции падают ниже определенного уровня. И отчасти это связано с небольшой жадностью: когда рынок находится на исторических максимумах, вполне естественно, что некоторые инвесторы воспринимают любой признак слабости как знак того, что они хотят получить свою прибыль, говорит Денир.

«Внезапно он становится своим собственным зверем и начинает сам себя кормить».

«Вы можете видеть новые максимумы каждый день на бычьем рынке, но это похоже на старую ча-ча-ча: один шаг вперед, два шага назад», – говорит Денье. «Распродажа всегда намного порочнее и намного быстрее, чем ралли».

Коррекции часто движимы страхом и спекуляцией.

Если вы посмотрите на коррекцию фондового рынка за последнее десятилетие, то не многие из них носят чисто органический характер. Коррекция не часто происходит из-за того, что такой показатель, как процентные ставки или оценка валюты, выходит из-под контроля.

Гораздо чаще коррекция происходит потому, что инвесторы пытаются предсказать будущие события и хеджировать свои ставки против того, что может произойти, а не смотреть на то, что происходит в настоящее время.

«Во многом это страх перед неизвестностью», – говорит Двейн Фелпс, основатель и генеральный директор Phelps Financial Group в Кеннесо, штат Джорджия. “Я всегда говорю о двух эмоциях в инвестировании: страхе и жадности. В зависимости от ситуации одна из этих эмоций всегда будет преобладать. (В феврале) страх был превалирующим, и у нас были откаты, и это привело к коррекции”.

Действительно, большая часть нынешнего отката произошла на фоне номинально низкого числа случаев заболевания коронавирусом в США, потому что инвесторы действуют в ожидании того, что они уже видели в других странах, а именно увеличения числа случаев заболевания и смертности, а также нарушения экономической активности.

Распродажа Может Быть «Полезной».

Так же как брокколи, брюссельская капуста и морковь хороши для вашего рациона, иногда доза рыночной реальности в виде коррекции может оказаться полезной в долгосрочной перспективе.

В конце концов, никто не может выжить вечно, живя с высоким уровнем сахара в крови. То же самое относится и к фондовому рынку, который искусственно поддерживается с помощью бухгалтерских трюков, говорит Фелпс.

«На мой взгляд, я думаю, что иногда на рынке нужны коррективы. Я действительно чувствую, что в определенные моменты акции переоцениваются, поэтому здоровая коррекция, которая приносит ценность на рынок, была бы выгодна инвесторам».

В качестве примера «полезной» коррекции Фелпс указывает на президентство Джорджа Буша-младшего и политику количественного смягчения, которая двигала рынок.

«Мы печатали деньги и снижали процентные ставки, и то, что мы делали с экономической точки зрения, заключалось в том, что вместо того, чтобы позволить вещам органически материализоваться, мы как бы производили их сами», – говорит он. «Цены на акции пошли бы вверх, потому что вещи кажутся, что они работают органически, но это не так. Это своего рода производство».

Коррекция – это возможность купить акции со скидкой.

Инвесторы с большим временным горизонтом могут и должны рассматривать коррекции (и даже медвежьи рынки) как возможность. Эти просадки в цене – идеальное время, чтобы взглянуть на акции с фундаментальными преимуществами, которые внезапно становятся доступными по сниженной цене.

Например, акции Apple (AAPL) упали почти на 19% в период с 11 февраля по 9 марта с примерно 327 до 266 долларов за акцию. Инвесторы, которые имели в своем распоряжении некоторые резервы наличности и все еще верили в долгосрочные перспективы Apple, имели прекрасную возможность приобрести эти акции по значительно более низким ценам, чем раньше.

Просто помните, что инвестирование намного больше, чем цена. Вы не просто хотите чего-то дешевого – вы хотите ценность.

Что нужно знать о коррекциях на рынке акций?

Автор: Алексей Мартынов · Опубликовано 24.12.2018 · Обновлено 02.02.2019

В этом году американский рынок акций пережил несколько серьезных коррекций. Те инвесторы, кто на рынке относительно недавно, за последние несколько лет привыкли к устойчивому росту, и поэтому плохо знакомы с коррекциями. Это хороший повод изучить их более подробно. Ниже вас ждет несколько интересных фактов о коррекциях на рынке акций, которые позволят вам понять их лучше.

Источник: Visualcapitalist.com. Перевод: Алексей Мартынов

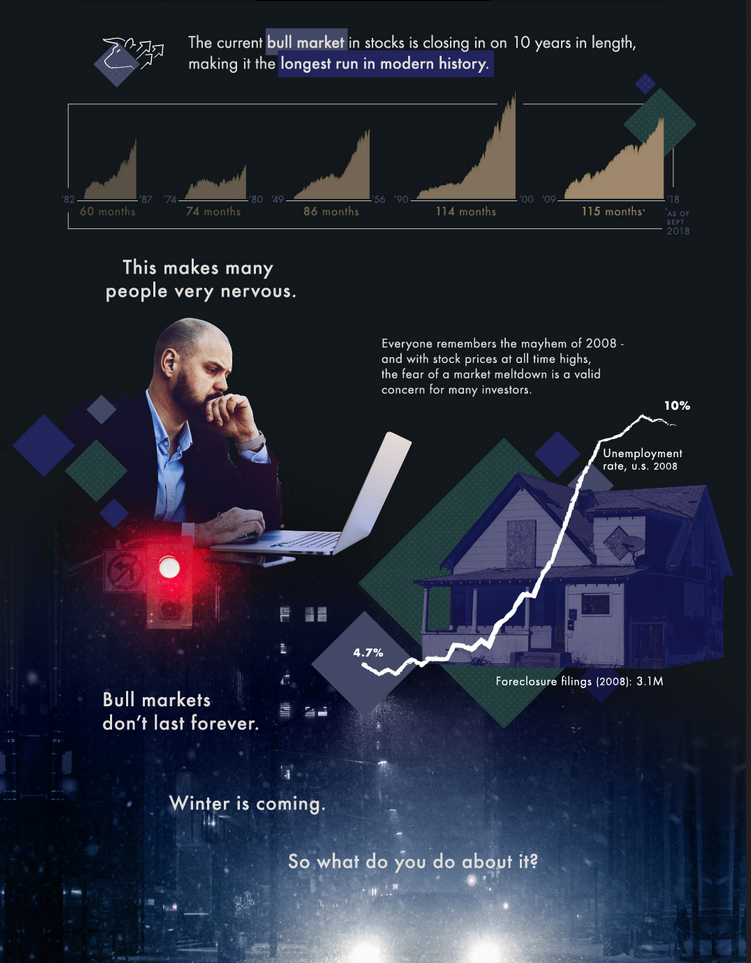

Текущий бычий рынок американских акций по своей продолжительности приближается к 10 годам, что делает его самым продолжительным в современной истории. Это заставляет людей нервничать. Все помнят хаос 2008 года, и с сегодняшними ценами акций, находящихся на историческом максимуме, многие инвесторы по настоящему боятся нового обвала. Бычьи рынки не длятся бесконечно долго, и зима приближается.

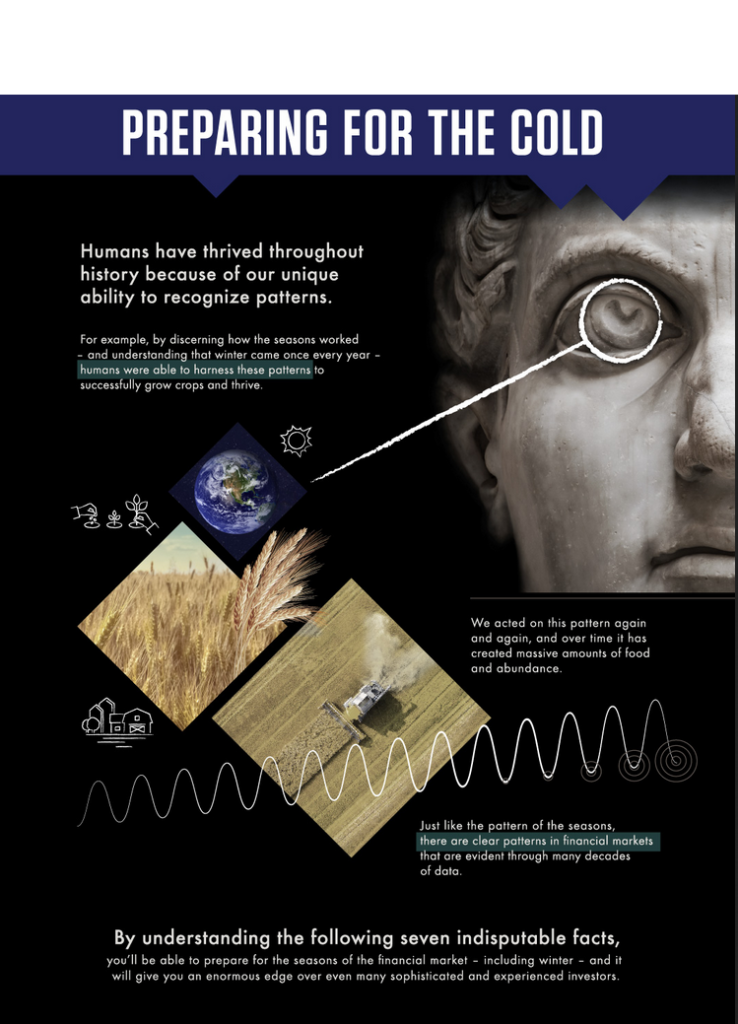

Человечество на протяжении своей истории процветало благодаря уникальной способности распознавать закономерности. Например, разобравшись, как происходит смена времен года — и поняв, что зима приходит раз в год — люди смогли успешно применить эти знания для выращивания сельхоз культур и процветания. Мы действовали по этой схеме снова и снова, и со временем это создало огромное количество пищи и изобилие.

Как и в природе, на финансовых рынках существуют закономерности, о которых свидетельствуют данные за многие десятилетия. Изучив следующие 7 фактов, вы сможете подготовиться к смене времен года на финансовом рынке, включая зиму, и это даст вам огромное преимущество даже перед многими искушенными и опытными инвесторами.

7 фактов, которые освободят вас от страха обвала на фондовом рынке

1. В среднем коррекции случаются раз в год.

За более чем вековую историю, рынок переживал коррекцию хотя бы раз в году (снижение более чем на 10%, но не более чем на 20%). Иными словами, коррекции — это регулярное событие для финансовых рынков, и вы можете ожидать, что увидите столько же коррекций, сколько раз вы будете отмечать свой день рождения. В среднем коррекция выглядит так: длится 54 дня, случается раз в год, падение составляет 13,5%. Неопределенность коррекций может побудить людей на совершение больших ошибок, но в реальности большинство коррекций заканчивается прежде, чем вы это поймете. Если вы держитесь крепко, шторм, скорее всего утихнет.

«Вместо того, чтобы жить в страхе перед коррекциями, вы и я должны считать их обыкновенным событием — как весну, лето, осень и зиму.» Тони Роббинс.

2. Менее 20% всех коррекций переходят в медвежий рынок.

Начало падения рынка акций может спровоцировать инвесторов «покинуть тонущий корабль» путем продажи активов и выхода в деньги. Тем не менее, такой поступок может быть большой ошибкой. Вы можете продать свои акции на дне, как раз перед тем, как рынок развернется обратно. Иными словами 80% коррекций — это короткие передышки на бычьем рынке — а значит, рано продав акции, вы упустите дальнейший рост.

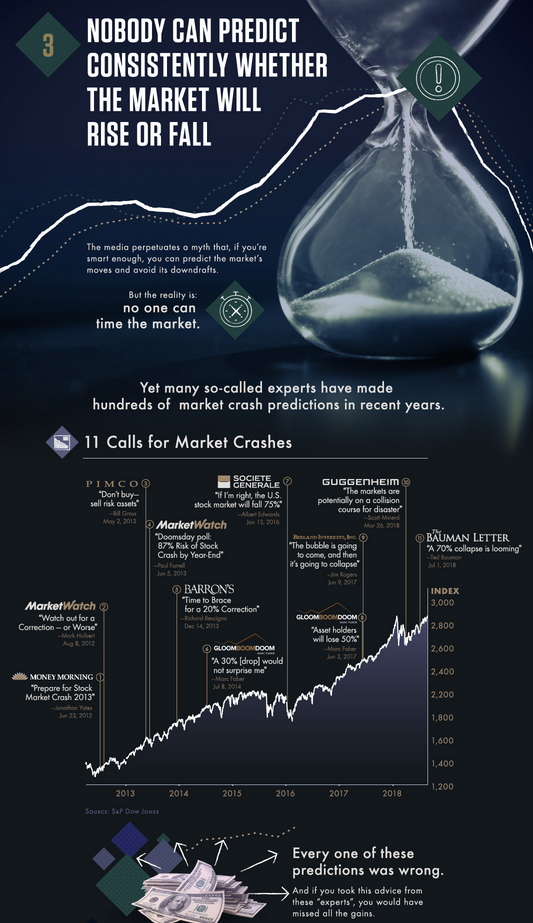

3. Никто не может постоянно прогнозировать, будет ли рынок расти или падать.

СМИ поддерживают миф о том, что если вы достаточно умны, вы можете предсказывать движения рынка и избежать его падения. Но реальность такова: никто не может выбирать правильные моменты для входа и выхода на рынке. Тем не менее, множество известных экспертов за последние несколько лет сотни раз предсказывали обвал рынка. Все эти прогнозы оказались неверны. И если бы вы следовали рекомендациям этих «экспертов», то пропустили бы весь рост.

«Единственная ценность рыночных синоптиков — это создавать привлекательный вид для предсказателей будущего.» Уоррен Баффет

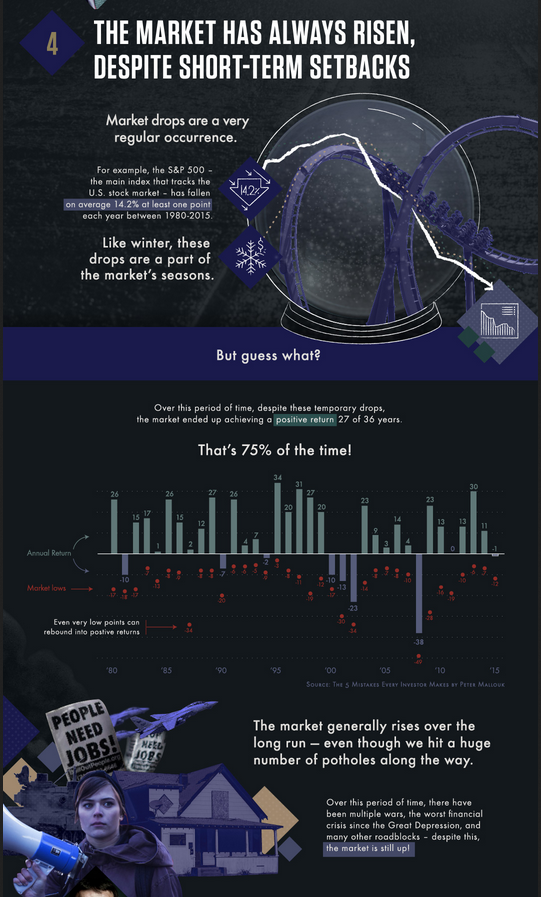

4. Рынок всегда продолжал рост, несмотря на краткосрочные откаты.

Падения рынка — это регулярные события. К примеру, индекс S&P500, который отслеживает динамику американского рынка акций, в период с 1980 по 2015 в среднем падал на 14,2% каждый год. Как и зима, эти падения — часть смены времен года на рынке. Но знаете, что? Несмотря на эти временные падения, рынок закончил 27 раз из 36 в плюсе. Это 75%!

В большинстве случаев на длительном сроке рынок растет несмотря на то, что на пути встречается огромное количество выбоин. За это время было несколько войн, самый тяжелый финансовый кризис со времен Великой депрессии и многие другие препятствия — несмотря на это, рынок все равно процветает.

«Самая большая опасность — это не коррекция и не медвежий рынок — а быть вне рынка.» Тони Роббинс

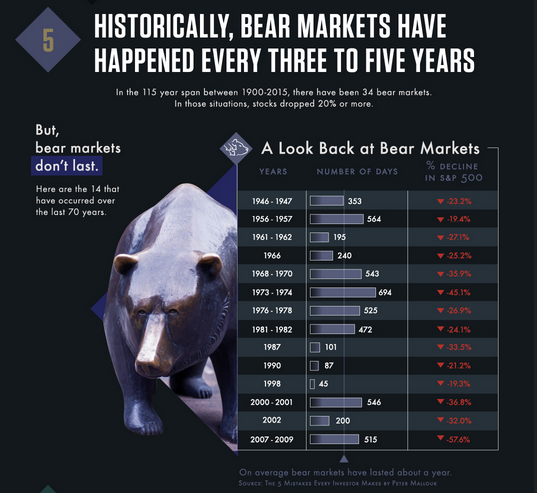

5. Исторически, медвежьи рынки случались каждые три-пять лет

В течении 115 лет, длившихся с 1900 по 2015 год, было 34 медвежьих рынка. В таких случаях рынок падает более чем на 20%. Однако, медвежьи рынки не ушли в прошлое. Здесь изображены четырнадцать медвежьих рынков, которые случились за последние 70 лет. В среднем медвежьи рынки длились около года.

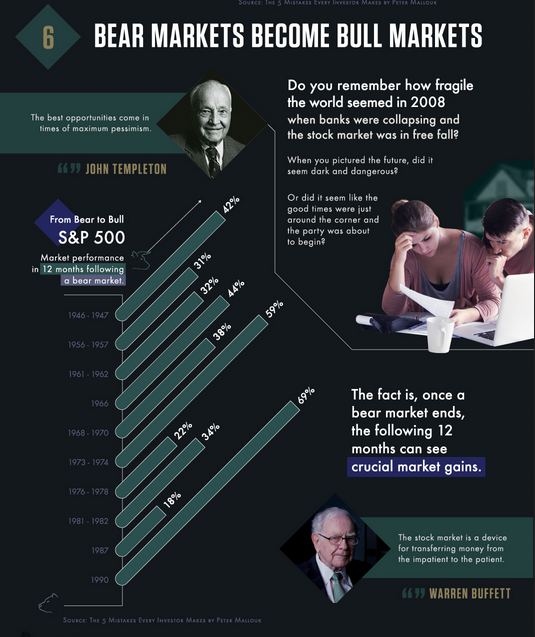

6. Медвежьи рынки превращаются в бычьи.

«Лучшие возможности открываются во времена максимального пессимизма.» Джон Тепмлтон

Вы помните, насколько хрупким был мир в 2008 году, когда банки рушились, а фондовый рынок находился в свободном падении? Когда вы представляли будущее, оно казалось темным и опасным? Или вам казалось, что хорошие времена ждут вас за углом, и вечеринка вот-вот начнется?

Факт в том, что после того, как медвежий рынок закончится, в следующие 12 месяцев вы можете увидеть существенный рост рынка.

«Фондовый рынок — это место , где деньги переходят от нетерпеливых к терпеливым.» Уоррен Баффет

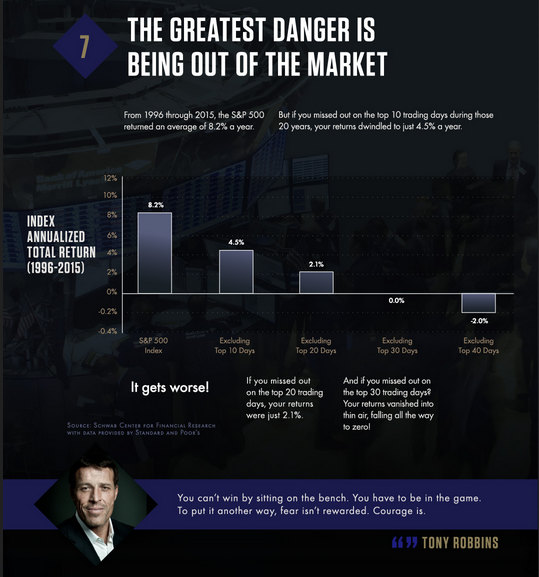

7. Самая большая ошибка — быть вне рынка.

С 1996 по 2015 средняя годовая доходность индекса S&P 500 была 8,2%. Но если вы пропустили 10 самых лучших дней за эти 20 лет, ваша среднегодовая доходность снизилась бы до 4,5%. Если бы вы пропустили 20 самых лучших дней, ваша доходность была бы 2,1%. А что если бы вы пропустили 30 лучших дней? Ваша доходность полностью бы испарилась, устремившись к нулю. Это звучит ужасно!

«Вы не можете выиграть, сидя на скамейке запасных. Вы должны быть в игре. Другими словами, страх ничем не награждается. Будьте смелым.» Тони Роббинс

Заключительная мысль

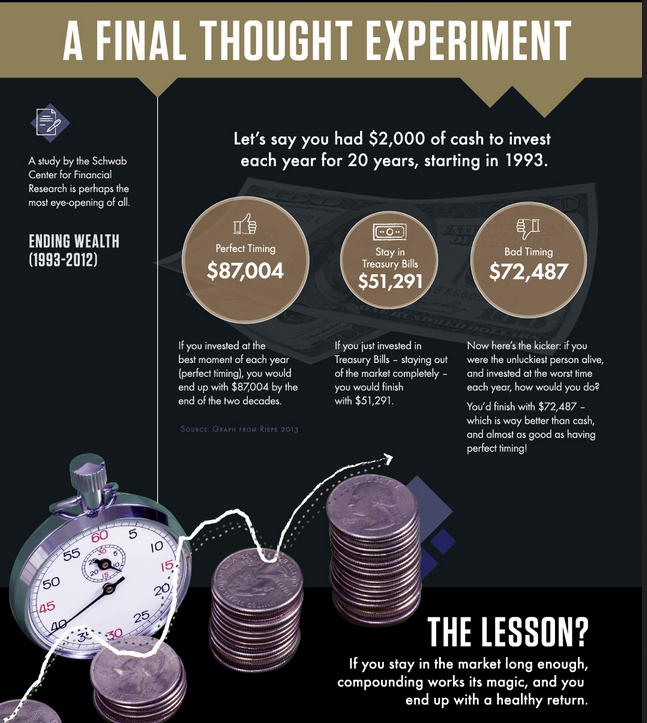

Давайте представим, что начиная с 1993 года вы ежегодно инвестировали $2000. Если бы вы инвестировали их в наилучшие моменты рынка (идеальный тайминг), спустя двадцать лет у вас было бы $87 004. Если бы вы инвестировали их в казначейские векселя — полностью избегая рынка — у вас было бы $51 291.

А теперь сенсация: если бы вы были самым невезучим человеком на свете и инвестировали бы в самые неудачные моменты рынка в каждом году, сколько бы у вас было? У вас было бы $72 487 — что намного лучше, чем казначейские векселя, и почти так же хорошо, как идеальный тайминг. (Более подробно о рыночном тайминге я пишу в статье Стоит ли пытаться угадывать, куда пойдет рынок?)

В чем урок?

Если вы остаетесь в рынке достаточно долго, на вас будет работать магия сложных процентов, и вы получите хорошую доходность.

http://habr.com/ru/company/iticapital/blog/491470/

http://invest-journal.ru/vse-chto-vy-hoteli-znat-o-korrektsiyah-na-fondovom-rynke