Какие акции выгодно купить сейчас

Ключевая ставка Центрального Банка уже 5,5%, а это значит снижение процентов по банковским депозитам. Уже мало кого устраивают предложения от банков с доходностью 4-5% годовых. Размеры кэшбека по картам снижаются, именно поэтому возникает вопрос. А зачем хранить деньги на карте или вкладе под минимальные проценты?! Ведь наверняка есть способы пассивного инвестирования, например в ценные бумаги. Недавно я делал большой обзор инвестиций в интернете и способов заработка. Рекомендую начать с изучения данного материала.

Сегодня речь пойдет именно об акциях, которые выгодно купить сейчас. Причин может быть много: коррекция рынка, недооцененная компания, большой потенциал роста. Так или иначе на фондовом рынке всегда есть ряд ценных бумаг, которые выглядят привлекательнее других. Сегодня не будем лить воду, а речь пойдет о конкретных бумагах.

Как купить акции официально

Для того, чтобы собрать свой инвестиционный портфель необходимо иметь брокерский счет. Открыть его можно бесплатно и дистанционно через многих брокеров в России, даже по этой ссылке — открыть брокерский счет бесплатно и купить акции. После того, как счет будет зарегистрирован на ваше имя можно приступать к выбору бумаг. У многих брокеров есть инструмент для подбора первого портфеля. Часто этот сервис выглядит в виде робота советника и предлагает актуальные идеи на рынке. И в большинстве случаев бумаги выбираются только из списка ликвидных. Но самая высокая потенциальная доходность скрывается как раз в акциях второго или третьего эшелона.

Также помимо недооцененных акций можно покупать ETF фонды с ежемесячной выплатой дивидендов. Это очень интересный инструмент, когда необходимо временно припарковать деньги. При этом получать пассивно по 0,5% в долларах в месяц очень даже хорошее предложение на рынке финансовых услуг. Одним из таких фондов является YieldShares High Income (тикер YYY) — ISIN US0321088470. Под управлением этого ETF фонда находится около 300 млн $, поэтому доверие со стороны инвесторов высокое. Интересен этот инструмент тем, что повторяет ISE High Income, который инвестирует в несколько десятков закрытых фондов. Если купить эту бумагу, то можно получать ежемесячный дивидендный доход из расчета 6,9% годовых. Кстати, очень приемлемая плата на управление, всего 0,5% в год.

Поэтому, если цель стоит получать пассивны доход, который будет прогнозируем, то ETF YYY довольно неплохой вариант. Есть еще несколько интересных высокодоходных бумаг. Например, Capital Finance платит своим инвесторам ежемесячные дивиденды. Годовая доходность составляет 11.75% в долларах. Данная финансовая организация занимается предоставлением частных займов небольшим компаниям на развитие. Так что здесь есть определенный риск, но сверхдоходность всегда имеет риски.

Купить акции интернет магазин

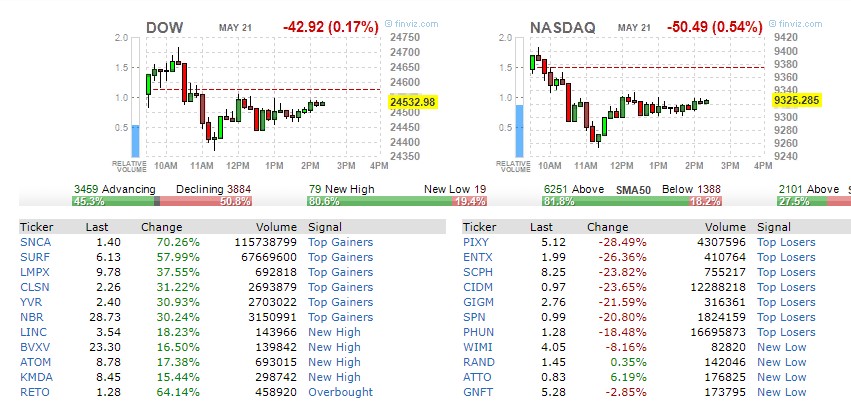

Ниже отображается сравнительная доходность между разными инструментами. Депозиты приносят наименьший доход среди прочих инструментов. Акции на длительном сроке всегда приносят хороший доход. Поэтому, если купить акции официально, то можно приумножить свой капитал за несколько лет. Справа на виджете на этой странице можно смотреть наибольшие падения и рост за день. Кстати, это неплохая стратегия покупать акции после больших коррекций в ожидании восстановления роста.

Можно воспользоваться бесплатным скринером акций и найти такие ситуации. Например на FINVIZ есть лидеры роста и падения за день. Очень удобно находиться торговые идеи для дневного трейдинга. Вот видим на примере ниже, что акции PIXY снижаются на 28,50%. Но ведь где-то дно по цене будет и оттуда начнется разворот. Вот такие идем можно тоже брать в открытом доступе. Для этого даже не нужно проходить курсы по трейдингу. Многие перспективные вещи лежат на поверхности. Главное уметь пользоваться многочисленным бесплатным инструментарием.

Вот вам и магазин акций ,чтобы купить очевидную стратегию. Конечно. этот сценарий может и не сработать. Но ведь вы же на фондовый рынок пришли не за 5% годовых доходности. Да, иногда требуется идти на осознанный риск. Тоже самое и с лидерами роста. Вот к примеру слева в колонке акции SNCA выросли на 70%. Когда то настанет момент перекупленности и количество продавцов станет больше. После снижения спроса котировки остановятся, а затем начнут снижаться. Поэтому такие акции можно рассматривать для открытия шорта.

Какие акции можно сейчас купить

В первую очередь необходимо определить цель. Если стоит задача заработать за коротки промежуток времени, то стоит присматриваться к различным торговым стратегиям. Подход купить и держать не принесет быстрых денег, но зато хорошо себя зарекомендовала на длительных сроках. Поэтому необходимо искать недооцененные компании, рассматривать высокодоходные истории. Классический подход Баффета способен принести 10-12% годовых, но необходим запас терпения на 10-20 лет вперед.

А ведь большинство новичков на фондовом рынке хотят прямо здесь и сейчас заработать. Так что в свой инвестиционный портфель можно добавлять ETF с ежемесячными дивидендами или качественные хай йелд бонды. Также после большой коррекции можно скупать акции на отскок. Разумеется все эти операции необходимо делать не на последние деньги. Для рискованных инвестиций необход разумный подход. Так что вместо магазина акций с идеями на 5% лучше самостоятельно искать с потенциалом 20-30%. Но не у всех есть необходимое время и время. Только время поможет сформировать грамотный подход в трейдинге, чтобы он приносил вам прибыль. Или же просто собрать пассивный портфель для накоплений на пенсию.

Личный опыт: чем опасны акции для новичка

Банки.ру рассказывает о примере неудачных инвестиций

Инвестируя даже в акции крупных надежных компаний, можно легко потерять деньги. История инвестора Алексея показывает, что правильная стратегия часто важнее прогнозов аналитиков и хорошей отчетности.

Как я стал инвестором

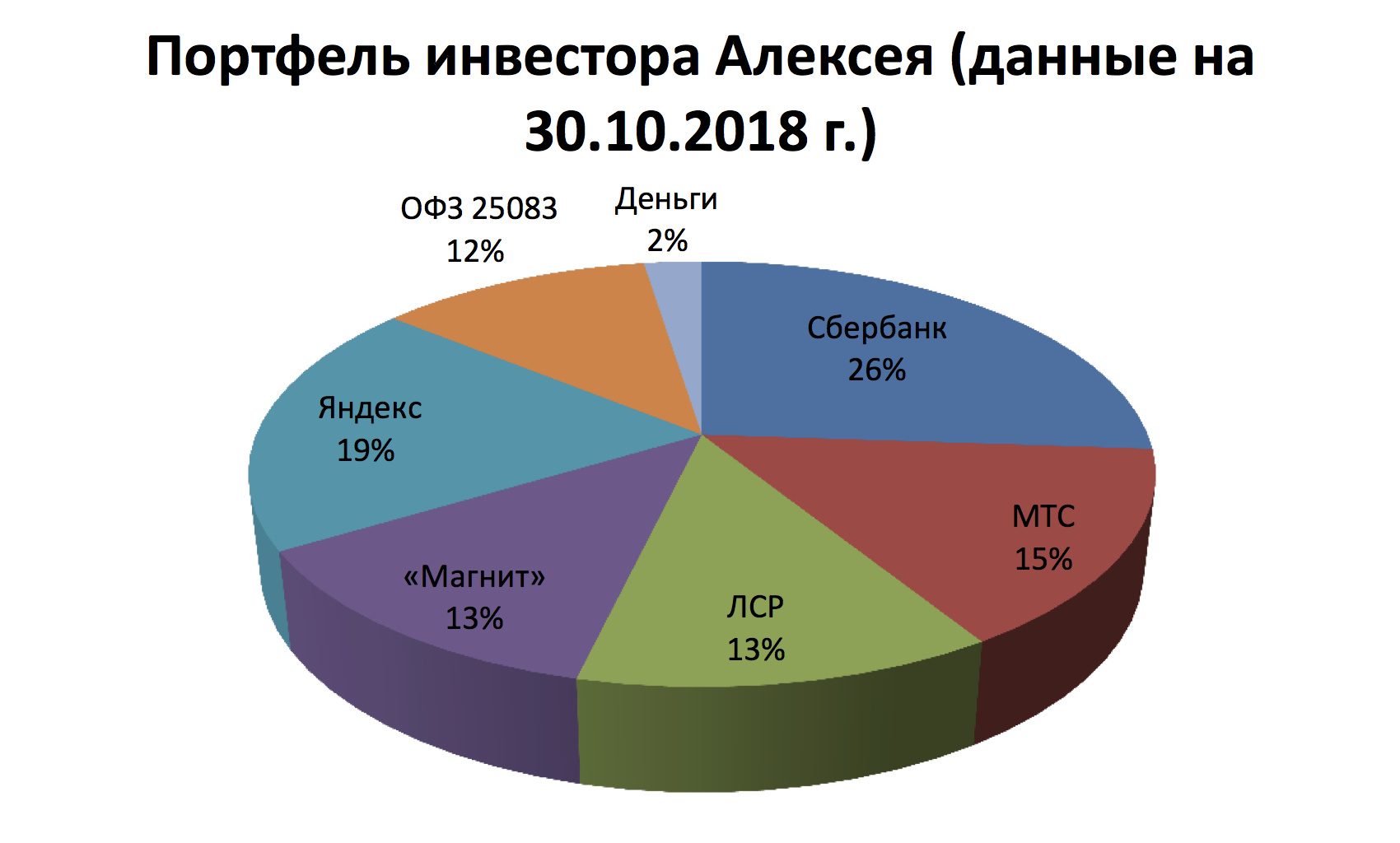

Ровно год назад я решил попробовать инвестировать в фондовый рынок и открыл ИИС. Выделил из накоплений небольшую сумму — около 108 тысяч рублей. Решил вкладывать в акции: с учетом небольшой суммы я мог получить более высокую доходность, чем, например, покупая ОФЗ или корпоративные бонды. К декабрю получился портфель, в который примерно в равных долях вошли акции Сбербанка, «Аэрофлота», ЛСР, «Магнита», МТС и «Яндекса». На инвестиционном счете осталось около 5 тыс. рублей свободных средств.

Критериев выбора эмитентов было несколько:

— крупные компании с растущими финансовыми показателями или инвестициями в собственный бизнес. В дальнейшем это могло подтолкнуть котировки вверх;

— наличие дивидендной политики. С учетом срока инвестирования (от трех лет) это могло сильно увеличить доходность;

— более низкая стоимость бумаг по сравнению с конкурентами или монопольное положение. Например, тот же Х5 Group в списке отечественных ретейлеров выглядел на тот момент дороже, а у «Аэрофлота» за счет ухода конкурентов («Трансаэро», «ВИМ-Авиа», нескольких региональных компаний) рос объем авиаперевозок.

Первые потери

Вначале все было отлично. Единственная досадная неожиданность — продажа Сергеем Галицким своего бизнеса ВТБ. Честно говоря, до сих пор удивлен столь резкой реакцией рынка. Инвестиции в «Магнит» принесли убыток, но его компенсировал рост котировок бумаг других компаний.

Однако санкции, обвалившие в апреле российские индексы, перевели практически все позиции в разряд убыточных. За исключением «Яндекса»: если бы в тот момент я вышел из его бумаг, то заработал бы примерно 4,5 тысячи рублей (28%). Но я посчитал, что эти бумаги продолжат расти. IT-компания много вкладывала в развитие бизнеса, планировались IPO Uber и «Яндекс.Такси».

К июню я получил налоговый вычет от государства и, добавив еще немного денег, купил на просадке акции Сбербанка. К июлю эта позиция показывала небольшой плюс, но после очередных новостей о санкциях стала убыточной. Последним «сдался» «Яндекс»: после новости о якобы готовящейся сделке со Сбербанком в один день я потерял 4 тысячи рублей, сейчас бумаги IT-компании стоят ниже, чем когда я их покупал, и, похоже, отрастут еще не скоро, несмотря на усилия Аркадия Воложа.

Итоги и выводы

В октябре я продал все акции «Аэрофлота», зафиксировав убыток. Думаю, что обещания главы компании Виталия Савельева увеличить к 2023 году капитализацию компании в четыре раза — это просто блеф. В феврале он прогнозировал рост акций до 210 рублей, а сейчас они торгуются по 95,5 рубля. И, судя по увеличивающимся расходам на топливо и зарплаты, ничего хорошего акционерам компании не светит. Тем более что экономическая изоляция страны усиливается.

Освободившиеся средства были вложены в короткие ОФЗ под 8,42%. За исключением нефтегазового сектора, в ближайшие год-два роста акций российских компаний я не жду, поскольку реальный рост ВВП около нуля, а иностранные инвесторы уходят. Если упадут цены на нефть, рухнут и акции «Роснефти» и «Газпрома».

На моем счете сейчас около 85 тысяч рублей, и это с учетом реинвестированных дивидендов (налоговый вычет был получен на банковский счет). За год я провел 14 сделок, потратив на комиссии брокеру около 1 700 рублей. Годовой убыток по портфелю акций — 21,6 тысячи рублей. Продавать акции сейчас не планирую, равно как и покупать, поскольку думаю, что рынок будет очень долго восстанавливаться. В случае чего по некоторым бумагам буду сразу фиксировать прибыль, а на эти средства планирую приобретать ОФЗ с дюрацией до 5—6 лет.

Работа над ошибками

Конечно, Банки.ру не мог не спросить профессиональных участников, что инвестор сделал не так. Замечания экспертов были следующими:

• Инвестор ждал постоянного роста акций, но фундаментальный анализ далеко не всегда срабатывает — между отчетами может случиться все что угодно, и это будет более значимо для котировок, чем финансовые показатели. Рынок может реагировать на разные факторы (новости, слухи, отчеты, технические сигналы), и нельзя предсказать, какое событие окажет влияние на акции. Никто не ждет «черных лебедей», но они прилетают постоянно.

• Выбор акций сродни лотерее, нет никаких гарантий, что даже подешевевшие акции вырастут в цене. Вопрос в том, будут ли они востребованы рынком. Консенсус-прогнозы могут не сработать. Например, акции «Яндекса» еще могут вырасти, но инвестору стоило зафиксировать часть позиции, чтобы повысить запас прочности портфеля.

• Инвестор неправильно оценил риски и не был готов к «просадкам». Нужно определить границы риска и уметь ждать. Сейчас из-за неопределенности российские компании стоят дешево даже по меркам других развивающихся рынков. Рост котировок — вопрос времени, и, как показывает статистика, на горизонте 3—5 лет рынок растет выше очередного максимума.

• Инвестор не использовал инструменты, снижающие риски. Например, стоп-приказы, которыми пользуются опытные трейдеры и управляющие.

• Инвестор выбрал эмитентов, ориентированных на внутренний рынок, включение в этот портфель экспортеров сделало бы его более надежным. Инвестируя свыше 1 млн рублей, есть смысл покупать бумаги разных стран.

• Неудачно была выбрана точка входа: инвестор пытался «заскочить в уходящий поезд» — покупка акций Сбербанка и «Аэрофлота». Очень распространенная ошибка начинающих покупать акции уже «разогретых» компаний. Это не подходит тем, кто не ведет активную торговлю на рынке. Если событие состоялось, то нужно продавать бумаги. Тем более не стоит покупать бумаги компаний, где есть негативный новостной фон — например, можно предположить, что из-за «закона Яровой» и модернизации сетей вырастут расходы МТС, а снижение потребительского спроса ударит по котировкам ретейлеров.

Сам Алексей лишь частично согласился с критикой экспертов. Он согласен, что слишком доверял прогнозам аналитиков, плохо диверсифицировал портфель и не учитывал, что в случае новых санкций под ударом окажутся флагманы российского фондового рынка, такие как Сбербанк. Кроме того, считает инвестор, ему стоило не рассчитывать на долгий рост котировок, а периодически фиксировать прибыль, реинвестируя ее в «просевшие» бумаги. Возможно, это защитило бы портфель от резкого падения акций Сбербанка в апреле и «Яндекса» в октябре. На будущее Алексей также планирует держать на счете больше кеша, чтобы в удачные моменты можно было покупать акции «на росте». Например, купив тот же «Яндекс» в октябре, когда котировки его бумаг начали восстанавливаться, инвестор мог бы заработать до 7% за один день. На практике оказалось, что из-за недостатка средств на счете он даже не мог «усреднить» свою позицию.

Идеальные инвестиции

По словам экспертов, далеко не всегда акции приносят прибыль в первый же год. И, открывая ИИС, нужно запастись терпением хотя бы на три-четыре года. Начинающему инвестору стоит вложить часть средств в короткие ОФЗ (до 5—6 лет), а оставшуюся часть можно инвестировать в ETF (их преимущество — низкие комиссии при широкой диверсификации). По статистике, биржевые фонды часто обыгрывают агрессивных инвесторов.

Управляющий активами компании «Регион Эссет Менеджмент» Алексей Скабалланович советует держать в акциях до 20% средств. Это могут быть крупные эмитенты: «Газпром», «ЛУКОЙЛ», «Роснефть», «Ростелеком» и т. д. Около трети средств можно направить в ОФЗ (26217) — это придаст портфелю устойчивость, и около половины денег можно вложить в корпоративные бонды госкомпаний. Очевидным плюсом инвестирования в эти бумаги является доходность по ним, которая выше ключевой ставки ЦБ. «Доходность по портфелю, в совокупности с налоговым вычетом по ИИС, даст возможность значительно превзойти доходность по депозитным ставкам, даже если те вырастут в ближайшие три года», — считает эксперт.

Профессионалы не советуют покупать акции третьего-четвертого эшелона: рассчитывая на быстрый рост, инвестор может потерять деньги или приобрести бумаги, которые потом трудно будет продать. Можно сделать ставку на дивидендные акции, но чудес ждать не стоит: в следующем году дивидендная доходность у некоторых компаний прогнозируется на уровне 6—11%, но все равно это лишь приятное дополнение. Инвесторы зарабатывают на изменении курсовой стоимости.

Не стоит делать и ставку на долгосрочные инвестиции. Эксперты указывают, что большинство новичков считают: если горизонт их вложений предусматривает от трех до пяти лет и более, то можно покупать бумаги здесь и сейчас, как говорят профессионалы «по рынку». Однако такая тактика может привести как минимум к замораживанию денежных средств «в убытке» на несколько лет.

Альберт КОШКАРОВ, Banki.ru

Инвестиционный портфель Алексея оценивали: Георгий Ващенко (ИК «Фридом Финанс»), Андрей Ушаков, (УК «Система Капитал»), Андрей Кочетков («Открытие Брокер»), Александр Бахтин («БКС Премьер») и Сергей Дроздов (ГК «Финам»).

Какие акции покупать

Какие акции покупать? Это очень важный вопрос для инвестора, который собирается инвестировать на длительный срок. Ну просто потому, что на короткий срок вкладывать деньги в фондовый рынок не имеет смысла. Для того, чтобы определиться с выбором акций, нужно в первую очередь определиться с выбором стратегии. Что вы хотите? Вы хотите приумножать свой капитал, либо получать высокие дивиденды? Выбору стратегии иногда не придается большого значения, но тем не менее я считаю, что это большая ошибка. Да, теоретически, вы можете сочетать обе стратегии, но это может вызвать определенного рода сложности, о которых я расскажу далее.

Дивидендные акции

Как вы знаете, есть компании, которые платят дивиденды, а есть компании, которые направляют всю прибыль на рост компании. Это в основном молодые компании, которые желают побыстрее вырасти и давить конкурентов. Например, всеми любимый нами Яндекс до сих пор не платит дивиденды, так как развивает другие свои сервисы, типа яндекс еды, яндекс такси итд. И как вы видите, акции этой компании показывают стабильный рост уже несколько лет.

Но помните, на акциях роста инвестор получает прибыль только тогда, когда продает эти акции.

Дивидендные акции дают стабильный денежный поток, даже если в стране ужасно идут дела и не видно просвета. В основным компании заинтересованы в выплатах дивидендов своим инвесторам даже в трудные для страны годы, потому как инвестор с крупным пакетом акций – это самый нужный человек для дальнейшего роста компании. Поэтому, инвесторов обижать нельзя. Но почему то российские компании этого до сих пор не понимают и выплачивают дивиденды как хотят, а иногда вообще “бреют” акционеров.

Компании, которые работают на людей

Как вы думаете, будут ли через пол года на всех дорогах страны ездить электромобили? Или закроют все офисы Сбербанка? А может быть Яндекс возьмут да и заблокируют? Здравый смысл говорит нам о том, что такое вряд ли может произойти. Люди и завтра и послезавтра и после-после завтра все равно будут заправляться на АЗС Лукойла, Башнефти, Газпрома, будут брать кредиты и ипотеки в Сбербанке и будут каждый день пользоваться интернетом и поисковиком Яндекс… так стоит ли переживать, что акции таких компаний упадут до нуля? Конечно нет! Шансы, что Сбербанк завтра обанкротиться или Яндекс закроет все свои сервисы и поисковик, также равны нулю. Поэтому, покупайте акции тех компаний, которые ориентированы на людей.

Итак, давайте составим список, что люди будут делать всегда:

- кушать

- куда то ездить

- потреблять электроэнергию

- где-то жить

- брать потребительские кредиты на всякое барахло и ипотеки

- размножаться

- болеть

- пользоваться связью (интернет, телефон, почта)

Это основные потребности человека. Сечете к чему я клоню? А!? Ну конечно же! Давайте-давайте включаем свой чугунок. Чугунок – вари! Почему бы не взять прямо сейчас акции этих компаний, которые предоставляют эти услуги?

Итак, люди будут все время кушать, значит они будут ходить в магазин за продуктами. Какие магазины есть рядом с вами? Это конечно же Пятерочка, Магнит, а по выходным вы скорее всего ездите в Ленту или АШАН. Ну вот берем акции не стесняемся! Всех понемногу. Принцип диверсификации.

Грузовые перевозки, автомобили, транспорт, различные устройства с двигателями ДВС. Всем им требуется бензин и солярка. Поэтому, долго не думая, покупаем Лукойл, Башнефть, Сургутнефтегаз, Газпр… хотя ну его. Там свои заморочки.

Все то же самое касается и других компаний: потребление электроэнергии – Россети, кредиты и ипотеки – Сбербанк, дети – Детский мир. Интернет, мобильная связь – Ростелеком, Мтс, Мегафон и тд. Думаю, принцип вы уловили.

Как выбрать стратегию

Если вы собираетесь приумножать свой капитал, то вам скорее всего подойдут акции “рост+дивиденды”. Это акции, которые активно растут в цене, их бизнес активно расширяется и они платят невысокие дивиденды. Теоретически, можно покупать чистые акции роста, где дивиденды не платят вообще, типа Яндекса. Но опыт показывает, что на длительной дистанции эти акции проигрывают дивидендным акциям, то есть тем которые тоже активно растут в цене, но они платят хотя бы невысокие дивиденды. Плюс,очень часто бывает так, что бездивидендные акции запредельно переоценены.

Поэтому, выбор акций “рост+дивиденды” – это оптимальный выбор. Ярким примером таких акций является компания Apple. Это компания, которая активно расширяет свой бизнес, активно наращивает прибыль на акцию, более того, эта компания торгуется с очень умеренным P/E (цена/доход)

Обратите внимание, что P/E значительно меньше, чем среднерыночный. Это хорошая компания, которая торгуется дешевле, чем средняя по рынку, и даже дешевле, чем средняя по отрасли. Это удивительный пример акции “рост+дивиденды”. Именно такого рода компании я рекомендую подбирать в свой портфель, если вы ориентируетесь на прирост капитала в первую очередь.

По стратегии “рост+дивиденды” можно ожидать среднегодовую долгосрочную доходность где-то в 14-16% в год. При консервативной высокодивидендной стратегии общая доходность заметно меньше. Это где-то 9-11% в год. При этом отмечу, что сюда также входит реинвестирование дивидендов.

Ярким примером высококодивидендных акций является компания Кока-Кола. Она платит неплохие дивиденды, но при этом очень умеренно растет в цене.

Очень умеренно увеличивает эти дивиденды. Кроме того, P/E Кока-Колы выше, чем среднерыночный P/E. Можно сказать, что она немного, но переоценена. В принципе такое отношение к высокодивидендным акциям вполне допустимо, так как чаще всего они представлены дивидендным аристократами, которые имеют несколько десятилетий увеличения выплаты дивидендов. Кока-кола является примером высоко дивидендной консервативной акции. Поэтому, она должна быть в портфеле начинающего инвестора.

Резюме

Какие акции покупать? Акции роста или дивидендные акции? Почему же все-так лучше их не смешивать? Да все потому, что за таким портфелем тяжело следить. О чем идет речь? Акции роста активно растут в цене. Их курсовая стоимость увеличивается активными темпами. Да, конечно же бывают периоды спада, бывают периоды коррекции. И кстати в период коррекции они могут падать в цене даже больше, чем дивидендные акции. Но тем не менее, они активно растут в цене.

Если вы все-таки ориентируетесь на приумножение капитала, то сначала покупайте растущие акции, а потом после выхода на приличный пассивный доход – высокодивидендные акции. Если вы уже обладаете большим капиталом, то можно сразу же начать вкладывать в высокодивидендные акции.

Думаю, на вопрос:” Какие акции покупать?” в этой статье мы дали исчерпывающий ответ.

http://bigbankir.ru/kakie-akcii-kupit-seychas/

http://www.banki.ru/news/daytheme/?id=10729147

http://lifeinvesting.ru/kakie-akcii-pokupat/