Какие бывают инвестиционные риски у инвестора

Абсолютно любая инвестиционная деятельность связана с определенными рисками. В связи с этим каждый инвестор обязан оценивать свои риски и уметь управлять ими. При грамотной оценке возможно сделать свои траты ожидаемыми, а выгодные проекты оценивать с объективной сточки зрения. В данной статье мы поговорим о том, что такое инвестиционный риск инвестора.

Что такое инвестиционный риск?

При осуществлении инвестиций инвестор сам может выбрать, что может стать его активом. Естественно, риск – это неопределенность в отношении инвестиций, которые могут негативно сказать на вашем капитале. Конечно, негативно может сказаться и оцененный риск, если не прогорит, но в этом случае вы понимаете, насколько ваш риск. А без оценки это становится похожим больше на казино, чем на инвестиции.

Приведем пример. Ваш инвестиционный капитал может возрасти или нет в зависимости от различных условий на рынке. Любые обстоятельства могут повлиять на ваш капитал, особенно, когда вы пробуете какие-то новые направления. Предположим, что ваша компания решила вложиться в какую-нибудь новую нишу, в этом случае это может повлиять на ваши инвестиции. Кстати говоря, на это стоит обращать внимание, когда вы сами вкладываетесь в акции компании. Если какая-нибудь крупная компания вложится в новую нишу, то это непременно повлияет на стоимость акций, и объективно оценить не всегда возможно будет ли изменение в лучшую или худшую сторону.

Выше мы расписали наиболее простой пример рисков. Существует такое понятие, как риск ликвидности, которые означает, можно ли получить отдачу от инвестиций и насколько это легко или сложно. Также зачастую риски зависят от того, сколько инвестиций у вас есть. Если у вас все деньги в одной инвестиции, то вы рискуете сразу всеми инвестициями, если ваши инвестиции распределены по разным корзинам, то в этом случае можно говорить о том, что вы ведет грамотную в рисковом плане инвестиционную политику, так как при убытках по одному виду инвестиций, вы сможете получать доход с других и в случае появлении непредвиденных ситуаций перенаправить инвестиции.

Таким образом, риск – это вероятность возникновения убытков или как говорится на экономическом языке – отрицательного финансового результата.

Чаще всего здесь идет соотношения уровня доходов и результатов, которые можно получить. При анализе данного соотношения, инвесторы должны понимать, скольким они готовы рискнуть и, сколько потерять в этом случае. При этом они также понимают, сколько они можно получить с данной рискованной сделке.

С точки зрения инвестиций, инвестор должен получить наиболее высокую прибыль. При этом так сложилось, что наиболее высокую прибыль в этом плане приносят акций (более 10 процентов ежегодно), далее идут облигации (около 5.5 процентов ежегодно), и потом какие-либо другие краткосрочные обстоятельства. При этом стоит понимать, что чаще всего получается так, что чем больше прибыль, тем больше риск, и в этом плане эти инвестиции взаимодополняют друг друга. В итоге получается, что имея широкий портфель, можно в случае чего окупить более рисковые акции, облигациями, а с акций при нормальных условиях получать высокую прибыль.

Тем не менее обратим внимание на то, что не всегда акции превосходят облигации или, наоборот, облигации превосходят акции. Все, конечно же, зависит от множества от различных условий, могут существовать довольно прибыльные акции, которые несут невысокий риск, а также есть и довольно прибыльные облигации, которые страхуются, а также имеют довольно высокий доход, при которых вы либо остаетесь при своем капитале, либо уходите в существенный плюс.

Стоит учитывать, статистику и долгосрочные вложения. Не факт, если в один год вы получили высокий доход, то на следующих вы по тем же акциям получите такой, либо вовсе не уйдете в минус. Таким образом, даже крупные портфели могут быть убыточными, если не учитывать определенные риски. Таким образом, не всегда можно будет полагаться на среднестатистические результаты, хотя их анализ при оценке рисков так же очень важны.

Виды рисков

- Кредитный или дефолтный риск

Кредитный риск – инвестиционный риск, при котором ожидается, что заемщик может не погасить сумму в какой-то определенной части или в полном размере. Данный вид риска чаще всего касается на банки, как это принято понимать начинающими инвесторами, а скорее, наоборот, физических и юридических лиц, занимающихся коммерческой деятельностью, так как чаще всего такие риски связаны с облигациями, которые выпускаются в том числе государством и нередко помимо низкой доходности имеют еще и повышенные риски, если только государство заранее не обязуется страховать такие облигации. Не стоит забывать также о том, что существует и корпоративные облигации, которые также имеют высокие риски. Если компания, например, окажется банкротом, то инвестиции по облигациям будут потеряны. В конечном итоге это приведет к тому, что инвестиция будет потеряна в полном объеме.

- Страновой риск

Страновой риск означает риск того, что страна не сможет выполнить свои финансовые обязательства. Когда страна не выполняет своих обязательств, она может нанести ущерб работе всех других финансовых инструментов в этой стране, а также в других странах, с которыми она имеет отношения. Страновой риск распространяется на акции, облигации, паевые инвестиционные фонды, опционы и фьючерсы, которые выпущены в конкретной стране. Этот тип риска чаще всего наблюдается на развивающихся рынках или в странах с серьезным дефицитом.

- Валютный риск

При инвестировании в зарубежные страны важно учитывать тот факт, что обменные курсы валют могут также изменить цену актива. Валютный риск (или валютный риск) применяется ко всем финансовым инструментам в валюте, отличной от вашей национальной валюты. Например, если вы живете в России и инвестируете в белорусские акции в белорусских рублях, даже если стоимость акций растет, вы можете потерять деньги, если белорусский рубль обесценивается по отношению к рублю.

- Процентный риск

Процентный риск — это риск того, что стоимость инвестиции изменится из-за изменения абсолютного уровня процентных ставок, разброса между двумя ставками, в форме кривой доходности или в любом другом соотношении процентных ставок. Этот тип риска влияет на стоимость облигаций более непосредственно, чем акции, и является значительным риском для всех держателей облигаций. По мере роста процентных ставок цены на облигации падают — и наоборот.

- Политический риск

Такой вид риска подразумевает какие-либо перемены в политике государства, либо другие перемены в стране. Например, может ожидаться какая-либо реформа, которая уже подписана президентом, в итоге становится понятным, что вложения в данную сферу становятся более или, наоборот, менее высокими. В конечном итоге, при подобных инвестициях стоит внимательно отслеживать изменения в государстве.

- Рыночный риск

Рыночный риск — наиболее часто оцениваемый экономистами риск, так как здесь зависимость риска связаны с различными изменениях в экономической среде, что, конечно же, влияет на сам рынок. Этот риск носит довольно глобальный характер, так как цена акции одной компании, может повлиять на цену акции конкурирующей компании. В рыночные риски входят достаточно большая сфера иных рисков, которые связаны с рынком, это может быть валютные риск, процентные ставки и др. При оценке рисков основной упор следует делать именно на рыночный риск, но тем не менее пренебрегать прошлыми видами риска тоже не рекомендуется.

Типы рисков

- Рыночный риск и специфический риск — это две разные формы риска, которые влияют на активы. Все инвестиционные активы можно разделить на две категории: систематический риск и бессистемный риск. Рыночный риск или систематический риск влияет на большое количество классов активов, тогда как конкретный риск или несистематический риск влияет только на отрасль или конкретную компанию.

- Систематический риск — это риск потери инвестиций из-за таких факторов, как политический риск и макроэкономический риск, которые влияют на работу рынка в целом. Рыночный риск также известен как волатильность и может быть измерен с помощью бета. Бета является мерой систематического риска инвестиций по отношению к общему рынку.

Рыночный риск не может быть уменьшен путем диверсификации портфеля. Тем не менее, инвестор может застраховаться от систематического риска. Хеджированием является компенсирующими инвестиции используются для снижения риска в качестве актива. Например, предположим, что инвестор опасается глобальной рецессии, которая повлияет на экономику в течение следующих шести месяцев из-за слабого роста валового внутреннего продукта. У инвестора есть многократные акции, и он может смягчить часть рыночного риска, покупая опционы пут на рынке.

- Конкретный риск, или диверсифицируемый риск, — это риск потери инвестиций из-за опасностей компании или отрасли. В отличие от систематического риска, инвестор может смягчить несистематический риск только путем диверсификации. Инвестор использует диверсификацию для управления рисками, инвестируя в различные активы. Он может использовать бета-версию каждой акции для создания диверсифицированного портфеля.

Например, предположим, что у инвестора есть портфель нефтяных акций с бета-версией 2. Поскольку бета-версия рынка всегда равна 1, портфель теоретически на 100% более волатилен, чем рынок. Поэтому, если на рынке наблюдается движение вверх или вниз на 1%, портфель будет двигаться вверх или вниз на 2%. Существует риск, связанный со всем сектором, из-за увеличения поставок нефти на Ближнем Востоке, что привело к падению цен на нефть в течение последних нескольких месяцев. Если тенденция продолжится, портфель будет испытывать значительное падение стоимости. Тем не менее, инвестор может диверсифицировать этот риск, поскольку он является отраслевым.

Инвестор может использовать диверсификацию и распределять свой фонд по различным секторам, которые имеют отрицательную корреляцию с нефтяным сектором для снижения риска. Например, авиакомпании и игровые сектора казино являются хорошими активами для инвестирования в портфель, который сильно подвержен нефтяному сектору. В целом, по мере падения стоимости нефтяного сектора, стоимость авиакомпаний и игровых секторов казино возрастает, и наоборот. Поскольку акции авиакомпаний и казино имеют отрицательную корреляцию и имеют отрицательные бета-показатели по отношению к нефтяному сектору, инвестор снижает риски, которые влияют на его портфель нефтяных акций.

- Под бизнес-риском понимается основная жизнеспособность бизнеса — вопрос о том, сможет ли компания сделать достаточно продаж и получить достаточные доходы для покрытия своих операционных расходов и получения прибыли. В то время как финансовый риск связан с затратами на финансирование, бизнес-риск связан со всеми другими расходами, которые бизнес должен покрыть, чтобы оставаться в рабочем состоянии и функционировать. Эти расходы включают заработную плату, производственные расходы, аренду помещения, а также офисные и административные расходы. На уровень делового риска компании влияют такие факторы, как стоимость товаров, размер прибыли, конкуренция и общий уровень спроса на товары или услуги, которые она продает.

Другие распространенные виды риски включают в себя кредитный риск, риск дефолта и риск контрагента.

Управление рисками

Управление рисками происходит везде в финансовом мире. Это происходит, когда инвестор покупает правительственные облигации с низким уровнем риска по сравнению с более рискованными корпоративными облигациями, когда управляющий фондом хеджирует свою валютную подверженность валютными деривативами и когда банк проводит проверку кредитоспособности лица перед выдачей личной кредитной линии. Биржевые маклеры используют финансовые инструменты, такие как опционы и фьючерсы, а управляющие денежными средствами используют стратегии, такие как диверсификация портфеля и инвестиций, для снижения или эффективного управления рисками.

Неадекватное управление рисками может привести к серьезным последствиям для компаний, частных лиц и для экономики. Например, кризис субстандартного ипотечного кредитования в 2007 году, который помог спровоцировать Великую рецессию, был вызван плохими решениями по управлению рисками, такими как кредиторы, которые выдавали ипотечные кредиты лицам с плохим кредитом, инвестиционные фирмы, которые покупали, упаковывали и перепродавали эти ипотеки, и средства, которые чрезмерно инвестировал в переупакованные, но все еще рискованные ипотечные ценные бумаги (MBS) .

Мы склонны думать о «риске» преимущественно в негативных терминах. Однако в инвестиционном мире риск необходим и неотделим от эффективности.

Распространенным определением инвестиционного риска является отклонение от ожидаемого результата. Мы можем выразить это в абсолютном выражении или относительно чего-то другого, например, рыночного ориентира. Это отклонение может быть положительным или отрицательным, и оно относится к идее «нет боли, нет выгоды» (чтобы достичь более высокой доходности, в долгосрочной перспективе вы должны принять более краткосрочный риск в форме волатильности). Степень волатильности зависит от вашей толерантности к риску, которая является выражением способности принимать волатильность в зависимости от конкретных финансовых обстоятельств и склонности к этому, принимая во внимание ваше психологическое утешение от неопределенности и возможность понести большие краткосрочные убытки.

Как инвесторы измеряют риск?

Инвесторы используют различные тактики для определения риска. Одним из наиболее часто используемых показателей абсолютного риска является стандартное отклонение, статистическая мера разброса вокруг центральной тенденции. Вы смотрите на среднюю доходность инвестиций, а затем находите среднее стандартное отклонение за тот же период времени. Нормальное распределение (знакомая колоколообразная кривая) диктует, что ожидаемая доходность инвестиций, вероятно, будет одним стандартным отклонением от среднего значения 67% времени и двумя стандартными отклонениями от среднего отклонения 95% времени. Это помогает инвесторам оценить риск численно. Если они верят, что могут терпеть риск, финансово и эмоционально, они инвестируют.

Так, например, в течение периода 15-летнего от 1 августа 1992 г. по 31 июля 2007 года, средний годовой совокупный доход от S & P 500 составила 10,7%. Это число показывает, что произошло за весь период, но не говорит о том, что произошло на этом пути. Среднее стандартное отклонение индекса S & P 500 за тот же период составило 13,5%. Это разница между средним доходом и реальным доходом в большинстве заданных точек в течение 15-летнего периода.

При применении модели кривой колокола любой данный результат должен находиться в пределах одного стандартного отклонения от среднего значения примерно в 67% случаев и в пределах двух стандартных отклонений примерно в 95% случаев. Таким образом, инвестор S & P 500 может ожидать, что доходность в любой данный момент в течение этого периода составит 10,7% плюс или минус стандартное отклонение в 13,5% примерно в 67% случаев; он также может предположить увеличение или уменьшение на 27% (два стандартных отклонения) в 95% случаев. Если он может позволить себе потерю, он инвестирует.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-16.

Бесплатная горячая юридическая линия.

Управление инвестиционными рисками

Инвестиционные риски являются очень важным вопросом, которому все инвесторы уделяют особое внимание. Любая организация или частное лицо, вкладывая собственные средства в инвестирование какого-либо проекта, могут столкнуться с обесцениванием собственного капитала. Грамотный руководитель, составляя бизнес-план, в обязательном порядке должен оценить степень опасности потери первоначального капитала и рассчитать возможную доходность.

Виды и классификация

Есть несколько основных видов инвестиционных рисков, которые зависят от сферы деятельности предприятия:

- Экономические. Степень опасности зависит от многих факторов, которые могут повлиять на экономическую сторону инвестирования и нарентабельность конкретного предприятия. Этот показатель зависит от состояния экономики государства, цикличности развития, рыночной конъюнктуры, налоговой, бюджетной и финансовой политики.

- Технологические. Данный показатель определяется, учитывая технические факторы такие, как сложность изготовления продукции, качество оборудования, автоматизация производственного процесса, внедрение новых технологий и т. д.

- Политические. Определяется факторами, которые влияют на политические составляющие – внешняя политика, свобода слова, сепаратизм, политический курс государства, давление органов самоуправления и т. д.

- Социальные. Определяется факторами, которые связаны с социальными вопросами – наличие конфликтов, моральная и материальная выгода, наличие знакомств и связей, социальная напряженность общества, стремление помогать друг другу.

- Правовые. Определяются следующими такими факторами, как качество системы налогообложения, наличие совершенной правовой базы, государственных гарантий и т. д.

- Экологические. Определяются факторами, влияющими на экологическую обстановку – катастрофы, уровень радиации, экологические программы, степень загрязнения окружающей среды и т. д. Степень опасности во многом зависит от наличия вредителей растений, заболеваемости населения, природных катаклизмов, чрезвычайных происшествий на предприятиях.

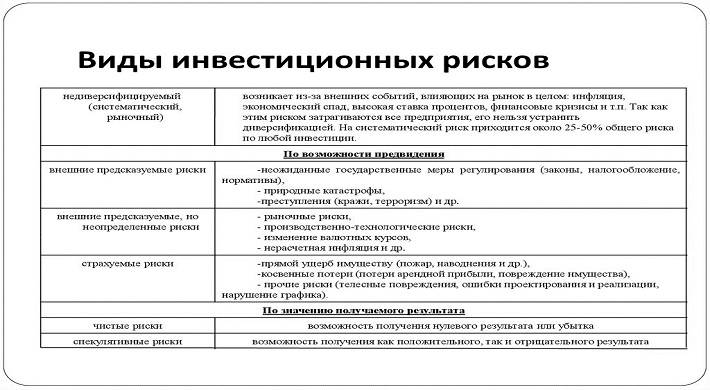

Классификация инвестиционных рисков:

- рыночные риски связаны с инфляцией в стране, изменением уровня процентной ставки центрального банка, внесением изменений в налоговое законодательство, политической обстановки в государстве и платежеспособности населения;

- нерыночные риски напрямую зависят от деятельности самого предприятия и конкретного инвестора. Их всегда можно минимизировать, составив качественную инвестиционную программу и оптимальный набор портфеля.

Каждый инвестор стремится создать качественный инвестиционный портфель, минимизировать риск и получить хорошую прибыль. Портфели высокого дохода включают ценные бумаги, по которым инвесторы регулярно получают определенный процент от прибыли. Портфели роста состоят из ценных бумаг начинающих свою деятельность предприятий и предполагают получение прибыли от последующей перепродажи акций. Минимальные риски у портфелей постоянного дохода, которые состоят из надежных ценных бумаг действующих компаний и приносят регулярный средний доход. Очень хорошим вариантом является создание комбинированного портфеля, который будет правильно сформирован из ценных бумаг различных предприятий, что, в свою очередь, максимально исключит возможность потерять вложенные средства и минимизирует все риски.

Принципы управления

Есть несколько принципов управления инвестиционными рисками. Прежде всего, необходимо четко разработать стратегию и распре

делить степень опасности потери капитала. Инвестор всегда должен оценивать собственные возможности и понимать, чем он может рисковать для достижения необходимой цели. Тем, кто не хочет подвергаться опасности потери капиталовложений, рекомендуется вкладывать средства в финансирование только низкорисковых проектов с небольшой доходностью. Все грамотные инвесторы постоянно корректируют структуру собственного портфеля.

Очень важным моментом в управлении рисками является разработка инвестиционного плана. Необходимо все так спланировать, чтобы финансирование осуществлялось регулярно, к примеру, раз в три месяца. Такой подход позволит усреднить стоимость приобретения активов.

Анализ и оценка опасности потери капитала

Каждый инвестор обязательно анализирует проекты и программы, а также выполняет оценку инвестиционных рисков, чтобы оградить себя от возможности неполучения ожидаемой прибыли. Оценивая степень опасности неполучения ожидаемых результатов, стоит обратить внимание не только на основные виды рисков. Рекомендуется ознакомиться с документацией проекта и выявить неточности и ошибки. Необходимо поинтересоваться уровнем квалификации сотрудников компании и опытом работы.

Можно осуществить экспертный метод оценки, предусматривающий проведение анализа несколькими экспертами, каждый из которых будет работать по определенному виду риска. Рассмотрев оценки всех экспертов всегда можно прийти к объективному решению.

Страхование

Сегодня большинство инвесторов стараются себя максимально обезопасить и оформляют страхование инвестиционных рисков. У любого есть возможность застраховать свои капиталовложения от всех стандартных видов риска:

- От потери прибыли. В случае срыва поставок или остановки производства будет выплачена компенсация;

- От потери права собственности. В случае рейдерского захвата или другой причины потери собственности выплачивается компенсация;

- От поломки оборудования. Сразу стоит отметить, что застраховать от поломок и неправильной эксплуатации можно только профессиональное современное оборудование;

- От ответственности руководителей. В случае недобросовестного исполнения руководителями своих должностных обязанностей выплачивается компенсация.

Рассмотрим один пример инвестиционного риска. Инвестор вкладывает собственные деньги в финансирование строительства жилого комплекса. Данный проект предусматривает приобретение земельного участка, закупку строительных материалов, оплату налогов, выплату заработной платы работникам и т. д. Прибыль будет получена от реализации жилых площадей. Для того чтобы проанализировать этот проект, можно умножить количество квадратных метров на их минимальную стоимость на рынке недвижимости и из полученной суммы вычесть все предполагаемые затраты. Оставшаяся сумма будет предполагаемой чистой прибылью, которая позволит в какой-то мере оценить степень риска.

Факторы, необходимые для развития проекта.

Инвестиционное страхование частных лиц.

Каковы цели и задачи инвестиционного консалтинга.

График и другие составляющие части бизнес-плана.

http://yurlitsa.ru/kakie-byvayut-investitsionnye-riski-u-investora/

Инвестиционные риски: виды (классификация) и методы оценки и управления