Куда вложить деньги в 2020 году

Удачное инвестирование денежных средств позволяет получать стабильный и высокий доход. Однако для этого требуется отобрать из множества объектов и способов инвестирования самые перспективные. Этим мы сегодня и займемся. Я не буду перечислять 100500 способов, а детально разберу ТОП-10 идей, куда вложить деньги в 2020 году выгодно и просто.

- Куда инвестировать деньги в 2020 году

- Высокодоходные способы инвестирования

- Куда вложить деньги надежно

- Способы, куда вложить деньги в 2020 году мнение и рекомендации

Куда инвестировать деньги в 2020 году

1. Вложения в недвижимость

На перспективы инвестирования в недвижимость большое влияние оказало вступление в июле 2019г. в силу поправок в федеральный закон № 478-ФЗ от 25.12.2018г. об участии в долевом строительстве.

С июля 2019г. деньги покупателей-дольщиков будут храниться на отдельных счетах и не смогут использоваться застройщиками напрямую, только частично в обеспечение кредита под строительство. Такое нововведение защитит дольщиков от мошенничества, но приведет к росту цен на недвижимость. Теперь продавать квартиры с существенной скидкой на ранней стадии строительства застройщику не настолько выгодно, т.к. до сдачи жилья в эксплуатацию напрямую воспользоваться деньгами он не сможет.

Кроме этого, основными факторами, влияющими на рост спроса, а следовательно и цен на жилье, являются:

- Размер ставок и льгот по ипотечному кредитованию,

- Рост темпов строительства,

- Закредитованность населения,

- Акции, проводимые застройщиками.

В первом случае, несмотря на снижение в 2019г. ипотечных кредитов по причине повышения ставок и увеличения закредитованности населения, в 2020-2022 годах планируется снижение процентных ставок по ипотеке до 6-7% для семей, у которых родился второй ребенок после 2018г. Также увеличению спроса призваны поспособствовать увеличение размера материнского капитала, льготы многодетным семьям и внедрение ипотечных каникул.

А вот темпы роста строительства скорее всего сократятся. Отчасти это связано с тем, что большинство застройщиков увеличило количество новых объектов, чтобы они успели пройти по старым требованиям. В связи с этим основная часть техники и денег были переориентированы с начатых объектов на новые. Это привело к тому, что после вступления закона в силу достройка и сдача в эксплуатацию начатых объектов займет в среднем 3-4 года. В это время прогнозируется замедление темпов строительства. По мнению экспертов, о запланированных по государственной программе 130 млн. кв. метров в год и речи быть не может, если получится удержать прежние 75 000 000 кв.м. будет хорошо.

Из вышесказанного можно сделать вывод, что спрос на жилье будет расти, а вслед за ним и цены.

Акции, рассрочки и всевозможные заманчивые скидки через 3-4 года исчезнут, как только застройщики закроют объекты, начатые до вступления в силу поправок в закон № 478-ФЗ. Как я упоминал выше, делиться прибылью им станет просто неинтересно.

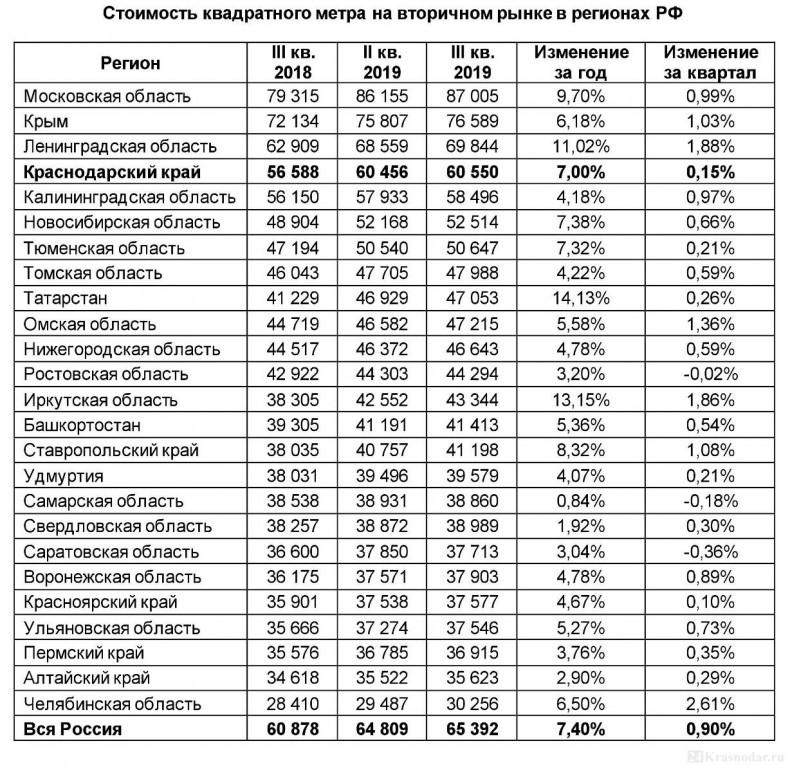

С учетом влияния вышеуказанных факторов официальные ведомства прогнозируют увеличение стоимости жилья на 7-8%. С ними солидарны представители крупных агентств недвижимости, ссылаясь на то, что переходный период составит 3-5 лет и в 2020 и 2021 года рост стоимости на жилье составит в среднем 6-7% годовых по стране. Однако в некоторых регионах увеличение может составить 16-18%. Все это подтверждает, что ближайшие 3-4 году будут лучшими для инвестирования в недвижимость, т.к. еще можно купить хорошее жилье по старым правилам по выгодной цене.

С учетом имеющейся информации я установил для себя, куда вложить деньги в 2020 году при приобретении недвижимости:

- при наличии 60-70% первоначальной суммы – выбирать и покупать сейчас, рассматривая варианты на финальной стадии строительства в рассрочку или ипотеку с условием ипотечных каникул до 6 мес.

- выбирать недвижимость в городах с перспективой на рост в зависимости от целей инвестирования.

Выбирая недвижимость для перепродажи, стоит рассмотреть Ленинградскую и Московскую области, особенно загородные участки, т.к. на них спрос только за 2019г. вырос почти на 30%.

Также в этом плане интересен Татарстан, в частности Казань по причине стремительного развития региона.

Выгодно купить жилье с хорошей скидкой можно по договору цессии – переуступки прав требования. Ситуации могут быть разные – часть купили жилье в период ажиотажа, у кого-то поменялись планы, срочно понадобились деньги и т.д.

- Для сдачи в аренду к выбору жилья стоит отнестись более внимательно, особенно в крупных городах. Это связано с увеличением спроса на жилье по фоне, доступными ипотечными кредитами и падением доходов населения. Поэтому, выбирая объекты для сдачи в аренду обратите внимание на региональные крупные города с быстро растущим населением и низкими темпами строительства.

Как видно из таблицы, в регионах стоимость аренды квартир растет более быстрыми темпами, поэтому покупать квартиру под сдачу выгоднее там.

- С внушительными бюджетами выгоднее рассмотреть инвестирование в зарубежную недвижимость.

- Для тех, кто основную часть планирует приобрести в ипотеку лучше подождать снижения ипотечных ставок.

2. Новый блеск золота

Драгоценные металлы всегда считались надежным сектором для сохранения и приумножения капитала. В условиях надвигающегося глобального кризиса – это один из самых удачных способов сохранить деньги.

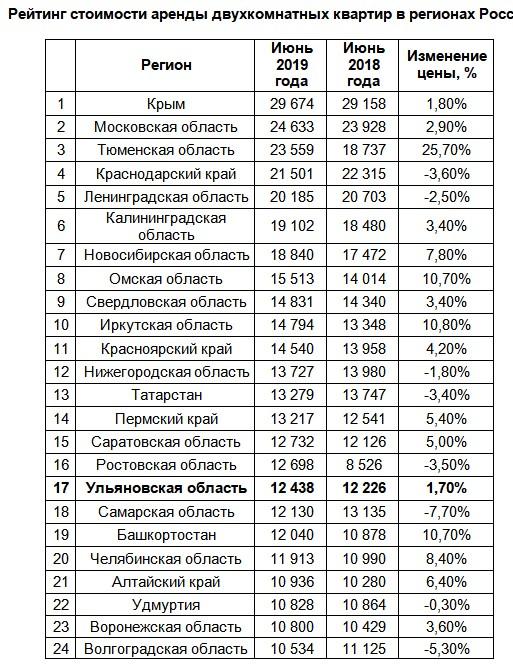

Давайте посмотрим, что происходило с ценами на золото в последние годы.

На протяжении 2018 года наблюдалось медленное снижение цены на золото, которая в отдельные месяцы достигала отметки 1200 долларов США за унцию. Однако напряженные отношения между США и Китаем, нестабильная геополитическая ситуация приводят к неизменному росту стоимости драгоценных металлов, в особенности золота. На графике видно, что в 2019г. по результатам торгов в Лондоне цена золота в некоторые дни превышала отметку 1500 долларов за унцию. И на начало 2020г. наблюдается рост.

По мнению экспертов, текущий момент является наиболее благоприятным для инвестирования в золото. Некоторые аналитики предсказывают рост цены на золото до 5 тысяч долларов за унцию к концу 2020 года. Хотя большинство специалистов придерживаются более скромных цифр – удорожании золота на 100%. Но даже такой прогноз делает вклады в данный сектор рынка весьма перспективными.

Технический и фундаментальный анализ золота на 2020 год

Золото сейчас находится в благоприятной фазе с точки зрения технического анализа. Цена на золото была в бычьем тренде с середины августа 2018 года. В декабре она превысила 200-дневное среднее значение и первое среднесрочное значение сопротивления. Другим ключевым уровнем, который быки уже пробили, было сопротивление на уровне $ 1303.

Далее цена пробила отметку в 1375-1435$ летом 2019 года, поэтому мы можем ожидать сильного роста. Если цена на золото поднимется выше 1550 долл. США, что фактически уже произошло, и сможет там закрепиться, то еще одной целью повышения цены станет сопротивление около 1800 долл. США. После этого путь будет лежать на исторически самую высокую стоимость 1900 долларов. Покорение этой отметки приведет золото к новым рекордным максимумам в долгосрочной перспективе.

Но не стоит забывать, что цена актива является результатом ряда факторов. Мониторинг как можно большего числа этих факторов и, следовательно, установление тенденции – это путь к успеху. Глядя на фундаментальный анализ, ситуация становится совершенно ясной: если рыночные настроения будут продолжать двигаться в сторону рецессии и неопределенности, цена на золото в 2020 году может буквально взорваться.

Куда вложить деньги в 2020 году выгодно

3. Акции

Доходность инвестирования в акции позволяет зарабатываться на 2 составляющих:

- росте цены за акцию в процессе торгов;

- получении дивидендов, как части прибыли компании.

Выбирая акции, рекомендуется придерживаться одной из прибыльных стратегий и покупать «недооцененные акции». Сегодня поделюсь с вами трендами инвестирования в акции на 2020 год, чтобы знать в каких областях проводить отбор ценных бумаг.

- Актуальной остается тема электронной мобильности, включая водород и топливные элементы.

Тема электронной мобильности развивается на всех уровнях: помимо электромобилей в этот сектор входят также электрические велосипеды, мотоциклы, коммерческие автомобили и автобусы. Сейчас мир автомобилей находится в переходном состоянии, и дни обычного двигателя внутреннего сгорания в ближайшие 10-20 лет будут сочтены. Эта тенденция, которую невозможно остановить, несомненно, повлечет за собой большие изменения в автомобильной сфере и области снабжения.

Кроме всеми известной компании Tesla, в гонку вступил Volkswagen, акции которого с начала 2020 года уже показывают хороший рост.

Успех ожидает и компании, занимающиеся технологией и снабжением в этой области. На них также стоит делать акцент выбирая, куда вложить деньги в 2020 году.

В дополнение к электромобилям с аккумуляторами и гибридными двигателями технология топливных элементов считается наиболее перспективной в будущем. С точки зрения мощности, топливный элемент превосходит каждый обычный двигатель внутреннего сгорания, в то же время значительно меньше загрязняя окружающую среду.

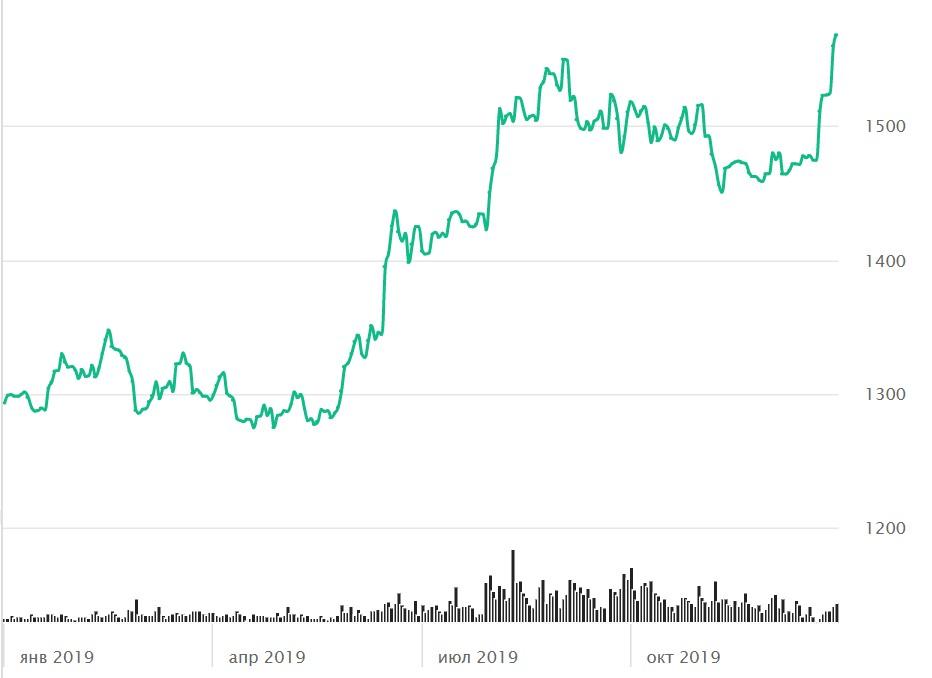

- Литий и Кобальт

Литий в больших количествах используется для изготовления аккумуляторов для электромобилей, а также в стекольной и керамической промышленности, и при изготовлении оборудования для кондиционирования воздуха. Соответственно с ростом электромобильности компании-производители лития могут показать хорошие результаты. Это значит стоит обратить внимание на:

- Albemarle Corporation (ALB)

- Orocobre (ORE)

- Sociedad Quimica Minera de Chile (SQM)

Помимо лития кобальт является основным сырьем для производства аккумуляторных батарей. Он позволяет быстро заряжать аккумуляторы с высокой плотностью энергии. Несмотря на интенсивные исследования технологических альтернатив, кобальт будет незаменим для электронной коммерции и накопления энергии в будущем. Поэтому мониторим Cobalt 27 (KBLT) и Китай Молибден (3993).

- Искусственный интеллект

Сегодня глобальный объем данных удвоится менее чем за два года. Новые технологии для сбора, обработки и оценки данных помогают компаниям практически во всех отраслях получать все большую выгоду от огромного потока информации. Компьютеры становятся умнее и способны выполнять все больше и больше задач более точно и эффективно, чем люди. Основой и предпосылкой является максимально полный анализ огромных неструктурированных данных (больших данных), собранных в огромных серверных центрах. Только собирая, связывая и анализируя огромные объемы данных, компьютеры могут извлекать уроки и принимать оптимальные решения.

Рынок искусственного интеллекта давно превратился в процветающий бизнес на миллиарды долларов. Большое количество технологий уже позволяет собирать и оценивать структурированные и неструктурированные объемы данных. Области применения кажутся практически безграничными. Это могут быть, например, данные из сетевых протоколов, производственных процессов или бизнес-транзакций. Все данные собираются в режиме реального времени, фильтруются и проверяются на наличие паттернов или изменений. Компьютер может затем выполнить анализ на основе всех предыдущих данных и любые необходимые оптимизации.

- Акции медицинских компаний

- Перспективные китайские акции

- Американские нефтяные акции с высоким потенциалом роста

Поэтому продолжаем с помощью технического анализа искать лучшие моменты, чтобы купить:

- Apple,

- Nvidia (NVDA),

- Intuitive Surgical (ISRG) и т.д.

Информацию о российских акциях с высоким потенциалом я разместил ниже в пункте про Индивидуальные инвестиционные счета.

Подробная статья о перспективных акциях 2020 года готовится к публикации, поэтому не забывайте подписываться на обновления внизу страницы, чтобы быть в курсе.

Проверенные брокеры для торговли акциями

- Roboforex Stock

- FxPro

4. Инвестирование в ПАММ счета

Если вы начинающий инвестор и хотите инвестировать в Форекс, но не хотите учиться или у вас нет времени на это, то ПАММ-счета являются наиболее подходящим для вас способом приумножить капитал. Схема инвестирования в ПАММ счета является взаимовыгодной: инвестор получает пассивный доход, который иногда доходит до 35-70% годовых, а управляющий, непосредственно совершающий сделки на рынке – увеличение прибыли.

Между инвесторами профит распределяется пропорционально вложенным средствам. Вложения в ПАММ счета при сохранении умеренного уровня риска и диверсификации портфеля приносят достаточно ощутимый доход. К его плюсам относятся:

- Низкий порог для входа – от 10 долларов.

- От инвестора не требуется больших познаний в торговле.

- Трейдер не имеет прямого доступа к счету, что исключает возможность обмана.

- Большой выбор счетов с разным уровнем риска – от минимального с доходностью 1-3% в неделю до максимального, способного за 10-14 дн. удвоить депозит.

- Инвестор может отслеживать действия трейдера.

- Вкладываться можно в несколько ПАММ счетов, выбирая наиболее доходные.

Среди недостатков метода обычно выделяют тот факт, ни один брокер или управляющий не несет ответственности за результаты инвестиций – это означает, что одну неделю вы получаете хороший профит, а 2-ая может закрыться с убытком.

Полезная информация по теме:

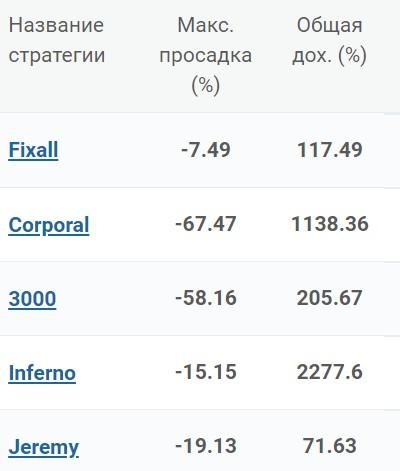

Пример моего ПАММ портфеля на конец 2019 года.

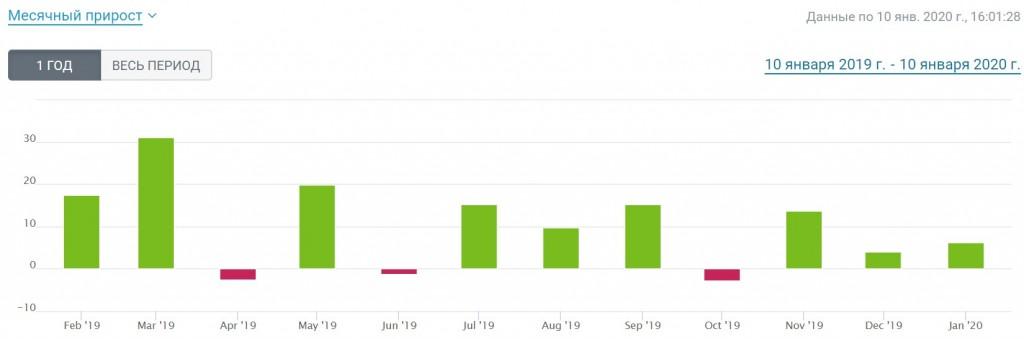

Я на протяжении уже 5 лет инвестирую в ПАММ счета брокера Amarkets, предлагающего широкий выбор счетов, на которых управляющие успешно торгуют 2-3 года. Офиц. сайт брокера – Amarkets.biz.

5. RAMM счета

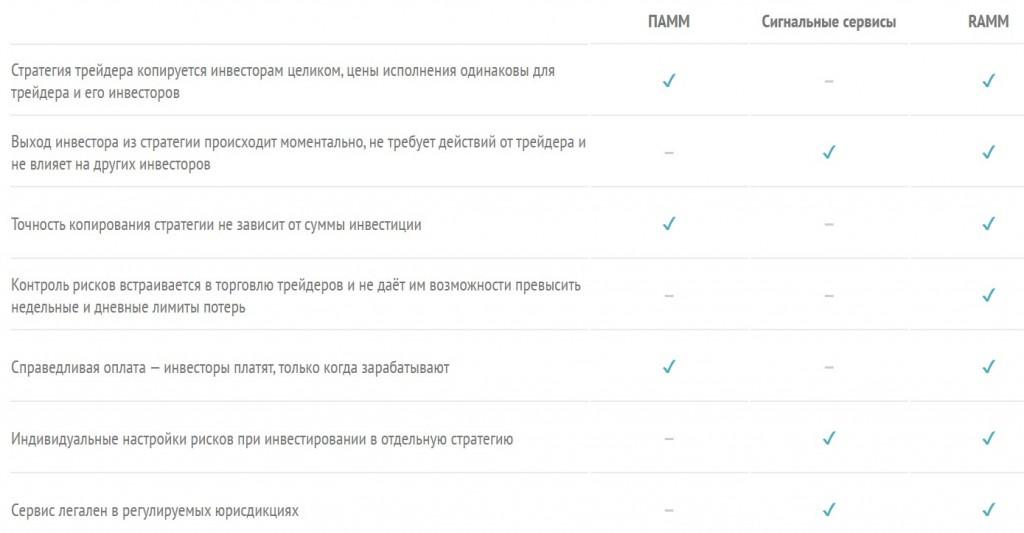

Ramm счета – это разновидность вложений, совмещающая контроль управления рисками с копированием сигналов успешных трейдеров. По сравнению со ПАММ-инвестированием, такой подход позволяет более активно вмешиваться в деятельность управляющего – вы можете в любой момент закрыть сделку и вывести деньги.

Основные достоинства RAMM следующие:

- На одном счету возможно совместить несколько стратегий. Это могут быть агрессивные торговые методы, риски которых бывают достаточно велики в сочетании с консервативными стратегиями с меньшим доходом, но более безопасные.

- Вкладчик задает процент от депозита, который он может позволить себе потерять в течение недели в случае неудачных торгов и допустимую величину просадки за одну сделку. По достижении установленного уровня риска сделки закрываются, ограничивая убытки инвестора.

Отличие данного подхода от ПАММ методики и сервисов социальных сигналов наглядно изложены на картинке:

Доходность инвестирования в RAMM-счета при умеренном уровне риска может составлять от 7-10% до 20-35%.

Предоставляет данные услуги брокер с многолетним стажем и моментальным выводом денег Roboforex. Сайт с русскоязычной версией ramm.roboforex.com/ru.

С результатами моих инвестиций в RAMM счета можно ознакомиться в еженедельных отчетах. Для тех, кому лень читать, скажу, что зарекомендовали они себя хорошо.

Куда вложить деньги в 2020 году мнение

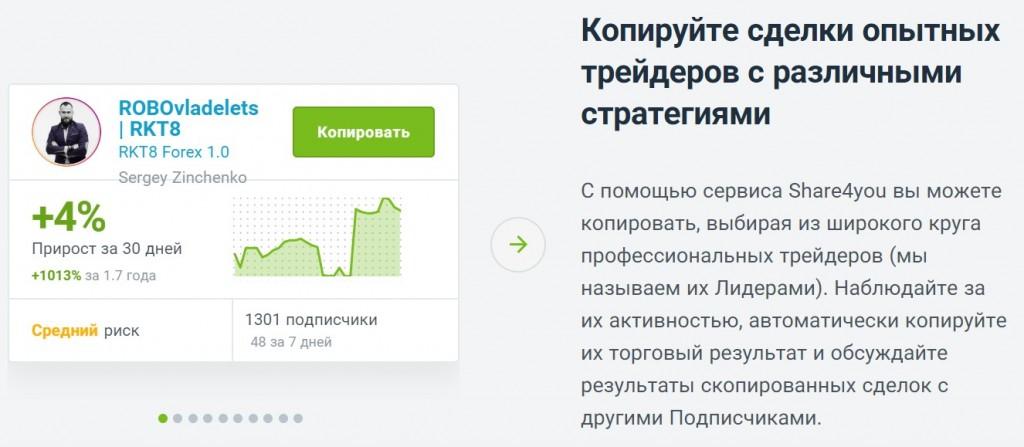

6. Копирование сделок успешных трейдеров

Копирование сделок успешных трейдеров основано на концепции социального трейдинга и позволяет автоматически копировать транзакции выбранного трейдера через предоставляемую брокером платформу.

Человек, копирующий сделки других участников рынка самостоятельно выбирает конкретного трейдера для подписки. При этом нужно уметь правильно оценить и проанализировать статистику работы трейдеров с высоким доходом при минимальных рисках и принять окончательное решение.

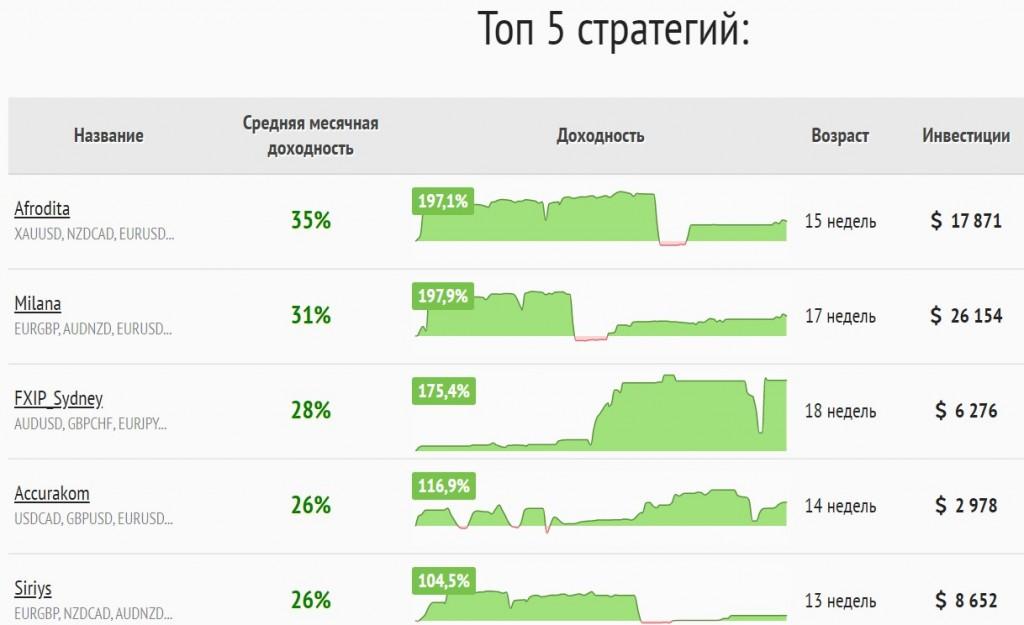

Лучшей платформой для копирования сделок является CopyFX от Roboforex.

Удобный интерфейс предоставляет полную статистику ведущих трейдеров, что позволяет выбрать оптимальную для каждого стратегию инвестирования.

Доходность данного способа инвестирования при соблюдении правил инвестора может составить 10-30% в месяц.

7. Куда вложить деньги в 2020 году: криптовалюта

Популярность виртуальных денег неуклонно растет. Вложиться в них можно даже при наличии очень небольшой свободной суммы. Умное инвестирование в криптовалюту в 2020 году может принести много денег, просто выбирайте хорошие монеты.

В 2020 году эксперты предсказывают следующие перспективы по отдельным криптовалютам:

- Bitcoin (BTC) по-прежнему будет господствовать среди других монет. Ожидается его рост к концу года в два раза – с 7 до 14 тыс. долларов. Ценность его возрастает в связи с возможным глобальным кризисом.

- Ethereum остается одной из стабильных платформ. В наступающем году общее количество ETH составит примерно 100 миллионов монет.

- Ripple (XRP) позволяет делать оптимистичные прогнозы. Партнерство с Western Union говорит о серьезном отношении к этой валюте со стороны крупнейших компаний.

- Litecoin (LTC) продолжает завоевывать рынок благодаря технологическому преимуществу над другими монетами. При нынешней стоимости около $46, цена LTC может вырасти до $80.

Отмечу еще ТОП-3 криптовалют, куда вложить деньги в 2020 году, по мнению экспертов, просто необходимо:

- Komodo (KMD) – криптовалюта была основана в 2016 году и работает во многих секторах рынка. У Komodo есть потенциал стать одним из лучших блокчейн-проектов 2020 года.

- NKN – это криптовалюта, возникшая в 2018 году и работающая в области сетевых подключений. Его цель – улучшить неэффективность и плохую безопасность текущих отношений и модели клиент-сервер. NKN считается третьим столпом инфраструктуры блокчейна, в которой ethereum отвечает за децентрализованные вычисления, filecoin – это децентрализованное хранилище, а децентрализованная сеть – это NKN.

- Fantom (FTM). Целью данной валюты является решение проблем масштабируемости в современных интеллектуальных контрактных решениях, таких как ethereum, а также построение взаимодействия между цепочками активов.

Оценивая перспективы криптовалют, следует ориентироваться на долгосрочный период. На небольшом временном интервале цена за монету может существенно меняться. В целом прогнозы экспертов по этой разновидности инвестиций достаточно оптимистичны.

Лучшие брокеры для торговли криптовалютой:

- Roboforex

- FxPro

Способы надежно вложить деньги

8. Банковские вклады

Данный вариант инвестиций скорее предназначен для сохранения капитала, чем для его приумножения. Риск потери вложений здесь практически отсутствует, но и возможный доход невелик. После снижения Центральным банком РФ ключевой процентной ставки до 6,30% в конце декабря 2019г. депозиты в 10% канули в небытие. Однако используя валютные вклады с капитализацией и каскадный метод инвестирования можно добиться доходности в 9-12% годовых. Про данные способы инвестирования я подробно рассказывал в статье “Куда вложить деньги без риска“.

Особое внимание при выборе депозитного вклада следует уделить надежности банка и отсутствию скрытых условий и комиссий. Величина процентной ставки, превышающая установленную ЦБ РФ ключевую ставку в 6,30% должна насторожить. Скорее всего такие тарифы предлагают при открытии через ИИС и передаче денег в доверительное управление – чего делать вам крайне не советую.

На данный момент хорошие условия без скрытых комиссий предлагают следующие банки:

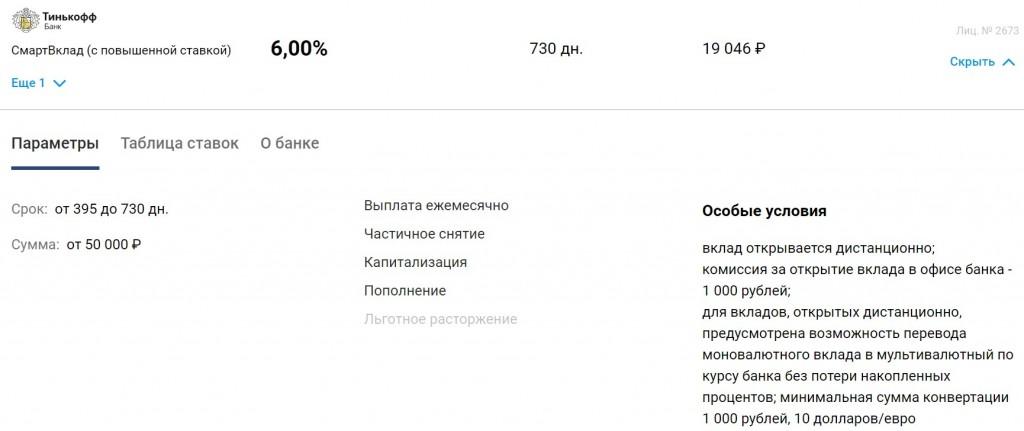

- Тинькофф банк, предлагающий СмартВклад под 6% годовых при заключении договора на срок от 395 дн.

Главными преимуществами вклада являются:

- дистанционное оформление,

- капитализация %,

- разрешено частичное снятие и пополнение в течение срока,

- возможность перевести вклад в мультивалютный без потери доходности.

По удобству открытия и доходности валютных вкладов Тинькофф также занимает лидирующие позиции.

Вложения в банковские вклады рекомендую рассматривать только тем, у кого отсутствует сформированная финансовая подушка безопасности и часто есть потребность в использовании кредитных карт.

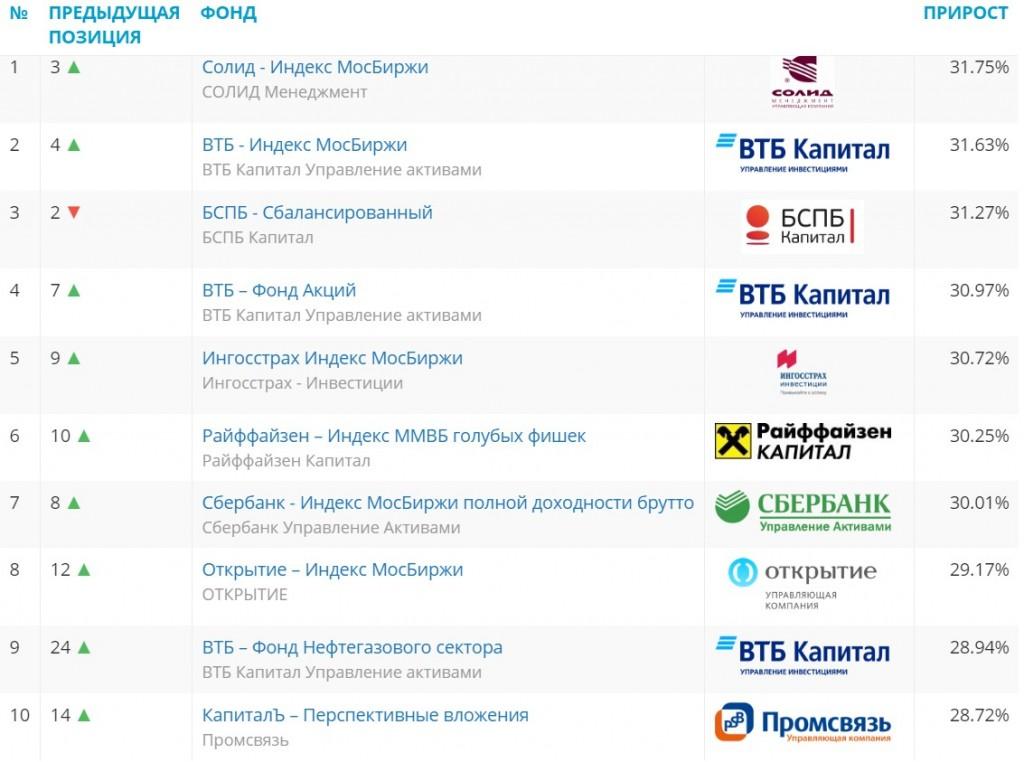

9. Куда вложить деньги в 2020 году: ПИФы

Паевые инвестиционные фонды привлекательны для россиян более высоким процентом дохода относительно банковских депозитов. ТОП-10 ПИФов по доходности на начало 2020 года выглядят так:

Доходность выглядит вполне привлекательной, однако при выборе ПИФа и компании стоит обратить внимание на следующие моменты:

- деньги вкладываются на продолжительный период времени. Для фондов акций в среднем это 2-3 года и при попытке вернуть деньги досрочно вместо прибыли можно получить убыток. На срок менее двух лет можно вложить средства в фонды облигаций.

- ПИФы также подразделяются в зависимости от рисков. Планируя получить 20-30% прибыли на вложенные средства нужно осознавать, что это возможно при выборе ПИФов со средним и выше среднего рисками и вы также можете уйти в минус.

- выбор компании также имеет большое значение несмотря на то, что эта деятельность достаточно хорошо регулируется законодательно. Поэтому стоит отдать предпочтение знакомым компаниям, предоставляющим подобные услуги 5-7 лет.

В целом, в ПИФы можно инвестировать 10-20% от общей суммы сформированного инвестиционного портфеля, отдавая предпочтение фондам акций.

10. Индивидуальный инвестиционный счет

С помощью этого счета любой резидент РФ, достигший 14-летнего возраста и получивший паспорт, имеет право инвестировать свои денежные средства в ценные бумаги, выпускаемые государственными структурами, либо частными компаниями страны. Помимо этого владелец ИИС получает право на снижение налога на доходы физических лиц или освобождения полученной через ИИС прибыли.

В ситуации с ИИС вкладчик сам может управлять доходностью, ориентируясь на приемлемый для него уровень риска. Например,

- Открыть ИИС с последующей покупкой облигаций федерального займа, доходность которых составляет 6-8% годовых. Этот способ принято считать самым безопасным, поскольку исполнение обязательств по нему берет на себя государство. Доходность с учетом возврата НДФЛ может составить до 20-23%.

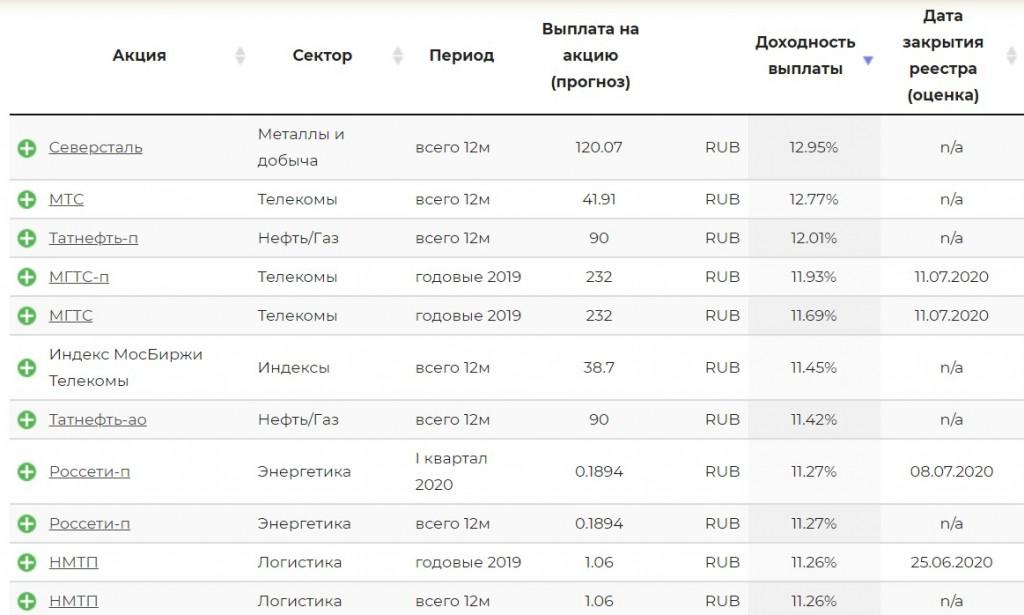

- Использовать деньги со счета для покупки акций, ориентируясь на высокие дивиденды. В этом случае можно рассчитывать на более высокий доход – 25-35% годовых.

Выбирать лучше из компаний с максимальной дивидендной доходностью.

Из указанного списка наибольший интерес представляют акции компаний: МТС, Татнефть, Газпром, Детский мир и Сбербанк.

- Открыть ИИС и самому торговать акциями, акцентировав внимание на росте стоимости самих акций. Такой вариант является самым рискованным, т.к. допускает возможность потери значительной часть вложений. В то же время, возможный доход практически неограничен и способен достигнуть 100-1000% годовых.

Более подробно о том, как выгодно инвестировать через ИИС читайте в статье.

Доверительное управление банком отзывы

В настоящее время клиенты, с подходящим сроком банковского вклада или желающие открыть ИИС, зачастую испытывают давление со стороны менеджеров, предлагающих открыть ИИС с доверительным управлением специалистами банка. Обещания работников банка выглядят заманчиво – вместо 5-6% годовых, получаемых с обычного депозита, здесь предлагают 9-14%. Многие соглашаются, но потом негативно отзываются об этой услуге и надо заметить вполне обоснованно, поскольку:

- в качестве объектов для инвестиций специалисты банка выбирают не самые лучшие варианты. Это даже не акции топовых компаний или самого Сбербанка, а ценные бумаги малодоходных предприятий. Причем за обслуживание такого вклада взимается плата в размере 1-1.25% за год вперед. Это приводит к тому, что зачастую в первый год инвестиции приносят убытки, а по итогу те же 5-6%.

- при открытии счета в долларах, деньги для совершения сделок конвертируются в рубли по тарифам банка. На выходе их вновь переводят в доллары. Такая двойная конвертация практически полностью поглощает полученный от сделок доход.

- доходность при доверительном управлении не может быть гарантирована.

- досрочное расторжение такого договора приносит только убытки.

Т.е. основная выгода при открытии ИИС с договором доверительного управления заключается в возврате 13% НДФЛ. В ином случае, открытие депозита с доходом 6% годовых – это более надежный вариант вложений.

Это мой ТОП-10 идей, куда вложить деньги в 2020 году. В нем я попытался охватить самые перспективные способы инвестирования, охватывающие умеренный, высокий и низкий уровни риска.

Примеры собранных инвестиционных портфелей с разным уровнем риска и доходностью ищите в статьях:

Для большинства из них не требуются большие бюджеты и можно начать инвестировать с 6000-7000 (100$) прямо сейчас. Так, что дерзайте и зарабатывайте.

От простого вклада до недвижимости на Бали – эксперты советуют, куда инвестировать свои сбережения в 2021 году

Традиционные финансовые инструменты больше не дают того уровня дохода, который мог бы заинтересовать инвесторов. Поэтому мы опросили разных экспертов – инвесторов, консультантов, исследователей – о том, куда они рекомендовали бы вложиться обычному россиянину. Их ответы мы разбили на 3 части – от самых простых и доступных до сложных и рискованных способов инвестирования.

Минимальная сумма и минимальный опыт

Банковский вклад

Как известно, Банк России уже долго удерживает ключевую ставку на минимальном уровне за всю историю, а в перспективе может снизить ее еще сильнее. Все это означает одно – банки уже снизили ставки по вкладам до минимума. Так, сейчас крайне сложно получить даже 5% годовых – почти все банки теперь дают высокие проценты лишь за дополнительные условия (например, активное использование карты), поэтому вклад стал самым простым и наименее доходным инструментом.

Однако и тут есть интересные возможности – например, пока все банки с трудом могут заплатить 5% годовых в рублях, банк «Восточный» готов давать 5,5% годовых по накопительному счету. Конечно, есть и подвох – ставка по нему может измениться в любой момент (по условиям договора счета банк имеет на это право), но учитывая, что проценты начисляются постоянно, это хороший вариант.

В целом же, отмечают эксперты, вклад – самый простой инструмент накопления, максимум возможностей которого заключается в сохранении денег, но не в приумножении. Однако при комбинации с другими инструментами – например, валютой, на вкладе можно заработать чуть больше (но и риски потерять деньги тоже есть).

Наш эксперт, кандидат экономических наук Роман Лавник отмечает:

Больше всего в России обладателей небольших накоплений в размере 100 тысяч рублей (плюс-минус). Конечно, такие средства не вложить в недвижимость или бизнес, поэтому единственное, что можно предложить – выбрать или депозиты с высокой доходностью в размере 7-8%, что перекрывает текущую инфляцию (Росгосстрах-банк предлагает вклады с 8% годовых, Дом-РФ – 8%, Абсолют-банк – 7,40%), или вложиться в приобретение золота или валюты, которые сейчас однозначно растут в цене и будут расти еще довольно длительное время.

Роман Лавник, к. э. н., управляющий партнёр компании «Лавник и Партнеры»

Покупка иностранной валюты

Мы однажды уже сравнивали доходность такого варианта с долларом и евро при условии покупки валюты в 2014 году и продажи ее сейчас. Как оказалось, доходность действительно может быть высокой – но лишь в период кризиса. С другой стороны, сейчас евро показывает уверенный рост по сравнению с долларом (соответственно, и по сравнению с рублем), поэтому в перспективе валюта может стать инструментом для накоплений.

Но все же прогнозы аналитиков по рублю – достаточно оптимистичны, что не очень хорошо для сторонников валютных сбережений. С другой стороны, такой вариант не несет рисков полной потери денег – даже если доллар или евро «отскочат» от высокого курса, слишком сильно они не упадут.

В данном случае можно даже диверсифицировать портфель, считает инвестор Дмитрий Новичков. По словам эксперта, оптимальным вариантом будет комбинированный портфель из накопительного счета, долларов и евро:

С капиталом в 100 000 рублей не имеет смысл тратить время на анализ рискованных инструментов, так как затраченное время не стоит доходности, которую эта сумма принесет. Поэтому лучшим решением для такой суммы является диверсификация риска девальвации рубля. Большинство из нас получает зарплату в рублях, но мы используем валюту при путешествиях и покупках через зарубежные онлайн сервисы (Amazon, Ebay). При этом курс рубля стабильно растет относительно курса других валют. Для того, чтобы этого избежать, я бы посоветовал разделить капитал на две части:

50 000 рублей – оставить в рублях и положить на карточку с процентом на остаток (Альфа-банк, Тинькофф)

25 000 рублей – покупаем доллары

25 000 рублей – покупаем евро

Валюты не принесет вам доходность, но, как минимум, поможет сохранить имеющуюся сумму инвестиций. К тому же совсем не нужно тратить время на изучение рынка.

Дмитрий Новичков, частный инвестор, автор канала NDV Инвестиции.

Индивидуальный инвестиционный счет

Это изобретение российских законодателей, которые решили «приучить» россиян к работе на финансовом рынке. Это такой брокерский счет, по которому предусматривается один из двух налоговых вычетов:

- можно получить возврат НДФЛ с суммы, внесенной в течение года на ИИС;

- можно освободить от НДФЛ полученный с помощью ИИС доход.

Основное ограничение – счет должен быть открыт не менее 3 лет, соответственно, условная доходность в 13% НДФЛ фактически делится на 3 года. С другой стороны, на ИИС можно покупать акции, облигации, валюту и некоторые другие активы.

Среди минусов ИИС – отсутствие гарантирования сохранности средств (даже на счетах у брокера), необходимость продержать деньги на счете как минимум 3 года, ограничение по сумме (не более 400 тысяч рублей на счете). Тем не менее, многие банки предлагают комбинированный продукт «вклад + ИИС», по которому обещают двузначную цифру доходности, поэтому при правильном подсчете такой вариант может быть выгоден.

Об этом говорит и инвестор Евгений Назаров – по его словам, можно открыть ИИС и купить на него самый простой инструмент – облигации федерального займа, и получать неплохую доходность:

Один из консервативных инструментов является ИИС (индивидуальный инвестиционный счет) с помощью которого можно сформировать около 20% годовых. 13% за счет налогового вычета и 5-7% можно спокойно получить за счет покупки облигаций. Самый простой вариант – это ОФЗ, которые сейчас дают около 6%, также можно подыскать надежную корпоративную облигацию, например, облигации РЖД, Тинькофф, МТС, сейчас дают в среднем около 6,5% + 13% налогового вычета в сумме мы получаем максимально консервативные 19,5% годовых в рублях. А облигации Россельхозбанк дают около 8% годовых, что в сумме с налоговым вычетом дадут 21% годовых в рублях.

Евгений Назаров, инвестор, профессиональный управляющий инвестфондами.

Вложения в НПФ

Негосударственные пенсионные фонды больше всего известны как управляющие пенсионными накоплениями (куда их можно при желании перевести из Пенсионного фонда России). Однако на самом деле, НПФ предлагают и другие программы, в том числе полностью независимые от государства. И для тех, кто хочет накопить себе на пенсию, тоже существуют специальные программы.

Здесь все зависит от того, с какой целью нужно копить деньги – если речь идет об обеспечении достойной пенсии, то НПФ – один из простых и достаточно надежных вариантов (правда, если правильно выбрать фонд).

Представитель одного из НПФ, Евгений Биезбардис, говорит, что в случае с индивидуальным пенсионным счетом фонд не сможет завести накопления клиента в минус:

Вариант первый. Вы понимаете, что основную часть из своих средств вы не будете расходовать до назначения пенсии. Можно открыть индивидуальный пенсионный счет в негосударственном пенсионном фонде. НПФ будет инвестировать ваши средства и начислять доход. Причем в зависимости от располагаемой суммы можно оформить несколько договоров, чтобы не рисковать последствиями от досрочного снятия всех денег единовременно. Минимальный взнос может быть ограничиваться 1-50 тыс. рублей и может не требовать новых взносов.

Плюсы: при любом развитии событий на фондовом рынке фонд не вправе начислить убыток на счета клиентов по негосударственному пенсионному обеспечению. Еще вы наделяетесь правом ежегодного получать социальный налоговый вычет в размере 13% от взносов (только с суммы не больше 120 тыс. руб. в рамках одного года). Его можно инвестировать обратно в пенсию, тогда доход будет выше. К тому же средства в НПФ на этапе накоплений защищены от взысканий третьих лиц – то есть судебных приставов или при разводе.

Минусы: на добровольные пенсионные накопления не распространяется действие системы гарантирования. Но законодатели уже анонсировали исправление этой ситуации и даже планируют ускорить ее введение и для добровольно сформированных пенсионных средств.

Вариант второй. Вы хотите сделать среднесрочные вложения – например, на пять лет. Тогда вам надо обратить внимание на продукты НПФ с минимальной гарантированной доходностью, которые фактически являются альтернативой все менее доходным банковским вкладам.

Однако обращу ваше внимание – речь идет именно о минимальной доходности, то есть при удачном развитии ситуации на финансовом рынке фонд принесет доход выше гарантированной величины. Причем этот доход на следующий год будет капитализирован и на него распространятся условия безубыточности. Но и неудачное инвестирование тоже не исключено. Однако в неблагоприятной ситуации фонд гарантированно начислит указанный в договоре процент, который соизмерим с текущей ставкой по депозиту. С увеличением суммы первоначального взноса фонд может предложить и более высокую минимально гарантированную доходность.

Евгений Биезбардис, руководитель Центра анализа НПФ «Сафмар».

Акции биржевого фонда (ETF)

Торгуемый на бирже фонд (он же exchange-traded fund или ETF) – это фонд, который может состоять из практически любых активов: акций, облигаций, товаров, и т.д. При этом сам фонд тоже делится на акции, которые свободно обращаются на бирже. Фактически покупатель акций ETF получает определенную долю от активов этого фонда, и, как правило, эти активы грамотно подобраны с учетом соотношения надежности и доходности.

Такие фонды отличаются от российских ПИФов (например, нет минимальной цены участия, а операции по акциям можно проводить в течение всего торгового дня. Что интересно, есть биржевые фонды, которые выплачивают дивиденды, а есть такие, что всю прибыль направляют на покупку новых бумаг (благодаря чему растет стоимость акций такого фонда).

В целом такой инструмент считается не самым рискованным, но и не самым надежным – тем не менее, и ETF есть в рекомендациях опрошенных нами инвесторов. Так, инвестор Евгений Назаров советует обратить внимание на ETF, в основе которых лежат предприятия ведущих стран мира или надежных секторов экономики:

Покупка индексных бумаг подойдет для долгосрочных инвесторов любого уровня подготовки. Например, ETF ведущих стран или ETF на крупные сектора экономики. Этот способ инвестирования самый оптимальный для новичков, т. к. покупая, например, FXIT (ETF – на IT сектор США) вам не нужно проводить анализ десятков компаний, за вас уже собраны эти десятки ведущих компаний в одну бумажку, можно сказать вы уже покупаете сразу готовый диверсифицированный портфель IT сектора. Но несмотря на то что там уже собрано множество компаний, нужно диверсифицировать свой инвестиционный портфель так же и по секторам экономики, поэтому часть денежных средств можно разместить в ETF бумаги экономик ведущих стран, FXCN (Акции ведущих компаний Китая), FXDE (Акции ведущих компаний Германии), FXUS (Акции ведущих компаний США) RUSE (Акции ведущих компаний России, индекс РТС) и часть денежных средств для диверсификации разместить в золото, как защитный актив, в него есть множество путей инвестирования, но выберем также максимально простой и менее энергозатратный, покупаем либо ETF на золото FXGD или как альтернатива, берем акции золотодобывающей компании, например, Полюс золото (PLZL) или Полиметалл (POLY).

Также индексные ценные бумаги – отличный вариант для долгосрочных инвестиций, т. к. на их покупку тратится очень маленькое количество времени, а на истории они зачастую оказываются прибыльней многих инвестиционных фондов, которые каждый день мониторят и анализируют рынки, строя бесконечные графики и прогнозы. Попробуйте просто на протяжении 10-20 лет каждый месяц покупать индексные бумаги себе в инвестиционный портфель, и вы приятно удивитесь полученным результатом. Данный способ инвестиций подходит ко всем категориям людей начиная от тех, кто имеет 100 000 рублей и для тех, кто имеет более 5 миллионов.

Евгений Назаров, инвестор, профессиональный управляющий инвестфондами.

Ставки растут – ищем более прибыльные варианты

Вложения в акции без ИИС и в разных вариациях

Акции – это основа фондового рынка, но в рамках ИИС (чтобы попасть под вычет) можно покупать только российские акции или иностранные на российских биржах. Но на самом деле вариантов у инвестора куда больше – а бумаги самых привлекательных эмитентов могут расти на сотни процентов в определенных ситуациях. Поэтому эксперты советуют тем, кто уже более опытен в инвестициях, обратить внимание на акции зарубежных эмитентов.

Вариантов может быть несколько:

- строить инвестиционный портфель, повторяющий структуру какого-нибудь надежного биржевого индекса. Например, вкладываться в бумаги компаний, находящихся на верхних строчках индекса S&P500. По сути, это тот же ETF, но в данном случае можно собрать портфель практически по любой схеме, не привязываясь к конкретному фонду. С другой стороны, здесь будет выше риск (в ETF инвестициями занимаются профессиональные управляющие;

- вкладываться в акции компаний, ориентированных на экспорт . Сейчас это направление будет интересно, потому что рубль в очередной раз начал падать (а слабый рубль всегда выгоден экспортерам. Как отмечает финансовый аналитик Игорь Кучма из TradingView, Inc., акции нефтегазовых компаний могут расти благодаря слабеющему рублю;

- вложения в акции компаний, услуги которых востребованы в период пандемии . Такими, как считает Игорь Кучма, стали интернет-компании (FAAMG – это Facebook, Apple, Amazon, Microsoft и Google), а также стриминговые сервисы (вроде Netflix) и разработчики программных продуктов для удаленной работы (Zoom, Slack и Microsoft).

Другой сценарий – выбрать одну из перспективных отраслей, например, финтех-стартапы, считает трейдер Андрей Березин. По его словам, сейчас есть несколько вариантов крупных инновационных компаний, вложения в которые могут принести кратно больше первоначальной суммы:

Если человек хочет заработать значительную сумму на инвестициях, вкладываться надо в большие частные компании. То есть компании, которые еще не вышли на биржу, но собираются это сделать. Примеры – всем известная SpaceX Илона Маска, финтех-стартапы Revolut и Robinhood, сервис для аренды жилья Airbnb.

Чем эти компании привлекательны для инвесторов? Они стремительно развиваются и дают доходность значительно выше, чем публичные (торгующиеся на бирже) компании. Так, акции Revolut с 2017 года подорожали на 996%, то есть в 10 раз! Это огромная прибыль по меркам инвестиционного рынка. Вложив 1 млн рублей, за три года инвестор мог увеличить эту сумму до 10 млн. Акции Robinhood с 2017 года выросли на 761%. Разумеется, такую доходность показывает далеко не каждая частная компания, но прибыль в 30-100% – вполне обычное дело.

Инвестировать в частные компании можно двумя способами. Первый подходит для обладателей суммы от 3,5 млн рублей: инвестор покупает акции через управляющую компанию, которая сотрудничает с иностранным брокером. Второй способ более демократичный – для инвесторов с чеком от $100: при желании можно приобрести всего одну акцию (или больше) в виде цифрового актива. Акции цифровизируются в соответствии с законодательством.

Варианты одинаково прибыльные, но в первом случае инвестор в итоге получит большую сумму, потому что изначально больше вложит. При этом вкладывать в акции частных компаний рекомендуется до 50% инвестиционного портфеля, то есть до половины суммы, которой располагает инвестор.

Андрей Березин, управляющий партнер инвестиционной компании Raison Asset Management.

Вложиться в драгоценные металлы

Золото, серебро, платина и другие драгоценные металлы с начала года показали впечатляющий рост цен. Например, золото подорожало с начала года на 30%, достигнув исторического рекорда по стоимости – более 2000 долларов за тройскую унцию. Сейчас золото вернулось на чуть более низкие позиции, но все равно сильно в цене не теряет.

Вслед за золотом подорожали и другие драгоценные металлы – в частности, серебро и платина. При этом если золото – в первую очередь, инвестиционный актив, то серебро и платина активно используются в промышленности. Например, спрос на платину растет на фоне роста автопроизводства в Китае – металл можно использовать в производстве автомобильных катализаторов.

Что касается вложений, то вариантов есть много:

- можно купить золото или серебро в банковских слитках;

- можно купить инвестиционные монеты;

- можно открыть обезличенный металлический счет («условный» металл, который дорожает и дешевеет вместе с обычным);

- можно вложиться в золотые биржевые фонды (они как раз активно скупают металл).

В любом случае, вложения в металл – относительно надежны, так как их мировые запасы конечны, а спрос не ослабевает.

Вложения в драгоценные металлы можно комбинировать и с другими финансовыми инструментами, объясняет Антон Рогачевский с кафедры «Банковское дело» Университета «Синергия»:

При наличии у инвестора условно суммы 500 тыс. руб. уже можно говорить о диверсификации портфеля, например вложения в ценные бумаги, драг. металлы, доверительное управление, криптовалюта и т. д. Свободные денежные средства свыше 1 млн. руб. дают своему владельцу более широкое поле для деятельности. Тут уже может подключаться недвижимость, вкладываться в дружественный бизнес или даже начать свой собственный.

Антон Рогачевский, старший преподаватель кафедры «Банковское дело» Университета «Синергия».

Кстати, заработать на росте золота можно и необычным способом – инвестировать в акции и облигации золотодобывающих компаний, которые растут в цене вслед за добываемым ими металлом.

Открыть свой бизнес по франшизе

Свой бизнес – это всегда риск, но при этом и шансы получить более серьезную отдачу от своих инвестиций. Открывать бизнес полностью «с нуля» сложно, поэтому начинающие предприниматели чаще выбирают бизнес по франшизе. Компании, которая продают франшизы, уже смогли отладить все бизнес-процессы, разработать дизайн, подготовить продукцию, а главное – все это передают покупателю франшизы.

Вариантов есть масса, в России по франшизе можно открыть и ресторан, и магазин, и детский центр, и даже пункт выдачи посылок транспортной компании. Соответственно, в зависимости от уровня франшизы и масштаба будущего бизнеса зависит и сумма инвестиций. Например, недавно российский Forbes составил рейтинг самых интересных франшиз, и в числе самых «дешевых» предложений оказались транспортная компания СДЭК, футбольная школа и мобильная автомойка. Как обещают авторы рейтинга, по большинству из франшиз дешевле миллиона рублей окупаемость приходит уже в первый год работы.

Как нам рассказал Ильнар Шамсутдинов, представитель одной из сети кофеен самообслуживания, за «вход в бизнес» нужно будет заплатить 355 тысяч рублей – это включает в себя все оборудование и электронную систему управления (но при этом формально это не франшиза – а просто стоимость оборудования). Плюсом придется заплатить за аренду и другие платежи, а с точки зрения выручки картина следующая:

Чтобы начать зарабатывать на кофейном бизнесе вам потребуется 355 000 рублей. Это самый низкий порог входа в бизнес.

Себестоимость напитка (300 мл) – 30 рублей

Цена напитка – 100. Чистая прибыль (маржа) – 70 рублей

В день вы продали 20 напитков: 70*20 = 1400 рублей в день

1400*30 дней = 42000 рублей в месяц

42000 * 12 месяцев = 504 000 рублей

Окупаемость – 8.5 месяцев

30 рублей это средняя цена с учетом обслуживания, а роялти и паушальных взносов у нас нет. Наши партнеры могут менять цены и если вам интересно, у нас 157 кофе-баров по всей России и в ближайшее время открываем зарубежный рынок.

Мы не являемся франшизой, мы лишь предоставляем готовое решение для партнеров.

Ильнар Шамсутдинов, основатель сети кофеен самообслуживания HOHORO.

Другие варианты бизнеса с минимальными вложениями – посредничество при поставке товаров на маркетплейс, говорит Станислав Твердохлеб из АНО «Центр развития промышленных инноваций». Он отмечает, что многие местные предприниматели просто не знают о том, что можно торговать через Ozon или Wildberries, поэтому недополучают выручку. При этом посредник может зарабатывать благодаря нестандартному подходу – например, освоить предметную или 3D-съемку.

Имея больше ресурсов, можно двигаться в сторону посредничества на более высоком уровне – например, в том же франчайзинге или развивать сферу импортозамещения.

Максимальная сложность, максимальная доходность

Еврооблигации

Несмотря на свое название, еврооблигации необязательно должны быть номинированы в евро – это просто облигации, которые торгуются не в той стране, где выпущены. Другими словами, долларовые облигации в России будут еврооблигациями (даже если их выпускает российский Минфин). И это неплохой способ заработка – особенно в условиях, когда российские банки снизили до предела доходность по валютным вкладам.

Сложность с еврооблигациями в том, что они обычно торгуются вне бирж – то есть, простому обывателю их купить будет не так просто. С другой стороны, некоторые выпуски есть даже на Московской бирже, да и вне ее еврооблигации купить все же можно, пусть и сложнее.

При этом для инвестора такие бумаги представляют интерес:

- относительно высокая доходность уже в валюте. То есть, при девальвации рубля можно будет заработать как на курсовой разнице, так и на процентах;

- облигации можно свободно продавать , причем их стоимость обычно учитывает будущий доход (то есть, чем ближе к дате погашения, тем дороже облигация);

- еврооблигации можно покупать даже на ИИС (но только на Московской бирже) и получать налоговый вычет, они доступны для неквалифицированных инвесторов.

Об этом же говорит и эксперт по финансовой грамотности Алексей Максимченков – хоть еврооблигации и кажутся чем-то сложным, на самом деле это не так:

Стабильно – это вложения в золото, доллары, еврооблигации. Это легко и просто. А если взять более рискованные, то туда надо уже погружаться. Чем меньше человек знает, тем больше он может потерять. Почему я советую, если вкладывать в рисковые виды инвестиций, то человек должен иметь какой-то опыт.

Алексей Максимченков, инвестор и эксперт по финансовой грамотности.

Краудлендинг

Этот вариант вложений нам рекомендовали сразу несколько экспертов. Если кратко, то это новый способ финансирования бизнеса, когда средства нескольких инвесторов (как правило, это физические лица) объединяются через специальную площадку и передаются предпринимателю. Для бизнесмена это означает более простой процесс получения финансирования – и ставка ниже, и документы собирать не нужно, и даже залог не нужен.

Правда, кредитование бизнеса без залога – это уже крупный риск, так что краудлендингом может заниматься лишь тот, кто что-то в этом понимает. Средняя доходность инвесторов на специальных площадках – 15-30% годовых, что делает этот вариант вложений сопоставимым по прибыльности с более сложными инструментами.

В России краудлендинг регулируется законодательно – каждый неквалифицированный инвестор может вложить не более 600 тысяч рублей в год, а компания-заемщик обязана отвечать некоторым требованиям и публиковать финансовую отчетность. Но главное – площадка, которая выступает посредником, не несет никакой ответственности за возможные потери инвесторов.

Так что это не самый плохой вариант для инвестиций, но все же он слишком рискованный для новичка. С другой стороны, если не гнаться за максимальной доходностью (что несет повышенный риск), краудлендинг все равно принесет гораздо больше, чем банковский депозит или даже ОФЗ на ИИС.

Недвижимость, в том числе за рубежом

Вложения в недвижимость давно считаются стандартом надежности – она редко падает в цене, чаще растет, кроме того, может генерировать доходы от аренды. Сейчас, когда в России все еще можно оформить ипотечный кредит под 6,5% годовых, при везении можно просчитать все так, чтобы платеж по кредиту полностью закрывался доходами от аренды. А если деньги есть в наличии, то недвижимость – неплохой вариант их сохранить и приумножить. Правда, стоит понимать – льготная ипотека взвинтила цены на первичное жилье, поэтому нужно или подождать окончания программы (ноябрь 2020-го), или смотреть на вторичный рынок (не попадает в госпрограмму).

Но есть и более сложный вариант – недвижимость за рубежом. Вариантов там есть много – от экзотического Бали до вполне «спокойных» США, Канады и Великобритании. Например, Юрий Моша из компании «Второй паспорт» советует покупать недвижимость там, где право собственности хорошо защищено:

Людям со свободным капиталом свыше 5 миллионов рублей я как бизнесмен с 30-летним опытом советую инвестировать накопленные средства в зарубежную недвижимость. Если, например, вложить деньги в американскую недвижимость, то можно зарабатывать в год около 6% от потраченной суммы. Чтобы минимизировать риски потери инвестиций надо работать со странами, где право частной собственности хорошо защищено. Советую, опять же, США, Канаду, Великобританию.

Юрий Моша, глава компании «Второй паспорт».

Но нужно понимать, что жилье в этих странах может стоить дорого – для местных рынков куда более привычен вариант с ипотекой, что создаст сложности при последующей продаже жилья. Правда, пока есть арендатор, владелец тоже будет зарабатывать на таком вложении.

А инвестор Евгений Назаров поделился с нашими читателями своим опытом покупки недвижимости на Бали:

Сейчас я активно инвестирую в виллы на Бали и помогаю всем желающим по этому вопросу. На мой взгляд это сейчас одно из самых лучших вложений по соотношению доходности к риску. Бали отличное место для инвестиций, по данным tripadvisor Бали находится на первом мест по популярности туристических направлений в мире, по данным booking. om Бали занимает второе место среди желанных туристических направлений, а по данным Airbnb Бали находится в Топ – 3 мест по полярности среди туристов.

Сейчас есть два варианта – это инвестиции в субаренду вил, куда можно начинать инвестировать с 1 500 000 рублей и в постройку собственных вилл, где инвестиционный вход составляет от 2 000 000 миллионов в долю строительства виллы. После чего эти вилы сдаются в аренду туристам посуточно, в 2-3 раза дороже откуда формируется годовая доходность от 20% годовых в долларах. Сейчас пока границы закрыты тут есть возможность зафиксировать на 3 года цену на шикарную 3-х комнатную виллу за $1000 в месяц, а в обычное время она сдается от $200 в день. Даже если пандемия еще продлится на год, то эти виллы будут сдаваться богатым индонезийцам из Джакарты, что позволит находиться в точке безубыточности, а основную прибыль получать в последующие 2 года, что на дистанции может спокойно давать от 20% годовых в долларах, а не в рублях, что является очень хорошей доходностью по соотношению к рискам.

Евгений Назаров, инвестор, профессиональный управляющий инвестфондами.

Правда, стоит понимать – законодательство некоторых стран несовершенно, и для проведения сделки купли-продажи жилья в какой-то экзотической стране потребуется присутствовать там лично или отдать крупную сумму посреднику. Поэтому лучше сосредоточиться на более популярном и хорошо известном направлении.

Вложения в стартап или собственный самостоятельный бизнес

Эти варианты одинаково рискованны, но при этом могут принести доход гораздо выше, чем вклады, облигации или акции крупных компаний. В свое время весь крупный технологический бизнес проходил стадию стартапа – когда все решал не самый крупный взнос от инвестора, которому понравилась идея. Благодаря этому Джефф Безос или Билл Гейтс занимают высшие строчки рейтингов самых богатых миллиардеров.

Но где доходность – там и риск, на этом основано венчурное инвестирование (когда только 1 из 10 стартапов выживает, но прибыль от него перекрывает все вложения с хорошим плюсом.

Участвовать в стартапе можно по-разному – если есть возможность, то договориться об инвестициях напрямую, воспользоваться онлайн-площадками для поиска инвесторов, присоединиться к венчурному фонду, купить часть ETF или ПИФа, который ориентируется на рискованные вложения в технологические компании. Финансируя стартап, нужно заранее расписать права и обязанности сторон – например, какую долю получит инвестор, будет ли у него право голоса, как часто стартап будет отчитываться, но главное – каковы у компании планы по выходу на рынок и параметры будущего продукта.

Собственный бизнес – это, пожалуй, уже последняя ступень для инвестора, когда он уверен в своих силах и готов вкладывать в свой опыт и знания. Это абсолютная свобода в выборе деятельности (ограниченная разве что законами), но риск всецело остается на владельце, как и будущая прибыль.

Комбинирование вариантов инвестирования

Любой способ инвестирования в большей либо меньшей степени несёт в себе риск потери своего капитала. Потому людям, обладающим большим капиталом, в целях максимального снижения риска его полной потери, наш эксперт, Григорий Вершинин рекомендует комбинировать уже описанные выше способы инвестирования:

Предположим, у вас есть в наличии 5 миллионов рублей и более.

Таким гражданам необходимо диверсифицировать свои средства, то есть распределить их сразу по нескольким направлениям.Так, из 5 млн рублей и более можно 1,5 млн рублей направить на приобретение квартиры в областном центре. Такая недвижимость будет сдаваться за 15 тысяч рублей, что составляет доходность в 12% годовых при условии постоянной сдачи. Это выгоднее, чем любой банковский депозит, но сопряжено с рядом временных и ресурсных затрат. Но сдача квартиры в аренду будет приносить гарантированный и стабильный доход.

Оставшиеся деньги можно разделить между вложениями в ПИФ (паевые инвестиционные фонды) и направлением на поддержку бизнеса. Сейчас наиболее выгодны вложения в онлайн-бизнес – площадки в социальных сетях, блоги, сайты. При минимальных вложениях они приносят большой доход. Из ПИФ наиболее доходными являются Райффайзен — Информационные технологии — прирост более 82%; Технологии 100 Альфа-капитал – почти 75%; Брокеркредитсервис XXII век – прирост в 71%.

Григорий Вершинин, Управляющий партнёр Lavnik Investments

Куда вложить деньги, чтобы они работали — 7 выгодных способов инвестирования

Здравствуйте, друзья! С вами Александр Бережнов, предприниматель и автор сайта «ХитёрБобёр.ru»

При написании этой статьи я опирался на свой опыт, опыт своих друзей, а также изучил огромное количество материалов и побеседовал с крупными инвесторами-миллионерами, чтобы дать максимально компетентный и развернутый ответ.

Этим постом я начинаю серию статьей на тему «Куда вложить деньги».

Здесь мы рассмотрим как популярные способы вложения денег, так и «экзотические». Я выделю преимущества и недостатки каждого из них, а в самом конце подведу общий итог нашему обзору.

В конце статьи я расскажу, куда НЕ стоит вкладывать деньги, чтобы не прогореть. Итак, поехали!

1. Принципы грамотного инвестирования или на что смотрят опытные инвесторы

В этом разделе будут даны рекомендации в основном начинающим инвесторам — людям, желающим получить хорошую отдачу от своих вложений с минимальными рисками.

Здесь мы рассмотрим принципы, которых стоит придерживаться, чтобы получить процент от своих инвестиций выше банковского с практически такой же надежностью.

Почему я говорю, что практически с такой же? Помните золотое правило инвестирования?

Прибыль всегда пропорциональна рискам, которые берет на себя инвестор!

Может для кого-то покажется банальным, но первое с чего стоит начать инвестировать — приобрести необходимые знания. Это значит, что первые деньги лучше всего вложить не в акции, не в золото, не в банк, а сделать инвестиции в себя — они окупятся многократно. Так рекомендуют сделать два богатейших человека в мире — Билл Гейтс и Уоррен Баффетт.

После того, как у вас появятся необходимые знания и представление о разных финансовых инструментах, принципах их работы, ожидаемой прибыли и рисках, можете переходить к практике.

Принципы грамотного инвестирования ведущих мировых инвесторов

Принцип 1. Создайте финансовую подушку

Это значит, что без определенной финансовой базы КАТЕГОРИЧЕСКИ ЗАПРЕЩАЕТСЯ заниматься инвестированием. Исключение составляет лишь банковский вклад, так как это скорее не инвестиционный, а сберегательный инструмент.

Что такое финансовая подушка и как ее создать?

Финансовая подушка — это шестимесячный запас денег, на которые вы и ваша семья может прожить сохраняя привычный уровень жизни, не имея других источников дохода.

Создать такую подушку можно регулярно откладывая финансовые поступления (зарплату) или продав имеющуюся собственность.

Например, если ваша семья привыкла жить на 50 000 рублей в месяц, то вы должны иметь как минимум 300 000 рублей, чтобы начать заниматься инвестированием.

Исключением, когда вы можете начать вкладывать деньги под проценты не имея финансовой подушки, является наличие у вас пассивного дохода .

Пассивный доход — поток приходящих к вам денег, который не зависит от ваших ежедневных усилий, например от сдачи в аренду недвижимости, дивидендов по акциям или прибыли от существующего бизнеса.

Принцип 2. Диверсифицируйте вложения

Чтобы ваши деньги работали правильно, подумайте, куда их вложить, чтобы соблюсти принцип диверсификации, то есть разделения средств по разным инвестиционным инструментам.

Если вы стали интересоваться темой инвестирования, то наверняка это понятие вам знакомо. Иными словами это означает « не класть все яйца в одну корзину ». Если у вас есть корзина с яйцами и она упадет, то все яйца в ней разобьются и вы останетесь ни с чем.

Так произойдет и с вашими накоплениями (сбережениями), если вы все их вложите в одно дело (проект) или инвестиционный инструмент.

Кстати, диверсификация предполагает не только вложения в разные финансовые инструменты, но и в разные отрасли экономики.

Например, если вы вкладываете деньги в фондовый рынок, то старайтесь формировать свой инвестиционный портфель * так, чтобы ваши деньги работали в компаниях разных секторов.

Инвестиционный портфель — совокупность всех активов инвестора. Например, если у вас есть вклад в банке, акции, недвижимость, бизнес — все эти инструменты извлечения прибыли с точки зрения инвестиций будут называться вашим инвестиционным портфелем.

Чтобы ваш инвестиционный портфель был максимально устойчив к рыночным изменениям, вложите 20% свободных средств в банковский сектор, 20% в нефтегазовый, 20% в производственный, а 20% в сельскохозяйственный или продовольственной.

Так, если одна компания (сфера) начнет терпеть убытки, то остальные будут «вытягивать» ваши средства наверх и не дадут портфелю просесть.

Принцип 3. Контролируйте риски

Риски — это главная «проблема», с которой сталкиваются абсолютно все инвесторы.

Помните, прежде чем куда-то вложить деньги, подумайте над тем, сколько вы можете потерять и только потом — сколько можете заработать.

К сожалению, новички делают одну и туже ошибку — у них загораются глаза, вместо зрачков появляются знаки долларов и вот они уже в предвкушении миллионов потирают руки.

Как же на практике обстоят дела?

А на практике — всё по-другому! Переоценив свои силы и опыт, многие люди сразу пытаются заниматься агрессивным инвестированием и теряют деньги, вместо того, чтобы вложить деньги в более консервативные инструменты. Вот и получается в итоге, что жадность фраера сгубила.

Инвестиции — такая же наука как и любое другое профессиональное дело, а значит и эволюционировать в этом направлении нужно постепенно, идя от простого к сложному.

Начинайте со 100 или с 1000 долларов, и Бог вас упаси инвестировать сразу большие суммы, особенно в то, в чем вы не разбираетесь!

Верх безграмотности здесь — это занять деньги под процент и пытаться быстро «провернуть» их каким-то «супердоходным» способом.

В 99% из 100 это заканчивается потерей всей суммы и кредитным бременем, которое висит над вами дамокловым мечом.

Добрый совет

Не спешите, ведь если вы станете специалистом в сфере инвестиций, то ваши будущие миллионы от вас никуда не убегут. Напротив — если вы будете спешить и пытаться разбогатеть сиюминутно, то велик шанс на то, что вы никогда не заработаете большие деньги.

Принцип 4. Привлекайте соинвесторов

По мере накопления вашего опыта, как инвестора, вы можете вкладывать деньги сообща, образовывая инвестиционные пулы. Так вы сможете получите больше возможностей — куда вложить деньги, чтобы они работали с максимальной отдачей.

Например, вы нашли какой-либо проект или инструмент, привлекательный на ваш взгляд для инвестиций, у вас есть свободные средства, но их недостаточно. Тогда найдите тех, кто готов поддержать вашу инвестиционную идею и вложить деньги на паритетных началах вместе с вами.

В последние годы довольно распространенной темой стали памм-счета. В этом случает инвесторы передают в доверительное управление * свои денежные средства профессиональному управляющему финансовыми активами.

Доверительное управление активами — вид финансово-деловых отношений, где одно лицо или компания передает свои деньги (имущество) другому лицу — доверительному управляющему.

При этом управляющий не может распоряжаться на праве собственности этими средствами или имуществом, а лишь имеет право использовать его для извлечения прибыли, процент от которой он получает в качестве вознаграждения за успешное управление.

Так несколько инвесторов могут создать такой памм-счет в складчину и передать эту сумму в доверительное управление, при этом все риски по убыткам инвесторы берут на себя пропорционально вложенным средствам.

С управляющим таким счетом (трейдером) инвесторы могут договориться о том, чтобы он прекратил работу по счету при получении убытков в определенном процентном соотношении от величины счета.

Если подвести небольшой итог такой схеме инвестирования, то мы видим, что инвесторы готовы пожертвовать, например, 15% своих денег, чтобы потенциально получить 30% доход.

Принцип 5. Создавайте пассивный доход

Увеличение вашего капитала — это очень хорошо, но не менее важным моментом остается здесь создание пассивного дохода от ваших инвестиционных действий.

Почему это так важно?

Если вы поймете ход моих мыслей, то гарантированно взгляните по-новому на инвестирование своих средств.

Наглядный пример

Вы инвестировали 100 000 рублей и получили через год 130 000 рублей, то есть заработали 30% на вложенные денежные средства.

Однако, в следующий раз вы не можете дать 100%-ой гарантии, что заработаете еще 30% или более за год. Учитывая, что такая доходность намного выше банковской, означает, что и риски у этого способа намного больше.

Вы даже можете потерять большую часть суммы или ее всю, если что-то пойдет не так в следующий раз.

С другой стороны, если бы за 100 000 рублей вы смогли создать себе пассивный доход, например те же 2500 рублей в месяц, что также составляет 30 000 рублей в год, то в этом случае, вы без проблем можете взять в кредит те же 100 000 рублей и вложить их более консервативно, так ваш актив с пассивным доходом в 2500 рублей является гарантией возврата взятой в кредит новой суммы в 100 000 рублей.

Для того, чтобы лучше понимать, как создать пассивный доход и затем создавать активы с его помощью, рекомендую поиграть в игру «Денежный поток» знаменитого инвестора, предпринимателя и бизнес-тренера Роберта Кийосаки.

Кстати, вот что Роберт Кийосаки говорит о важности пассивного дохода:

2. С каких сумм можно начать инвестировать

Начать инвестировать можно с любых сумм. Если вы выбрали в качестве инвестиционного инструмента банковский вклад или акции, то здесь вы можете начать буквально со 100 рублей.

Если у вас совсем нет денег, то просто начните откладывать хотя бы по 10% от любого вашего дохода. Так вы сформируете привычку создавать себе финансовый резерв и по мере роста доходов, ваши сбережения будут пропорционально увеличиваться. Деньги будут работать на вас, в то время как вы отдыхаете.

О том, что нужно откладывать деньги, говорят все известные люди, обучающие успеху и правильному обращению с личными финансами: Бодо Шеффер, Брайан Трейси, Роберт Кийосаки, Уоррен Баффетт.

Дело в том, что многие люди с увеличением доходов начинают тратить еще больше и даже берут кредиты, так как им всё время не хватает денег. Это называется «дорвались до хорошей жизни».

Всё время контролируйте свой баланс между доходами и расходами, живите по средствам!

3. Куда вложить деньги, чтобы они работали — 7 выгодных способов инвестирования

Сейчас у многих людей разбегаются глаза от различных предложений — куда вложить деньги. Если открыть интернет и почитать статьи на эту тему, то кто-то предлагает купить такой-то супер-курс, пройдя который вы за неделю станете миллионером.

Но в большинстве случает все эти «волшебные таблетки» — не более, чем хороший способ увести ваши сбережения.

Сейчас мы рассмотрим классические способы, которые позволяют вложить деньги в понятные инструменты с прогнозируемой доходностью и умеренными рисками.

Способ 1. Банковский вклад

Это самый популярный способ сбережения денег, но его доход едва сравним с уровнем инфляции в стране. Так что если вы будете вкладывать деньги в банк и держать их там из года в год, то в лучшем случае просто не потеряете их, о более-менее ощутимом заработке здесь не идет и речи.

Сейчас в России принят закон, который гарантирует выплаты по вкладам в 1 400 000 рублей в случае, если банк разорится. Это относится ко всем банкам, имеющим официальную лицензию на осуществление банковской деятельности.

Ранее страховая сумма составляла 700 000 рублей . То есть если вы вложили в банк свои деньги и по каким-либо причинам он прекратил свое существование, то государство компенсирует вам ваши деньги, если сумма вклада не превышает страховую.

Сейчас в нашей стране есть сотни банков с процентными ставками от 2% до 6%.

Исторически сложилось, что самым популярным банком у наших граждан является Сбербанк, хотя здесь процент по вкладам один из самых низких, зато большая филиальная сеть и высокая надежность самого банка позволяют ему оставаться лидером по объему вкладов.

Плюсы и минусы вложения денег на банковский вклад

Плюсы:

- высокая надежность (низкие риски);

- высокая ликвидность (возможность в любой момент вернуть деньги);

- минимальный порог для инвестиций (начинать можно с 1000 рублей);

- простота и понятность инвестиционного инструмента.

Минусы:

- низкий процент по вкладам;

- потеря процента при досрочном снятии денег.

Способ 2. Фондовый рынок и ПИФы

Фондовый рынок — часть финансового рынка, где люди или компании могут приобретать акции, облигации, фьючерсы и другие ценные бумаги.

Если вы располагаете свободными средствами и хотите получить больший доход, чем в банке, однако принимаете на себя относительно большие риски, то фондовый рынок станет для вас хорошим инструментом.

Чтобы начать инвестировать в ценные бумаги, вам достаточно обратиться в банк или специализированную брокерскую компанию, которая занимается операциями на фондовом рынке.

Лично я рекомендую для этого две известных компании-брокера Инвестиционная компания «Атон» и Брокерский дом «Открытие». В эти компании вы можете спокойно вложить свои деньги, чтобы они работали и не бояться их потерять.

Во многих городах есть их офисы.

Кстати, говоря о фондовом рынке стоит отметить, что есть разные типы инвесторов по длительности вложения средств. Есть инвесторы краткосрочные , их еще называют спекулянтами. Это люди, которые покупают и продают ценные бумаги в течение короткого времени: от нескольких минут до нескольких недель.

Есть среднесрочные инвесторы, они покупают акции на несколько недель или месяцев. Так же есть инвесторы долгосрочные , обычно они действуют по принципу «купил и забыл» — вкладывают свои деньги на несколько лет в ценные бумаги, оценивая потенциал компании и отрасли в которой она работает.

К последнему типу инвесторов относится гуру инвестиций Уоррен Баффетт. Однажды его просили, когда стоит продавать купленные акции, и тогда Баффетт ответил, что никогда! Это его концепция долгосрочного инвестирования.

Вы можете самостоятельно управлять своими инвестициями или поручить это дело профессиональному управляющему (трейдеру).

Есть также специальные фонды, куда вы можете инвестировать средства — ПИФы.

ПИФ — паевой инвестиционный фонд. Это финансовая организация, которая самостоятельно формирует свой инвестиционный портфель из разных финансовых инструментов (акции, облигации, банковские деопозиты) и продает доли в этом портфеле — паи.

По итогам определенного срока управления вам начисляются проценты соответственно размера вашего пая.

Но если в банке вы точно получите в конце года больше, чем вложили, то здесь ваша доходность может быть отрицательной, то есть фонд может отработать в убыток.

Плюсы и минусы вложения денег в фондовый рынок и ПИФы

Плюсы:

- небольшая начальная сумма для инвестиций (от 1000 рублей и даже меньше);

- проценты по итогам отчетного периода обычно выше, чем в банке;

- большой выбор инвестиционных инструментов (акции, облигации, фьючерсы, опционы);

- возможность получать дивиденды;

- возможность самостоятельно составить инвестиционный портфель, выбрав гибкое соотношение рисков и ожидаемой доходности.

Минусы:

- относительно большая сложность процесса инвестирования по сравнению с банковским вкладом;

- относительно большие риски (можно получить убыток);

- в определенных случаях требуются специальные знания (при самостоятельном управлении инвестиционным портфелем).

Способ 3. Форекс (валютный рынок)

Форекс — глобальный мировой рынок обмена валют. Здесь вы можете обменивать (конвертировать) практически все известные валюты, то есть покупать одни денежные единицы за другие, например доллары за евро.

На Форексе зарабатывают трейдеры-спекулянты, большинство из них совершает торговые операции внутри дня.

Ведь мы хотим узнать все способы, куда вложить деньги, чтобы они работали и Форекс нам в этом поможет. Ведь здесь можно быстро увеличить капитал в несколько раз за пару месяцев. В популярной статье на нашем сайте я уже рассказывал о своем опыте торговли на бирже и о том, как заработать на рынке Форекс.

Действительно, на Форексе можно заработать очень большие деньги быстро. Однако, это сопряжено с огромными рисками и вы можете в считанные минуты потерять свой инвестиционный капитал.

Сейчас большое количество компаний предлагают услуги по торговле на Форекс. Такие компании называются Форекс-брокерами.

Дам вам хороший совет

Будьте осторожны, при выборе Форекс-брокера. Так как сейчас много компаний, которые не выводят ваши торговые сделки на реальный валютный рынок и вы просто играете на своем компьютере в торговой программе как в казино (естественно, проигрывая свои деньги).

Перед тем, как начать заниматься этим способом инвестирования, почитайте отзывы клиентов, сходите в офис компании, убедитесь в ее благонадежности и серьезности.

Плюсы и минусы вложения денег в Форекс

Плюсы:

- небольшой порог входа (обычно от 100 долларов);

- возможность быстро и много заработать;

- большой выбор инвестиционных инструментов (валютных пар для торговли).

Минусы:

- требуются специальные технические навыки и знания для инвестирования;

- очень высокие риски.

Способ 4. Биткоин (Криптовалюты)

Здесь можно очень хорошо заработать, но также и потерять, если не следить за рынком. Самая известная криптовалюта — Биткоин. Его основные преимущества: децентрализация, анонимность, безопасность, ограниченность. Это значит, что Биткоин не контролируется никакими государствами и благодаря ограниченной эмиссии и растущему спросу на криптовалюту, его цена в будущем будет только расти. Купить Биткоин по выгодному курсу можно в Матби — этот сервис является не только обменником, но еще и крипто-кошельком, где можно безопасно хранить криптовалюту.

Способ 5. Недвижимость

Один из классических инвестиционных инструментов, когда человек с деньгами задается вопросом куда можно вложить свои деньги.

Вы можете покупать как жилую, так и коммерческую невидимость. Естественно, что коммерческая недвижимость дает больший доход, чем жилая, однако, и требует больших знаний для ее грамотной покупки.

Интересный факт

К недвижимости кроме зданий также относятся земельные участки, водные объекты, корабли, самолеты и космические аппараты в соответствии с ГК РФ.

У недвижимости есть ряд больших преимуществ, но и недостатков этот способ инвестирования также не лишен.

Плюсы и минусы вложения денег в недвижимость

Плюсы:

- возможность сдать недвижимость в аренду и получать пассивный доход;

- возможность продать недвижимость и заработать на разнице между ценой покупки и продажи;

- надежный способ сохранить деньги (недвижимость в большинстве случаев защищает деньги от инфляции — обесценивания);

- за счет того, что недвижимость является материальным (осязаемым) активом, ее можно использовать для собственных коммерческих или некоммерческих нужд, например в помещении можно открыть бизнес, в жилой недвижимости можно жить.

Минусы:

- высокий порог входа (обычно от нескольких сотен тысяч);

- низкая ликвидность (нельзя быстро продать без существенной потери рыночной стоимости);

- подвержена механическим повреждениям — порча арендаторами, стихийные бедствия, форс-мажоры — взрыв газа, пожар и так далее (застрахуйте свою недвижимость во избежание потери денег при ее повреждении или утрате).

Способ 6. Собственный бизнес

Если у вас есть предпринимательская жилка и определенный коммерческий опыт, то одним из лучших решений для вас будет вложить деньги в собственный бизнес.

Перепродажи китайских товаров с большой наценкой (300-800%).

Вы можете оптом закупить товары в Китае или у оптового поставщика в крупном городе и начать их продавать через интернет. Часто такую схему еще называют «Бизнес с Китаем» — очень прибыльное и перспективное направление в рунете.

Команда нашего сайта лично знакома с успешным предпринимателем в этой теме Евгением Гурьевым. Женя не только давно и результативно ведет свой бизнес, но и обучает этому других.

Если вам хочется уже в ближайшее время запустить собственный стартап и начать зарабатывать 100-200 или даже 500 тысяч рублей через несколько месяцев — обращайтесь к Евгению и он проведет вас за руку по всем вопросам создания успешного бизнеса на продаже китайских товаров.

Обязательно посмотрите отзыв жениных учеников, чтобы вдохновиться их историями успеха:

Да, здесь также есть определенные риски, но вы гибко можете ими управлять, ведь в этом случае вы сами решаете, куда направить те или иные денежные средства, чтобы получить от них максимальную отдачу.

Особенно эффективно вкладывать деньги с собственный бизнес, если он уже работает, а ваши новые инвестиции помогут бизнесу приносить еще большую прибыль.

Плюсы и минусы вложения денег в свой бизнес

Плюсы:

- вы сами управляете своими деньгами, выстраивая и оптимизируя бизнес-процессы (являясь владельцем бизнеса);

- для бизнес-проектов довольно легко найти соинвесторов, что помогает привлечь большие суммы, чем если бы вложения осуществлялись в одиночку;

- на бизнес легче получить кредит, чем на другие инструменты инвестирования.

Минусы:

- высокие риски потери денег;

- низкая ликвидность большинства активов (нельзя быстро продать оборудование, товар и тому подобное без значительной потери стоимости);

- потеря доли в бизнес-проекте (в случае привлечения соинвесторов).

Способ 7. Доходные сайты (ДС)

98% всех сайтов созданы ради денег. Сайт, который вы сейчас читаете, тоже приносит доход. Причем такой способ заработка можно рассматривать и как работу (если заниматься всем самостоятельно), и как способ получения пассивного дохода (если делегировать ведение сайта специалистам).

Доходный сайт способен приносить владельцу деньги без его непосредственного участия. Преимущества этого способа в том, что доход вы получаете в долларах, вам не обязательно самому писать статьи и/или быть техническим специалистом, при этом владелец не привязан к месту: можно находиться в любой точке планеты. Даже если не заходить на сайт месяцами, он продолжит генерировать доход.

Есть много способов монетизации онлайн ресурсов, но самый распространенный и простой — автоматическое размещение рекламы.

Для этого достаточно установить рекламные блоки, где будут показывать объявления. Рекламная сеть платит определённый процент владельцу сайта, которому не нужно ничего делать самостоятельно. Его основная задача — сделать сайт достаточно посещаемым, чтобы он стал интересен для рекламной сети. Для этого нужно наполнить ресурс актуальной информацией, которая интересна пользователям. Такой сайт можно создать с нуля самостоятельно или купить готовый.

Размер заработка будет зависеть от трафика (количества посетителей) и тематики. Хорошими для монетизации тематиками считаются финансы, инвестиции, бизнес, но вполне реально монетизировать сайты любой тематики. Также вы можете зарабатывать на партнерских программах, размещая в статьях на сайте партнерские ссылки, публиковать заказные материалы за деньги и использовать другие способы получения дохода. Подробнее вы можете узнать на бесплатном интенсиве о доходных сайтах.

Плюсы и минусы вложения в ДС:

Плюсы:

- высокий денежный поток в валюте

- отсутствие привязки к месту

- возможность заниматься как бизнесом или превратить в источник пассивного дохода

- ликвидность (при желании легко продать)

Минусы:

- требует вложений на старте или времени на раскрутку ресурса

4. Бизнес по франшизе Суши Мастер – вкладываем деньги с выгодой

Собственный бизнес с нуля – довольно рискованное мероприятие. Для этого нужен солидный стартовый капитал, оригинальная идея и продуманная технология бизнеса. Но есть альтернативный вариант – воспользоваться готовой коммерческой моделью с заранее известным сроком окупаемости и гарантированной доходностью.

Сеть ресторанов японской кухни Суши Мастер имеет свои представительства в России, Китае, Украине, Литве, Венгрии, Казахстане и других странах. Основная доля бизнеса приходится на российский рынок.