Фонд Акций американских компаний (VTBA) от ВТБ — обзор, комиссии, сравнение с конкурентами

Биржевой фонд (БПИФ) от УК ВТБ-Капитал (тикер на бирже VTBA) инвестирует средства в американские компании, входящие в индекс S&P 500. Вернее его инвест. стратегия заключается в следовании за индексом.

Учитывая небольшую стоимость на бирже (всего несколько сотен за акцию) — покупка фонда, простая возможность вложиться в растущую экономику США и крупнейшие мировые компании.

А стоит ли это делать? Именно через БПИФ от ВТБ?

Возможно есть более выгодные альтернативы?

- Основные условия VTBA

- Какая историческая доходность? Выгодно ли инвестировать в индекс S&P 500?

- Сравнение с бенчмарком

- Альтернативы VTBA

- Выводы

Основные условия VTBA

Сколько хочет фонд за свои услуги?

Вознаграждение складывается из 3 ставок:

- плата управляющей компании — 0,62%;

- услуги депозитария — 0,18%;

- прочие расходы — 0,1%.

Комиссия за управление БПИФ VTBA составляет — 0,9% в год.

В октябре 2020 год УК ВТБ-Капитал снизила комиссии по всем своим БПИФ. В том числе и по VTBA — до 0.81%

Как фонд от ВТБ инвестирует в индекс S&P 500?

Наверное покупает акции в той же пропорции, как и в индексе? При изменении долей некоторых компаний (состав и пропорции индекса пересматривается ежеквартально) проводит дополнительные сделки для соответствия эталону? Что-то докупает, что-то продает.

Ребята из управляющей компании пошли более простым путем. Покупают иностранный ETF на индекс S&P 500. Который выполняет всю работу по поддержанию необходимых пропорций. Накидывают свой процент за управление и прочие расходы (0,9% в год). И продают российским инвесторам под собственным брендом.

Под капотом у фонда «Акций американских компаний» зарубежный ETF ISHARES CORE S&P 500.

Имеющий кстати тоже расходы на управление. Но … весьма и весьма скромные. Всего лишь — 0,04% в год. Разница в управлении более чем в 20 раз. Хорошие аппетиты у наших фондов. )))

Естественно, эти хоть и небольшие издержки будут переложены на российских инвесторов.

В итоге полные расходы за владение паями VTBA составят 0,85% в год.

Дивиденды есть?

Как и большинство российских фондов, все дивиденды реинвестируются.

Налоги и льготы.

Стандартные условия, как и для других ценных бумаг на российском рынке.

При продаже — 13% налог на прибыль. При владении паями более 3-х лет, льгота на освобождение от налога 3 млн. за каждый год владения.

Можно брать на ИИС. В том числе и второго типа. И не платить налоги на прибыль при продаже ранее 3-х лет.

Какая историческая доходность? Выгодно ли инвестировать в индекс S&P 500?

За последние почти 100 лет, американский фондовый рынок акций был один из лидеров роста. Показывая среднегодовую доходность выше мировых.

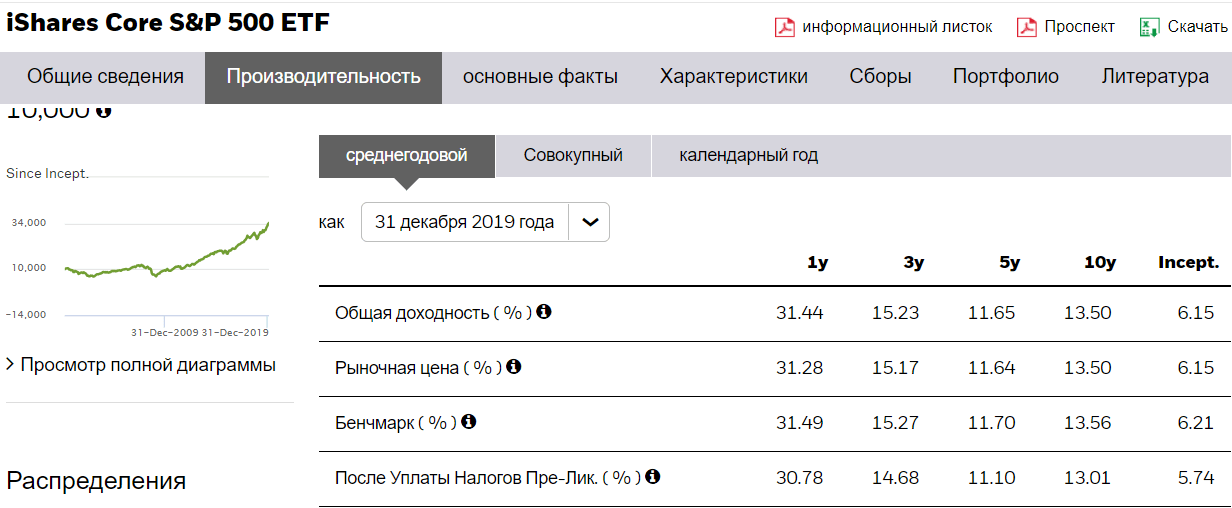

По самому фонду от ВТБ статистики пока мало. Но можно обратиться к его «старшему брату» — иностранному ETF ISHARES CORE S&P 500. Паи которого, ВТБ перепродает в России.

За последние 10 лет среднегодовая доходность фонда составила 13,5%. И самое главное — за десятилетие фонд отстал от своего бенчмарка (индекса S&P 500) всего лишь на 6 СОТЫХ ПРОЦЕНТА. Это говорит об отличном качестве управления.

Актуальные данным по доходности фонда найдете по ссылке…

Сравнение с бенчмарком

Из выше представленных доходностей, в идеале нужно отнять ежегодные расходы, в виде платы за управление фондом VTBA — 0,9%. И рассчитывать на чуть урезанную доходность.

Это в идеале. А как на самом деле?

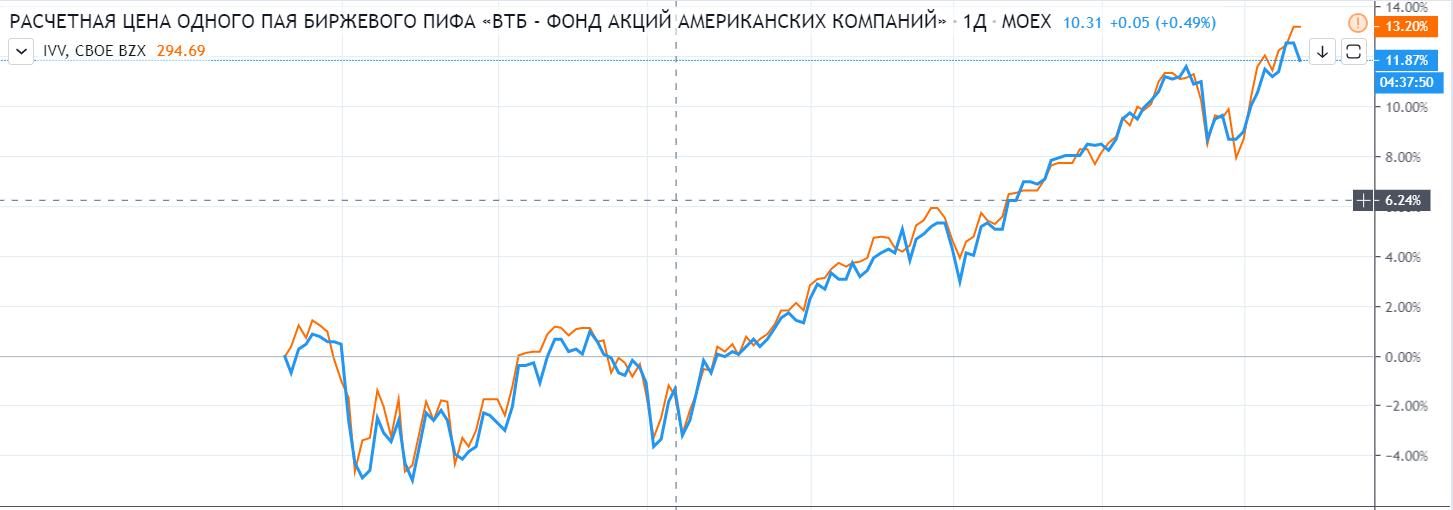

Как точно Фонд Акций американских компаний следует за своим ориентиром — ETF от iShares (тикер на бирже IVV)?

С момента запуска (20.06.2019) и по середину февраля 2020, то есть за 8 месяцев пайщики заплатила 0,6% комиссий (0,9% в год / 12 мес. х 8 мес.). То есть фонд должен отставать от IVV примерно на 0,6%.

По факту имеем следующую доходность:

- IVV — 13,2%;

- VTBA — 11,87%.

Разница в 1,33%. Это больше чем, чем 0,6%.

За 8 месяцев фонд отстал от своего эталона на 0,73% (за вычетом комиссий за управление). В годовом выражении это примерно +1,1% отставания.

И контрольный в голову! Иностранный фонд iShares платит дивиденды. И в ниже представленном графике (IVV) они не учитываются. А VTBA реинвестирует их в стоимость фонда.

Текущая див. доходность ETF на текущий момент — 1,9% в год. Можно добавить еще около 1% на отставание.

БПИФ VTBA отстает от своего бенчмарка (ETF IVV) примерно на 3% ежегодно (0,9% за счет комиссий + 2,1% прочие факторы).

Что это за факторы? Скрытые расходы, налоги фонда, валютная переоценка и эффективность управления фондом.

Сравнение БПИФ VTBA (синий) и ETF IVV (красный)

Сравнение БПИФ VTBA (синий) и ETF IVV (красный)

Альтернативы VTBA

Хорошо. Возможно фонд акций от ВТБ и отстает от своего бенчмарка на несколько процентов в год. Да, мы будем терять дополнительные деньги. В виде недополученной прибыли.

А есть ли у нас альтернативы на российском рынке? Более точные инструменты, отслеживающие индекс S&P 500?

На Московской бирже доступны еще 2 фонда. В принципе, комиссии за управление сопоставимые с фондом от VTBA.

- FXUS от Finex с комиссией 0,9%.

- SBSP от Сбербанка — комиссия 1%.

Но отличии от ВТБ, ребята самостоятельно покупают акции в необходимой пропорции. И поддерживают структуру. Без зарубежных фондов-прокладок.

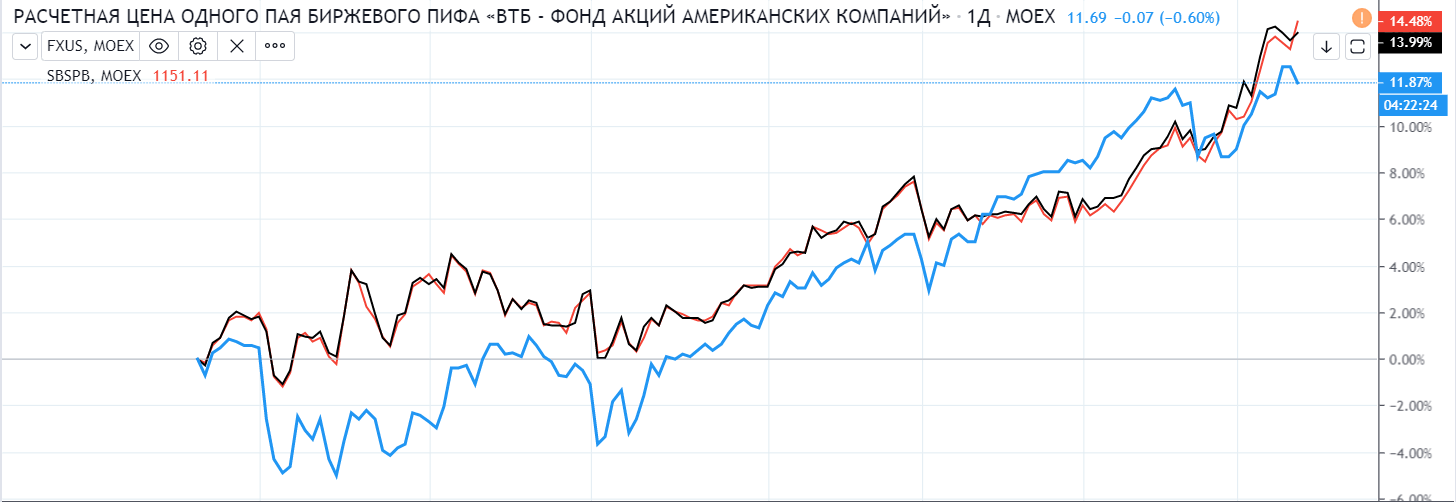

А теперь сравним графики доходностей всех трех фондов. С момента запуска БПИФ VTBA (июнь 2019), как самого младшего.

- VTBA — 11,87%;

- FXUS — 13,99%;

- SBSP — 14,48%.

Думаю дальнейшие комментарии излишни…

VTBA — синий / FXUS — черный / SBSP — красный

VTBA — синий / FXUS — черный / SBSP — красный

Выводы

Несмотря на заявленные средние комиссии (среди аналогичных фондов), БПИФ от ВТБ «Акций американских компаний», не очень то и справляется со своей задачей точного следования за индексом.

Конечно, рассматриваемый срок сравнения всего несколько месяцев. И возможно возникновение определенных погрешностей. И в будущем VTBA покажет себя. Догнав (и перегнав) конкурентов в лице БПИФ SBSP от Сбера и FXUS от Finex.

Но как то не хочется рисковать собственными деньгами и экспериментировать. Меньше чем за год, отстать от фондов, инвестирующих по аналогичной стратегии 2-2,5 процента! Это просто жесть.

Удачных инвестиций с правильными фондами!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

На сайте, где Вы брали графики неверные данные. Посмотрите тот же период на сайте МосБиржи

На rusetfs недавно появилось возможность смотреть графики сразу во всех валютах. VTBA — https://rusetfs.com/etf/RU000A100E21

Разница в доходности между IVV и VTBA, которая упоминается в статье, в большей степени объясняется не издержками ВТБ, а тем что они торгуются на разных биржах с разным временем закрытия, соответсвенно если после закрытия мосбиржи ivv вырос, то он опережает vtba, если упал — то наоборот.

Кроме того IVV не является точным бенчмарком для VTBA.

Правильнее сравнивать с ирландским iShares Core S&P 500 UCITS ETF (ISIN IE00B5BMR087) , тикер CSPX. Это тот etf, который покупает vtba.

Теоретически это лучше чем прямая покупка акций сша как у Сбербанка (а также покупка американских ETF как у Альфа капитала), потому что российские компании платят 30% налог на американские дивиденды. CSPX от Ishares и fxus от finex платят налог на дивиденды 15% потому что они юридически Ирландские. Теоретически российской компании выгоднее заплатить 0,07% ishares, чем платить лишние 15% на дивиденды. У финекса таких проблем нет, потому что он изначально в Ирландии.

Кроме того покупка одного зарубежного ETF это значительная экономия, в сравнении с покупкой 500 разных акций. Другое дело что в ВТБ сэкономленное решили положить себе в карман, вместо того чтобы сделать ниже комиссию за управление.

Плюс ishares имеет длительную историю создания индексных etf, по сравнению со Сбербанком. Поэтому у ВТБ ожидается низкая ошибка следования наравне с ishares, потому что втб нужно сильно постараться чтобы что-то испортить покупая одну единственную ценную бумагу.

С другой стороны Сбербанк на примере БПИФа SBMX на индекс мосбиржи, показал что алгоритмы индексации у него работают нормально.

—

А разница доходностей между sbsp, fxus и vtba, объясняется тем, что график и доходность у втб, которые указаны в статье, рассчитаны в долларах, а у сбера и финекса — в рублях.

Если взять рублевые данные для vtba, то результаты будут другими.

Хороший коммент. Я бы еще добавил, что анализ сделан по срезу информации на определенный день, в который сложились указанные в статье результаты. Хотя на последнем графике в правой его трети четко виден период, когда VTBA уверенно обгоняет обоих своих конкурентов. Да и незадолго до конца FXUS был выше, чем SBSP. То есть, по данным, снятым в другой день, выводы можно было бы сделать абсолютно противоположные. А если еще и исходную точку взять в тот момент, когда в самом начале графика VTBA оказался внизу, то прогресс этого фонда выглядел бы намного внушительнее. Это я всё к тому, что такие сравнения желательно проводить более комплексно, если хочется получить выводы, которые будут полезны в дальнейшем.

Инструкция: как купить американские акции на Московской бирже

С 24 августа 2020 года на Московской бирже появилась возможность купить акции 19 компаний из США. Среди них Amazon, Facebook, McDonald’s и другие. Рассказываем, как можно стать акционером известного бренда и заработать на этом.

Какие акции можно купить

С 24 августа на Московской бирже можно купить акции:

Стоимость 1 акции в долларах

Стоимость в рублях

The Boeing Company

NVIDIA Corporation (технологическая компания, разработчик графических процессоров)

Intel Corporation (технологическая компания, производитель полупроводниковых чипов)

Alphabet Inc. Class C (Google)

AT&T INC. (телекоммуникационная компания)

Exxon Mobil Corporation (нефтегазовая компания)

Pfizer Inc. (фармацевтическая компания)

The Walt Disney Company

Advanced Micro Devices, Inc. (производитель компьютерных процессоров)

Micron Technology, Inc. (производство современных полупроводниковых систем)

Mastercard Incorporated class A

Activision Blizzard, Inc. (разработчик компьютерных игр)

С 7 сентября 2020 года у инвесторов появится возможность купить акции Apple. До конца 2020 года будут доступны ещё 30 ценных бумаг. Среди них Nike, Coca-Cola, Johnson & Johnson, Ford и другие. К торгам допускаются наиболее ликвидные компании, входящие в индекс S&P 500 (индекс отслеживает стоимость акций 505 крупнейших компаний США).

Как купить акции

Не все инвесторы увидят американские бумаги в своих приложениях и терминалах. Московская биржа запустила торги, но попадание в список доступных для покупки будет зависеть от конкретного брокера. Например, в компании «Открытие Брокер» нам сообщили, что доступ к американским бумагам получат лишь те клиенты, которые заполнили форму W8 BEN , позволяющую избежать двойного налогообложения, а также те, кто может подать упрощённую форму. В Сбербанке американские акции будут доступны для всех. То есть, возможно, что для покупки бумаг придётся обращаться к брокеру, но некоторые компании сделают покупку возможной по умолчанию.

Статус квалифицированного инвестора приобретать не нужно. Покупка бумаг доступна даже для новичков.

Акции номинированы в долларах, но купить их можно будет только за рубли (дивиденды при этом будут выплачиваться в долларах). Бумаги продаются лотами — в каждом лоте 1 акция.

Бумаги можно приобрести в рабочие дни Московской биржи с 10:00:00 до 18:59:59 и с 19:00:01 до 23:49:59 по московскому времени.

Какие будут комиссии

Дополнительных комиссий за покупку иностранных акций взимать не будут, вы будете платить брокеру по своему обычному тарифу, плюс комиссию Московской биржи (она составляет 0,01% от суммы сделки, иногда комиссия биржи включена в стоимость платы брокеру, но чаще всего её нужно платить отдельно). Например, если купить одну акцию Facebook за $262 (19 431 ₽), то комиссия Московской биржи составит 1,94 ₽. В Сбербанке по тарифу «Самостоятельный» брокер возьмёт комиссию в размере 0,06% — 11,65 ₽. Итого инвестору нужно будет заплатить 13,59 ₽.

Как платить налоги

С американских акций могут взять два вида налога. Первый — налог на доход (НДФЛ) — 13%, которые возьмут при доходе с разницы в стоимости акций при покупке и продаже, когда вы будете выводить деньги с брокерского счёта. Брокер автоматически удержит налог.

Второй налог — с дивидендов, полученных от американских компаний. По умолчанию с россиян будет браться налог в размере 30%. Но его можно снизить до 13%, если заполнить через брокера декларацию W8 BEN. Это бесплатно, но нужно сходить в офис брокера для подписания документа. Тогда с дивидендов американская сторона будет удерживать 10%, а оставшиеся 3% нужно заплатить самостоятельно, подав декларацию 3-НДФЛ по итогам прошедшего года через личный кабинет на сайте ФНС.

Где выгоднее покупать американские акции

По словам заместителя генерального директора по электронной торговле компании «Открытие Брокер» Александра Дуброва, при покупке иностранных акций через Московскую биржу может получиться так, что курс доллара при определении стоимости бумаг в рублях будет выше текущего (по логике площадка должна закладывать в цену текущий курс валюты, но не исключено, что для снижения риска она может использовать курс хуже). Поэтому инвесторам, желающим покупать акции по справедливой цене, выгоднее покупать сразу на той бирже, где размещена ценная бумага, то есть на NYSE или NASDAQ. Тем, кто не хочет переводить деньги в валюту и на неё покупать, а предпочитает работать сразу с рублями, подойдёт Московская биржа.

Также покупать больше 1000 американских бумаг давно можно через Санкт-Петербургскую биржу. Для этого нужно запросить доступ к ней у своего брокера. Там бумаги покупаются за доллары, поэтому потерь на обмене валют нет и искажения цены не происходит.

При покупке американских акций через Московскую биржу выгодно использовать индивидуальный инвестиционный счёт — ИИС. В таком случае при его пополнении на сумму до 400 тысяч ₽ в год можно получать от государства до 52 тысяч ₽ каждый год.

http://vse-dengy.ru/upravlenie-finansami/pifyi/fond-aktsiy-amerikanskih-kompaniy-vtba.html

http://www.sravni.ru/text/2020/8/25/instrukcija-kak-kupit-amerikanskie-akcii-na-moskovskoj-birzhe/