Обзор лучших ETF на Московской бирже от PROSTGUIDE.RU

prostguide.ru

На данный момент ETF являются одним из самых свежих, но уже довольно хорошо изученных инвестиционных инструментов на Московской бирже. В данной статье мы рассмотрим основную информацию, сравним доходность и разберем плюсы и минусы каждого ETF на Московской бирже.

Что такое ETF?

Определение:

ETF — это торгуемый на бирже фонд в составе которого находятся валюты, акции, облигации драгоценные металлы.

Простыми словами:

Фонды в большом количестве покупают различные активы, создают из них диверсифицированный портфель и продают его доли-паи на бирже всем желающим.

При покупке паев данного фонда, условный Петя, покупает как бы микро доли всех активов внутри фонда.

На данный момент в листинге Московской биржи находится 18 различных ETF фондов:

ETF фонды от компании «FinEx»

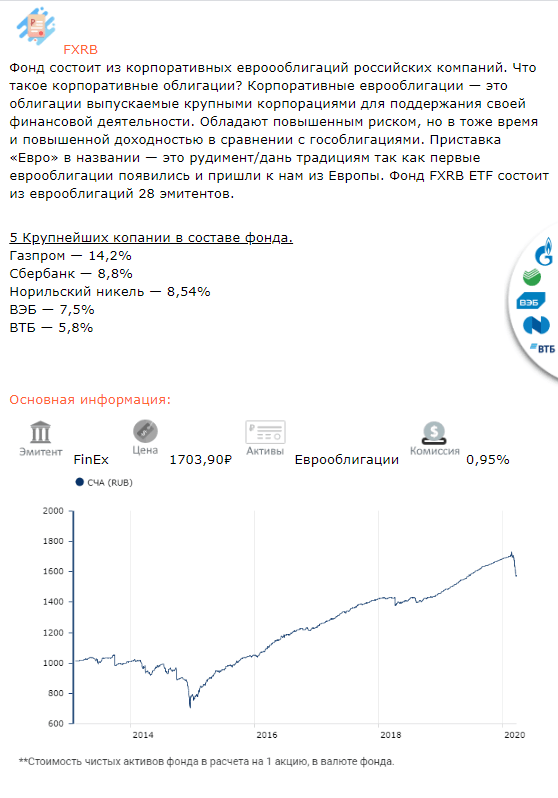

FXRB — Индекс российских корпоративных облигаций — расчет фонда в рублевом эквиваленте.

FXRU — Индекс российских корпоративных облигаций — расчет фонда в долларовом эквиваленте.

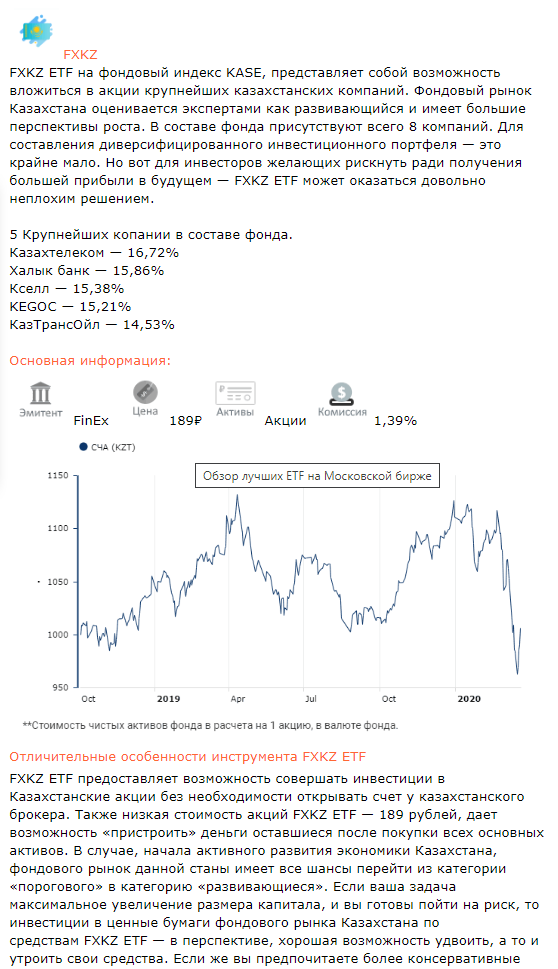

FXKZ — Акции Казахстанских компаний.

FXRL — Индекс РТС полной доходности «нетто».

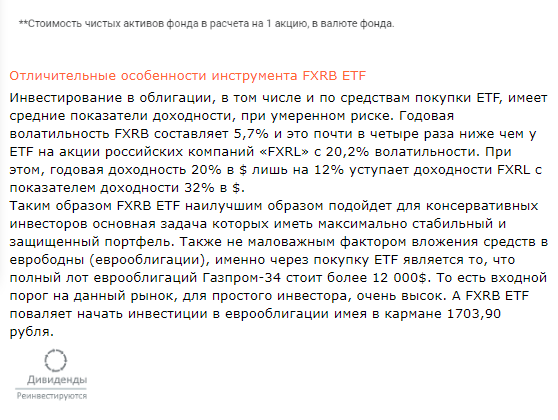

FXDE — Вложение в акции Германии и лидирующую экономику Европы.

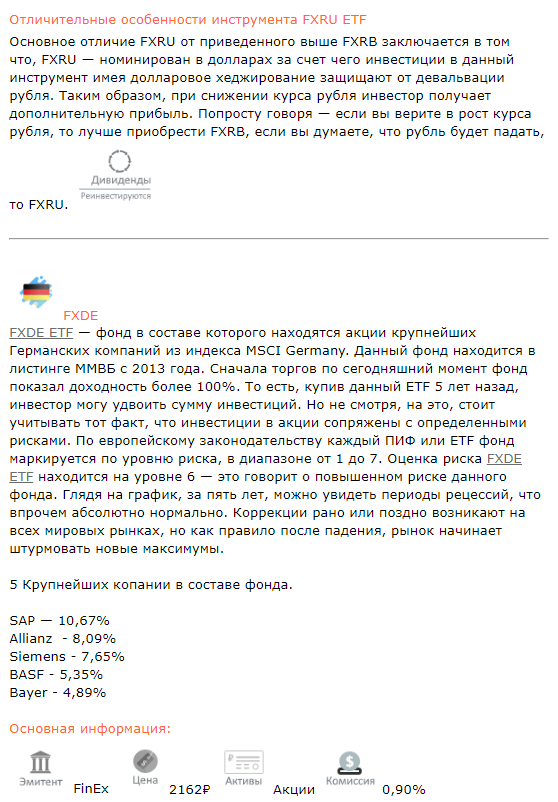

FXIT — Акции компаний ИТ-сектора США

FXCN — Акции Китая

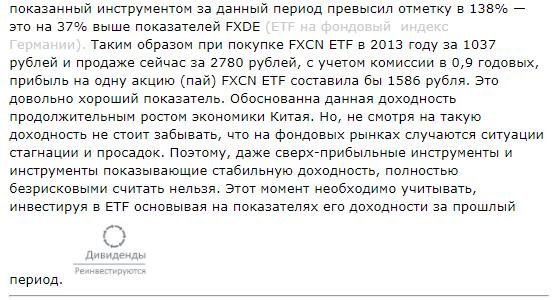

FXGD — Золото

FXRL — Акции России

FXWO — Глобальный рынок акций

FXTB — Краткосрочные гособлигации США

FXMM — Краткосрочные гособлигации США с рублевым хеджем

FXUS — Акции США

FXJP — Акции Японии ( Срок прекращения фонда 17.02.2020 )

FXAU — Акции Австралии ( Срок прекращения фонда 17.02.2020 )

FXUK — Акции Великобритании ( Срок прекращения фонда 17.02.2020 )

ETF фонды от компании «ITI Funds»

RUSB — Еврооблигации российских эмитентов.

RUSE — Индекс РТС

ETF фонды от компании «Сбербанк»

SBCB — Индекс МосБиржи российских ликвидных еврооблигаций

SBMX — ETF на акции российских компаний от Сбербанк.

ПРОДОЛЖЕНИЕ

- обсудить на форуме:

- ETF,

- Finex ETF

- Ключевые слова:

- ETF,

- etf на московской бирже,

- Московская биржа

- спасибо ₽

- хорошо

- +14

- 14K

Единственный из списка, достойный вложения фонд, — золотой FXGD. В странице по приведённой ссылке указано, что доступная валюта покупки — доллары. Но не упомянута торговля на рубли на ММВБ.

Также стоит иметь в виду, что одна акция соответствует 0.22 г золота. На сей момент 878.80 руб.

Ещё важнее, что контракты GLDRUB_TOM по 10 г золота и SLVRUB_TOM по 100 г серебра на ММВБ гораздо привлекательнее, т.к. при ничтожной разовой комиссии купли-продажи не требуют никакого вознаграждения эмитенту, вроде ежегодных 0.45% за FXGD ETF.

Эти контракты предлагают 6 брокеров: АК Барс, Актив (бывш.Доход), Кит финанс, Риком траст, Церих кэпитал, ITI Capital (Инвест).

Маркет-мейкер на ММВБ держит ВСЕГДА в очереди заявок по 1000-1500 контрактов со спредом купли-продажи в 0.1-0.15%.

Драгметаллы в граммах учитываются на брокерских ОМС. Единственное неудобство, что брокер не является налоговым агентом по драгметаллам. Но здравый инвестор держит золото-серебро не менее 3 лет и не заморачивается НДФЛ.

PS Для юрлиц, вроде, есть возможность получить поставку физического металла в Москве. Для физлиц непонятно, как этого добиться.

![]()

- 31 марта 2020, 10:36

- Ответить

Но здравый инвестор держит золото-серебро не менее 3 лет и не заморачивается НДФЛ.

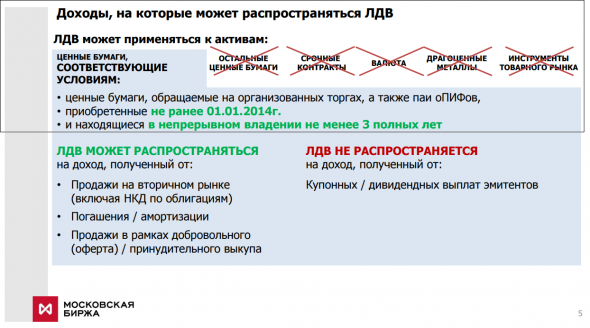

Rostislav Kudryashov, вообще-то на сами металлы трёхлетняя ЛДВ не распространяется. А вот на FXGD как раз да.

![]()

- 31 марта 2020, 11:15

- Ответить

Лучшие ETF фонды с высокой доходностью

Купить ETF — инвестиции у лучших брокеров. Котировки и доходность

Виды фондов

- Все

- Облигаций — низкий риск

- Акций — Высокий риск

- Валютных облигаций

- ETF

Что такое ETF и в чем их преимущества

ETF фонды — это инвестиционные фонды, включающие в себя акции нескольких десятков компаний. Аббревиатура расшифровывается как Exchange Traded Funds, то есть биржевые инвестиционные фонды, которые получили широкое распространение в последние годы. Для инвестора это возможность гарантированно сохранить капитал и получать стабильный пассивный доход. Они представляют собой корзину с акциями крупнейших компаний России и зарубежья, фонд отслеживает индексы выбранной биржи. К примеру, если индекс MSCI USA снижается, ценные бумаги теряют в цене. При повышении биржевых индексов стоимость будет расти.

Плюсы и минусы вложений в ETF

Основная особенность таких фондов — в том, что каждый из них торгуется по принципу обычных акций, но при этом содержит в себе целый ряд ценных бумаг крупных компаний. Даже если одна из них даст потери, общий индекс не продемонстрирует заметного снижения — это обусловливает повышенную надежность инвестиций. Риски минимальны, можно получить пассивную прибыль от дивидендов и при перепродаже.

Купить акции ETF выгодно благодаря нескольким плюсам:

- минимальные затраты на приобретение. Порог входа на рынок таких ценных бумаг может составлять всего 2–3 тысячи рублей. При этом по сути инвестор приобретает часть всего рынка, в котором участвуют крупнейшие и наиболее надежные компании. Это хороший вариант для начинающих инвесторов, не имеющих большого стартового капитала;

- формирование инвестиционных портфелей. Всего на московской бирже торгуются 14 ETF, можно диверсифицировать вложения, то есть направить капитал в разные фонды;

- возможность получить прибыль за счет разницы в курсах валют.

Наиболее доступные акции можно приобрести за несколько центов, самые дорогие — за сотни долларов. Биржевые инвестиционные фонды также позволяют вкладывать деньги в драгоценные металлы.

Как выбрать ETF

В России рынок ETF фондов только начинает развиваться, на рынке такого пассивного инвестирования пока функционирует только один провайдер — компания FinEx. Она предоставляет доступ к 14 фондам ETF, которые работают с акциями ведущих экономик мира — США, Германии, Китая и не только. Чтобы выбрать лучший ETF, стоит обратить внимание на следующие параметры:

- размеры фонда, состав компаний, чьи акции в нем представлены;

- перспективность базового биржевого индекса. Можно отследить величину доходности за последние годы и общую тенденцию;

- рискованность вложения в определенную валюту. Например, можно увидеть, что у инвестиций в доллар риски минимальны, так как его курс практически не дает крупного снижения.

Начинающему инвестору также стоит обратить внимание на порог входа — сумму, которая потребуется для приобретения одной акции.

Как инвестировать в ETF

Как и в другие ценные бумаги, частный инвестор может вложить деньги в ETF через брокера, при этом инвестировать можно только в те фонды, которые работают на российском рынке. Отличием от других инвестиционных фондов является отсутствие необходимости платить за управление финансами.

Для приобретения акций необходимо открыть торговую платформу, выбрать подходящий тикер и завершить сделку. Сам процесс совсем не сложен, этот способ инвестирования стал распространенным именно из-за простоты.

Хотя инвестиционный портфель составляется профессионалами, нет гарантии абсолютной защиты от убытков. При выборе необходимо проверять надежность фонда — за последние 20 лет в мире закрылось около 700 таких организаций. Сервис Banki.ru поможет найти надежный вариант для размещения и приумножения средств, здесь собрана актуальная полезная информация.

Если вам мало доходности по депозитам и вы готовы зарабатывать больше, робот — советник Right бесплатно подберет подходящие вам акции и облигации.

Смотрите телеформат «Цена вопроса».

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО ИА «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения». В случае, когда использование рекомендуемой формулировки не является практичным в силу ее объема, например, при направлении коротких сообщений на абонентские номера подвижной радиотелефонной связи клиентов, push-сообщений, рекомендуется использовать следующую формулировку «Не является индивидуальной инвестиционной рекомендацией.

Данные по доходности паевых инвестиционных фондов показаны по состоянию на 30.09.2020.

Данные по доходности ETF показаны по состоянию на 30.09.2020.

Данные предоставляются исключительно для целей ознакомления и не являются основанием для принятия финансовых и иных решений. Администрация сайта не несет никакой ответственности за любые ошибки, задержки в передаче данных или действия на основе этих данных.

*Доходность за год рассчитана по формуле: ((РСП на конец периода)/(РСП на начало периода)) -1) * 100%; где: РСП – расчетная стоимость инвестиционного пая ПИФ».

**Доходность за год рассчитана по формуле: ((РСП в долл. США на конец периода)/(РСП в долл. США на начало периода)) -1) * 100%; где: РСП в долл. США – расчетная стоимость инвестиционного пая ПИФ в долларах США по курсу ЦБ РФ на дату расчета».

http://smart-lab.ru/blog/608776.php

http://www.banki.ru/investment/mutual/etf/