Последний эшелон: позволит ли золото сохранить ваши сбережения в текущий кризис?

В кризис профи зарабатывают миллиарды на населении, которое бросается то в покупку валюты, то в покупку недвижимости. Так в чем же сохранить свои сбережения? Один из таких инструментов — золото.

В кризис деньги перераспределяются от слабых инвесторов к более сильным. Профи зарабатывают миллиарды на населении, которое в панике бросается то в покупку валюты, то в покупку недвижимости. Так в чем же сохранить свои сбережения? Один из таких инструментов — золото.

Золото — последний эшелон консервативных инвестиций. Золото не принесет вам фиксированный доход, но в кризис послужит «тихой гаванью» для ваших накоплений. Все крупные державы запустили печатные станки, увеличивают денежную массу, а это значит, что ближайший год-полтора деньги будут дешеветь, а золото — дорожать. Против законов экономики ничего не попишешь, и вам остается выбрать правильную форму для покупки и терпеливо подождать пару лет до окончания кризиса. И тогда вы удивитесь, насколько дороже вы сможете продать свой актив и купить что-то более нужное.

Золотые слитки

Безусловно, самый тактильный вариант инвестиций. Редкий случай, когда ваши вложения не на бумаге, а вы их можете наблюдать, держать в руках и даже иногда гладить. Но результат инвестиций не оправдает ваши ожидания из-за вмененного на покупку слитков НДС. То есть тройская унция (единица измерения золота) будет априори на 20% дороже рыночной цены, плюс расходы на экспертизу, если сами слитки не хранились в банковской ячейке. Это насколько золоту нужно подорожать, чтобы оправдать ваши ожидания? Поэтому и инвестируют в физические слитки в основном очень состоятельные люди, которые могут позволить себе не считать свою доходность, а обеспокоены только сбережением честно заработанных миллиардов.

Золотые украшения

Да простят меня наши прекрасные дамы, но золото в украшениях не является предметом инвестиций из-за включенной в цену работы ювелира. А она иногда достигает 80% стоимости изделия. И поэтому, когда становится совсем туго и ваши сокровища сдаются в ломбард, цена лома, по которой ломбард принимает украшения, чаще всего удручает. Поэтому и рассматривать такой вид инвестиций не стоит, а сережки и браслеты надо покупать не для сохранения капитала, а для души.

Золотые памятные монеты

Известный экономист Михаил Хазин рекомендует людям, которые совершенно не хотят заниматься инвестициями и вообще не верят в финансовые рынки, каждый месяц покупать монетку. Можно золотую или серебряную. Не важно. Вот покупаете и убираете в сейф. При наступлении у вас пенсии или просто сложных экономических времен вы всегда сможете воспользоваться своим личным «золотым запасом». С серебряными монетами нужно быть осторожнее — они окисляются. А вот золотые — надежные. НДС на них не начисляется, а для продажи существует вторичный рынок: вы всегда сможете их продать дороже, чем в банке, коллекционерам или организациям, осуществляющим обратный выкуп. И в заключение небольшой лайфхак: если вы забыли про день рождения вашего друга или родственника — у вас всегда под рукой есть готовый подарок.

Обезличенный металлический счет

Это вариант инвестиций в «бумажное золото»: вы покупаете некое количество виртуального металла в банке, где обслуживаетесь, и ожидаете, что в дальнейшем этот металл подорожает. ОМС можно пополнять, а можно частично вывести с него средства или закрыть в любое время без штрафов и потери накопленного дохода. Есть только два нюанса, о которых нужно помнить:

1) ОМС не застрахованы Агентством по страхованию вкладов, и в случае отзыва лицензии у банка вы потеряете все деньги;

2) в ОМС зашита комиссия банка.

Вне зависимости от роста или падения стоимости золота фиксированную сумму банку вы будете должны заплатить.

Золотой ETF

Это еще один вид «бумажного золота», но для его покупки уже надо открывать брокерский счет. Пугаться не нужно: во многих странах домохозяйки прекрасно управляют своими сбережениями на фондовом рынке, и у вас получится.

Сам ETF — это фонд, паи которого можно купить на бирже. Они формируются из ценных бумаг (акции золотодобывающих компаний, физические слитки в хранилищах и т. д.) в максимальном соответствии с биржевым индексом. С данной формой инвестиций рассчитывать на фиксированный доход не приходится, зато есть возможность защитить свои накопления от инфляции и получить доход при росте стоимости золота. Важно помнить, что за управление ETF-фондом с вас будет взыматься комиссия — независимо от того, подорожает он или подешевеет. Зато с точки зрения диверсификации рисков (минимизация риска за счет покупки большого количества активов или эмитентов) лучше инструмента не придумать.

Акции золотодобывающих компаний

Самый оптимальный вариант инвестиций в «бумажное золото». В России вы можете купить акции ПАО «Полюс», ГК «Полиметалл», ПАО «Селигдар», ПАО «Петропавловск» (в компании «Петропавловск» идет корпоративный конфликт, будьте осторожны с инвестициями в эти акции). Покупая акции золотодобывающих компаний, вы получаете не только доход от прироста стоимости акции, но и фиксированный дивиденд — это когда компания делится частью своей прибыли с акционерами, а в кризис, когда растет стоимость золота, растут и доходы самих компаний. Чтобы купить акции, вы должны иметь также брокерский счет. Начать инвестировать можно с 5 000 рублей. Уже доказано, что для успеха важна не сумма вложений, а их регулярность.

Мнение автора может не совпадать с мнением редакции

Инвестиции в золото

Во все времена, золото выступает стабильным активом, который пользуется спросом среди инвесторов. Люди всегда ценили и уважали золото, за него убивали людей, разворачивали войны и оно притягивает к себе тех кто желает разбогатеть. Ценность обоснована физическими свойствами, трудностью добычи и еще рядом факторов. В любом экономическом кризисе, инвесторы ищут защитные активы, где их средства будут сохранены и приумножены. Именно таким активом и является золото. Сегодня поговорим про инвестиции в золото, способы инвестирования в золото, а также плюсы и минусы.

- Стоит ли вкладывать в золото

- Прогноз цен на золото 2020

- Как инвестировать в золото физическому лицу

- Способы инвестирования в золото

- Выгодно ли инвестировать в золото

- Налогообложение

Стоит ли вкладывать в золото

В стабильные времена (2018-2019г.) цены золото по причине слабого спроса находились в районе 1200$ за троицкую унцию.

Сейчас цена на этот металл стремится к историческим максимумам 1900$ за унцию из-за кризиса, вызванного пандемией коронавируса. В связи с этим многие инвесторы задаются непростым вопросом: стоит ли вкладывать в золото сейчас.

Для этого давайте сначала разберем, что влияет на стоимость золота.

Что влияет на стоимость золота

- Политические проблемы.

Сюда отнесем решение сложных политических проблем, будь то сложную обстановку на ближнем востоке, или технический дефолт в США. Например, в августе 2011 года на фоне разногласий в правительстве США и отсутствия выхода по проблеме технического дефолта, золото быстро выросло в цене до 1910$ за унцию. Сюда же, можно отнести любые громкие заголовки ведущих СМИ, которые напрямую могут влиять на котировки золота.

- Общее здоровье мировой экономики.

При надвигающемся кризисе и ухудшении общих показателей большинства стран, стоит задуматься о приобретении золота, как защитного актива. Вам необязательно отслеживать каждый из показателей фундаментального анализа (ВВП, уровень безработицы, промышленное производство и т.д). Начало нестабильных времен, например как сейчас, вы легко сможете почувствовать на себе. СМИ также будут сообщать негативные новости из разных отраслей экономики развитых стран. Это верный признак, что золото готовится к росту.

- Инвесторы и доллары.

Базовая валюта, в которой торгуется золото – это доллар США. Если золото растет, то стоимость доллара падает, а если растет доллар, то стоимость золота идет вниз. С одной стороны, золото – это металл в физическом выражении, а доллары просто бумажные деньги. Этот фактор, не является ключевым в определении тенденции цен на золото, но исключать его не стоит.

- Скрытые политические конфликты.

Такие новости вы не услышите из СМИ. Конфликты интересов правящих «верхушек» легко могут изменить курс золота в любую сторону. Такие предпосылки достаточно сложно спрогнозировать, но их давление на курс может быть существенным.

Таким образом, ответ на вопрос стоит ли инвестировать в золото сейчас кроется в целях инвестора и свойствах золота, как защитного актива. С усилением негативных факторов, влияющих на мировую экономику все больше инвесторов будет стремиться к “золотому укрытию”, что увеличивает спрос и толкает цены на золото вверх. Таким образом, если вашей основной задачей является сохранение капитала, то приобретение золота это инвестиции в будущее актуально всегда, т.к. этот металл остается популярным инструментом для диверсификации инвестиционного портфеля.

Другое дело – когда и по какой цене совершать покупку. Чтобы максимально выгодно совершить покупку на долгий срок рекомендуется прибегнуть к данным технического анализа графика на дневном графике и дождаться коррекции до уровней 1600-1700$.

Прогноз цен на золото 2020

Некоторые аналитические агентства прогнозируют, что золото может вырасти в цене до 2000$ к середине 2021 года, а Bank of America и прогнозирует рост до 3000$ к 2022 году.

С точки зрения получения прибыли в краткосрочной и среднесрочной перспективе инвестиции в золото актуально осуществлять через:

- инвестирование в акции золотодобывающих компаний. С учетом роста цен на золото по итогам года можно получить хорошие дивиденды,

- торговля валютными парами с золотом на рынке форекс, позволяющая заработать кроме роста и на падении цен на золото,

- операции с ETF, ориентированные на золото.

Давайте подробно разберем, как инвестировать в золото физическому лицу в России.

Как инвестировать в золото физическому лицу

Способы инвестирования в золото

- ПИФы.

Данный способ инвестирования прост в исполнении и не требует особых знаний и навыков. Инвестор становится клиентом паевого инвестиционного фонда, покупая его часть (пай). На деньги инвесторов управляющая компания приобретает драгоценный металл (золото) или его производные инструменты. Минимальная денежная сумма, необходимая для приобретения пая, составляет 1000 рублей.

При этом, в зависимости от срока инвестирования придется заплатить разовые расходы:

- от осуществления сделок с паями— от 0 до 3% от вкладываемой суммы,

- комиссия управляющей компании ПИФа, в среднем она составляет 2-3% в год.

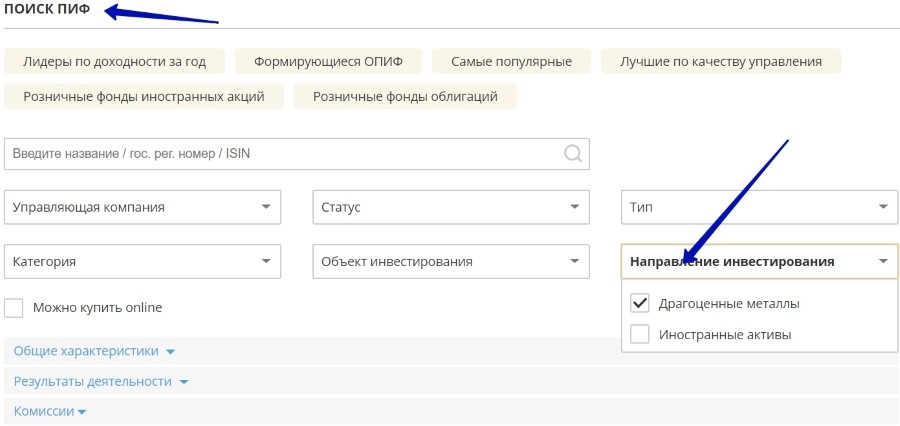

Начинающему инвестору важно знать, что не каждый ПИФ инвестирует в золото. Найти именно «золотые» можно зайдя на сайт investfunds.ru в раздел «Фонды», далее нажать «Поиск ПИФ». В «направлениях инвестирования» выбираем “драг. металлы”.

Получаем требуемый список «золотых» фондов:

За многими крупными ПИФами стоят известные. Среди них выделить известный и динамично растущий — Альфа-Капитал Золото с первоначальным взносом от 100 руб. с успехом инвестирующий в зарубежный фонд SPDR GOLD SHARES.

Главные плюсы инвестиции в золото через ПИФы:

- можно начать со 100-1000 руб.,

- простота (купил паи и забыл),

- удобство, т.к. нужную часть паев в любой момент можно купить или продать.

К недостаткам можно отнести:

- достаточно большие комиссии на начальном этапе,

- риски инфраструктуры фонда.

- ETF (Биржевой инвестиционный фонд)

Подобно ПИФам, при покупке пая в ETF деньги инвесторов управляющая компания вкладывает в определенную стратегию, с той разницей, что торгуются паи на бирже лотами из одной или нескольких акций, а сделки можно заключать и расторгать в пределах одного дня. Покупая ЕTF, мы покупаем целую отрасль, причем весьма стабильную, снимая риски при варианте покупки одной компании.

На Мосбирже известен ETF от компании FinEx (FXGD), торгующийся в рублевой валюте, его обороты вращаются в районе десятков миллионов рублей ежедневно. Хотя торги ведутся в рублях, валютой FXGD является американский доллар, по данной причине ETF зависим от колебаний котировок валютной пары доллар-рубль. Т.е. заработать на FXGD можно не только на росте цен на золота, но и если вырастет курс доллара. Спред по ETF на бирже составляет 0,05-0,5%.

Один из плюсов ETF заключается в низких комиссиях. Управляющая компания взимает комиссию из имущества фонда (у FXGD она составляет 0,45% в год). Остальные расходы на сделки удерживаются по тарифу, установленному выбранным брокером-посредником.

Другой плюс — данный вид вложения позволяет торговать золотом как долгосрочно, так и краткосрочно благодаря высокой волатильности, часто сделки закрываются в этот же день. Сумма входа может быть любой, но определяется актуальной ценой на выбранный ETF.

Недостатки работы с ETF — это риски фонда, брокера, депозитария, биржи и т.д.

Торговля золотом на форекс

Помимо прямой торговли на Московской бирже, существует способ делать это через посредника (брокера), что несет в себе много плюсов. Главное — серьезно подойти к выбору брокерской компании, ведь от этого может зависеть не только доход, но и сохранность средств. Брокер должен иметь лицензию, хорошую платформу (программу) для торговли, клиентскую поддержку и адекватные тарифы и комиссии. Через брокерскую фирму можно торговать как непосредственно благородным металлом, так и акциями компаний, связанных с ним.

Торговля золотом является самым простым и высокомаржинальным способом извлечения прибыли. Этот способ не подразумевает физической покупки металла, это только покупка электронных лотов. Так можно зарабатывать как на росте, так и на падении цен на золото. Брокеры дают возможность торговать на рынке с привлечением заемных средств (кредитное плечо), что позволяет существенно увеличить прибыль, торгуя большими объемами (далеко превышающими депозит). При такой торговле Вы не нуждаетесь в сохранении металла.

Инструкция по торговле у брокера. Золото как инструмент, есть у большинства надежных и проверенных брокеров.

1) Вам нужно зарегистрироваться и открыть торговый счет у брокера. Я торгую золотом через Roboforex и Amarkets .

- Roboforex

- FxPro

После регистрации личного кабинета и открытия торгового счета (mini или ECN) – вы получите на E-mail логин и пароль для торгового терминала, через который будете торговать.

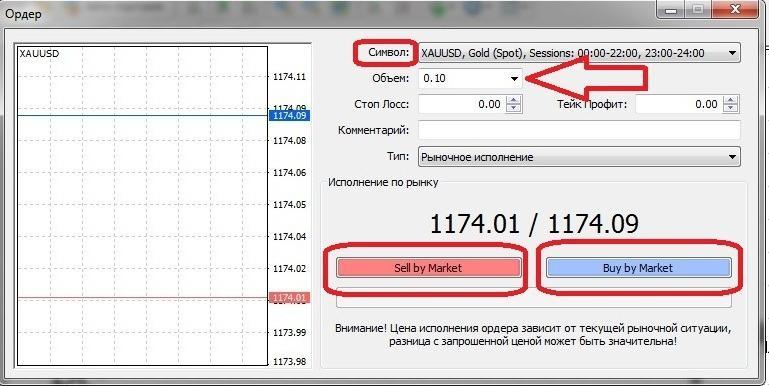

2) Скачиваем торговый терминал Meta Trader 4.

3) Открываем терминал и авторизуемся.

4) Находим инструмент XAU/USD (золото/доллар США) или GOLD.

5) Открываем позицию на покупку (Buy) или продажу (Sell).

1 лот золота равен объему 100 троицких унций. При открытии помните об ограничении убытков – стоп-лоссах (stop loss) и запасе средств, который у Вас есть. Не рекомендуется открывать позиции более чем на 2% от суммы вашего депозита. Более подробную информацию о самостоятельной торговле Вы можете посмотреть в разделе “Торговля на форекс“.

У данного способа есть значительные плюсы:

- Сделки будут совершаться по рыночной цене и разница между покупкой и продажей (спред) будет минимальной по сравнению с вышеперечисленными способами.

- Предоставление брокером кредитного плеча, что позволяет нам оперировать гораздо большими суммами, чем представляет наш депозит в реальности. Для инвестора это «виртуальный» капитал и его он в реале не имеет, но он помогает зарабатывать больше при малых, по меркам рынка, вложениях, меньше рискуя потерять на просадках. Правда возможность использовать плечо толкает к соблазну встать в сделку гораздо большим объемом, чтобы заработать больше, а это довольно рискованно.

К торговле золотом, применимы те же правила, что и в обычном трейдинге, правильное управление своим капиталом и поиск хороших точек входа помогут вам зарабатывать на золоте приличные деньги.

Фьючерс на золото на бирже

Фьючерсный контракт подразумевает сделку, в которой покупатель должен приобрести у продавца товар, по цене которая известна заранее. Сама сделка, может произойти не сразу, а например через 6 месяцев, но те условия которые были оговорены заранее, остаются прежними.

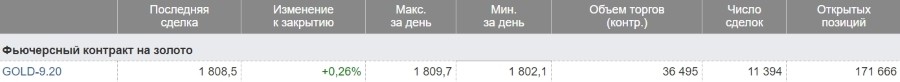

На бирже ММВБ есть фьючерсы на золото под тикером GOLD-9.20. По состоянию на 08.07.2020 стоимость одного контракта фьючерса на золото, составляет порядка 1808$.

Для приобретения этого контракта, вам понадобится около 10% его стоимости. При указанной цене это около 18100 рублей. Эти деньги пойдут под гарантийное обеспечение для покупки фьючерса. При такой инвестиции в золото вы получаете в своем роде «кредитное плечо», где риск потери средств и прибыли многократно возрастает. Например, при изменении цены фьючерса на один доллар, прибыль составит 17$, так же и в обратную сторону. Комиссии биржи составят от 0,01 до 0,1%. Из сопутствующих расходов может быть комиссия за обслуживание брокерского счета до 500 руб. в месяц.

Фьючерсы имеют ряд преимуществ:

- Минимальные комиссии при торговле,

- Использование кредитного плеча, позволит многократно увеличить прибыль, но кратно увеличиваются и риски,

- Торговля фьючерсами дает отличные возможности для быстрого заработка даже при небольшой волатильности.

Минусы фьючерсов на золото:

- Аналитика и понимание фьючерсов более сложная тема, требующая некоторого багажа знаний.

- Торговля фьючерсами не подойдет для долгого инвестирования, т.к. каждый фьючерс имеет срок действия.

Купить акции золота

Московская биржа имеет в своем арсенале разные компании, которые осуществляют добычу золота и драгоценных металлов. В России это:

- Полюс (PLZL),

- Polymetal (POLY),

- Лензолото (LNZL),

- Селигдар (SELG),

- Petropavlovsk PLC (POGR).

Через Санкт-Петербургскую биржу можно купить иностранные компании золотодобывающей отрасли:

- Royal Gold (RGLD)

- Newmont Mining Corporation (NEM)

- Kirkland Lake Gold (KL)

- Agnico Eagle Mines (AEM) и т.д.

Подробный разбор акций золота с точки зрения фундаментального и технического анализа, а также прогнозов аналитиков я делал в статье “Акции золотодобывающих компаний“.

Имейте ввиду, что покупка акций золотодобывающих компаний и покупка золота – это разные вещи. Загвостка в том, что стоимость акций таких компаний может зависеть от множества факторов:

- Управления компании,

- Конкуренции,

- Налоговых вопросов,

- Рынков сбыта,

- Закредитованности предприятия.

Плюсом инвестирования в акции компаний, занимающихся добычей золота является выплата дивидендов для своих инвесторов. Дивиденды определяются советом директоров и выплачиваются из прибыли компании. Неплохой вариант, получения дохода для держателей таких акций.

Чтобы купить акции золото нужно заплатить:

- Комиссию брокеру за открытия сделки. Комиссии зависят от выбранного брокера и варьируются от 0,1 до 0,3% от суммы проводимой сделки.

- Обслуживание брокерского счета. Варьируются от 300 руб. в месяц. У некоторых брокеров, обслуживание счета бесплатное, если ваш депозит достиг необходимого уровня.

- Налоги, при выводе прибыли. Налоги рассчитываются исходя из действующего законодательства и составляют 13%. В большинстве случаев, все налоговые процедуры, берет на себя брокер, т.к. является налоговым агентом.

Чтобы заработать максимум прибыли важно правильно выбрать брокера. Чтобы купить акции золото я использую надежные брокерские компании:

- Roboforex Stock

- FxPro

Способы инвестирования в золото

- Открытие металлического счета в банке

Данный способ подразумевает владение благородным металлом не в физическом, а в обезличенном виде, и позволяет совершать необходимые действия с ним через банк.

Большинство банков в России предлагают открытие обезличенных счетов. Учитывайте, что такие счета не имеют государственного страхования вкладов, поэтому к выбору банка нужно подходить предельно внимательно. При открытии счета, вы открываете такой же счет что и в деньгах, только на счету у Вас металл в граммах. Металлические счета могут быть из серебра, платины, золота, палладия. Этот способ этот снимает проблему хранения, а продажа металла становится возможной в любое время.

При открытии счета заключается договор, в документах указывается количество золота на счете, после чего купленные активы можно докупать или продавать. Цены покупки-продажи банк устанавливает исходя из биржевых курсов, спреды в том же Сбербанке составляют около 7-8%. После открытия счета вы получите договор, он и будет являться подтверждением того, что Вы инвестировали в металл.

Плюсы данного типа вложения – нет никаких дополнительных сборов при открытии, обслуживании счета. Вы в любой момент можете получить металл на руки. Однако перевести металл со счета в деньги без уплаты налога можно лишь в случае, если срок владения им превысил три года.

К этому способу инвестиции в золото стоит присмотреться тем, чей капитал скромен — минимальный вес покупки начинается от 1-2 грамм, а сумма вложения — от пары тысяч рублей.

В то же время большой спред не позволяет быстро получить существенный доход с небольших ценовых колебаний. А самый существенный минус — ОМС не защищены государством по программе страхования и единственная гарантия сохранности средств — это надежность и репутация банка.

Данный способ вложения в золото подойдет долгосрочным инвесторам, т.к. прибыль от инвестирования в обезличенные счета можно получить только при снятии металла в физическом виде по истечении трех лет владения, иначе придется оплатить налог, который «съест» значительную часть прибыли.

Как инвестировать в физическое золото

- Покупка золотых слитков

Конечно, невозможно не упомянуть о золоте в физическом виде. Рассмотрим перспективы покупки его в виде слитка.

При покупке слитков драгоценных металлов происходит взвешивание и затем вы получаете сертификат. Купить такие слитки Вы можете в банках, имеющих специальную лицензию. При покупке слитков есть ограничение на минимальный объем. Вы не сможете купить 1 или 5 грамм. В этом случае речь идет о крупных весах и суммах (500 гр. и более).

Покупка «живого» золота — практически гарантия стабильности. Для такой инвестиции не особо страшны негативные факторы (ситуация на рынке, в обществе, законодательстве, дела у банка), но этот способ имеет свои нюансы.

Золотые слитки небезопасно хранить где-либо, кроме как в сейфе — личном или в ячейке, арендованной у банка. В любом случае за сохранность будет отвечать только владелец, ведь даже арендуя ячейку, банки не дают гарантию ответственности за сохранность содержимого. Стоимость аренды ячейки в том же Сбербанке начинается от 12000 рублей в год, правда для премиальных клиентов возможны более выгодные цены.

Другой минус приобретения слитка — необходимость уплачивать налог с его последующей продажи. Поэтому, покупка данного актива позволяет скорее сохранить, чем приумножить средства, заработать же можно только в случае роста стоимости минимум на 15-20%. Обычно такая вероятность роста выпадает раз в 7-10 лет.

Третий минус — малая ликвидность слитков, их довольно сложно продать, а сумма для вложения требуется довольно крупная.

Таким образом, слитки подойдут для инвестиций на долгий срок тем, у кого есть большой капитал и надежное место для хранения.

- Вложения в золотые монеты

В отличие от слитков, многим больше подойдет покупка золотых монет. Этот способ не требует огромных состояний, но проблемы хранения и низкой ликвидности в случае с монетами остаются. Плюс их стоимость, по аналогии со слитками, растет не так быстро как хотелось бы, хранение золота в монетах рассчитано на долгосрочную перспективу.

Цены на монеты обычно опубликованы на сайте банка, который их продает. Примечательно, что кроме веса, стоимость монет формируется также из качества чеканки, количества выпуска и популярности, более редкие монеты пользуются огромным спросом у нумизматов.

Золотые монеты бывают инвестиционными и коллекционными.

Стоимость обычных инвестиционных монет – почти такая же как стоимость самого золота. Они не имеют зеркальной поверхности, и не облагаются НДС в России.

Коллекционные, как правило, выпускаются ограниченным тиражом к примеру 100 или 500 штук и имеют гораздо большую стоимость. Такая цена обусловлена художественной ковкой, высококачественной чеканкой и включенным в стоимость НДС. Центробанк РФ опубликовывает на своем сайте информацию о выпуске коллекционных монет.

Несмотря на то, что стоимость коллекционных монет выше, чем инвестиционных продать их бывает сложнее — не так просто найти покупателя-нумизмата на такой специфический товар, способного заплатить соответствующую сумму.

Минусы инвестирования в золотые монеты:

- Безопасность. Монета будет у Вас на руках и Вы должны найти для нее безопасное место.

- Понимать вопросы коллекционирования. При покупке коллекционных монет Вы должны хорошо разбираться в их потенциале. Для этого Вам может потребоваться более опытный человек.

- Как в торговле слитками, так и монетами спред довольно большой, в случае с монетами он доходит до 8-10% от биржевой цены металла.

Главное преимущество монет перед слитками — отсутствие надобности платить налог с продажи. При этом доход получить легче — за несколько лет цена изделия может увеличиться в несколько раз. Но не любая монета перспективна с точки зрения инвестирования, для правильного выбора нужны специальные знания рынка нумизматики и золота.

- Инвестиции в золото: Покупка золотых украшений

Данный вид инвестирования в драгоценные металлы считается довольно спорным, прежде всего потому что изначально ювелирные украшения не являются инвестиционным инструментом, их первичная функция — пользование или подарок.

Они непривлекательны для инвесторов тем, что в отличие от слитков и монет, со временем только дешевеют. Помимо веса самого металла, в цену на ювелирное изделие добавлены накрутка магазина и стоимость работы ювелира, а сами украшения чаще всего состоят из различных сплавов, а не чистого золота, а также имеют вставки из драгоценных камней. Ювелирные украшения обычно реализуются в ломбардах по цене лома, которая примерно в три раза ниже, чем на новые изделия в магазине.

Недостатки покупки золотых украшений:

- Большая торговая наценка при продаже в магазине,

- Невозможность продать товар после использования даже по цене его первоначальной покупки,

- Украшения в магазинах не 100% чистоты. При изготовлении ювелирных украшений используются разные сплавы.

Гораздо интереснее обстоят дела со старинными или эксклюзивными изделиями ручной работы известных дизайнеров. Ручной труд и неповторимый дизайн может стоить гораздо дороже, но такой род инвестиций довольно специфичен. Найти покупателя на эксклюзивный товар труднее, ведь он рассчитан на истинных ценителей. К тому же, для успешного вложения в украшения из золота инвестор сам должен разбираться в подобных вещах.

Выгодны ли инвестиции в золото сейчас

Сегодня спрос на золото крайне высок. Многие инвесторы убеждены, что нестабильная ситуация может усугубиться 2-ой волной коронавируса и золото, как защитный актив может прибавить к стоимости и достигнуть отметки около 2000-2200$ за унцию.

Выгодно ли инвестировать в золото сейчас определяется целями, которые вы ставите. Ниже представлены цели, которые будут актуальны для большинства инвесторов:

- Инвестирование на долгий срок от 5-10 лет. Такой подход присущ инвесторам с очень большим инвестиционным капиталом. Вложения на перспективу востребованы как покупка золота в физическом выражении, либо в металлических счетах в надежных банках. Средняя доходность около 2-3% в год.

- Вложения в золото с целью маржинальной торговли (фьючерсы, торговля на форекс, акции и т.д.). Доходность может достигать 100% годовых и выше. Высокая волатильность золота всегда дает возможности для хороших заработков. Смысл сделок аналогичен акциям и другому сырью: чем ниже стоимость, тем актив привлекательнее для крупных инвесторов.

Следует помнить, что маржинальная торговля требует базовых знаний о торговле на финансовых рынках и сопряжена с рисками потери средств. Для минимизации рисков на начальном этапе выбирайте кредитное плечо 1:1 или 1:2.

Инвестиции в золото базовая инструкция

Ваш доход от инвестиции в золото будет зависеть от правильного управления рисками и капиталом. Ниже я приведу некоторые полезные советы, которые помогут вам не совершить глупых ошибок в начале пути:

- Не инвестируйте кредитные (заемные) деньги. Не инвестируйте последние средства.

- Обозначьте сроки инвестирования. Короткие сроки для быстрой прибыли, или долгие для сохранения средств.

- Следуйте своему инвестиционному плану.

- Помимо инвестиции в золото диверсифицируйте инструменты для снижения рисков.

- Выберите правильного брокера, через которого планируете работать.

Налог на золото

Выше мы уже затронули тему налогов по отдельным способам инвестирования. Физические лица с дохода, полученного от операций с золотом платят налог НДФЛ:

- в России он равен 13%,

- в Беларуси 16%,

- Украина – 18%.

Конкретные ставки могут отличаться в зависимости от способа инвестиции в золото и является ли гражданин резидендом страны или нет. Например, в России инвесторы, которые приобретают золотые активы могут рассчитывать на льготы. В отношении физического золота (слитки, монеты, ОМС) для этого необходимо владеть золотым активом три года или воспользоваться имущественным налоговым вычетом.

Однозначно, инвестиции в золото является одним из высокодоходных способов вложить деньги. При грамотном манименеджменте, вы сократите свои риски при покупке этого актива. В погоде за прибылью стоит помнить, что инвестиции в золото, как и любые другие активы требуют от инвестора много времени или знаний для достижения хорошего результата.

http://www.banki.ru/news/columnists/?id=10933916