Что такое прямые инвестиции в бизнесе: виды, структура, примеры

Что такое прямые инвестиции

Прямые инвестиции — это покупка акций компании и участие в ее управлении. А прямой инвестор — это лицо, которое получает доход за счет таких вложений.

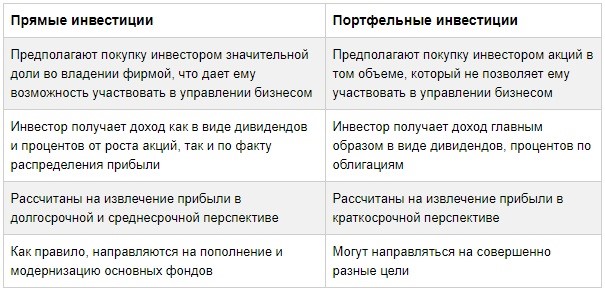

Инвестиции принято делить на две общие группы: прямые и портфельные. Последние предусматривают вложение капитала в ценные бумаги, чтобы по итогу получить определенный заработок. Один из нюансов — инвестор не сможет контролировать предприятие и зачастую заинтересован в получении дохода, причем как можно скорее. Теперь разберемся с тем, что такое прямые инвестиции.

Понятие подразумевает вклад при условии, что инвестор получает долю в компании от 10%. Это вложение в уставной капитал предприятия с целью участия в его управлении. Инвестиции являются прямыми только в том случае, если инвестор играет роль в управлении конкретным предприятием.

Еще одно из условий — акции компании не могут котироваться на фондовой бирже. Этот способ заработка обязательно предполагает тест или хотя бы предварительное изучение ниши. Ведь такие вложения иногда довольно рискованные. Например, прямые инвестиции могут предполагать предоставление займа местной компании, которая только развивается.

Итак, мы разобрались, что понимается под прямыми инвестициями, теперь рассмотрим, кто такой прямой инвестор и основные виды таких вложений.

Что такое прямое инвестирование и кто такой прямой инвестор

Прямое инвестирование — это покупка акций компании и участие в ее управлении. А прямой инвестор — это лицо, которое получает доход за счет таких вложений. Особенность таких инвестиций заключается в долгосрочном характере, а также возможности влиять на развитие предприятия.

Компании, которые получают прямые инвестиции соответствуют ряду критериев:

- Имеют потенциал роста. Иначе не будет никакой перспективы вкладывать в их развитие.

- Относятся к инновационной и перспективной отрасли. Хорошо, когда продукт или услуга будут оригинальными, поскольку аналогов на рынке еще нет и конкуренция будет небольшая.

- Имеют бизнес-план с детальным описанием всех действий и целей.

Инвестор может вкладывать в компанию только в том случае, если у всех участников сделки сходятся взгляды на ее развитие. Каждый должен быть заинтересован в повышении стоимости предприятия, иначе получится, что один работает, второй — просто получает пассивный доход.

Структура и виды инвестиций, прямые инвестиции и их значение

В зависимости от определенных факторов, различаются виды инвестиций по условиям возникновения и по сроку действия. Подробнее про автономные инвестиции вы сможете узнать здесь.

По условиям возникновения:

- Исходящие — инвестор вкладывает в зарубежные предприятия. Страны, в которых исходящих инвестиций больше входящих, называют донорами. Например, это США, Канада, Китай.

- Входящие — зарубежные инвесторы вкладывают в компанию. Зачастую такие вложения присутствуют в перспективных странах, которые могут гарантировать стабильную экономику и, соответственно, сохранность денег.

По сроку действия:

- Краткосрочные: от 3 месяцев до 2 лет. Обычно это касается стартапов или особо перспективных проектов, которые могут в ближайшем будущем гарантировать хороший доход.

- Среднесрочные: от 2 до 5 лет. Это золотая середина для инвесторов. За такое время можно получить хорошую прибыль практически с любого проекта.

- Долгосрочные: от 5 лет. Чаще такие вложения выбирают крупные инвесторы, которые готовы вложить и ждать.

Чем выше количество входящих инвестиций, тем быстрее развивается экономика страны. Инвесторы чаще всего отдают предпочтение среднесрочным и долгосрочным вложениям.

Структура инвестиций

Активизация инвестиционной деятельности — важный инструмент для развития экономики.

Структура инвестиций — это состав вложений по видам и направлению использования. Различают 3 основных вида:

- Потребительские — товары, которыми человек может пользоваться длительное время.

- Капитальные — вклады, необходимые для проведения строительных, реконструктивных работ.

- Финансовые — покупка активов в финансовом эквиваленте. Например, акции, вклады в банк под проценты.

В России структура инвестиций и их динамика за последние 10 лет неоднозначны. Большая часть вложений приходится на оптовую и розничную торговлю, финансы и добычу полезных ископаемых. Стали менее популярны металлургическая сфера, здравоохранение, образовательные исследования.

Итак, к прямым инвестициям относятся строительные работы, расширение или запуск новых линий производства, покупка активов, продуктов и компаний с перспективой роста.

Прямые инвестиции в акции, бизнес, строительство и другие примеры

Прямые инвестиции осуществляются в форме:

- покупки пакета акций иностранным инвестором;

- реинвестирования прибыли: полученный доход используется для развития бизнеса;

- кредита внутри компании.

Рассмотрим основные примеры таких вложений.

Прямые инвестиции в акции могут принести большую прибыль, значительно превышающую другие вложения. Начинать получать доход можно с небольших вложений, например, купить одну акцию предприятия. В данном случае можно выбрать один из двух способов получения дохода:

- пассивный: купили и ждем выплаты дивидендов;

- активный: способствовать росту цены для получения большей прибыли.

Среди недостатков — в долгосрочной перспективе доход нестабильный, высокие риски из-за вероятности банкротства любого предприятия, подходят для опытных инвесторов или придется оплачивать услуги брокера.

Прямые инвестиции в строительство — более рентабельный способ, чем, к примеру, покупка готового объекта. Недвижимость гарантирует хорошие перспективы, так как имеет стабильный спрос. Инвестору предлагается широкий выбор объектов для вложений.

Прямые финансовые инвестиции в бизнес — наиболее распространенный тип вложений. С одной стороны, предприятие получает нужные средства для развития, с другой — инвестор участвует в развитии компании и получает за это доход, равный его доле.

От чего в прямой пропорции зависит объем инвестиций

Объем инвестиций в прямой пропорции зависит от:

- изменения удельного веса сбережений;

- рентабельности.

Кроме этого, размеры инвестиций зависят от уровня цен, издержек производства, политической обстановки в государстве.

Реальные прямые инвестиции

Прямые инвестиции — это реальные инвестиции в:

- Недвижимость или землю. Можно сдавать ее в аренду или перепродать после повышения стоимости.

- Права на интеллектуальную собственность, которая в краткосрочной и долгосрочной перспективе может принести доход.

- Любое предприятие или компанию, которая занимается предоставлением оригинальных продуктов и услуг.

Такие вложения не обесцениваются так, как это делает национальная валюта. Стоимость объекта может очень редко подниматься или снижаться. Соответственно, такой способ инвестиций является наиболее стабильным.

Источники финансирования, становление рынка и прямые результаты инвестиций

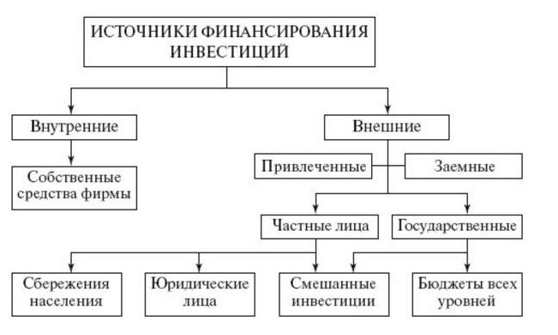

Источники финансирования прямых инвестиций зависят от условий деятельности компании, динамики ее развития. Это могут быть:

- собственные средства или резервы внутри предприятия (если это юридическое лицо);

- заемные деньги;

- привлечение прибыли от выпуска ценных бумаг, паевых взносов;

- внебюджетные фонды;

- иностранные инвесторы.

Тесно связаны источники инвестиций с финансово-кредитными отношениями, возникающими между другими участниками этого процесса. Еще одним не менее важным источником является прибыль от основной деятельности. Использование иностранных вкладов способствует развитию международных экономических связей.

Становление рынка прямых инвестиций больше всего отразилось на развитии свободной торговли, конкуренции и стабильности в экономике. При таких условиях вложения помогают странам получить все выгоды мировой экономической интеграции.

К тому же, в компанию инвестируются не только финансы, но и знания, опыт, связи инвестора, ведь он имеет долю предприятия и способствует его развитию. Прямые результаты таких вложений — развитие экономики страны, увеличение занятости, снижение социальных проблем. Также происходит стимулирование развития передовых отраслей и международных товарных потоков.

Как стать инвестором

Инвестором может стать частное или юридическое лицо, группа лиц или предприятие. Прямые инвестиции — рискованные вложения, но в то же время они могут принести максимальный доход. Поэтому новичку не рекомендуется применять их, а опытным инвесторам лучше воспользоваться услугами ФПИ (фонды прямых инвестиций).

Принцип работы таких организаций в том, что они собирают определенный капитал от группы лиц и самостоятельно вкладывают его в перспективные компании, участвуют в их развитии и затем распределяют прибыль между всеми дольщиками.

- подобрать рентабельный проект;

- оформить необходимые соглашения;

- способствовать тому, чтобы сделка была максимально эффективной.

Некоторые отдельные объединения сотрудничают только с определенной нишей. Сейчас популярны IT-технологии и недвижимость.

Есть еще одна категория инвесторов: бизнес-ангелы — частное лицо или небольшая группа лиц, которые являются профессионалами в этой области. Зачастую у них есть крупные накопления, которые они могут инвестировать в хороший проект и получить соответствующую прибыль.

Следует понимать, что вложить в любой понравившийся проект не получится. Вернее, получится, но эффекта от этого мало. Предварительно необходимо оценить его и просчитать все условия, в том числе и риски.

Итак, прямые инвестиции — это вложения в капитал с последующим получением прибыли. Их отличие в том, что инвестор участвует в деятельности компании и способствует ее развитию. Различают исходящие и входящие вложения, а также краткосрочные, среднесрочные и долгосрочные. Стабильней всего на практике оказываются последние два вида. Прямые инвестиции осуществляются в разных формах, например, это может быть покупка акций или выдача кредита внутри компании.

Финансирование инвестиций — что это такое, и зачем оно нужно для бизнеса?

Эта статья посвящена одному из основных направлений финансирование, которое проводится с целью расширения портфеля и получения пассивной прибыли. Фактически каждый начинающий предприниматель или крупный бизнесмен рано или поздно сталкивался с необходимостью получить средства. Для этого он или подавал грантовую заявку, или выпускал дополнительно ценные бумаги, выводя их на рынок, или проводил эмиссию облигаций, продавая гражданам.

Перед тем, как проводится финансирование инвестиций, детально проводится экспертная оценка и выявляются риски проекта и компании в целом. Принимаются во внимание актуальные экономические показатели развития и то, насколько идея ликвидная. В начале познакомлю вас ближе с этим понятием.

Оглавление:

Финансирование инвестиционных проектов

Говоря простыми словами, это обеспечение финансовой деятельности предприятия за счет средств, полученных с разных источников. В некоторых странах начинающий бизнес может претендовать на бюджетное финансирование инвестиций, что дается организациям, которые попадают под льготный статус — новые, проводят определенную деятельность, задействованы в благотворительности. Сегодня достаточно часто говорят о том, что финансирование инвестиций по продолжительности массово переходит в долгосрочное, а краткосрочное остается в прошлом. Рассматривая, какое бывает финансирование инвестиционной деятельности предприятия, выделяют такие группы с учетом основного критерия:

- по происхождению — собственные или привлеченные средства;

- по положению инвестора в правовом поле: заемное, собственное, привлеченное;

- по частоте — текущее и особое.

Периодически инвестирование связано с привлечением внешних средств в виде кредита, и тогда стоит наперед изучить, кто такой поручитель и выбрать это лицо, чтобы все же получить одобрение на заявку в банке или другой финансовой организации в частности, на большую сумму.

Методы финансирования инвестиций

Чаще всего финансирование инвестиций касается юридического, а не физического лица. Хотя иногда этот термин актуальный и для индивидуальной экономической деятельности. Подчеркну: методов не так и много и основное различие между ними в том, как именно и от кого средства будут получены. Все чаще говорят о том, что проводится инвестирование не столько предприятия, сколько определенного проекта. За счет разделения оборотного капитала уменьшается сумма и сокращается срок окупаемости проекта. Далее обращу внимание на популярные способы, а также уточню, что есть еще долевое участие и форвардные сделки среди актуальных способов

За счет собственных средств

Представим, вы получили дивиденды с помощью облигаций федерального займа, или компания, акционером которой являетесь, произвела выплату дохода за определенный период. Вы решаете вложить собственные деньги в инвестиционные продукты, подобрав наиболее подходящие по сумме вложений, сроку работы, уровню рисков. Среди других источников вложения, выделяют такие:

- доход, что остался после уплаты налогов;

- продажа доли в уставном капитале;

- амортизационные фонды.

За счет заемных средств

Иногда лицо хочет вложить средства в основной капитал компании, купив часть акций, но средств не хватает. В этом случае стоит рассмотреть заемные средства, которые мобилизируются на определенный срок и возвращаются с уплатой процентов. Популярная форма — выпуск векселей, облигаций, а также оформление кредита в банках или у частных лиц с дальнейшей выплатой и самого долга, и процента за пользование.

За счет привлеченных средств

Часто с целью финансирования инвестиций в нематериальные активы используются средства, которые удается аккумулировать за счет средств предприятий на бессрочной основе, например, эмиссии акций, паев, ресурсов. Фактически, если вам нужны средства, то вы либо выпускаете дополнительный пакет акций и продаете его, либо же привлекаете средства методом дальнейшей выплаты дивидендов. В это направление входит государственное финансирование инвестиций для компаний, что могут претендовать на такую бюджетную поддержку.

За счет капитала венчурных фондов

В этом случае венчурный фонд либо спонсирует фирму с цель получения дохода от реализованных в дальнейшем товаров или услуг, или же хочет получить часть акций в пакете, в том числе, контрольный пакет акций. В нашей стране такой метод не сильно распространенный, а вот в Европе и США до наступления коронакризиса пользовался спросом. А если вас интересует, какие бывают купюры долларов США и чем знаменит каждый номинал, рекомендую статью на блоге https://www.gq-blog.com/ с объяснениями и иллюстрациями.

Схема финансирования

Разумеется, что мало кто захочет дать средства в свободное управление, поэтому выставляют свои условия. Среди наиболее популярных схем финансирования выделю такие:

- франчайзинг;

- лизинг;

- факторинг.

Представим ситуацию: вам необходимо привлечь деньги в недвижимость для своего дела — мастерской памятников или столярного цеха. Для этого можно использовать следующие методы:

- Дополнительный выпуск паев, акций, ценных бумаг и их реализация.

- Проектный менеджмент (больше характерный для небюджетных организаций и предусматривает жесткий отбор и изучение заявки со сметой в различных фондах).

- Привлечение кредитов от банков.

- Эмиссия облигаций.

- Самовложение средств.

- Смешанный тип, когда сразу задействуется два и больше метода.

Для тех лиц, кто рассматривает варианты вложений в оборотный капитал корпорации или хочет расширять рынки, стоит не только составить точный, максимально продуманный бизнес-план, но еще подойти максимально внимательно к таким факторам, как:

- какая сумма нужна для привлечения;

- максимальный временный период для того, чтобы аккумулировать эти средства;

- насколько есть желание и возможность привлечения внутренних средств;

- степень рисков;

- соотношение персональных и привлеченных денег;

- престижность бренда.

Инвестиционный проект рано или поздно назревает в любой компании: или же наступает кризис, или же хочется быстрее и более уверенней развиваться, закрепляясь на рынке. Для вкладчика инвестирование может быть как прямым — средства вкладываются только в одну компанию напрямую, или же портфельным, когда сумма распределяется между различными компаниями с различным долевым участием. Иногда привлекаются и собственные средства, в частности, на стартовых этапах развития предприятия, когда оно еще мало знакомо и неустойчиво держится на рынке.

Если вы перед выбором, какие средства использовать: собственные, привлеченные или заемные, рекомендую детально взвесить все «За» и «Против», изучить условия и принять грамотное решение. В итоге, хочу подчеркнуть: в зависимости от стоимости, граничных сроков привлечения средств и того, кто именно станет их источников, зависит многое. Всем не просто успешного, но безопасного и выгодного финансирования инвестиций.

Источники финансирования инвестиций в основной капитал (методы)

Финансирование подразумевает обеспечение предприятия нужными финансовыми ресурсами. Все возможные и доступные каналы получения денег называют источниками финансирования. Получив деньги, предприятие, к примеру, может вложить их в модернизацию, строительство, процесс производства.

Инвестиционное финансирование – это инструмент, при помощи которого привлекают дополнительные ресурсы с целью повышения рентабельности (прибыльности) предприятия.

Важно! Финансирование признается инвестированием, когда его целью является извлечение прибыли.

Поиск потенциальных инвесторов и разумный подход к распределению инвестиций играют важную роль при создании, полноценной реализации любого инвестиционного проекта.

Задачи финансирования инвестиций

Финансирование инвестиций решает следующие задачи:

- Обеспечение реализации проектов, на которые выделены деньги.

- Снижение инвестиционных рисков и собственных трат.

Важно! Нерациональный подход к выполнению поставленных задач может привести к неэффективному использованию вложений, затормозить реализацию инвестиционного проекта, а то и вовсе его сорвать.

Состав инвестиционного бюджета предприятия

Инвестиционный бюджет включает две составляющие: траты (на основной, оборотный капитал) и финансирование. Он включает:

- информацию о распределении денежных средств (инвестиций) по определенным периодам;

- график оплаты первых и других трат, направленных на соответствующие инвестиционные цели;

Важно! Размеры инвестиционных трат могут меняться (уменьшаться, увеличиваться). Это можно отслеживать через бюджет.

Классификация источников финансирования инвестиций

Внешние и внутренние источники

Внешние источники финансирования – это дополнительные привлеченные, заемные ресурсы, которые поступают извне. Их используют, когда ощутим недостаток собственных средств. Ограничений по количеству привлекаемых средств не имеется. Но чем больше образуется кредитных обязательств, тем выше риск банкротства, т. к. финансовая устойчивость предприятия при этом снижается.

Внутренние источники – собственные средства предприятия, которыми оно полностью располагает. Они самые надежные, доступные, бесплатные и поэтому считаются более предпочтительными. Когда они ограничены, предприятию приходится искать и привлекать другие, дополнительные средства, «со стороны».

Важно! Предприятия в своей деятельности могут использовать смешанные источники. Т. е. пользоваться своими резервами и при этом привлекать сторонние.

Разновидности внутренних источников инвестирования

- Чистую прибыль (ЧП). Ее можно оставить «про запас» либо вложить в развитие предприятия.

- Резервные фонды (РЗФ). Формируют с участием первичных вложений. РЗФ используют в качестве запасного варианта, на случай неожиданных, внеплановых трат.

- Оптимизацию затрат, направленную на уменьшение издержек путем прекращения некоторых трат, а также на перераспределение определенных ресурсов с целью экономии.

- Прибыль, полученная от ранее инвестированных средств. Предприятие может вложить ее, чтобы приумножить.

- Амортизационные отчисления. Они относятся на себестоимость выпущенной продукции и спустя какое-то время подлежат возврату инвестору.

Преимущества кредитов как источников финансирования

Кредитование – распространенный способ привлечения новых средств, который позволяет:

- выбрать нужный вариант кредита, соответствующий потребностям предприятия, в том числе и небольшого, чего не всегда можно сделать, приобретая ценные бумаги;

- получить деньги за короткий срок и практически на любые цели;

- выбрать кредит на выгодных условиях, с пониженными ставками;

- в случае возникновения финансовых проблем договориться с кредитором о послаблениях: о продлении сроков, снижении процента, установлении периода без их оплаты.

Недостатки кредитов как источников финансирования

Кредитование сопряжено с некоторыми трудностями, особенно при оформлении. В их числе:

- Предоставление долгосрочных кредитов на короткий срок до 3 лет, и на условиях, оговаривающих строгие ограничения по загашению.

- Обязательная выплата процентов по полученному кредиту.

- Оформляя кредит, нужно предоставить определенные гарантии возврата кредита, вплоть до залога имущества, если иных способов не имеется.

- Повышение финансовых рисков. Не выполнение условий договора, неуплата могут даже привести к банкротству.

При недостаче денег кредитная организация может затребовать у предприятия акции.

Прямые и косвенные источники

Как внешние, так и внутренние источники могут быть прямыми либо косвенными. В первом случае денежные средства поступают предприятию напрямую. Во втором – опосредованно. Косвенные источники в отличие от прямых способствуют получению денег в будущем, в перспективе.

Источники по форме собственности

В этом случае денежные средства поступают из собственных резервов, а также таких частных источников, как лизинг, кредитование, фрайчайзинг. Получить нужные средства можно также за счет господдержки либо привлечения иностранного капитала.

Источники по продолжительности использования

- Краткосрочными. Их используют сразу, в течение нескольких месяцев до, максимум, 2 лет для решения первоочередных вопросов. Это могут быть, к примеру: кредиты, собственная прибыль либо деньги резервного фонда.

- Среднесрочными. Используются для решения задач в ближайшем будущем: года через 2 и до лет 5. Например, для покрытия амортизационных издержек. Среднесрочными является: госсубсидирование, займ, ЧП.

- Долгосрочными. Предназначены для решения задач, актуальных через 4–5 л. Так, предприятие может выпускать облигации для их продажи сразу на несколько лет, тем самым решая вопрос с предполагаемыми издержками в будущем.

Методы финансирования инвестиционной деятельности

Общеприменяемыми и основными методами признаются:

- Полное самофинансирование (своими силами, за счет своих внутренних средств).

- Акционирование (выпуск, продажа акций на сумму стоимости проекта).

- Заемное финан-ние (за счет различных кредитов).

- Госфинансирование (безмездно либо на возвратной основе, в рамках федеральных программ, гос. внешние заимствования).

- Проектное финан-ние (за счет денежных потоков, генерируемых проектом).

- Венчурное финан-ние (особые инвестиции для наукоемких продуктов, реализации в сфере инноваций).

Целевые облигационные займы (преимущества и недостатки)

Это особый вид долговременных облигаций, которые может выпустить предприятие (устроитель инвестиционного проекта). Облигации размещают на рынке, их покупают кредиторы, а на вырученные средства реализуется проект. Это своего рода эквивалент займа.

Важно! Выпуск данных облигаций носит строго целевой характер.

- упрощенное взаимодействие предприятия-заемщика и кредитора: без представления имущественного обеспечения, объемной финансовой информации, без отчета о реализации проекта;

- не нужен бизнес-план для предоставления в кредитную организацию, достаточно оформить его описание либо технико-экономическое обоснование;

- отсутствие посредников – прямой доступ к денежным средствам инвестора;

- невмешательство кредитора в дела заемщика;

- возможность для предприятия выкупить собственные, ранее проданные облигации на вторичном рынке.

- в силу затратности в части заимствования нет смысла финансировать таким путем все инвестиционные проекты;

- предполагают значительные объемы заимствования.

Позволить выпуск подобных облигаций может лишь крупное предприятие – профессионал, с хорошей кредитной историей.

Оборудование по договору лизинга

Правовые и организационно–экономические особенности лизинга определяет:

- ФЗ РФ № 164 “О финансовой аренде (лизинге)” от 29.10.1998.

- Ст. 665 ГК РФ, о заключении договора лизинга (либо финансовой аренды).

Согласно названым правовым актам оформляется лизинг оборудования. Это значит, что арендодатель, если иное не предусмотрено договором лизинга, обязан:

- Купить в собственность оборудование, выбранное арендатором у конкретного продавца.

- Предоставить его арендатору за определенную плату во временное пользование (владение) для предпринимательских целей.

Виды лизинговых сделок (плюсы и минусы лизинговых операций для лизингополучателя)

На практике применяется:

- Простая сделка, которая включает:

- Заключение договора.

- Поставку объекта лизинга.

- Оплату этой поставки и собственно лизинга.

- Многосторонняя сделка, включающая, помимо оформления договора лизинга:

- Получение кредита на покупку объекта лизинга.

- Оплату и последующую продажу данного объекта.

- Страхование и поставку объекта лизинга адресату.

- Оплату лизинга.

Общая сумма лизинговых платежей оговаривается договором на весь срок его действия. По сравнению с кредитами банка она достаточно высока. Но плюсов лизинга значительно больше. Благодаря ему, можно:

- Приобрести нужное имущество без крупных разовых расходов, без залога.

- Быстро оформить договор на условиях, подходящих даже для средних и малых структур.

- Впоследствии выкупить объект лизинга.

Венчурное финансирование

Это долговременные инвестиции (на срок до 5-7 лет) частного капитала в акционерный капитал небольших, но перспективных компаний либо венчурных предприятий. Деньги вкладывают в развитие, расширение подобных компаний, чтобы извлечь прибыль от прироста стоимости этих вложений.

Важно! Такие инвестиции всегда связаны с высоким риском, т. к. в них изначально заложена большая вероятность (больше 50%) утраты вложенных средств.

Достаточная прибыль от них возможна, но только при высокой отдаче и при удачном вложении.

Заемные и привлеченные инвестиции (основные характеристики)

Заемные средства – это деньги, которые занимают, берут в виде займа у банка, государства, частных и иных лиц. К ним причисляют разного рода кредиты: банковские бюджетные, кредитных организаций, физлиц, юрлиц. Эти средства подлежат обязательному возврату.

Привлеченные инвестиции могут предоставлять на конкретных условиях разные источники, но возвращать их не требуется. Наглядный пример: субсидии и дотации от государства.

Косвенные источники инвестиций

Основными являются три:

- Лизинг – получение имущества (сырья, оборудования) в кредит за определенную помесячную плату. После полной выплаты лизингополучатель вправе оформить предмет лизинга в собственность и использовать его далее для извлечения дохода.

- Франчайзинг (франшиза, коммерческая концессия) – одна сторона (франчайзер) передает другой (франчайзи) право на конкретный вид бизнеса. Франчайзи обретает право безгранично действовать от своего имени, использовать уже применяемую бизнес-модель, а также знак, известный бренд, технологию работы и все остальное, что ранее принадлежало франчайзеру.

- Факторинг – по большей части выкуп специализированной компанией кратковременной дебиторки (A/R), которой обычно не более 180 дн. Став кредитором, компания осуществляет деятельность по извлечению прибыли в собственную пользу.

Позиция независимого инвестора

Внешние инвестиции для предприятия на многих этапах его развития (при реструктурировании) могут иметь решающее значение. Учитывая это, потенциальные инвесторы, оценив все доступные инвестиционные инструменты, коих на сегодня предостаточно, могут сформировать оптимальный и безопасный инвестиционный портфель. Активными кредиторами могут стать даже частники, покупая у предприятий их облигации.

http://delen.ru/investicii/prjamye-investicii.html

http://www.gq-blog.com/investicii/invest/finansirovaniye-investiciy.html

http://finzz.ru/istochniki-finansirovaniya-investicij-v-osnovnoj-kapital.html