ROI формула: как оценивать эффективность вложений

- Определение

- Формула окупаемости

- Перед использованием

- Сложности

- Выгода

- Как считать

- Пример

- Автоматический подсчет

- Оптимальный коэффициент

- В маркетинге

- Заключение

Определение

Показатель ROI (Return on Investment, возврат инвестиций) — это коэффициент рентабельности инвестиций. Простыми словами — окупаемости вложений. Этот показатель демонстрирует, насколько выгодным или невыгодным является проект или продукт.

Под инвестициями понимается вклад непосредственно в бизнес, то есть расходы на зарплаты сотрудников, аренду помещения, маркетинг, закупку сырья и материалов, покупку ПО и сервисы, необходимые для работы.

Расчет ROI необходим, когда вы хотите узнать, в каком объеме возвращаются средства, вложенные в команду, проект или рекламную кампанию. Этот показатель часто применяют для подсчета окупаемости разных видов рекламы: контекстная или баннерная, таргет в социальных сетях, раздача листовок, реклама в лифтах. Именно ROI позволяет узнать рентабельность вложений.

Пример:

Мы занимаемся производством шампуней и хотим узнать, насколько были эффективны затраты на рекламную кампанию в Facebook. В этом случае нам поможет расчет ROI: мы узнаем, насколько окупились вложения в рекламу вместе с тратами на изготовление шампуней.

Формула окупаемости

Если было принято решение воспользоваться простым методом, то формула здесь будет довольно простой – Т=И/Д:

- Т обозначает период возврата вложенных средств;

- И – величина вложенных финансов;

- Д – сумма прибыли;

Последний фактор представляет собой сумму чистой прибыли и амортизации. Чем меньшим будет итоговый показатель, тем больше вероятности получения довольно значительного дохода, который сможет покрыть не только внесенные средства, но и дать человеку воспользоваться прибылью.

Если человек рассчитывает получить прибыль в течение меньшего срока времени, которое получилось у него в процессе расчетов, то ему желательно отказаться от данного вложения денег.

Методический расчет имеет более сложную формулу, так как здесь приходится учитывать большое количество дополнительных факторов.

В общем виде она выглядит следующим образом: Т=IC/FV:

- Т по-прежнему обозначает в течение какого времени планируется возвратить средства;

- IC – размер вложенных денег;

- FV – доход, который планируется получить в конечном итоге;

При помощи данного способа можно вычислить, насколько обесценятся деньги на момент окончания расчетного периода. Здесь также принимаются во внимание определенные риски, связанные с вложением денежных средств.

Помимо инфляции, сюда относятся государственные риски и риски неполучения дохода и, как следствие, непосредственной прибыли. Все эти риски вычисляются в процентной ставке, после чего суммируются, что в конечном счете дает вероятностный процент возвращения денежных средств.

Перед использованием

В отечественной практике «returnoninvestment» обычно переводят как «рентабельность инвестиций». Этот коэффициент применяют, чтобы определить эффективность денежных вложений в самых разных сферах.

Зная, как рассчитать ROI, можно своевременно совершать необходимые действия, ведущие к увеличению прибыли:

- покупать и продавать активы;

- выделять финансы на развитие бизнеса: осваивание новых рынков, модернизацию производства и т. д.;

- выстраивать правильную рекламную стратегию, способствующую росту продаж;

- приобретать акции на бирже;

- получать кредиты на инвестиционные цели.

Чтобы данные были действительно точными и помогали в принятии правильных решений, необходимо понимать, как выявляется коэффициент рентабельности. Чтобы рассчитать ROI проекта, нужно знать:

- доход, то есть общий объём выручки;

- затраты, то есть объём потраченных денег;

- объем инвестиций, то есть вложенных средств.

Получить результаты, адекватно отображающие окупаемость инвестиций, можно только в том случае, если вы используете сопоставимые и находящиеся в пределах релевантного диапазона данные.

Формула, позволяющая рассчитать ROI, довольно проста: это общий доход, который вы получаете благодаря своему вложению, относительно стоимости актива. Для удобства оценки данное соотношение переводят в проценты.

Формула: чистый доход / стоимость инвестиции

К примеру, оценивается доходность акции, приобретённой за 100 рублей. Вы получили от неё дивиденды (10 % от стоимости, то есть 10 рублей), а затем продали за 120 рублей.

Тогда ROI инвестиции составит: [(120 + 10) — 100] / 100 = 30%

А вот если бы акцию удалось продать лишь за 80 рублей, то коэффициент получился бы отрицательным, что говорит об убыточности инвестиции. Таким образом, благодаря этой несложной формуле можно быстро рассчитать, какие активы являются прибыльными, а какие нет.

Инвесторы понимают логику этого расчёта: сначала из суммы полученного дохода необходимо вычесть сумму вложений, чтобы выяснить размер прибыли; затем полученную цифру разделить на объём инвестиций и перевести в проценты. Итоговый результат может быть как положительным, так и отрицательным.

При этом многие задаются вопросом, как рассчитать ROI в маркетинге. На самом деле эффективность рекламной кампании оценивается по той же формуле. Нужно понять, сколько именно товара вы продали благодаря рекламным мероприятиям, вычесть из прибыли стоимость проведённой кампании и разделить вновь на сумму расходов.

Сложности

На практике при расчётах рентабельности инвестиций могут быть некоторые трудности:

- Оценка размеров будущих денежных поступлений может стать основной сложностью. Финансовая система зависит от многих факторов: колебаний цены сырья и материалов, процентных ставок регулятора, сезонности спроса и предложения и прочего;

- Оценка ставок дисконтирования, то есть определение временной цены денежных средств, выражающее будущие денежные операции в единицах настоящего времени.

Выгода

ROI – это коэффициент, показывающий окупаемость инвестиций. Иначе говоря, это показатель успешности вложений. Учитывая, что тематика нашего блога – «маркетинг», то мы расскажем о roi в маркетинге, приведем подходящую для этих расчетов формулу и примеры. Маркетологи США называют этот коэффициент ROМI.

Для начала мы предлагаем определить 3 типа бизнесменов:

- Никогда ничего не слышали о таком коэффициенте.

- Слышали, но уверены в его бесполезности, поэтому никогда не задумывались о том, как рассчитать roi.

- Знают о ROI и уверены, что это основа бизнеса.

Мы не стремимся оправдать или опровергнуть данный показатель, так как полемика по этому вопросу продолжается, написана масса статей, поддерживающих ту или иную точку зрения. Наше мнение – в маркетинге считать ROI просто необходимо.

Рекомендуемые статьи по данной теме:

- Как посчитать стоимость лида, а потом снизить завышенные показатели

- Методы исследования в маркетинге: зачем, как, какой

- Нужен ли вашей компании отдел маркетинга и чем занимается эта служба

Согласитесь, если правильно использовать рекламу, то ее можно сравнить с печатным станком: больше вложили – больше получили. Знаете, как ROI показан в маркетинговой презентации? «Поменяю 100 рублей на 500». Немного наивно, но ваш результат должен быть именно таким.

Существует несколько направлений бизнеса, в которых эффективность ROI неоспорима:

- Прямые продажи (рассылки по почте, заказы через сайт или по каталогам). В этом случае, ROI помогает сравнить размер вложений с итоговыми показателями. Если вы будете знать, как рассчитать roi, то поймете, каким образом можно повлиять на кривую продаж с целью повышения результативности.

- Стимулирование продаж (проведение акций и скидок). Если сравнить показатели проведённых мероприятий, то с помощью расчета ROI вы увидите их эффективность и получите возможность сделать соответствующие выводы.

- Повышение лояльности потребителей (идентификация данных для налаживания длительного сотрудничества). Хорошим примером можно считать автоматические системы, собирающие данные об особенностях поведения клиентов. Если вы нацелены на работу с представителями бизнеса, то вам надо знать, как рассчитать roi или по определенным товарам, или по конкретным клиентам.

- Налаживание обратной связи (реагирование на обращение клиентов). В этом случае вы сможете определить, насколько эффективно нейтрализовано недовольство потребителей. К примеру, после решения проблемы (устранения претензий), клиент продолжает пользоваться услугами вашей компании. Однако рассчитать показатель, который может лечь в основу долгосрочного планирования практически невозможно.

Мы перечислили случаи, при которых использование ROI является наиболее эффективным. Сотрудники маркетингового отдела должны помнить, что получить абсолютно достоверные данные практически нереально. Причина в том, что существует множество факторов, отражающихся на колебании кривой продаж (например, политическая и экономическая обстановка в стране, социально положение потенциальных клиентов и другие).

Как считать

Для подсчета коэффициента окупаемости необходимо воспользоваться следующей формулой:

ROI = (доход – затраты) / затраты × 100 %.

Считать данный показатель можно как за все мероприятие в целом, так и за его отдельные периоды.

Например, ваш месячный бюджет на рекламу в Яндекс.Директе составил 5000 рублей. За этот же месяц из него к вам пришли клиенты, которые совершили покупки на сумму 20 000 рублей. Расчет RO будет выглядеть следующим образом.

Нам необходимо от дохода отнять затраты на рекламу, а затем полученное значение поделить на сумму затрат на рекламу. Чтобы перевести конечный результат в проценты, умножаем его на 100 %. Как это выглядит:

(20000 – 5000) / 5000 × 100 % = 300 %.

Окупаемость данной рекламной кампании составила 300 %. То есть каждый потраченный рубль возвращается и приносит дополнительно 3 рубля. Зная все необходимые исходные данные, можно посчитать ROI как для отдельного периода (месяц, год, время акции), так и для всего мероприятия в целом. Когда данный показатель слишком мал, реклама считается неэффективной и, как правило, ее перестают финансировать.

Проблема заключается в том, что при подсчетах ROI не учитывается множество различных факторов. Хорошим примером является продажа авто. Люди не покупают автомобили сразу. Они долго выбирают и могут перейти на сайт сегодня, а совершить покупку через месяц. При расчете ROI учесть такие события невозможно. Кроме того, разовая продажа одного дорогого авто может перевернуть все расчеты.

Еще одним хорошим примером является реклама на улицах (билборды, плакаты, баннеры и т. д.). Невозможно узнать, кто именно из клиентов пришел, увидев данную рекламу. Также коэффициент окупаемости не показывает общей полезности проводимых маркетинговых мероприятий, насколько улучшились отношения с потребителем после кампании. В связи с этим ROI чаще всего применяют для подсчета отдельных (разовых) инвестиций. Причем сам результат показывает только финансовую полезность.

Пример

Разберем на живом примере. Допустим интернет-магазин создал кампании в Директе и AdWords и дал объявление о продаже своего товара в местную газету. Клиенты, пришедшие из Директа, купили на 9700 рублей, из AdWords на 8600 рублей, из газеты – 5000 рублей. Но за кампании в Директе мы заплатили 2780 рублей, AdWords – 2530 рублей, объявление в газете обошлось в 4000 рублей.

Доход от кампании

Расход на кампанию

ROI

Директ

AdWords

Объявление

Отсюда видно, что Директ рентабельнее AdWords, а объявление в газете неэффективно. Каждая 1000 рублей, вложенная в Директ, возвращается и приносит дополнительно 2490 рублей. Точно так же проводится расчет различных рекламных кампаний для одного товара или услуги. После чего делаются соответствующие выводы о рекламной кампании.

Такой срез коэффициента можно проводить каждый раз после изменения кампании. Таким образом, легко составляется полная картина того, какие действия и изменения на что влияют. Это позволяет в короткий срок максимально оптимизировать рекламу и маркетинговые акции, проводимые компанией.

Автоматический подсчет

Посчитать ROI автоматически можно, основываясь на привязке к статистике. И мы реализовали идею автоматического подсчета коэффициента ROI с помощью пользовательских столбцов. Вдохновили наc на нее наши клиенты.

Ранее в личном кабинете Calltouch можно было работать только с уже настроенными отчетами, вариантов кастомизации фактически не представлялось. В связи с этим, клиенты часто приходили с запросами индивидуальных отчетов, составленных на основе тех маркетинговых показателей, которые их интересовали.

В какой то момент этих запросов стало так много, что было решено разработать удобный инструмент, который позволил бы клиентам самостоятельно составить любой отчет с нужными показателями в короткие сроки.

Процесс разработки занял три месяца. За это время нам удалось решить главную задачу: оптимизировать базу данных таким образом, чтобы, задавая формулу для пользовательского столбца в личном кабинете и обращаясь к нашей базе данных, пользователь сам своим запросом программировал ожидаемый результат. Сделали так, чтобы запрашиваемые данные были, c одной стороны, независимыми в базе, а с другой, связаны теми арифметическими действиями, которые задает пользователь.

Таким образом, мы создали систему, которая позволяет клиентам ввести нужные данные и на их основе автоматически рассчитать результат. Теперь они в несколько кликов могут настраивать собственные отчеты, число вариаций которых стало безграничным. Все, что требуется – выбрать метрики и ввести формулу.

Это, конечно же, касается и расчета ROI, формула которого также настраивается через пользовательские столбцы и рассчитывается в реальном времени.

Для расчета коэффициента возврата инвестиций достаточно выбрать нужные метрики, каждой из которых соответствует определенная переменная. Это может быть, к примеру, бюджет на рекламу, доход по сделкам, количество звонков или число заявок. После этого следует ввести данные в онлайн-калькулятор и выбрать арифметические действия, которые следует с этими данными осуществить.

Вот один из вариантов расчета ROI в личном кабинете:

(сумма сделок – бюджет на рекламу) / сумму бюджета * 100%

ROI считается достаточно просто и удобно с учетом того, что переменные всегда можно заменить на любые другие. Кроме того, автоматизация подсчетов значительно ускоряет процесс и позволяет регулярно следить за ROI в ходе рекламной кампании.

Автоматическая система расчета не допускает ошибок, однако и в работе с пользовательскими столбцами может возникнуть вездесущий человеческий фактор – на этапе ввода формулы. Поэтому, полагаясь на систему, следует все же перепроверять выбранные метрики и верность настройки самой формулы, вплоть до каждой расставленной скобки.

Оптимальный коэффициент

Если мы инвестируем в ценные бумаги или инвест. портфели, то нам нужно учесть волатильность финансовых рынков. Хороший показатель ROI в каждом конкретном случае будет своим.

Какой показатель ROI считается хорошим?

- Для бизнеса, значения выше 10% считаются оптимальным показателем. Если ROI ниже, выгоднее вложиться в банковский депозит.

- Если прогнозируем инвестиции для фондового или валютного рынка, то ROI с отрицательным значением тоже приемлем. Более того, большинство инвесторов (к примеру, Уоррен Баффетт) инвестируют именно в недооценённые активы.

- Что касается маркетинга — окупаемость инвестиций должна быть выше 100%. Так как затраты на рекламу необходимо вернуть полностью, а всё что выше, уже прибыль компании.

К слову сказать, рассчитать коэффициент можно в калькуляторе ROI. Онлайн-сервисы предлагают в основном калькулятор расчёта ROI для маркетинговых инвестиций, но есть и специализированные сервисы (как платные, так и бесплатные) с полным набором показателей.

В маркетинге

Как известно, инвестиции требуются не только в производстве. Придется вкладывать и в маркетинг, который также должен принести прибыль.

В аспекте инвестиций в маркетинг также можно говорить об их рентабельности. Десять рублей, затраченных на рекламу, на выходе могут принести 40. Поэтому надо знать, что такое термин ROMI (от английского return on marketing investment, то есть возврат на маркетинговые инвестиции).

ROI и ROMI, в принципе, одно и то же, только РОМИ используется в более узком сегменте. А точнее, чаще всего его применяют маркетологи.

ROMI также будет иметь погрешности, ввиду того что при его анализе не учитываются финансовые и бухгалтерские аспекты. Как и в других случаях, существуют различные формулы, но базовым является следующее вычисление:

Итак, если результаты оказались меньше 100%, то это значит, что проект не будет иметь возврата инвестиций в маркетинг. Важно заметить, что для стартапов на начальном этапе проведения маркетинга, такой результат может быть нормой.

Если результаты равны 100% или больше, это значит, что инвестиции на маркетинг полностью окупаются и приносят доход, и это норма прибыли на вложенный капитал.

Этот показатель очень часто применяется именно в интернет-маркетинге:

- Прямые продажи с помощью рассылок, товаров и услуг.

- Обратная связь с клиентами, своевременное реагирование и разрешение конфликтных ситуаций помогает поднять репутацию и, как следствие, привлечь большее количество клиентов.

- Различные программы лояльности, которые заключаются в сборе информации о клиентах с целью проведения мероприятий.

- Мероприятия по сбыту товаров (sales promotion) – акции, бонусы и т. д.

Понятие ROMI или Marketing ROI тесно связывают именно с интернет-деятельностью. Для продвижения продукта и привлечения клиентов предприниматели используют каналы рекламы Яндекс.Директ, Google AdWords (подробнее о партнерской программе Яндекс.Директ вы сможете узнать вот здесь). Поэтому говорить о рентабельности инвестиций в маркетинг принято в аспекте конверсии, полученной от рекламы. Именно конверсия будет главным фактором, определяющим ROMI.

Однако такой подход позволяет подсчитать ROMI только для некоторых опций маркетинга. Для большинства важнейших инициатив определить, окупается ли инвестиция от маркетинга, невозможно. В первую очередь ввиду того что маркетинговые кампании носят комплексный характер – акции, упаковки, дополнительные подарки. Определить, какой из процессов дал какую конверсию, практически невозможно, а затраты на них могут быть абсолютно разные. Кроме того, маркетинговые исследования вряд ли можно анализировать в аспекте ROI.

Тем не менее, при помощи ROMI предприниматели получают возможность проводить анализ тех сегментов, отдача которых не оправдывает финансовые вливания, и диверсифицировать капитал в более перспективные направления.

Но одного показателя окупаемости маркетинговых инвестиций недостаточно для настройки полноценной программы на максимальную прибыль. Ощутимый результат он сможет принести только в совокупности с другими инструментами продвижения и необходимыми данными, а также при четком контроле и аналитике всех аспектов бизнеса.

Рентабельность инвестиции – относительный показатель. Не стоит на него ориентироваться, как на аксиому. Только общий анализ бизнеса, постоянные исследования всех его сегментов и аналитика рисков помогут принести прибыль. Приведено несколько примеров, и в них видно, что при одних и тех же цифрах возможны некоторые различия в расчете. Вот почему очень важно подходить комплексно и оценивать полную картину.

Заключение

ROI (ROMI) – это удобный инструмент для того, чтобы понять, правильно ли вы движетесь. Он позволит грамотно распределить бюджет, отключит невыгодные каналы, тем самым сэкономив средства.

Но не везде ROI можно посчитать. Коэффициент не имеет смысла:

- В длинных циклах продаж, например в недвижимости, покупке авто и пр. дорогостоящей техники. От момента, когда человек увидел объявление, и до совершения им покупки могут пройти недели и месяцы. Значит, и РОИ будет разными, в зависимости от того, когда их считали, хотя в РК не менялась.

- Товар имеет разную стоимость, которая сильно отличается. Одна случайная продажа сильно дорогой позиции приукрасит коэффициент. Но подобные покупки – большая редкость, а значит, и нельзя адекватно оценить эффективность кампании.

- Если нет возможности разграничить трафик. В этом случае можно оценить эффективность лишь работы маркетингового отдела, но вычленить прибыльные каналы – нет.

Как вы видите, ROI – инструмент, который нужно применять не во всех ситуациях и которым необходимо правильно пользоваться. Не стоит на него полагаться как на истину в последней инстанции. Но лучше хоть как-то понимать, как окупается РК, чем слепо тратить бюджет.

Как быстро посчитать свою доходность от инвестиций | Формула + готовый шаблон (файл) в Гугл

Сможете ответить на простой вопрос.

Сколько вы заработали (или потеряли) денег на инвестициях за прошлый год? А в сумме за 2-3 года? 5 лет. Какой был у вас результат в позапрошлом году?

Все эти данные можно конечно достать из отчетов брокеров. Или примерно прикинуть, сколько было и сколько стало денег на счет. И вывести какой то финансовый результат. Пять, десять, пятьдесят, сто тысяч, миллион (рублей, долларов)

А сколько это в относительной доходности? То есть, годовой прибыли в процентах. Ситуация может осложняться периодическими вводами-выводами денег с брокерского счета.

Закинули сегодня денежку. Через пару месяцев еще, потом еще. Иногда снимали средства. Или дивиденды могут капать сразу на карту (а не на брокерский счет). В итоге получается целая вереница движений денег.

Ну так что, сможете сказать про свои реальные финансовые достижения?

Если ответ положительный, то респект.

Я уже несколько лет самостоятельно веду учет эффективности своего инвестиционного портфеля. И могу с точностью до доли процента ответить.

А зачем это нужно?

- Зачем вести учет инвестиций

- Как считать доходность?

- Средняя доходность за несколько лет

- Разное

- Готовая таблица

Зачем вести учет инвестиций

Вы удивитесь, но есть полутрейдеры-полуинвесторы, играющиеся на бирже. И вроде бы как у них все это получается. Там закрыл сделку в плюсе, здесь. Тут немного прогорел. Потом еще. Наступает белая полоса — и снова прибыль.

Произошла сильная просадка по позиции. Закрывать с убытком жалко. Оставим (заморозим) до лучших времен. Со временем котировки восстановятся. И можно будет избавиться от позиции.

А что в итоге? Какова результативность?

Самый частый ответ — «Ну я что-то зарабатываю. Вот смотри у меня есть статистика сделок.»

А давай переведем твой результат за несколько лет в среднегодовую доходность? И поймем, насколько выгодна твоя стратегия.

И тут может выяснится неприятная вещь. Оказывается со всеми сделками, комиссиями брокеру и прочими расходами (включая периодические заморозки убыточных позиций) реальный результат не такой впечатляющий. Вплоть некоторые игроки, за несколько лет получали окололунную или весьма скромную доходность.

Среднегодовая доходность позволяет оценить эффективность используемой стратегии.

Второй важный момент — это сравнение с эталоном (бенчмарком).

Это может быть какой-нибудь фондовый индекс. Или например, безрисковые ставки по банковским вкладам или надежным облигациям.

Допустим, вы все посчитали. Вывели какой то результат. Например, за прошлый год вы заработали 15% годовых. Много это или мало?

Непонятно. Нужно с чем-то сравнивать. Если вы инвестируете в российские акции, то ориентир для вас будет индекс Московской биржи. Вернее финансовые инструменты в лице фондов (БПИФ или ETF).

Покупаете американские акции? Берем соответствующий ETF для сравнения. На тот же индекс S&P 500.

И может получится, у вас годовая прибыль 15%, а соответствующий индекс вырос на 25%.

Или за 3 последних года, путем отбора, анализа отдельный акций инвестор получал среднегодовую доходность 12%. А фонд показал среднегодовую прибыль в 14%.

Тратить время, силы больше — а получать меньше. Чем простое следование за индексом. Есть повод по крайней мере задуматься. И что-то поменять в своей стратегии.

Как считать доходность?

Многие скажут, финансовый результат можно посмотреть в отчетах или личном кабинете своего брокера.

Действительно. У большинства брокером это есть.

Во-первых. Некоторые брокеры не совсем корректно рассчитывают доходность (не знаю с чем это связано).

Во-вторых. Когда у тебя несколько брокерских счетов + возможно есть другие варианты вложений (те же банковские вклады или ОМС), то как все это сложить? Или вы меняете брокера и переносите все активы к другому — вся система учета ломается.

Я использую обычные электронные таблицы (EXCEL или Google вам в помощь).

С помощью функции XIRR.

Формула расчета доходности:

= XIRR ( B1:B»x» ; C1:C»x» ) * 100

= XIRR (денежные потоки ; даты выплат )

Потребуются два вида данных:

- Даты пополнения или снятия денег со счета.

- Суммы этих денежных потоков.

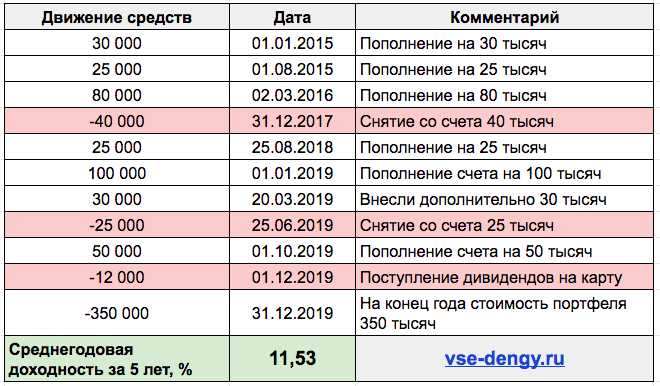

В итоге получается таблица примерно такого вида.

Обратите внимание на несколько моментов.

- Выводы средств со счета — отрицательные числа .

- Дивиденды и купоны. Поступают на брокерский счет сразу, то их не учитываем. Если депозитарий кидает выплату на другой счет (банковскую карту) — то это записываем как вывод средств (со знаком минус).

- Итоговая сумма должна быть отрицательной (как будто вы выводите все деньги со счета). Иначе вся логика расчетов рушится (система выдаст ошибку).

Средняя доходность за несколько лет

Аналогично можно рассчитать среднегодовую доходность за несколько прошлых периодов.

Вводим данные: деньги + даты ввода-вывода.

И вуаля. Все готово.

Разное

Как считать доходность по отдельным годам?

Все тоже самое. Только нужно знать дополнительно сколько денег было на счете (или счетах) на начало и конец каждого года.

Как лучше вести учет, если несколько счетов?

Вариант 1. Все ваши инвестиции работают по принципу одной стратегии. Весь капитал составляют единую структуру портфеля, то разбивать учет на несколько составляющих, не вижу смысла. Простой пример, долгосрочное пассивное накопление капитала.

Вариант 2. Когда у вас несколько различных стратегий, то лучше вести по ним отдельный учет. Например, вы копите деньги на пенсию. Для этого у вас есть активы, которые вы просто покупаете и держите всю жизнь. Параллельно вы торгуете на срочном рынке (с кредитным плечом). Возможно еще спекулируете акциями.

В итоге у вас есть 2-3 различных стратегии.

И правильно будет разделить учет доходностей на несколько разные портфелей. Плюс один общий, как суммарный результат.

Готовая таблица

Все вышеперечисленные примеры с расчетами доходностей выложил в онлайн-таблице (нужен аккаунт гугл).

Переходите по ссылке. Сразу делайте копию (в меню «Файл» — > «Сделать копию») и таблица будет доступна для редактирования и использования.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Коэффициент инвестирования

Основные определения

Коэффициент инвестирования — один из показателей для финансовой оценки и анализа структуры собственных источников финансирования фирмы и их применения. Данный показатель отражает способность фирмы осуществлять финансирование внеоборотных активов за счет собственных возможностей и дает понимание того, насколько собственные финансовые ресурсы предприятия способны покрыть его производственные инвестиции. Значение коэффициента также влияет на оценку платежеспособности и ликвидности предприятия, а также его способности справляться с макроэкономическими колебаниями.

Существует два варианта коэффициента инвестирования.

1. Коэффициент инвестирования собственных источников отражает уровень обеспеченности производственных вложений фирмы за счет ее собственных источников финансирования. Нормативные значения данного коэффициента лежат в диапазоне от 0,25 до 1. В противном случае предприятие нельзя считать финансово устойчивым.

2. Коэффициент инвестирования собственных источников и долгосрочных обязательств показывает, каким образом собственные источники фирмы и ее долгосрочные кредиты обеспечивают инвестиции организации. Согласно нормативным ограничениям, данный коэффициент должен быть больше 1.

Наряду с другими экономическими показателями коэффициент инвестирования позволяет оценить платежеспособность и финансовую устойчивость организации. Совместно с коэффициентом инвестирования для анализа финансового состояния организации могут использоваться следующие индикаторы:

- Коэффициенты финансовой независимости и зависимости;

- Индекс постоянного актива;

- Коэффициент финансовой устойчивости;

- Коэффициент финансирования;

- Коэффициент концентрации заемного капитала;

- Коэффициент финансовой задолженности;

- Коэффициент совокупной платежеспособности;

- Коэффициенты покрытия (общий, процентов и основной суммы долга).

- Коэффициент маневренности и др.

Коэффициент инвестирования можно рассматривать как одну из форм представления коэффициента финансовой независимости (автономии). Данный коэффициент рассчитывается как отношение собственного капитала предприятия к его валюте баланса.

Коэффициент инвестирования можно рассматривать как одну из форм представления коэффициента финансовой независимости (автономии)

Формула расчета

Коэффициент инвестирования собственных источников рассчитывается как отношение собственных средств бизнеса к его основному капиталу:

К1 = СК / ОС,

Где К1 — коэффициент инвестирования собственных источников,

СК — собственный капитал предприятия (собственные источники финансирования),

ОС — основной капитал организации (внеоборотные активы) и другие вложения, что является итогом первого раздела актива бухгалтерского баланса.

Коэффициент инвестирования собственных источников и долгосрочных обязательств вычисляется как отношение основных средств фирмы и ее долгосрочных кредитов.

К2 = СК + ДК / ОС,

Где К2 — Коэффициент инвестирования собственных источников и долгосрочных обязательств,

СК — собственный капитал предприятия (собственные источники финансирования),

ДК — долгосрочные кредиты организации,

ОС — основной капитал бизнеса (внеоборотные активы).

Числитель дроби является итогом первого и второго разделов пассива бухгалтерского баланса.

Примеры расчета и анализа коэффициентов инвестирования

Пример 1.

Магазин игрушек имеет собственный капитал (вложения основателей бизнеса) в размере 1 000 000 руб.

Основные средства магазина (помещение в собственности, мебель, витрины, контрольно-кассовая техника) оцениваются в 5 200 000 руб.

К1 = 1 000 000 / 5 200 000 = 0,192

Коэффициент инвестирования собственных источников К1 Пример 2.

Автосервис имеет собственный капитал, состоящий из вложений акционеров, в размере 15 000 000 руб.

Предприятие также обслуживает долгосрочный банковский кредит, сумма которого на текущий момент составляет 3 000 000 руб.

Основной капитал автосервиса (помещение, оборудование, инструменты длительного пользования) составляет 16 500 000.

K2 = 15 000 000 + 3 000 000 / 16 500 000 = 1,09

Коэффициент инвестирования собственных источников и долгосрочных обязательств К2 > 1, значит, предприятие обладает достаточной финансовой независимостью, его собственный капитал и долгосрочные обязательства в должной степени покрывают размер внеоборотных активов. Значит при экономических потрясениях, невыплате дебеторской задолженности и других проблемах фирма сможет остаться на плаву.

Пример 3.

Интернет-магазин имеет собственный капитал (вложения индивидуального предпринимателя) в размере 40 000 руб.

Основной капитал фирмы незначителен и составляет 70 000 руб.

K1 = 40 000 / 70 000 = 0,57

Коэффициент инвестирования собственных источников 0,25 8 800 777-08-62 доб. 303

http://uspeshnick.ru/roi-formula-kak-otsenivat-effektivnost-vlozhenij/

http://vse-dengy.ru/pro-investitsii/dohodnost-investitsiy-xirr.html