Роль суверенных фондов в стабилизации мировой финансовой архитектуры

Леонов И.А.

Моисеев А.К.

Определение Суверенные фонды благосостояния (СФБ) и источники информации

Суверенные фонды благосостояния (СФБ) — это государственные инвестиционные фонды или компании, финансируемые властями из излишков платежного баланса, либо из профицита бюджета.

В это определение не входят резервы в иностранной валюте, принадлежащие монетарным властям, а также пенсионные фонды с государственными служащими 2 . Существуют критерии МВФ, которые отдельно подчеркивают различия между СФБ и остальными крупными участниками рынка инвестиций 3 . К примеру, в отличие от международных резервов активы суверенных фондов могут быть в неликвидной форме. От пенсионных и страховых фондов СФБ отличают собственник, источники и учет средств фонда, отсутствие возможности использования текущих средств.

Существует множество целей создания СФБ: достигнуть стабильного экономического роста, стерилизовать приток иностранной валюты, обеспечить плавное и устойчивое поступление инвестиций, увеличить государственные резервы.

Вопросами, связанными с деятельностью суверенных фондов, занимается несколько крупных специализированных учреждений: Международный Форум Суверенных Фондов Благосостояния [2], Институт Суверенных Фондов [3] и Центр изучения Суверенных Фондов [4], которые собрали основательные базы данных о деятельности СФБ, что совместно с годовыми отчетами самих фондов составили эмпирическую базу данной работы.

Описанию теоретической основы поведения суверенных фондов посвящено множество работ, начиная от фундаментальных исследований МВФ, ОЭСР, исследований различных центральных банков, до отдельных работ таких исследователей, как А. Розанов (Rozanov, A.), Дж. О’Нилл (O’Neill, J.), Э.Ф. Нильсон (Nielseon, Erik F.), П. Бахаж (Bahaj, P.) Э. Монк (Monk, A.), Дж. Хугей (Houget, G.), Дж. Нюжи (Nugee, J.), Э. Труман (Truman, E.), К. Линабург (Linaburg, С.), М. Мадуэл (Maduell, M.) и др.

Несмотря на большое количество проведенных исследований, единая точка зрения относительно оценки деятельности СФБ так и не сформировалась. Ввиду фрагментарного подхода к анализу деятельности фондов в различные периоды оценка влияния суверенных фондов на экономику диаметрально изменялась. Цель данной работы — оценить масштабы влияния действий суверенных фондов на мировой финансовый рынок и на национальные компании различных стран.

По назначению суверенные фонды можно разделить на:

- стабилизационные, которые предполагают использование средств фонда в периоды кризиса;

- сберегательные, занимающиеся перераспределением поступлений в пользу будущих поколений;

- инвестиционные;

- фонды стратегического развития, деятельность которых направлена на стимулирование отраслей национальной экономики, формирование источников «длинных денег» и компенсацию нестабильности бюджетных доходов.

Суверенные фонды могут выполнять функции институтов развития (Суверенный фонд Франции, или казахский «Самрук-Казына»). Они также могут предоставлять дополнительное финансирование таким институтам (например, размещение депозита ФНБ РФ во Внешэкономбанке с условиями использования полученных средств на нужды кредитования субъектов малого и среднего предпринимательства).

В общем случае суверенные фонды можно разделить по источникам наполнения на ресурсные и нересурсные. Ресурсные фонды ставят цель перераспределять средства, полученные от высокодоходных невосполняемых ресурсов, в более диверсифицированные финансовые активы. Деятельность нересурсных фондов направлена на поглощение профицита бюджета для аккумулирования дополнительных резервов.

На 2015 г., по оценке Sovereign Wealth Fund Institute [3], существует 81 суверенный фонд в 51-й стране (из них 31 — «нефтяные»). На рис. 1 представлены страны по соотношению объема активов под управлением СФБ. Большую часть из них составляют ресурсные фонды: на них приходится 61% всех мировых активов суверенных фондов. Среди нересурсных фондов особенно выделяются китайские, которые управляют 22% мировых активов суверенных фондов и обладают 72% всех активов нересурсных фондов ([3], расчеты авторов).

Если рассматривать деятельность суверенных фондов более детально, то стоит отметить их многообразие. Все фонды отличаются друг от друга по системе наполнения, возможным расходам, открытости, инвестиционной политике и ее направлениям.

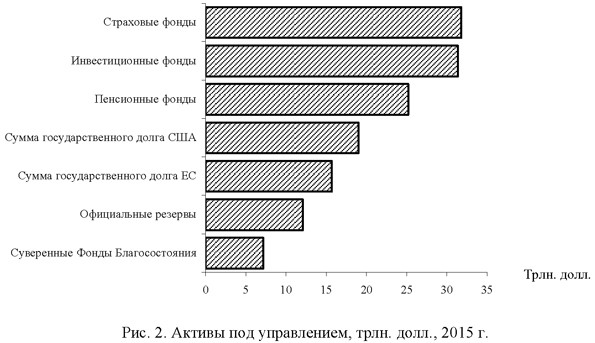

Причина активизации интереса к данному виду государственных сбережений в резком увеличении объема ресурсов СФБ. Они стали сопоставимы с международными резервами центральных банков. В 2015 г. совокупная величина активов СФБ (по данным OECD, FSB, Statista) достигла 7,2 трлн. долл., что сравнимо с совокупным объемом мировых золотовалютных авуаров (12,1 трлн. долл., рис. 2), и составляет немногим больше 10% капитализации мирового фондового рынка.

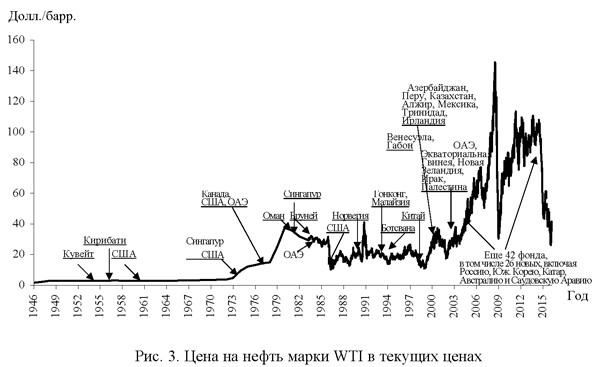

Число суверенных фондов постоянно увеличивается (рис. 3; расчеты авторов).

До 1990 г. было сформировано 16 фондов СФБ, еще 20 сформировалось с 1990 по 2005 г. и 42 фонда — с 2005 по 2015 г. в 26-ти новых странах. За последние 20 лет капитализация этих фондов увеличилась многократно: 500 млрд. долл. в 1995 г.; 3,3 трлн. долл. в 2007 г.; 7,2 трлн. долл. в 2015 г. Также стоит отметить, что суверенные фонды стали принимать все более активное участие в инвестициях.

Большинство фондов имеют консервативное распределение активов. В среднем в активах фондов 35-40% составляют облигации, 50-55% — акции, и 8-10% — альтернативные инвестиционные продукты, такие как наличная ликвидность, недвижимость и т.д. [5].

Пенсионные, инвестиционные и страховые фонды имеют аналогичную аллокацию ресурсов. Пенсионные и страховые фонды отдают большее предпочтение долговым ценным бумагам. Среднее распределение их активов составляет 60/20/20% соответственно, с небольшим отклонением в сторону альтернативных инвестиций.

Риски, связанные с деятельностью суверенных фондов

Относительно деятельности суверенных фондов и их влияния на остальной мир исследователи часто отмечают следующие проблемы:

- Отсутствие транспарентности в отчетности фондов. Зачастую фонды не публикуют полную или хотя бы частичную финансовую отчетность, а также не раскрывают правил распределения и накопления активов фонда. Из-за этого затрудняется определение размеров фонда, его инвестиционной политики, используемых инструментов и даже географического положения инвестиций.

- Так как суверенные фонды являются государственными учреждениями, они могут руководствоваться нерыночными мотивами и представлять угрозу национальным стратегическим учреждениям другой страны [6]. Правительства, например, могут использовать СФБ в целях захвата контроля над компаниями в каких-либо важных отраслях другой страны в целях содействия их собственной политической программе или могут угрожать национальной безопасности другой страны.

- Угроза рыночной стабильности. Существуют опасения, что суверенные фонды, скупая государственные долговые ценные бумаги, ввиду каких-либо политических причин могут быстро продать эти активы, чтобы нарушить сбалансированность рынка.

За последние годы в вопросах прозрачности деятельности фонды добились немногого. Суверенные фонды очень сдержанно раскрывают информацию о своих приобретениях и инвестициях. Основная причина такого поведения состоит в том, что СФБ являются представителями национальной экономики. При покупке и афишировании какой-либо крупной сделки экономика и курс национальной валюты могли бы оказаться под пристальным вниманием спекулянтов. Что касается экономической безопасности — чаще всего вниманию государства подвержена деятельность не инвестиционных фондов, а частных компаний, которые пытаются совершить крупные вложения в какие-то стратегические предприятия, ввиду того, что инвестиции, осуществляемые суверенными фондами, редко выходят за рамки более чем 10% акций.

В 2008 г. крупнейшие суверенные фонды создали независимое профессиональное объединение — Международный форум суверенных фондов (далее — Форум), который занимается вопросами сбора и предоставления статистики по фондам, и в рамках которого публикуются многочисленные доклады, посвященные их деятельности. На базе этого Форума был сформирован свод из 24-х добровольно принимаемых принципов («Принципы Сантьяго»). В нем предполагается, что страны должны публиковать подробную отчетность своих суверенных фондов, в том числе правила наполнения и распределения полученной прибыли. Также они должны проводить ежегодную проверку у аудиторских агентств, а в случае инвестирования в другую страну — предупреждать соответствующие органы. Несмотря на то, что принципы добровольные и не в полном объеме выполняются даже теми участниками Форума, которые под ними подписались, это был огромный шаг в усилении прозрачности и дисциплинированности деятельности суверенных фондов.

Что касается финансовой безопасности, даже до создания «Принципов Сантьяго» суверенные фонды всегда находились под пристальным вниманием.

Суверенные фонды благосостояния, аналогично обычным инвесторам, подпадают под биржевое регулирование. Так, приобретение СФБ акций публично торгуемых компаний выше определенных пороговых значений (5% в США, 10% в ЕС), как правило, сопряжено с требованием к СФБ сообщить о своей доле регулятору ценных бумаг. Определенные инвестиции СФБ, в частности в поднадзорных финансовых учреждениях (таких как банки и страховые компании), подлежат особым законодательным ограничениям.

Помимо финансового сектора, к отраслям промышленности, которые считаются стратегически важными или имеющими социальное значение (например, энергетика, средства массовой информации и телекоммуникаций), часто применяются особые законы, регулирующие структуру рынка и поведение инвесторов, которые могут быть применены к СФБ.

Наряду с ограничениями по конкретным отраслям, инвестиционная деятельность суверенных фондов может стать объектом пристального внимания в рамках антимонопольного законодательства.

Что касается вопроса стабильности рынка, в среднем 40% всех активов суверенных фондов составляют государственные долговые ценные бумаги, большей частью американские казначейские облигации (treasuries). Что же будет, если одна или несколько стран решат распродать эти ценные бумаги с целью навредить экономике страны-эмитента? Первоначально при быстрой продаже ценных бумаг страна-эмитент будет вынуждена повысить ставки для привлечения нового капитала. Однако такая продажа, вероятнее всего, больше навредит продающему по нескольким причинам. Во-первых, быстрая продажа создаст запас облигаций на рынке, что будет уменьшать стоимость их продажи. Во-вторых, освободившийся капитал придется направить либо в свою экономику, что может привести к возникновению пузыря, либо в другую. В таком случае возникают вопросы обеспечения стабильности этих ценных бумаг и их ликвидности. В-третьих, остальные участники рынка попробуют получить арбитражную выгоду, скупив обратно облигации по более низкой цене.

Также важным обстоятельством является то, что СФБ — не такие крупные участники рынка (см. рис. 2). Вместе с этим можно отметить высокую концентрацию активов среди топ-15 крупнейших фондов (таблица).

Крупнейшие СФБ по капитализации

Страна

Капитализация СФ, млрд. долл.

Доля от всего мира, накопленным итогом, %

Источник : данные SWFInstistute и расчеты авторов.

Помимо вышесказанного, следует также понимать, что большинству фондов законодательно установлен целевой уровень прибыльности, который они должны поддерживать. Использование таких рисковых стратегий часто приводит к чистому убытку.

Влияние суверенных фондов на остальных участников рынка

Суверенные фонды, в отличие от остальных участников рынка, руководствуются совершенно иными мотивами. Первостепенной задачей СФБ является стабилизация экономической ситуации и защита интересов своего государства, что отражается на поведении таких фондов и соответственно их влиянии на мировую экономику, а также на интерпретации принимаемых фондами решений.

Практически все суверенные фонды направляют свои ресурсы на поддержку национальной экономики, особенно в периоды кризисов. Для достижения этих целей СФБ обладают широким набором мер, начиная от предоставления прямой помощи конкретным организациям (финансовым и нефинансовым) как кредитор последней инстанции или увеличения уставного капитала стратегически важных компаний, до более общих мер, направленных на поддержку фондового рынка или курса национальной валюты.

Примером служит кризис 2008 г., во время которого банки попали в ловушку ликвидности, когда сокращения процентных ставок и вливания дополнительной ликвидности со стороны центральных банков оказалось недостаточно для восстановления финансовой системы. В этом году почти 40% всех сделок СФБ были направлены на помощь национальной экономике [7]. В периоды кризисов собственный капитал банков резко сжимается вследствие обесценения активов, в то время как обязательства остаются неизменными. Снижение собственного капитала увеличивает стоимость обслуживания кредитного плеча [8]. Неопределенность в отношении стоимости активов банков и перспектив восстановления отпугивает инвесторов, и в этот момент инвестиции суверенных фондов особенно эффективны. СФБ имеют возможность принимать акционерное участие в компаниях, имеют огромный опыт управления активами и в отличие от центральных банков могут легко обеспечить долгосрочный характер финансирования. Это дает им преимущество по сравнению с традиционными фондами и валютными резервами центральных банков.

Китайский суверенный фонд China Investmeny Corporation 16 сентября 2008 г., сразу после провала Lehman Brothers, заявил (через свою дочернюю компанию Central Huijin), что он собирается купить доли в трех крупнейших китайских банках (Промышленный и коммерческий банк Китая, Банк Китая и Китайский Строительный банк). Выдвигаемые предложения должны были стабилизировать цены на акции банков, поддержать стабильную работу этих крупных контролируемых государством кредиторов и обеспечить заинтересованность правительства в этих трех банках. Фонд Саудовской Аравии отреагировал иначе: его усилия были направлены на нефинансовые организации, чтобы компенсировать нежелание банков кредитовать предприятия.

Иной подход предприняло Правительство РФ. В 2008 г. было подписано постановление, которое позволяло вкладывать средства Фонда национального благосостояния на российском фондовом рынке [9]. Цель заключалась в поддержке финансовых рынков страны путем приобретения акций в российских компаниях. Для этих целей российский государственный банк ВЭБ получил 5,9 млрд. долл. из Фонда национального благосостояния РФ (ФНБ). Чуть позже ФНБ также пришлось исполнять роль кредитора последней инстанции, предоставив ВЭБ 2 млрд. долл. под LIBOR+2,75% для перекредитования национальной банковской системы.

Не только развивающиеся страны используют суверенные фонды для поддержки своей экономики. В марте-апреле 2007 г. в результате распада крупного американского банка Bear Stearns некоторые австралийские компании потеряли важный источник ликвидности. Чуть позже они смогли получить финансирование от австралийского Фонда Будущих Поколений (Australia’s Future Fund). Даже Норвежский пенсионный фонд, имеющий строгие ограничения по распределению средств в пользу государственного бюджета, отошел от привычных 4% общей капитализации фонда, которые по закону он может перечислять в госбюджет, и в кризисные годы увеличил финансирование.

Во Франции необходимость поддержки отечественных фирм в 2008 г. повлекла за собой создание нового СФБ — Стратегического Инвестиционного Фонда (FSI) — для их рекапитализации. Цели, выдвинутые президентом, заключались в защите стратегических французских фирм от иностранных поглощений. FSI помогает фирмам самых разных размеров, начиная от небольших семейных предприятий до крупных компаний, таких как Veolia. В своем веб-сайте FSI настаивает на том, чтобы рабочую силу фирмы нанимали во Франции. Следовательно, в качестве мотива оказания помощи этим фирмам косвенно заявляется сохранение рабочих мест. Особенность французского фонда состоит в том, что он инвестирует исключительно в национальную экономику, что не вписывается в классическое определение суверенного фонда, согласно МВФ.

Внешнее инвестирование руководствуется теми же мотивами что и внутреннее, поэтому, с точки зрения рыночной эффективности, суверенные фонды могут принимать не самые экономически оправданные решения. Так, во время кризиса 2008 г. многие суверенные фонды предоставляли финансовую помощь крупным иностранным банкам, защищая интересы своих отечественных компаний. За 2008 г. фонды аккумулировали ликвидности на 42 млрд. долл. Это, к примеру, составило 15,4% капитала Merrill Lynch; 11,8 — UBS; 10,6 — Citigroup; 10% — Morgan Stanley.

В мае и декабре 2007 г. китайский CIC вложил 3 млрд. долл. в Blackstone Group и 5,6 млрд. долл. в Morgan Stanley. Эти инвестиции были плацдармом для новых финансовых вливаний от менее крупных китайских компаний и служили для них гарантом качества. Во время развития ипотечного кризиса фонд потерял треть своего первоначального вложения вследствие того, что стоимость акций компаний, в которые он проинве-стировал, резко упала. Тем не менее, в октябре 2008 г. фонд вложил еще 3 млрд. долл. прямых инвестиций в Blackstone Group, а также 5 млрд. долл. в банк Morgan Stanley.

Катарский Qatar Investment Authority (QIA) также был одним из СФБ, которые предоставляли помощь бедствующим западным банкам. Фонд способствовал рекапитализации банков Credit Suisse в феврале 2008 г., инвестировав 9 млрд. долл. [10], и Barclays в июне 2008 г., инвестировав 2,8 млрд., а позже еще 3 млрд. фунтов стерлингов [11] 4 .

Однако не все действия суверенных фондов мотивированы «нерыночными» интересами и решениями, принимаемыми под давлением правительства. Существует множество примеров, когда фонды действуют в соответствии с классическими представлениями об экономической рациональности. В начале 2006 г. в то время как в Исландии назревал серьезный финансовый кризис, Норвежский Государственный Пенсионный Фонд (GPFG) активно вкладывал в банковскую систему Исландии. Как раз перед кризисом, в конце 2007 г. норвежскому Фонду весьма удачно удалось продать или перестраховать все свои вложения в Исландии, что позже широко обсуждалось правительством Исландии как недружественный акт, противоречащий Декларации о солидарности северных стран [12].

В 2008 г. Financial Times охарактеризовала инвестиции из китайского SAFE как одну из причин признания Коста-Рикой Тайваня в качестве неотъемлемой части Китайской Народной Республики [13].

Важно отметить, что отношение к деятельности фондов меняется в зависимости от экономической обстановки. К примеру, в Индонезии, пострадавшей во время Азиатского кризиса, положительно воспринимались инвестиции от Temasek, купившей доли двух крупнейших телекоммуникационных компаний. Однако позже, когда экономическая ситуация наладилась, отношение к этим инвестициям резко изменилось, и в 2007 г. антимонопольная комиссия вынесла решение о виновности Temasek в создании антиконкурентных условий, и одну из компаний пришлось продать. Приобрел ее, кстати, суверенный фонд Катара (QIA).

СФБ могут также становиться объектами давления со стороны собственного правительства и лоббистских групп. Так, в США парламент штата Аляска пытался принудить Фонд Аляски отказаться от инвестиций в Иран и страны, сотрудничающие с ним [14].

Показательный случай произошел с фондом Объединенных Арабских Эмиратов (ADIA). Фонд инвестировал в Ситибанк в то время, когда он переживал трудные времена. Два года спустя банк попытался через суд аннулировать долю суверенного фонда, о чем сообщалось в СМИ [15].

Эмпирические данные показывают, что СФБ оказывают значимое стабилизационное влияние на корпорации. Они являются крупными источниками долгосрочных прямых инвестиций. В работе [16] приведен краткосрочный анализ инвестиционной деятельности сингапурской компании Temasek. В компаниях, в которые инвестировал этот суверенный фонд, было отмечено последовательное снижение рисков инвестиционного портфеля в долгосрочной перспективе. Дополнительно необходимо отметить готовность суверенных фондов приобретать и держать длительное время даже неликвидные ценные бумаги.

Суверенные фонды благосостояния — это государственные инвестиционные компании, которые в своей деятельности оперируют различными финансовыми инструментами, по большей части — ценными бумагами, номинированными в иностранной валюте. Приоритетом развития суверенного фонда являются распыленные прямые инвестиции, не превышающие 10% капитализации активов компаний.

Инвестиционная деятельность таких фондов сильно отличается от действий других участников финансового рынка. По характеру инвестирования суверенные фонды нацелены на выполнение стратегически важных задач государства. Имея в виду национальные интересы, СФБ готовы инвестировать в не самые высокодоходные компании и могут предоставлять активную поддержку зарубежным компаниям, в которых существуют интересы у национальных компаний страны. Подобная практика может спасти тысячи рабочих мест, которые будут потеряны, если возникает угроза банкротства.

Антагонистическое отношение к деятельности иностранных суверенных фондов усиливает протекционизм в отношении не только этих фондов, но и всех остальных участников рынка, что моментально отражается на получаемых инвестициях, а также может вызвать осложнения в различных отраслях национальной экономики. Добавим, что при необходимости усиления финансовой безопасности государства проще контролировать финансовых посредников (инвестиционные банки), чем вводить ограничения на деятельность самих фондов.

Подытожив, можно констатировать, что на сегодняшний день суверенные фонды компенсируют слабые стороны экономического развития стран, однако в первую очередь — своей собственной.

1 Статья подготовлена при финансовой поддержке Российского научного фонда (проект № 14-02-00286. «Сценарный анализ и прогноз использования нетрадиционных мер монетарного и финансового регулирования экономики: глобальный и национальные аспекты»).

2 Суверенный фонд может принадлежать правительству, но управляться либо частными лицами, либо представителями центрального банка. Редким исключением является присутствие в совете директоров представителей правительства, но даже в этих случаях работниками являются частные лица.

3 «SWFs are government-owned investment funds, set up for a variety of macroeconomic purposes. They are commonly funded by the transfer of foreign exchange assets that are invested long term, overseas» [1].

4 В то время казалось, что страны Персидского залива благополучно проходят острую фазу кризиса. Катарский фондовый индекс по-прежнему удерживал докризисные позиции, но после провала Lehman Brothers в сентябре 2008 г. рынки акций резко ушли на спад.

Топ-10 крупнейших суверенных фондов мира

Суверенный фонд — это государственный инвестиционный фонд, финансовые активы которого включают акции, облигации и имущество, драгоценные металлы и другие финансовые инструменты. Инвестиции суверенных фондов охватывают весь мир.

Некоторые суверенные фонды принадлежат центральным банкам, которые аккумулируют валютную наличность в процессе управления национальной банковской системой; такие фонды обычно имеют высокую экономическую и фискальную значимость. Другие суверенные фонды просто представляют собой государственные сбережения, которые инвестируются в различные компании с целью получения инвестиционного дохода и не играют существенной роли в фискальном управлении.

Суверенные фонды могут инвестировать в иностранные депозиты, золото, SDR, резервную позицию в МВФ или в такие резервные валюты, как доллар, евро или иена. Суверенные фонды могут быть зарегистрированы как инвестиционные компании, государственные пенсионные фонды, суверенные нефтяные фонды и т. д.

Так, Саудовская Аравия инвестирует в экономику России $10 млрд через суверенный фонд Королевства Саудовская Аравия Public Investment Fund (PIF). Фонд традиционно финансирует крупные инвестиционные проекты, а общий объем инвестиций фонда не раскрывается, хотя, по некоторым оценкам, он может превышать $380 млрд.

Ниже представлен рейтинг самых крупных суверенных фондов в мире.

1) Глобальный пенсионный фонд Норвегии (Government Pension Fund Global ) — $882 млрд

Объем норвежского суверенного фонда — $882 млрд. Он

2) Суверенный фонд Абу-Даби (Abu-Dhabi Investment Authority, ADIA) — $773 млрд

ADIA никогда не публиковал стоимость своих активов, но эксперты оценивают их от $650 млрд до $875 млрд. Он был основан в 1976 г. По оценкам аналитиков из Sovereign Wealth Funds Institute, объем инвестиций составляет $773 млрд.

ADIA управляет огромным капиталом и является крупнейшим международным инвестиционным фондом. Из-за своего размера фонд имеет существенное влияние на международные финансы.

Ежегодно получает 70% средств бюджетного профицита, а также дивиденды от государственной нефтяной монополии ADNOC.

Свыше 75% активов ADIA передано под управление зарубежных инвестфондов, преимущественно американских.

Основный объем средств размещен в акциях компаний развитых рынков и гособлигациях США. Фонд управляет сверхдоходами эмирата от экспорта нефти, которые оцениваются почти в $1 трлн.

3) Суверенный фонд Саудовской Аравии (SAMA Foreign Holdings) — $757,2 млрд

Объем суверенного фонда крупнейшего в мире производителя и экспортера нефти оценивается в $757,2 млрд.

В нынешнем виде существует с 2008 г., когда в него были переданы $300 млрд активов Валютного агентства Саудовской Аравии (исполняет функции центрального банка) и $60 млрд из местных пенсионных фондов.

Основной источник поступлений — доходы от экспорта нефти. Сведения об инвестиционной стратегии и структуре активов фонда не обнародываются.

4) Китайская инвестиционная корпорация (China Investment Corporation) — $746,7 млрд

Фонд создан в 2007 г. для управления частью золотовалютных резервов Китая (≈$200 млрд) с большей доходностью, чем обеспечивает консервативная стратегия инвестирования в американские гособлигации.

Свыше 30% портфеля CIC приходится на акции, прежде всего финансовых и IT-компаний. Около 40% всех активов размещено за рубежом, в значительной степени со ставкой на восстановление экономик США и Европы.

Основные средства компании инвестированы от имени правительства во внутренний рынок, по большей части в крупные корпорации. Значительная часть портфеля долгое время инвестировалась в энергетические компании и проекты ввиду их стратегического значения. Однако после кризиса подобные вложения перестали давать ожидаемые доходности.

В последнее время в спектре вложений фонда наблюдается сдвиг в сторону инвестирования в сельское хозяйство, причем вертикально, по всей отрасли, начиная с посадок и орошения, заканчивая производством конечной продукции и выращиванием скота. Объекты инвестирования находятся по всему миру, без привязки к отдельным странам.

5) Суверенный фонд Кувейта (Kuwait Investment Authority) — $548 млрд

Объем фонда инвестиционного управления Кувейта (Kuwait Investment Authority, KIA) — $548 млрд.

Существует с 1953 г., считается старейшим в мире суверенным фондом.

Включает Резервный фонд, исполняющий функции казначейства и владельца всей госсобственности, и Фонд будущих поколений, ежегодно получающий 10% от всех госдоходов.

Среди крупных активов — доли в Daimler AG, BP и Bank of America Merrill Lynch.

6) Фонд управления по валютным рынкам Китая (SAFE Investment Company) — $547 млрд

По сути, является фондом государственного управления по валютным рынкам КНР. Работает в форме зарегистрированной в Гонконге коммерческой «дочки» Госуправления, в ведении которого находятся китайские золотовалютные резервы (≈$3,5 трлн).

В совет директоров компании входят официальные представители администрации. Фонд активно работает на британском фондовом рынке, в его портфеле находятся пакеты акций Royal Dutch Shell, Rio Tinto, Barclays, BHP Billiton. Прежде всего фонд является резервным валютным фондом Китая.

Основные задачи фонда – генерировать дополнительный доход на средства фонда, расширять диверсификацию вложений, а также уменьшать зависимость китайской экономики от колебания доллара. SAFE может инвестировать в широкий спектр инструментов: акции международных и локальных компаний, облигации и другие долговые инструменты.

7) Суверенный фонд Гонконга (Hong Kong Monetary Authority Exchange Fund) — $400,2 млрд

Объем валютного фонда Управления денежного обращения Гонконга (Hong Kong Monetary Authority Exchange Fund) — $400,2 млрд.

Суверенный фонд Гонконга был создан в 1993 г., состоит из Резервного фонда, предназначенного для поддержки обменного курса гонконгского доллара к доллару США, и инвестфонда будущих поколений.

Активы на 77% размещены в акциях, остальное — в гособлигациях. При этом почти 90% приходится на номинированные в долларах США бумаги.

Основное предназначение фонда – поддержание стабильности финансовой и монетарной систем Гонконга и сохранение статуса международного финансового центра за Гонконгом.

По структуре фонд разбит на 3 портфеля:

— Страховой – является подушкой безопасности для монетарной системы Гонконга. Состоит из высоколиквидных долларовых бумаг.

— Инвестиционный – нацелен на долгосрочные инвестиции. Состоит из акций и облигаций стран ОЭСР.

— Стратегический – инвестиции в акции биржи и клирингового центра Гонконга.

Имеет 2 дочерние компании: RGIC – Real Gate Investment Company – создана для инвестиций в два различных СП в недвижимости за рубежом и EFIC – Eight Finance Investment Company – занимается альтернативными инвестициями.

Инвесткорпорация правительства Сингапура (Government of Singapore Investment Corporation, GIC) — $344 млрд

Инвесткорпорация правительства Сингапура (Government of Singapore Investment Corporation, GIC) — $344 млрд

Объем фонда инвестиционной корпорации правительства Сингапура (Government of Singapore Investment Corporation, GIC) достигает $344 млрд.

Сингапурский государственный инвестиционный фонд (GIC) был создан в 1981 г. правительством Сингапура, чтобы управлять зарубежными активами.

GIC вкладывает капитал в широкий диапазон активов — в долговой рынок, акции, недвижимость, проекты инфраструктурного строительства, развитие природных ресурсов.

В портфеле GIC нехарактерно высокая для суверенных фондов доля альтернативных инвестиций (недвижимость, инфраструктурные объекты) — 27% от всех активов (акции занимают 45%, прочее — гособлигации и наличные средства)

9) Суверенный фонд Катара (Qatar Investment Authority) — $256 млрд

Суверенный фонд Катара был создан в 2005 г. для управления доходами от нефтегазовой отрасли правительства Катара.

Стоимость его активов — $256 млрд. Он является акционером автомобильных компаний Volkswagen Group и Fisker Automotive, инвестбанков Barclays и Credit Suisse, киностудии Miramax Films, футбольного и гандбольного клубов Paris Saint-Germain, нефтегазовой компании Royal Dutch Shell и т. д.

Ему принадлежит недвижимость во Франции на $4 млрд.

В октябре 2014 г. Qatar Investment Authority подписал соглашение с CITIC Group Corp. по запуску нового $10 млрд фонда, который будет инвестировать в Китае.

10) Национальный фонд соцстрахования Китая (National Social Security Fund, NSSF) — $236 млрд

Это крупнейший пенсионный фонд Китая. Создан Госсоветом КНР в 2000 г. как «стратегический резервный фонд» для поддержания устойчивости пенсионной системы и решения других социальных проблем, вызванных старением населения.

Получает средства из бюджета, а также 10% от IPO китайских госкомпаний на зарубежных биржах.

Играет роль крупного институционального инвестора на внутреннем рынке. На внутреннем рынке инвестирует в банковские депозиты, облигации казначейства, корпоративные облигации, структурные продукты, инвестиционные фонды, акции, промышленные фонды и трасты.

Спектр зарубежных инвестиций еще шире: помимо тех же инструментов, что и в домашнем портфеле, добавляются все возможные виды облигаций, CDS, свопы, фьючерсы, а также любые инвестиции, одобренные правительством.

53,95% фонда управляются внешними фондами. Помимо крупнейших западных фондов, NSSF инвестировал в 16 венчурных фондов и фондов прямых инвестиций (Hony Capital, CDH Investments, CITIC Capital, SAIF Partners, CITIC Private Equity, Bohai Capital and New Horizon Capital и др).

http://institutiones.com/general/3116-rol-suverennyh-fondov.html

http://oko-planet.su/finances/financescrisis/286657-top-10-krupneyshih-suverennyh-fondov-mira.html