Санкт-Петербургская биржа SPB: обзор и листинг

Подводя итоги 2017 года, Financial One решил рассказать читателям о российской торговой площадке, на которой впервые были листингованы акции ведущих иностранных компаний. За три года обороты по этим инструментам выросли в разы, однако биржа не останавливается на достигнутом и планирует расширять список бумаг эмитентов с мировым именем.

Итак, добро пожаловать на Санкт-Петербургскую биржу! Факт 1: история создания и расположение Санкт-Петербургская биржа может по праву считаться одной из старейших торговых площадок в России. Некоммерческое Партнерство «Фондовая Биржа Санкт-Петербург» получила лицензию в 1997 году. С 1998 года Санкт-Петербургская биржа возглавила список бирж, уполномоченных правительством РФ на организацию торгов акциями ОАО «Газпром».

Санкт-Петербургская биржа SPB

После того, как биржа была поглощена Фондовой биржей РТС, на ее базе был создан срочный рынок FORTS. Впоследствии биржа РТС слилась с ММВБ, и появилась Московская биржа.

Можно сказать, что именно тогда Санкт-Петербургская биржа пережила второе рождение. Руководство биржи находилось в поиске нового направления, которое могло дать дополнительные возможности для инвесторов в России. Так, появилась идея создания рынка иностранных ценных бумаг, который был запущен в 2014 году. Любопытный факт: головной офис торговой площадки находится не в Санкт-Петербурге, как многие могли бы подумать, исходя из названия, а в Москве на Долгоруковской улице.

Факт 2: иностранные акции и другие инструменты

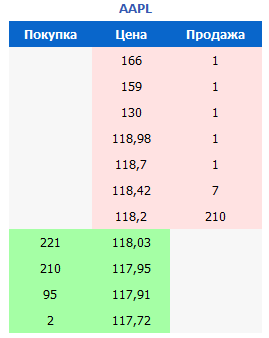

Минимальный размер лота составляет всего 1 акцию, так что начать торговать можно буквально с несколькими десятками долларов в кармане.

Факт 3: мировая ликвидность

В настоящее время на Санкт-Петербургской бирже торгуются 528 акций иностранных компаний. Среди них все бумаги из индекса S&P500, американские депозитарные расписки (китайские, индийские и корейские эмитенты), а также 2 акции казахских компаний (Aktobe Metalware Plant и JSC BAST). Бумаги, обращающиеся на Санкт-Петербургской бирже, можно покупать на индивидуальные инвестиционные счета (ИИС) и получать дополнительную выгоду в виде налоговых вычетов или освобождения от подоходного налога со всего инвестдохода. Пока это единственный способ приобрести акцию иностранной компании на ИИС.

В сентябре 2016 на СПБ был запущен режим дополнительной ликвидности, который позволяет получать доступ к ликвидности американских биржевых площадок. Ведение нового режима ускорило развитие рынка иностранных ценных бумаг Санкт-Петербургской биржи. Количество активных клиентов выросло более чем в 7 раз.

Значительно увеличился и объем торгов — в 31,72 раза за 2017 год. В декабре 2017 года рекордный показатель внутридневного оборота превысил $80 млн. Ежемесячно в торгах участвуют практически все инструменты, представленные на бирже.  С появления технологии предоставления мировой ликвидности биржа активно взаимодействует с алготрейдерами, предоставляя им прямой шлюз к торговой системе биржи и возможность разместить оборудование в зоне колокации.

С появления технологии предоставления мировой ликвидности биржа активно взаимодействует с алготрейдерами, предоставляя им прямой шлюз к торговой системе биржи и возможность разместить оборудование в зоне колокации.

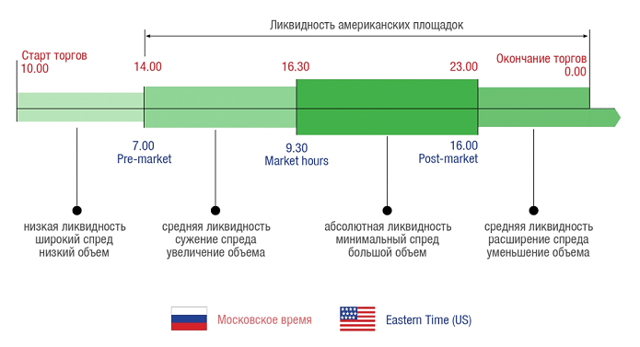

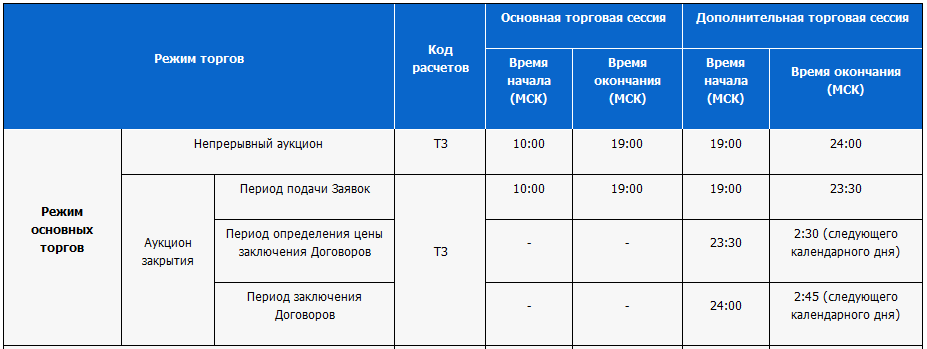

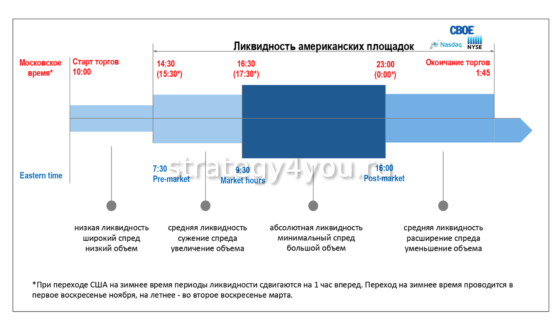

Факт 4: организация торгов Торги на СПБ открываются в 10:00 по московскому времени и заканчиваются вместе с закрытием торговых сессий на американских биржевых площадках. В течение торговой сессии с 10:00 до 1:00 все заявки на покупку и продажу ценных бумаг исполняются по лучшей цене. С 10 часов утра ликвидность поддерживают только российские маркетмейкеры.

Старт режима дополнительной ликвидности на Санкт-Петербургской бирже начинается в момент открытия торгов на американских торговых площадках (в 17:30, когда в США переходят на зимнее время, и в 16:30 в летний период). Тогда российские трейдеры получают исполнение заявок по наилучшим ценам, имеющимся не только на Санкт-Петербургской бирже, но и на ведущих мировых площадках.  Факт 5: доступ к торгам на СПБ Сейчас доступ на биржу частным инвесторам предоставляют 45 профучастников рынка, среди них — ведущие российские брокеры. Некоторые из них открывают доступ к торгам на бирже автоматически, остальные же просят отправить отдельный запрос на подключение.

Факт 5: доступ к торгам на СПБ Сейчас доступ на биржу частным инвесторам предоставляют 45 профучастников рынка, среди них — ведущие российские брокеры. Некоторые из них открывают доступ к торгам на бирже автоматически, остальные же просят отправить отдельный запрос на подключение.

Кто дает доступ на Санкт-Петербургскую биржу

Однако при этом торговая площадка активно взаимодействует напрямую с физическими лицами, оказывая им информационно-консультационные услуги. Получить консультацию об особенностях организации торгов можно по почте, телефону или через окно чата с оператором.  Инвесторы активно идут на контакт. В прошлом году количество таких консультаций превысило 1,5 тысячи. Помимо индивидуального общения аналитический центр Санкт-Петербургской биржи оказывает общую аналитическую поддержку.

Инвесторы активно идут на контакт. В прошлом году количество таких консультаций превысило 1,5 тысячи. Помимо индивидуального общения аналитический центр Санкт-Петербургской биржи оказывает общую аналитическую поддержку.

Эксперты компании публикуют ежедневные обзоры американского рынка акций. Кроме того, выходят обзоры брокеров и видео-комментарии аналитиков. Раз в две недели биржа проводит вебинары «Новости корпораций».

Все важные для частных трейдеров данные собраны в Кабинете инвестора.

Факт 6: пожелания инвесторов

Факт 7: самые популярные акции для торговли на СПБ (по количеству сделок)

Биржа постоянно работает над расширением списка доступных торговых инструментов. Причем она проводит регулярные опросы как профессиональных участников, так и частных инвесторов. Как пояснили FO на бирже, каждый инвестор может повлиять на этот процесс, отправив запрос с интересующей его бумагой. Это можно сделать любым способом, но лучше письменно: по почте, заполнив опросник на главной странице сайта биржи или написав в социальных сетях. Конечно, голос отдельного инвестора имеет меньший удельный вес по сравнению, например с запросом от брокера, но если уже накопилось 10-20 запросов от «частников» на одну и ту же бумагу, то их постараются удовлетворить.

Как устроена Санкт-Петербургская биржа и чем она интересна инвестору

У россиянина без статуса квалифицированного инвестора есть два способа купить ценные бумаги, обращающиеся на главных биржах планеты — американских NYSE и NASDAQ. Именно там размещают акции самые большие компании, причем часть из них работают в секторах экономики, которых практически нет в нашей стране, — от робототехники и медицинских технологий до сети казино.

Первый способ — открыть счет у иностранного брокера. Это сложно и дорого: обычно надо инвестировать от нескольких тысяч долларов, знать английский язык и разобраться с налогообложением. К тому же вряд ли выйдет получить льготы, например налоговый вычет по индивидуальному инвестиционному счету, ИИС.

Второй способ — покупать и продавать ценные бумаги через Санкт-Петербургскую биржу. Это гораздо проще: достаточно открыть счёт у российского брокера и вложить хотя бы $0,66 — столько стоит самая недорогая акция телекоммуникационной компании Frontier Communications Corporation. Пользоваться льготами и платить налоги — несложно.

На основной бирже России — Московской — частные инвесторы без статуса квалифицированных могут инвестировать в иностранные компании только через ETF — биржевые фонды.

Квалифицированный инвестор — статус, который позволяет опытным трейдерам совершать рискованные, по мнению государства, сделки: покупать и продавать иностранные акции, паи закрытых фондов, еврооблигации на внебиржевом рынке. Стать квалифицированными инвесторами могут трейдеры с портфелем от 6 млн рублей и в некоторых других случаях. Подробности — в статье «Как и зачем получать статус квалифицированного инвестора».

Санкт-Петербургская биржа создана на базе товарной биржи в 1997 году для торговли ценными бумагами. В чем-то она конкурировала с Московской: например, с 1998 по 2013 год это была единственная биржа России, которая торговала акциями Газпрома. В 2001 году Петербургская и Московская (тогда — РТС) биржи объединили срочные рынки в один — FORTS.

С ноября 2014 года на Санкт-Петербургской бирже торгуют иностранными ценными бумагами. С 2016 года биржа — официальный провайдер рыночных данных с американской биржи BATS (BZX Exchange). Это позволяет участникам рынка отправлять заявки на покупку акций не только внутри Санкт-Петербургской биржи, но и на американские NYSE и NASDAQ.

Санкт-Петербургская биржа — не то же самое, что Санкт-Петербургская международная товарно-сырьевая биржа. Это разные организации.

Преимущественно иностранными ценными бумагами: акциями, депозитарными расписками и корпоративными облигациями компаний из 12 стран.

На 23 декабря 2019 года на Санкт-Петербургской бирже доступны бумаги 1175 компаний, в том числе всех участников самого известного индекса S&P500: Walmart, Bank of America, Intel и других.

В первом квартале 2020 года Санкт-Петербургская биржа планирует начать торговлю акциями компаний с Гонконгской биржи.

Акции хранятся в «Бест Эффортс Банке» (расчетном депозитарии) и учитываются в американском депозитарии DTCC. По ним платят дивиденды так же, как в США.

Депозитарные расписки — ценные бумаги, дающие право на владение акциями. В отличие от самих акций, расписками можно торговать на рынках за пределами страны, в которой находится компания.

Американские депозитарные расписки (ADR) выпускают банки США, эти бумаги дают право на владение акциями неамериканских компаний.

Например, на Санкт-Петербургской бирже можно купить ADR китайской интернет-компании Baidu или бельгийской пивоваренной компании Anheuser-Busch InBev, выпущенные The Bank of New York Mellon. По состоянию на 26 июня на бирже доступно 56 ADR на акции китайских, индийских и европейских компаний.

Также можно купить корпоративные облигации российских эмитентов и зарубежных юрлиц российских компаний, например «Алросы» и «Евраза».

Квалифицированным инвесторам на Санкт-Петербургской бирже, по данным на июнь 2019 года, предлагают паи 77 биржевых инвестиционных фондов (ETF). Для сравнения: на Московской бирже представлены всего 16 ETF, однако их паи могут купить неквалифицированные инвесторы.

Санкт-Петербургская биржа регулярно добавляет акции новых иностранных компаний. Во время старта торгов в 2014 году было представлено всего 55 зарубежных эмитентов. Только за май 2019 года добавлены акции 102 новых компаний, включая сервис такси Lyft и медиакорпорацию Discovery.

Иногда зарубежные акции на Санкт-Петербургской бирже торгуются почти сразу после выхода в США. Например, Uber провел IPO 10 мая 2019 года и появился в списке Санкт-Петербургской биржи уже 14 июня.

Каждый инвестор может отправить запрос на включение интересующих его бумаг в листинг Санкт-Петербургской биржи.

Клиенты Санкт-Петербургской биржи

По данным за май 2019 года у Петербургской биржи 1,7 млн клиентов, из них активных трейдеров — более 50 тыс. В 2018 году объем торгов составил $8,8 млрд — он вырос более чем в 2 раза по сравнению с 2017 годом. Для сравнения: объем торгов на Московской бирже в 2018 году — 40,7 трлн рублей, примерно в 74 раза больше.

Американские акции, которые подорожали больше всех в 2018 году

В 2018 году основные индексы американских бирж показали снижение: NASDAQ Composite — на 6%, NYSE Composite — на 12%, S&P500 — на 11%. Но акции отдельных компаний выросли на десятки процентов. Все эти бумаги торгуются на Санкт-Петербургской бирже.

| ABIOMED Inc. | Медицинские технологии | 69% |

| AMD Inc. | Компьютеры | 68% |

| Fortinet Inc. | IT-безопасность | 56% |

| TripAdvisor Inc. | Сервис для путешествий | 55% |

| Chipotle Mexican Grill Inc. | Фастфуд | 47% |

| Keysight Technologies Inc. | Оборудование и ПО | 47% |

| Red Hat Inc. | ПО | 45% |

| O’Reilly Automotive Inc. | Автозапчасти | 45% |

| HCA Healthcare Inc. | Частные клиники | 39% |

| McCormick & Company Inc. | Продукты питания | 35% |

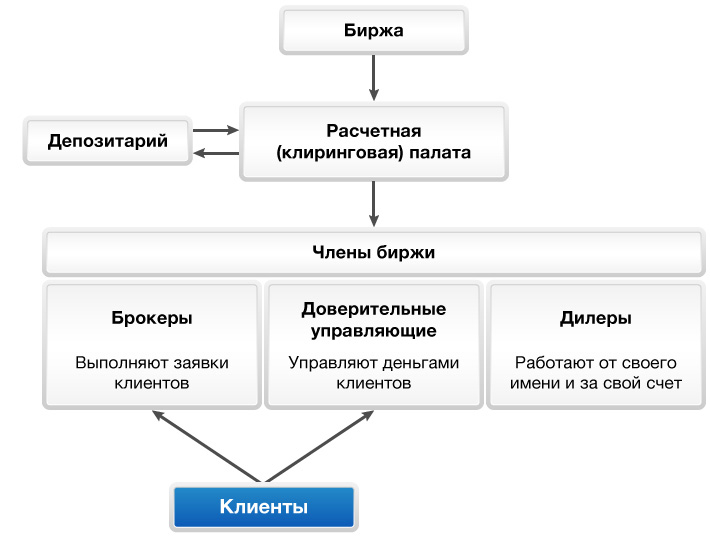

Доступ к торгам инвестор получает через посредников — брокеров. Для этого надо открыть брокерский счет у одного из 40 партнеров Санкт-Петербургской биржи.

Инвестор переводит на счет рубли, однако торги по бумагам иностранных эмитентов происходят в долларах. Конвертация осуществляется на валютной секции Московской биржи.

Комиссия биржи по самым ликвидным бумагам — 0,008% от объема сделки + комиссия брокера (обычно 0,03–0,05%, хотя некоторые брокеры берут больше).

На Санкт-Петербургской бирже, как и на Московской, можно торговать с помощью программы QUIK — одного из самых известных терминалов для сделок и анализа рынков.

Сделки заключают с 10:00 до 23:00 по московскому времени, а зимой — до полуночи. Торги по некоторым инструментам продлены до 01:45. При этом торговые часы в США — с 16:30 до 23:00 МСК и на час дольше при переходе США на зимнее время. Торговля вне этих часов — преимущество российских инвесторов.

Когда в США ночь, ликвидность меньше, поэтому котировки показывают больший спред (разницу между ценой покупки и продажи) — и движения на рынке больше. Покупка и продажа акций происходит внутри биржи. Если ликвидности на ней не хватает, заявки могут исполнить на NYSE и NASDAQ.

Сделки не заключаются во время американских государственных праздников.

Торги происходят по схеме T+2. Это это значит, что снятие денег со счета и получение акций происходят через два дня после сделки.

Инвесторам, которые не хотят покупать отдельные акции, эксперты Санкт-Петербургской биржи предлагают готовый «модельный портфель».

Он основан на консервативном подходе и подойдет начинающим инвесторам, вкладывающим в акции на срок от трех лет при небольшом количестве торговых операций.

В портфель включают акции известных компаний, выплачивающих дивиденды, например General Electric, Ford и AT&T. По данным на 23 декабря 2019 года, стоимость портфеля составляет около $10,4 тыс., из которых 61% — долларовый депозит.

С доходов от изменения стоимости акций нужно платить налог только в России — НДФЛ 13%. Налогооблагаемая прибыль рассчитывается в рублях по курсу ЦБ на день совершения сделки.

Курсовая разница влияет на размер налога: например, при скачке курса можно иметь убыток в долларах, но прибыль в рублях — с нее придется заплатить НДФЛ.

Наоборот, если акции дорожают, а курс падает, то в случае отрицательного рублевого результата налог платить не нужно.

Вы можете открыть ИИС, чтобы получить налоговый вычет по НДФЛ и вернуть до 52 тыс. рублей в год.

Налог на дивиденды взимают и в США, и в России. Для резидентов РФ ставка составляет 13%, если брокер участвует в системе США о налоговой отчетности по зарубежным счетам FATCA, а инвестор подписал форму налоговой отчетности W-8BEN. Сумма налога распределяется так:

- 10% удерживает брокер и сам платит за инвестора в США,

- 3% трейдер сам оплачивает в России.

Если эти условия не соблюдены, ставка налога составит 30%, их удерживает брокер.

Инвестора, которые хотят вложиться в американские ценные бумаги, не открывая счет у иностранного брокера и не получая статус квалифицированного инвестора.

Напомним, что не стоит вкладывать все деньги в отдельные акции: для минимизации рисков важно создавать диверсифицированный портфель. Для этого больше инструментов на Московской бирже.

Главное о ней мы рассказали в статье «Как устроена Московская биржа».

Посмотреть все инструменты

ПАО Сбербанк использует cookie (файлы с данными о прошлых посещениях сайта) для персонализации сервисов и удобства пользователей. Сбербанк серьезно относится к защите персональных данных — ознакомьтесь с условиями и принципами их обработки.

Вы можете запретить сохранение cookie в настройках своего браузера.

Санкт-Петербургская биржа: СПБ, товарно-сырьевая, Спимекс (Spimex), СПМТСБ

Санкт-Петербургская биржа занимает лидирующую позицию на российском фондовом рынке. Первоначально ее деятельность была связана с сырьем и финансовыми инструментами. Сейчас торговая площадка представляет собой монополию в купле-продаже акций.

Санкт-Петербургская биржа занимает лидирующую позицию на российском фондовом рынке. Первоначально ее деятельность была связана с сырьем и финансовыми инструментами. Сейчас торговая площадка представляет собой монополию в купле-продаже акций.

Историческая справка

Санкт-Петербургская валютная биржа является ровесницей северной столицы России. В 1703 г. Петр Великий посетил Амстердам. Там его сильно заинтересовала фондовая торговля. Император захотел создать нечто подобное на своей родине. Через 2 года было построено здание для проведения торгов. Однако голландские обороты являлись пока недосягаемой высотой.

В 1721 г. Петр Первый утверждает специальный регламент. Он стал первым биржевым индексом, приписывавшим создавать в городах места для хода торгов. Объемы продаж возросли только при Николае Первом. Была проведена экономическая реформа. Узаконили биржи и ассигнации, а национальной валютой стало серебро.

Торговые площадки появились во многих городах. До начала революции их деятельность стала широкомасштабной. Приход большевиков к власти положил ей конец. Возрождение произошло в 1991 г., когда депутаты отдали за нее свои голоса.

В Санкт-Петербурге появилась Ленинградская товарно-фондовая биржа. Она оказалась первопроходцем торговли в России. Через площадку шли большие объемы сырья. Оно продавалось за СКВ. В 1994 г. на фондовом рынке стали торговать фьючерсами. Через год появились опционы, сделки с которыми осуществлялись по американскому стандарту.

Когда Санкт-Петербургу вернули историческое название, Ленинградскую товарно-фондовую биржу переименовали. Она превратилась в ЗАО «Биржа «Санкт-Петербург», а в 1997 г. — в «Фондовую биржу «Санкт-Петербург». Она являлась некоммерческим партнерством. В 2009 г. площадка стала ОАО, а через 5 лет — ПАО.

В 1997 г. на площадке ввели новую систему торгов, являющуюся автоматизированной. Позже появились деривативы. Накануне дефолта в 1998 г. бирже разрешили торговать акциями Газпрома. Площадка получила право продавать краткосрочные облигации.

В 1997 г. на площадке ввели новую систему торгов, являющуюся автоматизированной. Позже появились деривативы. Накануне дефолта в 1998 г. бирже разрешили торговать акциями Газпрома. Площадка получила право продавать краткосрочные облигации.

Санкт-Петербургская валютная биржа стала соучредителем специального проекта. Он носил название «Биржевой рынок акций». Город на Неве стал площадкой, а Москва — центром клиринга. Из-за привязки проекта к FORTS он оказался популярным. Фондовая торговля РФ заняла лидирующее место на мировом рынке.

В 2010 г. появился совместный проект со столичной биржей РТС. Он заключался в торговле фьючерсами на зерновые культуры и углеводороды.

Биржа сегодня

Начинающие трейдеры нередко путают рассматриваемую биржу с СПбМТСБ. АО «Биржа «Санкт-Петербург» специализируется на поставочной торговле сырьем и фьючерсами. Она является крупнейшим игроком товарного рынка, а находится в северной столице. Биржу часто называют «Спимекс». Ее главный сайт в интернете — spimex.com.

Санкт-Петербургская валютная биржа располагается в Москве, несмотря на название. Ее физический адрес — ул. Долгоруковская, 38/1. Основным направлением площадки являются сделки с бумагами.

Санкт-Петербургская биржа

Санкт петербургская биржа

Санкт-Петербургская биржа, основанная в 1997 году как Некоммерческое Партнёрство «Фондовая Биржа Санкт-Петербург», является второй по величине фондовой биржей в России. Реорганизовано в акционерное общество в 2009 году с новым именем АО «Биржа Санкт-Петербург». В настоящий момент АО представлено по ссылке: www.spbex.ru.

В то же время существует ПАО «Санкт-Петербургская биржа» по адресу www.spbexchange.ru. В чем разница? По первой ссылке можно увидеть информацию и ход торгов на товарном рынке, тогда как ПАО концентрируется на деривативах и ценных бумагах. В обзоре ниже будет рассмотрен именно этот вариант, как более интересный для инвестора.

В сравнении с Московской биржей, являющейся самой крупной в России, биржа СПб больше ориентирована на предоставление доступа клиентов к торговле товарными фьючерсами. Именно здесь происходит формирование цен на такие товары, как пшеница, кукуруза, хлопок, соевые бобы, дизельное топливо.

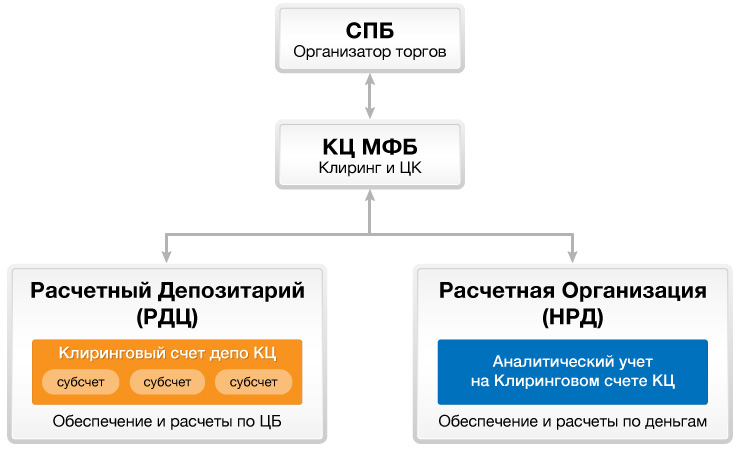

Таким образом, ПАО «Санкт-Петербургская биржа» – это площадка, исторически организующая торги фьючерсными контрактами и постепенно вбирающая и расширяющая другие направления, позволяющие ей конкурировать с Московской. На бирже предусмотрено три уровня защиты капитала инвесторов (КЦ = клиринговый центр):

В 1998 году биржа СПб по решению Российского Правительства возглавила перечень площадок, получивших право организовывать торги по акциям Газпрома. Со временем биржа даже стала монополистом при купле-продаже определенных финансовых инструментов — например, иностранных акций.

Акции иностранных компаний начали торговаться на бирже после снятия в 2014 году законодательных ограничений. На сегодняшний день ассортимент зарубежных акций на Санкт-Петербургской бирже заметно возрос (всего акций в данный момент около 160, и их число наверняка продолжит расти).

Посмотреть актуальный список ценных бумаг можно здесь http://spbexchange.ru/ru/listing/securities/#icb. При этом с учетом иностранных облигаций и американских депозитарных расписок список расширяется еще больше. Структуру фондовой секции СПб биржи можно описать следующей схемой:

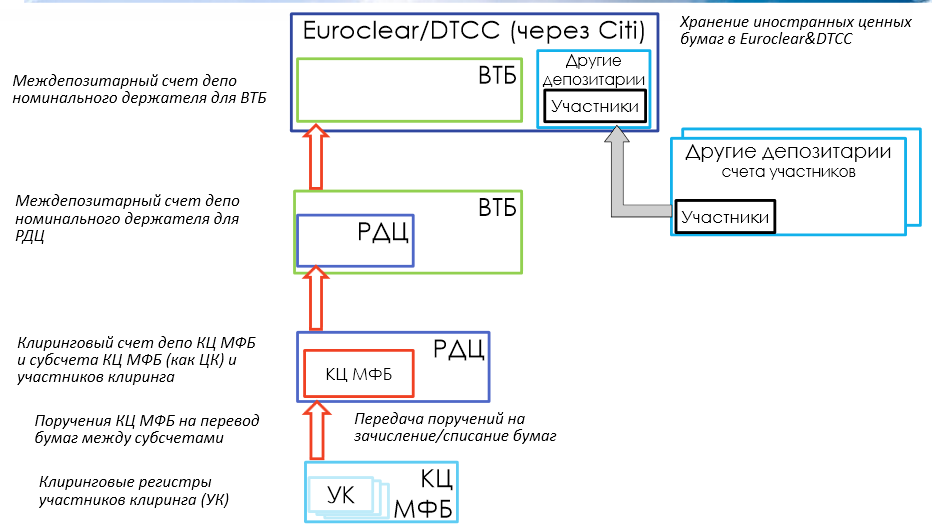

В структуре биржи представлено два депозитария: расчетно-депозитарный центр РДЦ, обеспечивающий клиринг по ценным бумагам (слева) и Национальный расчетный депозитарий НРД для контроля сделок по деньгам. Хранение бумаг в РДЦ бесплатное.

Взаимодействие депозитариев осуществляется через клиринговый центр (расчетную клиринговую палату), которая является центральным контрагентом по всем сделкам на бирже — первичная обработка запросов идет именно там, после чего они передаются в соответствующий депозитарий.

Фактически иностранные акции просто куплены биржей и учтены в депозитарии РДЦ, после чего площадка выступает посредником по перепродаже этих акций российским клиентам.

Тем не менее реальная цепочка учета таких акций в РДЦ сложнее и включает иностранные депозитарии и междепозитарные счета банка ВТБ: можно сказать, что выстраивается вертикаль посредников с высшем уровнем и реальном хранении акций в Euroclear и двух других зарубежных депозитариях, которое и учитывается в РДЦ. Таким образом, иностранным эмитентам обращение их ценных бумаг на площадке обходится совершенно бесплатно.

Российские акции на бирже СПб

На бирже СПб есть возможность вести торговлю наиболее ликвидными бумагами крупных российских компаний. Все они подразделены на две категории: котировальные и некотировальные. Первая категория – это в основной массе газпромовские акции. По некотировальным спискам проходят также акции «Сбербанка», «Лукойла», «Ростелекома» и ряда других организаций.

Система листинга предъявляет к участникам стандартные законодательные требования, что обеспечивает безопасность торгов. В числе исключений могут быть представлены лишь ценные бумаги муниципального и государственного характера, но неограниченному кругу лиц они не предлагаются.

Следовательно, площадку вполне можно назвать универсальной. Рассмотрим ее особенности и возможности более детально.

Общая характеристика фондовой биржи СПб

Данные по капитализации Санкт-Петербургской биржи я не нашел, но очевидно, что этот показатель гораздо меньше, чем на Московской бирже (почти 300 млрд. р. за 2016 год).

Основной индекс – RDX, включающий пятнадцать наиболее ликвидных российских компаний (при этом вес одной бумаги ограничен порогом в 20%).

Торгуется на Лондонской фондовой бирже в виде депозитарных расписок в долларах и евро, причем RDX USD имеет очень высокую корреляцию с индексом РТС. Расчеты по сделкам осуществляются:

- в рублях по российским акциям

- в долларах США по иностранным акциям

Сейчас площадка работает в следующих основных направлениях:

- Торговля акциями;

- Торговля фьючерсами и опционами;

- Торговля сырьем

Санкт Петербургская биржа или как показать средний палец Unit-Linked

Надеюсь, Вы уже знаете меня, как борца с высокими регулярными комиссиями? Особенно с высокими комиссиями инвестиционного страхования жизни Unit-Linked (или еще известного как английский метод инвестирования) — об этом подробнее в этой статье И сегодня мне в борьбе с высокими регулярными комиссиями инвестиционного страхования жизни Unit-Linked поможет Санкт Петербургская Биржа.

Все написанное ниже это выражение моего мнения, мой личный анализ, мое личное отношение к освещаемым фактам, событиям и организациям.

Напомню, что страховые компании продвигают продукт английского метода инвестирования Unit-Linked. Это когда через страховую компанию покупаются фонды ETF и американские акции. За 2% и до 10% ежегодно взимаемых с Ваших активов комиссий.

Основной мотивацией подобных страховых компаний, продвигающих английский метод инвестирования Unit-Linked, является вопрос: «А как Вы еще можете инвестировать в зарубежные активы по 100-200 долларов в месяц? Только через английский метод инвестирования Unit-Linked!»

Так вот, если меня сейчас читает, такой «независимый» финансовый консультант от страховой компаний, который продвигает за агентскую комиссию английский метод инвестирования Unit-Linked, то, пожалуйста, представь, как я показываю тебе средний палец.

Минимальный порог инвестирования в зарубежные активы 5 долларов

На деле, в зарубежные активы можно инвестировать и от 5 долларов. И получать при этом дивиденды с этих инвестиций.

И при этом не надо выводить деньги за рубеж на Бермудские острова или на острова Карибского бассейна в зарубежную страховую компанию, название которой Вы впервые узнали от этого «независимого» финансового консультанта.

Санкт Петербургская Биржа

Но надеюсь Вы знаете город Санкт-Петербург. И знаете, что в этом городе есть Санкт-Петербургская Биржа.

Которая с 2015 года начала торги американскими акциями. А в 2018 году добавит к списку 500 основных американских акций, входящих в американский индекс акций SP500 еще 200 основных ETF фондов, торгуемых на Нью Йорской Фондовой Бирже. В том числе индексные фонды, крупнейшие ETF фонды на золото, на недвижимость и т.д.

Мне интересно, «независимый» финансовый консультант Unit-Linked, будешь ли ты рассказывать об этой возможности купить зарубежные активы через Санкт-Петербургскую Биржу те же фонды, что ты предлагаешь купить через свою страховую компанию Unit-Linked?

Как видите начать можно хоть с 2 долларов США, прикупив акций Avon (надеюсь, Вы знаете компанию Avon? Если не знаете, значит Вы — мужчина).

Ну что, «независимый» финансовый консультант английского метода инвестирования Unit-Linked, минимальная сумма инвестирования 100 долларов в месяц? Будете дальше для своих клиентов молчать о возможности инвестировать в американские акции от 2 долларов хоть каждый день, хоть каждый месяц, хоть каждый год?

Санкт Петербургская Биржа: как покупать через нее американские акции?

Покупка аналогична покупке российских акций. То есть по 1 лоту. В 1 лоте 1 акция. Комиссия брокера 0,05% от суммы сделки. Минимальной комиссии нет. Регулярных депозитарных расходов также нет.

Санкт Петербургская Биржа выплачивает Вам дивиденды с американских акций

Зато есть дивиденды с акций. В долларах США. Регулярно поступающих на Ваш брокерский счет.

Например, по Nokia Corporation дивиденды составили 0,182 доллара на 1 акцию. Что к цене акции в 4,82 доллара составляет 3,8%. Сравните с доходностью 1% в долларах Вашего валютного вклада в банке. Нравится?

Большинство американских акций, в отличии от российских, выплачивают дивиденды не 1 раз в год, а 4 раза в год. То есть каждый квартал или 1 раз в 3 месяца. А некоторые выплачивают дивиденды каждый месяц. Как, например, вот здесь:

Какой банковский валютный вклад предоставит Вам эту возможность?

Какой банковский валютный вклад предоставит Вам эту возможность?

И, «независимый» финансовый консультант Unit-Linked, скажите, есть ли такая возможность Вашим клиентам получать регулярные дивиденды по американским акциям? Чтобы регулярно выводить их на банковский долларовый счет и тратить их по своему разумению? Или страховая компания зачисляет дивиденды по акциями клиента себе и выплачивает клиенту лишь в конце срока 20-тилетней страховой программы Unit-Linked?

Санкт Петербургская Биржа: налогообложение доходов с американских акций

- Касательно налогообложения доходов по американским акциям.

- Особенность в том, что Вы покупаете американские активы, то есть доли в бизнесе американских компаний, то есть находящихся в юрисдикции США.

- Но, слава Богу, между США и Россией есть Соглашение об избежании двойного налогообложения доходов полученных на территории США резидентами России.

- Положительная разница между покупкой и продажей облагается 13% российским НДФЛ в рублевом эквиваленте (поэтому если курс доллара вырастет, а стоимость американских акций упадет, то все равно возможен положительный результат для рублевого эквивалента) для поступления уже в российский бюджет.

Например, если в результате проведения операции инвестором была получена долларовая прибыль при стабильном или возросшем курсе доллара, то инвестор должен будет выплатить налог на доходы по ставке 13% от полученной положительной рублевой прибыли. Однако в случае, если акции подорожают, а курс упадет, то отрицательный рублевый результат позволит не платить налог вообще, сохраняя при этом долларовую доходность инвестора.

Дивиденды облагаются лишь американским 10% налогом, который поступает в бюджет США. Для сравнения, американцы платят 30% налога с дивидендов по собственным акциям.

В случае, если конечный получатель дивидендов не раскрывается по установленной форме, то по умолчанию всегда применяется ставка 30%.

Для того, чтобы это Соглашение действовало в отношении Вас Вам нужно подписать при оформлении счета на Санкт-Петербургской Бирже форму W8BEN (Форма идентификации собственника для удержания налогов в США) о том, что Вы не являетесь резидентом США.

Однако пока не отлажено взаимодействие между депозитарием ЗАО «СПб РДЦ» (аналог российского депозитария ЗАО «НРД», который учитывает Ваши права на российские акции) с налоговой службой США. Поэтому у всех брокеров, которые предоставляют доступ к Санкт-Петербургской Бирже, налогообложение дивидендов идет по 30%.

Я это выяснил, когда обзванивал в 2017 всех брокеров, предоставляющих доступ к Санкт-Петербургской Бирже, с целью выяснения, у кого клиенты получают дивиденды за вычетом лишь 10%, а не 30%. Ни у одного из брокеров такого не было. У всех клиенты получали дивиденды за вычетом 30% американского налога.

Санкт-Петербургская Биржа обещает наладить взаимодействие с налоговой службой США уже в феврале 2018 года и тогда клиенты брокеров, представляющих доступ на Санкт-Петербургскую Биржу, будут получать дивиденды за вычетом 10%, а не 30% американского налога.

Санкт Петербургская Биржа и 500 самых популярных в мире ETF

Также в 2018 году Санкт-Петербургская Биржа допустит к листингу помимо 500 самых популярных американских акций еще 200 ETF фондов, торгующихся на Нью Йоркской Фондовой Бирже, как индексных, так и активного управления.

Но об этом в другой статье.

Пока же могу сказать, что на первом этапе для заключения сделок на Санкт-Петербургской Бирже будут доступны 50 наиболее востребованные участниками рынка зарубежных ETF, в частности:

- SPDR S&P 500 (SPY),

- PowerShares QQQ Trust (QQQ),

- iShares MSCI Emerging Index Fund (EEM),

- SPDR Select Sector Fund — Financial (XLF),

- iShares MSCI EAFE ETF (EFA),

- iShares 20+ Year Treasury Bond ETF (TLT),

- iShares Core S&P 500 ETF (IVV),

- iPath S&P 500 VIX Short Term Futures ETN (VXX),

- SPDR Gold Trust (GLD).

В итоговый перечень инструментов в 2018 году войдет около 200 различных фондов, список которых составлен по запросам участников торгов и их клиентов.

5 декабря 2017 года новый сервис доступа к заключению сделок с американскими ETF запущен в тестовую эксплуатацию. Тестовым сервисом смогут воспользоваться участники клиринга Санкт-Петербургской Биржи. Брокерские компании, имеющие подключение к Санкт-Петербургской Бирже, уже налаживают с декабря 2017 года технический доступ к рынку ETF, а также тестируют итоговый клиентский продукт.

Подводя резюме

- Когда Вам будут говорить, что инвестировать в зарубежные активы можно лишь начиная с суммы в 10 000 долларов США или только через английский метод инвестирования Unit-Linked зарубежной страховой компании по 100-200 долларов в месяц в течение 10-30 лет, Вы знаете что делать.

- Покажите этому «независимому» финансовому консультанту средний палец.

- Потому что начать инвестировать в зарубежные активы можно и с 2 долларов, заведенных на счет Санкт Петербургской Биржи.

Комиссия составит 0,05% со сделки. Минимальной комиссии нет. Регулярной депозитарной комиссии также нет. Дивиденды по акциям будут начисляться на Ваш брокерский счет в России, откуда Вы можете свободно сразу вывести их на свой банковский счет и распорядится по своему усмотрению.

Валютная биржа меняет курс

Санкт-Петербургская валютная биржа (СПВБ) готовит новую стратегию развития. В приоритетах — смена IT-платформы и кадрового состава, а также привлечение потребителей из числа организаций, которые никогда ранее не были участниками рынка.

На какую рыночную нишу рассчитан новый бизнес биржи, не сообщается. Эксперты полагают, что все они уже заняты более крупными игроками.

Ранее в СМИ появлялась информация о том, что данную биржу готовят в качестве площадки для размещения ценных бумаг санкционных компаний.

Санкт-Петербургская валютная биржа продолжает трансформироваться в расчете на новый бизнес. Так, в настоящий момент биржа актуализирует список участников торгов на всех секциях.

По оценке “Ъ”, в начале недели прекратили свое участие в торгах на СПВБ около двух десятков кредитных и некредитных финансовых организаций (НФО).

Месяц назад торговая площадка разослала участникам письмо с предложением подписать новый договор об оказании услуг по проведению организованных торгов и направить на адрес СПВБ. Не предоставившие документ до 1 августа будут исключены из состава участников торгов, сообщалось в письме (с ним ознакомился “Ъ”).

Начальник управления интернет-трейдинга на российских рынках «БКС Брокер» Игорь Пимонов сообщил, что компания была зарегистрирована на СПВБ в 2001 году, однако в последнее время операций на этой бирже не проводила, поэтому приняла решение выйти из состава ее участников. Ту же причину назвали в банке «Русский стандарт».

«Это выполнение биржей требований собственных нормативных документов и регуляторных норм по допуску участников к организованным торгам»,— пояснили такую активность на СПВБ. В течение первого полугодия 2019 года были внесены изменения в ряд важных нормативных документов (правила допуска к торгам, листинга и делистинга, внутреннего контроля, организации системы управления рисками и т. д.).

Кроме того, в июле сменилось и руководство площадки — председателем правления СПВБ стал бывший глава Российского союза автостраховщиков Павел Бунин. На бирже пояснили, что это связано с «поисками акционерами новой стратегии, позволяющей бирже найти свой путь и способ развития».

Какой путь развития будет предложен в новой стратегии — пока неизвестно. При этом на площадке сообщили “Ъ”, что в ближайшее время будет произведена замена IT-инфраструктуры, а также реализована модернизация расчетов. На вопрос о новых рыночных нишах, которые она готовится занять, на СПВБ не ответили.

«Мы будем искать новых потребителей наших услуг из числа тех организаций, которые никогда не были участниками рынка, и предлагать им нужные для их бизнеса продукты и услуги»,— отметили на бирже.

На текущий момент бизнес СПВБ состоит в проведении депозитных аукционов на размещение временно свободных средств бюджета властей Санкт-Петербурга и Ленинградской области, а также нескольких госфондов.

Представляется, что риск нового выпуска, например акций компании, которая относится к SDN, достаточно высокий для биржи — создает риски «заражения» для участников

«Все профитные, объемные ниши уже исчерпаны. В основном за счет экспансии Московской биржи и отчасти Санкт-Петербургской биржи НП РТС»,— рассуждает президент Московской международной валютной ассоциации Алексей Мамонтов. При этом, по его словам, «биржевой сервис требует больших затрат, он может окупаться только при серьезных оборотах востребованных инструментов».

Такой возможности для СПВБ не видно, указывает господин Мамонтов.

В то же время, по словам управляющего партнера экспертной группы Veta Ильи Жарского, в Санкт-Петербурге работает «компетентная команда с опытом», которая может решать сложные задачи как для создания «хорошего сервиса для участников рынка, так и предложения им уникальных бумаг, купить которые больше нигде нельзя».

Ранее ряд СМИ сообщали, что СПВБ рассматривается в качестве площадки для обращения ценных бумаг компаний, попавших в санкционный список Минфина США. В январе 2019 года замминистра финансов Алексей Моисеев сообщал, что биржа уже выбрана.

Однако ни в Минфине, ни на бирже до сих пор не подтвердили и не опровергли, что такой площадкой станет СПВБ. В июле стало известно, что из состава акционеров биржи вышли Балтийский банк и банк «Санкт-Петербург».

Комментируя это событие, господин Моисеев отмечал, что в составе акционеров «санкционной» биржи не будет, в частности, Сбербанка и ВТБ. В обоих банках от комментариев отказались.

Санкт-Петербургская биржа

Публичное акционерное общество «Санкт-Петербургская биржа» является одной из первых торговых площадок по организации торгов ценными бумагами и фьючерсными контрактами в Российской Федерации.

Для организации торгов ценными бумагами на базе ЗАО «Биржи «Санкт-Петербург» в апреле 1997 года было создано Некоммерческое партнёрство «Фондовая биржа «Санкт-Петербург», которое получило лицензию № 1 на деятельность в качестве фондовой биржи, а в январе 2009 года было реорганизовано в акционерное общество открытого типа и биржа обрела новое наименование — ОАО «Санкт-Петербургская биржа», все члены некоммерческого партнерства стали его акционерами.

С 1998 года Санкт-Петербургская биржа возглавила список бирж, уполномоченных Правительством России на организацию торгов акциями ОАО «Газпром». В период с 1998 г. по декабрь 2013 г. ОАО «Санкт-Петербургская биржа», являлась единственной биржей в России, где акции ОАО «Газпром» прошли процедуру листинга и были включены в котировальный список биржи.

Торги фьючерсами и опционами на Санкт-Петербургской бирже проводятся с 1997 года.

Срочный рынок Санкт-Петербургской биржи стал единственной деривативной площадкой, на которой не было неисполнения обязательств по срочным сделкам во время финансового кризиса 1998 года.

После приобретения площадки Фондовой биржей РТС на ее базе создавался срочный рынок FORTS. С 2009 года FORTS стабильно входит в первую десятку срочных рынков в мире по объему торгов по рейтингу Futures Industry Association.

С 2010 по 2013 год Санкт-Петербургская биржа и Московская биржа (на тот момент Фондовая биржа РТС) сотрудничают по проекту развития биржевых торгов фьючерсными контрактами на товары на Санкт-Петербургской бирже, в рамках которого были запущены фьючерсные контракты на дизель, газойль, пшеницу, кукурузу, сою и хлопок.

С 31 мая 2013 года товарные организованные торги, ранее проводимые на ОАО «Московская фондовая биржа», полностью переведены на ОАО «Санкт-Петербургская биржа».

28 ноября 2014 года на Санкт-Петербургской бирже состоялся старт торгов иностранными ценными бумагами. Сделки заключаются в рамках российского правового поля и рассчитываются в долларах США. Акции хранятся в российском депозитарии (РДЦ) с возможностью перевода в любые депозитарии мира.

Совершать сделки с этими акциями на Санкт-Петербургской бирже смогут все категории инвесторов, в том числе и неквалифицированные.

Рынок иностранных ценных бумаг Санкт-Петербургской биржи

ITI Capital предлагает вам выход на рынок иностранных ценных бумаг Санкт-Петербургской биржи. Это возможность инвестировать в крупнейшие мировые компании и при этом оставаться в рамках российской юрисдикции. Американские ценные бумаги будут храниться в российском депозитарии (РДЦ).

Для того, чтобы совершать операции с иностранными ценными бумагами на Санкт-Петербургской бирже, инвестору не нужно проходить процедуру квалификации.

Инструменты рынка иностранных ценных бумаг

Сегодня к торгам допущены более 500 ликвидных акций ведущих компаний всех секторов мировой экономики, в том числе все акции индекса S&P 500. Санкт-Петербургская Биржа постоянно расширяет список доступных инструментов.

Преимущества рынка иностранных ценных бумаг Санкт-Петербургской биржи

- Вы инвестируете в ценные бумаги крупнейших мировых эмитентов.

- Имеете доступ к ликвидности ведущих мировых торговых площадок.

- Инвестируете в долларах США и минимизируете валютные риски.

Санкт-Петербургская биржа предоставляет исчерпывающую аналитическую и статистическую информацию по различным секторам экономики и отдельным компаниям. Это помогает принимать инвестиционные решения.

- Команда ITI Capital обеспечивает вас аналитикой.

- Для участия в торгах вам не потребуется получать статус квалифицированного инвестора.

- Как происходят расчёты.

Расчёты по сделкам происходят на второй день после заключения (Т+2)

Акции торгуются небольшими лотами (1 бумага в лоте)

Что нужно, чтобы начать торговать на Санкт-Петербургской бирже:

Для того, чтобы начать торговать на бирже, вам необходимо обратиться к надежному брокеру. Пожалуйста, оставьте заявку, и мы поможем вам открыть счёт.

Когда работает биржа.

- Непрерывный анонимный аукцион с 10:00 до 24:00 МСК (в летнее время — до 23:00)

- Аукцион дополнительной ликвидности с 14:00 до 24:00 (в летнее время — с 15:00 до 23:00)

- Аукцион закрытия (приём заявок с 10:00 до 23:30 МСК, в 02:45 МСК исполнение по цене аукциона закрытия в США).

- Торговля идет через терминал SMARTx. Для доступа к торгам необходимо подписать декларацию о рисках при торговле ИЦБ в Личном кабинете.

Особенности торговли

| Время (МСК) | Ликвидность | Спред | Объем | Торговые возможности |

| 10:00 — 15:00 (лето 14:00) | Низкая ликвидность | Широкий спред | Низкий объем | Открытие/закрытие позиции |

| 15:00 (лето 14:00) — 17:30 (лето 16:30) | Средняя ликвидность | Сужение спреда | Средний объем | Открытие/закрытие позиции, не активная торговля |

| 17:30 (лето 16:30) — 00:00 (лето 23:00) | Абсолютная ликвидность | Минимальный спред | Большой объем | Активная торговля |

Как происходят расчёты.

- Расчёты по сделкам происходят на второй день после заключения (Т+2)

- Акции торгуются небольшими лотами (1 бумага в лоте)

Аналитика по мировым рынкам.

Мы будет рады предоставить вам собственные аналитические обзоры, а также рекомендации инвестиционных консультантов ITI Capital. Что нужно, чтобы начать торговать на Санкт-Петербургской бирже: Для того, чтобы начать торговать на бирже, вам необходимо обратиться к надежному брокеру. Пожалуйста, оставьте заявку, и мы поможем вам открыть счёт.

Иностранные акции на Санкт-Петербургской бирже

Автор: Алексей Мартынов · Опубликовано 14.12.2015 · Обновлено 13.12.2015

Продолжаем изучать инструменты на российском фондовом рынке, позволяющие инвестировать в зарубежные активы. Мы уже рассмотрели ПИФы, инвестирующие в зарубежные ETF, и ETF на Московской бирже. Теперь настала очередь иностранных акций, которые с недавнего времени начали торговаться на Санкт-Петербургской бирже.

Санкт Петербургская биржа начала свою историю в 1997 году, когда было создано Некоммерческое Партнёрство «Фондовая Биржа «Санкт-Петербург», которое получило лицензию № 1 на деятельность в качестве фондовой биржи, а в январе 2009 года было реорганизовано в акционерное общество открытого типа и биржа обрела новое наименование — ОАО «Санкт-Петербургская биржа».

До 2014 года российское законодательство не допускало обращение иностранных ценных бумаг на российской бирже. Но в июле 2014 года в закон были внесены изменения, которые сняли эти ограничения. Причем иностранные акции на российской бирже могут торговаться без разрешения со стороны эмитента. Торги акциями начались 28 ноября 2014 года.

На данный момент на бирже торгуется более 50 американских акций. Список продолжает пополняться, актуальный список можно посмотреть здесь. Это самые крупные по капитализации и ликвидные компании на американском рынке из разных секторов экономики.

Инфраструктура биржи

Организатором торгов является Санкт-Петербургская Биржа. Все расчеты по бумагам проходят через российский депозитарий РДЦ, расчеты по деньгам — через НРД (Национальный расчетный депозитарий). Сделки осуществляются с участием Центрального контрагента, в качестве которого выступает ПАО «Клиринговый центр МФБ». КЦ МФБ выступает в качестве посредника между Участниками торгов и депозитарием, т.е. все поручения на депозитарные операции подаются в КЦ МФБ, где они обрабатываются и передаются в депозитарий (РДЦ).

По сути Санкт-Петербургская биржа купила эти акции на американской бирже, вывела их в свой депозитарий и продает их здесь всем желающим. Если бумаг не хватает, их докупают на американской бирже.

По сути Санкт-Петербургская биржа купила эти акции на американской бирже, вывела их в свой депозитарий и продает их здесь всем желающим. Если бумаг не хватает, их докупают на американской бирже.

Поставка бумаг происходит через цепочку счетов-депо: Euroclear/DTCC (через Citi) — ВТБ — РДЦ. Акции хранятся в DTC, Euroclear и Clearstream, но учитываются в российском депозитарии . Причем у инвестора есть возможность вывести свои бумаги из РДЦ в любой другой депозитарий.

Поставка бумаг происходит через цепочку счетов-депо: Euroclear/DTCC (через Citi) — ВТБ — РДЦ. Акции хранятся в DTC, Euroclear и Clearstream, но учитываются в российском депозитарии . Причем у инвестора есть возможность вывести свои бумаги из РДЦ в любой другой депозитарий.

Как купить иностранные акции на Санкт-Петербургской бирже

Как купить иностранные акции на Санкт-Петербургской бирже

Доступ к торгам на С-Пб бирже на сегодняшний день дают 14 брокеров: Ай Ти Инвест, Открытие, ЦЕРИХ, КИТ Финанс, АЛОР, ФИНАМ и другие.

Торговать можно через те же терминалы, что и на российском рынке: QUIK, SMART X, Алор трейд, Net Investor в зависимости от брокера.

Для поддержания ликвидности акций на бирже работают маркет-мейкеры (Алор+, Ай Ти Инвест, Финам и другие). В задачу маркет-мейкера входит выставлять заявки на продажу и покупку акций, чтобы любой инвестор мог совершить сделку. Спред в стакане несколько центов. Акции торгуются лотами, 1 лот=1 акция. Все расчеты в долларах США. Биржевые торги проводятся в режиме день Т+3, то есть расчеты по сделкам и поставка бумаг происходит через 3 дня после сделки.

Торги состоят из двух сессий: основная с 10:00 до 19:00 и дополнительная с 19:00 до 24:00. С 19 до 24 часов проводится аукцион закрытия во время которого можно подать и исполнить заявку на американской бирже по тамошней цене. Аукцион закрытия будет полезен тем, кто не может продать или купить нужный объем акций на Санкт-Петербургской бирже из-за недостатка ликвидности. В этом случае можно подать заявку на аукцион закрытия, которая вечером будет отправлена на американскую биржу и исполнится по цене аукциона закрытия на американской бирже.

Комиссии, которые платит инвестор: комиссия брокера плюс комиссия биржи 0,007% во время основной торговой сессии и 0,02% на аукционе закрытия.

Котировки в торговом стакане можно смотреть прямо на сайте биржи (обновление раз в 30 сек) http://spbexchange.ru/ru/stocks/inostrannye/

Итоги торгов можно смотреть по этой ссылке http://spbexchange.ru/ru/market-data/totals.aspx#1 Дневной объем торгов по некоторым бумагам может достигать нескольких сотен тысяч долларов.

Дивиденды по иностранным акциям

Дивиденды приходят сначала в РДЦ, уже очищенные от налога, а далее РДЦ распределяет их по депозитариям брокеров, они в свою очередь перечисляют их на счета клиентов. Налог на дивиденды удерживается в США и составляет 30%. Так как торги проходят в режиме Т+3, то для получения дивидендов акцию необходимо купить за 3 торговых дня до даты фиксации реестра.

Чтобы инвесторы были в курсе, на сайте биржи публикуются все основные корпоративные новости и события по торгуемым акциям, в том числе по дате фиксации реестра, выплате дивидендов и выходе отчетности http://spbexchange.ru/ru/about/news2.aspx?b=17 . Новости публикуются заранее за 10 дней до даты наступления события.

Налогообложение иностранных акций

Доходы от инвестиций в иностранные акции, которые торгуются на Санкт-Петербургской бирже, облагаются налогами так же, как и российские ценные бумаги по ставке 13%. При расчете налогооблагаемой базы все операции в иностранной валюте «конвертируются» в рубли по курсу ЦБ РФ на дату окончательных расчетов по сделке. То есть может быть так, что вы продали акции с убытком в долларах, но из-за изменений валютного курса в рублях получили доход. Таким образом, возникает обязанность по уплате налога.

- не нужно получать статус квалифицированного инвестора

- низкий порог входа, который ограничен минимальной суммой для открытие счета у брокера (от 0 до 30 000 руб. в зависимости от брокера)

- не требуется знать английский язык, так как работа с российским брокером, все общение на русском

- более низкие издержки и комиссии за торговлю по сравнению с американскими брокерами

- не нужно подавать налоговую декларацию, росс. брокер является налоговым агентом и выплачивает налог 13% от прибыли

- можно купить на ИИС

- малый срок работы торгов иностранными акциями

- ограниченный набор акций, отсутствие ETF

- высокий налог на дивиденды 30%

- переоценка прибыли в рубли из-за чего можно «попасть» на уплату НДФЛ, не получив реальной прибыли

- пока что низкий спрос со стороны инвесторов, в стаканах в основном ММ, сделок мало

- отсутствие страховки денежных средств у брокера по сравнению с американским брокером

Санкт-Петербургская биржа: СПБ, товарно-сырьевая, Спимекс (Spimex), СПМТСБ

Санкт-Петербургская биржа занимает лидирующую позицию на российском фондовом рынке. Первоначально ее деятельность была связана с сырьем и финансовыми инструментами. Сейчас торговая площадка представляет собой монополию в купле-продаже акций.

Санкт-Петербургская биржа занимает лидирующую позицию на российском фондовом рынке. Первоначально ее деятельность была связана с сырьем и финансовыми инструментами. Сейчас торговая площадка представляет собой монополию в купле-продаже акций.

Историческая справка

Санкт-Петербургская валютная биржа является ровесницей северной столицы России. В 1703 г. Петр Великий посетил Амстердам. Там его сильно заинтересовала фондовая торговля . Император захотел создать нечто подобное на своей родине. Через 2 года было построено здание для проведения торгов. Однако голландские обороты являлись пока недосягаемой высотой.

В 1721 г. Петр Первый утверждает специальный регламент . Он стал первым биржевым индексом , приписывавшим создавать в городах места для хода торгов. Объемы продаж возросли только при Николае Первом. Была проведена экономическая реформа. Узаконили биржи и ассигнации , а национальной валютой стало серебро.

Торговые площадки появились во многих городах. До начала революции их деятельность стала широкомасштабной. Приход большевиков к власти положил ей конец. Возрождение произошло в 1991 г., когда депутаты отдали за нее свои голоса.

В Санкт-Петербурге появилась Ленинградская товарно-фондовая биржа . Она оказалась первопроходцем торговли в России. Через площадку шли большие объемы сырья. Оно продавалось за СКВ. В 1994 г. на фондовом рынке стали торговать фьючерсами. Через год появились опционы, сделки с которыми осуществлялись по американскому стандарту.

Когда Санкт-Петербургу вернули историческое название, Ленинградскую товарно-фондовую биржу переименовали. Она превратилась в ЗАО «Биржа «Санкт-Петербург» , а в 1997 г. — в «Фондовую биржу «Санкт-Петербург». Она являлась некоммерческим партнерством. В 2009 г. площадка стала ОАО, а через 5 лет — ПАО.

В 1997 г. на площадке ввели новую систему торгов , являющуюся автоматизированной. Позже появились деривативы . Накануне дефолта в 1998 г. бирже разрешили торговать акциями Газпрома. Площадка получила право продавать краткосрочные облигации.

В 1997 г. на площадке ввели новую систему торгов , являющуюся автоматизированной. Позже появились деривативы . Накануне дефолта в 1998 г. бирже разрешили торговать акциями Газпрома. Площадка получила право продавать краткосрочные облигации.

Санкт-Петербургская валютная биржа стала соучредителем специального проекта. Он носил название «Биржевой рынок акций» . Город на Неве стал площадкой, а Москва — центром клиринга. Из-за привязки проекта к FORTS он оказался популярным. Фондовая торговля РФ заняла лидирующее место на мировом рынке.

В 2010 г. появился совместный проект со столичной биржей РТС . Он заключался в торговле фьючерсами на зерновые культуры и углеводороды.

Биржа сегодня

Начинающие трейдеры нередко путают рассматриваемую биржу с СПбМТСБ. АО «Биржа «Санкт-Петербург» специализируется на поставочной торговле сырьем и фьючерсами . Она является крупнейшим игроком товарного рынка, а находится в северной столице. Биржу часто называют «Спимекс». Ее главный сайт в интернете — spimex.com.

Санкт-Петербургская валютная биржа располагается в Москве , несмотря на название. Ее физический адрес — ул. Долгоруковская, 38/1 . Основным направлением площадки являются сделки с бумагами.

Сейчас ПАО «Санкт-Петербургская биржа» занимается торговлей акциями и сырьем . Дополнительно на ней продаются опционы. Наиболее ликвидными считаются eBay, Apple, Google, Netflix и др. В российском сегменте на первом месте находятся акции Газпрома как самые котирующиеся. Кроме них, есть 20 ценных бумаг других компаний.

Сейчас ПАО «Санкт-Петербургская биржа» занимается торговлей акциями и сырьем . Дополнительно на ней продаются опционы. Наиболее ликвидными считаются eBay, Apple, Google, Netflix и др. В российском сегменте на первом месте находятся акции Газпрома как самые котирующиеся. Кроме них, есть 20 ценных бумаг других компаний.

Биржевые индексы СПВБ — RDX. Капитал площадки составляет 452 688 950 руб. Официальный сайт биржи — spbexchange.ru.

Как работает биржа

Торговые сессии проходят с 10.00 до 23.00 по Московскому времени , но заявки принимаются до 22.30. Такой промежуток охватывает время наибольшей ликвидности на бирже Нью-Йорка. За окупаемостью непрерывно следят маркет-мейкеры . Они показывают заявки на куплю-продажу акций. Наибольшая ликвидность американских акций приходится на период с 15.30 до 23.00.

Конкурентные преимущества и недостатки СПб биржи

АО «Биржа «Санкт-Петербург» обладает множеством достоинств, если сравнивать ее с другими подобными площадками.

АО «Биржа «Санкт-Петербург» обладает множеством достоинств, если сравнивать ее с другими подобными площадками.

К ним относятся:

- наибольшая окупаемость американских акций ;

- диверсификация вложений в валюте, из-за чего риски инвесторов сильно снижаются;

- экономические отрасли, ценные бумаги, которых нет в РФ ;

- осуществление деятельности согласно российскому законодательству ;

- начальным лотом является 1 акция, стоящая от 5 долларов и выше;

- доступность для новичков в инвестировании;

- привычные правила торговли и терминалы ;

- разница с зарубежными площадками и брокерами: русский язык, приемлемые комиссии и брокер, выступающий налоговым агентом;

- идентичная тарификация российских и иностранных бумаг.

Дополнительным плюсом ПАО «Санкт-Петербургской биржи» является приобретение американских акций . Такое осуществляется в рамках ИИС. Можно рассчитывать на налоговый вычет, т.к. российские законы не запрещают заводить зарубежные бумаги.

Дополнительным плюсом ПАО «Санкт-Петербургской биржи» является приобретение американских акций . Такое осуществляется в рамках ИИС. Можно рассчитывать на налоговый вычет, т.к. российские законы не запрещают заводить зарубежные бумаги.

Петербургская биржа имеет ряд минусов, о которых нужно помнить.

Их всего несколько:

Незначительные обороты торговли. Сравнительно небольшие комиссии будут у ведущих брокеров. Для маленьких финансовых компаний такой подход является убыточным.

Незначительные обороты торговли. Сравнительно небольшие комиссии будут у ведущих брокеров. Для маленьких финансовых компаний такой подход является убыточным.- Налог на прибыль от акций американских фирм. Он достигает 30% от всей суммы. Налог взимается из-за особенностей законодательства США. Однако в такой ситуации есть один плюс: необходимость подавать декларацию отсутствует из-за автоматического удержания налога.

- На площадке нет европейских и азиатских ценных бумаг , но спрос на них есть. Представители Санкт-Петербургской валютной биржи обещали дополнить ими листинг, но пока этого не произошло.

- Дополнительные риски , т.к. счета российских брокеров не страхуют.

Отсутствие биржевого инвестиционного фонда также относится к недостаткам СПВБ. Если верить пресс-релизам, недочет планируют устранить. Над задачей трудятся брокеры и маркет-мейкеры АО «Биржа «Санкт-Петербург». Они разрабатывают различные варианты.

До сентября 2017 г. режим обработки заявок не совпадал с американским временем. Теперь срок исполнения сократился, благодаря чему площадка перестала уступать конкурентам.

Листинг ценных бумаг

Система листинга акций состоит из 2 уровней: первого и второго. Иначе их именуют котировальным и некотировальным.

Предъявляемые требования являются стандартными:

Предъявляемые требования являются стандартными:

- состоятельность предприятия;

- присутствие аудита;

- срок существования;

- законность деятельности и др.

Отдельного внимания заслуживает длительность существования . Чтобы оказаться в первом списке, эмитенту должно быть от 3 лет. Для второго достаточного 1 года. Допуск бумаг к торгам производится благодаря листингу . Чтобы снизить риски инвесторов, его правила обуславливаются действующим законодательством РФ.

Торги иностранными акциями

Зарубежные акции появились на Санкт-Петербургской бирже в 2014 г. Более 40 брокеров делают доступными инвестиции в бумаги крупных компаний. Ежедневный оборот колеблется от 30 до 60 млн долларов.

Зарубежные акции появились на Санкт-Петербургской бирже в 2014 г. Более 40 брокеров делают доступными инвестиции в бумаги крупных компаний. Ежедневный оборот колеблется от 30 до 60 млн долларов.

На площадке зарегистрировано 50 000 счетов , но большая часть была создана в марте 2014 г. Ранее сделки заключали только несколько сотен инвесторов. Сначала рынок ориентировался на неопытных трейдеров, располагающих относительно маленькими суммами.

На площадке можно купить акции крупнейших корпораций: Google, Apple, eBay, Netflix и др. Мировым гигантам ничего не стоит обращение бумаг на площадке. В обязанности биржи SPB входит предоставление информации о важных событиях для трейдеров. Торговая площадка имеет подписку на отчетности зарубежных фирм . Информационные агентства отправляют сведения на английском. После перевода их публикуют на главном сайте.

На площадке можно купить акции крупнейших корпораций: Google, Apple, eBay, Netflix и др. Мировым гигантам ничего не стоит обращение бумаг на площадке. В обязанности биржи SPB входит предоставление информации о важных событиях для трейдеров. Торговая площадка имеет подписку на отчетности зарубежных фирм . Информационные агентства отправляют сведения на английском. После перевода их публикуют на главном сайте.

Акции российских компаний

На бирже SPB торгуют самыми ликвидными акциями фирм , ставшими основой фондового рынка страны. Для организации сделок была внедрена новейшая модель, способствующая возникновению дополнительной ликвидности. Возможность представляет интерес для юридических и физических лиц . Она появляется путем выставления заявок на фондовом рынке.

На бирже SPB торгуют самыми ликвидными акциями фирм , ставшими основой фондового рынка страны. Для организации сделок была внедрена новейшая модель, способствующая возникновению дополнительной ликвидности. Возможность представляет интерес для юридических и физических лиц . Она появляется путем выставления заявок на фондовом рынке.

Уникальность модели состоит в том, что высокочастотные трейдеры выполняют только функции маркет-мейкеров. Таким образом они увеличивают объемы биржи. Структура торговых сессий повышает ликвидность . В котировальном списке площадки есть ценные бумаги Газпрома. В некотировальном присутствуют акции Сбербанка, Лукойла, Ростелекома и др.

Налоги

Налогообложение производится в рублях даже в случаях с долларовыми торгами. Если при них убыток, заплатить налог все-таки придется. Например, инвестор приобрел акцию Apple за 200 долларов. Последний стоил 66 руб, но ценная бумага начала дешеветь. Инвестор продал ее за 190 руб., а потерял 10 долларов. Из-за изменения курса прибыль составила 300 руб. Нужно отдавать налог.

Налогообложение производится в рублях даже в случаях с долларовыми торгами. Если при них убыток, заплатить налог все-таки придется. Например, инвестор приобрел акцию Apple за 200 долларов. Последний стоил 66 руб, но ценная бумага начала дешеветь. Инвестор продал ее за 190 руб., а потерял 10 долларов. Из-за изменения курса прибыль составила 300 руб. Нужно отдавать налог.

Случаются обратные ситуации, когда платить не понадобится . Доход был бы в долларах, а убыток — в рублях. Как и на Московской площадке, на Петербургской налоговым агентом выступает брокер. Он вычисляет налог с прибыли и перечисляет его в налоговую.

Вместо заключения

ПАО «Санкт-Петербургская биржа» является мощным игроком на мировом фондовом рынке. Торговая площадка отличается универсальностью. На ней совершаются сделки, связанные с куплей-продажей сырья, акций и деривативов.

http://s7reut.ru/rynki/sankt-peterburgskaya-birzha-spb-obzor-i-listing.html

Санкт-Петербургская биржа: СПБ, товарно-сырьевая, Спимекс (Spimex), СПМТСБ