Оглавление

Статья: Управление инвестиционными проектами 3

Глава 1. Виды и структура инвестиционных проектов…………….…. стр. 6

1.1Объекты инвестиций и виды инвестиционных проектов. … стр. 6

1.2 Виды инвестиционных проектов.…………………………… стр. 7

1.3 Структура и особенности инвестиционных проектов…….… стр. 12

Глава 2.Теоретические особенности управления проектами. ……… стр. 15

2.1 Понятие управления проектом……………..…………..…… стр. 15

2.2 Планирование управления проектами.…….……………… стр. 17

2.3 Функции управления проектом. …………………………… стр. 20

2.4 Оценка эффективности проекта и его риски…………….… стр. 22

Управление инвестиционными проектами играет важную роль в экономике любой страны. Инвестирование в значительной степени определяет экономический рост государства, занятость населения и составляет существенный элемент базы, на которой основывается экономическое развитие общества. Поэтому проблема, связанная с эффективным осуществлением инвестирования заслуживает серьезного внимания, особенно в настоящее время — время укрупнения субъектов рыночных отношений и передела собственности. Необходимо отметить, что инвестиционная деятельность в современных условиях тесно связана с умением разработать эффективный инвестиционный план или проект, а затем обеспечить определенные ими ограничения по ресурсам и реализовать заданный уровень качества продукции проекта. В свете этого, остро встает вопрос о необходимости обеспечения эффективного управления проектом. Это особенно актуально в настоящий момент, так как беспрецедентные перемены, произошедшие в России и связанные со структурной перестройкой российской экономики, требуют особого подхода к этой проблеме.

В настоящее время термин «проект» рассматривается как некая задача с заранее определенными исходными данными и имеющие конкретные цели, подтвержденные имеющими у собственника ресурсами. Отсюда сущность управления проекта — обеспечить корректное выполнение поставленных целей с минимальными издержками, не превышая уровень имеющихся ресурсов.

В настоящее время все организации, предоставляющие услуги по управлению проектом не имеют общих приемов и методов по управлению, что существенным образом принижает значение Управления проектом как дисциплины.

Объектом контрольной работы является инвестиционный проект.

Целью контрольной работы является изучение управления инвестиционными проектами.

Задачами контрольной работы являются:

1. Подробно рассмотреть понятие и основные характеристики инвестиционных проектов, их классификацию и структуру.

2. Познакомиться с понятием и структурой управления проектом, планированием управления проектами, функциями, оценкой эффективности проекта.

Глава 1. Виды и структура инвестиционных проектов

1.1 Объекты инвестиций и виды инвестиционных проектов

Объекты инвестиций могут быть разными по характеру. Типичным объектом капиталовложений могут быть затраты на земельные участки, здания, оборудование. Помимо затрат на разного рода приобретения предприятию приходится также производить другие многочисленные затраты, которые дают прибыль лишь через длительный период времени. Такими затратами являются, например, инвестиции в исследования, совершенствование продукции, долгосрочную рекламу, сбытовую сеть, реорганизацию предприятия и обучение персонала.

Помимо размещения в сфере средств производства, т.е. в виде реальных инвестиций, инвестиции также могут носить финансовый характер и означать приобретение ценных бумаг. В контрольной работе рассматриваются реальные инвестиции.

Основной задачей при выборе направления инвестирования является определение экономической эффективности вложения средств в объект. По каждому объекту целесообразно составлять отдельный проект.

Итак, объектами инвестиций являются:

1. строящиеся, реконструируемые или расширяемые предприятия, здания, сооружения (основные фонды);

2. программы федерального, регионального или иного уровня;

3. ценные бумаги.

Инвестиции могут охватывать как полный научно-технический и производственный цикл создания продукции (ресурса, услуги), так и его элементы (стадии): научные исследования, проектно-конструкторские работы, расширение или реконструкция действующего производства, организация нового производства или выпуск новой продукции, утилизация и т.д.

Объекты инвестиций классифицируются по:

-масштабам проекта;

-направленности проекта;

-характеру и содержанию инвестиционного цикла;

-характеру и степени участия государства;

-эффективности использования вложенных средств.

Выделяют следующие формы инвестиций:

-денежные средства и их эквиваленты;

-земля;

-здания, сооружения, машины и оборудование, измерительные и испытательные средства, оснастка и инструмент, любое другое имущество, используемое в производстве и обладающее ликвидностью.

Как и любое универсальное средство, методы управления проектами ориентированы на некий усредненный, «нормальный» проект. Задача менеджера проекта — это определить, что же такое этот «нормальный» проект. Для этой цели выделяют четыре основных фактора (классификационных признака), которые и определяют каждый конкретный проект:

1. масштаб (размер) проекта;

2. сроки реализации;

3. качество;

4. ограниченность ресурсов.

В «нормальном» проекте все эти факторы учитываются как более или менее равноправные. Однако существуют проекты, в которых один из факторов играет доминирующую роль и требует к себе особого внимания, а влияние остальных факторов нейтрализуется с помощью процедур контроля.

1.2 Виды инвестиционных проектов

К инвестиционным проектам обычно относят проекты, в которых главная цель – вложение средств в различные виды бизнесов с целью получения прибыли. Все проекты различаются по масштабам, срокам реализации, качеству разработки и осуществления, месту осуществления и т.д. Инвестиционные проекты можно классифицировать по следующим основаниям:

1. Тип проекта – сфера деятельности, в которой осуществляется проект.

2. Класс проекта – состав и структура проекта, его предметная область.

3. Масштаб проекта – размеры проекта, количество участников, степень влияния на окружающий мир.

4. Длительность проекта – продолжительность реализации проекта

5. Сложность проекта – степень финансовой, технологической, технической и организационной и иной сложности проекта.

6. Вид проекта – предметная область проекта.

По типам инвестиционные проекты подразделяются на:

-организационные проекты – создание нового предприятия, реформирование организации. Их основные черты:

1. цели проекта направлены на организационное улучшение системы;

2. срок выполнения и продолжительность осуществления проекта задаются предварительно;

3. ресурсы выделяются по мере возможности;

4. расходы на проект подвергаются тщательному контролю, часто требуется корректировка в процессе реализации проекта.

-экономические проекты – связаны с реструктуризацией предприятий, приватизацией, совершенствованием налоговой системы и т.д. Их основные черты:

1. предварительно намечаются главные, конечные цели, они в ходе реализации проекта могут корректироваться;

2. намеченные сроки реализации проекта часто корректируются;

3. расходы определяются приблизительно, но контролируются постоянно.

-социальные проекты – связаны с решением социальных проблем.

Это социальное обеспечение, совершенствование пенсионного законодательства и т.д. ликвидация стихийных последствий и социальных потрясений. Их основные черты:

1. цели намечаются в общем по мере разработки проекта и достижения промежуточных результатов корректируются, при этом количественная и качественная оценка проектов нередко затруднена,

2. сроки и общая продолжительность проекта четко не могут быть определены и носят вероятностный характер;

3. расходы на проект в основном зависят от возможностей бюджета федеральных, региональных и местных органов власти;

4. ресурсы на проект выделяются по мере необходимости, но в рамках возможного;

5. данные проекты обладают большой неопределенностью.

-технические проекты – связаны с разработкой нового продукта.

Их основные черты:

1. главная конечная цель проекта четко определена, хотя по мере реализации отдельные цели могут уточняться;

2. сроки завершения проекта определяются заранее, их стараются соблюдать, но возможны корректировки;

3. четкое планирование расходов;

4. ограничения в проекте в связи с производственной мощностью.

С точки зрения масштабности, проекты делятся на малые проекты и мегапроекты.

Малые проекты допускают ряд упрощений в процедуре проектирования и реализации, формировании команды проекта. Вместе с тем затруднительность исправления допущенных ошибок требует очень тщательного определения объемных характеристик проекта, участников проекта и методов их работы, графика проекта и форм отчета, а также условий контракта.

Мегапроекты — это целевые программы, содержащие несколько взаимосвязанных проектов, объединенных общей целью, выделенными ресурсами и отпущенным на их выполнение временем.

Такие программы могут быть международными, государственными, национальными, региональными.

Мегапроекты обладают рядом отличительных черт:

-высокой стоимостью (порядка $1 млрд. и более);

-капиталоемкостью — потребность в финансовых средствах в таких проектах требует нетрадиционных (акционерных, смешанных) форм финансирования;

-длительностью реализации: 5-7 и более лет;

-отдаленностью районов реализации, а следовательно, дополнительными затратами на инфраструктуру.

Особенности мегапроектов требуют учета ряда факторов, а именно:

-распределение элементов проекта по разным исполнителям и необходимость координации их деятельности;

-необходимость анализа социально-экономической среды региона, страны в целом, а возможно и ряда стран-участниц проекта;

-разработка и постоянное обновление плана проекта.

С точки зрения срока реализации, проекты делятся на краткосрочные, среднесрочные и долгосрочные.

Краткосрочные проекты обычно реализуются на предприятиях по производству новинок различного рода, опытных установках, восстановительных работах.

На таких объектах заказчик обычно идет на увеличение окончательной (фактической) стоимости проекта против первоначальной, поскольку более всего он заинтересован в скорейшем его завершении.

Средне- и долгосрочные проекты отличаются только сроками исполнения и для них характерно затягивание фазы первоначального планирования.

С точки зрения качества, проекты делятся на дефектные и бездефектные.

Бездефектные проекты в качестве доминирующего фактора используют повышенное качество. Обычно стоимость бездефектных проектов весьма высока и измеряется сотнями миллионов и даже миллиардами долларов.

Учитывая фактор ограниченности ресурсов, можно выделить мультипроекты, монопроекты и международные проекты.

Мультипроекты используют в тех случаях, когда замысел заказчика проекта относится к нескольким взаимосвязанным проектам, каждый из которых не имеет своего ограничения по ресурсам.

Мультипроектом считается выполнение множества заказов (проектов) и услуг в рамках производственной программы фирмы, ограниченной ее производственными, финансовыми, временными возможностями и требованиями заказчиков.

В качестве альтернативных мультипроектов выступают монопроекты, имеющие четко очерченные ресурсные, временные и др. рамки, реализуемые единой проектной командой и представляющие собой отдельные инвестиционные, социальные и др. проекты.

Международные проекты обычно отличаются значительной сложностью и стоимостью. Их отличает также важная роль в экономике и политике тех стран, для которых они разрабатываются.

Специфика таких проектов заключается в следующем: оборудование и материалы для таких проектов обычно закупаются на мировом рынке. Отсюда — повышенные требования к организации, осуществляющей закупки для проекта.

Уровень подготовки таких проектов должен быть существенно выше, чем для аналогичных «внутренних» проектов.

По видам инвестиционные проекты могут подразделяться на: инновационные (создание нового вида продукта, услуги);

1. научно – исследовательские (исследование новых явлений и процессов);

2. коммерческие (направлены на получения прибыли от реализации проекта);

3. комбинированные (включают разные виды проектов).

Практически все проекты являются инвестиционными, т.е требуют инвестирования, вложения денежных средств. Это требует повышенного внимания к финансово-экономической стороне проекта и соответствующей его оценки.

1.3 Структура и особенности инвестиционных проектов

При инвестиционном проектировании проект в основном рассматривается как процесс. Рассмотрение проекта как структуры позволяет произвести декомпозицию проекта по нескольким принципам и признакам.

По характеру элементов проект может быть разделен на:

-технологию производства и работ;

-производственный продукт, работы, услуги.

В зависимости от характера самого проекта могут быть и другие элементы, или те же, но поделенные более детально.

Обеспечивающие элементы проекта:

-территория, помещение, размещение;

-контакты, соглашения, договоры и т.д.;

-иные элементы, способствующие успешной разработке и реализации проекта.

Виды деятельности (процессы) как элементы проекта:

-сдача объекта в эксплуатацию;

-производство продукции, работ, услуг;

Элементы проекта – это и организации, участвующие в его выполнении. Отдельные элементы могут подразделяться на более детальные составляющие.

Один из основных элементов в структуре проекта – его участники. Они обеспечивают реализацию замыслов, заложенных в проекте.

Число участников в зависимости от сложности проекта может быть от одного до сотен. У каждого из них свои функции, а также задачи, степень участия в проекте и своя мера ответственности за его результаты. Рассмотрим каждого из участников проекта:

1. Заказчик — будущий владелец и пользователь результатов проекта. В качестве заказчика может выступать как физическое, так и юридическое лицо. При этом заказчиком может быть как одна единственная организация, так и несколько организаций, объединивших свои усилия, интересы и капиталы для реализации проекта и использования его результатов.

2. Инвестор — тот, кто вкладывает средства в проект. Часто Инвестор одновременно является и Заказчиком. Если же Инвестор и Заказчик — не одно и то же лицо, инвестор заключает договор с заказчиком, контролирует выполнение контрактов и осуществляет расчеты с другими участниками проекта.

Инвесторами в Российской Федерации могут быть:

1. органы, уполномоченные управлять государственным и муниципальным имуществом;

2. организации и предприятия, предпринимательские объединения, общественные организации и другие юридические лица всех форм собственности;

3. международные организации, иностранные юридические лица;

4. физические лица — граждане Российской Федерации и иностранные граждане.

3.Проектировщик — тот, кто разрабатывает проектно-сметную документацию.

4.Поставщик — осуществляет материально-техническое обеспечение проекта (закупки и поставки).

5.Подрядчик — юридическое лицо, несущее ответственность за выполнение работ в соответствии с контрактом.

6. Консультант — это фирмы и специалисты, привлекаемые на контрактных условиях для оказания консультационных услуг другим участникам проекта по всем вопросам и на всех этапах его реализации.

7.Менеджер проекта — это юридическое лицо, руководитель проекта, которому заказчик (или инвестор или другой участник проекта) делегирует полномочия по руководству работами по проекту: планированию, контролю и координации работ участников проекта.

8. Команда проекта — специфическая организационная структура, возглавляемая руководителем проекта и создаваемая на период осуществления проекта с целью эффективного достижения его целей.

9. Лицензиар — юридическое или физическое лицо — обладатель лицензий и «ноу-хау», используемых в проекте. Лицензиар предоставляет (обычно на коммерческих условиях) право использования в проекте необходимых научно-технических достижений.

10. Банк — один из основных инвесторов, обеспечивающих финансирование проекта. В обязанности банка входит непрерывное обеспечение проекта денежными средствами, а также кредитование генподрядчика для расчетов с субподрядчиками, если у заказчика нет необходимых средств.

Этим и исчерпывается круг участников проекта.

Таким образом, рассмотрены основные виды, типы и классы инвестиционных проектов. Показано, что в области проектирования инвестиционные проекты различаются по типам: организационные, экономические, социальные, технические; по классам: монопроекты, мультипроекты, мегапроекты; по видам: инновационные, научно-исследовательские, коммерческие, комбинированные.

Структура инвестиционных проектов зависит от основных составляющих элементов проекта, от вида деятельности проекта, от состава участников проекта.

Глава 2. Теоретические особенности управления проектами

2.1 Понятие управления проектом

Можно дать два основных понятия управления проектами, которые чаще всего приводятся в литературе.

Управление проектом – это деятельность по планированию, организации, координации, мотивации и контролю на протяжении всего жизненного цикла проекта с применением системы современных методов и техники управления, главная цель которой – обеспечение эффективной реализации определенных в проекте результатов по составу и объему работ, стоимости, качеству и удовлетворению участников проекта.

Управление проектом – это искусство руководства и координации людских и материальных ресурсов на протяжении жизненного цикла проекта путем применения современных методов и техники управления для достижения определенных в проекте результатов по составу и объему работ, стоимости, качеству и удовлетворению участников проекта.

Управление проектом, по сути, управление изменениями.

Управление проектом представляют также как системную модель, состоящую из трех взаимосвязанных блоков:

1. субъектов управления;

2. объектов управления;

3. процессов управления осуществления проекта.

1. Субъекты управления:

-команда управления проектом (управляющий проектом, функциональные менеджеры проекта – члены команды проекта).

2. Объекты управления:

-системы (социально-экономические, отраслевые, региональные и др.);

-фазы жизненного цикла объекта управления.

3. Процесс осуществления проекта – реализуется посредством прямой и обратной связи между субъектами и объектами управления и содержит:

-стадии процесса управления, включающие группы процессов;

-организацию и запуск проекта и его отдельных фаз, планирование проекта, организацию и контроль выполнения работ проекта, анализ и регулирования хода работ проекта, закрытие проекта и его частей;

-функции управления, включающие: управление предметной областью проекта, управление проектом по временным параметрам, управление стоимостью и финансами в проекте, управление качеством в проекте, управление рисками в проекте, управление персоналом в проекте, управление коммуникациями в проекте, управление поставками и контрактами в проекте, управление изменениями в проекте.

Приведенные понятия управления проектом исходят из классических и современных теорий управления, широко используемых во всем мире.

2.2 Планирование управления проектами

Планирование является основополагающей функцией в деятельности по управлению процессом реализации проекта, что имеет подтверждение многолетней практикой работы в этой области. Планированию подлежат выполнение проектных работ, закупка технологии, материалов и оборудования, строительные и монтажные работы, сдача объектов в эксплуатацию и т.д.

Планы работы над проектом могут структурироваться в соответствии с разделением проекта на процессы, отражающие логику развития проекта от его начальных этапов до завершения работ над проектом.

Для каждой фазы проекта разрабатываются календарные планы (графики) выполнения работ. Графиками выполнения работ регламентируются затраты ресурсов и сроки проведения работ. План реализации проекта и связанные с ним графики должны в случае необходимости пересматриваться с учетом изменяющихся условий его выполнения.

Сущность планирования разработки и реализации проекта состоит:

1) в определении и согласования во времени содержания всех работ по выполнению проекта;

2) в определении эффективных методов и способов использования ресурсов всех видов, необходимых для реализации проекта;

3) в установлении эффективного взаимодействия между всеми участниками и исполнителями проекта.

Планы разрабатываются на всех этапах реализации проекта: от разработки концепции проекта, при принятии решений по выполнению проекта и разработке его отдельных частей и этапов, включая составление контрактов, и заканчиваются при его завершении. В процессе планирования определяются все необходимые параметры реализации проекта, в том числе продолжительность его выполнения в целом и отдельных частей, потребность в финансовых, материальных и трудовых ресурсах, объемах работ и срокам привлечения различных организаций: проектных, финансовых и т.д. Плановые расчеты должны обеспечить реализацию проекта в установленные сроки, с минимально-возможными затратами, при высоком уровне исполнения.

Процесс планирования реализации проекта является непрерывным; он продолжается в течение всех фаз осуществления проекта до его завершения и охватывает все виды работ: проектирование, закупку материалов и оборудования, подписания контрактов, создания продукции и т.д.

План реализации проекта определяется исходя из размеров и сложности самого проекта, а также его особенностей.

При осуществлении проекта выделяют обычно четыре основных плана. Рассмотрим содержание каждого из них.

Концептуальный план. Определяются цели и задачи проекта, рассматриваются различные возможные варианты организации производства и пути достижения поставленных целей, оцениваются положительные и отрицательные стороны каждого варианта, устанавливаются все направления реализации проекта с укрупненной структурой работ, проводится оценка стоимости необходимых ресурсов и потребности в них. Такой вид плана обычно называют бизнес – планом. Это первый и основной план, определяющий во многом судьбу всего проекта. К его разработке следует отнестись со всей серьезностью. На этом этапе планирования должны быть четко определены конечные результаты и дана их оценка.

Стратегический план. Определяет поэтапное планирование реализации проекта. Обычно стратегический план проекта устанавливает:

1) целевые этапы и основные точки контроля, сроки ввода объектов и объемы выпуска продукции;

2) сроки завершения комплекса работ;

3) организации – исполнителей и порядок их взаимодействия;

4) поэтапные потребности в поэтапных, трудовых и финансовых ресурсах.

Текущий план. Уточняет сроки выполнения работ, потребности в ресурсах, сроки выполнения работ по отдельным исполнителям.

Оперативный план. Еще более детализирует задания исполнителем на небольшие отрезки времени: месяц, декаду (неделю), сутки. Планы детализируются по отдельным комплексам работ и исполнителям. Это подготовительные, проектные, строительные работы, освоение производства. Этот план может корректироваться с учетом возникающих изменений.

Сам процесс планирования проекта состоит из этапов, которые включают в себя:

1) определение целей, задач и основных экономических

2) структуризацию проекта;

3) принятие организационных решений;

4) разработку сетевой модели проекта;

5) оценку реализуемости проекта, оптимизацию его параметров по срокам, ресурсам и другим критериям;

6) расчет потребности в ресурсах;

7) оформление и утверждения планов и бюджетов;

доведение плановых заданий до исполнителей;

доведение плановых заданий до исполнителей;

9) подготовку и утверждение форм отчетов.

Все эти этапы зависят от масштабов, типа и стоимости проекта.

2.3 Функции управления проектом

При рассмотрении и оценки деятельности по управлению проектами можно выделить ряд аспектов (подходов). Наиболее распространенные из них: функциональный, динамический, предметный.

Функциональный аспект отражает общий подход к проблеме управления и предполагает рассмотрение основных функций управления (видов управленческой деятельности):

Функции управления считаются центральным понятием: они выполняются на всех уровнях управленческой деятельности, в каждой фазе реализации проекта, для всех его процессов и управляемых объектов (элементов).

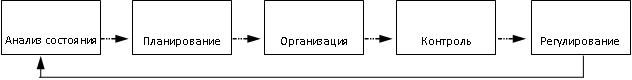

Последовательность функций управления образуют своеобразный цикл, представленный на рис.1.:

Рис. 1 Функции менеджмента

Регулирование представляет собой как бы следующий уровень управления и начинает новый цикл:

1. анализ отклонений фактического состояния дел от плана;

2. планирование работ по ликвидации отклонений;

3. организация деятельности по ликвидации отклонения;

4. контроль выполнения откорректированных планов и т.д.

Анализ состояния, в котором находится проект, требуется в каждый момент, когда появляется необходимость вмешаться в ход выполнения работ. С анализа начинается вся работа над проектом, анализу подлежат все элементы проекта: сроки выполнения работ, степень риска, финансы, кадры, ход проектирования, поставок и выполнения строительных и монтажных работ, качество результатов и т. д.

Планированию подлежат выполнение проектных работ, закупка технологии, материалов и оборудования, строительные и монтажные работы, сдача объектов в эксплуатацию и т.д.

Планы работы над проектом могут структурироваться в соответствии с разделением проекта на процессы, отражающие логику развития проекта от его начальных этапов до завершения работ над проектом.

Каждый из этих этапов (или работ внутри этого этапа) представляет собой самостоятельный уровень в структуре процесса реализации проекта.

Для каждой фазы проекта определяется стоимость и рассчитываются календарные планы (графики) выполнения работ. Графиками выполнения работ регламентируются затраты ресурсов и сроки проведения работ. План реализации проекта и связанные с ним графики должны в случае необходимости пересматриваться с учетом изменяющихся условий его выполнения.

Важнейшим направлением планирования является оценка стоимости проекта. Для планирования стоимости проекта применяются четыре типа оценок, которые последовательно уточняют стоимость проекта в зависимости от степени готовности проектных работ:

Выполнение разработанных планов реализации проекта обеспечивается организационной деятельностью. Успех любого проекта во многом зависит от правильного подбора персонала. Поэтому основной задачей организационной деятельности является создание коллективов для работы над выполнением проекта и обеспечение их эффективного труда.

Динамический подход к управлению проектом предполагает рассмотрение во времени процессов, связанных с основной деятельностью по выполнению проекта. Укрупненно эти процессы таковы:

1. анализ проблемы;

2. разработка концепции проекта;

3. базовое и детальное проектирование;

5. монтаж, наладка, пуск, эксплуатация, демонтаж.

Предметный подход определяет объекты проекта, на которые направлено управление. Таких объектов в составе проекта, по меньшей мере, два типа.

Первый тип – производственные объекты. Их состав определяется характером проекта.

Второй тип представляет собой объекты (элементы), связанные с деятельностью по обеспечению реализации проекта, в том числе:

2. кадры (персонал);

5. материальные ресурсы;

2.4 Оценка эффективности проекта и его риски

Оценка эффективности проекта является заключительной фазой принятия решения о его реализации. Именно на этом этапе инвестор может получить информацию о том, насколько предполагаемые инвестиции будут соответствовать поставленным целям. Оценка проекта должна сопровождать разработку проекта с самого начала и до конца жизненного цикла проекта. С финансовой и экономической точек зрения проект направлен на вложение экономических ресурсов с целью создания и получения чистой прибыли, превышающую, в конечном счете, общую начальную величину инвестиций. Главный аспект вложения инвестиций в проект заключается в преобразовании финансовых ресурсов (инвестиций) в производственные активы, способные приносить прибыль и иную выгоду. Иначе говоря, цель вложений – повысить ликвидность ресурсов, в том числе финансовых. Исходя из этого, становится ясным, что финансовый, экономический анализ и окончательная оценка проекта требуют сопоставления в стоимостном выражении необходимых для осуществления проекта всех видов вложений (инвестиций) и ожидаемой отдачи в виде льгот и преимуществ, выраженных в финансовых и экономических терминах.

Условия положительной оценки проекта состоят в том, что технически реализуемое решение осуществимо с финансовой точки зрения и может быть реализовано в данной социально-экономической среде с учетом продолжительности жизненного цикла проекта. Следовательно, цели оценки проекта состоят в том, чтобы определить, проанализировать все финансовые последствия проекта, которые имеют значение для решения вопроса о финансировании и осуществлении проекта.

Правильно проведенная оценка эффективности проекта и анализ полученных результатов позволят инвестору получить ответы на следующие вопросы:

1. В течение какого периода времени окупятся вложенные в проект средства?

2. Какова предполагаемая отдача от вложенных средств?

3. Какой из нескольких вариантов проекта более выгоден с точки зрения осуществления финансирования?

4. Каков запас финансовой прочности проекта?

5. Ухудшение каких составляющих проекта наиболее существенно скажется на его результатах?

В судьбе проекта принимает участие несколько лиц, принимающих решения. Это заказчик, инвестор, разработчик и т.д. Оценка должна быть такой, чтобы дать ответы на все вопросы и выбрать такие критерии и методы оценки, которые устраивают всех.

Эффективность инвестиций в проект должна быть оценена не только с точки зрения прибыльности и возврата денежных средств, но и с точки зрения целесообразности данного проекта для общества в целом и для экономики. Таким образом, оценка эффективности проекта подразделяется на следующие подходы:

1. Коммерческая ( финансовая ) эффективность.

2. Экономическая эффективность.

3. Эффективность в целом по проекту.

Важным фактором оценки и анализа эффективности проекта становится соблюдение целого ряда правил и принципов, рассматривающих проект с разных точек зрения.

Все действующие принципы оценки эффективности проектов могут быть подразделены на три группы: методологические, методические и операционные.

Методологические принципы – это наиболее общие принципы, мало зависящие от специфики и особенностей конкретного проекта. Их действие распространяется на все виды проектов.

Методические принципы непосредственно связаны со спецификой конкретного проекта и в первую очередь с его экономической и финансовой привлекательностью.

Операционные принципы связаны с оценкой проекта с информационной точки зрения.

Содержание данных принципов оценки проектов более подробно рассматриваются в учебной литературе.

При оценки конкретного инвестиционного проекта необходимо оценить его коммерческую и экономическую эффективность.

Коммерческая эффективность проекта характеризуется финансовыми результатами, а также соотношением этих результатов с затратами, связанными с реализацией проекта. Она может рассчитываться как для проекта в целом, так и для отдельных участников с учетом их вклада в проект. Данный подход предполагает оценку и анализ эффективности инвестиций с использованием финансовых показателей.

Рассмотренные в контрольной работе вопросы позволяют сделать следующие выводы:

I. Установлено, что структура инвестиционных проектов зависит от основных составляющих элементов проекта, от вида деятельности проекта, от состава участников проекта.

II. Установлено, что основными этапами управления проектом являются: 1. Структура управления проекта. 2. Методы и стратегия управления проектом. 3. Системы управления проектом. 4. Планирование управления проектом. 5.Оценка эффективности проекта.

Важнейшее значение, которое принимает управление инвестициями в настоящее время, говорит о необходимости рассмотрения вопросов связанных с управлением инвестиционными проектами. Управление проектами – довольно широкая и сложная область знаний. Она требует большой подготовки и практики. При решении задач, связанных с управлением проектом, надо учитывать много факторов. Инвестиционный проект представляет собой форму организации бизнеса, сам проект определяет форму и основные направления деятельности. Проект является показателем привлекательности выбранного бизнеса. Он обосновывает также затраты, связанные с бизнесом и помогает привлечь необходимые денежные средства. Поэтому большее количество разных фирм и предприятий в настоящее время занимаются разработкой и реализацией инвестиционных проектов в разных видах бизнеса.

При подготовки и реализации инвестиционных проектов встает необходимость в их управлении. Качественное управление на сегодняшний день важная задача всех специалистов и менеджеров, занимающихся в проектной области.

Управление проектами в общей системе управления играет существенную роль, она позволяет руководству предприятия планировать и реализовывать проект. В каждом конкретном случае необходимо учитывать конкретную специфику рассматриваемого инвестиционного проекта. Наиболее сложные проекты требуют серьезного подхода к управлению. При этом повышается и роль главного менеджера проекта, именно он несет ответственность за осуществления данного проекта.

Список литературы

1. Балабанов И.Т. Основы финансового менеджмента. — М., ФиС, 2003.

2. Берес В., Хавранек П. «Руководство по оценке эффективности инвестиций», М.: Интерэксперт, 1995.

3. Бланк И.А., «Инвестиционный менеджмент», Киев, МП «Итем» Лтд, 1995.

4. Воропаев В.И. «Управление проектом в России», Москва, «Альянс», 1995.

5. Мескон М.Х., Альберт М., Хедоури Ф.М., «Основы менеджмента», Пер. с англ. — М., Дело, 1998.

6. Методологические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Утв. Госстроем России, Минэкономики РФ, Минфином РФ, Госкомпрома России. — М., Информэлектро, 1996.

7. Мир управления проектами. Перевод с англ. Под ред. Х… Решке, Х.Шеме. — М., Аланс, 1993.

8. Управление пректами (Зарубежный опыт). Под ред. В.Д. Шапиро.— Санкт-Петербург: «ДваТри», 1993.

9. Управление проектами. Под общей ред. В. Д. Шапиро. — Санкт-Петербург; «ДваТри», 1996.

10. ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25.02.99 №39-ФЗ.

Управление инвестиционными проектами

Инвестиционные проекты – это сложные объекты, в которых задействовано огромное количество ресурсов, связей. На начальном этапе в документации инвестиционного предприятия могут быть прописаны до мелочей все действия и возможные риски, работа с финансовыми инвестициями. Но в период реализации возникают проблемы: нехватка финансовых и трудовых ресурсов, изменение позиций на рынке, скачок курса. Именно поэтому инвестору необходимо четко контролировать историю жизни собственных вложений. Все принятые решения могут быть пересмотрены как на этапе формирования, так и реализации инвестиционного проекта. Основной целью проектного инвестиционного менеджмента является получение реальной прибыли. При этом у инвестора есть определенная система управления. Тип проекта, объем собственного капитала и даже личные качества играют в управлении важную роль.

Строительные инвестиционные проекты требуют отдельной документации. Девелоперские компании, работа которых связана с привлечением сторонних инвестиций в свои застройки, имеют особенности управленческого режима. Но существуют общие принципы работы с инвестициями.

Как грамотно управлять инвестициями

Чтобы прибыль от вложенных в проект финансовых средств была максимальной, необходимо не только знать об особенностях ниши, правилах и методах управления, но и уметь применять теорию на практике.

Подробнее о том, какие существуют стратегии инвестирования, вы сможете узнать из данной статьи.

Принципы управления инвестиционными проектами

Основополагающим в управлении инвестициями являются:

- минимизация рисков;

- максимизация прибыли.

Управление инвестициями – важный, трудоемкий процесс, последовательность анализа и принятия решений, способствующих достижения цели, а именно получения максимальной отдачи от вложений.

От инвестора или инвестиционного менеджера требуется следующее:

- оценка перспектив на рынке;

- выбор верного направления;

- формирование инвестиционного портфеля;

- разработка плана управления инвестиционным проектом;

- прогноз развития на всех этапах реализации проекта;

- конкретные действия по реализации;

- постоянный контроль, отслеживание результатов, корректировка процесса.

Деятельность инвестора сопряжена с обязательными правилами. В задачи входят диагностика доходности, срока окупаемости, отслеживание текущей стоимостью проекта.

Если управление инвестиционным проектом построено правильно, то будут удовлетворены следующие условия:

- прибыль от инвестиций выше депозита банка;

- рентабельность вложений выше темпа инфляции;

- заранее определенные риски не увеличиваются в масштабах;

- вложения максимально ликвидные;

- все участники проекта имеют четко поставленные задачи и следуют им.

При выборе инвестиционного менеджера необходимо понимать, что это не только грамотный управленец и экономист. Профессионал должен обладать навыками технического анализа, уметь строить математическую модель развития, быть экспертом в законодательной, налоговой, нормативно-документной сферах.

Важно! Количество необходимых навыков не означает, что рядовым гражданам не стоит выступать в роли частных инвесторов. При соблюдении базовых правил – предварительного анализа, отказа от участия в сомнительных или незнакомых по сфере проектах – они имеют все шансы на успех.

Здесь необходимо учитывать специфику граждан РФ и ближнего зарубежья. Лишь недавно началась популяризации инвестирования и тотальная ликвидация финансовой неграмотности, изучение материала. При этом долгосрочные инвестиции кажутся чем-то ненадежным, пугающим и туманным. Это просто объяснить количеством финансовых пирамид в советское и постсоветское время. Но при грамотном подходе, управлении, анализе рынка и отказа «верить на слово» в баснословной прибыли от вложений, любой частный инвестор может получить солидную прибыль.

Стратегии, применяемые в инвестициях

Стратегия инвестирования – это аналог управления рисками. Инвестор создает последовательность действий, результатом которой становится достижение запланированной цели. Разрабатывается четкая программа реализации, в которой учитывается максимальное возможное количество факторов. Существуют три стратегии управления проектами.

Консервативная стратегия. Для данной системы управления предполагаются незначительные риски. Но при этом и доходность вложений не высока, около 20% годовых. К таким инвестициям относят покупки облигаций, ценных бумаг, инвестирование в золото, недвижимость, паевые фонды. Управлять инвестицией нет необходимости: купил и жди процента от вложений. Но уровень инфляции всегда будет выше дохода от вложений, а срок окупаемости достаточно длительный.

Умеренная стратегия. Уровень рисков – средний, доходность около 50% годовых. При управлении инвесторам потребуются активное взаимодействие со всеми участниками проекта, хорошая база экономических знаний. В перечень объектов умеренного инвестирования входят: акции, ценные бумаги негосударственных предприятий, ПИФы, ПАММ-счета, перспективные стартапы, ИИС, производство.

Агрессивная стратегия. По своей сущности это – игра на выживание для инвесторов с приличной финансовой подушкой. Потребуется не только широкий спектр знаний в различных областях, но и стальные нервы, постоянный анализ реализации инвестиционного проекта. При этом волатильность максимальная. Граждане либо получают прибыль от вложений от 100 до 1000%, либо теряют все. К объектам агрессивного проектного инвестирования относят разработку новых технологий, хай-тек стартапы, направления рынка с неопределенными перспективами, малоизвестные финансовые пирамиды.

Компания «Альпари» предоставляет клиентам доступ к широкому спектру объектов инвестирования.

Дополнительно о лучших способах инвестирования, вы сможете узнать из нашей статьи.

Принципы управления инвестициями

Структура частного инвестирования в небольших размерах и управления многомиллионными активами крупной корпорации совершенно разная. Но основные правила управления существуют. Необходимо в обоих случаях просчитывать шаги на 10 вперед, своевременно оценивать текущее состояние рынка, проводить исследования. Процесс управления базируется на следующих постулатах.

- Анализ инвестиций за прошедший период. Предполагается, что у инвестора уже был опыт вложений (отрицательный/положительный). Основываясь на анализе плюсов и минусов собственных решений, делается вывод о целесообразности принятия тех или иных мер. Способы управления портфелем инвестиций крупных предприятий требует большего внедрения: оценки рыночной конъектуры, объема общего внутреннего капитала и т.д.

- Определение объема инвестиций в будущем периоде. Рассчитать объем предстоящего капиталовложения. Если необходимы дополнительные источники финансирования, провести анализ возможных способов получения. При банковском кредитовании показатель дохода должен существенно превышать ставку по кредиту.

- Форма инвестиций. Она зависит от выбранной стратегии и задач инвестора (текущих, долгосрочных). Выбор может пасть и на вложения в уставной фонд предприятия, и на инвестирование в строительство, производство, сельское хозяйство, участие в брокерских сделках, получение отдачи от вкладов в ПИФы или ПАММ-счета.

- Разработка и оценка инвестиционно-финансового проекта. Проект должен отвечать долгосрочным перспективам при этом решать текущие финансовые задачи. Если инвестор не владеет необходимой базой знаний, то поручить эту работу следует профессиональным управляющим. Они смогут досконально изучить ликвидность, просчитать риски и распределить вложенные средства.

- Создание инвестиционной программы. Формирование подробно плана жизнедеятельности проекта. На этом же этапе распределяются должностные обязанности.

- Реализация проекта. На данном этапе возникают первые реальные трудности. Справиться с ними поможет грамотное распределение ответственности. Частный инвестор является и руководителем и сам себе подчиненным, поэтому от полного погружения в процесс работы зависит его будущая прибыль.

- Контроль выполнения программы. Сроки окупаемости инвестиций могут варьироваться от нескольких месяцев до нескольких лет. Необходимо постоянно контролировать ход реализации, вносить коррективы, учитывать нестабильность рынка и экономики.

Чтобы избежать проблем с инвестированием в финансовые проекты необходимо создать «подушку безопасности», то есть часть полученной прибыли во время реализации программы оставлять на долю возможных рисков. Лучше по мере продвижения проекта обращаться за консультацией к профессионалам, а также использовать несколько финансовых инструментов.

Об управлении инвестициями вы можете узнать из этого видео:

http://ronl.org/stati/finansy/269984/

http://dengikupera.ru/investicyi/upravlenie-investitsionnymi-proektami/