Как заработать в Тинькофф Инвестиции и не потерять деньги?

Тинькофф Инвестиции – сервис для заработка на акциях, облигациях и других биржевых инструментах. Он выступает в роли брокера, позволяя заключать сделки на российских, американских и британских биржах. В этом обзоре рассмотрим особенности работы с индивидуальным инвестиционным счетом в Тинькофф и познакомимся с основными торговыми инструментами.

- Как работают Тинькофф Инвистиции

- Как получить дивиденды на акции?

- Как заключить договор и открыть счет в Тинькофф Инвестиции

- Тарифы Тинькофф инвестиции

- Личный кабинет инвестора

- Инструменты и торговля

- Как вывести деньги с Тинькофф Инвестиций?

- Список всех доступных акций в банке

- Есть ли фьючерсы и опционы в Тинькофф Инвестициях?

- Как открыть сделку и купить активы?

- Как установить отложенный ордер на покупку по нужной цене?

- Налоги с дохода инвестора — как считаются

- Как правильно покупать валюту в Тинькофф Инвестициях

- Когда и как закрывается биржа Тинькофф

- Как использовать робота-советника

- Что такое маржинальная торговля в Тинькофф инвестициях

- Как шортить в Тинькофф Инвестиции?

- Что такое портфель инвестиций

- С чего начать путь инвестора?

- Возможные проблемы при инвестировании

- Приведи друга в Тинькофф Инвестиции

Как работают Тинькофф Инвистиции

Тинькофф позволяет инвестировать деньги на российских и зарубежных биржах. Инвестору доступны следующие инструменты:

- акции (с выплатой дивидендов);

- облигации;

- фонды (ETF);

- валюты – доллары или евро;

- на некоторых тарифах – участие в IPO и внебиржевые инструменты.

Важное уточнение по зарубежным активам: покупать иностранные бумаги может только квалифицированный инвестор. По закону этот статус присваивается обладателям ценных бумаг и депозитов на сумму от 6 млн руб., профессиональным трейдерам с официальным опытом работы или лицам, прошедшим обучение по экономическому направлению в определенных вузах.

Для пополнения и снятия средств с индивидуального инвестиционного счета нужна дебетовая карта Тинькофф. Если у вас еще нет счета в этом банке, карту Tinkoff Black оформят и доставят бесплатно.

Без карты Тинькофф Банка получить выплату или пополнить счет не получится.

Сервис ориентируется на начинающих инвесторов, предлагая понятный интерфейс, бесплатные инструменты аналитики и автоматическое составление портфеля.

Преимущество брокера Тинькофф Инвестиции – хорошая техподдержка физических лиц на русском языке. Для решения проблемы можно написать в чат или позвонить по телефону 8 800 755 27 56. На премиальном тарифе можно задать вопросы персональному менеджеру.

Как получить дивиденды на акции?

Дивиденды выплачиваются в определенную дату, которую каждая компания озвучивает заранее. Чтобы получить выплату, нужно купить акции минимум за 2 дня до указанной даты. Срок инвестирования не важен: главное, чтобы запись о владельце акции числилась в реестре.

Сразу после выплаты дивидендов в Тинькофф Инвестиции акции можно продать. Правда, стоимость актива в такие моменты обычно снижается, так что инвестирование ради дивидендов нельзя назвать оптимальной стратегией.

Как заключить договор и открыть счет в Тинькофф Инвестиции

Если у вас уже есть карта в банке Тинькофф, можно зарегистрироваться в сервисе из личного кабинета или через приложение. Перейдите в раздел «Инвестиции» по ссылке и нажмите «Открыть счет». Выберите вид счета (ИИС) и подтвердите действие кодом из SMS. Заполнять бумаги или встречаться с курьером не нужно.

Если вы не пользуетесь продуктами Тинькофф, для открытия счета оставьте заявку на сайте в разделе «Инвестиции». Менеджер банка перезвонит по телефону и назначит время встречи с курьером. Для подписания документов потребуется паспорт. Курьер передаст вам договор и карту Tinkoff Black, а счет будет активирован в течение 2 рабочих дней.

Тарифы Тинькофф инвестиции

Предлагается 3 тарифа для ИИС:

- «Инвестор» – для тех, кто хочет составить долгосрочный портфель и не планирует часто заключать сделки;

- «Трейдер» – предлагает сниженные комиссии, но плата за обслуживание при небольшом объеме сделок будет выше;

- «Премиум» – самые низкие комиссии, самый большой список инструментов, персональный менеджер и рекомендации аналитиков.

По умолчанию клиентам подключается тариф «Инвестор». Перейти на другой тарифный план можно из личного кабинета. В таблице перечислены основные различия между тарифами.

| Параметр/Тариф | Инвестор | Трейдер | Премиум |

| Комиссия за сделку | 0,3% | 0,05% | 0,025% |

| 0,025% до закрытия биржи, если дневной оборот составил 200 000 руб. | От 0,25% до 2% для внебиржевых иностранных активов | ||

| Плата за обслуживание, в месяц | 99 руб. | 290 руб. | 3000 руб. |

| 0 руб., если сделок не было | 0 руб., если есть премиальная карта/ оборот за прошлый месяц превысил 5 млн руб./ величина портфеля от 2 млн руб. | 1500 руб. для портфелей от 5 до 10 млн руб. | |

| 0 руб. для портфелей от 10 млн руб. | |||

| Торговые инструменты | Базовый список | Расширенный список активов на мировых биржах и внебиржевые инструменты | |

| Маржинальная торговля | Нет | Да | Да |

| Поддержка и аналитика | Чат и телефон, робот-советник, обзоры и новости | Персональный менеджер, советы аналитиков, составление портфеля | |

Каждый тариф подключается бесплатно. Кроме того, оплаты не требует пополнение и закрытие счета, вывод денег и хранение ценных бумаг в депозитарии.

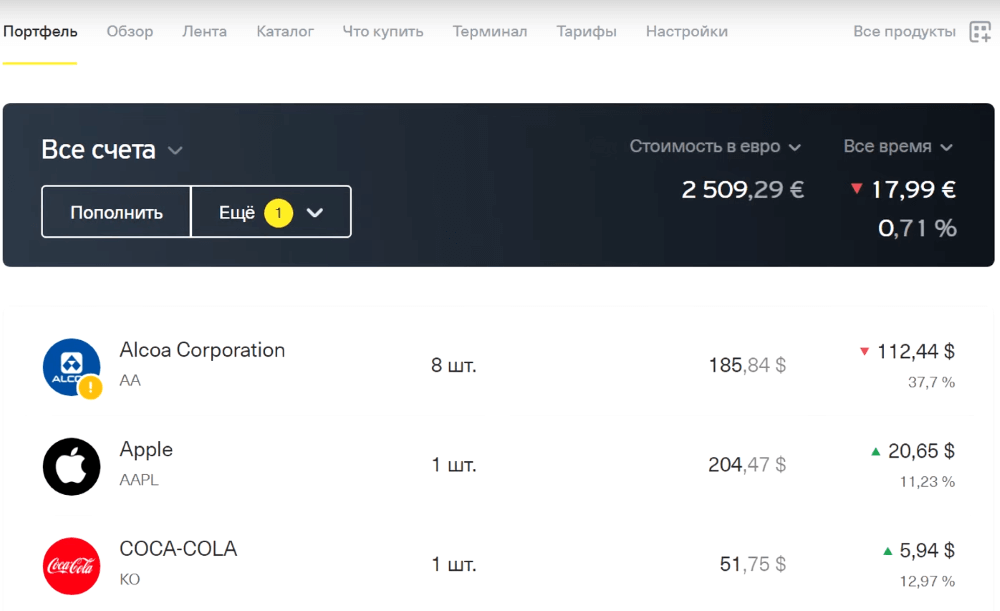

Личный кабинет инвестора

Личный кабинет на сайте Тинькофф позволяет покупать и продавать активы, выставлять отложенные заявки, управлять балансом и просматривать аналитику. Чтобы войти в кабинет, выберите «Инвестиции» в списке продуктов Тинькофф (верхнее меню на www.tinkoff.ru) и нажмите кнопку входа в правом верхнем углу. Для авторизации нужен тот же телефон и пароль, что и для онлайн-банка.

Большинство разделов открываются в верхнем меню навигации. Некоторые функции, такие как пополнение баланса, спрятаны под кнопкой «Еще» напротив сводного списка «Все счета».

Интерфейс личного кабинета инвестора.

Интерфейс личного кабинета инвестора.

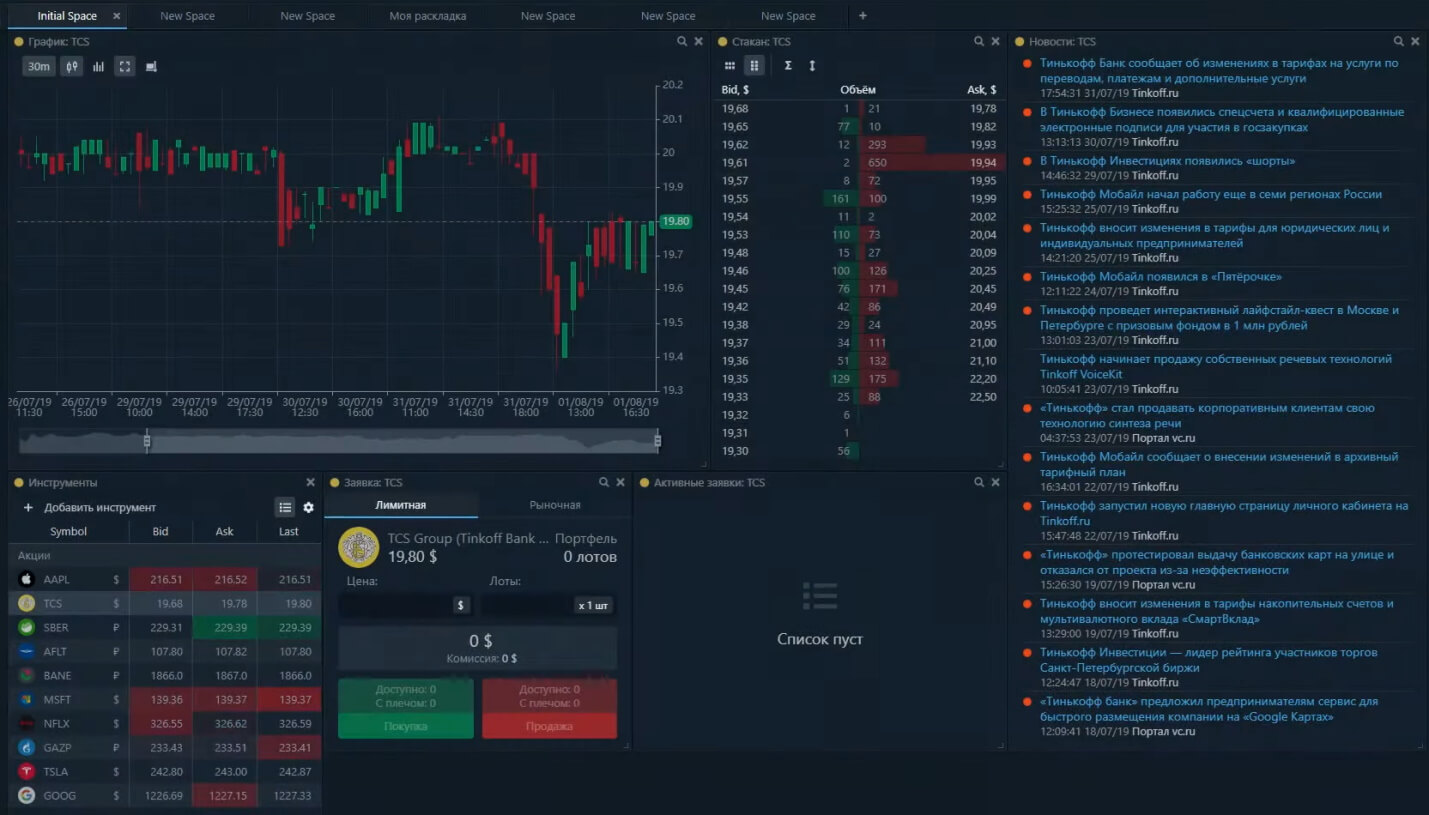

Инструменты и торговля

Для активной торговли на ПК удобнее использовать веб-терминал. Он позволяет просматривать свечной график, работать со стаканом цен и создавать несколько рабочих вкладок с быстрым переключением. Торговая платформа доступна на тарифах «Трейдер» и «Премиум». Она запускается прямо в браузере через пункт «Терминал» в верхнем меню.

Процесс торговли через веб-терминал.

Процесс торговли через веб-терминал.

Для гаджетов на iOS и Android создано приложение Тинькофф Инвестиции. По набору функций оно почти полностью копирует личный кабинет на сайте банка. Единственное отличие – отсутствие полноценного терминала. Приложение «Тинькофф Инвестиции» можно скачать в App Store или Google Play.

Для компьютеров и смартфонов на ОС Windows приложение не разработано.

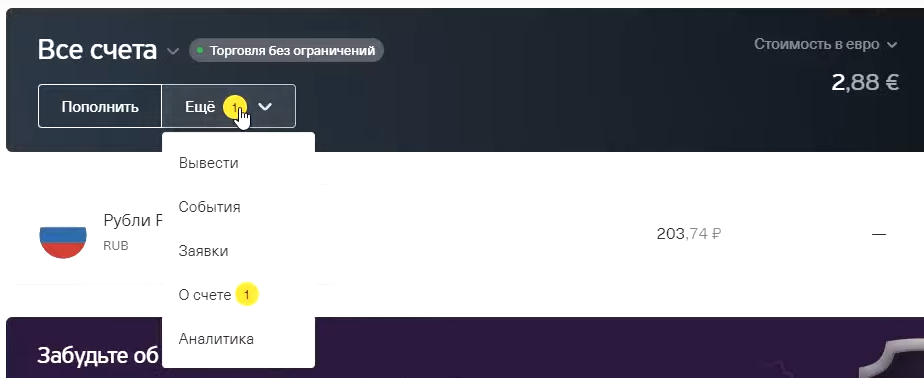

Как вывести деньги с Тинькофф Инвестиций?

Для вывода средств зайдите в личный кабинет и нажмите кнопку «Ещё» в списке счетов.

Выберите пункт «Вывести» в меню вкладки.

Выберите пункт «Вывести» в меню вкладки.

При выводе средств нужно выбрать карту, на которую будет сделан перевод, и указать нужную сумму. Отправить деньги можно только на карту Тинькофф. После этого можно бесплатно сделать перевод на счет в другом банке.

Список всех доступных акций в банке

В каталоге Тинькофф Инвестиции представлено более 11 000 акций. Они торгуются на биржах России, США и Великобритании. Минимальное количество акций для покупки, называемое размером лота, может быть разным – от 1 до 100 штук. Дробить акции на части нельзя.

Частный случай покупки акций – участие в IPO. Так называют первичное размещение ценных бумаг компании на бирже. Покупка акций на IPO может принести большую прибыль в первые часы торгов, но потенциальные риски также становятся выше. Участвовать в IPO пока можно только на тарифе «Премиум».

Помимо акций, Тинькофф предлагает инвестирование в фонды (ETF). Этот инструмент отражает цену определенного актива или набора активов. К примеру, вы можете не покупать акции десятков IT-компаний – достаточно приобрести ETF на бумаги информационного сектора. Стоимость фонда будет учитывать цену всех акций, входящих в набор.

Есть ли фьючерсы и опционы в Тинькофф Инвестициях?

Брокер не поддерживает торговлю фьючерсами и опционами. Нефть, драгоценные металлы и другие физические активы здесь отсутствуют. Исключение составляет лишь золото: его можно купить в составе отдельного ETF.

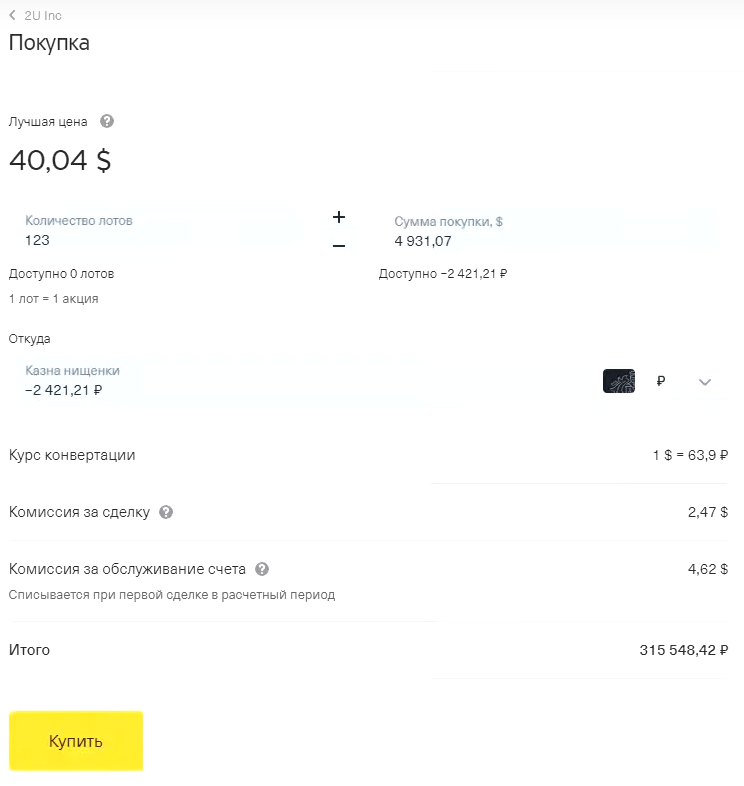

Как открыть сделку и купить активы?

Для покупки актива по текущей цене проделайте следующие шаги:

- Зайдите в свой аккаунт на сайте Тинькофф или откройте мобильное приложение.

- Выберите ценную бумагу для покупки.

- Введите количество лотов. Будьте внимательны: один лот может содержать 10 или 100 ценных бумаг.

- Проверьте итоговую цену и комиссию. Если все верно, подтвердите покупку SMS-кодом.

Покупка акций Тинькофф Инвестиции в личном кабинете с ПК.

Покупка акций Тинькофф Инвестиции в личном кабинете с ПК.

При покупке зарубежных акций добавляется промежуточный шаг – покупка валюты, в которой номинирована бумага. Например, если вам нужны акции Apple, нужно сначала приобрести доллары США на сумму покупки.

Как установить отложенный ордер на покупку по нужной цене?

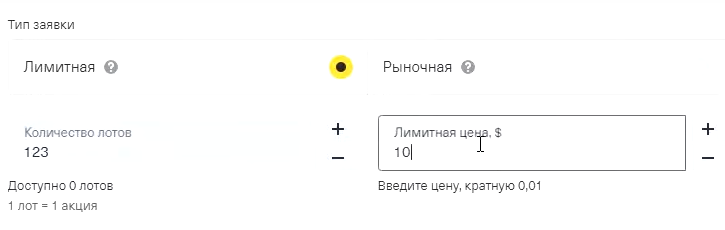

Тинькофф поддерживает лимитные заявки. Они позволяют отложить покупку или продажу до тех пор, пока цена не достигнет указанного значения. Пользователю доступны 2 типа лимитных заявок:

- на покупку – устанавливается ниже текущей цены;

- на продажу – фиксируется выше текущей цены.

Для создания лимитной заявки на сайте или в приложении выберите акцию и нажмите кнопку «Заявки». Выберите тип «Лимитная», укажите количество лотов и желаемую цену. Ордер действует только до закрытия биржи, после чего его нужно проставлять заново.

Оформление лимитной заявки.

Оформление лимитной заявки.

Налоги с дохода инвестора — как считаются

Тинькофф самостоятельно уплачивает налоги с ваших доходов. Как правило, речь идет об НДФЛ или аналогичном налогообложении в другой стране.

Приведем полный список налоговых платежей, с которыми можно столкнуться при торговле:

- 13% с дохода от продажи российских, американских и британских акций, с дохода по российским облигациям и еврооблигациям, с дивидендов по российским и британским акциям;

- 10% с дивидендов по акциям на американских биржах;

- прочие налоги – с дохода от продажи зарубежных акций, которые торгуются в США, но выпущены компаниями из других стран.

Указанный налог с иностранных акций в Тинькофф Инвестиции действует только при заполнении формы W-8BEN. Это можно сделать в настройках личного кабинета. Если форму не подписать, налог на доходы в США составит 30%.

В конце года владелец инвестиционного счета может получить налоговый вычет на НДФЛ. Размер вычета рассчитывается как «сумма пополнения ИИС x 13%». По закону максимальная выгода ограничена 52 000 рублей (13% с дохода 400 000 руб. в год).

Как правильно покупать валюту в Тинькофф Инвестициях

Тинькофф Инвестиции позволяют купить только доллары или евро. Биткоин и другие криптовалюты не поддерживаются. Сделка заключается точно так же, как и с другими ценными бумагами: нужно зайти в каталог, выбрать валюту и создать ордер. Минимальный лот не установлен, можно купить даже $1.

Сделки с валютой заключаются с 10:00 до 23:49 (МСК) по рабочим дням. В выходные и праздники торги закрыты. Будьте внимательны: в нерабочие дни сервис отображает последний актуальный курс, который может сильно измениться после открытия торгов.

Когда и как закрывается биржа Тинькофф

Купить бумагу или валюту можно только в том случае, если на бирже идут торги. Доступные инструменты торгуются на разных площадках, каждая из которых имеет свой график работы. Расписание торгов для биржевых инструментов указано в таблице (время московское). Все торговые площадки работают с понедельника по пятницу.

| Торговый инструмент | Открытие торгов | Закрытие торгов |

| Рублевые акции | 10:00 | 18:39 |

| Рублевые облигации и ETF | 10:00 | 18:44 |

| Еврооблигации | 10:00 | 18:39 |

| Бумаги на NASDAQ и NYSE | 10:00 | 1:44 (следующий день) |

| Бумаги на LSE | 10:00 (лето) | 18:30 (лето) |

| 11:00 (зима) | 19:30 (зима) | |

| Валюта | 10:00 | 23:49 |

Биржи могут объявлять дополнительные выходные и сокращенные дни, которые обычно совпадают с государственными праздниками. Найти список праздников на текущий год можно в справочном разделе Тинькофф Инвестиций.

Как использовать робота-советника

Робот-советник автоматически формирует портфель, исходя из предпочтений инвестора. После небольшого опроса алгоритм подбирает торговые инструменты с лучшим соотношением риска и прибыли. Робот-советник не дает никаких гарантий. Его предложения – это рекомендация, которая может быть верной или ошибочной.

Чтобы воспользоваться советником, перейдите в настройки и найдите пункт «Инвестиционный профиль». Нажмите «Подробности». После заполнения анкеты вы получите рекомендации по составлению портфеля. Робот покажет, сколько примерно можно заработать на Тинькофф Инвестициях, если доходность инструментов останется прежней. Воспринимать эту цифру слишком серьезно не стоит: она основана на прошлых результатах и ничего не гарантирует в будущем.

Что такое маржинальная торговля в Тинькофф инвестициях

Тинькофф Инвестиции предлагают маржинальную торговлю для биржевых инструментов. В этом режиме можно торговать не только на свои деньги, но и с привлечением активов брокера.

Тинькофф поддерживает 2 вида маржинальных сделок:

- лонг – покупка актива на бирже с использованием заемных средств (кредитного плеча);

- шорт – продажа актива, позволяющая получить прибыль на падении.

Маржинальная торговля доступна только на тарифах «Трейдер» и «Премиум». Соответствующий режим включается в настройках личного кабинета или в приложении. Размер плеча рассчитывается для каждого инструмента в отдельности.

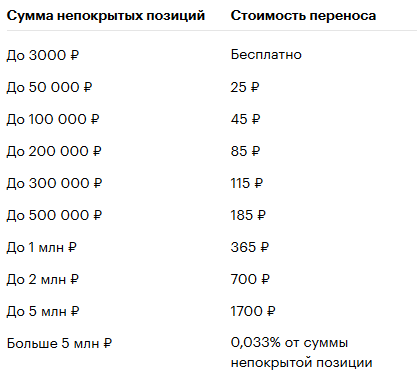

При маржинальной торговле возникает плата за перенос открытой позиции на следующий день. Ее можно рассматривать как процент за пользование кредитным плечом. К примеру, при открытии сделки на сумму от 3 до 50 тыс. руб. вам придется заплатить 25 руб. за каждый календарный день. Кроме того, Тинькофф возьмет обычную комиссию за сделку, указанную в условиях тарифа.

Стоимость переноса открытой позиции в маржинальной торговле.

Стоимость переноса открытой позиции в маржинальной торговле.

Как шортить в Тинькофф Инвестиции?

Сервис позволяет шортить только те бумаги, которые входят в список ликвидных активов. При включенной маржинальной торговле в приложении и веб-терминале появляется кнопка «Продать» для всех инструментов, поддерживающих торговлю в шорт. Заявка на продажу выставляется точно так же, как и на покупку.

Что такое портфель инвестиций

Портфель инвестиций – это все ценные бумаги, которыми вы обладаете. Вы можете сформировать его самостоятельно или с помощью робота-советника.

На тарифе «Премиум» менеджер сформирует для вас готовый портфель, исходя из приемлемого уровня риска:

- Консервативный – 62% средств вкладывается в облигации, 18% – в акции.

- Умеренный – 44% денег тратится на покупку акций, 36% – на облигации.

- Агрессивный – на долю акций приходится 69% капитала, а облигации занимают лишь 11% портфеля.

Во всех случаях 20% денег на счете остаются в резерве. Это сделано для того, чтобы иметь запас на случай появления выгодных предложений. Уровень риска подбирается на основе предпочтений инвестора.

С чего начать путь инвестора?

Если у вас нет большого опыта в инвестициях, не пользуйтесь агрессивными стратегиями – это почти всегда приводит к убыткам. Если вы хотите сохранить капитал и не готовы к большому риску, следуйте рекомендациям робота-советника или менеджера. При самостоятельном планировании портфеля давайте предпочтение акциям стабильных компаний с хорошими дивидендами либо надежным облигациям. Активы с высоким риском должны занимать меньшую часть портфеля.

Самая плохая стратегия – инвестирование на ощупь, исходя из обрывочных знаний рынка и рекомендаций аналитиков. Если очень повезет, такая торговля может принести прибыль, но со временем баланс неизбежно начнет уменьшаться.

Хорошим результатом считается доходность выше уровня инфляции. Прибыль в десятки процентов годовых свидетельствует либо о большом везении, либо о высоких рисках. Удерживать доходность выше 20% в год на длинной дистанции удается немногим.

Через какого брокера участвовать в IPO: критерии отбора, обзор условий, плюсы и минусы

Сравниваем лучших брокеров для участия в IPO.

Если вы хотите разбавить свой инвестиционный портфель покупками на рынке первичных размещений акций, то неизбежно столкнетесь с выбором брокера. Далеко не все российские посредники на биржевом рынке открывают своим клиентам доступ к IPO или делают это через своих зарубежных дочек. Выбор небольшой, а для неквалифицированного инвестора ограничен всего парой компаний. В статье рассмотрим, через какого брокера участвовать в IPO, основные критерии выбора посредника, условия сотрудничества, их плюсы и минусы.

Критерии выбора брокера

В России IPO проводятся крайне редко. Иногда в течение года не бывает даже одного (например, 2018 и 2019 годы), единицы выходят на американские рынки (например, в 2019 г. HeadHunter разместился на бирже Nasdaq). Новый 2020 г. “порадовал” только выходом на Московскую биржу компании “Совкомфлот”. Почему в кавычках? Потому что с момента размещения акций по 105 руб. за шт. 7.10.2020 цена снизилась до 96,3 руб. за шт. к 28.10.2020. К концу года готовится взлететь “Самолет” (крупнейший застройщик жилья).

В США ситуация иная. В год на биржу выходят несколько сотен компаний. Российские инвесторы, кто хочет рискнуть и заработать на этом, вынуждены искать посредника для доступа на зарубежные рынки.

Рассмотрим критерии выбора.

В первую очередь надежность проверяется наличием лицензии. И сразу же первый подводный камень. Лицензию на брокерскую деятельность выдает Центробанк РФ. Забегая вперед, скажу, что среди брокеров, которых мы рассмотрим в статье, она есть у Фридом Финанс, Финам и Тинькофф Инвестиции.

Но в нашем списке будут и другие компании, которые зарегистрированы не в России и не имеют лицензии Центробанка: United Traders и Just2Trade. Этот момент надо учитывать, когда принимаете решение об инвестировании крупных сумм.

До недавнего времени Фридом Финанс не предъявлял такого требования. Но на сегодня все посредники с российской юрисдикцией предоставляют доступ к первичным размещениям только квалифицированным инвесторам. Для тех, кто им не является, остаются только варианты иностранной юрисдикции. Есть брокеры (например, ВТБ), кто дает доступ к IPO на Московской бирже неквалам.

- Минимальный порог входа

Разброс большой: от 50 до 300 000 $. При этом учитывайте, что далеко не все ваши деньги уйдут на покупку акций, потому что будет действовать аллокация – доля удовлетворения заявки. Она может быть минимальной – 0,5 %.

- Количество предлагаемых IPO, в том числе за предыдущие периоды

Это важный момент, потому что, открыв счет и заведя туда деньги, может оказаться, что участвовать будет негде. 1-2 сделки в год или доступ только на азиатские биржи могут не оправдать ожиданий. Этот вопрос лучше выяснить до открытия счета.

- Период lock-up

Напомню, что lock-up – это время, в течение которого нельзя продавать акции (около 3–6 месяцев). Некоторые посредники его не имеют вообще, другие разрешают избавиться от ценных бумаг до завершения “времени тишины”, но за дополнительную плату (10–15 %).

За ввод денег на брокерский счет и вывод их до истечения периода lock-up. Некоторые берут еще % с прибыли.

- Обратная связь

Так как вопросов по относительно новой для россиян возможности инвестировать возникает много, важно, чтобы менеджеры оперативно реагировали на запросы клиентов. Информацию об этом лучше получать с форумов (например, на Банки.ру), там же есть реакции представителей брокерских компаний на претензии со стороны клиентов.

Сравнительная таблица условий участия

В таблицу свела основные показатели обслуживания брокерского счета. Далее в статье представлена более подробная информация по каждому из 5 рассмотренных брокеров.

| Показатели | Фридом Финанс | Тинькофф Инвестиции | Финам | United Traders | Just2Trade |

| Порог входа | 2 000 $ | 5 000 $ | 1 000 $ | 50 $ | 1 000 $ |

| Комиссия на покупку | 3–5 % | 2 % | 5 % | 3 % | 4 % |

| Комиссия на продажу | 0,5 % | 0,25 % | 0,3 % | 1,75 % | 1,75 % |

| Комиссия на прибыль | Нет | Нет | Нет | 20 % | Нет |

| Локап-период | 93 дня | Нет | Нет | 95 дней | 30 дней |

Фридом Финанс

Сайт: ffin.ru (открытие счета на сайте tradernet.ru)

Фридом Финанс – наиболее популярный среди россиян брокер, кто дает доступ к IPO. Акции самой компании в составе Freedom Holding Corp. торгуются на бирже Nasdaq, ее капитализация составляет по состоянию на 28.10.2020 – 1,23 млрд $. Работает с 2008 г. и не только в России.

Условия

- Минимальный порог входа – 2 000 $.

- Период lock-up – 93 дня.

- Фиксация цены – 10–15 % от текущей стоимости акции.

- Комиссия за исполнение поручения на покупку зависит от объема активов на счете клиента: до 20 000 $ – 5 % от суммы; от 20 000 до 49 999 $ – 4 %; свыше 50 000 $ – 3 %.

- Комиссия на продажу акций – 0,5 % от суммы.

Фридом Финанс дает возможность участия клиентам не в 100 % IPO, проводимых на бирже. Аналитики компании отбирают лучших, по их мнению, и составляют список, который и предлагают инвесторам. С 2012 г. было рекомендовано 153 первичных размещения. Средняя доходность по ним составила 52 % после завершения lock-up.

Одним из негативных моментов, который часто обсуждают на форумах, является необходимость повышения рейтинга клиента для получения высокой аллокации. Чем больше сделок совершает инвестор, чем больше продуктов Фридом Финанс в его портфеле, тем выше будет рейтинг и размер аллокации. Критерий повышения такой – чем ценнее вы будете для компании, тем щедрее она будет на аллокацию.

Для неквалов компания разработала новый продукт – ЗПИФ “Фонд первичных размещений”. Он представляет собой портфель из рекомендованных Фридом Финанс IPO. За 4 месяца существования фонда цена 1 пая выросла с 930 до 1 782,7 руб.

Фонд выделяет на каждого эмитента не более 10 % средств. Акции через 3 месяца продаются. Плата за управление – 1 % от стоимости чистых активов. Дополнительные платежи – не более 2 % от СЧА в год.

Преимущества покупки ЗПИФ “Фонд первичных размещений”:

- участие во всех рекомендованных размещениях без необходимости подачи заявки на каждое из них;

- аллокация по верхней границе;

- доступность для неквалов;

- можно купить на ИИС и получить возврат от государства 13 %.

Плюсы и минусы

- наличие лицензии ЦБ РФ;

- широкий ассортимент IPO;

- возможность участия в IPO неквалифицированному инвестору через ЗПИФ “Фонд первичных размещений”.

- необходимость получения статуса квалифицированного инвестора (действует с 7.08.2020);

- наличие периода lock-up;

- довольно большой порог входа в сделку (2 000 $), если их планируется несколько в год, то потребуется солидный капитал;

- необходимость поднимать свой рейтинг клиента, чтобы получать высокие аллокации.

Тинькофф Инвестиции

Тинькофф Инвестиции предоставляет доступ к IPO только клиентам с брокерским счетом на тарифе “Премиум” и статусом квалифицированного инвестора. Имеет лицензию ЦБ РФ. Постоянно развивается, наращивает число клиентов, большей частью, я думаю, за счет агрессивного маркетинга.

Условия

Тариф “Премиум” предполагает следующие условия обслуживания счета:

- Минимальный порог – 5 000 $.

- Комиссия за покупку акций первичного размещения – 2 % от сделки.

- Комиссия за продажу акций – 0,25 % от суммы.

- Обслуживание брокерского счета бесплатное при условии, что сумма активов не менее 3 млн руб. Если не менее 1 млн руб., то 990 руб. в месяц, в остальных случаях – 3 000 руб. в месяц.

- Lock-up не предусмотрен, т. е. продать акции можно в любой момент, заплатив 0,25 % от суммы сделки.

- Персональный менеджер по инвестициям.

Информации, касающейся предстоящих размещений, аналитики по завершившимся сделкам, на сайте для обычных пользователей нет. Необходимо открыть счет на тарифе “Премиум”, только тогда появится возможность узнать больше.

Плюсы и минусы

- лицензия ЦБ РФ;

- отсутствие периода lock-up;

- небольшие комиссии.

- самый главный минус – это практически отсутствие выбора акций первичного размещения, в список попадают отобранные аналитиками сделки и таких оказывается ничтожно мало по сравнению с тем же Фридом Финанс;

- платное брокерское обслуживание счета, которое зависит от суммы активов клиента;

- невозможность получить информацию без наличия счета на тарифе “Премиум”.

Финам

Финам – старейший брокер на российском рынке, работает с 1990 г. Для получения доступа на рынок первичных размещений инвестор должен получить статус квалифицированного.

Условия

- Минимальный порог входа – 1 000 $.

- Комиссия за покупку – 5 %.

- Комиссия при продаже – 0,3 %.

- Нет локап-периода.

- Выход на рынок первичных размещений проводит через зарубежную “дочку” Just2Trade.

Технически клиент имеет право продавать акции до завершения локап-периода, но Финам честно предупреждает, что не рекомендует этого делать. Грозит, что в дальнейшем может отказать в приглашении к участию в IPO.

На сайте есть вся необходимая информация об условиях обслуживания и предстоящих размещениях. В календаре IPO у компаний, который прошли аналитический отбор специалистов Финам, есть пометка “Доступно через Финам”. По каждому размещению есть карточка с общим описанием, проспектом эмиссии. А в рекомендованных сделках – еще и исследование аналитиков Финам.

Плюсы и минусы

- небольшой порог входа;

- отсутствие локап-периода (возможность отказа в дальнейшем доступе к размещениям этот плюс практически превращается в минус);

- наличие лицензии ЦБ РФ;

- хорошая информационная наполненность сайта.

- необходимость получать статус квалифицированного инвестора;

- довольно высокая плата за сделку;

- небольшой ассортимент.

United Traders

United Traders – компания, которая имеет офшорную регистрацию на Британских Виргинских островах. Отсутствие лицензии ЦБ РФ дает ему право работать с инвестором без статуса квалифицированного. Сами себя они называют не брокерской, а инвестиционной компанией, потому что не ведут брокерскую деятельность, а дают возможность участвовать в коллективных инвестиционных идеях своих аналитиков (на сайте это выглядит как “Инвестиционные идеи”). Российскую лицензию United Traders отозвал в 2019 г.

Условия

- Минимальный порог – 50 $.

- Локап-период – 95 дней. Можно зафиксировать цену акции по форвардному контракту (комиссия составит от 10 %, рассчитывается индивидуально для каждой инвестиции).

- Комиссия при покупке – 3 % от суммы сделки. При продаже – 1,75 %. Есть дополнительная комиссия – 20 % от прибыли, взимается только в случае получения положительного результата от сделки.

Надо отдать должное аналитикам компании. На сайте представлена подробная информация о конкретной инвестиционной идее с оценкой перспектив и рисков.

Плюсы и минусы

- самый низкий порог входа среди рассмотренных в статье брокеров;

- хорошая аналитика на сайте компании.

- офшорная регистрация, что увеличивает риски клиентов;

- высокие комиссии.

Just2Trade

Just2Trade – “дочка” Финам с регистрацией на Кипре. Работает с 2007 г. На сайте есть календарь IPO с кратким описанием конкретной сделки (правда, на английском языке). Компания дает возможность выбора участия в конкретных размещениях самому инвестору. Рекомендаций аналитиков нет.

Условия

- Минимальный порог – 1 000 $.

- Комиссия на покупку – 4 %, на досрочную продажу – 1,75 %.

- Локап-период – 30 дней.

В случае продажи акций ранее, чем через 30 дней после размещения, придется заплатить 1,75 % от суммы.

Плюсы и минусы

- приемлемый порог входа, ниже, чем у главной компании “Финам” в 2 раза;

- короткий локап-период;

- репутация Финам придает весомости и его “дочке”;

- большой ассортимент сделок, выбор и участие в которых остается за клиентом брокера.

- довольно высокие комиссии;

- офшорная регистрация.

Заключение

Есть еще несколько брокеров на российском рынке, кто тоже предоставляет доступ клиентам к IPO. Я их не рассматривала. Во-первых, требуется статус квалифицированного игрока. Во-вторых, порог входа от нескольких сотен тысяч долларов. Обычного инвестора такие посредники вряд ли заинтересуют.

Однозначный лидер по популярности – Фридом Финанс. Но все меняется и очень быстро. Новичкам советую попробовать участие в Фонде первичных размещений. В любом случае не стоит инвестировать в высокорисковый инструмент, которым является IPO, все свои сбережения.

http://tinbankinfo.com/tinkoff-investitsii

http://iklife.ru/investirovanie/cherez-kakogo-brokera-uchastvovat-v-ipo.html