Формула для расчёта величины чистых и валовых инвестиций

Стремительное развитие и продвижение организации просто невозможно без инвестиций валового типа. Такой подход к работе способствует расширению крупных компаний и минимизации банкротства. Перед фирмами среднего уровня открывается отличный шанс не только расти, но и формировать прибыльные корпорации. Валовые инвестиции положительно влияют на прогрессе индивидуальных и государственных субъектов, обеспечивая их нормальное функционирование.

- Краткое описание

- Характерные отличия

- Значение валовых инвестиций

- Составляющие элементы и исключения

- Эффективность применения

- Государственные финвклады

- Воздействие на экономику

Краткое описание

Эксперты определяют инвестиции, как один из валовых методов экономической активизации юрлиц и физиц. Специфика этой работы основана на том, чтобы вкладывать матценности в любую отрасль, которая может принести доход. Многие инвесторы вливают свои сбережения с тем расчётом, что ценность приобретённых активов с каждым годом будет возрастать.

Специалисты привыкли различать валовые вложения на несколько категорий:

- Финансовые (покупка ЦБ).

- Валовые спекулятивные (вложение денег в товарное сырьё, валюту). Инвестор может сделать капиталовложение в ЦБ, с расчётом на энергичный рост.

- Реальные валовые (фактически приобретенные матценностей).

Каждая категория пользуется огромным спросом, так как, если взвесить все ключевые моменты, вкладчик обязательно получит хороший доход. Но такая инвестиция, как деятельность тоже классифицируется. Всё зависит от цели вкладов:

- Портфельные. Приобретение ЦБ сразу у ряда крупных фирм для получения валового стабилизированного дохода.

- Прямые. Инвестор приобретает активы организаций для того, чтобы принимать участие в её развитие.

- С нефинансовыми целями. Это инфовклады в расширение фирм, в формате инноваций и научных разработок.

- Реальные. Финансовое вливание в промышленную или же производственную отрасль.

Помимо этого, эксперты используют в сфере учёта валовые финвклады и чистые инвестиции.

Характерные отличия

Чистыми инвестициями чаще всего называют прирост к существующему валовому капиталу фирмы из сторонних источников по факту. Даже опытному специалисту бывает сложно вычислить подобные вложения, что напрямую связано с износом основных сбережений: потеря рыночной стоимости материальных активов под прямым воздействием инфляции, а также различных геополитических и макроэкономических факторов.

С валовыми вкладами всё гораздо проще, ведь такой вид капиталовложения представляет собой две разные категории:

- Денежные валовые вклады на восстановление потраченных финсредств в процессе производства.

- Инвестиции, которые нацелены на базовые финансовые накопления.

Стоит отметить, что поэтапное восстановление использованного валового финкапитала реализуется за счёт крупных отчислений в фонды для амортизационных трат. Итоговый размер капвложения должен соответствовать стоимости основного финкапитала на продукцию за отведённый промежуток времени. Эксперты дополнительно определяют сумму валовых инвестиций благодаря показателю, который называется Ⱪ амортизации. Нужно учитывать, что для зданий используют одни формулы, для оборудования другие.

Предполагаемый временной отрезок для эксплуатации дорогостоящего оснащения до его 100% износа берётся за основу расчёта валового амортизационного коэффициента на инвестиции. Чаще всего рассчитываемый параметр находится в пределах от года до 10 лет. А вот сооружения и капздания имеют свой срок, который, по нормам, может составлять 7—60 лет.

Если запланировано валовое финансовое вливание в организацию для увеличения её капитала, то такие инвестиции называются чистыми. Но в эту категорию нельзя отнести те виды деятельности, инвестиции на которые направлены на восстановление использованного капитала. Благодаря этому экспертам удалось установить, что валовые вклады равны следующей формуле: BIt = At +Ч It. Расшифровка выглядит так:

- Ч it — чистые инвестиционные потоки.

- At — это амортизация по году, где t, это цифра года эксплуатации.

- Blt — валовые капиталовложения.

Правильно рассчитать величину чистых инвествкладов без предварительной подготовки очень проблематично. Именно поэтому специалисты ориентируются на вычисление амортизационных списаний и определение вкладов, которые указаны в статистике. А это значит, что можно смело использовать следующую формулу: Ч It = B It — At. (2).

Значение валовых инвестиций

Когда начинающий финансист впервые сталкивается с этой темой, то ему обязательно нужно запомнить то, что этот термин указывает на сумму всех отчислений, на амортизацию основных фондов. Валовые капиталовложения являются неотъемлемым компонентом ВВП. Для составления правильной финансовой картины специалист обязан учитывать все нюансы, иначе, вкладчику грозят серьёзные убытки.

В структуре валовых типов инвестиций есть два термина:

- Расходы амортизационного типа. Этот валовый финресурс, который используют эксперты для компенсационных выплат за ремонт и последующего восстановление ОФ, то есть основных фондов.

- Чистые инвестпотоки. Это категория валовых дополнительных инвестиций, которые нужны для расширения основных фондов (возведение дополнительных зданий, закупка инновационных устройств и оборудования).

Конечно, осуществление постоянных инвестиций играет важную роль в стабильной работе компании. Только своевременные финансовые поступления могут гарантировать стабильное штатное функционирование коммерческого или же производственного комплекса. Валовые инвестиции помогают компании нарастить положительные цифры от непрерывной работы за счёт снижения сопутствующих издержек.

На макроэкономическом уровне объём валовых внешних инвестиций всегда учитывается при расчёте актуальных цифр государственной экономики, а также для определения ВВП. Специалисты привыкли использовать стандартную формулу: В = А /Ч.

- В — валовые положительные потоки.

- А — итоговая сумма возмещения.

- Ч — чистые капитализационные инвестиции.

Составляющие элементы и исключения

Статистические данные показали, что использование валовых финансовых инвестиций весьма оправдано в сфере развития кадрового потенциала. Такой подход позволяет повысить производительность и организовать комфортные условия труда для работников. Но целесообразность инвестиций во многом зависит и от финансируемого объекта:

- Нематериальные активы.

- Человеческие ресурсы.

- Базовый капитал компании.

- Целевые инвестиции, для обеспечения товарооборота.

Благодаря тому, что валовые финвклады могут расходоваться на поэтапное развитие основного финкапитала, эти средства можно использовать для строительства, амортизации физически или морально изношенного капитала, а также для модернизации производства и введения инновационных технологий.

Но найти валовые инвестиции не так уж и сложно, так как они обязательно входят в состав активов компании нематериального типа:

- Дополнительное ПО.

- Товарные спецификации.

- Сюда входят права на землю, различные полезные ресурсы, а также здания для бизнес-целей и жилые.

- Лицензии на определённую деятельность.

В качестве исключения нужно запомнить то, что валовые инвестиции не включают в себя финансирование основных производственных фондов, жилищного строительства и товарно-материальных запасов.

Эффективность применения

Положительный результат от использования валовых фининвестиций хозсубъектом зависит от их структуры. Качественное идентифицирование не может обойтись без учёта.

Многие частные организации ищут партнёров в свои проекты для максимизации валового дохода. Руководство предпочитает работать в той отрасли, где есть перспектива большей прибыли за счёт быстрого капиталооборота. Благодаря этому принципу инвесторы могут отказаться сотрудничать с предприятиями, чья валовая деятельность относится к малоприбыльной экономической отрасли. Кроме того, подобные фирмы непривлекательны для вкладчиков, из-за чего руководству остаётся рассчитывать лишь на собственные силы.

Если инвестиции будут бесконтрольными, то это может спровоцировать серьёзную инфляцию. А вот нехватка валового оборота финансов повышает риск возникновения дефляции. Все эти крайности экономической отрасли контролируются за счёт налогообложения, манипуляций кредитно-денежного характера и изменения расходов.

Государственные финвклады

Если говорить об инвестициях по валовому типу, то специалисты подразумевают финвложения в производственные структуры, торговые, в фирмы, работающие в среде оказания различных услуг. Иными словами, деньги поступают через инвестиции в сектор торговли с ожиданиями хороших прибыльных цифр в будущем.

В макроэкономике государства этот валовый термин используется для отображения тех инвестиций, которые предназначены для развития культурно-спортивной системы, здравоохранения и соцсектора. На финальном этапе вкладчик получит не валовую финвыгоду, а нематериальный эффект — повышение уровня образования, культуры, а также улучшение здоровья среди населения.

Экономика будет расти на макроэкономическом уровне только в том случае, если валовые финансовые инвестиции превосходят амортизационные расходы. Если финансы будут вноситься бесконтрольно, то это может спровоцировать как инфляцию, так и дефляцию. Оба этих эффекта крайне нежелательны, именно поэтому государство должно непрерывно регулировать инвестклимат в стране. Только тогда можно избежать как валового дефицита, так и избытка инвестиций.

Конечно, на предприятии такие проблемы встречаются крайне редко. Но чрезмерно большие валовые суммы инвестиций способны превратиться в настоящую проблему их обоснованного использования. Если же капиталовложений будет недостаточно, то это чревато серьёзными проблемами, которые будут мешать возобновлению основных фондов. Из-за этого могут возникнуть различные сложности с осуществлением инвестиций в хозяйственной деятельности.

Воздействие на экономику

Финвложения чистого типа относятся к плоскости реальных инвестпотоков. Инвестиции могут быть направлены на валовое расширение существующего производства и наращивания объёмов итоговых цифр. Стоимостное выражение таких капиталовложений влияет и на стабильность фирмы, и связано с валовым эффектом смежными хозотраслями: культурой и здравоохранением, а также образованием, строительством и остальными сферами. Экономистами был сделан вывод, что инвестдеятельность помогает стремительному экономическому прогрессу, а также повышает благосостояние всего населения.

Если же проведённые исследования показали, что объём валовых капиталовложений снизился, то это указывает на серьёзный экономспад и близость кризиса. По разным причинам уровень доверия со стороны инвесторов падает, из-за чего вкладчики переносят свои ресурсы из реальных структур в финансовые, что только усугубляет ситуацию. Все обязанности по выведению юрисдикции из валового кризиса возлагаются на госорганы.

Регулярные инвестиции и капиталовложения важны для поэтапного валового развития и самой фирмы, и экономики юрисдикции. Вклады по валу учитываются в категории реальных финвложений и могут быть адресованы на воспроизводство или наращивание оборота и основных средств.

Капиталовложение складывается из амортизации и чистых фининвестиций. Последние предназначены для валового обновления и расширения производственных ресурсов, приобретения различных патентов, лицензирования, повышения уровня квалификации персонала, а также различные изыскания. Итоговый объём чистых инвестиций обозначает уровень стабильности и влияет на доверие кредитных компаний и поступление внешних инвестпотоков.

Вы рассчитываете эффективность бизнес-процессов через соотношение чистых и валовых инвестиций?

Основные макроэкономические показатели: ВВП, Индекс цен

Макроэкономические показатели — это совокупные показатели, используемые для отражения экономической ситуации.

В этой части серии статей будут рассмотрены валовой внутренний продукт (ВВП) и индекс цен. В следующей части — безработица и инфляция.

Валовой внутренний продукт

ВВП — это денежная стоимость всех товаров и услуг, произведенных резидентами в национальной экономике для целей конечного потребления, накопления и экспорта за определенный период времени (обычно год).

Ключевые моменты при определении ВВП:

1. Денежная оценка продукции.

2. Резиденты — все экономические единицы (физические и юридические лица), независимо от их национальности и гражданства, которые имеют центр экономических интересов на экономической территории данной страны (занимаются производственной деятельностью или проживали в стране по минимум один год).

3. ВВП — это индикатор потока, который описывает изменения в национальном богатстве за определенный период времени (обычно один год).

4. Национальное богатство — запас материальных благ и стоимость земли. Национальное богатство состоит из зданий, сооружений, оборудования и запасов (инвентарь фирм и запасы товаров длительного пользования от домашних хозяйств).

5. Только конечные товары и услуги учитываются в ВВП.

6. Конечные товары и услуги, товары и услуги, приобретенные в течение года для целей конечного использования: потребление, накопление и вывоз и не предназначены для дальнейшей переработки или перепродажи.

7. Промежуточные продукты — товары и услуги, предназначенные для дальнейшей переработки и перепродажи, то есть используемые для производства других товаров и услуг в период, для которого рассчитывается ВВП.

Особенности определения ВВП:

1. Профилактика «двойного счета»:

1.1. Дифференциация конечных и промежуточных продуктов (промежуточные продукты не учитываются в ВВП).

1.2. Перепродажа бывших в употреблении предметов (например, подержанных автомобилей, вторичного рынка недвижимости и т. д.) Не рассматриваются, т.к. они уже учитывались один раз в ВВП.

2. Учет хозяйственного производства, а не перераспределения:

2.1. Операции с ценными бумагами (купля-продажа акций и облигаций) не учитываются

2.2. Ценные бумаги фиксируют право собственности на часть будущего продукта. Их покупка и продажа — это изменение в соотношении прав собственности на продукт, а не изменение самого продукта.

3. Рыночная оценка: нерыночные сделки не учитываются

4. Недооценка «теневой экономики» — экономической деятельности, скрытой от учета и контроля по разным причинам (уклонение от уплаты налогов, запрещенное производство и т. Д.).

Методы расчета ВВП:

- По расходам (метод конечного использования);

- Добавленная стоимость (способ производства);

- По доходам (способ распределения).

Расчет ВВП по расходам

ВВП по расходам – сумма расходов на конечную продукцию всех секторов экономики:

C — потребительские расходы;

R — валовые частные внутренние инвестиции;

G — государственные закупки товаров и услуг;

NX –– чистый экспорт.

Потребительские расходы (C): расходы домашних хозяйств на текущее потребление, т.е. на покупку товаров (услуг), включая товары длительного пользования, но исключая покупку жилья.

Инвестиционные затраты (I):

- расходы фирм на производственные инвестиции (строительство зданий, сооружений, приобретение оборудования);

- вложения в жилищное строительство (покупка жилья домохозяйствами);

- увеличение запасов, в том числе незавершенного производства за отчетный период.

В соответствии с их назначением инвестиционные расходы должны покрывать выбытие капитала (из-за физического и морального износа), то есть амортизация, + давать увеличение основного капитала для расширения производства в будущем (чистые инвестиции).

- R = А + В

Государственные закупки товаров и услуг (G): государственные расходы на покупку товаров и услуг, необходимых для производства общественных благ (образование, здравоохранение, национальная оборона, культура и т. Д.).

Трансфертные платежи не включены, так как они являются формой перераспределения доходов.

Чистый экспорт (NX) = Доход страны от экспорта (Ex) – расходы на импорт (Im):

- NX = Ex — R

Пример расчета

Домохозяйства тратят 400 млрд. рублей, расходы фирм на приобретение машин и оборудования 150 млрд. руб., расходы на покупку жилья 50 млрд. руб. Запасы на конец года превысили запасы на начало года на 20 млрд. рублей. Государственные закупки товаров и услуг 100 млрд. руб., Экспорт 150 млрд. руб., Импорт 90 млрд. руб.

Решение. Расходы ВВП рассчитываются по формуле:

C — потребительские расходы домашних хозяйств (400 млрд. рублей);

Я — согласно условию задачи, я = 150 + 50 + 20 = 220 млрд. руб.;

G — государственные закупки товаров и услуг (100 млрд. руб.);

NX (чистый экспорт) = экспорт — импорт = 150 — 90 = 60 млрд. руб.

Общий ВВП = 400 + 220 + 100 + 60 = 780 млрд. руб.

Расчет ВВП по добавленной стоимости

ВВП по добавленной стоимости — это сумма добавленной стоимости на каждом этапе производства конечного продукта.

Добавленная стоимость в экономике — это разница между стоимостью произведенной продукции (валовая продукция) и стоимостью продукции, полностью потребленной в процессе производства (промежуточное потребление).

Для экономики в целом:

ВВП = валовой выпуск — промежуточное потребление

Вклад отдельной компании в ВВП:

Добавленная стоимость = выручка от реализации — стоимость сырья.

Тогда ВВП = сумма добавленной стоимости каждой фирмой

Расчет ВВП по доходам

ВВП по доходам — это сумма первичного фактора дохода, получаемого от создания ВВП данной страны собственниками ресурсов (факторов производства).

ВВП = W + ЧКН + A + R + i + π + ПК, где:

W — зарплата сотрудников;

ЧКН — Чистые косвенные налоги на бизнес;

А — амортизация;

R — арендные платежи;

i — процентный доход;

π — смешанный доход;

ПК — корпоративная прибыль.

Пример расчета ВВП по доходам

Существует множество данных по экономике:

— потребительские расходы — 800;

— амортизация 100;

— чистые инвестиции 200;

— государственные закупки товаров и услуг 300;

— экспорт 500;

— импорт 400;

— заработная плата работников 700;

— косвенные налоги на бизнес 150;

— субсидии для бизнеса 50;

— переводы 200;

— процентный доход 75;

— доход от аренды 25;

— корпоративная прибыль 350;

— взносы на социальное обеспечение 120;

— личные налоги 250;

— подоходный налог с предприятий 115.

Нужно найти ВВП по доходам.

ВВП по доходам = 700 + (150 — 50) + (100 + 25 + 75 + 350) = = 1350 млрд. руб.

Индексы цен

Уровень цен рассчитывается как индекс цен.

1. Индекс потребительских цен (ИПЦ) — основан на стоимости рыночной потребительской корзины (300-400 видов товаров и услуг, включая как отечественные, так и импортные товары и услуги).

2. Индекс цен производителей (PPI) — стоимость корзины промышленных товаров (промежуточное потребление).

ИПЦ и ИЦП рассчитываются по методу Ласпейера.

3. Дефлятор ВВП — рассчитывается на основе стоимости рыночной корзины всех конечных товаров и услуг, произведенных в стране в течение года (как потребительских, так и промышленных).

Дефлятор ВВП рассчитывается по методу Пааше.

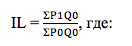

1. Индекс цен по методу Ласпейера:

Р1 — цены в отчетном году;

Р0 — цены в базовом году;

Q0 — количество товаров в базовом году.

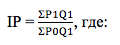

2. Индекс цен по методу Пааше:

Р1 — цены в отчетном году;

P0 — цены в базовом году;

Q0 — количество товаров в базовом году;

Q1 — количество товаров в отчетном году.

— Индекс цен Ласпейерса завышает темпы роста цен (эффект от замены дорогих товаров относительно более дешевыми не учитывается);

— Индекс цен Пааше недооценивает темпы роста цен (переоценивает структурные изменения в ассортименте продукции по отношению к базовому периоду).

3. Индекс цен по методу Фишера:

- индекс Ласпейреса;

- индекс Пааше;

- индекс Фишера (2018 – базисный период).

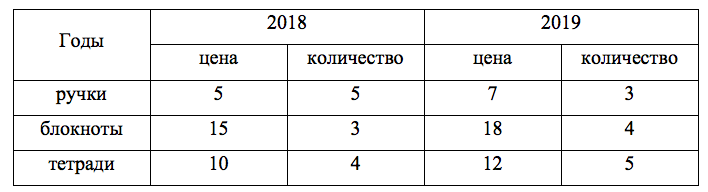

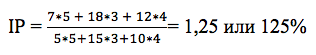

Расчет индекса Пааше

Это значит, что все товары вместе выросли в цене в отчетном периоде по отношению к базисному.

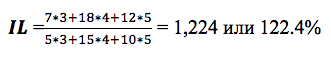

Расчет индекса Ласпейерса

Отсюда следует ,что стоимость жизни выросла на 25%.

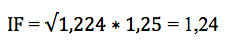

Индекс Фишера представляет собой среднее геометрическое индекса Ласпейреса и индекса Пааше:

Следовательно, общий уровень цен вырос на 24%.

Построить карьеру в финансах поможет программа «Финансовая Академия» от SF Education!

Формула частные инвестиций

Сегодня мы разберем очень простой и предельно корректный способ расчета доходности инвестиций, применимый для случаев, когда в течение некоторого периода осуществляется ввод/вывод (приток/отток) средств в пределах инвестиционного портфеля.

Мы воспользуемся элегантной формулой расчета доходности инвестиций, которая применима как для оценки доходности портфельных инвестиций в целом, так и отдельных входящих в его состав активов (акций, депозитов и т.п.).

Статья имеет ощутимую ПРАКТИЧЕСКУЮ ценность, поэтому постарайтесь быть повнимательней.

Потраченные усилия с лихвой окупятся, когда вы столкнетесь с необходимостью ТОЧНО и БЫСТРО, а главное — ПРАВИЛЬНО оценить доходность ваших капиталовложений.

Простейшая формула доходности инвестиций

Расчет доходности инвестиций в случаях, когда «тело» инвестиционного портфеля (или отдельного финансового инструмента) пребывает, так сказать, в покое, обычно особых затруднений не вызывает.

Достаточно подставить соответствующие значение в простую и понятную формулу:

N = [∆S/Sнач] *365/T * 100%, где

N – доходность инвестиций, выраженная в процентах,

прибыль, полученная в конце периода,

Sнач – размер первоначальных инвестиций,

T – период инвестирования, выраженный в днях.

К примеру, если, вложившись в какой-нибудь ПАММ-счет в сумме 1000 долл., вы спустя месяц (30 дней) смогли вывести 1100 долл., то доходность ваших инвестиций, выраженная в процентах ГОДОВЫХ, будет составлять 121,67%:

N = [100 долл./1000 долл.] *365 дней/30 дней * 100% = 121,67 % (!).

На практике, однако, бывают ситуации, когда в течение инвестиционного периода вы захотите пополнить свой портфель дополнительными вливаниями или, наоборот, часть средств изъять из инвестиционного портфеля по тем или иным соображениям.

В таком случае корректно рассчитать доходность инвестиционного портфеля будет гораздо сложнее.

Приведенная выше формула в представленном виде окажется бесполезной.

Корректный расчет доходности инвестиций

Итак, рассмотрим способ, с помощью которого можно корректно рассчитать доходность инвестиций для случаев, когда в рамках инвестиционного периода случаются притоки (вводы) или оттоки (выводы) средств.

Примеры ВВОДА средств: пополнение банковского депозита, приобретение дополнительного пакета акций или облигаций, привлечение в инвестиционный портфель новых активов и т.п.

Примерами ВЫВОДА средств являются случаи погашения инвестиционных паев, снятия денег с банковских вкладов, продажи акций, иных ценных бумаг и т.п.

Каждый факт ввода/вывода средств влияет на общую стоимость инвестиционного портфеля.

На конечный результат (размер доходности) влияют и периоды, в течение которых производились эти вводы/выводы.

Чтобы не ходить вокруг да около, рассмотрим формулу доходности инвестиций, которая применяется для решения нашей задачи:

N = [∆S/P] *365/T * 100%, где

В приведенных формулах приняты следующие обозначения:

N – доходность инвестиций, выраженная в процентах,

∆S – прибыль, полученная в конце периода,

Sкон – итоговая стоимость в конце периода,

∑Sвывод – размер всех выводов средств,

Sнач – размер первоначальных инвестиций (или первоначальная стоимость инвестиционного портфеля),

∑Sввод – размер всех вводов средств,

T1, T2, Tn – периоды инвестирования, выраженные в днях,

∑T – весь инвестиционный период (дней).

Несмотря на некоторую громоздкость нашей формулы, она в действительности очень проста в применении. Чтобы понять это, рассмотрим конкретный пример.

Применение формулы расчета доходности

ЗАДАЧА. Пусть стоимость нашего инвестиционного портфеля (или размер первоначальной инвестиции) на начало периода составляет 1000 долл.

В процессе инвестиционного периода, равного 1 году (365 дней), производились следующие вводы/выводы средств:

1. Через 160 дней инвестор докупил облигаций на сумму 400 долл.

2. Еще через 80 дней снял с депозита 300 долл.

3. Спустя еще 40 дней приобрел дополнительно акций на сумму 500 долл.

4. На конец инвестиционного периода стоимость портфеля составила 1750 долл.

Как посчитать доходность инвестиций при заданных условиях на конец года?

РЕШЕНИЕ. Для наглядности изобразим наши вводы/выводы на графике:

Теперь последовательно рассчитаем значения ∆S и P:

Теперь последовательно рассчитаем значения ∆S и P:

∆S = (Sкон + ∑Sвывод) – (Sнач + ∑Sввод) = (1750 + 300) – (1000 + 900) = 150 долл.

P = (T1 * Sнач + … + Tn * (Sнач + ∑Sввод — ∑Sвывод))/∑T =[(160 * 1000 + 80 * (1000 + 500) + 40 * (1000 + 500 – 300) + 85 * (1000 + 500 – 300 + 400)] / 365 = 1271,23 долл.

Отсюда искомая доходность инвестиций составит 11,8% годовых:

N = [∆S/P] *365/T * 100% = [150/1271,23] * 365/365 * 100% = 11,8%.

Заключение

Предлагаемая публикация продолжает цикл статей, посвященных методам расчета доходности инвестиций.

Ранее мы уже вели речь о вычислении доходности за период владения активом (HPR) и формуле расчета приблизительной доходности инвестиций при однократном или многократном поступлении дохода.

Формула доходности инвестиций, рассмотренная нами сегодня, является уникальным способом вычисления доходности инвестиций в случаях, когда имеют место вводы (притоки) и (или) выводы (оттоки) средств в процессе формирования одного инвестиционного портфеля.

Оценка доходности инвестиций, получаемая с помощью нашей формулы, отличается точностью и сравнительной простотой. Удачных инвестиций!

http://vse-investicii.ru/beginner/otsenka-investitsij/valovye-investicii

http://sprintinvest.ru/kak-rasschitat-doxodnost-investicij