Индикатор RSI

Индикатор Relative Strength Index, или индекс относительной силы — это один из самых популярных осцилляторов, используемых трейдерами. Особенно охотно пользуются трейдеры на рынке форекс, так как он помогает найти точки разворота цены на графике. Однако, прежде чем включать его в свою торговую стратегию, давайте разберемся, что такое индикатор RSI, как он работает и как правильно интерпретировать его сигналы.

Что из себя представляет индикатор RSI?

Индикатор RSI был разработан в 1978 году Уэллсом Уайлдером — выдающимся специалистом в области технического анализа, автором ключевых индикаторов, которые в настоящее время используются инвесторами по всему миру: ATR, ATX и SAR.

Сегодня осциллятор RSI является основным инструментом любого трейдера, инвестирующего на валютном и фондовом рынках. Он дает сигнал, когда покупать или продавать данный инструмент, а также сообщает о перепроданности или перекупленности рынка.

Как работает индикатор RSI:

Индикатор RSI можно использовать на выбранном финансовом инструменте и любом временном интервале. С практической точки зрения индикатор RSI определяет отношение движения цены вверх к ее движению вниз, используя для анализа цены закрытия, происходящие в заданный период времени. Результат вычислений нормализован и замкнут в шкале, поэтому находится в диапазоне от 0 до 100. Однако следует отметить, что и значения 0 и 100 являются граничными точками, и не встречаются на нормально функционирующих рынках.

Обычно используют два фиксированных уровня 30 и 70 (линия 50 может быть добавлена для предоставления дополнительной информации) и собственно линию скользящего среднего — RSI. Окно индикатора RSI выглядит так:

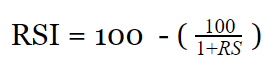

Как рассчитывается индекс относительной силы?

Для расчета осциллятора RSI используются цены закрытия. Они необходимы для вычисления значения RS, которое является основой и единственным неизвестным в формуле.

Сам RS рассчитывается путем деления среднего значения повышения цен закрытия за заданное количество дней на среднее значение снижения цен закрытия за данный период. К счастью, вам не нужно делать это каждый раз вручную. Достаточно использовать любую платформу для трейдинга, которая предполагает наличие индикаторов и осцилляторов для технического анализа, например MetaTrader.

Скачать RSI

Индикатор Индекса относительной силы доступен по умолчанию (то есть его не надо устанавливать отдельно) во многих известных торговых платформах, таких как Метатрейдер 4, Метатрейдер 5, Quik (Квик), Tradingview.

Если, по какой-то причине у вас его нет, то:

Индикаторы RSI c алертом:

Эти модификации осциллятора RSI оповещают звуковым сигналом и стрелочками ситуации, когда линия индикатора пересекла уровни перекупленности (20, 30) и перепроданности (70,80).

Настройка индикатора RSI

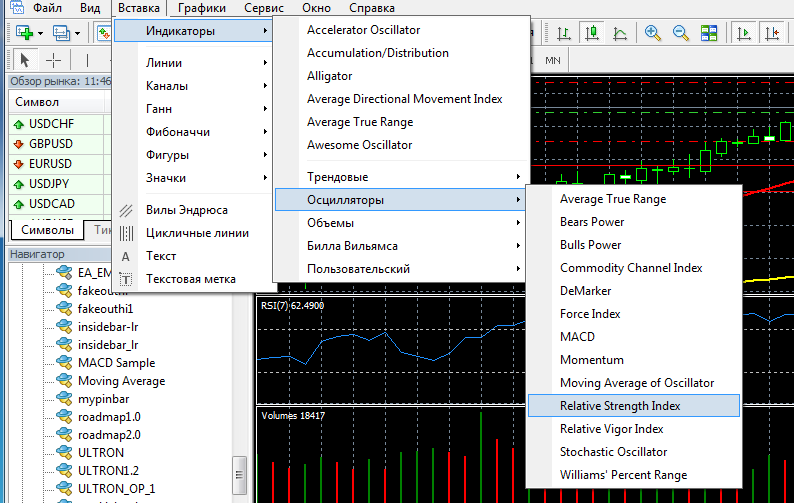

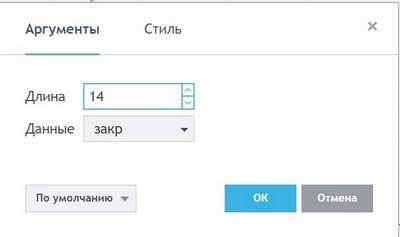

Чтобы поместить индикатор MetaTrader 4 RSI или RSI MT5 на график, просто найдите в MetaTrader индикатор RSI в списке индикаторов в окне Навигатора, а затем перетащите его в главное окно графика.

Конечно, вы также можете добавить его из пункта меню. Просто выполните следующие действия:

Щелкните левой кнопкой мыши вкладку «Вставка» в верхнем меню.

В раскрывающемся списке выберите «ИНДИКАТОРЫ».

Откроется подсписок, в котором нужно выбрать «Осцилляторы».

В последнем окне нажмите «Индекс относительной силы» (индикатор Relative Strength Index).

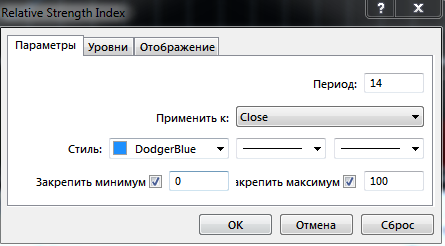

После появится окно c настройками индикатора, как показано ниже:

Выберите «ОК», чтобы добавить индикатор RSI на график на платформе MetaTrader. Вы можете выбрать стандартные параметры без изменения каких-либо настроек. Есть много способов использовать индикатор RSI. Итак, давайте объясним, как получить максимальную отдачу от осциллятора Индекса относительной силы на Форекс.

Какой период RSI использовать?

Сам автор рекомендует использовать индикатор c периодом 14 и только на дневном графике. То есть значение 14 = 14 дней. Однако это правило было введено, когда сам Уайлдер еще был инвестором. В настоящее время многие краткосрочные трейдеры используют 7-дневный период, в то время как долгосрочные трейдеры даже устанавливают 25-дневный период.

Надо понимать, что меньше период, тем быстрее индикатор RSI будет следовать за текущим рыночным трендом.

Для 9-периодного RSI на 1-минутном графике: RSI — это среднее значение за последние 9 минут (9 * 1 = 9). Это означает, что если вы открываете сделку, то готовы удерживать позицию от 2 до 18 минут.

Для 14-периодного RSI на 5-минутном графике: RSI — это среднее значение за последние 70 минут (14 * 5 = 70).

Для 25-периодного RSI на дневном графике: RSI — это среднее значение за последние 25 дней (25 * 1 = 25).

Интерпретация RSI — как правильно пользоваться индикатором

Индекс относительной силы это один из лучших индикаторов для поиска дивергенции, особенно на валютных рынках Форекс. RSI широко используется и на фондовых рынках, где достаточно раннее выявление расхождений между ценовым трендом и значением индикатора позволяет принимать более эффективные инвестиционные решения.

Осциллятор, предложенный Уэллсом Уайлдером более 40 лет назад, отлично подходит для определения состояний перекупленности и перепроданности. Большим преимуществом индикатора RSI является его простота — когда его значение превышает определенный уровень в верхней части графика (обычно 70-80), мы говорим о перекупленности рынка. Однако если значение упадет до уровня 20-30, рынок будет перепродан.

Гораздо важнее самих расчетов то, как интерпретировать RSI. Воспользуемся конкретными примерами, которые лучше иллюстрируют механизм действия осциллятора.

Уровни индикатора RSI и их интерпретация:

RSI, равный 100, означает повышенную вероятность разворота тренда на нисходящий

RSI больше, чем 70 означает сигнал продажи

RSI меньше 30 означает сигнал покупки.

RSI, равный 0, означает повышенную вероятность разворота тренда к бычьему.

Эти значения помогут в правильно использовать сигналы индикатора, появляющиеся на графиках. Однако стоит отметить, что существует также вторая школа интерпретации индикатора RSI. Ее последователи принимают за граничные точки значения 80 и 20.

Перекупленность и перепроданность RSI

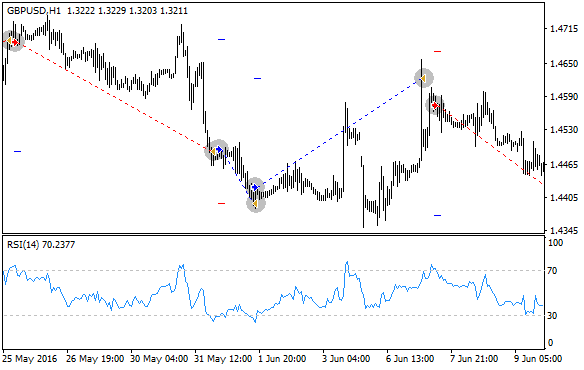

Одна из ключевых функций Индекса относительной силы — определять, когда рынок перепродан или перекуплен. Такая ситуация возникает, когда значение индикатора достигает своего экстремального значения. Таким образом, если линия RSI превышает уровень 70, мы говорим о перекупленности, а если ниже уровня 30 — о перепроданности. Обе ситуации отмечены на графике валютной пары GBP/USD.

И перекупленность, и перепроданность являются четким сигналом для инвесторов о том, что стоит занимать определенные позиции. При интерпретации обоих состояний следует обращать внимание не только на то, превышает ли значение RSI 30 или 70, но и на то, входит ли индикатор в данную зону или выходит из нее.

валютная пара USD / CHF

Итак, как интерпретировать поведение индикатора RSI?

Пункт 1: Индикатор RSI опускается ниже 30 — это краткосрочный сигнал для начала короткой продажи.

Точка 2: Осциллятор RSI входит в зону перекупленности (пересекает линию 70) — это краткосрочный сигнал для начала покупки.

Точка 3: RSI выходит из зоны перекупленности — это сигнал для открытия короткой позиции.

Точка 4: RSI выходит из зоны перепроданности — это сигнал к открытию длинной позиции.

Дивергенция индикатора RSI

Дивергенция — это несоответствие между тем, что показывает график цены, и линией тренда самого индикатора. Правильное определение этих несоответствий поможет вам определить, когда цена начнет падать, а когда, вероятно, пойдет вверх.

Дивергенция — это дисбаланс между ценой и индикатором. То есть цена идет в одном направлении, а индикатор — в другом. В случае Форекс, когда, например, наблюдается разница между ценой валюты и RSI, можно сказать, что существует дивергенция в той или иной валюте.

Дивергенция между цена данной валюты и RSI может означать две вещи:

- цена ослабевает, поэтому в отношении уже существующего нисходящего тренда вероятна коррекция.

- конец текущего тренда близок, поэтому может произойти разворот тренда на рынке или начаться консолидация

Типы дивергенции индикатора RSI

Тип дивергенции Индекса относительной силы можем классифицировать на основе следующих параметров:

В зависимости от того, произойдет ли изменение тренда или нет:

Стандартная или классическая дивергенция RSI

Скрытая дивергенция RSI

В зависимости от направления тренда:

бычья дивергенция RSI

медвежья дивергенция RSI

Давайте рассмотрим несколько примеров:

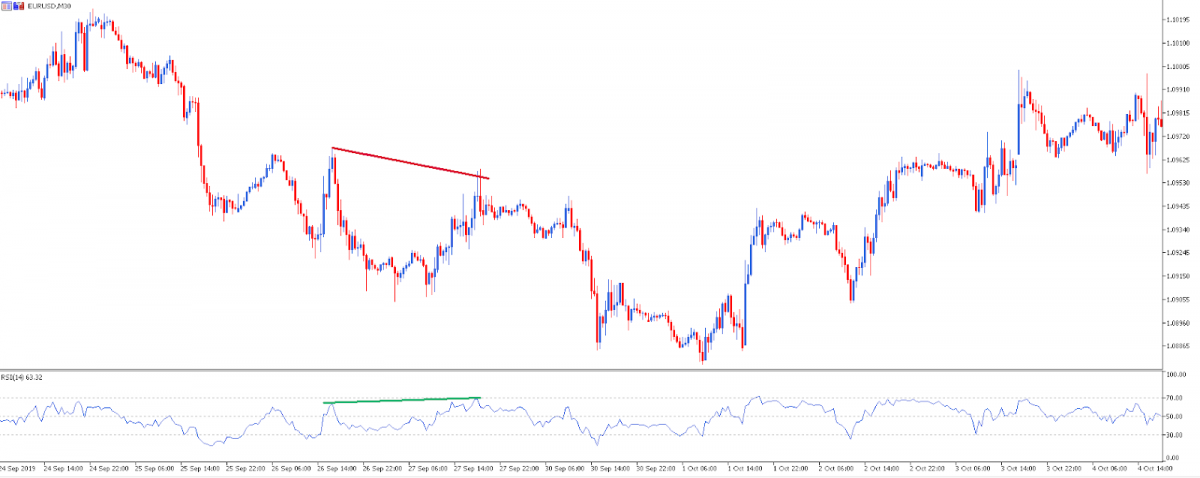

Медвежья дивергенция RSI возникает, когда цена формирует последовательность максимумов в восходящем тренде, в то время как RSI не следует этому тренду и образует медвежью линию тренда.

Когда цена на графике растет, а значение RSI падает, можно ожидать завершение роста цены. Это сигнал для инвесторов, что пора начинать продажи.

Бычья дивергенция RSI будет формироваться по мере того, как цены формируют серию явных минимумов в нисходящем тренде, и RSI не подтверждает это, создавая бычью линию тренда. Это ранний предупреждающий сигнал о том, что направление тренда может измениться от нисходящего тренда к восходящему.

Когда стоимость финансового инструмента снижается, а индикатор RSI растет, это может быть сигналом о том, что рынок отскочит и цена пойдет вверх. Для инвесторов это сигнал к тому, что покупать стоит.

Скрытая медвежья дивергенция RSI возникает, когда цена рисует два пика, причем последний максимум ниже предыдущего, и в то же время RSI достигает двух максимумов, последний из которых выше предыдущего.

Скрытая бычья дивергенция RSI происходит, когда цена рисует еще одну более высокую впадину, в то время как в то же время на графике индикатора RSI появляется более низкая впадина, где последняя ниже предыдущей.

Индикаторы для поиска дивергенции RSI

Скачать индикатор Divergence Viewer

Этот индикатор найдет дивергенцию 4 типов: А,В,С и скрытые и кроме RSI, также на других индикаторах Stochastic, MACD, StDev, Momentum, RVI. Когда дивергенция будет обнаружена, индикатор подает сигнал, алерт.

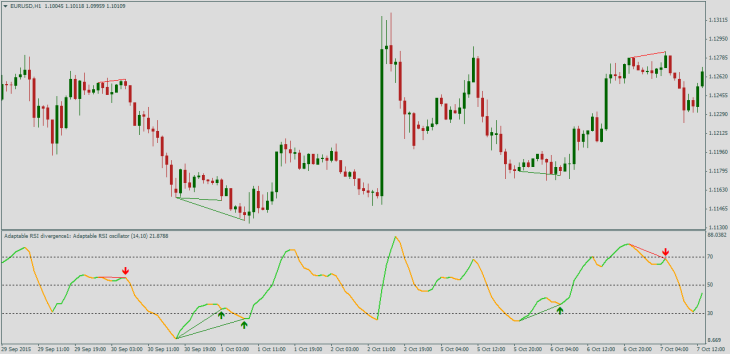

Скачать Adaptable_RSI + smoothing + divergence 2

Этот индикатор является измененной версией классического Индекса относительной силы, который стрелками покажет не только уровни перекупленности и перепроданности, но и все виды дивергенции.

Скачать RSI Divergence Indicator для МТ4

Еще один индикатор, который покажет дивергенцию RSI

Стратегия торговли с использованием дивергенции RSI

Есть два варианта:

1. Фильтрация на более высоком временном интервале, и в этом случае сигнал дает более точное графическое изображение с одним или несколькими временными интервалами, но меньшими, чем начальный временной интервал.

Пример: если 4 часовой график показывает нам область дивергенции, то вполне возможно переключиться на 15-минутный интервал, чтобы использовать сценарий в направлении, указанном таймфреймом H4.

2. Во время входа в соответствии с фундаментальным трендом, и в этом случае остается только дождаться возникновения дивергенции в соответствии с трендом, установленным на более широком изображении графика Forex.

Пример: График H4 показывает хороший восходящий тренд на рынке Forex, вполне возможно перейти на 30-минутный интервал, чтобы дождаться нисходящего сценария, чтобы попытаться воспользоваться отскоком.

Стратегии с дивергенцией могут быть полезны, поскольку они позволяют торговать:

- по тренду, для точного использования коррекции Фибоначчи.

- Против тренда спекулировать на изменении предыдущего тренда.

- В пределах диапазона, чтобы использовать боковой канал тренда.

Дивергенция RSI также может использоваться как стратегия выхода из сделки.

Поскольку этот сигнал представляет собой потенциальные поворотные моменты на финансовых рынках, некоторые трейдеры пользуются этим для определения конца тренда и закрытия сделки.

Пример сделки дивергенции с индикатором RSI

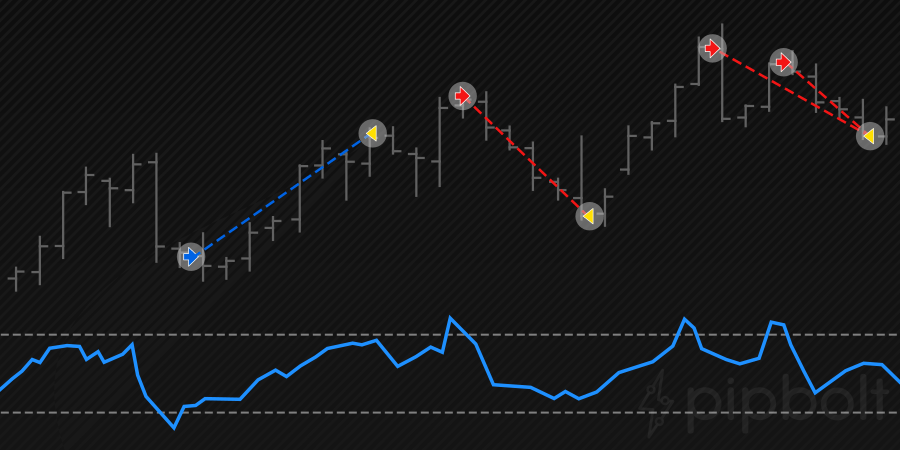

Торговля двойной дивергенцией RSI

В упорном стремлении к более сильным и более точные сигналы Forex, мы не можем упускать из виду двойной сигнал дивергенции с индикатором RSI.

Этот сигнал основан на классической дивергенции RSI, но с той разницей, что для подтверждения сигнала требуется вторая классическая дивергенция.

Почему это дает более сильный сигнал? Очень просто, как мы видели ранее, дивергенция RSI указывает на дефицит рынка. Запыхавшееся дыхание не означает, что движение необходимо немедленно остановить.

Если тренд продолжится, трейдер сможет наблюдать вторую дивергенцию RSI.

Эта информация даст вам два раза возможность фактически увидеть остановку существующего тренда и, возможно, разворот.

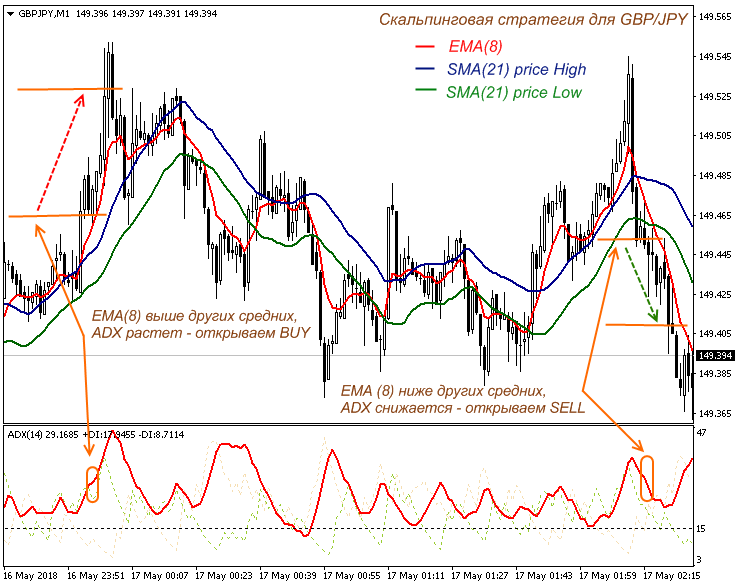

Торговая стратегия RSI и EMA

В этой стратегии кроме индикатора RSI с периодом 14 мы будем дополнительно использовать две экспоненциальные скользящие средние (EMA) с периодами 50 и 120, чтобы определить текущий тренд. Использовать стратегию рекомендуется на таймфреймах, не ниже H4. Идеально — D1.

Проверить рабочая ли это стратегия можно, протестировав ее в Форекс тестер.

Стратегия RSI + EMA — вход в позицию

При торговле по правилам стратегии RSI + EMA никогда не следует бороться с трендом. Наша цель — следить за текущим трендом и находить подходящие возможности для объединения его с индикатором RSI. Так как же определить тенденцию?

- Если средняя EMA 50 выше, чем средняя EMA 120, имеется восходящий тренд.

- Если средняя EMA 50 ниже средней EMA 120, сейчас наблюдается нисходящий тренд.

Следовательно, ордер на покупку следует открывать, когда есть восходящий тренд, и индикатор RSI пробивает уровень 30 снизу.

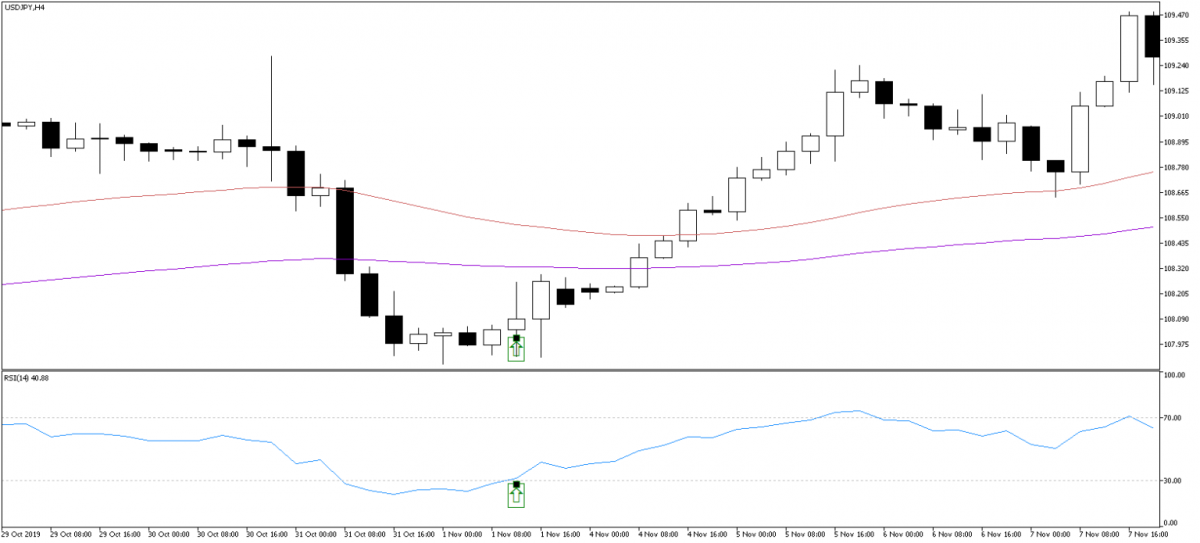

Пример входа в длинную позицию:

На графике выше показан пример входа при описанных выше условиях.

Ордер на продажу следует открывать, когда есть нисходящий тренд, и индикатор RSI пробивает уровень 70 от сверху вниз.

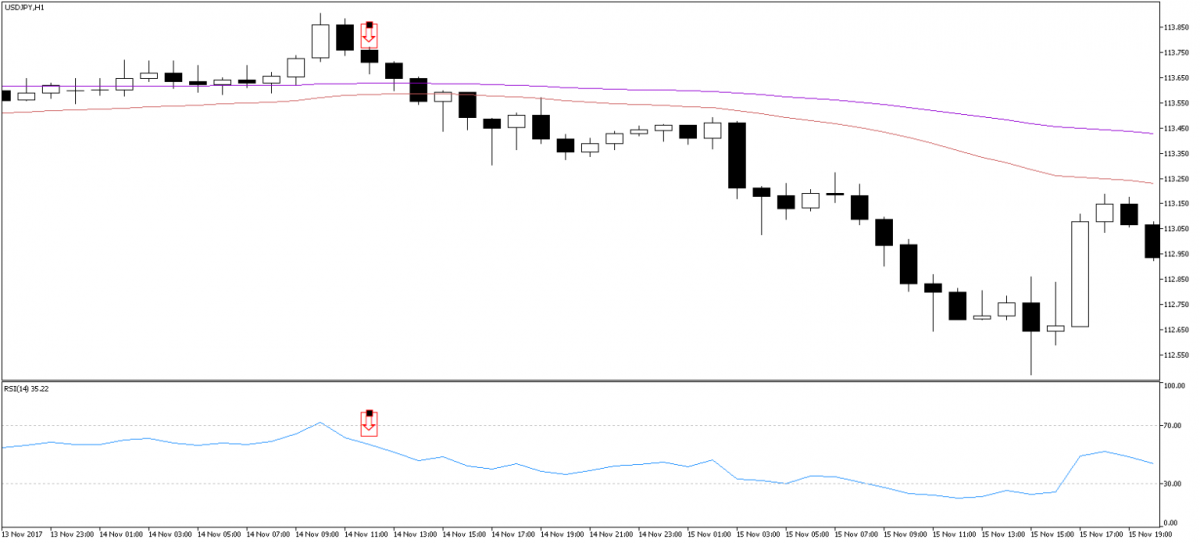

Пример открытия короткой позиции:

Приведенный выше вход согласуется с указанными условиями, цена открытия 113.860.

Стратегия RSI + EMA — выход из позиции

Стратегия RSI + EMA не использует жесткий уровень Take Profit. С другой стороны, Stop Loss должен быть:

- Чуть ниже последнего минимума в длинной позиции

- Чуть выше последнего максимума в короткой позиции

Однако, если расстояние от цены на графике до вышеупомянутых экстремумов слишком велико, вам следует установить стоп-лосс, чтобы ограничить уровень риска:

- Предыдущая свеча в длинной позиции

- Выше предыдущей свечи в короткой позиции

Мы открываем такую позицию только в том случае, если убыток не превышает принятую нами процентный риск от величины депозита.

Мы закрываем сделки на покупку, если возникает любой из следующих сценариев:

- Индикатор RSI пробивает уровень 70

- Средняя EMA 50 пробивает среднюю EMA 120 сверху

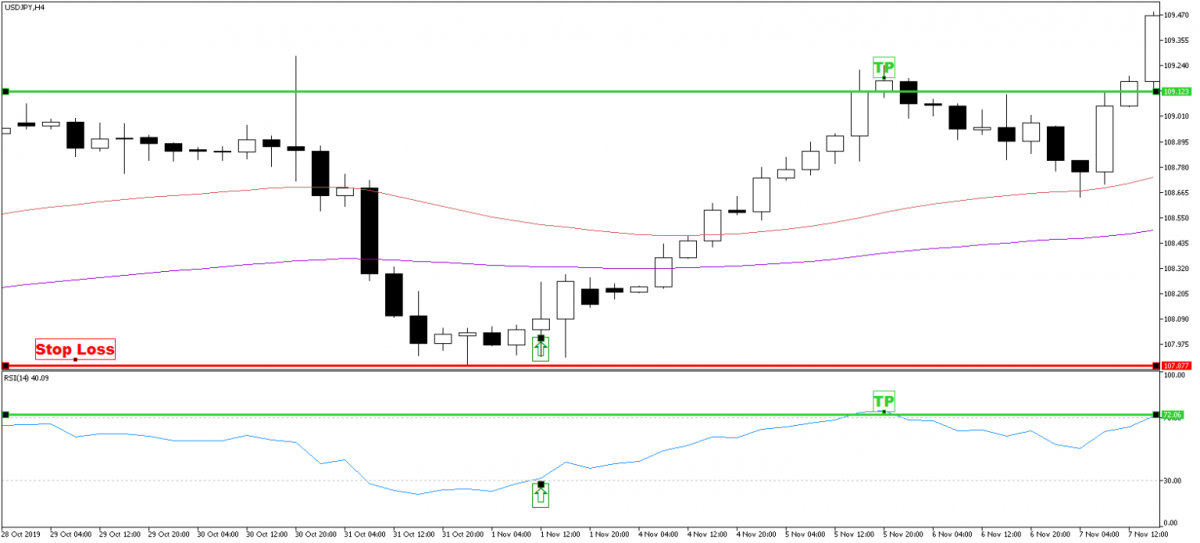

Пример закрытия длинной позиции:

В данном случае у нас был первый сценарий. Стоп-лосс был на уровне 107.877, а позиция должна была закрыться на уровне 109.123.

Однако ордер на продажу должен быть закрыт при возникновении любого из следующих сценариев:

- Индикатор RSI пробивает уровень 30

- Средняя EMA 50 пробивает среднюю EMA 120 снизу.

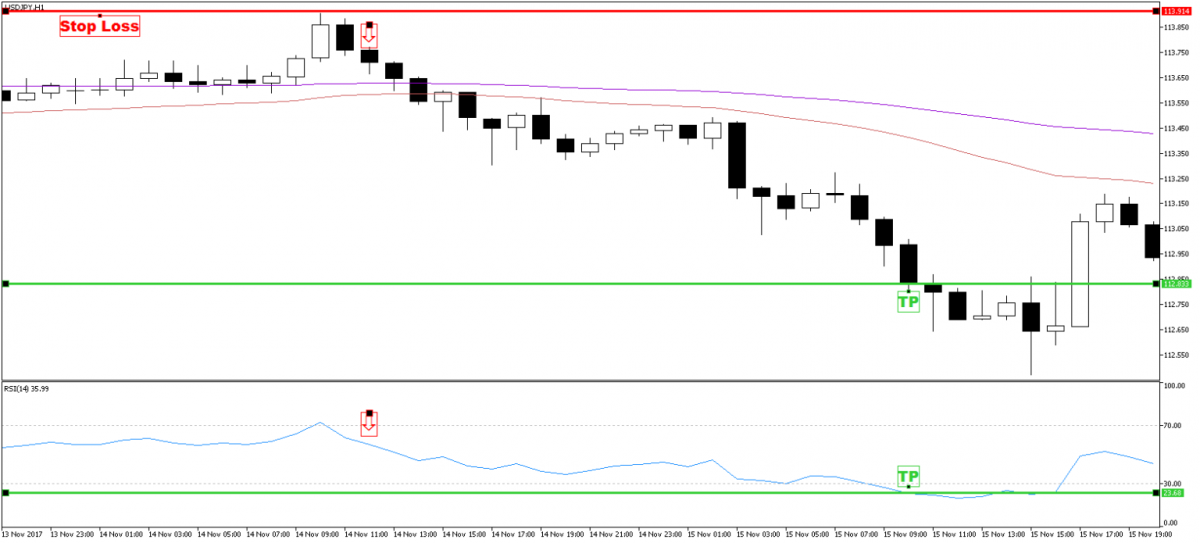

Пример закрытия короткой позиции:

Здесь также произошел первый сценарий. Стоп-лосс находился на уровне 113.914, и позицию нужно было закрыть по цене 112.833 (+спред).

Управление торговым капиталом в стратегии RSI + EMA

Управление капиталом имеет важное значение в любой инвестиционной стратегии. Его отсутствие может привести трейдера к огромным убыткам и даже к банкротству. Рекомендуемый риск на 1 сделку не должен превышать 2% от нашего депозита.

Стратегия RSI MACD

Стратегия дневной торговли индексами RSI MACD использует пять индикаторов. Как следует из названия, первые — это MACD и RSI.

Чтобы проверить работоспособность данной стратегии, рекомендуем протестировать ее в программе Форекс тестер.

MACD, или Moving Average Convergence Divergence — один из самых популярных индикаторов технического анализа среди инвесторов по всему миру. MACD был разработан в 1979 году известным аналитиком Джерардом Аппелем. Этот индикатор отвечает за распознавание схождения и расхождения скользящих средних и точно рассчитывается как разница между долгосрочным и краткосрочным экспоненциальным средним.

Индикатор MACD состоит из двух линий — линии MACD, рассчитываемой как разница между медленной EMA (долгосрочная средняя) и быстрой EMA (краткосрочная средняя), и второй линии, которая представляет собой простую скользящую среднюю.

Настройки MACD, используемые в стратегии дневной торговли RSI MACD, должны быть следующими:

- Быстрая EMA: 10,

- Медленная EMA: 26,

- Сигнальная SMA: 10.

График анализируется на 30-минутном интервале.

Второй используемый инструмент — это RSI или индекс относительной силы. RSI — исключительно универсальный индикатор. Успешно применяется в краткосрочной торговле — скальпинге или дневной торговле, а также в среднесрочной и долгосрочной торговле. Кроме того, она используется на различных инструментах — валютном рынке, товарах, акциях и индексах, для которых предназначена эта стратегия.

Индекс относительной силы отвечает за изучение диапазонов движений вверх и вниз. RSI рассчитывает среднее значение повышения цен закрытия и среднее значение снижения цен закрытия, а затем представляет результат этих расчетов на графике. Значение индекса находится в диапазоне от 0 до 100.

Индикатор RSI используется для разных периодов — в данной стратегии дневной торговли MACD RSI это 10 периодов.

Кроме того, на график RSI должны быть добавлены уровни 30 и 70 (это уровни по умолчанию).

Остальные три индикатора, используемые в стратегии дневной торговли индексами RSI MACD, представляют собой три экспоненциальных скользящих средних (EMA). EMA также являются очень популярными индикаторами, которые считаются основой технического анализа. Так что можно сказать, что в этой стратегии нет ничего особенно сложного.

Все три экспоненциальные скользящие средние рассчитываются по ценам закрытия: EMA (6), EMA(13), EMA(21).

Открытие сделки

Вход в позицию происходит при одновременном выполнении четырех условий. И для длинных, и для коротких позиций ни одна из трех используемых скользящих средних не может пересекаться — они, очевидно, могут идти в одном направлении, но не могут находиться в одном и том же месте во время сделки. Остальные три условия различаются в зависимости от типа транзакции.

Открытие длинных позиций:

Сигнал к открытию длинной позиции поступает, когда MACD дает сигнал на покупку, то есть MACD пересекает сигнальную линию снизу, будучи ниже нуля, RSI находится в восходящем тренде, а текущая цена выше всех трех EMA.

Для сделки на продажу сигнал поступает, когда MACD дает сигнал на продажу, то есть MACD пересекает сигнальную линию сверху, когда находится выше нуля, RSI находится в нисходящем тренде, а текущая цена ниже всех трех EMA.

Выход из позиции

Есть два варианта закрытия сделки — трейдер может выбрать подходящую ему форму. Первый способ — закрыть позицию, когда свеча пробивает хотя бы одну скользящую среднюю — это касается как сделок на покупку, так и на продажу.

Второй способ — закрыть позицию заранее установленным ордером Take Profit, который должен быть в 2–3 раза дальше от места сделки, чем ордер Stop Loss. Стоп-лосс, с другой стороны, должен быть ниже локального минимума для сделки на покупку или выше последнего максимума, если мы получили сигнал на продажу.

Управление капиталом

Стратегия RSI и MACD — может давать до нескольких сделок в день. Поэтому это очень рискованная работа. Плохой день для трейдера может принести подряд от нескольких до десятка проигрышных позиций.

Вы не можете потерять слишком много на одной транзакции, так как накопленные транзакции могут слишком сильно уменьшить баланс вашего счета. По этой причине рекомендуется не рисковать более чем 1% вашего депозита. Для этого вам необходимо настроить размер сделки на стоп-лосс, установленный в стратегии.

К счастью, со стратегиями дневной торговли существует небольшой риск невыполнения защитного ордера по установленной цене, поскольку трейдер не удерживает сделку до следующего дня, поэтому он не подвергается гэпам открытия. Однако стоит помнить, что в случае чрезвычайных рыночных условий стоп-лосс может быть исполнен по другой цене, чем хотелось бы инвестору.

Советники на основе RSI

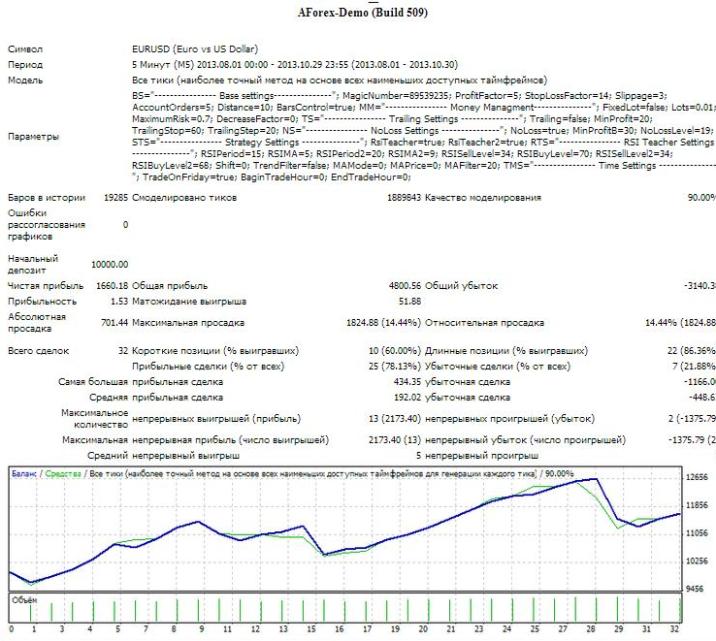

Чтобы на практике убедиться, подходят ли ваг сигналы, даваемые индикатором RSI можно воспользоваться советником.

Простейший советник RSI для МТ4

Вот например самый простой советник для МТ4, в котором сделка на продажу открывается при пересечении сверх вниз уровня 70, а покупки открываются при пересечении снизу вверх уровня 30.

Простейший советник RSI для МТ5

Разумеется, эти советники не нужно использовать в реальной торговле, а только лишь для наглядного понимания работы индикатора или же как основу для разработки собственного советника.

Большинство автоматических торговых стратегий используются индикатор RSI лишь как одну из составляющих.

Советник на основе RSI и скользящей средней

Этот советник для торговли на Форекс открывает сделки на основе показаний осциллятора RSI с фильтрацией сигналами осциллятора МА, которые показывают направление тренда на основе скользящей средней.

Результаты тестирования на паре ЕUR/USD

Описание настроек и сам советник доступен по ссылке ниже:

Индикатор RSI — стоит ли его использовать?

Определенно да. Индекс относительной силы не зря является одним из самых популярных индикаторов технического анализа. Он хорошо работает как при анализе биржевых цен, так и на валютных рынках. Правильное определение ценового импульса помогает принимать более эффективные решения без субъективных интерпретаций, но на основе легко интерпретируемого индикатора.

Без сомнения, осциллятор RSI должен использовать каждый трейдер. Это надежный инструмент, который лучше всего работает в сочетании с другими индикаторами, такими как MACD или CCI. Такая синергия действий принесет еще большую пользу.

Индикатор RSI — описание, применение, примеры и стратегии на его основе

Индикатор RSI является одним из классических осцилляторов. Он входит в поставку каждого терминала. В каждой книге по техническому анализу присутствует его описание. В этой статье вы подробно познакомитесь с описанием RSI, узнаем формулу, поговорим о практических особенностях использования его в торговых стратегиях.

1. Обзор RSI: формула расчёта и для чего он нужен

Индикатор RSI был разработан трейдером Уэллсом Уайлдером (J. Welles Wilder). Впервые информация о RSI появилась в журнале Commodities в июне 1978 г. Позже Уайлдер описал его в своей книге «Новые концепции в торговых системах». Уэллсом Уайлдером разработал также популярные индикаторы:

- ATR (Average True Range, средний истинный диапазон);

- Parabolic SAR (параболическая система);

- ADX (Average Directional Movement Index);

По умолчанию RSI входит в состав любого торгового терминала.

Строится индикатор RSI в отдельном окне (обычно под графиком цены). Может принимать значение от 0 до 100. По умолчанию выделены два уровня 30 и 70. Как только значение индекса выходит из диапазона 30..70, то наступает тот самый момент на рынке, когда цены «перегреты», а значит, можно искать точки для торговли против тренда.

Уровни 30 и 70 можно изменить в настройках осциллятора RSI. Например, часто вместо них ставят значение 20 и 80. Если же рынок «бычий», то можно выбрать значение 80 и 40, если медвежий, то 20 и 60.

Вот как это выглядит на графике:

Формула расчёта RSI:

- U — среднее значение положительных ценовых изменений (среднее закрытие сегодня выше закрытия вчерашнего);

- D — среднее значение отрицательных ценовых изменений (среднее закрытие сегодня ниже закрытия вчерашнего);

2. Параметры и настройки RSI

Индикатор помимо задания уровней перекупленности и перепроданности имеет два параметра — период и закрытие. По умолчанию период равен 14. Ещё часто встречаются значения 9 и 25.

Период влияет на скорость реагирования RSI относительно текущей ситуации. Но при этом даёт более слабые сигналы. Поэтому надо искать компромисс между скоростью появления сигналов и точностью.

Для определения оптимального значения периода необходимо протестировать их на разных таймфреймах. Подобрать хорошее значение для торговли при таком подходе не составят труда. Главное, чтобы уровни перекупленности и перепроданности были чётко видны на RSI.

3. Как использовать индикатор RSI в торговле

Индикатор RSI имеет множество вариантов применения в торговле. Более чем за 40 лет было придумано десятки способов использования. Чуть ниже мы рассмотрим торговые стратегии, основанные только на одном RSI.

При работе с этим индикатором RSI необходимо усвоить следующее:

- Сам по себе он не является законченной торговой системой, поскольку может давать множество ложных сигналов. На одном его анализе вряд ли получится сколотить состояние.

- Он не показывает точную смену тренда, а лишь указывает на возможные точки коррекции.

- Лучше работает во флэте.

Теперь пришла пора рассмотреть конкретные стратегии на основе осциллятора RSI.

4. Стратегии торговли на основе RSI

4.1. Торговля от уровней RSI

Покупать в зоне перепроданности и продавать в зоне перекупленности является самым простым способом применения осциллятора. По сути это можно даже называть стратегией. Уровни можно установить в зависимости от истории поведения цены.

Такой подход будет приносить прибыль лишь в периоды флэта. Если на рынке развивается тренд, то с таким простым подходом можно потерпеть убытки, чем прибыль.

Вот как это выглядит на графике:

Можно немного улучшить эту систему если открывать позицию лишь в момент выхода из зон. Например, если индикатор пробил уровень перекупленности до 85, а потом стал снижаться, то открывать позицию на понижение при пересечении значения индикатора уровня 80 сверху вниз. Аналогично с покупкой: открываем сделку на buy, если RSI пересекает уровень 20 снизу вверх.

Вот как это выглядит на графике:

4.2. Торговля по тренду с учётом RSI

На рынке где присутствует тренд, можно открывать позиции в момент пересечения индикатора в зоне перекупленности/перепроданности. Например, для покупки необходимо, чтобы значение RSI пересекло уровень 80 снизу вверх. А для продажи сверху вниз уровень 20.

В этом случае сделки открываются по тренду.

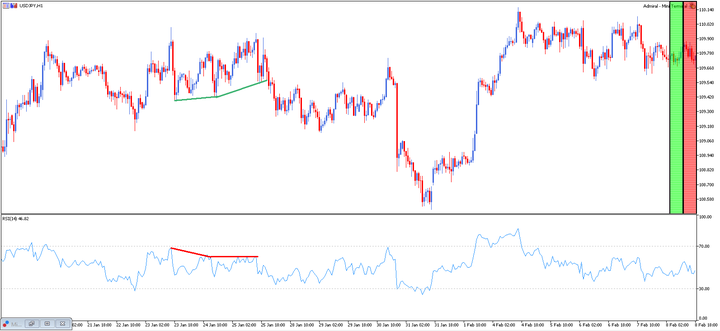

4.3. Дивергенции и конвергенции RSI

Одним из самых лучших сигналов на покупку и продажу активов можно получить из дивергенции и конвергенции RSI. Это понятие стало известно от индикатора MACD, но с RSI оно также отлично работает.

Итак, условия для открытия позиции: если цена показывает новый экстремум, а индикатор RSI нет, то это отличный сигнал для входа в позицию.

Приведём пару примеров на реальных графиках.

Редко используется «обратная дивергенция». В этом ситуации всё наоборот: цена не бьёт новый экстремум, а RSI бьёт — значит можно покупать. Аналогично с продажами.

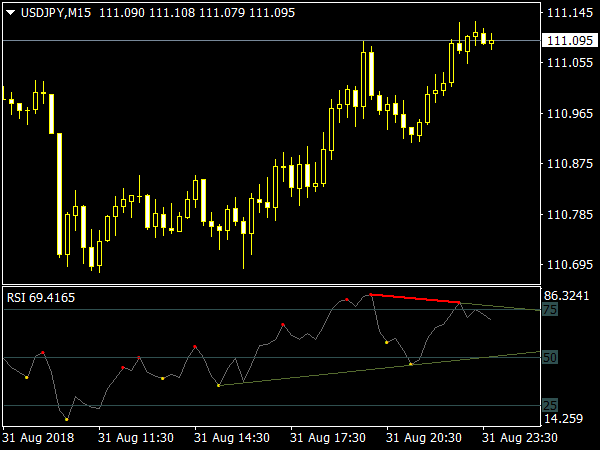

4.4. Графические фигуры и линии тренда на RSI

В трейдинге существует целый набор графических фигур технического анализа (голова плечи, вымпел, треугольник и прочее). Они разрабатывались для торговли на графиках цен, но как показала практика они также работают и на индикаторе RSI.

Честно говоря, это очень сложно занятие графических фигур на RSI.

Помимо фигур можно искать и трендовые линии и уровни. Приведём пример:

Подобная стратегия на любителей. Редко, когда можно увидеть о подобных вещах в книгах от профессионалов.

4.5. Уровень 50 на осцилляторе RSI

Можно определить тренд с помощью RSI с периодом 200. Если значение находится выше отметки 50, то можно считать тренд восходящим, иначе нисходящим.

Такой подход является скорее дополнительным фильтром к существующим сигналам, чем готовой торговой стратегией.

Во многом эти данные похожи на данные от скользящей средней EMA 200.

4.6. Торговая стратегия «неудавшийся размах»

И последняя стратегия, которую мы рассмотрим придумал лично автор RSI. А называется она «неудавшийся размах». Это сильный сигнал к смене тренда. Анализ текущей ситуации ведётся исключительно по значениям осциллятора (цена не важна). Его суть в следующем:

1. Для бычьего разворота

Индекс RSI падает ниже 30, потом отскакивает вверх, потом достигает 30 и уже дальше прорыв предыдущего максимума. В этом случае можно покупать.

2. Для медвежьего разворота

RSI достигает уровня выше 70, далее идет снижение ниже него. Потом подъём до 70 и прорыв предыдущего минимума по RSI вниз. Это сигнал для открытия коротких позиций.

Смотрите также видео про индикатор RSI:

http://forex-method.ru/indikator-rsi

Индикатор RSI — описание, применение, примеры и стратегии на его основе