Закрытие кредитной карты Альфа Банка — рассмотрим развернуто

Альфа банк – универсальное финансовое учреждение, имеющее широкую филиальную сеть и предоставляющее широкий спектр услуг. Популярным продуктом являются кредитные карты. Случается, что пластик нужно закрыть, но сделать это правильно достаточно непросто. Рассмотрим далее, как закрыть кредитную карту Альфа банка.

Кредитные карты – популярный продукт на российском банковском рынке

Почему важно правильно закрыть карту?

Закрытие кредитной карты «Альфа-Банка» – это процедура, во время которой не только уничтожается непосредственно пластиковый носитель, но и аннулируется кредитный счет. Если вы просто не пользуетесь кредиткой или самостоятельно от нее избавились, то это еще не означает того, что вы закрыли кредитную карту Альфабанка.

Данный продукт продолжает действовать, в банке вы все еще числитесь как держатель кредитки. С владельца могут удерживаться различные комиссии и платежи – за ведение счета и обслуживание карты.

Чтоб не платить дополнительных денег за нерабочую карту, не испортить себе кредитную историю — следует правильно закрыть карту Альфа банка. Это сохранит нормальные отношения с банком и убережет вас от ненужных денежных потерь в будущем.

Когда кредитную карту необходимо закрывать?

Причин для закрытия карты «Альфа-Банк» может быть несколько:

- Кредитка вам не понадобилась, вы вполне обходитесь без нее и не планируете пользоваться ею в будущем. Если вы не используете кредитную карту Альфабанка, то никаких процентов и не платите. Однако если ваша карта активирована, то с вашего кредитного счета будет взиматься ежегодная комиссия, которая зависит от вида карточки (на момент написания данной статьи — от 875 рублей и выше). Разумеется, если вы вообще не пользуетесь картой, за год или 2 она вам ни разу не пригодилась, то нет никакого смысла оплачивать комиссию за обслуживание кредитного счета.

- Вы хотите оформить новый займ в «Альфа-Банке» или другой кредитной компании. При рассмотрении заявки на кредит финансовые компании обращают внимание на общую закредитованность клиента. Наличие кредитной карты, независимо от того, пользуетесь ли вы ею или нет, рассматривается как наличие действующего кредита, ведь вы можете воспользоваться установленным лимитом в любой момент. Если ваш доход не очень высокий, предполагаемый платеж по желаемому займу превышает 25% от вашего ежемесячного дохода, то от кредитки лучше пока что отказаться – закрыть кредитную карту Альфа-банка.

- Кредитные карты Альфа-Банк достаточно выгодные, однако, возможно, вам повезло, и вы нашли еще более интересное предложение от другого банка. Если 2 кредитки для вас – это слишком, то, конечно же, вы можете отказаться от той карточки, что стала вам не нужна.

- У вас украли кредитную карту или же вы потеряли «пластик», но выпускать новую кредитку нет желания.

Максим прошел тест «Как правильно досрочно погашать» и набрал 10 баллов.

Причины закрытия

Кредитная карта – инструмент выдачи займа. Она может быть оформлена как отдельный вид услуг – для выдачи кредита, либо как приложение ко вкладу для лояльных групп клиентов. Пользоваться пластиком достаточно удобно, а учитывая максимальный среди российских кредиток льготный период, выгодно. Среди причин закрытия следующие:

- отпала потребность в кредитных средствах (при полном лимите на счет не начисляют проценты, но годовое обслуживание все равно взимается – 500-1500 руб. в зависимости от уровня пластика);

- если срок действия карты подходит к концу, а выпуск нового пластика подразумевает оплату комиссии;

- если планируется получить дополнительный займ в Альфа банке или любом другом кредитном учреждении, то наличие карточного кредита может повлечь снижение суммы нового займа или отказ.

Таким образом, несмотря на удобство кредитной карты, лучше закрыть ее, если кредитные средства больше не нужны. Это позволит избежать проблем с новыми, более недорогими продуктами, и затрат на оплату дополнительных комиссий.

Для полного закрытия карты необходимо написать заявление в отделении банка

Процедура закрытия

Закрытие карточного счета должно производиться при личном присутствии, поскольку, возможно, потребуется доплатить некоторую сумму на момент окончания срока действия договора. Также специалист выдаст документ о закрытии счета в Альфа банке. Рассмотрим, как отказаться от карты:

- с паспортом и пластиковой картой нужно обратиться к сотруднику и сообщить о желании закрыть счет. Стоит помнить, что лучше обращаться в то же отделение, где пластик был открыт;

- сотрудник распечатает заявление на закрытие в двух экземплярах, один из которых остается у клиента;

- заявление уходит в работу и рассматривается в течение 45 дней. По истечении данного периода карточный счет закрывается. Если сотрудники просят оплатить недостающую сумму, то стоит помнить, что это незаконно, поскольку все дополнительные платежи должны быть изъяты в день написания заявления;

- по истечении 45 дней нужно снова посетить офис и проверить отсутствие на клиенте кредитного счета;

- последним этапом является получение справки об отсутствии долгов.

Процедура достаточно простая, но ,вместе с тем, позволяющая значительно сократить расходы на кредитное обслуживание.

Закрыть пластик можно и через Интернет, однако, данная процедура позволяет лишь прекратить начисление процентов. Для полного закрытия договора нужно будет обратиться в банк. Процедура такая:

- на сайте Альфабанка нужно авторизоваться в личном кабинете;

- зайти на страницу с картами и выбрать кредитку для закрытия;

- нажать на «Закрыть карту» и подтвердить процедуру с помощью мобильного телефона.

Отметим, что заявление на закрытие уйдет в банк в электронном виде. Через 45 дней нужно посетить отделение и получить «на руки» бланк о закрытии.

Необходимо убедиться, что перед закрытием карты на ней не осталось долгов по платежам

Как закрыть кредитную карту «Альфа-Банк»?

Если решили отказаться от ненужного платёжного инструмента, недостаточно просто погасить по нему задолженность. Вам нужно известить банк о своём решении в письменной форме. Следует учитывать, что не все обслуживающие сервисы финучреждения подойдут для закрытия кредитки. Варианты, которые вам подойдут, это:

- личное посещение одного из офисов банка;

- звонок на “горячую” линию финучреждения;

- использование альфабанковского мобильного приложения;

- интернет-банкинг.

В офисе банка

Если решили лично обратиться в Альфа-Банк, процедура будет состоять из такой последовательности действий:

- Приходите в любое отделение Альфа-Банка и обращаетесь к его сотруднику.

- Пишете заявление соответствующей формы. Вам предложат заполнить бланк.

- Ждёте 45 суток, в течение которых финучреждение будет закрывать платёжный инструмент.

- По истечении указанного времени являетесь в банк или звоните на его “горячую” линию, чтобы уточнить, закрыли ли счёт, который числился за вами.

Ваше заявление с изъявлением желания закрыть кредитную карту должны, по правилам банка, принять сразу, но при условии, что вы не имеете задолженностей. Если они есть, нужно сделать следующее:

- Выясните, сколько денег задолжали.

- Посредством банкомата внесите на счёт необходимую сумму.

- Дождитесь, когда деньги будут не просто зачислены, а учтены, как сумма для погашения займа. Если платёж пребывает в статусе «hold», ваш долг ещё открыт. Ситуация меняется в течение 1-3 суток после внесения суммы.

- Когда транзакция завершится, отправляйтесь в Альфа-Банк и действуйте по описанному выше алгоритму.

Важно: если намереваетесь закрыть карту банка, не закидывайте на неё деньги. Аннулировать пластик с остатком на балансе сложнее, нежели его аналог с задолженностью.

С помощью телефона

Телефон “горячей” линии Альфа Банка 8-800 502050. Позвонив на бесплатный номер, вы можете получить консультацию менеджера о том, что нужно делать, чтобы аннулировать кредитный счёт. Однако всё равно нужно будет явиться в офис учреждения, так как заявления клиентов по телефону не принимаются.

С помощью интернет-банкинга

Удобный сервис «Альфа Клик» также не является надёжным способом закрытия карточного счёта. С его помощью вы можете узнать сумму задолженности и в режиме онлайн проконсультироваться со специалистом финучреждения. Получив важную информацию, вы будете знать, как действовать дальше.

Через приложение

Ещё один вспомогательный вариант – мобильное приложение Альфа-Банка. В нём, как и в интернет-банкинге, можно узнать всё необходимое о кредитной карте и о том, как её закрыть.

Способы закрытия кредитки в Альфа-Банке

Наиболее быстрым способом избавиться от ненужного кредитного продукта является личное обращение в отделение банка. При этом желательно обращаться за помощью в тот офис, в котором происходила выдача карты. Держателю кредитки необходимо при себе иметь пластиковый носитель (другими словами, саму карту) и документ, удостоверяющий личность.

От клиента «Альфа-Банка» потребуется лишь собственноручно написанное заявление, которое после проверки правильности указанной информации будет зарегистрировано сотрудником отделения. В случае утери кредитки дополнительно понадобится заполнить соответствующий бланк. Уничтожение карты всегда осуществляется на глазах у её держателя. При этом разрезание пластика происходит не вдоль, а поперек, чтобы на получившихся частях не остались персональные данные или магнитная полоска. Данный процесс следует контролировать во избежание повторного использования кредитки злоумышленниками. В течение 45 дней после поступления запроса от физ. лица происходит закрытие кредитного счета.

Прекратить обслуживание карты можно в онлайн режиме. Для этого потребуется воспользоваться личным кабинетом в сервисе “Альфа-Клик” или мобильном приложении “Альфа-Мобайл”.

В “Альфа-Клике” для этого нужно перейти в раздел “Счета”, навести курсор мыши на нужную карту, после чего появится кнопка “Закрыть счет”, на которую и следует нажать.

В “Альфа-Мобайл” в перечне счетов и карт нужно нажать на нужную кредитку.

Затем еще раз нажать на кнопку в виде карты и ее короткого описания. Пролистав открывшийся список в самом низу можно найти кнопку “Закрыть карту”.

С этого момента банк будет обрабатывать заявку клиента на протяжении 45 дней. По истечении данного срока физ. лицо может самостоятельно разрезать пластик на кусочки или обратиться в офис банка, чтобы данную процедуру выполнил один из сотрудников.

Закрыть карту «Альфа-Банка» можно в телефонном режиме. В часы работы горячей линии необходимо совершить звонок по номеру 8 800 200-00-00 и сообщить оператору о своем желании прекратить пользование кредиткой. Для идентификации личности могут быть заданы вопросы о персональных данных и кодовом слове, при отсутствии ответов в оказании услуги будет отказано. Если телефонная заявка принята к рассмотрению и у банка не возникло никаких претензий, через 45 дней кредитку можно будет утилизировать.

Какие документы потребуются для закрытия карт Альфа-Банка?

Отправляясь в финансовое учреждение для того, чтобы написать заявление о закрытии кредитного счёта, к которому привязана карта, возьмите с собой следующие документы:

- удостоверение личности гражданина РФ;

- ИНН;

- пластик, который хотите аннулировать.

К перечисленному нужно будет добавить заполненный и подписанный бланк заявления.

Как закрыть счёт через интернет

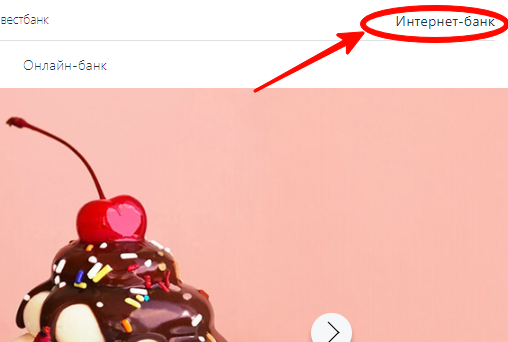

Дистанционный способ поможет значительно ускорить процесс аннулирования. Для этого на сайте банка нужно зайти в интернет-банк, вкладка которого расположена в правом верхнем углу страницы. Перейти на сайт

Закрыть счёт в Альфа-Банке через интернет можно пользователям, использующим систему Альфа-Клик. Активировать её можно в личном кабинете интернет-банка.

Через интернет можно закрыть следующие виды счетов:

- расчётный;

- зарплатный;

- Блиц;

- Мой Сейф;

- Альфа-Мини;

- АэроПлан.

Чтобы закрыть счёт онлайн для остальных банковских продуктов, необходимо личное посещение офиса банка.

После авторизации в системе Альфа-Клик выберите Ваш счёт и нажмите «Закрыть счёт». Аннулирование невозможно для сотрудников Альфа-Банка и компаний-партнёров.

Удастся ли закрыть карточку с задолженностью?

При наличии долговых обязательств перед кредитором закрыть пластик удастся только после полного погашения (отличие от того, как закрыть дебетовую карту Альфа Банка и карточку зарплатную). Платёж поступает на счёт в течение 24–72 часов при внесении средств через кассы Альфа-Банка. При оплате через другие финорганизации срок доходит до 7 дней.

После восстановления кредитного лимита пишется заявление на деактивацию кредитного счёта. Через полтора месяца следует обратиться по телефону в клиентскую поддержку Альфа-Банка, дабы удостовериться в удачном проведении операции закрытия.

Нюансы процедуры

Процедура расторжения договора с банком у физического лица и владельца компании несколько отличается.

Частным лицам

Частные лица могут аннулировать любой из вышеперечисленных счетов в интернете в личном кабинете.

По окончании процедуры клиенту необходимо дождаться 6 дней, пока банковская организация обработает заявку, затем через 45 дней расчётный счёт исчезнет из списка в личном кабинете пользователя.

Юридическим лицам

Компания должна правильно подготовить документы к аннулированию. Чтобы не затянуть процесс на долгое время, рекомендуется предварительно учесть следующие нюансы:

- Запросить выписку об остатке средств.

- Если на балансе есть деньги, перевести или обналичить их.

При переводе средств можно конвертировать их в иные валюты.

Юридические лица являются непростыми клиентами, поэтому операция имеет некоторые нюансы. Аннулирование может произойти по инициативе банковской организации, если компания в течение года не осуществляла никаких финансовых действий.

Ликвидация происходит по причине смены собственника, реквизитов, реорганизации. Поэтому Альфа-Банк вправе потребовать соответствующие документы.

Закрыть договор может только уполномоченное лицо. О прекращении сотрудничества банк или предприятие уведомляет налоговую, пенсионный фонд, страховую компанию.

Проблемы при закрытии карты

Не всегда закрытие счета проходит гладко. Рассмотрим возможные проблемы:

- процедура достаточно длительна: 45 дней на закрытие счета, во время которого банк проверяет отсутствие долгов. Если на карте есть положительный остаток средств, то их можно забрать в течение 1 месяца после закрытия счета. Невостребованные средства списываются в счет нераспределенной прибыли учреждения;

- проблема может возникнуть, если потребуется срочный займ. Здесь стоит подумать над рефинансированием и взять новый займ побольше, чтобы погасить долг на карте. Эти нюансы обязательно указываются в заявке на кредит;

- в 45-дневный период может произойти начисление платы за годовое обслуживание, и если начисленные в этот период проценты уплате не подлежат, то стоимость обслуживания нужно погасить. Чтобы избежать этого, лучше заранее проконсультироваться с сотрудником банка;

- если нет возможности оплатить сумму полностью, то можно действовать следующим образом: либо оплачивать 5% от суммы займа ежемесячно, либо погашать большие сумму (чем меньше сумма основного долга, тем меньше ежемесячный платеж);

- при возврате долга стоит помнить, что пропускать платежи нельзя, тогда закрыть карту получится гораздо быстрее. При перечислении текущего платежа, часть суммы уходит на погашение процентов, а часть – на счет кредитного лимита. Долг считается закрытым, когда на счете находится полная сумма лимита;

- если после 45-дневного периода кредитные данные не удалены из базы компьютера, то нужно написать заявление на имя руководителя отделения и разобраться в сложившейся ситуации. Данный факт может иметь вид претензии к банку.

Срок на рассмотрение претензии в Альфа банке составляет 8 дней. Если карта так и не будет закрыта, то следующим шагом должна стать подача досудебной претензии в банк. При неблагонадежных действиях сотрудников банка, можно разместить отзыв на любом крупном банковском портале.

Таким образом, перед тем, как закрыть карту Альфа банка, нужно уточнить все нюансы данной процедуры. Работа с кредитным пластиком в корне отличается от дебетового, и требует от владельца специальных знаний. В любом случае дополнительную информацию можно узнать у сотрудников либо по телефону «горячей линии».

Что вам вручат при закрытии кредитной карты Альфа-Банка?

Когда пройдёт срок 45 суток, и вам сообщат, что карта аннулирована, стоит подойти в отделение и попросить справку о том, что ваш счёт закрыт. Этот документ лучше отложить в семейный архив на хранение, чтобы избежать возможных проблем в будущем.

Некоторые финансовые учреждения взимают со своих клиентов небольшую плату за такую справку.

Какой счёт закрыть не получится

Аннулировать можно не любой счёт. Некоторые из них запрещено закрывать:

- с отрицательным балансом;

- с неисполненными заявками по картам;

- участвующий в действующей сделке;

- если другие счета в Альфа-Банке отсутствуют;

- зарплатная карта сотрудника Альфа-Банка;

- брокерский;

- с неснижаемым остатком;

- если к нему прикреплено больше 3 карточек;

- использующийся для совершения текущих финансовых действий.

Данные ограничения касаются в основном юридических лиц. Для частных лиц единственное условие, запрещающее закрыть карту — минусовой баланс.

Для оперативного закрытия расчётного счёта пользователям рекомендуется воспользоваться услугой дистанционного аннулирования. Полная процедура расторжения договора занимает 45 суток. Перед процедурой рекомендуется подробно ознакомиться с условиями закрытия, а также со списком счетов, не подлежащих аннулированию.

Вы можете поделиться личным опытом закрытия счетов или карт, а также оставить отзывы в комментариях.

Как закрыть карту Альфа-Банка: дебетовую, зарплатную

Зарплатные карты, предлагаемые Альфа банком, являются простым и удобным решением для тех работников, чья зарплата перечисляется на банковский счет. Владелец такой карточки может быть уверен в сохранности своих денег, т.к. они будут защищены высокотехнологичными системами безопасности.

Немаловажным является и то, что компания может предложить своим клиентам высокий уровень обслуживания:

- смс-оповещения,

- онлайн банкинг,

- доступ к счету даже при потере банковской карты и многие другие дополнительные опции.

Среди них многочисленные предложения по приумножению денег, которые остаются на карточке – определенную сумму остатка можно перевести на накопительный счет, куда будут начислены проценты

Помимо этого, если вы рассчитываетесь картой за крупные покупки в фирмах, являющихся партнерами банка, можно рассчитывать на всевозможные скидки и бонусы, а сдача также будет направлена на депозит.

Вы можете заказать себе классическую, золотую, партнерскую или премиальную дебетовую карту для получения зарплаты. Минимальная стоимость пакета услуг составит 89 рублей в месяц по тарифу «Эконом».

Вы можете подать заявку на получение зарплатной карты только в отделении Альфа-банка, предварительно рекомендуем получить консультацию о тарифах по телефону горячей линии — 8 800 2000-000.

- Дебетовая карта с Кэшбэком до 10% от Альфа-Банка →

- Закрытие в отделении Альфа-Банка

- Закрытие через Интернет

- Закрытие по телефону

- Закрытие дебетовых и зарплатных карт

- Операции с доступом к карте

- Блокировка по телефону

- Что делать, чтобы разблокировать

- При аресте приставами за просрочку

- Приостановка зарплатной карты

- Как правильно закрыть дебетовую карту?

- Закрытие дебетовых карт в некоторых банках России

- Условия по банковским картам с кэшбэком

- Дебетовая карта

- Кредитная карта

- Как посчитать свой кэшбэк по кредитной карте? Пример расчета

- Обязательные условия для получения кэшбэка

- На что еще обратить внимание?

- Преимущества cashback карт

- Если у карты истек срок действия

- Если вы хотите сменить зарплатный банк

- Как начинается работа с картой Альфа-банка

- Активация карты Альфа-Банка через интернет

- Активация карты Альфа-банка через банкомат

- Активация зарплатной карты

- Активация карты World of Tanks (WOT)

- Начисление баллов

- Тратим баллы

- Преимущества

- Законопроект об обязательных выплатах на карту МИР

- Что такое карта Сбербанка МИР для бюджетников и в чем отличие от Visa и MasterCard?

- Виды карт, условия получения и тарифы

- Плюсы и минусы

- Как оформить карту МИР в Сбербанке

- Отзыв редакции

- Похожие статьи

- Виды кредитных карт «100 дней без %»

- Стандартная карта Classic

- Карта типа Gold

- Карта типа Platinum

Дебетовая карта с Кэшбэком до 10% от Альфа-Банка →

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке

. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью

. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке

. Другие записи на эту тему ищите здесь

Закрытие в отделении Альфа-Банка

Это самый надежный способ аннулировать платежное средства. Тут возможны два варианта:

1. При отсутствии задолженности. В данном случае клиенту необходимо написать заявление в соответствии с предоставленной сотрудником формой. Далее, карточный счет автоматически закроется через 45 дней . По истечению данного срока стоит связаться с оператором горячей линии по телефону 8 800 200-00-00 и убедиться в успешности завершения процедуры.

2. При наличии задолженности. Если у клиента остаются какие-либо обязательства перед банком, то закрыть пластик возможно лишь после их полного погашения, т.е. по достижению нулевого баланса путем его пополнения на недостающую сумму.

В среднем платеж поступает в течение 24-72 часов. При оплате через другие финансовые организации срок может увеличиться до 5-7 дней. После восстановления кредитного лимита следует написать заявление на закрытие кредитного счета. Спустя 45 дней, как и в предыдущем случае, нужно будет позвонить на горячую линию Альфа-Банка, чтобы убедиться в успешности операции.

Закрытие карты может быть осложнено следующими факторами:

- Длительный срок проведения операции. 45 дней – стандартный срок закрытия любых счетов, в том числе кредитных. Поэтому следует заранее продумать данное действие, особенно если оно производится с целью дальнейшего оформления потребительского займа или ипотеки.

- Стоимость обслуживания. Даже если пластик не использовался клиентом, но стоимость годового обслуживания была списана, то закрыть счет будет невозможно вплоть до внесения оплаты.

- Наличие исполнительного производства, возбужденного в отношении клиента. Если существуют задолженности по алиментам, оплате коммунальных услуг или кредитам в других банках, то счет может быть арестован. Соответственно, блокировка всей суммы или ее части не позволит осуществить операцию по закрытию пластика.

- Поступление средств. Если на карте присутствует сумма сверх лимита, то процедура будет сорвана.

Читайте также: Как восстановить кодовое слово Альфа Банк?

По истечению вышеуказанного срока можно обратиться в офис Альфа-Банка для получения справки, подтверждающей отсутствие у клиента обязательств перед банком.

Закрытие через Интернет

Несмотря на многофункциональную систему онлайн-банкинга «Альфа-Клик», возможность закрытия карты через интернет в нем не предусмотрена. С помощью данного ресурса можно лишь временно заблокировать карту, что актуально в случае:

- утраты пластика (потерян, украден, испорчен);

- если вы столкнулись с мошенниками в интернете;

- необходимости временного приостановления расходных операций.

Если клиент планирует полностью отказаться от карты, то заблокировать ее будет недостаточно, так как начисление годового обслуживания, процентов, штрафов и комиссий в этом случае не прекращается.

Закрытие по телефону

На сегодняшний день Альфа-Банк не предоставляет клиентам возможности закрытия пластика по телефону 8 800 200-00-00 . Однако, связавшись с оператором, можно:

- узнать сумму задолженности по счету;

- уточнить дату ближайшего обязательного платежа;

- получить отчет о потраченных за текущий период средствах;

- заблокировать карту или уточнить причины ее блокировки.

Таким образом, единственный способ прекратить действие пластика – обратиться в отделение Альфа-Банка.

В исключительных случаях возможно направить кредитную карту и заявление на закрытие по почте заказным письмом с уведомлением.

Закрытие дебетовых и зарплатных карт

Аналогичная процедура, применяемая в отношении дебетового счета, более проста.

Для закрытия дебетовой карты клиенту нужно совершить следующие действия:

- Уточнение баланса. В случае, если на счете остались личные денежные средства, их необходимо снять. Даже небольшой остаток станет помехой. И, напротив, при наличии задолженности (технической овердрафт, списанное годовое обслуживание, последствия конвертации валют), счет необходимо пополнить до нулевого баланса.

- Закрытие. Операцию также можно осуществить только в банковском отделении.

Перед тем, как закрыть зарплатную карту, необходимо также уточнить особенности её пользования. А именно:

- В некоторых случаях она закрывается автоматически при увольнении сотрудника. Клиенту достаточно убедиться в успешности операции через 45 дней. Дополнительного обращения в банк или письменного заявления не требуется.

- Пластик может перейти в разряд личных и становится платным для клиента. Продуктом можно продолжать пользоваться, оплачивая годовое обслуживание согласно тарифам банка. Если данный вариант не актуален, то прекратить работу карты можно путем обращения в отделение банка. В остальном процедура закрытия зарплатного пластика идентична закрытию дебетовой карты.

Читайте также: Обзор кредитной карты беспроцентной рассрочки Совесть

Следует отметить, что после смены места работы не стоит спешить с отказом от пластика: работодатель может перечислить премиальные денежные средства или произвести перерасчет, а совершаемая операция повлечет изменения баланса, что станет помехой для прекращения работы счета.

Операции с доступом к карте

Доступ к карте клиента — дебетовой или кредитной — важный вопрос безопасности не только для банка, но и для владельца денежных средств, на хранящихся на таких картах.

Блокировка по телефону

Клиенту Альфа-Банк рекомендуют заблокировать карту в таких случаях:

- Карту украли;

- Карточка потеряна;

- Застряла в банкомате;

- Посторонние могли увидеть ПИН-код или иные секретные сведения (пароль в онлайн банк, например);

- Подозрение мошеннических действий со счетом (произошло списание некой суммы или иная операция без участия владельца карты).

Сегодня есть несколько способов, как заблокировать карту Альфа-Банка: по телефону, через онлайн-банк, в офисе. Телефон более доступен при возникновении одного из описанных случаев, особенно когда закрыть доступ требуется экстренно. Чтобы после разблокировать продукт потребуется озвучить по телефону некоторые персональные данные для идентификации.

Обычно, при утрате карты, если клиент ожидает, что сможет ее найти, он не торопится с деактивацией, не желая после проходить длительную обратную процедуру. Но при этом возможно попадание карты в руки посторонних, которые смогут использовать размещенные на ней деньги. Лучше подстраховаться и заблокировать карту, а при ее обнаружении снова активировать.

Что делать, чтобы разблокировать

Чтобы самостоятельно выполнить деактивацию, нужно в Альфа-Клик зайти в раздел Карты, навести курсор на наименование карточки и выбрать Заблокировать. Если через интернет или по телефону карта Альфа-Банка была заблокирована, как разблокировать ее подскажет интерфейс Альфа-Клик. Потребуется выполнить аналогичные действия, но выбрать Разблокировать.

Если же карта осталась в банкомате, необходимо сразу позвонить на горячую линию (телефон указан на аппарате) и сообщить о проблеме. Сотрудник может порекомендовать заблокировать продукт с целью повышения безопасности. Если же пластик остался в банкомате другого банка, следует сразу Заблокировать карту, так как ее путь будет более долгим и пройдет через руки многих сотрудников разных учреждений. Сделать это лучше на месте по телефону.

При аресте приставами за просрочку

Наиболее неприятная ситуация возникает, когда приставы заблокировали карту Альфа-Банка. Происходит подобное при наличии у клиента определенных обязательств перед кредитными учреждениями или частными лицами, которые его обязали выплатить через суд, а контроль за исполнением возложен на приставов.

При этом блокируют зарплатную карту с тем, чтобы определенная часть от поступлений направлялась на погашение долга, а не изымалась владельцем для личного использования.

Обратите внимание, если приставы заблокировали карту Альфа-Банка за просрочку, самостоятельно активировать ее не получится. Должно произойти закрытие обязательств и процедура снятия ареста со счетов должника.

Столкнувшись с тем, что Альфа-Банк заблокировал кредитную карту за просрочку, потребуется одним из предложенных для пополнения способов расплатиться с долгами, после чего карте вернут прежний статус.

Стоит помнить, что для выплат по кредитной карте предлагается льготный период для погашения без процентов. После происходит начисление процентов, а за просрочку полагается дополнительный штраф. В связи с чем, задолженность может достигнуть значительной суммы. Чтобы не доводить до блокировки, лучше погашать долг частично, по мере возможности. Так Альфа-Банк видит стремление заемщика выполнять свои обязательства и блокировать карту за просрочку не будет.

Приостановка зарплатной карты

Чтобы Альфа-Банк заблокировал зарплатную карту, у него должны быть веские основания, основанные на решении суда, действиях приставов или собственной аналитики.

Зарплатную или обычную дебетовую карту сотрудники Альфа-Банк могут заблокировать без предупреждения в таких случаях:

- Произошло нетипичное действие со счетом (сумма перевода, снятия, оплаты в разы превышает систематические операции);

- Многочисленные попытки провести какую-то невыполнимую процедуру (оплатить в интернет-магазине, снять наличные свыше лимита);

- В Альфа-Банк поступило сообщение о найденной карте (например, от работника магазина, где клиент ее забыл);

- Три раза не верно введен ПИН-код.

Обратите внимание, разблокировать зарплатную дебетовую карту рекомендуется в отделении. При себе нужно иметь паспорт. Также необходимо назвать несколько последних операций, проводимых по карте, и их суммы, чтобы удостовериться в том, какие процедуры выполнены посторонними.

Попробовать активировать зарплатную карту стоит через Альфа-Клик. Если блокировка не связана с попыткой мошенничества или иными неприятными моментами, самостоятельно вернуть доступ к счету получится.

Получить дебетовую карточку — дело нехитрое. Кредитные организации делают всё для упрощения и ускорения этой процедуры. А вот правильно расстаться со ставшей ненужной картой может оказаться несколько сложнее.

Иногда пластиковые карточки приходится закрывать лишь из-за того, что бумажник распухает до совсем уж неприличных размеров. Да и плата за обслуживание множества карт составляет существенную сумму. При этом хитрые банкиры постоянно придумывают новые карты, с более привлекательными комиссиями, кэшбэком (кстати, рекомендуем прочитать, как пользоваться кредиткой с cash-back hbon.ru/kak-polzovatsya-kreditkoj-s-cash-back) и различными бонусами.

И всё таки, нужно ли закрывать дебетовую карту? Конечно да! Выкинуть и забыть – не лучшая стратегия касательно ненужных карточек. Даже если вы выгребли с них остаток денег, банки будут продолжать оказывать вам свои платные услуги и в результате вы окажетесь должны им какие-то суммы. Можно, разумеется, просто заблокировать дебетовую карту, обратившись в колл-центр, но счета-то никуда не денутся, и через год-два вам могут начать названивать коллекторские агентства.

Как правильно закрыть дебетовую карту?

Итак, правильный процесс заключается в следующем: вы обращаетесь в банк с заявлением о закрытии карты и получаете справку о закрытии карточного счёта. Именно так мы поступили с несколькими «тестовыми» картами и далеко не со всеми из них всё прошло гладко.

1. Первый звоночек был при закрытии пластика Instabank. Первый бесплатный год обслуживания заканчивался и от карточки подходила пора избавляться.

При оформлении никаких проблем не было – её к нашему офису привёз курьер. Для закрытия же, как оказалось, необходимо было обязательно явиться лично в офис банка ВПБ, причём только в центральный – на Кантемировскую улицу, что почти отовсюду — путь неблизкий.

2. Ещё веселее получилось с картой банка «Уралсиб». ПИН-код для пластика за ненадобностью был забыт и утерян, а кое-какие средства остались. Конечно, 200 рублей — небольшая сумма, но роль она сыграла почти роковую.Выяснилось, что снять деньги в «Уралсибе» по паспорту нельзя. Если быть точным, то можно, но надо дополнительно себя идентифицировать с помощью введения ПИН-кода. Закрыть карточный счёт с остатком денег тоже невозможно. Остаётся перевыпустить карту. Но неименных карточек в отделении не оказалось, а перевыпускать именную стоит денег и требует несколько дней.

Впрочем, выход нашёлся – эти двести рублей мы вывели на привязанный к пластику номер телефона. Однако и на следующий день сумма всё ещё числилась на счёте и закрыть карточку было нельзя. И спустя 4 дня тоже. Только спустя неделю карточный счёт обнулился и пластик был благополучно закрыт.

Эта история подтолкнула нас к мысли собрать определённую статистику по крупнейшим банкам России. Узнать процедуру закрытия дебетовых карт, выяснить, какие банки упростили этот процесс для клиентов, а какие, напротив, постарались затруднить. Уточним, что речь именно о дебетках — с кредитками история другая.

Закрытие дебетовых карт в некоторых банках России

Для сбора информации мы обзвонили 20 крупнейших банков и задали их сотрудникам ряд вопросов. Мы интересовались, как подаётся заявление на закрытие пластика, как закрывается карта со снятием остатка средств без самой карточки на руках, как можно получить бумагу, подтверждающую закрытие счёта, и сколько это занимает времени.

1. Держателям карт Бинбанка и Россельхозбанка придётся обращаться в тот офис, где они эту карточку оформляли, что иногда неудобно. Но Россельхозбанк, АКБ «Россия» и Альфа-Банк сразу выдают документ о закрытии счёта, то есть клиенту не нужно будет приходить за ним спустя полтора месяца, как во многих других кредитных учреждениях.

2. В Райффайзенбанке такие справки вовсе не выдаются. Сотрудники мотивируют это тем фактом, что у них бесплатное ведение счёта. Зато могут выдать расписку о сдаче пластика.

3. МДМ Банк и ВТБ24, как оказалось, без карточки деньги не выдают. Впрочем, выдать могут, но только через 30 и 45 дней после написания заявления соответственно. В этих банках, судя по всему, будет быстрее перевыпустить карту, а только потом закрыть.

4. В Сбербанке, по уверению сотрудника колл-центра, могут выдать средства и без пластика, но если карточный счёт ведётся в данном отделении. Обратившись в другое отделение, надо будет ждать 3 дня.О том, как перевести деньги на карту Сбербанка, читайте на нашем сайте.

5. Из опрошенных самые свободные условия оказались в Ситибанке – здесь заявление разрешается подавать без визита, по факсу. Средства снимаются в кассе в день обращения (разумеется, тут факсом не отделаешься), справка выдаётся спустя несколько дней, по словам работника контакт-центра – в течение недели.

Остаётся лишь пожелать, чтобы и остальные банки подумали насчёт того, как упростить клиентам такую элементарную, по сути, операцию, какой должна являться закрытие дебетовой карточки.

Условия по банковским картам с кэшбэком

Кэшбэк в Альфа-Банке начисляется не по всем картам. Есть специальная серия, которая называется Cash Back. В этой серии можно оформить себе дебетовую карту или кредитную карту. У них очень схожие условия, о которых мы поговорим далее.

Основные тезисы, характерные для карт Cash Back:

- Альфа-Банк возвращает 10% на купленное на любой АЗС топливо.

- 5% от стоимости чека во всех кафе, барах и ресторанах.

- 1% за все остальные покупки.

- Деньги будут возвращены лишь в том случае, если сумма расходов, установленная банком, достигнута в течение месяца.

Дебетовая карта

Условия для дебетовой карты несколько отличаются в зависимости от подключенного пакета услуг:

- Оптимум – банк готов ежемесячно возвращать 2000 рублей с покупок, годовая сумма – до 24 000 рублей, а бонусом станет беспроцентное обслуживание в банкоматах и при переводе с карты на карту в банка-партнерах.

- Комфорт – 3000 рублей можно получить обратно на счет ежемесячно и до 36 000 рублей ежегодно, а к беспроцентному обслуживанию в банках партнерах добавляется и возможность не платить комиссию при оплате штрафов ГИБДД и коммунальных квитанций.

- Максимум+ – максимальная сумма возврата составит 5000 рублей в месяц и до 60 000 рублей в год. Этот пакет подходит путешественникам – дополнительные бонусы ждут их в аэропортах и железнодорожных вокзалах, а также при заказе трансфера. Главное преимущество – возможность обналичивания денег в банкоматах других стран без взимания комиссии.

Есть и дополнительные бонусы – до 6% начисляется на остаток по счету, а для любителей путешествовать доступна дополнительная скидка до 15% у партнеров Альфа-Банка по всему земному шару. Не забывайте, что общая ежемесячная сумма всех покупок должна быть не меньше 20 000 — 30 000 рублей в зависимости от пакета. Чем больше из этих денег будет потрачено на автозаправках и в барах, тем выше окажется ваша прибыль.

При наличии счета, дебетовую карту кэшбэк можно заказать онлайн через личный кабинет или в любом отделении Альфа-Банка.

Кредитная карта

Карта предлагает длительный период беспроцентного кредитования – до 60 дней, процентная ставка стартует от 25,99% годовых, выпускается бесплатно. Накопительная программа действует так же — на АЗС и в ресторанах, и составляет 10 и 5 процентов соответственно. Ежемесячная общая сумма покупок должна быть не менее 20 000 рублей.

Читайте также: Обзор способов снять наличные без комиссии с карт Альфа-Банка

Как посчитать свой кэшбэк по кредитной карте? Пример расчета

7 500 бензин (10%) + 7 500 рестораны (5%) + 5 000 любые траты = 1125 рублей возврата

Период расчета составляет один месяц. За этот срок картой необходимо расплатиться на сумму не менее 20 000 рублей, из них 7 500 рублей будет потрачено на топливо и столько же на еду в заведениях общепит. Оставшиеся 5 000 рублей – на любые другие траты. В этом случае ваш кэшбэк составит 1125 рублей. (Не обязательно питаться или заправляться именно на эту сумму – цифры для примеры взяты произвольно.)

Обязательные условия для получения кэшбэка

Есть важное условие – ежемесячно сумма покупок с использованием карты должна составлять не менее установленной банковскими правилами. Эта сумма зависит от типа карты и составляет в районе 20 000 — 30 000 рублей. Если в определенный месяц ваши траты составили меньшую сумму, то в этом месяце кэшбэк вам начислен не будет. Кстати, эти обязательные 20 — 30 тыс. рублей могут частично или даже полностью состоять из трат на покупки с начислением кэшбэка, так что если вы имеете регулярные траты по той или иной категории кэшбэка, то такая карта может быть очень выгодной.

Также для возврата денег есть верхняя ограничительная планка. Фактически, ваш кэшбэк в Альфа-Банке может составить примерно от 20 до 60 тысяч рублей ежегодно, или около 2-5 тысяч рублей ежемесячно, в зависимости от выбранного пакета и программы. Если вы набрали в том или ином месяце кэшбэка на большую сумму, то выплачена вам будет только максимальная сумма.

Также нужно помнить, что годовое обслуживание у карт платное и составляет 1200 рублей в год. Владельцам зарплатных карт платить за получаемую выгоду не придется, достаточно лишь обратиться к работодателю для дополнительного выпуска такой карты.

На что еще обратить внимание?

- Неправильный подсчет возможного возврата часто становится причиной недовольных отзывов о картах Альфа-Банка с кэшбэком. Некоторые жалуются на задержки выплат или на то, что сумма оказалась меньше ожидаемой. По факту, никакого обмана нет – причиной разочарований часто оказывается невнимательность – ведь процент возвращается не со всей потраченной суммы, а только за бензин и рестораны, к тому же и перечисления накопленного процента на следующий же день банк не обещает.

- Обратите внимание, что деньги могут поступить на счет с отсрочкой, по правилам допустимо их перечисление до последнего дня следующего месяца.

- Не путайте карту кэшбэк с другими продуктами. Программы, где оплата происходит не рублями, а милями и баллами, также широко представлены в Альфа-Банке. Это специальные карты, где помимо накопления бонусов есть и довольно ощутимые скидки для владельцев.

Преимущества cashback карт

вам гарантировано возвращают процент от стоимости покупки, если вы не нарушаете условий и правил;

не обязательно покупать кучу вещей, есть банки, которые дают кэшбек за оплату услуг: коммуналку, интернет, кредиты, бронирование отелей, заказ билетов;

удобство получения кэшбэка: если вы пользовались кэшбэк-сервисами раньше, то знаете, как сложно там получить деньги. Сначала средства переводятся на ваш аккаунт, затем накапливаются до определенной суммы и только потом их можно перевести на карту. С кэшбэк картой таких операций нет — деньги зачисляются сразу на ваш счет;

обычно вас информируют о скидках и акциях, которые суммируются с кэшбэком, получается двойная выгода;

безналичный расчет: вам не нужно стоять в очереди к банкомату или платить проценты за снятие денег;

карты с кэшбэком бывают не только дебетовыми, но и кредитными;

их можно оформить в онлайн-режиме.

Если у карты истек срок действия

Любая банковская карточка имеет срок действия, который отражен на ее лицевой стороне (в формате месяц/год). Когда последний месяц действия истекает, пластик автоматически блокируется, поэтому использовать карточку для обналичивания или оплаты товаров и услуг будет невозможно. При этом не стоит переживать за зарплату, она все равно будет зачислена: блокируется сам пластик, со счетом ничего не происходит.

Порядок замены прост:

- Необходимо обратиться в обслуживающий карточку банк с паспортом. Саму карту можно не брать.

- После составления заявления вам говорят, когда можно прийти за готовой карточкой. Срок изготовления может занять 2-7 дней.

При блокировке карты вы не теряется доступ в онлайн-банк. Вы также можете заходить в систему и совершать различные платежные операции.

Если вы хотите сменить зарплатный банк

Если обслуживание в рамках зарплатного проекта вас не устраивает, вы можете сменить банк. Например, это может быть актуальным, если в вашем городе нет офиса зарплатного банка: это крайне неудобно, для замены карточки и других операций приходится далеко ездить. Также не удобно, когда у обслуживающего банка мало банкоматов.

Согласно трудовому кодексу работник вправе самостоятельно решать, через какой банк он будет получать заработную плату. Чтобы заменить обслуживающее учреждение, необходимо выполнить следующие действия:

- Выбрать банк, оформить в нем дебетовую карту, получить на руки полные реквизиты привязанного расчетного счета.

- Обратиться в бухгалтерию работодателя, написать соответствующее заявление, приложив новые реквизиты для перевода заработной платы.

- Возможно, потребуется составление и подписание дополнительного соглашения.

После выполнения этих действий следующую заработную плату вы получите уже на новую карточку. Но обратите внимание, что подать заявление в бухгалтерию нужно минимум за 5-10 дней до следующего перечисления зарплаты.

Прежнюю зарплатную карточку необходимо сразу же закрыть. Как только она выходит за рамки обслуживания зарплатного проекта, появляется плата за ее обслуживание. Чтобы не оказаться должным, необходимо своевременно написать заявление на закрытие счета. Это делается только в офисе банка, при себе необходимо иметь паспорт.

Овердрафт по карте: использование услуги и ее подключение

Овердрафт по карте – это коварная банковская услуга. С одной стороны, она помогает не остаться без денег, когда свои средства на картсчете закончились, с другой может стать причиной дополнительных финансовых потерь. Что же это такое овердрафт и как и…

Проблемы при использовании банкоматов и способы их решения

Банковские карты как дебетовые, так и кредитные невозможно представить без использования банкоматов. Снятие и внесение денежных средств, переводы и оплата различных услуг – все это доступно при их корректной работе. В реальной жизни при использовании…

Выбираем виртуальную карту

Некоторые банки и электронные системы предлагают гражданам открыть виртуальную дебетовую карты. Зачастую это платежный инструмент VISA Virtual и Masterсard Virtual, который не имеет физического носителя и фактически является набором цифр, благодаря ч…

Льготный период по карте и методы расчета

Льготный период позволяет использовать заемные денежные средства по банковской карте без начисления процентов и взимания иных платежей. Правильный расчет и погашение задолженность в указанный период позволяет покупать товары и иным образом расплачива…

Как выгодно снять наличные с кредитной карты

Кредитная карта — финансовый инструмент, разработанный для оплаты товаров и услуг в безналичной форме заемными средствами. Снятие наличных хотя и возможно, но крайне не выгодно клиенту. В рамках настоящей статьи проанализируем условия снятия наличных…

Как правильно закрыть банковскую карту

Алгоритм закрытия банковской карты зависит от ее типа. Дебетовые карточки закрываются проще и быстрее, чем те, к которым подключена кредитная линию. В любом случае обязательно нужно пройти процедуру закрытия прикрепленного к карточке счета, иначе вы …

Как начинается работа с картой Альфа-банка

Банковскую карту для полноценной работы с ней необходимо активировать, это касается не всех карт, но если возникла такая необходимость давайте разберем несколько простых способов активации.

Активация карты Альфа-Банка через интернет

Клиенты спрашивают: когда появится онлайн активация карты «Альфа-банка»? Через Интернет не безопасно передавать данные. Возможно, поэтому руководство принимает решение о запрете на услугу активации через интернет.

На официальной страничке в сети Альфа-Банк размещает данные контактного центра (call-center). Посмотрите на свой «пластик» и 16-значный номер на нём. Его спросит оператор при активации. Менеджер дополнительно уточнит ваши имя, фамилию и прочие паспортные данные. Не забывайте, что банковскому специалисту нужно ваше кодовое слово. Для подстраховки запишите активирующий карту пароль в надежном месте. В противном случае, счёт так и останется «мёртвым».

Активация карты Альфа-банка через банкомат

Если банкомат Альфа-Банка находится в удобном для вас месте и работа с ним не вызывает у вас никаких затруднений, то активировать карту можно через него.

Инструкция по активации через банкомат:

- «Пластик» попадает внутрь

- Вводится PIN

- Клиент просит «Баланс». Это простая операция. Вам её достаточно.

- Банкомат «предложит» печатный вариант. Ответьте утвердительно.

- Далее выбор — «продолжить» или забрать вашу карточку.

- А вот теперь самое время не продолжать. Вы уже всё сделали для активации, осталось только вовремя вынуть «пластик».

Если думаете, что для вас это слишком сложно, дайте задание консультанту. Он обязательно покажет, как пользоваться банкоматом и проконтролирует правильность ваших действий.

Активация зарплатной карты

Вы являетесь сотрудником организации и идёте снять деньги с нового «пластика» (конечно, в «Альфа-банк»)?

Активация зарплатной карты ещё не произошла, если банкомат упорно отказывает в выдаче наличных.

Возможно, у вас не завершена процедура регистрации и привязки персональных данных. Вопрос решается звонком в call-center или личной встречей с банковским служащим.

Бывает, что заявление-анкета клиента отсутствует и кодового слова он не знает. Тогда специалист банка должен выдать форму для заполнения на новую карточку. Выясняйте, как обстоят дела с активацией. Помните, что до разрешения ситуации зарплата так и останется на карте.

Активация карты World of Tanks (WOT)

Кто играет в World of Tanks, тот знает о «золотых» бонусах. Платите по карте и пополняете запасы «золота». Заманчиво?

Пошаговая инструкция по активации карты от сотрудника Альфа-Банка

А работает это так:

- Вы заказываете карту WOT;

- Активируете её;

- Платите за товары, коммунальные услуги, мобильную связь, и т.д.;

- За месяц вы совершаете операции и в следующем – получаете бонусами до 8,5% на свой «золотой» игровой счет.

Активация такой карты — это простейшая привязка номера карты к игровому аккаунту. Всё предельно понятно. На лицевой стороне карты вы увидите бонусный номер (под именем и фамилией держателя карты). Его следует ввести в специальную форму на сайте Wargaming.net.

Порядок начисления баллов и другие условия отличаются в зависимости от типа карты: дебетовая, кредитная или предоплаченная.

Курс начисления баллов:

- в магазинах Перекресток — 3 балла/10 руб.

- в других магазинах — 1 балл/10 руб., по кредитной карте — 2 балла/10 руб.

- в категории «Любимые продукты» супермаркета Перекресток — 7 баллов/10 руб., для предоплаченной карты — 6 баллов/10 руб.

Кроме этого, после совершения первой покупки начисляется приветственный бонус: 2000 баллов по дебетовой карте и 5000 баллов по кредитной карте.

Потрать баллы с карты можно в сети «Перекресток», оплачивая ими любые покупки. Курс — 10 баллов/1 руб. Таким образом, на приветственный бонус по дебетовой карте можно будет отовариться на 200 руб., а по кредитной карте на 500 руб.

За год активного использования карты, например, при ежемесячных тратах около 15 000 руб. в магазинах «Перекресток» и таком же уровне трат в других магазинах, можно скопить около 75 000 баллов, что в переводе на рубли — 7 500 руб. Это в 15 раз больше стоимости годового обслуживания карты.

«Зарплатные» карты обладают всеми функциями и достоинствами обычных дебетовых карт, но имеют и определенные достоинства:

- Оформление карты, ее выпуск и обслуживание для клиента бесплатны, стоимость некоторых услуг также снижены. При этом владелец также может рассчитывать на бонусы при покупке и некоторое увеличение средств, если на карте ежедневно будет храниться определенная сумма.

- Поскольку через банк ежемесячно проходит определенная сумма денег, он имеет представление о финансовых возможностях клиента. Это позволяет владельцам карт претендовать на более выгодные условия при получении кредита или на увеличение лимита при владении кредитной картой.

- Некоторые банки предлагают владельцам воспользоваться услугой овердрафта. Это небольшой кредит на короткий срок, которым может воспользоваться клиент с зарплатной картой, если у него внезапно возникли проблемы с деньгами. Погашение такого долга и процентов по нему будет происходить за счет поступающих на карту денег.

Обычно сумма овердрафта не превышает сумму зарплаты клиента: это позволяет банку быть уверенным в том, что сумма будет погашена с первой же зарплатой. При этом с клиента удерживается небольшой процент, но он существенно ниже, чем у кредитных карт.

Обратите внимание: банк не подключает услугу овердрафта самостоятельно – клиент должен написать заявление.

Пока сотрудник работает в компании и получает зарплату, все расходы по карте оплачивает организация. Как только договор с работодателем расторгнут, обслуживание карты должен оплачивать владелец карты, и банк может списать деньги за годовое обслуживание.

Поэтому сразу после увольнения рекомендуется обратиться в банк и заблокировать карту, если она больше не нужна.

Многих клиентов интересует, может ли банк заблокировать зарплатную карту, когда сотрудник увольняется. Без согласия владельца карты банк не блокирует ее.

При желании клиента, карту можно использовать как обычную дебетовую (она будет отличаться от зарплатной отсутствием регулярных поступлений) или вернуть работодателю.

Возможно, Вам будет также интересна статья о валютных дебетовых картах.

Возможно, Вам будет также интересна статья о валютных дебетовых картах.

Статью о банковских картах для пенсионеров читайте здесь.

Зарплатные карты позволяют работодателям выдавать сотрудникам деньги, не связываясь с перевозом крупных наличных сумм от банка к фирме. Они также являются дополнительной гарантией того, что клиент платежеспособен: это позволяет банкам предлагать более выгодные условия кредитования или большие суммы.

Смотрите видео, в котором разъясняется, может ли банк заблокировать зарплатную карту, и что делать в этом случае:

Законопроект об обязательных выплатах на карту МИР

26.04.2017 года в Совфеде был одобрен законопроект, согласно которому все выплаты гражданам из государственного бюджета, должны осуществляться на карты МИР. Согласно документу, все работники бюджетной сферы должны начать получать зарплату по российскому пластику до 30 июня 2018 года.

В законопроекте указано, что с 1 июля 2017 года, при обращении за карточкой для получения заработной платы, банк больше не может выдавать бюджетнику Visa и MasterCard — только российский «МИР».

Давайте подробнее разберемся, какие категории граждан будут переведены на российскую платежную систему:

- пенсионеры — до 2020 года банки постепенно заменят/выдадут имеющиеся карточки Про100, Социальная для пенсионеров на продукт МИР

- госслужащие и работающие в бюджетной сфере граждане РФ — до 30.06.2018 года

- получатели различных пособий и выплат (детские, по инвалидности, участникам боевых действий и т.д.)

60 млн российских граждан получают выплаты из государственного бюджета, фонда социального страхования.

Из них: 41 млн человек — получают пенсионные выплаты, 16.5 млн человек — являются государственными служащими и работниками бюджетных учреждений.

Получателям каких выплат не нужно будет получать карточку:

- единоразовые выплаты пособий

- получатели налогового вычета

- граждане, получающие непериодическую компенсацию

Хочется отметить, что законопроект обязывает предприятия сферы обслуживания с оборотом более 40млн.рублей/год перейти на терминалы нового поколения, поддерживающих расчет по новым картам. То есть, гражданам не стоит переживать, что расплатиться МИРом будет сложнее, чем, например, Визой.

Что такое карта Сбербанка МИР для бюджетников и в чем отличие от Visa и MasterCard?

МИР — современная пластиковая карточка, выпускается российскими банками уже более года. Наибольшее распространение в начале кампании по выпуску она получила в Республике Крым и городе Севастополь, где присутствуют банки, не имеющие возможности выпускать карты Виза и МастерКард.

Ведущие банки Крыма, такие как РНКБ, Банк Россия, Крайинвестбанк и Генбанк приступили к выпуску и обслуживанию российской карты еще в 2015 году, и к настоящему моменту практически все терминалы и банкоматы на территории полуострова принимают оплату и выдают наличные средства с карт МИР.

Внешний вид карты МИР представлен на фото. Карта выглядит стандартно.

Карта позиционируется как не менее безопасная, чем аналоги, и имеет несколько уникальных элементов защиты:

- символ рубля в виде голограммы проявляется под определенным углом

- встроенный микрочип

- голограмма МИР на лицевой части

- область для подписи владельца с нанесенным логотипом системы

Отличия от аналогов:

- карта создана в России и оператором является российский сервис НСПК

- поддержка только одной валюты — рубли

- на 2017 год использование карточки зарубежом невозможно

- оплата в зарубежных интернет-магазинах недоступна

Виды карт, условия получения и тарифы

Для бюджетников и пенсионеров Сбербанк России предлагает карту МИР двух типов: «Классическая» и «Социальная».

Именно первый тип предполагается к выдаче тем, кто получает зарплату от государства, работая в бюджетных учреждениях.

Тарифы МИР Классическая:

- Валюта — рубли

- Срок действия — 36 месяцев

- Стоимость обслуживания — бесплатно (для всех госслужащих и бюджетников, в рамках зарплатного проекта)

- Доп.карты — не предусмотрены

- Возраст держателя — от 18 лет

- Выдача наличных через банкоматы и кассы Сбербанка — без комиссии

- Через банкоматы сторонних банков — 1% от суммы, не менее 100руб

Подробное описание тарифного плана можно скачать по ссылке в формате PDF.

Если Вы решили оформить карточку вне зарплатного проекта, стоимость годового обслуживания за первый год составит 750 руб, второй и третий — 450 руб.

Без каких-либо проблем можно подключить услугу Мобильный банк, сервис Сбербанк.Онлайн или Копилка. Также, карта поддерживает получение бонусов Спасибо от Сбербанка.

Для пенсионеров Сбербанк предлагает карту «МИР Социальная». Максимально подробно мы рассказываем о ней в статье http://cardoteka.ru/banki/plastikovyie-kartyi/mir-social.html

Именно курс на создание национальной системы платежей повлиял на решение о том, что карта будет выпускаться только в российских рублях.

Плюсы и минусы

И банки, и пользователи, и компании осуществляющие прием платежей по новым картам сталкиваются с возникающими нюансами, ввиду того, что продукт вышел на рынок совсем недавно, и многие моменты находятся на стадии внедрения и доработок.

Преимущества нового продукта:

- Защищенность от внешних факторов. Какие бы санкции ни применили, Ваши средства будут в безопасности, ведь карта МИР полностью обслуживается российской системой.

- Государственная поддержка. Правительство гарантирует, что пользоваться картой и оплачивать покупки станет даже удобнее, чем раньше.

- Быстрое зачисление зарплаты на счет. В национальной платежной системе зачисление средств от работодателя работнику на счет происходит практически моментально.

- Обслуживание во всех регионах РФ. Карту принимают в каждом субъекте страны, в том числе и в Крыму, где карту начали выпускать еще в 2015 году.

- Бесплатное обслуживание. Тем, кто получает заработную плату от государства карта достается бесплатно.

- Эмбоссирование. В отличие от бюджетных зарубежных аналогов, ФИО владельца эмбоссировано на пластике.

Золотые карты от Сбербанка — нужны ли они и для чего?

Как сменить номер телефона в Сбербанк Онлайн, читайте в статье http://cardoteka.ru/banki/plastikovyie-kartyi/smena-nomera-sb.html

Все способы проверки баланса карты Сбербанка описаны здесь.

В первую очередь хочется выразить надежду, что команда разработчиков и правительство страны в будущем справится со всеми возникающими сложностями и прислушается к пожеланиям граждан.

- Отсутствие возможности оформить кредитную карту

- Нет возможности оформления карты Visa или Мастеркард к тому же счету, где открыта карта МИР

- Картой МИР нельзя расплатиться в других странах

- Сеть терминалов активно развивается, но, на апрель 2017 года еще не все магазины и предприятия принимают новые карты

Также, по мнению пользователей, вполне можно было бы пойти на некоторые льготы, например, снизить стоимость услуги «Мобильный банк».

Как оформить карту МИР в Сбербанке

Бюджетникам, работодатель в рамках зарплатного проекта должен заменить существующую карту на новую. Также, можно заказать ее самостоятельно одним из двух способов:

- Оформить карту МИР в Сбербанке можно онлайн, перейдя по ссылке https://www.sberbank.ru/ru/person/bank_cards/debet/debetcardonline?ctype=200000022

- Введите персональную информацию

- Заполните паспортные данные

- Выберите отделение Сбербанка для получения карты

Отзыв редакции

Подытожив, можно сделать вывод, что для части бюджетников, которые владеют карточкой Виза Классик/Мастеркард Стандарт или уровнем выше, новая карта дает меньше преимуществ, ведь для того, чтобы, например, поехать отдохнуть заграницу — придется открывать новый счет.

Для тех, кто сейчас владеет картами Социальная, моментальными или Momentum — практически ничего не изменится. Также можно будет и переводить средства другим клиентам Сбербанка, и оплачивать услуги ЖКХ, мобильный, погашать кредит.

В будущем, если правительство согласует поддержку «МИРа» в других странах, подключит возможность получать скидку у партнеров — новая карта станет не просто альтернативой, а отличной заменой зарубежных аналогов, обладающей поддержкой государства и защищенной по международным стандартам. Сколько стоит выпуск 40 млн новых карт остается только гадать.

Похожие статьи

Как оформить военную ипотеку от Россельхозбанка? Требования, программы и условия.

Как оформить военную ипотеку от Россельхозбанка? Требования, программы и условия. Расширенный международный роуминг от Мегафона — для чего он нужен?

Расширенный международный роуминг от Мегафона — для чего он нужен? Рефинансирование кредита с просрочкой: способы и документы

Рефинансирование кредита с просрочкой: способы и документы 7 лучших способов получить микрокредит с 18 лет

7 лучших способов получить микрокредит с 18 лет

Виды кредитных карт «100 дней без %»

В программе «100 дней без %» участвуют три вида карт. Это стандартная кредитная карта и привилегированные ее варианты Gold и Platinum.

Характеристики карты зависят от типа платежного системы:

Стандартная карта Classic

- обслуживание стоит 1290 рублей ежегодно;

- лимит снятия наличных — 60000 рублей;

- кредитный лимит — не более 150 000 рублей.

Карта типа Gold

- ежегодное обслуживание обойдется в 3490 рублей;

- ограничения по операциям обналичивания — 120 000 рублей;

- лимит может достигать 300 000 рублей.

Карта типа Platinum

- она обойдется держателю в 6490 рублей в год;

- лимит на снятие — 200 000 рублей;

- кредитный лимит — максимально 600 000 рублей.

Независимо от выбора типа карты, Альфа Банк устанавливает процентную ставку за пользование кредитной линией в размере 39,9% годовых. Пониженные процентные ставки применяются, если держателем кредитной карты «100 дней без %» является зарплатный клиент Альфа Банка или сотрудник компании партнера. В этом случае ставки составят соответственно 26,99% и 32,99% годовых. Кредитный лимит Альфа Банк устанавливает в индивидуальном порядке.

https://zoloto-zlato.ru/banki/3-sposoba-zakryt-kreditnuyu-kartu-al-fa-banka.html