10 лучших и выгодных дебетовых карт 2020

Как подобрать идеальный кредит не потратив на это и 10 минут?

Найти лучшую дебетовую карту – непростая задача. Чтобы выбрать подходящее предложение, ориентируйтесь на стоимость обслуживания, величину кэшбэка, размер процента на остаток. Портал Inguru составил рейтинг банковских карт в России. О самых выгодных продуктах читайте в статье.

Самые выгодные дебетовые карты

Прежде чем приступать к оценке параметров пластика, стоит определиться какой банк выбрать для выпуска карты. Проверьте, есть ли у учреждения лицензия, не проходит ли оно через банкротство. Этому следует уделить достаточно времени, чтобы в дальнейшем не жалеть о сделанном выборе и не менять банк через пару месяцев некачественного обслуживания.

Заслужить звание «самая лучшая дебетовая карта» непросто. Рейтинги дебетовых карт ежегодно составляют информационные и профильные кредитные порталы. Однако зачастую это замаскированная реклама. Чтобы понять, какой пластик лучше, самостоятельно изучите условия нескольких продуктов. Ниже мы приводим сравнение по следующим критериям:

- стоимость обслуживания;

- кэшбэк;

- процент на остаток;

- комиссия за снятие наличных в других банкоматах.

Также разберём плюсы и минусы каждого предложения. После прочтения статьи вам останется лишь выбрать карту исходя из своих потребностей и предпочтений.

1. Росбанк

В топ банковских карт вошла карта «МожноВсё» Росбанка. Владелец пластика может выбрать вид вознаграждения: Cashback или Travel-бонусы. Менять бонусную программу с Cashback на Travel-бонусы и обратно, а также категории повышенного возврата можно ежемесячно. Кроме того начисляется до 8% на остаток по сберегательному счёту.

Размер бонусов зависит от подключённого пакета услуг.

| «Классический» | «Золотой» | «Премиальный» | |

|---|---|---|---|

| Кэшбэк за любые покупки | 1% | ||

| Кэшбэк в выбранных категориях | от 2% до 10% в одной категории | от 2% до 10% в двух категориях | от 2% до 10% в трёх категориях |

| Travel-бонусы | до 5% за каждые 100 руб. покупки | ||

Можно открыть до 4 счетов в разных валютах. Снимать наличные без комиссий разрешается в банкоматах банков-партнёров и банков группы Societe Generale по всему миру.

Стоимость обслуживания зависит от пакета услуг. Комиссия не списывается при выполнении условий по ежемесячному обороту, сумме поступлений или остатку на счетах.

Плюсы:

- возможность выбора бонусной программы;

- карта мультивалютная;

- есть процент на остаток.

Минусы:

- проценты начисляются на дифференцированный остаток по накопительному счёту;

- максимальные бонусы начисляются при тратах по карте от 100 тыс. руб. в месяц.

2. Альфа-Банк

Ещё одна выгодная дебетовая карта – Cash Back Альфа-Банка. Бонусы начисляются каждый месяц и обмениваются на рубли. До 10% начисляют при покупках на АЗС, до 5% – в кафе и ресторанах, до 1% – на все остальные траты. Максимальная сумма вознаграждения – 15 тыс. руб. в месяц (не более 5 тыс. руб. на категорию).

Для тех, кто хитрит и получает карту только для зарабатывания бонусов, банк придумал наказание.

Альфа-Банк вправе прекратить начисление баллов, если клиент тратит деньги только в категориях с кэшбэком.

С сентября 2018 года кэшбэк выплачивается только клиентам, выполнившим условие по безналичному обороту. Ежемесячно нужно тратить не менее 10 тыс. руб.

До 6% начисляют на остаток на накопительном счёте.

Обслуживание пластика стоит 100 руб. в месяц, комиссия не взимается при выполнении условия по обороту или остатку на счёте.

Снимать наличные можно без комиссии при выполнении условий бесплатного обслуживания, а также в банкоматах партнёров. Это Газпромбанк, Росбанк, Уральский банк, Московский кредитный банк, Россельхозбанк, Промсвязьбанк, Балтийский банк. В остальных учреждениях комиссия 1,5%, но не менее 200 руб.

Плюсы:

- большой кэшбэк для экономии на покупке бензина – от 5% до 10%;

- возможно бесплатное обслуживание.

Минусы:

- 10% кэшбэк доступен при ежемесячных тратах от 70 тыс. руб.

3. Тинькофф

По карте Tinkoff Black доступно беспроцентное снятие наличных в любых банкоматах до 150 тыс. руб. за расчётный период при сумме операции 3 тыс. руб. и выше. Если лимит в 150 тыс. превышен, каждая выдача обойдётся в 2%, но не меньше 90 руб. Если сумма менее 3 тыс. руб., взимается 90 руб. комиссии.

Деньги за обслуживание не берут с клиентов, у которых в банке есть вклады, кредиты или остаток на счёте от 30 тыс. руб. В общем случае оно стоит 99 руб. в месяц.

С обычных покупок кэшбэк 1%, с выбранных категорий – 5%. На тратах у партнёров можно сэкономить до 30%. 5% годовых начисляют на остаток до 300 тыс. руб.

Плюсы:

- можно сделать мультивалютной и хранить деньги сразу в 30 валютах;

- кэшбэк выплачивается деньгами, а не бонусами.

Минусы:

- бесплатное снятие наличных в любых банкоматах действует только для сумм от 3 тыс. руб.

4. Райффайзенбанк

В число лучших банковских карт вошла «Всё сразу» Райффайзенбанка. Кэшбэк начисляется баллами, которые обмениваются на рубли или электронные сертификаты партнёров. Максимальное вознаграждение – 1000 баллов в месяц. Держатель получает 1 балл за каждые потраченные 100 руб. (новые клиенты – 1 балл за 50 руб. в первый год использования карты).

Приятный бонус: карта обслуживается бесплатно при оформлении с 1 марта по 30 ноября 2020 года. Обычная стоимость – 1490 руб. в год (или 1990 руб. в случае выбора своего дизайна).

Получить деньги без комиссии можно в банкоматах-партнёрах. Во всех других придётся отдать 1% от суммы операции, минимум 100 руб.

Плюсы:

- бесплатное обслуживание в течение всего срока при оформлении с 1 марта по 30 ноября 2020 года.

Минусы:

- максимальное вознаграждение – 1000 баллов в месяц.

5. Сбербанк

В топ дебетовых карт заслуженно попала «Карта с большими бонусами» Сбербанка. Обслуживание пластика стоит 4900 руб. в год. До 10% за покупки возвращаются бонусами «Спасибо», у некоторых партнёров размер вознаграждения доходит до 30%.

Снимать наличные без комиссии можно только в банкоматах Сбербанка, в остальных придётся отдать 1% от суммы, но не менее 100 руб.

Плюсы:

- высокое вознаграждение.

Минусы:

- бонусы можно использовать только для получения скидки у партнёров.

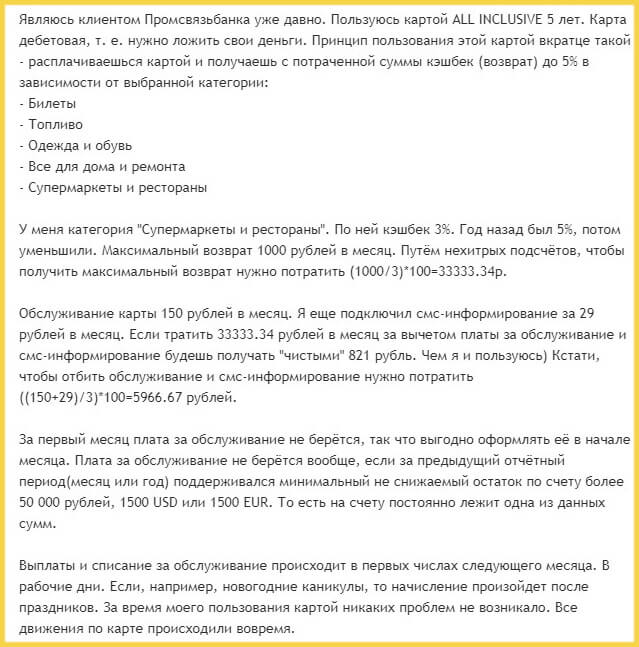

6. Промсвязьбанк

Держателям пластика «Твой кэшбэк» банк возвращает до 5% при покупках в трёх выбранных категориях. С остальных трат кэшбэк составляет 1%.

Бонусные категории, доступные по карте «Твой кэшбэк» ПСБ

5% начисляются на остаток по карте в кэшбэк-баллах.

Клиент вправе подключить только одну опцию: повышенный кэшбэк или % на остаток.

Бесплатное обслуживание доступно при соблюдении условий: при среднемесячном остатке 20 тыс. руб. или при покупках на ту же сумму. В других случаях берётся плата 149 руб. в месяц.

Снятие наличных без комиссии возможно в банках-партнёрах: Альфа-Банк, Россельхозбанк и другие.

Плюсы:

- бесплатные переводы на карты других банков до 20 тыс. руб. в месяц.

Минусы:

- для получения кэшбэка необходимо совершать покупки от 5 тыс. руб. в месяц.

7. Хоум Кредит

Выгодными условиями отличается карта «Польза». Держателям доступно получение денег в любом банкомате 5 раз в месяц без комиссии. Лимит не действует при сумме поступлений от юрлиц от 20 тыс. руб. в месяц. В других случаях банк берёт процент – 100 руб. с каждой операции.

За первый месяц обслуживания платить не нужно. Дальше оно стоит 99 руб. ежемесячно. Бесплатно пластик обслуживают, если каждый день на карте остаётся не менее 10 тыс. руб. или при сумме покупок более 5 тыс. руб. в месяц.

На ежемесячную сумму остатка начисляются проценты – до 6% годовых.

Что касается бонусов, то это 10% при покупках у партнёров, 3% в выбранных банком категориях, 1% – за прочие траты.

Плюсы:

- начисление процентов на остаток;

- высокая ставка начисления бонусов.

Минусы:

- снятие наличных без комиссии в любом банке действует только 5 раз в месяц.

8. Газпромбанк

Ещё один продукт в списке выгодных карт – «Умная карта». Её особенность – начисление повышенного кэшбэка в категории, в которой держатель потратил больше всего в расчётном месяце. Максимальный возврат составляет 10% от потраченной суммы, 1% начисляется за остальные покупки.

Кроме того, владелец карты может выбрать вознаграждение – кэшбэк или мили. В рамках программы «Газпромбанк – Travel» начисляется до 4 миль за 100 руб. покупки. Переключение между кэшбэк и travel-милями возможно ежемесячно, накопленные мили при этом не сгорают.

Держателям начисляют до 5,3% на остаток на накопительном счёте.

Обслуживание стоит 99 руб. в месяц. Оно может быть бесплатным при выполнении установленных банком условий. Получить наличные без комиссии можно в банкоматах ГПБ, а также 3 раза в месяц в пределах 100 тыс. руб. — в любых других банкоматах.

Плюсы:

- «умный» кэшбэк без ограничений по категориям;

- переключение между кэшбэк и travel-бонусами;

- бесплатные переводы на карты других банков – до 10 тыс. руб в месяц

Минусы:

- для получения максимального вознаграждения нужно тратить более 75 тыс. руб. ежемесячно;

- если доля покупок в категории повышенного возврата превышает 30% от суммы покупок, то на сумму превышения кэшбэк начисляется в размере 1%.

9. ВТБ

Мультикарта ВТБ даёт право на бесплатное снятие кэша во всех банкоматах. Правда, есть подвох. В условиях обслуживания сказано, что комиссия за снятие наличных в банкоматах других банков возвращается на мастер-счёт в виде cash back в течение следующего месяца.

Выдержка из тарифов по Мультикарте ВТБ

Бонусная программа также предполагает выбор подключаемой опции:

- Cash Back,

- «Путешествия»,

- «Коллекция»,

- «Заёмщик».

Размер вознаграждения зависит от суммы покупок, совершённых по карте за месяц.

Доход до 9% на среднемесячный остаток до 300 тыс. руб. Точный размер процента на остаток зависит от суммы покупок в месяц:

- 5–15 тыс. руб. – 2%;

- 15–75 тыс. руб. – 4%;

- более 75 тыс. руб. – 9%.

За один день нельзя снимать больше 400 тыс. руб., а за месяц – 3 млн руб. Этот лимит актуален совокупно для всех дебетовых карт ВТБ.

Бесплатное обслуживание предоставляется при сумме покупок по карте от 5 тыс. руб. в месяц. Если условие не выполняется, комиссия составит 249 руб.

Плюсы:

- возможность выбора бонусной опции;

- месяц оформления Мультикарты по любой из опций начисляется максимальное вознаграждение независимо от суммы покупок.

Минусы:

- максимальные бонусы начисляются только при тратах от 75 тыс. руб. в месяц.

10. ФК Открытие

Opencard по праву вошла в топ дебетовых карт. Держателям доступно бесплатное снятие наличных в любых банкоматах. Обслуживание также бесплатно. За выпуск карты взимается комиссия 500 руб., которая возвращается на бонусный счёт в виде бонусных рублей при достижении общей суммы покупок по карте 10 тыс. руб.

В рамках программы лояльности держатель карты может выбрать один из вариантов начисления бонусных рублей – до 3% за все покупки или до 11% в категориях. Категорию можно менять бесплатно раз в месяц. Максимальное вознаграждение – 15 тыс. бонусных рублей в месяц (суммарно по всем картам тарифа Opencard) из них не более 3000 за покупки в выбранных категориях.

Плюсы:

- бесплатное обслуживание;

- бесплатное снятие наличных в банкоматах любых банков;

- высокий процент начисления бонусов.

Минусы:

- максимальное вознаграждение доступно при выполнении трёх условий одновременно.

Заключение

Чтобы вы смогли понять, какую дебетовую карту выбрать, сравним их в таблице. Стоимость годового обслуживания считаем при невыполнении условий для льгот.

Дебетовые карты вместо вклада: в каком банке открыть + подача онлайн-заявки и отзывы

В статье разберемся, что лучше открыть: вклад или дебетовую карту. Узнаем, какой процент можно получить на остаток по депозитной карте и какими преимуществами она обладает. Мы подготовили для вас порядок подачи онлайн-заявки на карту и собрали отзывы.

Список дебетовых карт с начислением процентов

Онлайн-заявка на карту

Для оформления карты выберите приемлемый вариант из нашего списка и нажмите на кнопку “Перейти”. Система направит вас на страницу онлайн-заявки с официального сайта банка.

В электронной форме укажите:

- Ф.И.О.

- Дату и место рождения.

- Место жительства.

- Контакты.

- Сведения из паспорта.

Отправьте анкету на рассмотрение и дождитесь связи с представителем банка для уточнения всех деталей. Информацию об изготовлении карты вы получите в СМС-уведомлении. Далее посетите отделение банка с паспортом и подпишите договор.

В некоторых финансовых учреждениях предусмотрена возможность выдачи карт по почте или с помощью курьерской доставки. Такой вариант получения необходимо указать на стадии оформления карты.

Какую карту выбрать?

В процессе подбора карты учитывайте следующие параметры:

- Общие данные о банке. Наличие филиалов в вашем городе.

- Порядок оформления. Возможность удаленного получения.

- Стоимость выпуска и годового обслуживания.

- Величина процентов, которые выплачиваются на остаток.

- Наличие кэшбэка и других бонусных программ от банка и его партнеров.

- Лимиты на снятие наличных.

- Комиссия за обналичивание.

- Возможность бесплатного подключения дополнительных сервисов.

Учитывая перечисленные критерии, вы подберете дебетовую карту с оптимальными условиями.

Какой процент можно получать на остаток?

Все зависит от условий, которые устанавливает банк по конкретной карте. Процент на остаток будет более высоким, если вы постоянно храните на карте крупную сумму, например, от 50 тыс. до 200 тыс. р., и при ежемесячных тратах от 30 тыс. руб. В таком случае некоторые банки предусматривают начисление до 8% годовых. Средняя ставка составляет 3 – 6%. При невысоком остатке и небольших тратах по карте вы можете рассчитывать на 1 – 3% годовых.

Преимущества карт

Дебетовые карты обеспечивают владельцам следующие преимущества:

- Мгновенный доступ к счету.

- Удобство использования, хранения собственных средств.

- Простота оформления.

- Быстрое пополнение счета.

- Возможность получать стабильный доход.

- Экономия личных сбережений при подключении кэшбэка и других бонусных программ.

Что лучше: вклад или депозитная карта?

Депозитная карта более приемлемый вариант по сравнению со вкладом, поскольку вы можете свободно распоряжаться деньгами, снимать наличные, оплачивать покупки и т. д. Процент начисляется на остаток, который находится на карте на конец отчетного периода.

Деньги можно снять и со счета, на котором находится вклад, но для этого нужно идти в банк и писать заявление. Тогда процедура обналичивания займет время, и вы потеряете часть процентов.

Кроме этого, если у вас появилась определенная сумма, вы можете положить ее на карту, а в конце месяца проценты будут начислены на общую сумму.

Чтобы ваш доход был более ощутимым, оформите карту, по которой предусмотрена минимальная плата за обслуживание, с возможностью бесплатного использования дополнительных сервисов.

Отзывы о дебетовых картах

Анжела Григорьева:

“Несколько месяцев назад решила оформить мультикарту ВТБ взамен обычной зарплатной. Переход действительно оказался выгодным. Действует несколько бонусных программ, которые не нужно подключать отдельно. Связаны они с оплатой на заправках, в ресторанах, кино и при расчете за туры по путевкам”.

Валя Морозова:

Илья Метров:

“Картой Рокетбанк “Уютный космос” пользуюсь третий год. За это время никаких проблем в обслуживании не возникало. Все бонусы и процент на остаток выплачиваются ежемесячно и в полном объеме. Главное, регулярно пользоваться картой и держать на ней минимальный остаток для получения 6,5% годовых”.

Саша Емельянов:

https://money.inguru.ru/debetovye_karty/stat_10_luchshih_i_vygodnyh_debetovyh_kart_2018

https://kartavbanke.ru/debet/debetovye-karty-vmesto-vklada-v-kakom-banke-otkryt-podacha-onlajn-zayavki-i-otzyvy.html