Страхование вкладов — изменения и условия закона 177-ФЗ

У многих людей уже есть банковские вклады, а кто-то только планирует его сделать. Конечно, заработать таким способом вряд ли получится, но зато вы сможете сохранить свои накопления от влияния инфляции, да и хранить деньги в банке все-таки гораздо надежнее, чем дома. И еще, банковский вклад – удобный способ накопить нужную сумму: большинство из нас пойдут в банк снимать деньги только в случае крайней необходимости, особенно если сделали вклад на определенное время.

У многих людей уже есть банковские вклады, а кто-то только планирует его сделать. Конечно, заработать таким способом вряд ли получится, но зато вы сможете сохранить свои накопления от влияния инфляции, да и хранить деньги в банке все-таки гораздо надежнее, чем дома. И еще, банковский вклад – удобный способ накопить нужную сумму: большинство из нас пойдут в банк снимать деньги только в случае крайней необходимости, особенно если сделали вклад на определенное время.

Система страхования вкладов

Отдавая свои деньги в банк на сохранение, мы хотим быть уверенны, что всегда и в любой момент можем забрать их обратно. Для того чтоб защитить наши вклады и сделать хранение денег в отечественных банках более безопасным была разработана специальная система страхования и принят федеральный закон, который гарантирует возврат вкладов если банк прекратит свою деятельность. Согласно этому закону все банки обязаны участвовать в системе страхования вкладов (ССВ).

Такая система страхования в разных видах разработана и успешно существует во многих странах мира. И ее основная задача в случае прекращения существования банка, или другом страховом случае сделать необходимые выплаты вкладчикам как можно быстрее, не дожидаясь процесса ликвидации банка. Поскольку выплаты производятся из средств, специального фонда. Благодаря ССВ возрастает доверие к банкам, и многие охотнее делают вклады, если есть гарантии государства на их сохранность. Кроме того, такая система позволяет в кризисных ситуациях избежать паники среди вкладчиков и обеспечить более стабильную работу самой банковской системы в подобных ситуациях.

Закон о страховании вкладов физических лиц в банках РФ

Согласно закону о страховании банковских вкладов 177-ФЗ все депозиты или вклады застрахованы непосредственно государством и клиент банка сможет получить свои деньги в полном объеме, но если он был меньше 700 000 рублей (это касается и страхования дебетовых карт). Именно таков максимальный лимит компенсации по страховке был до 19.12.2014 года. После, сумма возросла до 1400000 рублей. Стоит отметить, что все выплаты производятся только в рублях. И если вклад был сделан в иностранной валюте, компенсация будет произведена в соответствии с валютным курсом банка в рублях. Если у клиента был не один вклад и их сумма больше 1400000 рублей, то клиент все равно не сможет получить сумму, которая превышает максимальную выплату по страховке, т. е. 1400000 рублей. А вот если денежных вкладов было несколько, но они были размещены в разных банках, и в них был признан страховой случай, тогда страховые выплаты будут произведены отдельно по каждому банку. Клиент сможет получить страховые выплаты по всем банкам, где он имел вклады по отдельности. И тогда сумма выплат может превысить установленный государством лимит.

Когда можно получить возмещение

Его можно получить, только если наступил страховой случай. А он наступает когда:

- У банка отзывают лицензию.

- В отношении банка был введен мораторий, не позволяющий банку произвести расчеты с кредиторами.

Как получить возмещение

Для того чтобы клиент банка смог получить возмещение своего вклада ему или его законному представителю нужно обратившись в АСВ (Агентство по страхованию вкладов), написать там заявление и представить документы удостоверяющие личность. А обратиться с таким заявлением он может с момента признания наступления страхового случая, а в случае введения моратория – не позже окончания его действия. Обратите внимание, все выплаты производятся не банками, а АСВ и должны быть произведены в течение трех дней с момента обращения, но не раньше чем через две недели с момента наступления страхового случая.

Какие вклады застрахованы

В нашей стране застрахованы государством денежные вклады физических лиц за исключением следующих вкладов:

- Когда вклады находятся в филиалах различных Российских банков за пределами страны.

- Вкладов на предъявителя.

- Когда средства были переданы банку с целью доверительного управления ими.

- Когда вклад был открыт для осуществления предпринимательской деятельности.

- Не возмещаются электронные денежные средства.

Сейчас существует много банков, и разобраться в надежности новых банков порой бывает достаточно сложно, а благодаря ССВ в которой, как уже говорилось, обязан участвовать каждый банк и закону о страховании вкладов, вы можете быть уверенны: деньги вам вернут, даже если банк прекратит свое существование. В нашей стране благодаря действию закона смогли вернуть свои вклады большое количество человек.

Изменения в 177-ФЗ в 2017 году

Последняя редакция рассматриваемого нормативного акта вступила в силу с 31 июля 2017 года. В закон были внесены незначительные изменения. В частности, в части 1 статьи 8 (про страховой случай) указывается на реализацию плана участия на урегулирование обязательств банка либо Агентством, либо Банком России. До внесения изменений в статье было указание только на Агентство.

Инвестиционное Страхование VS депозит: за и против

Инвестиционное страхование надо покупать в страховой компании Жизни.

У нас, к примеру. Забудьте про банк и связанные с ними «дочерние» страховые!

Банкам тоже надо кушать. Большой ложкой и за ваш счёт.

Для начала определимся с терминологией и различиями:

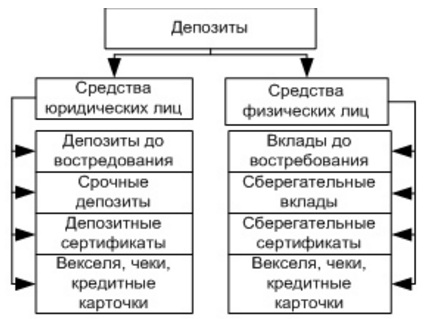

Депозиты и вклады предлагаются в банках, это основной вид банковской деятельности.

Инвестиционное страхование предлагается только в страховых компаниях жизни.

Машины и квартиры такие компании страховать не могут.

Таким образом страховой рынок разделён на «жизнь» и «не жизнь».

В банке тоже можно купить страховые продукты, но условия будут несколько иными, чем при оформлении полиса непосредственно в страховой компании. Потому что покупка совершается у посредника, его комиссия так или иначе, но вшита в предлагаемый продукт.

Какая разница между полисом инвестиционного страхования и вкладом/депозитом в банке?

Инвестиционное страхование жизни позволяет получить высокую доходность. Однако гарантии в этом нет. Вы соглашаетесь быть инвестором на рынке ценных бумаг с гарантией, что деньги не пропадут. Но и заработок неограничен.

Инвестиционное страхование это готовое решение для осторожных инвесторов:

Гарантированно сохранить деньги (100% гарантия возврата капитала);

Гарантированно заработать фиксированную сумму дохода (размер может быть прописан в инвестиционном договоре страхования, плюс налоговая льгота по возврату НДФЛ);

Разместить деньги на фондовом рынке с помощью крупного финансового игрока — страховой компании. Инвестор без риска!

Что такое инвестиционное страхование простыми словами? Суть проста:

| Это страхование на несколько лет вперёд с целью дожития до указанной с полисе даты, чтобы получить обратно деньги и накопленный доход; |

| Это возможный подарок в будущем, через несколько лет, детям, близким или себе любимому (любимой); |

| Это страховка себя от возможного риска ухода из жизни по любой причине,чтобы деньги и %%% были получены конкретными людьми. |

Сколько стоит один полис инвестиционного страхования жизни?

Это может быть практически любая сумма более 50 000 рублей, однако мы рекомендуем страховаться на суммы в 100 000 рублей и выше.

Вам гарантированно вернутся все деньги. Наш телефон для консультаций +79031287674

Почему инвестиционное страхование интересно:

При покупке пятилетнего полиса страхования жизни Вы можете получить налоговый вычет от суммы за уплаченный полис. Страховку жизни нельзя украсть, её не могут отобрать коллекторы, бандиты или мошенники, страховку жизни нельзя разделить как имущество при разводе, на страховку жизни нельзя наложить арест судебным приставам. Даже если Ваши счета арестованы — застрахована Ваша жизнь, а суммой временно распоряжается страховая компания жизни.

Плюсы налогового вычета

Плюсы налогового вычета

Вы можете получить налоговый вычет с пятилетнего договора страхования жизни. Максимальный вычет ограничен суммой в 15 600 руб, это эквивалент цены полиса в 120 000 руб.

Обращаем внимание, что налоговый вычет можно получать с каждого пятилетнего договора инвестиционного страхования жизни один раз на следующий год после его заключения.

Многие знают, что налоговый вычет при покупке недвижимости можно получить всего один раз в жизни. Так вот, страхования это не касается.

Некоторые люди путаются в этой редкой терминологии, так что мы развеем Ваши сомнения на сей счёт.

Как купить инвестиционное страхование?

Договор оформляется в страховой компании, а деньги Вы платите сами картой на сайте страховщика, либо в банке перечисляете деньги на расчетный счет на основании заключенного договора.

Таким образом риски недобросовестного поведения исключены, ведь денежные суммы порой весьма значительны. Телефон для консультаций +79031287674

Досрочное расторжение инвестиционного договора страхования возможно.

Однако возвращается оговоренная в договоре страхования часть уплаченной ранее суммы (выкупная сумма), в зависимости от количества оставшегося времени действия полиса страхования.

Инвестиционное страхование жизни это надёжный и долгосрочный финансовый инструмент.

Почему инвестиционное страхование жизни выгоднее депозита?

Здесь всё очень просто. Вот расчет на май 2020 года.

Банковский депозит в 100 000 рублей на 5 лет можно сделать в банке, пусть это будет ВТБ, под 4,42% годовых. Сбербанк предлагает доходность 4,15% годовых максимум на 3 года.

Суммарная прибыль составит 22 099 руб. При этом остаются риски лишиться %% по причине досрочного расторжения вклада банком по запросу судебных приставов (например, неоплаченный вовремя штраф).

Полис инвестиционного страхования в 100 000 рублей на 5 лет

Если есть гарантированная доходность, то она прописана в договоре страхования.

К примеру, при доходности 3% в год это 15 000 рублей. Также Вы можете получить налоговый вычет в 13% от государства, это еще 13 000 рублей. Плюс инвестиционный доход!

Итого страхование жизни и гарантированный доход 28 000 рублей, против дохода 22 099 руб в банке.

При покупке страховки в банке гарантированный доход будет отсутствовать всегда, а инвестиционная доходность может быть сниженной.

Если статья понравилась, ставьте лайк. Остались вопросы? Свяжитесь с нами удобным способом.

https://zaym-go.ru/vklady/157-strahovanie-vkladov-izmeneniya-i-usloviya.html

https://arlitvinov.ru/a211890-investitsionnoe-strahovanie-depozit.html