Оглавление

Можно ли вернуть страховку по кредиту в Альфа-Банке

Абсолютно каждый банк хочет максимально защитить свои деньги и тем самым обезопасить себя при выдаче кредитов клиентам. Руководствуясь этой мерой, и были созданы страховки в банках. Этой же мерой руководствуется и Альфа-Банк. То есть, страхование – это самозащита от невыплат по кредиту. Оказание подобных услуг всегда связываются с недобросовестностью клиентов, так как часто встречаются случаи невыплат по займу. Многие клиенты вовсе начинают скрываться от банка и игнорируют все письма и звонки. Но не все обратившиеся за помощью являются таковыми, поэтому возникает вопрос о том, как вернуть страховку по кредиту в Альфа Банке уже после погашения ссуды добросовестным заемщикам? Многие дорожат каждой копейкой, поэтому не имеют возможности оплачивать страховки. Как быть в этой ситуации, и какие меры нужно предпринять?

Страхование по займу

Клиенту предоставляется возможность вернуть деньги за страховку уже после погашения ссуды, если в полученном документе присутствует спасительная формулировка. Эта формулировка должна гласить о сроке действия страховой сохранности на протяжении всего периода выплат со стороны клиента.

Возврат страховки

Запрос на возврат страховки в банке является следствием досрочного закрытия задолженности по займу. Более детально можно познакомиться с правилами в статье №958 Гражданского Кодекса Российской Федерации. Абсолютно каждый может вернуть страховку после погашения задолженности в Альфа-Банке. При этом нужно обязательно запомнить несколько основополагающих факторов:

- Организация, которая предоставляет займ, является всего лишь посредником между обратившимся клиентом и страховой компанией;

- Представитель подобных услуг имеет полное право на то, чтобы не возвращать клиенту всю сумму при полном закрытии задолженности. Поэтому Альфа-Банк на законных основаниях имеет право в отказе от возврата средств;

- Договор со страховщиком станет недействительным до срока его окончания в том случае, если появится риск прекращения работоспособности обратившегося клиента либо уничтожения застрахованного имущества.

То есть, если клиент полностью выплатил свою задолженность, то и все обязанности перед страховой компанией утрачиваются. Пункт 3 ранее указанной статьи может оказать дополнительную помощь при возврате своей страховки.

Как вернуть?

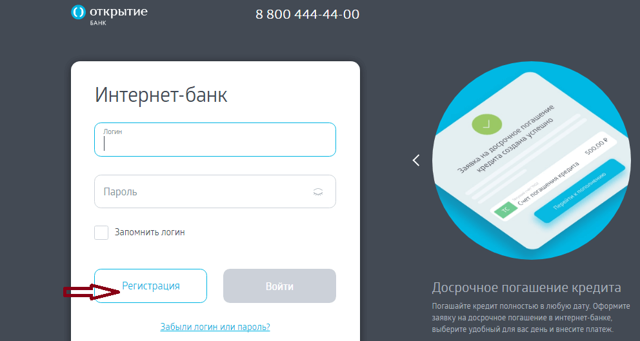

![]() Так как вопрос о том, как вернуть страховку по кредиту Альфа Банка, волнует многих клиентов этого учреждения, то для начала нужно определить все условия, на которых был подписан кредитный договор. Само финансовое учреждение не является страхователем. Само соглашение всегда подписывается заемщиком и непосредственно компанией. В самом договоре должны быть указаны важные условия:

Так как вопрос о том, как вернуть страховку по кредиту Альфа Банка, волнует многих клиентов этого учреждения, то для начала нужно определить все условия, на которых был подписан кредитный договор. Само финансовое учреждение не является страхователем. Само соглашение всегда подписывается заемщиком и непосредственно компанией. В самом договоре должны быть указаны важные условия:

- Заемщик соглашается на услуги не под давлением, а самостоятельно;

- Стоимость предоставляемой услуги должна быть указана в контракте;

- Порядок оплаты всех взносов. Такие взносы могут оплачиваться как единоразово, так и ежемесячными платежами;

- Иногда в договоре прописывается тот факт, что оплата всех взносов обязательна даже в случае досрочной выплаты задолженности.

Порядок возврата

Абсолютно каждый заемщик не хочет втягиваться в бумажную волокиту и желает избегать каких-либо проблем. Сама процедура разрыва соглашения не сложная, но главное – это возвращение внесенных денег. Есть несколько вариантов развития событий.

Отказ от возвращения средств

Чаще всего заемщики сталкиваются именно с этим вариантом. Практически все клиенты получают отказ от возврата средств. Очень часто в контрактах важные ограничения прописываются мелким шрифтом. Именно эти пункты и содержат в себе информацию о том, что компания освобождает себя от возврата внесенных клиентом средств. Для того чтобы получить обратно деньги нужно воспользоваться помощью опытных юристов.

Частичный возврат средств

Этот вариант возможен, если с момента подписания договора прошло более 6 месяцев. В этом случае страховщики будут настаивать на то, что большая часть денег уже была потрачена на обеспечение. Если сумма взноса была слишком большой, то можно потребовать распечатку затрат. Эта бумага поможет вернуть большую часть денег. Чаще всего обращения в суд не избежать.

Полное возвращение средств

Этот вариант действителен в тех случаях, если ссуда была погашена в течение нескольких месяцев после ее оформления. В этом случае у компании попросту не будет аргументов против клиента, и не нужно будет обращаться в суд.

Страховка в Альфа-Банке – это мера предосторожности со стороны финансовой организации. Каждый клиент может защищать все свои интересы и пробовать возвращать свои деньги или вовсе отказываться от страховки. Вся информация должна быть в обязательном порядке предоставлена консультантом. Для возврата средств нужно обязательно перечитать все условия договора.

«100 дней без процентов» — как использовать и не переплачивать

Что мы слышим в рекламе кредитной карты «100 дней без процентов» от «Альфа банка»? Льготный период в 100 дней на все виды операций, процентная ставка 9,9% без звёздочек, снятие в любых банкоматах без комиссии. Но в отзывах люди жалуются на то, что на деле условия по карте не столь прекрасны, как рассказывает реклама. Давайте разбираться, какие подводные камни скрывает карта «100 дней без процентов» и как ею пользоваться с максимальной выгодой. В качестве бонуса — схема по превращению беспроцентного периода 100 дней в беспроцентный период 200 дней.

Вам дали 100 дней, чтобы вернуть деньги

Название карты говорит само за себя. Её основное преимущество — увеличенный льготный период в 100 дней. Как заявляет сам банка, это самые честные сто дней без процентов.

Честные 100 дней. Фото: irecomend.ru

Не станем спорить с банком, потому что на деле так и получается. Грейс-период в 100 дней начинается со следующего дня после совершения первой операции по карте. Например, купили диван 13 июля, значит, полностью погасить долг надо не позднее 20 сентября.

У других банков другая логика — льготный период начинается с даты оформления договора. Например, оформили карту 1 июля, а покупку совершили 13 июля. Беспроцентный период начнётся с 1 июля. Так владелец карты теряет часть льготного периода, если использует карту не в дату оформления. Клиент «Альфа банка» не теряет ни одного дня.

Однако стоит учитывать некоторые особенности обслуживания, которые могут испортить впечатление от «самых честных днях без процентов».

Только принёс карту домой — уже должен

Годовое обслуживание по карте платное — от 590 до 1490 рублей в зависимости от пакета премиальных услуг и наличия дебетовой карты.

Годовое обслуживание списывается в момент активации. Подчёркиваем — не первой операции, а активации.

Из-за этого между клиентами банка и сотрудниками возникает недопонимание, которое выливается в конфликт и недовольство друг другом.

Например, клиент «Альфа банка» жалуется, что он, поддавшись на уговоры сотрудников, оформил карту про запас. В офисе ему вежливо помогли установить пин-код и активировать карту. Дома выяснилось, что со счёта списалось 1490 рублей, а ведь человек ею не планировал пользоваться прямо сейчас.

Во-первых, клиент должен банку полторы тысячи рублей и если не заплатит — будет должен намного больше (прибавятся проценты, штрафы и пени). Во-вторых, списание годового обслуживания активирует кредитный лимит. Если вы пойдёте за покупками через месяц после активации, то грейс-период будет менее 100 дней.

Цикличность льготных периодов

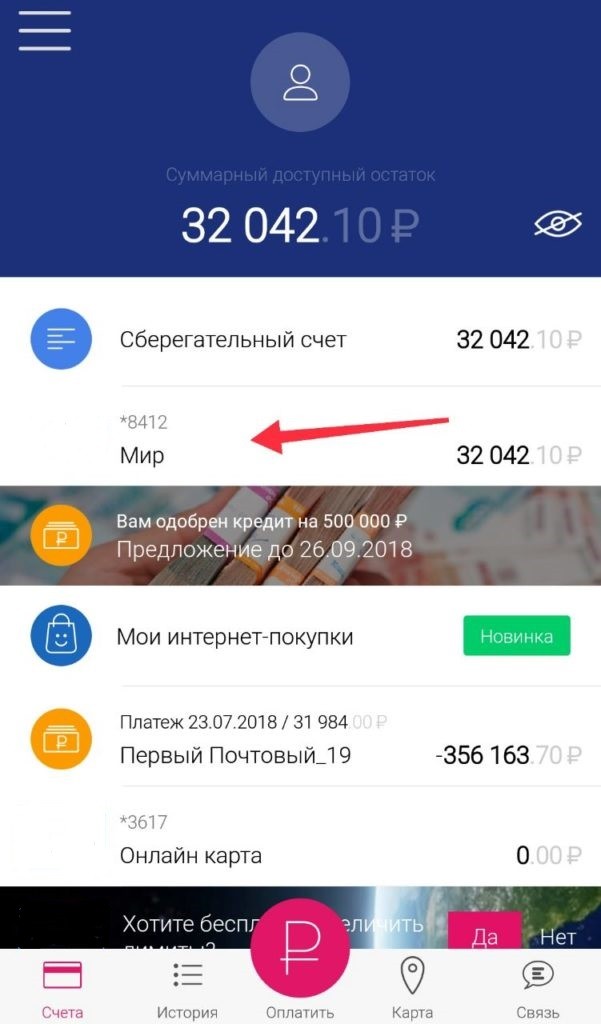

Обновление кредитного лимита происходит на следующий день после полного погашения долга по карте. Учитывайте это при совершении новых покупок.

Например, первый льготный период заканчивается 12 июля. Чтобы банк не начислял проценты, вы закрываете долг. 13 июля начинается новый льготный период — картой уже можете пользоваться, но 100 дней будут отсчитываться от даты покупки.

Не забывай про платежи

Льготный период в 100 дней не означает, что на три месяца можно забыть про банк. Минимальные ежемесячные платежи обязательно надо вносить. Они составляют от 3 до 10%, но не менее 300 рублей.

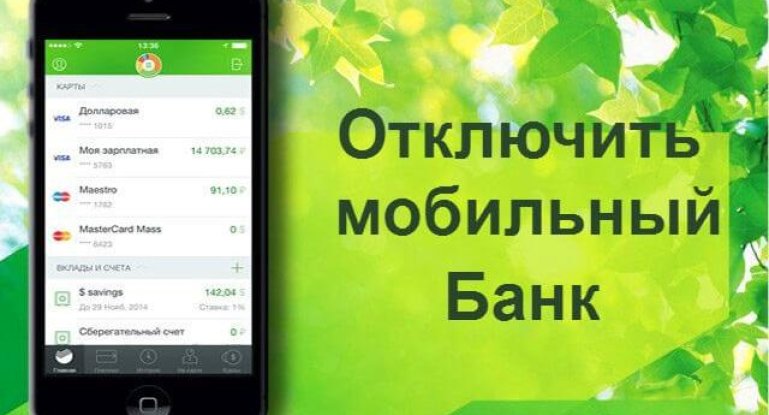

О ежемесячных платежах надо помнить даже в беспроцентный период. Фото: zen. yandex.ru

Если не внести ежемесячный платёж, то банк отменит льготный период, начислит проценты за весь период пользования кредитными средствами и неустойку — 0,1% от суммы просрочки.

Проценты всё равно надо платить. Сколько?

Пусть карта и называется «100 дней без процентов», но банк всё равно в договоре прописывает ставку. На случай, если клиент вовремя не закроет долг или воспользуется операцией, которая не входит в льготный период.

На сайте банка написано: «Снижаем ставку до 9,9%, чтобы вы никуда не торопились». Банк обещает, что озвученные проценты даются всем, никаких звёздочек и таинственных формулировок нет.

Речь идёт только об операциях, совершённых в первые 100 дней с даты оформления договора. Например, договор оформлен 13 июля. 19 июля вы купили по карте телевизор за 50 000 рублей, но не уложились в беспроцентный период. Банк начислит 9,9%.

Например, потратили 50 000 рублей, недоплатили 5 000 рублей. Банк начислит проценты не на 5 000 рублей (остаток), а на 50 000 рублей за весь период пользования.

Обращаем внимание, что льготная ставка 9,9% применяется только в первые 100 дней с момента оформления договора. На повторные кредитные лимиты правило не распространяется.

Процентную ставку по карте банк устанавливает индивидуально для каждого клиента. Минимум — 11,99%. Максимум — 30,86%. За выдачу наличных повышенная процентная ставка — 23,99%.

Подытожим. Если не закрыть долг в пределах льготного периода, банк начислит процент на всю сумму и за весь период пользования деньгами. В первые 100 дней — 9,9% для всех. В остальное время — по договору.

Какие операции входят в льготный период

С покупками в магазинах понятно — они у всех банках входят в льготный период. Больший интерес вызывает снятие наличных, перевод на другие карты, квазикеш операции.

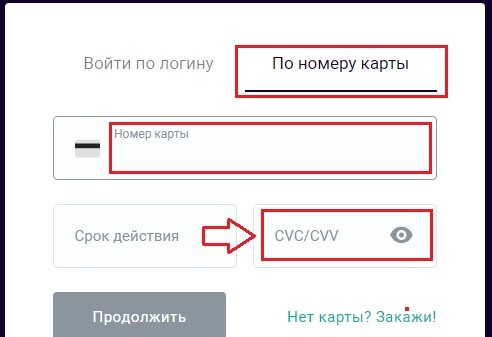

Снятие до 50 000 рублей без комиссии. Фото: prokreditybanki.ru

Снятие наличных с карты «100 дней без процентов» входит в льготный период и не облагается комиссией. Правило распространяется на суммы не более 50 000 рублей в календарный месяц. В общем итоге за весь льготный период можно вывести около 200 000 рублей.

Переводы на другие карты — входят в льготный период, но выполняются с комиссией 5,9% (минимум 100 рублей). Даже переводы внутри банка будут с комиссией.

Квазикеш операции — операции по переводу денег на электронные кошельки, расчёты в казино, покупка лотерейных билетов и т. д. Они входят в льготный период, но уменьшают лимит снятия наличных и совершаются с комиссией. По карте standart — 5,9%, минимум 500 рублей.

В разделе «Тарифы» у банка есть перечень MCC-кодов, которые относятся к квазикеш операциям и исключения из них. Перед оплатой товаров и услуг в интернете, стоит свериться со списком исключений. Если вашей операции или сайта в нём нет, то придётся платить комиссию.

Страховка

Судя по количеству негативных отзывов, навязывание страховки — обычное дело для «Альфа банка». Типичная жалоба клиента банка, которому сотрудник заявил, что без страховки нельзя, поэтому подключил сразу две.

Мы уже писали о том, как следует поступать, если надо отказаться от навязанной страховки. Пишите в банк заявление с просьбой вернуть деньги. Правило справедливо для услуг, по которым было разовое списание. Страхование жизни по карте «100 дней без процентов» — постоянная услуга, которая стоит 1,24% от суммы задолженности. Её можно отключить, позвонив на горячую линию.

Пирамида из карт «Альфа банка»

История из жизни. Клиент обращается в чат техподдержки «Альфа банка» с проблемой, а там ему предлагают оформить карту «100 дней без процентов». На заявление клиента «у меня уже есть одна» техподдержка сообщает: «берите ещё одну». Вопрос — зачем?

С помощью двух карт «Альфа банка» можно построить собственную финансовую пирамиду, погашая одну задолженность за счёт другой карты.

Например, по первой карте вы использовали 15 000 рублей, льготный период подходит к концу и грозит вам процентами за весь период пользования. Можно взять вторую карту и перевести с неё деньги в счёт погашения долга. Откроется новый льготный период уже на второй кредитке. Итого, если всё сделано верно, — 200 дней льготного периода.

Впрочем, схема работает не постоянно. О рисках построения финансовых пирамид из кредитов мы уже писали. Все они справедливы для карт «Альфа банка». Две карты — два годовых обслуживания, а это почти 3 000 рублей. К тому же наступит период, когда придётся платить. Если же продолжать тратить деньги, то можно не расчитать сил и оказаться с ещё большей задолженностью, чем первый раз.

https://odengah.com/kredity/mozhno-li-vernut-strahovku-po-kreditu-v-alfa-banke

https://www.vbr.ru/banki/novosti/2021/04/07/alfa-100/