Оглавление

Брокерский договор это

Как правильно заключить брокерский договор

Брокерский договор – что это простыми словами

Брокерский договор заключают между собой брокер и человек, который хочет получить доступ на биржу (российскую или зарубежную) для покупки или продажи акций, облигаций и других финансовых инструментов. Человек, заключающий договор с брокером, обычно именуется в договоре как “клиент” или “инвестор”.

Брокерский договор важен для клиента, т. к. дает ему возможность обращаться за защитой своих прав не только в суд, но и в регулирующие органы, например в Центральный банк РФ. Отсутствие договора усложняет, а порой сводит к нулю возможности вернуть деньги.

ВАЖНО! Никогда не переводите деньги брокеру без заключения договора! О том как выбрать надежного брокера читайте в нашей статье.

На практике заключение брокерского договора часто сводится к подписанию нескольких документов:

● заявления (договора) о присоединении;

● регламента брокерского обслуживания;

● анкеты физического лица;

● соглашения об использовании электронной подписи;

● декларации о рисках;

Как правило, клиенты не читают все указанные выше документы. Их можно понять – написаны обычно такие бумаги сухим юридическим языком, а потому сложны для восприятия. Далее мы расскажем о самых важных условиях, которые проверять обязательно. Но для начала объясним, зачем нужны перечисленные документы.

Заявление (договор) о присоединении к регламенту брокерского обслуживания

Этот документ подтверждает факт заключения договора брокерского обслуживания. В российском законодательстве (ст. 428 ГК РФ) есть понятие “договор присоединения”. Такая форма дает возможность брокеру использовать единый формат документа и не делать под каждого клиента индивидуальный договор, что значительно экономит время. Подпись клиента под таким заявлением-договором подтверждает, что человек ознакомился со всеми документами, согласен с ними и таким образом становится клиентом конкретного брокера.

Регламент брокерского обслуживания

Это основной документ, который определяет, что могут и что не могут делать брокер и клиент. При внесении изменений в регламент брокер публикует новую редакцию на сайте в разделе официальных документов. Как правило, каждого клиента о таких изменениях не уведомляют, а в регламенте прописывается, что клиент согласен с этим и, если ему важны изменения, будет самостоятельно отслеживать их на сайте брокера.

Анкета физического лица

В анкете указываются паспортные данные, ИНН, адрес регистрации, телефон, e-mail и другая персональная информация. Анкету нужно внимательно проверить (особенно адрес, телефон и адрес электронной почты), т. к. ошибки в этой информации приведут к тому, что вы можете пропустить важное уведомление от брокера.

Соглашение об использовании электронной подписи

Соглашение позволяет клиенту отправлять необходимые заявления (например, об открытии дополнительного счета, запрос на получение справки 2-НДФЛ и др.) через личный кабинет без обязательного визита в офис брокера. Это удобно и быстро. В качестве подписи выступает СМС-сообщение с кодом, которое приходит на телефон клиента. Этот код клиент вбивает в окошко для ввода кода и тем самым подписывает заявление.

Будьте аккуратны с использованием СМС-подписи – подписывайте ей только те документы, в которых вы уверены и точно понимаете их смысл. Если уверенности нет, лучше сначала обратитесь к брокеру за разъяснениями.

Декларация о рисках

Декларация уведомляет о возможных рисках, связанных с использованием денежных средств на бирже. Внимательно ознакомьтесь с этим документом. Лучше это сделать до подписания договора и перевода денег на счет брокера. В декларации описываются потенциальные опасности, которые грозят вашим деньгам. Ниже расскажем о некоторых из них.

Депозитарный договор

После покупки на бирже финансовых инструментов, например акций компании, они будут учитываться и храниться отдельно от активов брокера. Такая деятельность по учету и хранению называется депозитарной. Акции существуют в электронной форме, а потому депозитарий фактически хранит информацию о том, что вы являетесь собственником определенного количества акций определенной компании.

Депозитарная деятельность важна с точки зрения безопасности тех активов (акций, облигаций и пр.), которые клиент приобрел на бирже. Банкротство брокера не отразится на активах клиента в том числе благодаря тому, что информация о них учитывается и хранится отдельно от активов брокера.

ЛАЙФХАК: в качестве дополнительной защиты клиент может запросить в депозитарии справку обо всех своих активах на бумаге с печатью и подписью сотрудников депозитария. Такая справка станет дополнительным доказательством того, что клиенту брокера принадлежат определенные акции и облигации.

Перед заключением брокерского договора

Перед заключением брокерского договора обязательно проверьте наличие у брокера лицензии. Она должна быть размещена в разделе “О компании”.

Дополнительно проверьте лицензию на сайте Центрального банка РФ – главного надзорного органа над всеми брокерами.

Для этого зайдите на главную страницу сайта Центробанка cbr.ru. Для этого слева в списке найдите рубрику “Финансовые рынки”.

Откройте вкладку “Надзор за участниками финансовых рынков”:

Далее кликните по ссылке “Рынок ценных бумаг и товарный рынок”:

Прокрутите страницу вниз и нажмите на “Список брокеров”.

Откроется эксель-файл со списком лицензированных брокеров. Нажмите Ctrl + F и вбейте название брокера. Если у брокера есть лицензия, он должен быть в списке.

Какие условия обязательны для текста брокерского договора

В договоре обязательно должны быть указаны условия сотрудничества: права и обязанности сторон, их ответственность, способы решения спорных вопросов, а также условия конфиденциальности. Важная составляющая – порядок расчета и размеры предусмотренных комиссий.

Брокер может включить в условия договора право использования ценных бумаг или других биржевых инструментов клиента с целью выдачи займа иным клиентам за определенное вознаграждение. Владелец биржевых инструментов также получает вознаграждение за совершение подобных сделок, но есть риск потери предоставленных в заем биржевых товаров, если приобретатель не имеет возможности по каким-либо причинам произвести возврат. Если клиента не устраивают подобные условия договора, необходимо заранее установить на них запрет.

Кроме того, частой практикой является открытие брокером маржинального счета. Подобный счет позволяет совершать сделки на суммы большие, чем имеются на счету клиента. На этом основании брокер предоставляет заем с процентной ставкой до 30% годовых и выше. Если клиент оставит подобное условие без внимания, это в дальнейшем приведет к большим тратам. Рекомендуем уточнить этот момент перед подписанием брокерского договора.

Брокерский договор также может содержать право клиента на доступ к определенным биржевым сервисам, например:

● лента новостей в сфере финансовых операций;

● календарь с указанием экономических событий;

● информационные материалы, помогающие в работе с функционалом биржи, совершением финансовых операций и т. д.;

● робоэдвайзоры, помощники и пр.

Если вам нужны такие сервисы, проверьте, чтобы в договоре был соответствующий пункт.

ЛАЙФХАК: Если вы планируете использовать не только рубли, но и доллары для совершения операций на бирже (например, покупать акции американских компаний), проверьте, предоставляет ли брокер такую возможность. Например, у брокера “Финам” можно открыть единый счет для покупки как российских активов, так и акций американских компаний, валюты и других финансовых инструментов. Единый счет поможет сэкономить на комиссиях, и в ряде случаев это выгоднее, чем открывать отдельные брокерские счета.

СПРАВКА: Федеральный закон № 39-ФЗ РФ “О рынке ценных бумаг” устанавливает рамки брокерской деятельности:

● Брокер имеет право использовать денежные средства, которые находятся на брокерском счете, для исполнения поручений клиента за счет указанных денежных средств, если подобное условие предусмотрено договором, и возвращать их по требованию клиента.

● Денежные средства клиентов могут храниться на брокерских счетах двух типов – это счета, к которым брокер имеет возможность доступа, и счета, к которым у него подобного доступа нет.

● Брокер имеет право проводить сделки с ценными бумагами и заключать договоры, одновременно являясь представителем разных сторон сделки, если подобное условие предусмотрено договором.

Как не дать себя обмануть при заключении брокерского договора

Инвесторы и трейдеры могут столкнуться с мошенническими действиями или недобросовестной работой брокера. Чтобы этого избежать, изучите брокерскую компанию и заключаемый договор:

● Детально проанализируйте статус брокерской компании: ознакомьтесь с лицензиями или иными разрешительными документами на брокерскую деятельность, которые должны предоставляться любому потенциальному клиенту при желании.

● Узнайте о длительности существования компании и оказания ею брокерских услуг. Если компания предоставляет услуги давно, подобный факт служит доказательством надежности.

● Изучите отзывы о деятельности брокера от клиентов на независимых интернет-порталах. Также обратите внимание на наличие судебных разбирательств с брокерской компанией. Если брокер подвержен систематическим судебным разбирательствам, потенциальному клиенту стоит задуматься о целесообразности заключения с ним договора.

● Обратите внимание на адекватность тарифного плана и системы комиссий, а также их прозрачность. В брокерском договоре должны быть четко прописаны условия обслуживания, комиссионные выплаты и пр. Перед подписанием документа проанализируйте потенциальную прибыль и вычтите финансовые издержки, предлагаемые брокером.

● Оцените удобство внесения/вывода денежных средств с брокерского счета. Брокерские компании могут включать некоторые нежелательные для клиента пункты в договор. Например, ряд банков предлагает использование брокерского счета исключительно с помощью именной банковской карты.

● Изучите перечень ценных бумаг, с которыми можно проводить сделки. У опытных клиентов есть определенный список первостепенных для совершения сделок ценных бумаг.

● Заранее узнайте, как уплачивается налог с иностранных дивидендов, так как при сделках с иностранными дивидендами брокеры не удерживают налоги и клиенты должны уплачивать их самостоятельно.

● Обратите внимание на длительность ожидания дивидендов после проведения сделки.

● Уточните способы обслуживания клиентов – дистанционно и/или личное посещение офиса брокера.

Можно ли заключить брокерский договор онлайн?

Потенциальный клиент имеет возможность не только оставить онлайн-заявку для оформления договора с брокерской организацией, но и заключить договор онлайн. Как правило, в этом случае идентификация клиента происходит через портал “Госуслуги” (при наличии у клиента учетной записи там). То есть клиент, находясь на сайте брокера, подтверждает персональные данные, вводя логин и пароль от учетной записи на сайте “Госуслуги”. Правда, не все брокеры предоставляют такую возможность, поэтому нужно заранее уточнить этот момент по телефону у менеджера брокера или на сайте.

Заключение

Заключение брокерского договора открывает новые возможности для обычного человека: он может покупать и продавать акции, облигации и другие финансовые инструменты на бирже. Брокер – это организация, предоставляющая доступ на биржу, а брокерский договор – главный документ, который защищает клиента от основных опасностей, и в первую очередь от потери денег. Будьте внимательны при заключении договора. А если у вас остались вопросы, мы будем рады ответить на них.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

На какие моменты обратить внимание при заключении договора брокерских услуг

В какой-то момент вы решаете стать клиентом брокера. С банками схема работы уже давно понятна и отлажена – карты, онлайн-кабинет в телефоне, поддержка. Но открывая брокерский счет, вы открываете совершенно новый финансовый мир.

Этот опыт вас удивит – начиная от полностью дистанционного открытия счета, без посещения офиса, до всего спектра услуг. Но давайте обо всем по порядку.

Самый частый вопрос, который задают клиенты банков, впервые знакомясь с брокером – а застрахованы ли мои деньги? Дело в том, что страхование активов через Агентство страхования вкладов на случай какого-либо кризиса с брокером, не требуется.

И вот почему. При открытии счета у брокера ваши активы состоят из двух видов.

1. Денежные средства.

2. Ценные бумаги.

При этом брокер не хранит активы у себя, а лишь ведет учет – является оператором счетов. Ценные бумаги хранятся в Национальном расчетном депозитарии (НРД), который ведет учет всех операций Мосбиржи. Денежные средства хранятся в Расчетной палате (РП) Мосбиржи. Крупнейшим акционером этих организаций является ЦБ РФ.

Таким образом, если что-то случается с вашим брокером, то вы просто меняете брокера – открываете счет в другой финансовой компании, которая становится новым оператором ваших активов на бирже. Ваши активы как хранились в РП Мосбиржи или в НРД, так и будут учитываться в них же. Все это отражено в ФЗ «О рынке ценных бумаг». Еще одним аргументом в пользу надежности брокеров является количество отозванных лицензий: у банков – почти ежемесячно, у брокеров – попробуйте найти такую информацию.

Офис или дистанционно

Задайте себе вопрос – хотите ли вы ехать в офис для открытия брокерского счета. Сейчас большинство брокеров имеют сервисы по дистанционному открытию счетов, чтобы сделать процедуру максимально простой и доступной, если вы гражданин РФ и налоговый резидент с постоянной регистрацией.

При этом если вы хотите посетить офис, то это также возможно. В помощь карты с региональной сетью офисов брокерских компаний, публикуемые на корпоративных сайтах.

Базовый набор услуг у брокеров един – это доступ к российскому финансовому рынку. В частности на Московскую биржу, на которой торгуются акции, облигации, валюта, фьючерсы, опционы и т.д. Пока еще сохранен доступ для инвесторов (все изменится, если примут закон о защите = запрете прав инвесторов) для желающих торговать акциями иностранных компаний на Санкт-Петербургской бирже. А для тех, кому тесно в РФ, есть доступы к международным площадкам – Америка, Европа, Азия. Плюс сегодня в России существует возможность получения налоговых вычетов через сндивидуальные инвестиционные счета (ИИС).

Так как уровень финансовой грамотности и вовлеченности населения в нашей стране невысок, особенно в сравнении со странами Запада, то финансовые компании готовы поддерживать и обучать своих клиентов различными способами. В первую очередь, многие компании сегодня предоставляют бесплатную аналитическую информацию, обзоры рынка, информацию о стоимости активов. В США это платные сервисы.

Знания доступны в виде подробных мейлов с разборами актуальных инвестиционных идей или стратегий, вебинаров, модельных портфелей. Предоставляются индивидуальные рекомендации – как разовые, так и регулярные по конкретным компаниям, отраслям или секторам экономики. Рекомендации могут быть как платными, так и бесплатными.

Вопрос по тарифам оставил напоследок, потому что стоимость обслуживания у брокера зависит от выбранного клиентом рынка, набора дополнительных услуг – персональные консультации, услуги доверительного управления или чего-то еще. Отмечу, что базовая комиссия за операции на российском рынке крайне низкая: при покупке акций на 100 000 рублей за услуги брокера нужно заплатить от 35 рублей до 125 рублей.

Обратившись к конкретному брокеру, вы сможете получить консультацию менеджера обо всех важных моментах. Напуганные консультантами в магазинах люди боятся обращаться к менеджерам, на самом деле зря. Потому что это бесплатно, не обязывает к зачислению денежных средств на счет, но зато позволяет познакомиться ближе с каждым брокером. Помимо этого вы узнаете много нового о рынке финансов и инвестиций.

Размеры брокера, рейтинги

Регулятором для брокеров выступает тот же ЦБ РФ. Как и для банков, минимальные нормативные требования к достаточности собственного капитала – не менее 150 млн рублей, плюс требования к персоналу по аттестации, количеству, должностям и т.д. Как правило, все брокеры с запасом выполняют требования регулятора.

А вот какого выбрать – самого крупного или среднего, или вообще маленького регионального – это вопрос личных предпочтений. Возможность давать поручения с голоса через телефон есть у всех. Торговый терминал для самостоятельной торговли – тоже есть у всех. Самый популярный Quik или собственная разработка, которые в плане торгового функционала практически идентичны.

Отмечу, что разница между крупным брокером, средним и маленьким будет заметна в обслуживании. Компании делят клиентов на категории: розница, премиум, VIP. Также может отличаться входной порог к некоторым услугам. Самой частой причиной выбора того или иного брокера, да и вообще продукта или услуги, остается рекомендация знакомых или тех людей, мнению которых мы доверяем.

Некоторые юридические советы и формальности

Сегодня любой желающий может самостоятельно обратиться в брокерскую компанию, не нужно дожидаться особого случая. Требования по объему денег на счетах у каждого брокера свои – этот момент надо уточнять отдельно.

Для заключения договора вам потребуется документ, удостоверяющий личность, адрес электронной почты, номер мобильного телефона и банковские реквизиты. Если счет открывается дистанционно, то надо полностью заполнить регистрационную форму на сайте. Как правило, требуется фото или скан паспорта, номер ИНН, реквизиты, номер мобильного и электронная почта. При очном открытии в офисе – все документы готовит специалист брокера.

Особенность брокерского обслуживания в том, что используется не договор, а оферта в виде Регламента обслуживания клиента – общий документ, в котором отражены все моменты обслуживания, формы документов, поручений, тарифов и т.д. А клиентом вы становитесь путем присоединения к регламенту – через подачу заявление на обслуживание. В ответ брокер выдает уведомление об открытии счетов, а вся остальная информация отражается в личном кабинете клиента и торговых системах.

Так как Регламент и публичная оферта регулируется ст. 428 ГК РФ, то основной «подводный камень» – это регулярное отслеживание изменений в регламенте брокера, о чем сообщается на сайте компании в обязательном порядке. Регламент – это типовой документ для всех клиентов, поэтому внесения правок в него невозможно. Однако, если есть специальные условия для клиента, то они оформляются дополнительными соглашениями, которые подписываются с двух сторон – клиентом и представителем брокера.

Как правило брокеры повсеместно используют электронно-цифровую подпись или подпись по смс, позволяя комфортно и в любое удобное для клиента время обращаться через личный кабинет клиента или торговую систему, тем самым не привязываться к времени работы офиса.

Открытие и ведение счета у большей части брокеров бесплатно – попробуйте, познакомьтесь с брокерами и их услугами сейчас независимо от того есть ли у вас сейчас время или деньги!

Как выбрать брокера

Для торговли на Московской бирже

Если вы читали предыдущую статью «Дать денег Минфину», то уже знаете, что для доступа к биржевым торгам нужен посредник — брокер.

На февраль 2019 года в России почти 300 действующих брокеров. Сегодня — как выбирать из этого многообразия.

Как выбрать брокера и открыть брокерский счет

- Изучите рейтинги участников торгов.

- Проверьте, есть ли у брокера лицензии Центробанка на брокерскую, дилерскую и депозитарную деятельность и на управление активами.

- Выясните, можно ли открыть счет через интернет.

- Уточните, какие рынки и активы доступны через брокера и с какими ограничениями вы можете столкнуться.

- Проверьте, чтобы у брокера был терминал для нужной вам платформы.

- Выберите тарифный план. Лучше не гнаться за низкой комиссией, а обращать внимание на обязательные платежи.

- Заключите договор на брокерское и депозитарное обслуживание.

- Дождитесь извещения о том, что брокер открыл вам счет и зарегистрировал вас на бирже.

Кто такой брокер

Брокер — это финансовая организация со специальной лицензией. Иногда функции брокера совмещает банк, иногда это отдельная коммерческая организация. Иногда это организация внутри финансовой группы.

Брокер — ваши «руки» на бирже. С помощью брокера вы покупаете и продаете ценные бумаги, заключаете контракты и обмениваете валюту.

Что делает брокер:

- Учитывает переданные клиентом денежные средства и имущество.

- Регистрирует вас на бирже и присваивает специальные коды для совершения сделок.

- Дает вам информацию о ходе торгов.

- Принимает от вас распоряжения: «Купить то», «Продать это» и др.

- Совершает расчеты по сделкам — переводит деньги и ценные бумаги.

- Дает отчеты о сделках, о движении денег и ценных бумаг.

- Выдает справки об уплаченных налогах, о цене приобретенных бумаг и т. п.

Брокер также работает налоговым агентом: удерживает и перечисляет государству налоги на дивиденды, рассчитывает и удерживает налог с прибыли от продажи ценных бумаг и доходов по срочным контрактам. В этом вопросе много тонкостей, о них поговорим в другой раз.

Как происходит работа с брокером

1. Договоры. Первым делом вы заключаете договор на брокерское и депозитарное обслуживание. Эти два вида обслуживания обязательны, они идут вместе. В зависимости от способа заключения у вас на руках может быть полный текст договора с печатью и подписью, короткое извещение о заключении договора или даже извещение, полученное по электронной почте. Договор с одним брокером заключается один раз.

2. Открытие счетов. Брокер открывает вам счета в собственной системе учета и регистрирует вас на бирже. Когда это готово, вы получаете извещение об открытии счетов. Теперь можно переводить деньги на брокерский счет.

3. Ввод денег. Есть разные способы пополнить брокерский счет. Наиболее универсальный — рублевый банковский перевод. Точные реквизиты и формулировку назначения платежа предоставит брокер. Перевод можно сделать через банковское приложение, интернет-банк, кассу банка.

4. Софт. Если вы будете торговать через интернет, то для работы с одними брокерами вам потребуется установить и настроить специальную программу — торговый терминал. У других торговля происходит через сайт. Как установить программу и настроить ключи шифрования — читайте в инструкции брокера.

Чтобы разобраться с работой терминала, попробовать выставить заявки и не рисковать реальными деньгами, потренируйтесь совершать сделки в игровом режиме. Это можно сделать как до заключения договора, так и после.

Демосчет позволит разобраться с технической стороной торговли, но игровые сделки и настоящие могут сильно отличаться психологически. Убыток на демосчете не так страшен, как потеря реальных денег.

Перед участием в реальных торгах потренируйтесь совершать сделки на демосчете

5. Участие в торгах. Торги проходят по расписанию биржи. Например, на фондовом рынке Московской биржи основная сессия проходит с 10:00 до 18:40 по Москве. В другое время купить или продать акции нельзя.

В течение торговой сессии вы можете подавать заявки. Заявка — это вы как бы говорите: «Хочу купить того-то по такой-то цене» или «Продаю вот это по такой-то цене». Некоторые заявки почти гарантированно ведут к сделке, а некоторые могут не исполниться вовсе.

Грубо говоря, вы хотите купить облигацию Минфина за 997 Р , а все продают в диапазоне 998–999 Р . Тогда заявка будет поставлена в очередь: вдруг кто-то предложит свои облигации по этой цене. Если никто не предложит, она не исполнится и либо брокер ее снимет, либо перенесет на следующий день.

Заявки можно снимать по своему желанию, пока они не исполнились, то есть не привели к сделке. А вот отменить сделку не получится, даже если вы ошиблись с ценой, количеством или направлением.

Бывают ситуации, когда купить или продать ту или иную бумагу нельзя из-за отсутствия продавцов или покупателей. Такое бывает в основном с неликвидными — не очень популярными — бумагами.

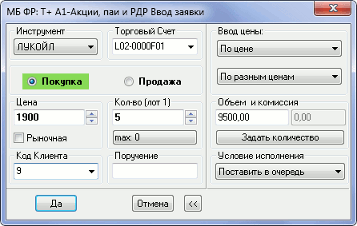

Окно ввода заявок QUIK, скриншот из документации

Окно ввода заявок QUIK, скриншот из документации

6. Работа с отчетами. Если в течение дня вы совершали сделки или по вашим счетам было движение денег и бумаг, то брокер отчитается перед вами об этом. Отчет придет почтой или будет виден в терминале.

7. Вывод денег. Вы можете забрать с брокерского счёта все деньги или их часть. Например, если вы получили дивиденды — можете их вывести. Если продали акции или облигации — можете вывести все вырученные деньги или их часть. Обычно деньги выводятся с помощью банковского перевода, но у брокеров бывают и другие варианты.

Вывод денег — это не моментальный процесс и может занимать до трех рабочих дней.

Например, деньги от продажи акций не получится вывести в день продажи этих акций. Дело в том, что расчеты по акциям на Московской бирже происходят на второй день после дня сделки — это называется режимом расчетов Т + 2 (день Т плюс еще два дня).

Если вы совершили сделку сегодня, то акции с вашего счёта спишутся послезавтра — и тогда же придут деньги.

Вывести деньги можно через два дня после продажи акций

Все условия сделки, в том числе цена, фиксируются в момент ее совершения. Поэтому если с момента сделки до момента фактического расчета цена акций на бирже поменялась, это вас не касается, для вас цена зафиксирована.

Отложенные расчеты создают неудобства при выводе, но дают ряд преимуществ при вводе и покупке. Об этом в другой раз.

С общей схемой работы с брокером разобрались. Теперь поговорим о выборе.

Брокер — финансовая организация, которая занимается коммерческой деятельностью. Как любая коммерческая организация, брокер может обанкротиться. Как и у любой финансовой организации, у брокера могут отозвать лицензию.

У брокера должна быть лицензия Центробанка, и обычно таких лицензий несколько: на брокерскую, дилерскую, депозитарную деятельность, управление активами. Кому и когда была выдана лицензия с конкретным номером можно проверить в этом файле с сайта ЦБ РФ .

Купленные через брокера бумаги хранятся в депозитарии в виде электронных записей. Обычно депозитарий — обособленный отдел в самой брокерской компании.

Если брокер перестанет работать, вы не потеряете права на свои ценные бумаги. Их можно будет перевести в депозитарий другого брокера. Но если брокер неправильно учитывал активы клиентов, все заметно усложнится — вплоть до утраты бумаг и судебных разбирательств.

В отличие от банков, по брокерским счетам нет государственных гарантий — никакого агентства по страхованию инвестиций.

В остальном ситуация не отличается от российского банковского сектора: есть госбанки, есть лидеры среди частных компаний и есть «длинный хвост» из всех остальных.

Брокерское соглашение

Биржевое посредничество является одним из видов торгового посредничества. Для биржевой торговли наиболее характерным является совершение большинства биржевых сделок с участием биржевых посредников. Функции биржевых посредников выполняют брокерские фирмы, брокерские конторы и независимые брокеры. Брокерской фирмой является коммерческое юридическое лицо, созданное в соответствии с действующим законодательством; брокерской конторой – филиал юридического лица, имеющий самостоятельный баланс и расчетный счет; независимым брокером – гражданин, осуществляющий предпринимательскую деятельность без образования юридического лица, индивидуальный предприниматель.

Брокерская контора – неотъемлемая часть биржи, хотя и не является составной частью структуры биржи. Понятие брокерской конторы тесно связано с понятием самой биржи. По существующей практике любая организация, имеющая право торговли на бирже, регистрируется на ней в качестве брокерской конторы данной биржи. Брокерская контора той или иной биржи может быть создана как на основе приобретения акций биржи, так и путем покупки брокерского места, не дающего право управления делами биржи. Функциями брокерской конторы являются: биржевое посредничество при заключении сделок, т.е. совершение по поручению заказчика любых сделок на бирже; внебиржевое посредничество, т.е. организация сделок между клиентами, минуя биржу, в случае торговли внебиржевыми товарами. Если владелец акции (брокерского места) биржи – непосредственно посредническая организация, то она просто регистрируется на бирже в качестве брокерской конторы данной биржи. Если посредническая деятельность не является основной для акционера биржи, то создание им брокерской конторы требует определенных усилий.

Акция или брокерское место биржи могут принадлежать сразу нескольким собственникам; в этом случае создается совместная брокерская контора. Особого внимания заслуживает вопрос об участии в торговле брокерских контор. Ввиду того, что они являются филиалами, они не обладают правами юридического лица и, следовательно, не являясь самостоятельными субъектами права, не могут выступать в качестве стороны по сделке, быть доверенным лицом третьих лиц. По указанным причинам, брокерские конторы следует исключить из числа самостоятельных биржевых посредников.

Взаимоотношения клиентов и брокерских фирм складываются на основе заключаемых ими договоров и соглашений. Таких соглашений может быть несколько. Во-первых, это договор на брокерское обслуживание, который заключается обычно с постоянным клиентом на определенный срок. Во-вторых, договор на информационное обслуживание, который дает возможность клиенту получать от своего брокера биржевую информацию и аналитические обзоры интересующего клиента рынка. Кроме указанных могут заключаться и другие специальные соглашения, как, например, договор о представительстве или о совместной деятельности.

При работе с клиентом брокерская контора открывает в одной из расчетных фирм своей биржи счет для работы с этим клиентом.

Договариваясь с брокером о проведении сделок определенного вида, клиент выдает своему брокеру поручение. Как и на зарубежных биржах, варианты таких поручений довольно многочисленны. Например, клиент может выдавать брокеру следующие виды поручений:

- – купить товар по текущей биржевой цене;

- – продать товар по текущей биржевой цене;

- – купить товар по цене не выше заданной;

- – продать товар по цене не ниже заданной;

- – купить товар в момент, когда цена на него достигнет определенного (порогового) значения;

- – продать товар, когда цена на него достигнет определенного (порогового) значения;

- – купить товар по усмотрению брокера;

- – продать товар по усмотрению брокера.

Большинство из этих поручений имеют свои аналоги в зарубежной практике.

За свои услуги брокерские фирмы получают вознаграждение, которое определяется как типом совершаемой сделки, так и видом поручения. Комиссионные могут взиматься либо в виде фиксированной суммы за месяц, либо за каждую сделку, либо в виде процента от прибыли.

При осуществлении брокерской деятельности на рынке ценных бумаг профессиональному участнику следует:

- – лично исполнять поручения клиентов, за исключением случая передоверия совершения сделок другому брокеру, если оно предусмотрено в договоре с клиентом или брокер вынужден к этому силой обстоятельств для охраны интересов своего клиента с уведомлением последнего;

- – исполнять обязательства по заключенным с клиентами договорам, действуя добросовестно и исключительно в интересах клиентов;

- – исполнять поручения клиентов в порядке их поступления, действуя исключительно в интересах клиентов, и обеспечивать наилучшие условия исполнения поручений клиентов в соответствии с условиями поручений;

- – при заключении договора на брокерское обслуживание письменно уведомить клиента о рисках, связанных с осуществлением операций на рынке ценных бумаг;

- – доводить до сведения клиентов всю необходимую информацию, связанную с осуществлением поручений клиентов и исполнением обязательств по договору купли-продажи ценных бумаг, в том числе не рекомендовать клиенту сделку, не приняв мер для того, чтобы клиент мог понять характер связанных с ней рисков;

- – информировать инвесторов – физических лиц, предоставляя услуги последним, о правах и гарантиях, предоставляемых им в соответствии с Законом «О защите прав инвесторов»;

- – обеспечить сохранность и отдельный учет ценных бумаг клиентов в соответствии с требованиями нормативных правовых актов Федеральной комиссии;

- – в сроки, устанавливаемые договором, представлять клиенту отчеты о ходе исполнения договора, выписки по движению денежных средств и ценных бумаг по учетным счетам клиента (включая данные о размерах комиссии и иных вознаграждениях брокера) и иные документы, связанные с исполнением договора с клиентом и поручений клиента;

- – в установленные договором с клиентом сроки принимать меры к устранению возникших с клиентом разногласий при представлении клиенту отчетов о ходе исполнения договора с клиентом;

- – принимать меры по обеспечению конфиденциальности имени (наименования) клиента, его платежных реквизитов и иной информации, полученной в связи с исполнением обязательств по договору с клиентом, за исключением информации, подлежащей представлению в Федеральную комиссию и иные органы в пределах их компетенции, установленной законодательством Российской Федерации, в случае, если договор с клиентом содержит условие о коммерческой тайне;

- – возместить клиенту убытки в порядке, установленном законодательством.

При осуществлении брокерской деятельности на рынке ценных бумаг профессиональный участник совершает действия и сделки, связанные с осуществлением брокерской деятельности, в частности:

- – хранит, использует и учитывает денежные средства клиентов, предназначенные для инвестирования в ценные бумаги или полученные от продажи ценных бумаг, если это предусмотрено условиями договора;

- – удостоверяется в способности клиентов – физических лиц своими действиями приобретать и осуществлять гражданские права, создавать для себя гражданские обязанности и исполнять их в полном объеме или частично;

- – удостоверяется в правомочности руководителей клиентов – юридических лиц представлять интересы юридических лиц и осуществлять действия, влекущие юридические последствия для указанных юридических лиц;

- – оказывает консультационные услуги по вопросам приобретения ценных бумаг и иных инвестиций;

- – выступает андеррайтером при размещении эмиссионных ценных бумаг;

- – вправе запрашивать у клиентов сведения об их финансовом состоянии (платежеспособности) и целях инвестиций, которые могут помочь в правильном и своевременном исполнении обязательств перед клиентами.

В случае, если брокер действует в качестве комиссионера, договор комиссии может предусматривать обязательство брокера хранить денежные средства, предназначенные для инвестирования в ценные бумаги или полученные в результате продажи ценных бумаг, и право их использования брокером до момента возврата этих денежных средств клиенту. При этом договором должен быть предусмотрен порядок распределения прибыли, полученной в результате использования указанных средств.

Брокеру запрещается гарантировать или давать обещания клиенту в отношении доходов от инвестирования хранимых им денежных средств.

Внутренние процедуры и правила ведения учетных регистров брокера должны обеспечивать обособленный учет хранящихся у брокера по договору комиссии денежных средств клиента, предназначенных для инвестирования в ценные бумаги или полученных в результате продажи ценных бумаг.

Брокерская контора – условное название собственника брокерского места на бирже.

Брокерской конторой в целях является филиал или другое обособленное подразделение предприятия, учреждения, организации, имеющее отдельный баланс и расчетный счет.

Брокерская контора является основным операционным звеном на бирже.

Брокерская контора имеет право заключать договоры о брокерском обслуживании с клиентами, а также действовать от своего имени и за свой счет

Прибегая к услугам брокерских контор, клиенты имеют следующие преимущества:

- – увеличение объема торговых операций без роста собственных затрат на эти цели;

- – возможность пользоваться услугами высококвалифицированного персонала;

- – затраты на услуги брокерской конторы исчисляются в размере определенного процента от объема торговых операций.

Брокерская контора обладает правами юридического лица, если в соответствующем порядке она регистрируется в местных исполнительных органах власти. Брокерская фирма может и не иметь самостоятельного юридического статуса, а быть структурной частью предприятия или организации.

Для участия в биржевых торгах брокерская контора обязана зарегистрироваться на бирже и определить физических лиц (брокеров), которые будут участвовать в торгах.

После представления документов брокерская контора регистрируется в журнале регистрации брокерских контор с присвоением соответственного порядкового номера.

Количество брокеров на товарной бирже определяется биржевым комитетом (советом биржи).

Брокерам запрещается разглашать коммерческие тайны относительно операций клиентов, одновременно обслуживать двух или более клиентов, интересы которых противоречат.

Отношения между биржевыми посредниками и их клиентами определяются на основе соответствующего договора.

Брокерская контора может иметь различное организационное построение при различной численности.

При работе с клиентом брокерская контора открывает в одной из расчетных фирм своей биржи счет для работы с этим клиентом.

Договариваясь с брокером о проведении сделок определенного вида, клиент выдает своему брокеру поручение.

Биржевой Брокер — кто это и как его выбрать

Брокеры — кто это такие и чем занимаются? В этой статье мы поговорим про их работу, их заработок и постараемся понять стоит ли им доверять.

1. Кто такой брокер на бирже

Брокер это широкое понятие, которое может охватывать множество направлений деятельности. В общем случае можно сказать, что:

Доступ к фондовому рынку есть только у профессиональных участников, которые обладают соответствующими лицензиями. Брокерские компании обладают ими и представляют интересы физических лиц.

Чтобы физическому лицу иметь доступ к торгам на фондовой бирже ММВБ, он предварительно подписывает брокерский договор (чуть ниже мы рассмотрим пример). Далее трейдер совершает торговые операции, а брокер от его имени выставляет заявки на биржу.

Современная брокерская компания — это не просто посредник. Это еще и консультант, и помощник, и кредитор, и аналитическое агентство. Он самостоятельно подает налоговую декларацию о доходах с ценных бумаг. Если год закрывается в прибыли, то с нее списывают 13%.

Дилер — это профессиональный участник фондового рынка, имеющий прямой доступ к торгам. Обычно представляет крупные фонды, банки.

Насмотревшись кино, многие думаю, что брокеры это наркоманы, обманщики, которые заработали на других людях. На самом деле, это полное заблуждение. Это обычные люди, которые занимаются профессионально своим делом.

2. Как выбрать брокера фондового рынка

Выбор брокерской компании не должен вызвать сильных затруднений у клиента. Их не так много представлено в России. Я рекомендую работать со следующими:

Это два лучших брокера для торговли на ММВБ, которые оказывают услуги большой части трейдеров в России. У них наилучшие условия, самые низкие комиссии на торговлю, есть офисы по всей России, крупный сервис поддержки клиентов. Здесь можно покупать иностранные акции, следовать стратегиям профессионалов и прочее.

Через них можно открыть ИИС, чтобы получать налоговые вычеты от пополнения (“тип А”), либо не платить налог на прибыль по счету (“тип Б”). Первый тип предполагает максимальную сумму возврата 52 тыс. рублей в год (эквивалентно пополнению за год на 400 тыс). Более подробно читайте в статьях:

Еще преимуществам этих брокеров является приложения для быстрого доступа к торгам на Android и iOS. Например, я почти всегда совершаю торговые операции через смартфон и планшет, поскольку редко бываю дома в часы работы биржи (с 10:00 до 18:40).

В рейтинге брокеров по количеству клиентов высокое место занимает Сбербанк. Однако, такая популярность скорее связана с рекламой и незнанием других компаний. Могу лишь сказать, что его сервис заметно хуже рассмотренных двух компаний и то, что комиссия за торговый оборот у Сбербанка в 3 раза выше. За одну сделку будет браться 0.07%. Я не знаю никого из профессиональных трейдеров, кто бы одобрил такие условия (особенно это важно для тех, кто совершает много операций).

Действующий список компаний предоставляющий брокерские услуги можно посмотреть на официальном сайте биржи ММВБ (moex.com/ru/members.aspx)

На что обратить внимание при выборе других брокеров

Если Вы хотите открыть брокерский счет у другого брокера, то при его выборе советую обратить внимание на следующие факторы:

- Торговые условия (комиссии)

- Доступные финансовые инструменты

- Комиссии за ввод/вывод денег

- Рейтинг и репутация

- Наличие обучение, консультаций

- Удобство доступа к торгам (например, без приложений на телефоне я бы не смог торговать в любой момент)

3. Регистрация и открытие брокерского договора

1 Процедура регистрации доступна через интернет. Все действия можно сделать в режиме онлайн. Итак, сначала требуется пройти регистрацию. Как я только, что писал выше советую это сделать у следующих компаний:

После чего Вам потребуется предоставить скан паспорта, СНИЛС и ИНН.

2 Создать брокерский счет . Для этого в личном кабинете брокера нажмите на ссылку “Открыть новый договор”

Выбираете тип счета

Рекомендую открыть либо ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счет). После чего Ваш счет будет уже готов для работы.

3 Пополнение . Брокер не взимает никаких комиссий с пополнения с брокерского счета.

Заключив договор с брокером, клиент получает доступ к торгам не только ценными бумагами (акции и облигации), а также к деривативам (фьючерсы, опционы, свопы), валюта и товарной секции. Фактически это все возможности современного финансового рынка.

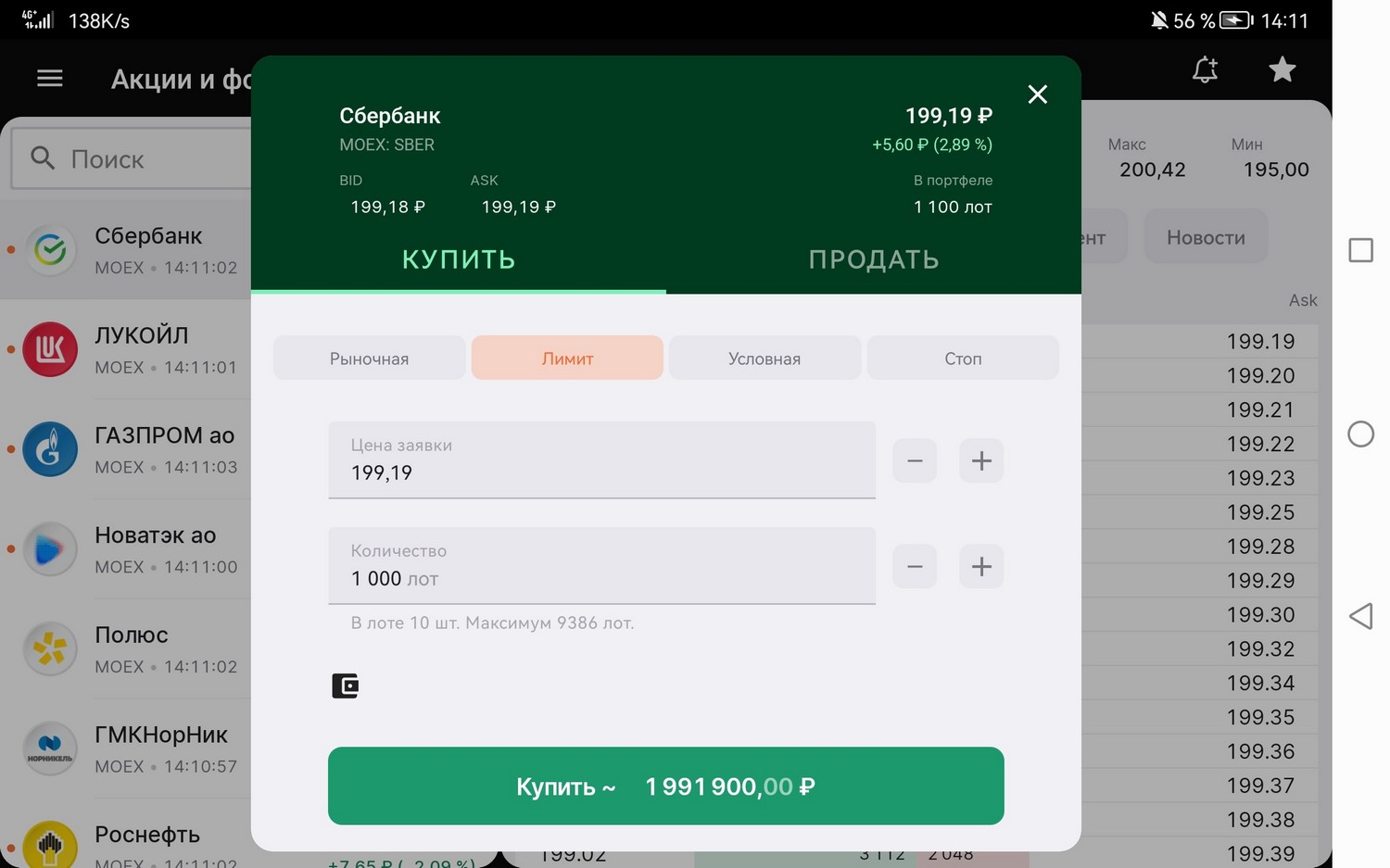

4 Доступ к торгам . Вам будет открыт доступ к торгам на фондовой бирже. Например, так выглядит интерфейс при покупке акций Сбербанка (SBER) через приложение “Финам Трейд” (брокер Finam)

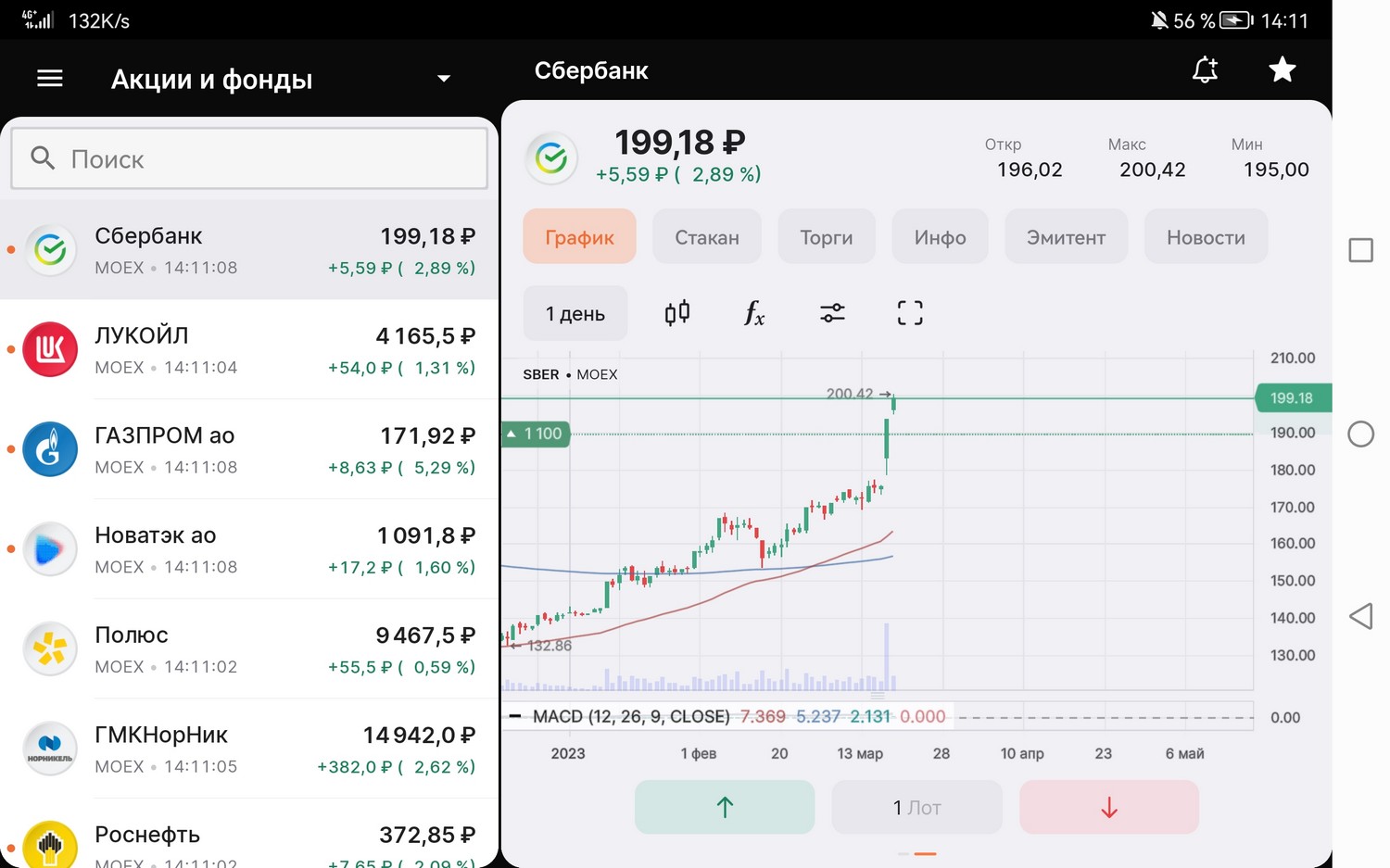

Также в приложении есть удобная возможность просмотреть текущий график торгов

4. Какие бывают брокеры

Кроме биржевых существуют еще множество видов, где употребляется термин “брокер”:

- Кредитный (между банком и клиентом). Помогает в оформлении документов и профессиональной консультации как выгоднее взять кредит.

- Таможенный . Переправкой товаров через границу. Он занимается бумажным оформлением и знает необходимые законы для пересечения грузов на границе.

- Страховой . Предоставляет помощь в оформление всех видов страховых услуг. В России эта сфера не так сильно развита как на западе. Мы обычно страхуем только автомобили (ОСАГО, КАСКО) и частные дома.

- Бизнес . Профессионал в слияние и поглощение бизнесов

- По недвижимости . По сути является профессиональным риэлтором. В обязанности входит: сведение продавцов и покупателей, совершение и ведение сделок по объектам недвижимости

- Ипотечный . Помогает с оформление ипотеки и выбором жилья. Также ведет сделки по недвижимости. В России редко используется.

5. Не путайте брокеров фондового рынка и Форекса

Форекс-брокеры оставили негативный след во всей финансовой сфере. Большинство из обычного населения сталкиваются именно с рекламой Forex и если почитать отзывы, то можно сделать вывод о недобросовестном обслуживании.

Форекс в целом представляет из себя довольно серый рынок, поскольку мы много чего не знаем. Например, нам не доступна информация об реальных объемах торгов, нет данных об заявках в биржевом стакане. У многих брокеров котировки могут немного отличаться в периоды высокой волатильности. Например, у одного минимум будет на 100-300 пунктов ниже, чем у другого.

В России Форекс плохо регулируется. Несмотря на то, что ЦБ обязал иметь специальные лицензию (ее кстати получили лишь несколько крупным компаний), но все они находятся за пределами РФ в оффшорных зонах. Другими словами, наши законы не смогут защитить нас в случае спорных моментов.

Да и если почитать договор с Форекс-брокером (с которым мы все благополучно соглашаемся при регистрации), то можно заметить там пункты, которые практически не оставляют шансов быть правыми для клиентов. Этот договор защищает компанию в первую очередь. Например, как Вам такое: “в случае сбоев программного обеспечения, все убытки несет на себе клиент”. То есть у них проблемы, а оплачивает за это клиент.

Большинство Форекс-брокеров являются мелкими конторами, которые совершают сделки внутри компании (не выводя их на реальный рынок). В принципе клиенту все равно. Ведь в случае выигрыша денег, брокер заплатит ему прибыль из своего кармана. Но по статистике 95% трейдеров сливают свои деньги на этом рынке. Он заинтересован в том, что клиент быстрее “слился”, потому что это будет его чистой прибылью.

В сером рынке подделать какие-то ситуации лишь дело техники. Проскальзывания, срезание стопов, иглы на графике – это все способы по “отжиманию” денег.

Также они дают постоянный супер бонусы, которые лишь подталкивают трейдеров брать большие кредитные плечи и больше торговать. Ведь это все ведет к сливу депо.

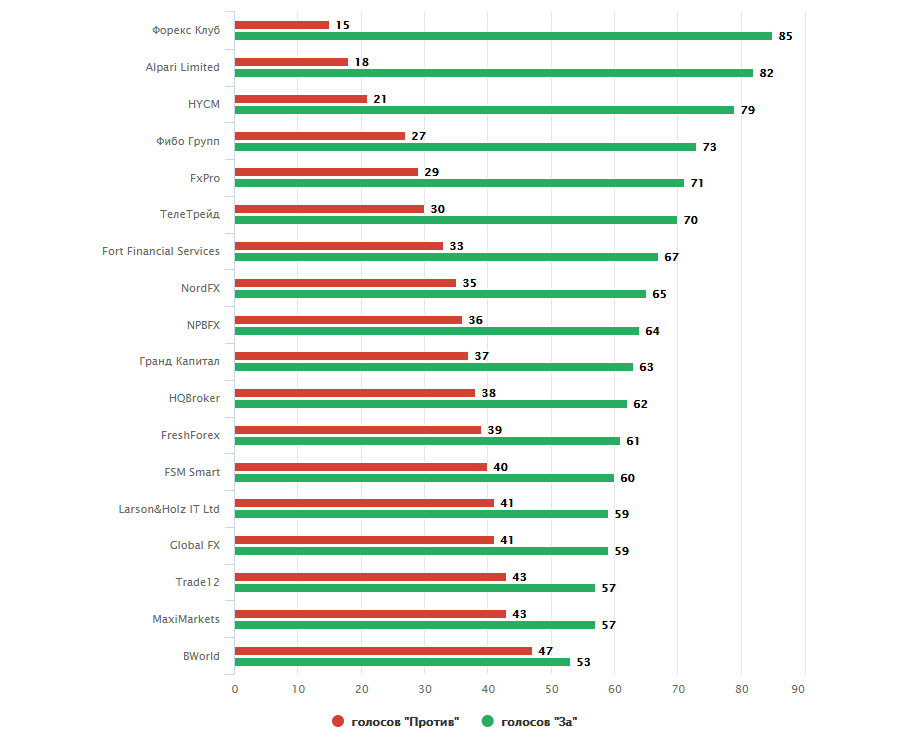

Тем не менее, крупные Форекс-брокеры следят за своей репутацией и трепетно относятся к клиентам. Из лидеров можно выделить следующие:

Биржевой брокер по фондовому рынку представляет из себя совершенно прозрачный бизнес. Его офис находится в России и все операции прозрачны. Наши права защищает ЦБ и наши законы.

Даже наши деньги лежат не у него на счету, а на бирже. То есть он не может нас как-то обмануть.

Реклама фондового рынка мало встречается.

Инвестируя в ценные бумаги мы становимся совладельцами бизнеса. Это дает каждому из нас сохранять свой капитал и становится богатыми.

Брокерские компании заинтересованы в долгосрочном сотрудничестве, поскольку их доход идет за счет комиссии с торгового оборота. Он будет рад, если Вы будете много торговать, но он не будет рад, если Вы разочаруетесь или все проиграете.

6. FAQ — ответы на часто задаваемые вопросы

1. Чем отличается брокер от трейдера

Брокер является юридическим лицом (представителем брокерской компании). Он предоставляет доступ к торгам для трейдеров. Он зарабатывает на комиссионных от торгового оборота. Трейдеры же это в большинстве физические лица, которые получают прибыль с торговли.

Трейдером может стать каждый из нас, просто открыв себе брокерский счет и начав торговлю. Чтобы стать брокером проще всего устроится на работу в компанию.

Большинство людей путают эти два понятия, поскольку мало знакомы с финансовыми рынками. Главное запомните, что брокеры не торгуют, а предоставляют услуги другим и ищут новых клиентов.

2. На чем зарабатывает брокер

Брокерские компании зарабатывают на обороте торгов. Чем больше торгуют его клиенты, тем лучше для него. Крупные брокеры создали множество других сервисов, которые помогают ему дополнительно получать прибыль. Например, с доверительного управления, с персональных консультаций. Многие владеют банками, которые выдают кредиты.

Если клиент не торгует в течении месяца, но имеет открытый брокерский счет с деньгами или ценными бумаги, то за обслуживание будет взиматься минимальная плата 177 рублей в месяц. Если клиент торгует, то эта комиссия уменьшается. Например, если комиссия за торговый оборот была 100 рублей, то в конце месяца спишут только недостающие до минимальной платы — 77 рублей.

3. Можно ли торговать криптовалютой через брокера

Поскольку криптовалюты пока никак не регулируются и не имеют правовой оценки, официальных торгов по ним нет. Однако биржа ММВБ уже заявляла о готовности включить их в отдельную секцию для торговли. Предполагается, что первоначальный доступ будут иметь лишь квалифицированные инвесторы.

Рекомендую к прочтению:

Говоря честно, он не является не другом и не врагом. Его цель, как и наша – сделать деньги. Ему не выгодно, если Вы будете терять деньги, поскольку в этом случае трейдер может забросить торговлю. Поэтому в целом брокеру выгоднее, чтобы Вы зарабатывали.

Для этого он проводит бесплатные консультации и выпуски с техническим анализом. Он старается сделать так, чтобы мы больше торговали.

Брокер является налоговым агентом, поэтому имеет право составить отчет за Вас. От клиента требуется лишь наличие денег на счете, с которых потом спишется налог.

6. Кто контролирует

Брокерские услуги контролируют несколько организаций:

- ЦРФИН . Некоммерческое партнерство, объединяющее брокерские фирмы СНГ.

- КРОУФР . Российская комиссия по регулированию отношений участников финансовых рынков.

У каждой страны они свои. Например, на западе существуют следующие организации:

- FSA . Регулятор Форекс в Великобритании.

- CTFD и NFA . Контролирующие организации, созданные в США

7. Застрахованы ли деньги на брокерском счету

Деньги на брокерском счете не застрахованы Агентством по страхованию вкладов (АСВ). Однако, если брокер честно выполнял свои обязанности и заносил все сведения о покупках клиентов в специальный реестр, то Ваши средства застрахованы от проблем с брокерской компанией. Потому что ценные бумаги лежат отдельно от личных средств фирмы, а значит полностью защищены.

Смотрите также видео про “кто такой брокер”:

http://24rh.ru/dogovora/brokerskij-dogovor-eto.html