Оглавление

Что такое проскальзывание Форекс или Slippage Forex?

Проскальзывание (Slippage) на рынке Forex – это явление, когда исполнение торгового ордера происходит по цене, отличной от цены, указанной в момент подачи ордера. Иными словами, это разница между желаемой ценой входа в позицию и фактической ценой, по которой сделка была исполнена. Простым языком, проскальзывание означает, что трейдер получает не ту цену, которую он ожидал. Криптовалюты плотно вошли в нашу жизнь и теперь у многих есть какие то сбережения в криптовалютах, кошелек ton wallet предлагает безопасное хранение ваших сбережений и управлении ими.

Причины Slippage

Существует несколько причин, по которым возникает проскальзывание на рынке Forex:

Волатильность рынка. Когда рынок меняется быстро и имеет высокую волатильность, цены могут сильно колебаться за очень короткие промежутки времени. Это означает, что даже в момент подачи ордера на покупку или продажу, курс может измениться до момента исполнения ордера, что приводит к проскальзыванию.

Низкая ликвидность. Валютные пары с низкой ликвидностью имеют меньший объем торгов, что делает их более подверженными проскальзыванию. Когда объем торгов низок, даже небольшие ордера могут вызывать значительное движение цены.

Слишком большие ордера. Если трейдер пытается выполнить слишком крупный ордер в одном моменте, рынок может не иметь достаточного объема для его выполнения по желаемой цене, что также может привести к проскальзыванию.

Слабое исполнение брокера. Не все брокеры обеспечивают одинаково быстрое и качественное исполнение ордеров. Некачественное исполнение ордера со стороны брокера может вызвать проскальзывание.

Как избежать проскальзывания

Используйте лимитные ордера: Лимитные ордера позволяют вам указать желаемую цену входа в позицию. Однако, есть риск того, что ордер не будет исполнен, если рынок не достигнет указанной вами цены.

Изучайте волатильность рынка. Следите за новостями и экономическими событиями, которые могут повлиять на волатильность рынка. Избегайте торговли в периоды экстремальной нестабильности.

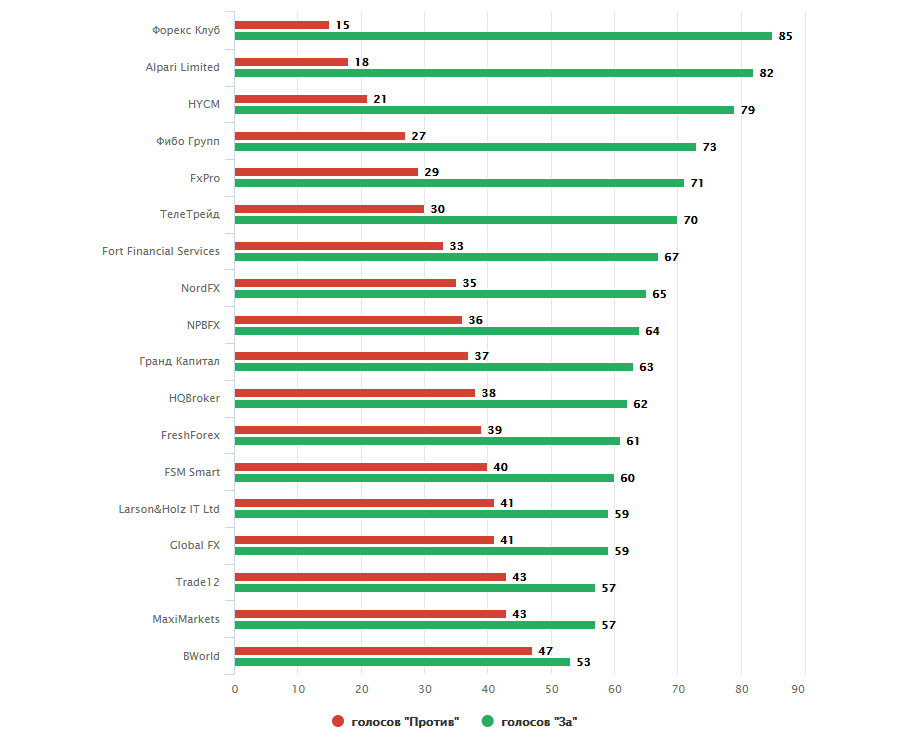

Выбирайте надежных брокеров. Проведите исследование и выберите брокера с хорошей репутацией, который предоставляет быстрое и надежное исполнение ордеров.

Управляйте размерами позиций. Избегайте слишком больших ордеров, которые могут вызвать проскальзывание. Разносите ордера по времени и объему, чтобы уменьшить риск.

Опасности отложенных ордеров при Slippage

Отложенные ордера могут быть особенно уязвимыми к проскальзыванию. Например, если вы устанавливаете отложенный ордер на продажу по определенной цене, и рынок быстро движется вниз, ваш ордер может быть исполнен по значительно более низкой цене, чем вы ожидали. Это может привести к убыткам, которые были бы избежаны при более активном участии в торговле.

Проскальзывание (Slippage) – это неизбежное явление на рынке Forex, но его последствия можно уменьшить, следуя описанным выше советам. Важно помнить, что торговля на рынке Forex всегда сопряжена с рисками, и управление этими рисками – ключевой аспект успешной торговли.