Оглавление

Как брокеры форекс отслеживают арбитражные стратегии. Арбитражные операции

Здравствуйте. Сегодня расскажу, что такое арбитраж на форексе и с чем его «едят». Сразу хочу заметить, что арбитражные стратегии запрещены большинством брокеров.

Арбитражна сделка предполагает покупку/продажу актива, заведомо зная, что данный актив в ближайшее время упадёт/вырастет.

Как это происходит?

Всё очень просто. Когда вы торгуете на форексе, ваш терминал МТ4 получает доступ к котировкам на сервере брокера. Брокер же, в свою очередь, получает данные котировки не от фонаря, а от крупнейших поставщиков. Таких, например, как SAXO BANK. Причём котировки, а точнее информация, если быть точнее, проходит сложный путь между серверами.

В момент исполнение стоп-приказов и в момент выхода каких либо новостей, происходит задержка. Возникает она из-за того, что данные быстро обновляются, а на их «доставку» до вашего терминала и сервера брокера нужно время. Конечно, речь идёт о секундах, долях секунды. В целом, на крупных скачках, задержка может достигать 5-10 пунктов. Хотя не внимательный человек ничего не заметит.

Теперь представим, что вы получаете котировки минуя данную схему, вы получаете котировки непосредственно от банка.

Теперь у вас появляется возможность «сверять» котировки в вашем терминале и котировки в банке. Здесь вы обратите внимание, что на волочильных участках можно неплохо заработать. Всё, что вам нужно, это получать котировки от банка и постоянно «сверять» их с вашими ценами в терминале. В итоге вам нужно будет открыть ту или иную позицию, в момент «подвисания котировок»

Грубо говоря. Предположим, вы знаете, что на сервере банка котировки обновились и цена на актив — 10.10, в вашем же терминале цена 10.08. Вы открываете длинную позицию (покупку), по цене в терминале, заведомо зная, что цена вырастет до цены 10.10. По цене 10.10 вы скидываете свою позицию и получаете профит 2 пункта.

Эта совершенно беспроигрышная торговая стратегия. Здесь можно даже не использовать стопы.

Несмотря на видимость грааля, здесь есть подводные рифы, которые не позволяют применять данную торговую стратегию.

- К сожалению, данная система запрещена большинством ДЦ. Прочитайте регламент (договор) оказания услуг.

- Реквоты — убивают торговлю. Из-за наличия реквот, проходит время, в которое цена выравнивается. В итоге, в данную позицию уже не имеет смысла заходить. Можно попробовать использовать ECN счета, но тогда комиссия съест всю прибыль.

- Проскальзывания. Из-за них вас будет исполнять по худшим ценам. Т.к. данная торговля старается получит 1-2-3 пункта, то проскальзывания на искомые пункты, сведёт ваш счёт к нулю очень быстро.

- Необходимо техническое оснащение. Под ним я имею в виду наличие быстрого VPS с наилучшим пингом.

Если вы сможете обойти данные проблемы — вы можете неплохо заработать, если данная стратегия, конечно, не запрещена вашим брокером.

Я использовал данную стратегию и на техническом дефолте США «»заработал»» очень крупные деньги. Разумеется никто мне их не выводил. По причине запрещённой торговли. Более того, на меня ещё хотели повесить долги, в размере 26.000$, т.к. пересчитали сделки по ценам открытия/закрытия в их терминале. Сотрудники данного брокера так и не объяснили, как было возможно открыть позицию по ценам, которых не было в терминале.

На фондовом рынке существует множество различных стратегий управления активами, которые очень сильно ранжируются по уровню риска: от агрессивных покупок малоизвестных компаний третьего эшелона до сверхконсервативных вложений в государственные долговые бумаги США. Естественно, все хотят получить максимальную доходность при минимальном уровне риска, и как раз одной из стратегий, которая дает такую возможность, и являются арбитражные операции, о которых сегодня и пойдет речь.

Арбитраж (от фр. «Arbitrage» — справедливое решение) — несколько логически связанных сделок, направленных на извлечение прибыли из разницы в ценах на одинаковые или связанные активы в одно и то же время на разных рынках (пространственный арбитраж), либо на одном и том же рынке в разные моменты времени (временной арбитраж). Арбитражные стратегии по праву считаются одними из самых низкорисковых и стабильных стратегий на финансовых рынках, ими не брезгует заниматься подавляющее большинство мировых финансовых корпораций и банков.

Итак, попробуем на практическом примере продемонстрировать арбитражную сделку: как вы знаете, в России существует несколько фондовых площадок для торговли акциями: ММВБ и RTS-Standart. На обеих площадках торгуются одни и те же акции ОАО «Газпром», и курс данных акций в одно и то же время на разных площадках в силу совершенно разнообразных факторов может достаточно существенно различаться. При этом образуется так называемая рыночная неэффективность, которая и отыгрывается «арбитражерами», после чего обычно в очень короткий срок цены вновь сходятся вблизи одинакового значения. Именно в момент расхождения котировок и нужно покупать «Газпром» на одной бирже по низкой цене и продавать в «короткую позицию» на другой бирже по высокой цене. Получившаяся разница за вычетом комиссий биржи и брокера и будет составлять прибыль инвестора. При этом рыночный риск как таковой отсутствует: так как в случае еще большего расхождения котировок на разных биржах, инвестор легко может «перегнать» все позиции по акциям на одну биржу, в результате чего совокупная позиция «обнулиться».

Естественно в чистом классическом арбитраже частному инвестору выжить уже довольно сложно (а порой и практически невозможно), т.к. бороться с многомиллиардными гигантами индустрии за миллисекунды – дело совсем не перспективное, но тут на выручку приходят другие виды арбитража, о которых и поговорим далее.

Портфель — больше чем сумма

До сих пор мы с вами рассматривали процесс торговли как торговлю отдельным методом. Все наши концепции базировались на предположении, что вы торгуете один метод, систему или бумагу. У этого подхода есть как свои преимущества, так и недостатки. Главное преимущество — это концентрация на отдельном активе и более эффективное использование всех возможностей методики. Главный недостаток — невозможность смягчить риск метода.

Каждому трейдеру, кто пробовал себя на рынке Forex, хорошо известно правило, что высокой доходности без высокого риска не бывает. Однако в этом правиле есть свои исключения. Одним из таких исключений являются стратегии арбитражной торговли , которые позволяют получить сотни процентов прибыли при минимальном риске. Разберемся, что такое арбитражная торговля и как ее можно реализовать на рынке Forex.

Классический арбитраж заключается в извлечении прибыли из разницы цен на одинаковые финансовые инструменты, торгуемые на разных биржах. Суть арбитражной торговли состоит в том, что когда цена актива на одной бирже становиться больше, чем на другой, то совершается одновременная продажа актива на первой бирже и покупка на второй. Когда же цены снова становятся одинаковыми, то позиции закрываются и трейдер получает гарантированную прибыль. Естественно, что разность цен должна превышать издержки (спред, комиссия) на обоих рынках. Привлекательность подобных арбитражных сделок заключается в гарантированной прибыли и низких рисках, поскольку суммарная позиция всегда остается нейтральной к рынку. Риски же в основном носят технический характер.

Рассмотрим, каким образом можно осуществить арбитраж на форексе . Наверняка многие трейдеры замечали, что у разных форекс брокеров котировки в различные моменты времени могут незначительно отличаться. Так вот, одним из вариантов реализации арбитражной стратегии на форексе является поиск двух брокеров, имеющих наибольшее расхождении в ценах на одну и ту же валютную пару, и организация арбитражной торговли между ними. В этом случае в моменты расхождения цен необходимо будет открывать противоположные сделки у обоих брокеров. Это будет реализация классического двуного арбитража.

Однако на форексе более выгодным является так называемый одноногий арбитраж , который отличается тем, что сделка заключается на стороне только одного брокера. Дело в том, что расхождения в ценах возникают, как правило, по причине того, что котировки брокера в определенные моменты времени начинают отставать от реальных цен. Таким образом, если иметь опережающий источник котировок, к примеру, от другого брокера с более быстрым потоком цен, то в моменты отставания цен можно открыть позицию на стороне отстающего брокера в направлении реальной цены и получить гарантированное преимущество. Естественно, что в данном случае нет смысла открывать хеджирующую сделку на стороне второго брокера.

Конечно, у арбитражных стратегий на форексе есть и свои минусы. Во-первых, необходимо хорошо потрудиться, чтобы найти брокера с отстающими ценами и источник опережающих котировок. Во-вторых, форекс брокеры не приветствуют подобный способ заработка, поэтому необходимо очень тщательно подходить к реализации данной стратегии, чтобы не нарушить регламент торговли. Однако в данном случае игра стоит свеч, поскольку, в случае успеха, можно получить сотни процентов прибыли и с лихвой компенсировать все затраты. Более подробно о реализации арбитражных стратегий на форексе можно узнать .

Приветствую вас, читатели моего блога! Время нынче, как известно, непростое. Вот мы с вами и дошли до арбитража. Вас это ещё не успело коснуться? Всему своё время! Но не пугайтесь. Арбитраж вовсе не обязательно означает судебные споры. Иногда с этим словом связано нечто намного более приятное и прибыльное. Итак, наша сегодняшняя тема – арбитражная стратегия на валютном рынке.

Тема арбитража в отношении торговли на биржевых рынках слишком обширна, чтобы раскрыть её в короткой статье. Одних только видов арбитражной торговли существует такое множество, что у начинающего трейдера может возникнуть путаница в голове. Поэтому давайте поступим проще: сначала разберём на самом простом уровне, что вообще представляет собой арбитражная сделка, а после этого приведём краткие практические примеры.

Один и тот же актив (это может быть валюта, драгоценный металл, акция, нефть или что-то ещё) в один и тот же момент времени может иметь разные котировки на различных рынках. Из этого можно извлечь прибыль, одновременно совершая покупку актива на одном рынке и продажу на другом. В таком случае говорят о пространственном арбитраже.

Например, крупный европейский банк осуществляет покупку доллара для обеспечения сделки на сумму в несколько миллиардов. Если этот банк является поставщиком котировок для рынка Форекс, клиенты ряда дилинговых контор получат кратковременный рост котировок пар с базовой валютой доллар по сравнению с котировками этих же пар, но в других конторах.

Такие колебания могут быть совсем кратковременными, но на них можно успешно зарабатывать, торгуя на Форексе в нескольких дилинговых конторах одновременно.

Если же торговля ведётся на одном и том же рынке, то прибыль можно извлечь из временных колебаний цены актива и тогда имеет место временной арбитраж. Например, можно купить два контракта: один на покупку золота по 1100 долларов за унцию в середине месяца, а другой – на продажу по цене 1150 долларов в конце месяца.

Ещё одна разновидность арбитража – эквивалентный. Он нередко возникает на «тонком рынке» и требует некоторых арифметических расчётов. Например, Форекс-трейдер видит текущую котировку пары евро-франк, равную 1.0306. В это же время пара доллар-франк торгуется по 0.8774. Казалось бы, чисто арифметически котировка пары евро-доллар должна быть 1.1746. Но фактически она может отклониться неожиданно сильно, например, до 1.1723, как произошло 15.01.2015 на закрытии 15-минутной свечи в 09-59 по Гринвичу.

Причиной стала мощнейшая интервенция ЦБ Швейцарии с целью укрепления франка по отношению к евро. Во время этой интервенции котировки многих валютных пар за считанные минуты прошли сотни пунктов, создав уникально благоприятные условия для арбитражных сделок. Чем меньше игроков на рынке в данный момент, а также чем они сильнее, тем более причудливые ситуации могут создаваться.

Эти дисбалансы порой длятся буквально доли секунды, но при автоматизированной торговле даже этого времени уже достаточно для совершения сделки. В приведённом выше примере пару евро-доллар можно было практически без риска купить по 1.1723 и тут же продать по 1.1746. Вот, к слову, и объяснение, почему дилинговые конторы иногда резко увеличивают спред при выходе новостей, а также в преддверии праздничных дней на «тонком» рынке.

Ну и что же у нас получается в итоге? Чуть ли не любую спекулятивную сделку можно подвести под понятие арбитража! Это так, но на самом деле обычно используется более узкое понятие арбитражной торговли: пространственный и эквивалентный арбитраж, т.е. акцент делается на очень кратковременную разницу цен на один и тот же инструмент, но между различными рынками, или на составные части одного и того же инструмента на одном рынке.

Валютный арбитраж на рынке FORTS

Среди российских трейдеров популярен валютный арбитраж на рынке FORTS. Аббревиатура FORTS расшифровывается как Futures & Options on RTS, т.е. фьючерсы и опционы российской торговой системы. Звучит немного пугающе, но всё не так уж и сложно.

Фьючерсными называются такие сделки, при которых продавец и покупатель договариваются о конкретной цене на актив, который нужно будет поставить в определённый момент в будущем. Примеров фьючерсных сделок существует множество. Они могут осуществляться с валютами, металлами, акциями, продуктами питания и другими активами. Однако, лишь небольшой процент фьючерсных сделок связаны с физической поставкой актива.

В основном такие сделки совершаются с продуктами питания, что помогает фермерам выгодно зафиксировать цену на будущий урожай. В большинстве же случаев вместо реальной поставки актива заключается намного более удобный контракт на разницу или в английской аббревиатуре CFD – contract for difference.

Суть такого контракта очень проста. Например, если была заключена фьючерсная сделка на покупку валюты по определённой цене, а фактическая рыночная, или спотовая, цена выросла, покупатель получает прибыль. Аналогично при понижении рыночной цены у покупателя будет убыток.

Определение опциона в чём-то похоже на определение фьючерса (оговаривается фиксированная цена актива), но разница в том, что покупка опциона не накладывает на покупателя никаких обязательств: он имеет право купить или продать актив по фиксированной цене, но не обязан этого делать.

Уникальность опционной торговли в том, что держатель опциона в период до его истечения никогда не опоздает закрыть сделку с убытком, поскольку за это право он уже уплатил цену опциона, тогда как потенциальная прибыль не ограничена, пока сделка не закрыта. Как фьючерсы, так и опционы достаточно популярны на российском валютном рынке. Для работы с ними существует срочная секция РТС. Давайте рассмотрим практический пример.

Арбитраж на FORTS в основном заключается в проторговке дивергенции между коррелирующими инструментами. К примеру, можно взять фьючерс на акции Сбербанка и противопоставить ему акции ВТБ. Предположим, что в момент когда акции «Сбера» дорожают, ВТБ должен падать. Исходя из такой логики можно построить алгоритм, результаты которого можно увидеть выше.

Аналогичным образом можно попробовать торговать фьючерсом на доллар-рубль против РТС. Эти два инструмента коррелируют очень хорошо, что видно даже невооруженным взглядом.

Послесловие

Дорогой читатель! Я не пытаюсь изменить Вашу систему ценностей или навязать новый взгляд на рынок. Моя задача – просто и доступно дать Вам фундамент всего того, что в дальнейшем поможет Вам сформировать собственную торговую стратегию. Если Вы нашли что-то интересное для себя в этом кратком экскурсе в арбитражную торговлю, предлагаю стать постоянным подписчиком моего блога. Сделаем мир богаче вместе!

Что такое арбитраж на Форекс, как на этом заработать?

В условиях нестабильности рынка трейдеры на Форекс используют арбитраж. Эта стратегия позволяет заработать на резких и краткосрочных изменениях цен. Как получить доход, используя арбитраж, и почему брокеры устанавливают на него запрет?

Суть арбитражных сделок

Арбитраж (с французского arbitrage «справедливое решение») – несколько биржевых операций, подразумевающих покупку актива на одной бирже и продажу на другой. Прибыль появляется за счет колебаний котировок. В идеале цены у брокерских компаний и межбанковского валютного рынка должны совпадать, но на практике наблюдаются расхождения. Вызвано это различными причинами:

- программное обеспечение платформы;

- разные поставщики ликвидности;

- временные задержки.

Колебания цен есть всегда, и реализовывать арбитраж на Форекс можно постоянно. При использовании консервативных стратегий 1 сделка будет приносить незначительный доход, и для увеличения прибыли трейдеру следует совершать несколько биржевых операций.

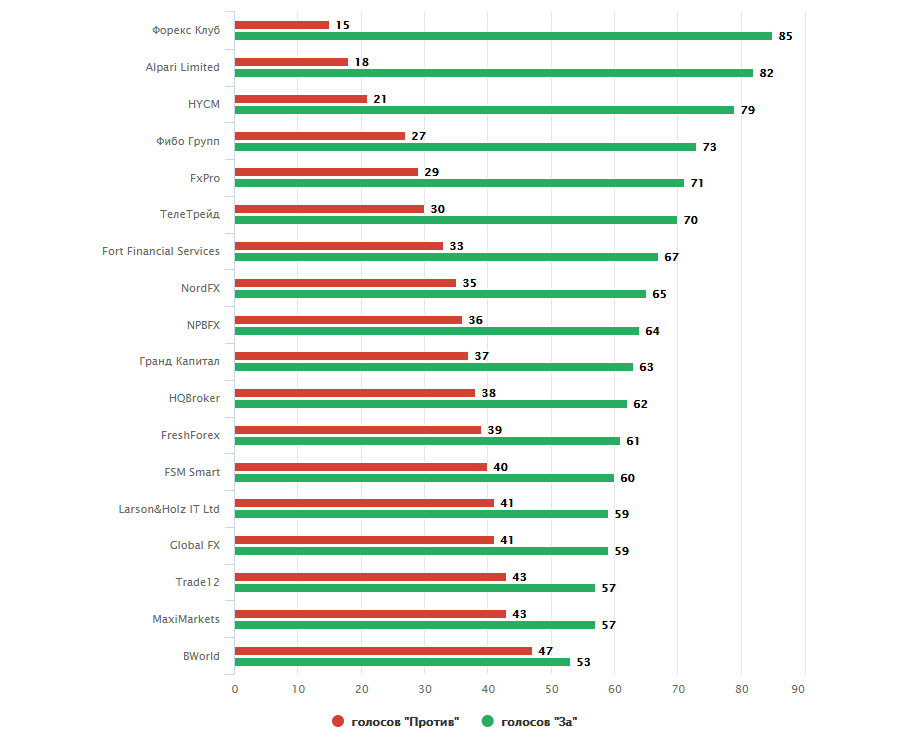

Обратите внимание! Из всех форекс брокеров, работающих на территории РФ, критериям действительно качественной компании удовлетворяют немногие. Лидером является – Альпари!

— более 20 лет на рынке Форекс;

— 3 международные лицензии;

— 75 инструментов;

— быстрый и удобный вывод средств;

— более двух миллионов клиентов;

— бесплатное обучение;

Альпари — это брокер №1 по версии Интерфакса! Все, что необходимо для начала — просто зарегистрироваться на сайте!

Арбитражные сделки называют безрисковой стратегий: доходность зависит от объемов позиции, рост и падение рынка влияния не оказывают – это существенное отличие от традиционной торговли на Forex. Тем не менее риски и убытки есть, связаны они со следующими факторами:

- торговля с плечом;

- величина комиссионного сбора;

- закрытие позиции на следующий день (перенос на овернайт).

Большинство трейдеров сталкивается с издержками при переводе активов с одной биржи на другую. Необходимо учитывать налогообложение: налоговый сбор иногда превышает прибыль от сделки на Forex. В связи с этим многие трейдеры создают резервный портфель инвестиций для диверсификации рисков.

Интересно! Арбитражные сделки считаются паттерновой стратегий.

Кросс-валютный арбитраж

Этот тип стратегии подразумевает наличие 2 счетов в разных брокерских компаниях. Кросс-валютный арбитраж начинается со сравнения котировок, это можно сделать вручную, но облегчает задачу арбитражный советник. Анализируя, к примеру, валютную пару USD/EUR, можно заметить колебания цен, увидев которые, трейдеру необходимо переходить к совершению операций.

Покупка лота на бирже №1 и продажа на площадке №2 совершаются в одном объеме, что позволяет свести риски к минимуму. Залокировав разницу между котировками, трейдер остался с тем же активом и получил доход. Необходимо дождаться, когда цены на платформах совпадут, после чего можно продать лот на первой бирже и купить на второй.

Факт! Арбитражная стратегия – замкнутый цикл операций, необходимо открытие разнонаправленных позиций по одной и той же валюте.

После сделки через брокера №1 наблюдается прибыль в 12 пунктов, а через платформу №2 — убыль в 4. Фактический доход равен 8 пунктам за 3 секунды. Важно учитывать спред. Если котировки по валютной паре 1.3038/1.3048, то есть величина спреда 10, биржевые операции принесут убыток.

Быстро меняющиеся цены сочетаются с колебаниями спреда. У разных брокерских компаний его величина отличается, что важно учитывать перед началом сделки.

Треугольный арбитраж

Треугольный арбитраж называют трехточечным или кросс-курсом, поскольку в сделке участвует 3 валюты. Стратегия более рискованная, чем кросс-валютная ввиду увеличения числа операций:

- Вложение валюты А в B.

- Покупка актива С за В.

- Инвестирование С в А.

Кросс-курс не требует открытия счета у второго брокера, все сделки совершаются на одной бирже.

Советник TriArb Trader для треугольного арбитража.

Начинается арбитраж со сравнения котировок 3 пар, например:

- EUR/USD;

- EUR/GBP;

- USD/GBP.

Могут быть выбраны любые пары, главное, чтобы они компенсировали друг друга. Если обозначить продажу актива символом «-», покупку «+», а валюту A, B, C, то суть кросс-курса можно выразить формулой B-A-B+C+A-C=0.

Кросс-валютный арбитраж с учетом спреда.

Анализируя котировки по 2 парам, необходимо посчитать ставку по кросс-курсу. Если EUR /USD = 1.4000, а GBP/USD = 1.7000, то GBP/EUR = 1.7000 / 1.4000 = 1,2142, а у брокера кросс-курс равен 1.2243. Многие трейдеры проводят анализ данных за 3-4 месяца, составляя график суммарной прибыли и убытков от 3 позиций. В зависимости от того, как отклоняется кривая от 0 (EUR /USD,) выбираются коэффициенты а и b для остальных пар.

Трейдер совершает ряд сделок:

- Покупка 1.2243 EUR по 1.4000 USD.

- Покупка 1 GBP за 1.2243 EUR.

- Продажа 1 GBP за 1.7 USD.

Прибыль составляет 1.7 USD – 1.4 x 1.2243 USD = 0,0140 USD. Если же объем ордера стандартный, то доход равен 140 USD.

Почему брокеры запрещают арбитраж?

Арбитражная стратегия требует грамотного исполнения:

- Необходимо быстро совершать сделки. Скорость зависит от реакции трейдера, работы биржевой платформы и интернет-провайдера.

- Важно подсчитывать спреды, комиссии и прочие издержки.

Начинающим трейдерам стратегия подходит лучше всего, ведь совершая безрисковые сделки с минимальным лотом можно быстро поднять баланс счета.

Совет! Рекомендуется сначала применять арбитраж на Форекс на демо-счете, чтобы лучше понять схему работы.

Брокеры приравнивают арбитражников к мошенникам, блокируя депозитный счет. Другие создают ступенчатую систему защиты от арбитражных сделок: замедляют операции, используют реквоты. Эти меры легко объясняются – открытие ордеров по устаревшим котировкам уводит брокера в минус.

http://yurlkink.ru/poleznye-sovety/kak-brokery-foreks-otslezhivayut-arbitrazhnye-strategii-arbitrazhnye.html

http://kapitalogiya.com/fx/arbitrazh-na-foreks