Анализ привлекательности и инвестиционной деятельности предприятия

Предприятие в рыночной экономике является первичной и основной единицей, элементом, составляющим структуру народного хозяйства любой страны. На них создается национальный продукт, они обеспечивают основную занятость населения и выплачивают этому населению заработную плату, на них внедряются достижения научно-технического прогресса, науки и техники, обеспечивая развитие государства и рост его национального дохода. На предприятия приходится основная масса инвестиций для обеспечения такого роста.

Инвестиции в деятельность предприятий являются «топливом» экономического роста государства, поэтому такая деятельность предприятий является предметом инвестиционного анализа. Анализ инвестиционной деятельности предприятия должен давать ответы на множество вопросов инвесторов и потребителей инвестиций, таких как: когда инвестировать, куда инвестировать, сколько инвестировать, каков будет доход от инвестиций, какие риски ожидают инвесторов и объект инвестирования при реализации проектов, и многое другое.

Инвестиции в деятельность предприятий являются «топливом» экономического роста государства, поэтому такая деятельность предприятий является предметом инвестиционного анализа. Анализ инвестиционной деятельности предприятия должен давать ответы на множество вопросов инвесторов и потребителей инвестиций, таких как: когда инвестировать, куда инвестировать, сколько инвестировать, каков будет доход от инвестиций, какие риски ожидают инвесторов и объект инвестирования при реализации проектов, и многое другое.

В таком анализе заинтересовано государство и общество. Ведь некоторые инвестиции могут ухудшить условия проживания населения, негативно влияя на окружающую среду. Поэтому результаты анализа таких проектов подвергается рассмотрению не только у государственных экспертиз, но и публичным слушаниям, где инвестор доказывает полезность для общества и безопасность для окружающей среды при реализации проекта.

Задачи анализа инвестиционной деятельности на предприятии

Для предприятия в инвестиционной деятельности на первом месте стоят вопросы:

- как и когда увеличится капитал предприятия от реализации инвестиционного проекта;

- в состоянии ли предприятие само обеспечить своими финансовыми и материальными ресурсами реализацию проекта;

- если нет, то откуда привлечь необходимые ресурсы, и на каких условиях;

- каковы риски не достижения целей, означенных в проекте.

Выбор проекта также является важным моментом инвестиционной деятельности предприятия, и анализ этой деятельности должен дать ответ по поводу наиболее целесообразного проекта в данный момент времени.

Анализ инвестиционной деятельности тесно связан с инновационной деятельностью предприятия.

Как правило, инновационная деятельность выражается в создании новых производств, технологий и продукции, которые выдвигают компанию в лидеры рынка, повышают его эффективность.

Но инвестиции могут быть направлены на простое расширение производства для увеличения массы прибыли компании. Такие инвестиции характерны для компаний – лидеров на рынке, у которых есть «запас прочности» и возможность производить продукцию без ее замены несколько лет. Однако и для них наступает момент замены продукции, момент обновления производства, момент инвестиций в инновационные проекты. Определение этого момента и подготовка к формированию нового инвестиционного проекта и является задачей, среди прочих, анализа инвестиционной деятельности.

Инвестиции, по устоявшейся классификации, подразделяют на:

Если реальные инвестиции направляются на решение вышеназванных задач, то финансовые инвестиции в большей степени связаны с расширением деятельности компаний путем приобретения долей, акций или целых компаний, путем поглощения объектов конкурентов или слиянием с подразделениями дружественных компаний.

Конечно, это возможно осуществить при наличии значительных финансовых ресурсов и профессиональной команды управления. Здесь инвестиционный анализ выполняет те же функции и задачи, что и при анализе реальных инвестиций.

Другим направлением финансового инвестирования является размещение свободных средств на фондовом рынке с целью финансовых спекуляций. Здесь задача анализа сводится к анализу фондового рынка, фундаментальному анализу экономического состояния экономики страны и к техническому анализу выбранных показателей фондового рынка. Результатом такого анализа является выбранный портфель ценных бумаг фондового рынка, обеспечивающих мало рисковый доход компании от размещения средств.

Как правило, к финансовым инвестициям на уровне финансовых спекуляций компания прибегает в промежутках между реальными инвестициями, исходя из принципа «деньги должны работать».

Такая же ситуация может возникнуть при выяснении доходности проекта ниже или на уровне процентной ставки банковских кредитов. В этом случае инвестиции, выделенные на проект, могут быть размещены как финансовые инвестиции до момента нахождения более эффективного проекта в реальный сектор, то есть, в производственную деятельность, являющуюся главной для компании.

Инвестиционная привлекательность

В анализе инвестиционной деятельности всегда имеются два субъекта: инвестор и потребитель инвестиций. Они могут объединяться в одном лице, тогда это означает, что потребитель инвестиций имеет в наличии собственные ресурсы для реализации проекта, включая привлеченные кредиты, обеспеченные залогами потребителя инвестиций. Если их недостаточно для реализации инвестиционного проекта нужен внешний инвестор.

И вот тут возникает задача: найти инвестора и привлечь его к реализации проекта. Если предприятие обладает набором определенных характеристик инвестиционной привлекательности и имеет положительный опыт привлечения инвесторов в реализации инвестиционных проектов, то проблема решается достаточно быстро. То есть предприятия прямо заинтересованы в создании для себя имиджа привлекательных объектов для потенциальных инвесторов.

Что же такое инвестиционная привлекательность? Вряд ли ее можно назвать экономической категорией. Если мы зададимся вопросом о привлекательности человека, чем руководствуемся мы определяя привлекательность того или иного человека. Во-первых, внешними признаками: физическая красота, красивая одежда, ухоженность человека. При ближайшем знакомстве такой человек может оказаться не привлекательным, грубым, надменным и беспринципным. То есть внешних признаков привлекательности недостаточно, нужны и внутренние признаки. Например: доброта, отзывчивость, интеллигентность.

Для предприятия инвестиционная привлекательность также имеет внешние и внутренние признаки. Если оно располагается на ухоженной территории, здание управления им выглядит современно, рабочие предприятия одеты в фирменные комбинезоны, в цехах чистота и порядок, управленческий персонал доброжелателен и приветлив, инвестор, попав на такое производство, несомненно, оценит это как элемент привлекательности. Но этого явно недостаточно для него. Инвестор может и не появиться на предприятии, он оценит инвестиционную привлекательность по другим внешним признакам, которые доступны в публичной печати. Например, это история предприятия, основные достижения, технологии и оборудование, перечень и объем производимой продукции и его доля на рынке данного производства продукции, уровень цен на продукцию. Все эти параметры инвестор может обнаружить в интернете. И уже на этом этапе у него есть основания для дальнейшего рассмотрения вопроса об инвестировании в данный инвестируемый объект.

Для предприятия инвестиционная привлекательность также имеет внешние и внутренние признаки. Если оно располагается на ухоженной территории, здание управления им выглядит современно, рабочие предприятия одеты в фирменные комбинезоны, в цехах чистота и порядок, управленческий персонал доброжелателен и приветлив, инвестор, попав на такое производство, несомненно, оценит это как элемент привлекательности. Но этого явно недостаточно для него. Инвестор может и не появиться на предприятии, он оценит инвестиционную привлекательность по другим внешним признакам, которые доступны в публичной печати. Например, это история предприятия, основные достижения, технологии и оборудование, перечень и объем производимой продукции и его доля на рынке данного производства продукции, уровень цен на продукцию. Все эти параметры инвестор может обнаружить в интернете. И уже на этом этапе у него есть основания для дальнейшего рассмотрения вопроса об инвестировании в данный инвестируемый объект.

Но для окончательного принятия решения об инвестировании в конкретный инвестируемый объект необходимы внутренние характеристики инвестиционной привлекательности. Именно этими характеристиками занимается анализ инвестиционной привлекательности предприятия.

Рассмотрим основные характеристики, по которым инвестор определяет инвестиционную привлекательность.

- Главным среди прочих характеристик является доходность капитала. Известно, что доходность капитала определяется как отношение чистой прибыли к стоимости капитала. Под капиталом понимаем стоимость функционирующего капитала, собственного и заемного. Одновременно, при этом рассматривается показатель финансовой устойчивости предприятия, показывающий ту долю заемных средств, которая может быть возвращена в срок.

- Доходность капитала для инвестора показывает эффективность работы предприятия и тот минимальный уровень доходности инвестируемого капитала, который он получит при самом неблагоприятном исходе инвестирования.

- Анализ финансовой устойчивости инвестору необходим для определения уровня инвестиционного риска. Для этого рассчитываются различные показатели, среди которых инвестору важен показатель долгосрочной независимости, как отношение стоимости собственного и долгосрочного заемного капиталов к стоимости всех активов предприятия. Здесь долгосрочный заемный капитал приравнивается к собственному капиталу, поскольку обеспечен залоговыми инструментами. Чем выше этот показатель, тем меньше инвестиционный риск инвестора.

- Не менее важным для инвестора при оценке привлекательности является показатель оборачиваемости активов. По этому показателю инвестор определяет, насколько быстро вложенные им средства будут оборачиваться в процессе деятельности инвестируемого объекта.

- Ликвидность активов предприятия также важный показатель для инвестора. Этот показатель демонстрирует инвестору возможности инвестируемого объекта быстро погашать краткосрочные обязательства без риска неплатежей и банкротства, что важно особенно в первые периоды проекта. Это, по сути, оценка краткосрочных рисков инвестиций.

Оценка инвестиционной привлекательности предприятия по вышеназванным показателям зависит от стадии его жизненного цикла. На разной стадии жизненного цикла значения одних и тех же показателей будут иметь разную ценность для инвесторов. На начальной стадии они имеют тенденцию к улучшению, а на стадии окончания жизненного цикла к ухудшению.

Инвестиционная привлекательность предприятия хоть и самостоятельная категория, но практически полностью зависит от этого же показателя на уровне государства, отрасли и даже региона. Если на государственном уровне показатель инвестиционной привлекательности низкий, то зарубежные инвесторы просто не заинтересуются никакими инвестируемыми объектами. Также обстоит дело и с отраслевой инвестиционной привлекательностью, в этом случае инвесторы из смежных отраслей, ищущих ниши для инвестирования не будут рассматривать предприятия этой отрасли для возможного инвестирования.

Управление инвестиционной деятельностью

Управление инвестиционной деятельностью предприятия ставит задачу на основе анализа его деятельности определить основные направления развития компании и сформировать портфель инвестиционных проектов, ранжировать их по значимости, экономической эффективности, определить ресурсные возможности их реализации, выявить внутренние резервы для их исполнения, разработать меры по повышению инвестиционной привлекательности. Все это сводится к выработке инвестиционной стратегии компании на долгосрочный период. Ориентация только на текущие потребности в инвестициях может привести инвестируемый объект к неоправданным инвестиционным затратам.

Стратегический выбор развития компании должен определять и его стратегию в инвестиционной политике.

Поэтому если на предприятии нет стратегии его развития, не может быть и стратегии инвестиционной деятельности, так как из первой стратегии вытекает другая стратегия.

Разработка стратегии инвестиционной деятельности компании должна производиться по двум направлениям:

Разработка стратегии инвестиционной деятельности компании должна производиться по двум направлениям:

- формирование инвестиционного портфеля как реальных, так и финансовых инвестиций, на длительный период, исходя из стратегических целей развития компании;

- формирование инвестиционных ресурсов для реализации инвестиционного портфеля путем изменения соотношения в распределении прибыли, поиском инвесторов и разработкой мер по повышению инвестиционной привлекательности компании, разработкой финансовой стратегии финансовых инвестиций.

Выбор стратегии инвестирования на предприятии зависит от его этапа на жизненном цикле.

Для молодого предприятия стратегия содержит множество объемных проектов инвестирования и очень высока ответственность выбора того или иного направления. При выработке стратегии используются много аналитических методов оценок развития, проводятся маркетинговые исследования смежных отраслей и производств для поиска новых ниш.

В стадии зрелости, предприятие заботится о сохранении устойчивости на рынке и инвестиции направляются на расширение производства, укреплении своих позиций на рынке через сохранение качества продукции, снижение затрат на производство и т.п.

В завершающей стадии жизненного цикла главным становится забота о повышении ликвидности своих активов. Инвестиции направляются на подготовку активов к реализации.

Такую работу на предприятии выполняет менеджмент, владеющий знаниями и инструментами анализа и управления инвестиционными процессами. Лучшей формой управления этой деятельностью будет создание специальной организационной структуры, находящейся в подчинении генерального директора.

В инвестиционной деятельности будут задействованы инженерные службы, экономические и финансовые, а также специалисты в области инвестиционного менеджмента.

Эта служба занимается как реальными инвестициями, так и финансовыми инвестициями, существенно отличающимися по методам и способам их реализации. В целом, эта служба будет:

- разрабатывать стратегию инвестиционной деятельности;

- производить отбор проектов на основе оценки их экономической эффективности и степени риска их выполнения;

- осуществлять анализ текущей инвестиционной деятельности;

- оперативно управлять проектами;

- проводить анализ выполненных проектов и разрабатывать меры по улучшению такой деятельности на основе этого анализа;

- разрабатывать меры по повышению привлекательности;

- формировать составы будущих инвесторов и оценивать их возможности;

- формировать и управлять финансовыми портфелями.

Исходя из этих задач, менеджмент должен обладать широким спектром знаний во многих областях.

Принципы формирования инвестиционной стратегии предприятия.

Об анализе чувствительности инвестиционного проекта: пример расчета и исходные данные.

Принципы оценки эффективности инвестиционных проектов

Инвестиционный бизнес-план компании и его разработка.

Финансовый анализ для инвестора

Существует 2 подхода к оценке акций перед инвестиционной сделкой – технический анализ и фундаментальный анализ.

Технический анализ подразумевает анализ исключительно динамики курсовой стоимости. Для этого используются тренды, анализируются графические фигуры на графиках, рассчитываются различные коэффициенты, которые могут показать закономерности изменения котировок. На основе этих закономерностей можно сделать предположения о будущем направлении движения курса акции. Данный вид анализа используют активные трейдеры и спекулянты, задача которых ловить любые движения рынков и зарабатывать на них.

Как мы уже говорили в предыдущей статье, инвесторов интересуют долгосрочные перспективы роста курсовой стоимости акций. Для этого они используют фундаментальный анализ. В основе которого лежит предположение о том, что если предприятие растет и развивается, принося больше прибыли своим акционерам, то растет и его стоимость, а следовательно и стоимость его акций. На самом деле фондовый рынок может двигаться, немного опережая реальную стоимость компании, или отставая от нее, но в долгосрочной перспективе все акции стремятся к своим справедливым курсам. Отсюда вытекает показатель недооцененности и переоцененности предприятий. Как правило, для его оценки пользуются показателем курсовая оценка предприятия / прибыль (он еще называется p/e или Price to Earnings). По этому показателю можно сравнить аналогичные предприятия одной отрасли, предприятия в разных странах и т.д. Например, компания Apple получила прибыль за 2014 год в 50 млрд. долл. (3,2 трлн. руб.), при этом ее текущая капитализация составляет 630 млрд. долл. (40 трлн. руб.). Соотношение курсовой стоимости к прибыли у Apple составляет 12,6. Для примера соотношение капитализации Газпрома к прибыли составляет – 2,2. Не совсем корректно сравнивать Apple и Газпром. Как правило, этот коэффициент используют для сравнения предприятий одной отрасли. Однако такой разбег по этим двум компания, да и по рынку в целом говорит о том, что наши компании можно считать недооцененными на фоне американских, а американские переоцененными на фоне российских.

Единственный показатель в этой формуле, который мы можем достаточно объективно прогнозировать — это прибыль. Для этого нам и понадобится анализ финансовой отчетности.

Как провести финансовый анализ отчетности предприятия

В основе финансового анализа лежит финансовая отчетность. Существует 3 основных формы финансовых отчетов, причем эти формы характерны как для российской системы отчетности, так и для международных стандартов:

Бухгалтерский баланс (Balance Sheet)

Отчет о прибылях и убытках (Income Statement)

Отчет о движении денежных средств (Cash Flow)

Какая из этих форм самая важная? Ошибочно считается, что самая важная форма – та, в которой написана прибыль, т.е. отчет о прибылях и убытках. Это не так. Каждая из этих форм раскрывает те или иные аспекты деятельности предприятия. Поэтому важно проводить анализ сразу всех.

Предприятие может генерировать прибыль, но, например, если ключевые акционеры и менеджмент будут выводить из него деньги, Вам в итоге останутся акции-пустышки. К сожалению, в условиях российской реальности такое вполне возможно. Но мы можем спокойно увидеть такие операции через отчет о движении денежных средств.

Или, например, может случиться ситуация, при которой и прибыль есть и положительный денежный поток был, но предприятие вложило все деньги в запасы, снизив тем самым эффективность своей операционной деятельности. Такие операции мы сможем увидеть через баланс.

Поэтому для полноценного анализа нам нужны все 3 формы отчетности. Получается своего рода 3D-анализ, когда мы смотрим предприятие с каждой стороны, и никакие операции от нас не ускользнут.

Где посмотреть отчетность компаний

Это первый вопрос, который обычно возникает у начинающего инвестора. Открытые акционерные общества (ОАО) и публичные компании (ПАО) обязаны выкладывать свою отчетность в общий доступ на своем официальном сайте. Делают они это ежеквартально. Обычно отчетность находится в разделе «Акционерам и инвесторам» или просто «Инвесторам».

Сам ежеквартальный отчет представляет из себя довольно большой документ. Вот пример ежеквартальной отчетности компании АЛРОСА. Кроме финансовой отчетности в нем содержится и другая информация для акционеров: сведения о банковских счетах, рыночная капитализация, кредитная история, актуальная контактная и юридическая информация, сведения о руководстве и совете директоров компании, сведения о численности персонала и др. Финансовая отчетность обычно располагается в разделе 7.

Как анализировать отчет о прибылях

Для предприятий разных отраслей характерна своя специфика деятельности, которая будет накладывать отпечаток на значения показателей. Например, для производственной компании рентабельность продаж 5% означает низкую эффективность, а для розничной торговли это чуть ли не лучший показатель по отрасли. Но, тем не менее, подход к финансовому анализу для любых предприятий единый. В качестве примера возьмем компанию – «Алроса».

Отчет о прибылях и убытках — самый простой документ из всех 3-х форм отчетности. Главная его функция показать насколько прибыльно предприятие и за счет чего складывается данная прибыль. Сравнивая отчеты о прибылях за несколько периодов, мы видим, как растет бизнес компании.

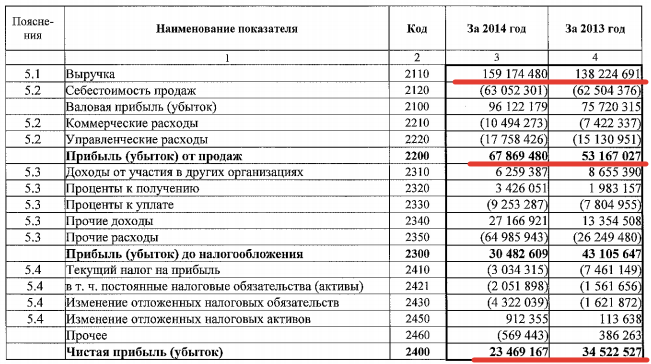

Отчет о прибылях и убытках ОАО «АЛРОСА» за 2014 год:

Самый главный показатель в этом отчете, который нам будет нужен – это чистая прибыль (net profit). Чистая прибыль получается как сумма всех доходов предприятия за вычетом всех расходов и отражает эффективность работы предприятия.

Первое правило успешно функционирующего предприятия: темпы роста прибыли должны быть больше темпов роста выручки.

Если эта формула соблюдается, будет расти также и показатель рентабельность продаж, который считается как отношение прибыли к выручке.

В нашем примере темпы роста прибыли от продаж составляют 127% (127% = 67,8 млрд./53,1 млрд. х 100%). Темпы роста выручки = 115% (115% = 159,1 млрд./138,2 млрд. х 100%). В тоже время чистая прибыль падает, темп роста = 68% (68% = 23,4 млрд./34,5 млрд. х 100%).

Инвестору важно понимать за счет чего сложилась прибыль, поэтому не лишним будет просмотреть весь отчет сверху вниз. Прибыль должна быть закономерным результатом основной деятельности. Как это понять? Для этого нужно просмотреть отчет сверху вниз. Во-первых, должна расти выручка – это будет говорить о росте компании. Далее в отчете несколько видов прибыли – валовая прибыль, прибыль от продаж, а также прибыль до налогообложения. В положительной ситуации, все они должны расти, причем быстрее, чем выручка. Это будет говорить, о том, что предприятие растет и повышает свою эффективность.

В нашем случае чистая прибыль падает за счет прочих расходов. Где ключевую роль сыграли курсовые разницы. Этот фактор можно отнести к внешним рискам среды, бизнес в целом сработал эффективно, судя по прибыли от продаж.

Но могут быть ситуации, при которых, например, прибыли от продаж нет, а чистая прибыль есть. И сформировалась чистая прибыль за счет прочих доходов. Вроде бы чистая прибыль есть, но источник ее возникновения не внушает доверия. Основная деятельность сгенерировала убыток, который был перекрыт, возможно, продажей основных средств.

Как влияет прибыль на курс акций

Наличие прибыли говорит о том, что могут быть выплачены дивиденды. Такое решение принимается на ежегодном собрании акционеров. В случае если принимается решение всю прибыль оставить в бизнесе, руководство компании направляет ее либо на инвестиции, либо на гашение долгов.

Рост выручки и рост прибыли свидетельствует о росте компании, о том, что она осваивает новые рынки, заключает новые контракты, открывает представительства, расширяет мощности. Подтверждения этому можно поискать в новостной ленте компании или в других открытых источниках.

Если темп роста прибыли опережает темп роста курсовой стоимости акций – показатель P/E будет снижаться и свидетельствовать о недооценке компании. И если все остальные факторы будут также благоприятными – стоимость акций будет расти.

Не стоит забывать, что прибыль — это бухгалтерский показатель, подверженный манипуляциям. Раньше была поговорка «если у вас есть прибыль, значит у вас плохой бухгалтер». Сейчас, наоборот, показывать прибыль зачастую выгодно предприятиям – их лучше кредитуют банкиры, лучше отношения с фискальными органами и властями, растет курс акций.

Что может сделать бухгалтер – например, занизить расходы, показать часть расходов в будущем периоде. Как это можно сделать? Например, не списать часть материальных затрат на производство продукции, оставив их в запасах или незавершенном производстве или, например, отнести какие-то затраты в инвестиции на опытно-конструкторские разработки. Или вовсе договориться со своими наиболее проверенными клиентами и отгрузить продукцию по бумагам, не отгружая со склада – этакая продажа из будущего, которая увеличит доход в текущем периоде. Методов масса, конечно, все они останутся на совести руководства, бухгалтерии и аудиторов, но инвесторам от этого не легче.

Как можно проверить эффективно ли предприятие на самом деле? Мы для себя выделяем несколько дополнительных критериев:

Наличие прибыли как по российской отчетности (РСБУ), так и по международной (МСФО). Как-нибудь мы опишем, в чем разница, но разница есть и смухлевать и там и там уже сложнее.

Какова рентабельность продаж предприятия? Если это 5-10% — это один вопрос, но подстроить рентабельность 25-30% практически нереально.

Обмануть можно один раз, два, но обманывать постоянно не получится. Поэтому смотрим показатели в динамике. Если прибыль стабильна в течение нескольких лет – это уже знак качества.

Ну и последнее и, пожалуй, самое важное — проверка других показателей предприятия. Для этого нам понадобятся уже другие формы финансовой отчетности. Нельзя ничего спрятать, чтобы во всех формах показатели были замечательными. Улучшишь одно – испортится другое. Наша задача все это увидеть.

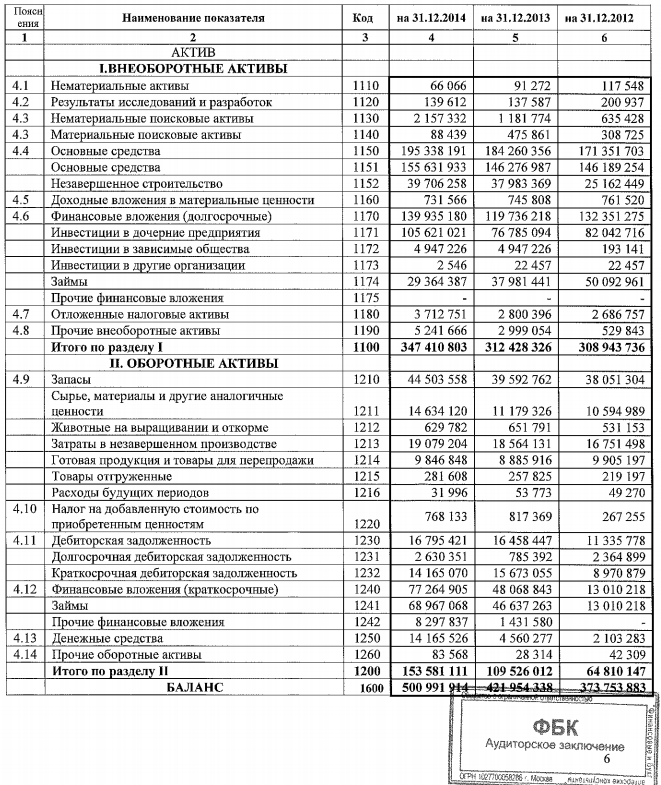

Как анализировать бухгалтерский баланс

Бухгалтерский баланс состоит из 2-х частей – Активы и пассивы.

Активы баланса ОАО «АЛРОСА» на 31.12.2014:

Активы баланса показывают то, чем владеет предприятие, по сути это суммовая оценка его собственности. Сюда входит все: оборудование, здания, сооружения, патенты, программное обеспечение, запасы, деньги на счетах, а также обязательства других компаний перед предприятием (дебиторская задолженность, выданные займы).

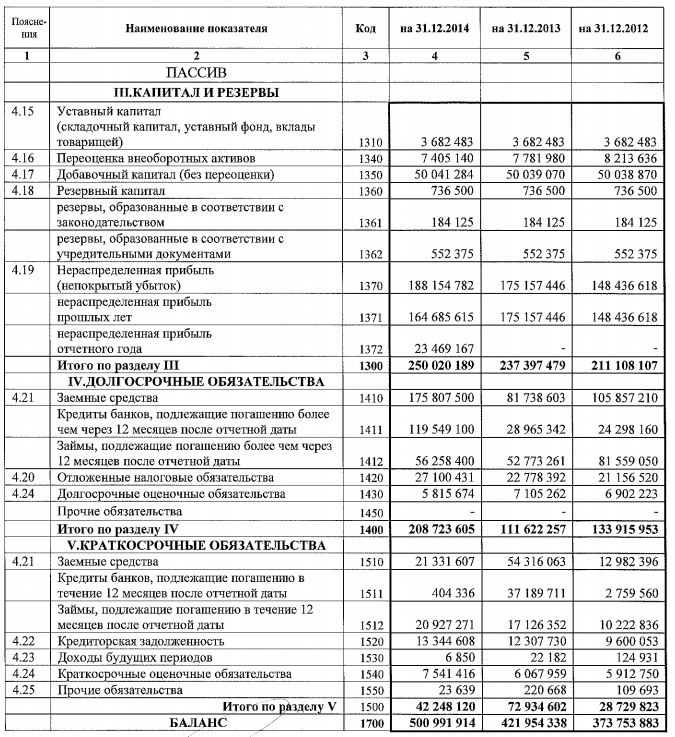

Пассивы баланса ОАО «АЛРОСА» на 31.12.2014:

Пассивы баланса показывают источники финансирования активов. Из структуры пассивов нам становится понятно, какая часть активов профинансирована за счет собственных средств акционеров предприятия или прибыли предприятия, а какая часть – за счет заемного капитала.

Первое, что может показать баланс – это насколько эффективно используются активы в деятельности предприятия. Ведь чем меньше активов необходимо предприятию для зарабатывания прибыли, тем эффективнее работают деньги инвесторов, вложенные в предприятие.

Как это можно проверить? Для этого следует посмотреть темпы роста активов в сравнении с темпами роста выручки и темпами роста прибыли. Для успешных предприятий справедливо следующее соотношение:

Мы уже приводили часть этой формулы выше. Полноценно она выглядит так. В чем тут суть? Если прибыль растет быстрее выручки – это означает, что у предприятия правильная стратегия роста: доходы растут быстрее затрат. Второе соотношение говорит о том, что инвестиции в активы также делаются эффективно.

Для нашего примера соотношение выглядит следующим образом: темпы роста чистой прибыли 68%, темпы роста выручки 115%, темпы роста активов 118%. Как мы видим, у нас ни одно соотношение не соблюдается, важно понять, в чем причина. Что касается прибыли, мы уже разобрались выше: высокие курсовые разницы в прочих расходах существенно повлияли на чистую прибыль. Это внешний фактор, но бизнес в целом сгенерировал неплохую прибыль от продаж. В свою очередь рост активов сложился за счет многих статей, но стоит обратить внимание на такие как: «краткосрочные финансовые вложения», «выданные займы», «прочие финансовые вложения». Эти статьи к основной деятельности не имеют никакого отношения. Без них рост активов составил бы 104,9%. Поэтому в очищенном виде перед нами растущий бизнес.

Также аналитики пользуются такими коэффициентами как ROA – это рентабельность активов. ROA считается как прибыль, деленная на все активы. Этот коэффициент показывает, сколько рублей прибыли мы зарабатываем с 1 рубля, вложенного в активы предприятия.

Для того чтобы оценить эффективность использования активов, также используют коэффициенты оборачиваемости (выручка / активы), которые целесообразно считать для каждого вида активов отдельно: оборачиваемость запасов, оборачиваемость дебиторской задолженности. Чем выше эти коэффициенты, тем лучше. Рост этих показателей будет показывать повышение эффективности работы.

Вторая важная группа показателей баланса отражает финансовую устойчивость предприятия. Разберем, что такое финансовая устойчивость предприятие с помощью схемы.

На рисунке отдельные составляющие баланса представлены блоками. У финансово-устойчивого предприятия размер собственного капитала должен полностью покрывать все внеоборотные активы (оборудование, помещения, программное обеспечение) – все то, что необходимо для организации бизнеса, а также хотя бы небольшую часть оборотных средств (запасов, незавершенного производства, дебиторской задолженности). Логика здесь такая: если вдруг придется отдать все долги единовременно, у предприятия должны остаться основные средства, чтобы иметь возможность вести свой бизнес и оборотные средства, чтобы иметь возможность продолжать операционную деятельность. Стоит оговориться, что в ситуациях со сложным производством, где окупаемость инвестиционных проектов может длиться годами – в этой формуле допускается добавлять долгосрочные обязательства к собственному капиталу (т.е. инвестиционные кредиты и займы, которые были привлечены как раз на основные средства).

Померить это можно разными способами:

Можно сравнить собственный капитал предприятия (3 раздел баланса, или 3 + 4 раздел) с размером внеоборотных активов (1 раздел баланса). Собственный капитал должен быть больше.

Можно сравнить все оборотные активы (2 раздел баланса) и все обязательства (4 и 5 разделы баланса, или только 5) – оборотных активов должно быть больше.

Есть еще много разных коэффициентов, которые финансисты любят считать на основе отчетности предприятий, но с точки зрения стратегической оценки предприятия они нового не добавят. Они, скорее для внутреннего использования, для оценки здесь и сейчас, и для понимания, где искать внутренние проблемы.

Как оценить стоимость компании по балансу?

Описанная выше схема дает нам повод поразмыслить также над оценкой стоимости бизнеса через баланс. Если взять все активы и отнять все обязательства получится некая оценка имущества компании. В идеале, конечно, все активы предварительно оценить по рыночной стоимости, а не по бухгалтерской, но со стороны мы не сможем провести такой оценки. Тем не менее, сравнивая эту разницу с капитализацией, мы можем понять как соотносится капитализация компании и стоимость принадлежащих ей активов.

Если капитализация будет ниже или около этой стоимости, и в то же время у предприятия есть постоянная прибыль, то мы имеем дело с заниженной оценкой.

Например, по нашему отчету 250 млрд. стоят чистые активы компании по бухгалтерской оценке (уже за вычетом амортизации, запасы по себестоимости закупки и т.д.). А капитализация на 01.01.15 была в районе 580 млрд. Соотношение капитализации к чистым активам по балансу 2,3. Сегодня капитализация компании составляет 417 млрд. руб., чистые активы по балансу 259 млрд. Что дает соотношение 1,6, которое является не очень высоким, здесь также как c p/e важно смотреть на динамику. Таким образом, следует заходить в акции, если отчетность демонстрирует рост показателей, а соотношение капитализации с показателями отчетов – падение.

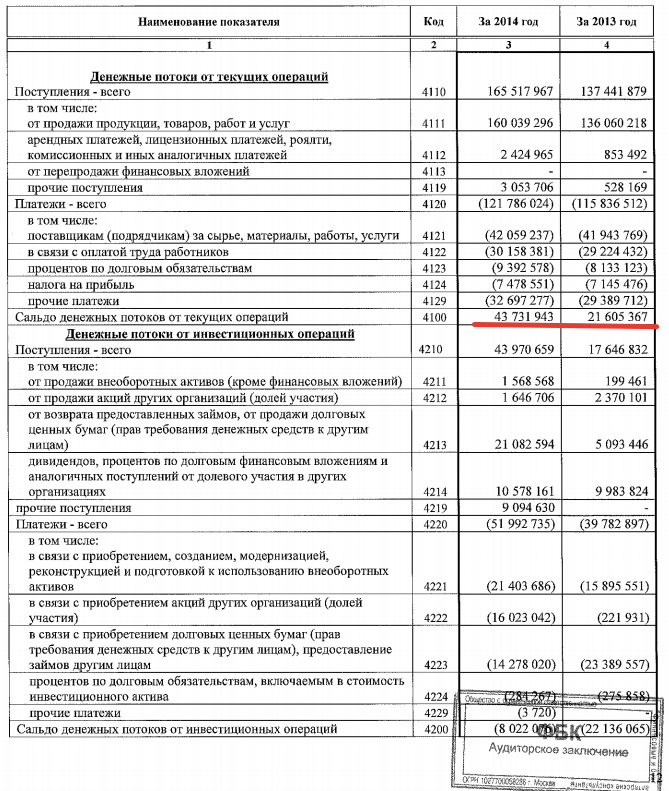

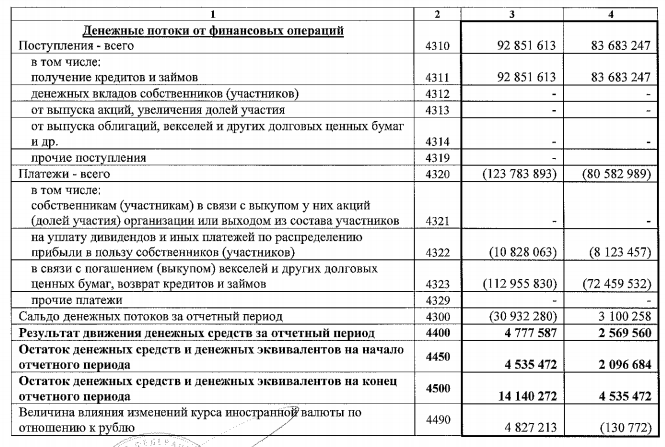

Как анализировать отчет о движении денежных средств

Если отчет о прибылях и убытках и баланс мы можем видеть ежеквартально, то отчет о движении денежных средств мы можем увидеть только за год. При этом часть предприятий выкладывают данную форму только по стандартам МСФО. Что мы можем увидеть в ней, чего нет в других отчетах?

Мы видим, что денежные потоки здесь разделены на потоки от текущих операций, финансовых операций и инвестиционных.

Первое на что необходимо обратить внимание – это на поток от операционной деятельности. Он должен быть положительным. Если он отрицательный, значит либо предприятие сработало в убыток, либо ухудшился баланс предприятия (покупатели задержали платежи, выросли запасы, поставщики перестали предоставлять отсрочку платежа и т.д.). Второе желательное условие – чистый поток от операционной деятельности должен быть больше прибыли и амортизации, в противном случае, получится ситуация — прибыль получили, а денег нет.

В нашем примере, чистый денежный поток равен 43 млрд., что выше прибыли и амортизации (чистая прибыль из отчета о прибылях и убытках – 23 млрд., амортизацию мы нашли в расшифровках в годовом отчете, она составляет 12 млрд. Итого – 35 млрд.).

Финансовые потоки и инвестиционные потоки раскрывают нам также интересную картину. То, что в балансе мы видим только в свернутом виде, здесь расшифровано. Например, в балансе мы видим сокращение кредитной массы, а в отчете о движении денег мы видим развернутую картину: сколько погасили, сколько взяли. То же самое с покупкой и продажей оборудования и других внеоборотных активов. Кроме этого по финансовой деятельности мы видим сумму выплаченных дивидендов за прошлый год.

Подведем итог, что может дать финансовый анализ инвестору

Понимание способности предприятия генерировать прибыль (растет ли оборот компании и прибыль компании в правильной пропорции, ведется ли работа с затратами или они растут вслед за оборотами, «съедая» прирост).

Понимание эффективности работы (растет ли эффективность использования активов, сколько денег требуется заморозить в запасах, дебиторской задолженности и прочих активах, чтобы получить достигнутые результаты, как соотносятся эти цифры с прошлогодними показателями)

Представление о том, насколько сбалансирована кредитная политика предприятия. Является ли предприятие финансово устойчивым.

Понимание эффективности управления финансами: куда расходуются деньги. Обеспечена ли чистая прибыль денежным потоком, или это цифры на бумаге и предприятие находится в ситуации «прибыль есть, а денег нет».

Видение направлений использования прибыли: прибыль инвестируется, проедается или изымается инвесторами.

Ответы на эти вопросы, подкрепленные сопоставлениями динамики прибыли и чистых активов предприятия с динамикой курсовой стоимости помогут вам принять решения о долгосрочных инвестициях!

Хотите научиться зарабатывать на инвестициях в акции?

Узнайте подробнее о нашей новой обучающей программе:

Если статья была Вам полезной, жмите лайк и поделитесь ей с друзьями!

Удачных Вам инвестиций!

20 Декабря 2015

- 71036

Рассказать другим про интересную статью

- Финансовый анализ для инвестора

&subject=Финансовый анализ для инвестора’, ‘livejournal’, ‘width=626, height=626’); return false;» title=»Опубликовать в своем ЖЖ» rel=»nofollow» href=»http://www.livejournal.com/update.bml?event=Финансовый анализ для инвестора

&subject=Финансовый анализ для инвестора’, ‘livejournal’, ‘width=626, height=626’); return false;» title=»Опубликовать в своем ЖЖ» rel=»nofollow» href=»http://www.livejournal.com/update.bml?event=Финансовый анализ для инвестора &subject=Финансовый анализ для инвестора»>

&subject=Финансовый анализ для инвестора»> - В избранное

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Рекомендуемые к прочтению статьи:

Облигации — основа профессионального инвест-портфеля. Они доходнее и надежнее депозитов, поэтому прекрасно защищают капитал. В этом обзоре мы выбрали несколько отличных ценных бумаг.

12 Декабря 2015

Что нам ждать в 2016 году от фондового рынка и какие акции мы считаем наиболее перспективными. Узнайте краткую методику выбора отличных ценных бумаг и топ-инвест идей на 2016 год.

Узнайте почему именно сейчас самый лучший момент для того, чтобы начать инвестировать!

Посмотреть записи по темам:

- Основы финансового планирования

- Банки

- Инвест-портфели

- Инвестиции

- Информация

- Личный блог

- Обзоры полезных книг

- Пенсия

- Словарь финансовых терминов

- Все разделы

Поиск по дате публикации

Следуйте за нами:

Эксклюзивные материалы здесь:

Служба инвест-заботы о клиентах:

koshin@fin-plan.org

Все права защищены © 2015- ИП Кошин В.В

ОГРН 316583500057741/ ИНН 583708408904

Примеры достижений касаются личных результатов, являются последствием личных знаний, знаний и опыта.

Мы не несем ответственность за результаты, полученные другими людьми, поскольку они могут отличаться в зависимости от различных обстоятельств.

У нас обновление!

Мы запустили веб-сервис по оценке акций США. Приглашаем Вас на вебинар «Инвестиции в технологии будущего на рынке США».

Политика конфиденциальности

Настоящая Политика конфиденциальности персональной информации (далее — Политика) действует в отношении всей информации, которую ИП Кошин В.В. и/или его аффилированные лица, включая все лица, входящие в одну группу c ИП Кошин В.В. (далее — Консультант), могут получить о пользователе во время использования им любого из сайтов, сервисов, служб, программ и продуктов Консультанта (далее — Сервисы, Сервисы Консультанта). Согласие пользователя на предоставление персональной информации, данное им в соответствии с настоящей Политикой в рамках отношений с одним из лиц, входящих в Консультант, распространяется на все лица, входящие в Консультант.

Использование Сервисов Консультанта означает безоговорочное согласие пользователя с настоящей Политикой и указанными в ней условиями обработки его персональной информации; в случае несогласия с этими условиями пользователь должен воздержаться от использования Сервисов.

1. Персональная информация пользователей, которую получает и обрабатывает Консультант

1.1. В рамках настоящей Политики под «персональной информацией пользователя» понимаются:

1.1.1. Персональная информация, которую пользователь предоставляет о себе самостоятельно при регистрации (создании учётной записи) или в процессе использования Сервисов, включая персональные данные пользователя. Обязательная для предоставления Сервисов (оказания услуг) информация помечена специальным образом. Иная информация предоставляется пользователем на его усмотрение.

1.1.2 Данные, которые автоматически передаются Сервисам Консультант в процессе их использования с помощью установленного на устройстве пользователя программного обеспечения, в том числе IP-адрес, информация из cookie, информация о браузере пользователя (или иной программе, с помощью которой осуществляется доступ к Сервисам), время доступа, адрес запрашиваемой страницы.

1.1.3 Иная информация о пользователе, сбор и/или предоставление которой определено в Регулирующих документах отдельных Сервисов Консультант.

1.2. Настоящая Политика применима только к Сервисам Консультант. Консультант не контролирует и не несет ответственность за сайты третьих лиц, на которые пользователь может перейти по ссылкам, доступным на сайтах Консультант, в том числе в результатах поиска. На таких сайтах у пользователя может собираться или запрашиваться иная персональная информация, а также могут совершаться иные действия.

1.3. Консультант в общем случае не проверяет достоверность персональной информации, предоставляемой пользователями, и не осуществляет контроль за их дееспособностью. Однако Консультант исходит из того, что пользователь предоставляет

достоверную и достаточную персональную информацию по вопросам, предлагаемым в форме регистрации, и поддерживает эту информацию в актуальном состоянии.

2. Цели сбора и обработки персональной информации пользователей

2.1. Консультант собирает и хранит только те персональные данные, которые необходимы для предоставления Сервисов и оказания услуг (исполнения соглашений и договоров с пользователем).

2.2. Персональную информацию пользователя Консультант может использовать в следующих целях:

2.2.1. Идентификация стороны в рамках соглашений и договоров с Консультант;

2.2.2. Предоставление пользователю персонализированных Сервисов;

2.2.3. Связь с пользователем, в том числе направление уведомлений, запросов и информации, касающихся использования Сервисов, оказания услуг, а также обработка запросов и заявок от пользователя;

2.2.4. Улучшение качества Сервисов, удобства их использования, разработка новых Сервисов и услуг;

2.2.5. Таргетирование рекламных материалов;

2.2.6. Проведение статистических и иных исследований на основе обезличенных данных.

3. Условия обработки персональной информации пользователя и её передачи третьим лицам

3.1. Консультант хранит персональную информацию пользователей в соответствии с внутренними регламентами конкретных сервисов.

3.2. В отношении персональной информации пользователя сохраняется ее конфиденциальность, кроме случаев добровольного предоставления пользователем информации о себе для общего доступа неограниченному кругу лиц. При использовании отдельных Сервисов пользователь соглашается с тем, что определённая часть его персональной информации становится общедоступной.

3.3. Консультант вправе передать персональную информацию пользователя третьим лицам в следующих случаях:

3.3.1. Пользователь выразил свое согласие на такие действия;

3.3.2. Передача необходима в рамках использования пользователем определенного Сервиса либо для оказания услуги пользователю;

3.3.3. Передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры;

3.3.4. Такая передача происходит в рамках продажи или иной передачи бизнеса (полностью или в части), при этом к приобретателю переходят все обязательства по соблюдению условий настоящей Политики применительно к полученной им персональной информации;

3.3.5. В целях обеспечения возможности защиты прав и законных интересов Консультанта или третьих лиц в случаях, когда пользователь нарушает Пользовательское соглашение сервисов Консультант.

3.4. При обработке персональных данных пользователей Консультант руководствуется Федеральным законом РФ «О персональных данных».

4. Изменение пользователем персональной информации

4.1. Пользователь может в любой момент изменить (обновить, дополнить) предоставленную им персональную информацию или её часть, а также параметры её конфиденциальности, воспользовавшись функцией редактирования персональных данных в персональном разделе соответствующего Сервиса.

4.2. Пользователь также может удалить предоставленную им в рамках определенной учетной записи персональную информацию, воспользовавшись функцией «Удалить аккаунт» в персональном разделе соответствующего Сервиса При этом удаление аккаунта может повлечь невозможность использования некоторых Сервисов

5. Меры, применяемые для защиты персональной информации пользователей

Консультант принимает необходимые и достаточные организационные и технические меры для защиты персональной информации пользователя от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий с ней третьих лиц.

6. Изменение Политики конфиденциальности. Применимое законодательство

6.1. Консультант имеет право вносить изменения в настоящую Политику конфиденциальности. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Политики вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Политики.

6.2. К настоящей Политике и отношениям между пользователем и Консультант, возникающим в связи с применением Политики конфиденциальности, подлежит применению право Российской Федерации.

7. Обратная связь. Вопросы и предложения

Все предложения или вопросы по поводу настоящей Политики следует сообщать в Службу поддержки пользователей Консультанта: koshin@fin-plan.org

Отказ от ответственности

В соответствии с действующим законодательством РФ, Администрация сайта отказывается от каких-либо заверений и гарантий, предоставление которых может иным образом подразумеваться, и отказывается от ответственности в отношении Сайта, Содержимого и их использования.

Ни при каких обстоятельствах Администрация Сайта не будет нести ответственности ни перед какой стороной за какой-либо прямой, непрямой, особый или иной косвенный ущерб в результате любого использования информации на этом Сайте или на любом другом сайте, на который имеется гиперссылка с нашего cайта, возникновение зависимости, снижения продуктивности, увольнения или прерывания трудовой активности, а равно и отчисления из учебных учреждений, за любую упущенную выгоду, приостановку хозяйственной деятельности, потерю программ или данных в Ваших информационных системах или иным образом, возникшие в связи с доступом, использованием или невозможностью использования Сайта, Содержимого или какого-либо связанного интернет-сайта, или неработоспособностью, ошибкой, упущением, перебоем, дефектом, простоем в работе или задержкой в передаче, компьютерным вирусом или системным сбоем, даже если администрация будет явно поставлена в известность о возможности такого ущерба.

Пользователь соглашается с тем, что все возможные споры будут разрешаться по нормам российского права.

Пользователь соглашается с тем, что нормы и законы о защите прав потребителей не могут быть применимы к использованию им Сайта, поскольку он не оказывает возмездных услуг.

Используя данный Сайт, Вы выражаете свое согласие с «Отказом от ответственности» и установленными Правилами и принимаете всю ответственность, которая может быть на Вас возложена.

Оферта

ДОГОВОР-ОФЕРТА НА ОКАЗАНИЕ ИНФОРМАЦИОННЫХ УСЛУГ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Проект “Fin-plan.org” в лице индивидуального предпринимателя Кошина Виталия Владимировича, ОГРНИП 31658350005774, ИНН 583708408904 (далее Исполнитель) настоящей публичной офертой предлагает любому физическому или юридическому лицу, а также индивидуальному предпринимателю (далее Заказчик) заключить Договор-оферту (далее Оферта) на оказание информационных услуг по проведению онлайн-тренинга.

1.2. соответствии с пунктом 2 статьи 437 Гражданского Кодекса Российской Федерации (ГК РФ) в случае принятия изложенных ниже условий и оплаты услуг, лицо, производящее акцепт этой оферты, становится Заказчиком (в соответствии с пунктом 3 статьи 438 ГК РФ акцепт оферты равносилен заключению договора на условиях, изложенных в оферте).

1.3. Полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты предложенных Исполнителем Услуг. В отношении Услуг, предлагаемых Исполнителем по акциям (специальным предложениям при их наличии) с условиями оплаты частями полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты первой части от согласованной сторонами суммы.

1.4. Исполнитель и Заказчик предоставляют взаимные гарантии своей право- и дееспособности необходимые для заключения и исполнения настоящего Договора на оказание информационных услуг.

2. ОПРЕДЕЛЕНИЯ И ТЕРМИНЫ

2.1. В целях настоящей Оферты нижеприведенные термины используются в следующем значении:

Оферта – настоящий публичный договор на оказание информационных услуг Заказчику.

Сайт – интернет-сайты: https://fin-plan.org и http://invest-razum.ru, а так же все к ним относящиеся “поддомены”, используемые Исполнителем на праве собственности.

Информационные услуги – услуги Исполнителя по проведению Онлайн-тренинга для Заказчика в соответствии с выбранной Программой мероприятия и оплаченным Информационным Пакетом.

Онлайн-тренинг – информационная услуга Исполнителя, в которую в зависимости от выбранной Программы мероприятия и оплаченного Информационного Пакета входит:

А. Предоставление ограниченного доступа Заказчика к обучающим материалам Сайта (видео, статьи, файлы, ссылки) в соответствии с условиями Оферты. Объем обучающих материалов определяется Исполнителем самостоятельно и описан в Программе тренинга. Объем обучающих материалов и сами материалы могут быть изменены с целью актуализации информации в любой момент по решению Исполнителя.

Б. Участие Заказчика в тематических обсуждениях в формате онлайн скайп-сессий.

В. Предоставление Заказчику домашних заданий для отработки навыков и закрепления знаний.

Г. Проверка домашних заданий; сопутствующие аналитические услуги Исполнителя.

Д. Сопутствующие информационные услуги Исполнителя в форме консультаций (по почте, по телефону, по скайпу, личных консультаций). Форма и необходимость предоставления сопутствующих информационных услуг определяются Исполнителем самостоятельно.

Программа мероприятия – перечень вопросов, который будет раскрыт в ходе оказания информационной услуги (далее Программа).

Программы публикуются на Сайте. Информационный пакет – набор услуг, которые будут входить в дополнение к той или иной программе обучения (далее Пакет). Описание Пакетов публикуется на Сайте на странице соответствующей Программы.

3. ПРЕДМЕТ ОФЕРТЫ

3.1. Предметом настоящей Оферты является возмездное оказание Заказчику Информационных услуг силами Исполнителя в соответствии с условиями настоящей Оферты путем организации и проведения онлайн-тренингов.

3.2. Стоимость Информационной услуги различна для разных Программ и для разных Пакетов. Стоимость различных Пакетов информационной услуги определена на соответствующих интернет-страницах Сайта.

4. УСЛОВИЯ ОКАЗАНИЯ ИНФОРМАЦИОННОЙ УСЛУГИ

4.1. Исполнитель предоставляет ограниченный доступ Заказчику к Информационной услуге, размещенной на Сайте (предоставляет доступ в закрытую зону сайта, путем передачи паролей доступа), при условии 100 % предоплаты этой услуги. В случае оплаты в рассрочку или частями (при наличии соответствующей акции) доступ к материалам Онлайн-тренинга предоставляется постепенно по мере оплаты соответствующих частей пакета (в соответствии с параметрами акции).

4.2. Оплата Информационной услуги происходит путем перечисления Заказчиком денежных средств на расчетный счет Исполнителя одним из следующих способов:

— Оплата банковской картой или электронными деньгами (Яндекс Деньги) через интернет посредством интернет-эквайринга и/или сторонних платежных сервисов (Яндекс-касса).

— Оплата по реквизитам из п. 11 настоящей Оферты на расчетный счет Исполнителя.

— Оплата наличными в кассу Исполнителя.

— Оплата иными способами по предварительному согласованию с Исполнителем.

4.3. Участие в Онлайн-тренинге подтверждается заполнением соответствующей заявки на участие и внесением оплаты. Необходимые для доступа к материалам ссылки и пароли предоставляются Заказчику путем их направления на адрес электронной почты Заказчика, указанной им при заполнении заявки на участие в тренинге.

4.4. В случае, если в течение 2 рабочих дней Заказчик по той или иной причине не получил доступа к Информационной услуге, ему необходимо обратиться в службу поддержки Исполнителя в письменном виде по адресу: koshin@fin-plan.org или позвонить по телефону, указанному на Сайте в разделе «Контакты».

4.5. Исполнитель обязуется предоставить Заказчику Информационную услугу путем организации и проведения онлайн-тренинга в срок, указанный на Сайте, либо путем предоставления Заказчику доступа к закрытой зоне сайта в 2-х дневный срок с момента поступления денежных средств на счет Исполнителя.

4.6. Настоящий договор имеет силу акта об оказании слуг. Прием оказанных услуг производится Заказчиком без подписания соответствующего акта.

4.7. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге без возврата внесенной платы в случае нарушения им правил поведения на тренинге. Указанными нарушениями являются: разжигание межнациональных конфликтов, оскорбление других участников тренинга, оскорбление ведущего и/или сотрудников обучающего проекта, неоднократное (более двух раз) отклонение от темы тренинга, реклама любого вида, нецензурные высказывания, распространение сведений, носящих заведомо ложных характер, а также иные действия, которые могут быть расценены ведущим как действия, оскорбляющие его и других участников тренинга.

4.8. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге (без возврата уплаченных Заказчиком денежных средств) в случае установления факта передачи им материалов тренинга третьим лицам, распространения Заказчиком информации и материалов, полученных им в связи с участием в тренинге, третьим лицам, в том числе за плату. Использование информации и материалов допускается только в личных целях и для личного использования Заказчика.

5. РЕГИСТРАЦИЯ ЗАКАЗЧИКА НА САЙТЕ

5.1. Предоставление Заказчику Информационной услуги возможно при условии создания им на Сайте соответствующей учетной записи. Учетная запись (регистрационный аккаунт) создается в момент покупки и должна содержать реальные фамилию, имя, отчество Заказчика, адрес его электронной почты и телефон.

5.2. Регистрация учетной записи осуществляется путем заполнения регистрационной формы. В регистрационной форме необходимо указывать подлинные имя, отчество, фамилию, адрес электронной почты и доступный телефон.

5.3. Заказчик несет ответственность за конфиденциальность пароля. При установлении Заказчиком фактов несанкционированного доступа к своей учетной записи, он обязуется в кратчайшие сроки уведомить об этом обстоятельстве службу поддержки Исполнителя по адресу: koshin@fin-plan.org или по телефону, указанному на Сайте в разделе «Контакты».

6. ПРАВА И ОБЯЗАННОСТИ ИСПОЛНИТЕЛЯ

6.1. Исполнитель обязуется предоставлять круглосуточный доступ Заказчику к Сайту с использованием учетной записи Заказчика (за исключением краткосрочных и редких случаев проведения профилактических работ на Сайте, хостинге Сайта) в течение всего времени существования Сайта.

6.2. Исполнитель несет ответственность за хранение и обработку персональных данных Заказчика, обеспечивает конфиденциальность этих данных в процессе их обработки и использует их исключительно для качественного оказания Информационной услуги Заказчику.

6.3. Исполнитель гарантирует предоставление Заказчику полной и достоверной информации об оказываемой услуге по его требованию.

6.4. Максимальная длительность онлайн-тренинга составляет 365 дней с момента оплаты. По истечении этого срока участие в скайп-сессиях, а также проверка домашних заданий (если эти услуги были приобретены в рамках соответствующего Пакета, но не были оказаны в течение 365 дней с момента оплаты) могут быть осуществлены лишь за дополнительную плату и при наличии у Исполнителя ресурсов и времени. При этом доступ к материалам онлайн-тренинга остается открытым для Заказчика в течение всего времени существования Сайта.

6.5. В случае, если Заказчик по независимым от Исполнителя причинам не смог воспользоваться материалами онлайн-тренинга информационная услуга считается оказанной.

6.6. Исполнитель оставляет за собой право в любой момент изменять длительность тренинга и условия настоящей Оферты в одностороннем порядке без предварительного уведомления Заказчика, публикуя указанные изменения на Сайте, не позднее 5 дней со дня их внесения (принятия). При этом, новые условия действуют только в отношении вновь заключенных договоров.

6.7. Исполнитель вправе заблокировать учетную запись Заказчика в случае нарушения им правил тренинга (п. 4.7, 4.8 настоящего Договора) без возвращения внесенной платы.

7. ПРАВА И ОБЯЗАННОСТИ ЗАКАЗЧИКА

7.1. Заказчик обязан предоставлять достоверную информацию о себе в процессе создания учетной записи (регистрации) на Сайте.

7.2. Заказчик обязуется не воспроизводить, не повторять, не копировать, не продавать, а также не использовать в каких бы то ни было целях информацию и материалы, ставшие ему доступными в связи с оказанием Информационной услуги, за исключением личного использования.

7.3. Заказчик имеет право применять полученные знания и навыки на практике.

7.4. Заказчик обязан поддерживать в исправном техническом состоянии оборудование и каналы связи, обеспечивающие ему доступ к Сайту, иметь функционирующий доступ в Интернет входить на Сайт под своим аккаунтом одновременно только с одного устройства (персонального компьютера, планшета, телефона). Нарушение данного пункта может расцениваться как факт передачи доступа третьим лицам (п.4.8.) и повлечь за собой аннулирование доступа к материалам онлайн-тренинга.

8. РАССМОТРЕНИЕ ПРЕТЕНЗИЙ. ВОЗВРАТ ДЕНЕЖНЫХ СРЕДСТВ

8.1. Исполнитель не несет ответственности за непредставление (некачественное предоставление) Информационной услуги по причинам, не зависящим от Исполнителя.

8.2. Возврат денежных средств не осуществляется в случае, если Заказчик не применяет полученные теоретические знания на практике. Также возврат денежных средств не осуществляется после получения Заказчиком доступа к закрытому обучающему сайту (то есть получения паролей доступа к закрытой зоне сайта, где находятся записи тренинга), и расположенной на нем информации. Данные условия безоговорочно принимаются Сторонами.

8.3. Возврат денежных средств осуществляется Исполнителем в случае, если Заказчик совершил 100% предоплату получения Информационной услуги, но Исполнитель отказался от оказания информационной услуги Заказчику по любой из причин.

9. ОТВЕТСТВЕННОСТЬ СТОРОН

9.1. Исполнитель и Заказчик, принимая во внимания характер оказываемой услуги, обязуются в случае возникновения споров и разногласий, связанных с оказанием Информационной услуги, применять досудебный порядок урегулирования спора (переговоры, переписка). В случае невозможности урегулирования спора в досудебном порядке стороны вправе обратиться в суд города Пенза.

9.2. За неисполнение либо ненадлежащее исполнение обязательств по настоящей Оферте, стороны несут ответственность в соответствии с законодательством Российской Федерации.

10. ГАРАНТИИ КАЧЕСТВА ИНФОРМАЦИОННОЙ УСЛУГИ

10.1. Заказчик, принимая условия настоящей Оферты, принимает на себя также риск неполучения/недополучения прибыли и риск возможных убытков, связанных с использованием знаний, умений и навыков, полученных Заказчиком в ходе оказания Информационной услуги.

10.2. Гарантируя успешность применения полученных знаний, умений и навыков, а также получение Заказчиком Информационной услуги определенной прибыли (дохода) с их использованием (реализацией) в определенном либо неопределенном будущем, Исполнитель не несет ответственности за неполучение прибыли (дохода), получение прибыли (дохода) ниже ожиданий Заказчика, а также за прямые и косвенные убытки Заказчика, поскольку успешность использования Заказчиком полученных знаний, умений и навыков зависит от многих известных и неизвестных Исполнителю факторов, таких как: целеустремленности, трудолюбия, упорства, уровня интеллектуального развития, творческих способностей Заказчика, других его индивидуальных качеств и персональных характеристик, что безоговорочно принимается обеими сторонами.

11. СРОК ДЕЙСТВИЯ ОФЕРТЫ. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

Настоящая Оферта вступает в силу с момента опубликования на Сайте в сети Интернет и действует до момента отзыва/изменения Оферты Исполнителем.

Наименование организации Индивидуальный предприниматель КОШИН ВИТАЛИЙ ВЛАДИМИРОВИЧ

Расчетный счет 40802810400000005323

Банк АО «Тинькофф Банк»

Юридический адрес Банка Москва, 123060, 1-й Волоколамский проезд, д. 10, стр. 1

Корр. счет Банка 30101810145250000974

ИНН Банка 7710140679

БИК Банка 044525974

Согласие с рассылкой

Заполняя форму на нашем сайте — вы соглашаетесь с нашей политикой конфиденциальности. Также вы соглашаетесь с тем, что мы имеем право разглашать ваши личные данные в следующих случаях:

1) С Вашего согласия: Во всех остальных случаях перед передачей информации о Вас третьим сторонам наша Компания обязуется получить Ваше явное согласие. Например, наша Компания может реализовывать совместное предложение или конкурс с третьей стороной, тогда мы попросим у Вас разрешение на совместное использование Вашей личной информации с третьей стороной.

2) Компаниям, работающим от нашего лица: Мы сотрудничаем с другими компаниями, выполняющими от нашего лица функции бизнес поддержки, в связи с чем Ваша личная информация может быть частично раскрыта. Мы требуем, чтобы такие компании использовали информацию только в целях предоставления услуг по договору; им запрещается передавать данную информацию другим сторонам в ситуациях, отличных от случаев, когда это вызвано необходимостью предоставления оговоренных услуг. Примеры функций бизнес поддержки: выполнение заказов, реализация заявок, выдача призов и бонусов, проведение опросов среди клиентов и управление информационными системами. Мы также раскрываем обобщенную неперсонифицированную информацию при выборе поставщиков услуг.

3) Дочерним и совместным предприятиям: Под дочерним или совместным предприятием понимается организация, не менее 50% долевого участия которой принадлежит Компании. При передаче Вашей информации партнеру по дочернему или совместному предприятию наша Компания требует не разглашать данную информацию другим сторонам в маркетинговых целях и не использовать Вашу информацию каким-либо путем, противоречащим Вашему выбору. Если Вы указали, что не хотите получать от нашей Компании какие-либо маркетинговые материалы, то мы не будем передавать Вашу информацию своим партнерам по дочерним и совместным предприятиям для маркетинговых целей.

4) На совместно позиционируемых или партнерских страницах: Наша Компания может делиться информацией с компаниями-партнерами, вместе с которыми реализует специальные предложения и мероприятия по продвижению товара на совместно позиционируемых страницах нашего сайта. При запросе анкетных данных на таких страницах Вы получите предупреждение о передаче информации. Партнер использует любую предоставленную Вами информацию согласно собственному уведомлению о конфиденциальности, с которым Вы можете ознакомиться перед предоставлением информации о себе.

5) При передаче контроля над предприятием: Наша Компания оставляет за собой право передавать Ваши анкетные данные в связи с полной или частичной продажей или трансфертом нашего предприятия или его активов. При продаже или трансферте бизнеса наша Компания предоставит Вам возможность отказаться от передачи информации о себе. В некоторых случаях это может означать, что новая организация не сможет далее предоставлять Вам услуги или продукты, ранее предоставляемые нашей Компанией.

6) Правоохранительным органам: Наша Компания может без Вашего на то согласия раскрывать персональную информацию третьим сторонам по любой из следующих причин: во избежание нарушений закона, нормативных правовых актов или постановлений суда; участие в правительственных расследованиях; помощь в предотвращении мошенничества; а также укрепление или защита прав Компании или ее дочерних предприятий.

Вся личная информация, которая передана Вами для регистрации на нашем сайте, может быть в любой момент изменена либо полностью удалена из нашей базы по Вашему запросу. Для этого Вам необходимо связаться с нами любым удобным для Вас способом, использую контактную информацию, размещенную в специальном разделе нашего сайта.

Если Вы захотите отказаться от получения писем нашей регулярной рассылки, вы можете это сделать в любой момент с помощью специальной ссылки, которая размещается в конце каждого письма.

http://kudainvestiruem.ru/predpriyatie/analiz-investicionnoj-deyatelnosti.html

http://fin-plan.org/blog/investitsii/finansovyy-analiz-dlya-investora/