Оглавление

Банк о доверительном управлении: «Клиент заработал на росте акций Boeing $90 тысяч, и вывод денег может оказаться ошибкой»

От сидения дома у многих разболелась голова, хочется на воздух, выехать за границу, показать себя на мировых рынках. В Беларуси происходит бум инвестирования через доверительное управление. Это когда вы говорите: «Хочу Boeing», становитесь акционером — и уже с новым, участливым настроением следите за новостями. Еще никогда инвесторы так не желали, «чтобы все были здоровы».

Вот здесь вы можете почитать о принципах доверительного управления.

В марте котировки на мировых биржах рухнули на 30%. Некоторые компании упали кратно. Не все устояли перед соблазном поднять то, что упало. Что их ждет: сотни процентов прибыли или разочарование?

Сегодня на вопросы о том, что происходит и почему белорусы взбодрили свои заначки, ответит Никита Гуляев, финансовый директор «Альфа-Банка» и сертифицированный финансовый аналитик (CFA).

«$2500 стали подъемным входом на рынок»

— Пять лет назад вход в ДУ стоил $10 тыс., теперь — $2,5 тыс. (в разных банках по-разному). Почему произошла такая демократизация?

— Изменение поведения клиентов и автоматизация позволяют снижать порог входа. С точки зрения экономики банка это оправданно. Больше снижать не планируем, как и повышать.

Средний размер открываемого трастового счета на доверительном управлении по приказу (вы самостоятельно выбираете ценные бумаги для инвестиций) составляет $40 тыс. Однако 80% клиентов попадают в интервал до $10 тыс.

В марте число клиентов выросло на треть. Сейчас в ДУ по приказу около тысячи клиентов. Клиентов по другим формам доверительного управления намного меньше, но там и чек совсем другой. В полном ДУ (отдаете деньги банку, и он сам начинает ими управлять) порог составляет $10 тыс. Заходить с индивидуальной стратегией нужно от $300 тыс.

— То есть на рынке не больше 3 тыс. инвесторов участвуют в ДУ по приказу? Цифра не впечатляет.

— Их больше. Часть белорусских клиентов обращаются напрямую к зарубежным брокерам — для этого нужно разрешение Нацбанка. Кто-то работает через российские компании, но там для белорусов больше налоги, чем дома (в Беларуси нужно платить 13% от заработанной суммы только при выведении прибыли со счета ДУ).

— Что люди получают, работая не через белорусские банки?

— Мы не выявили других причин, кроме экономии на комиссиях. Возможно, кто-то из клиентов, инвестирующих через российских брокеров, не хотел бы афишировать в Беларуси происхождение своих денежных средств… Но это только догадки.

Кто приходит на падающий рынок: знатоки или мечтатели?

— Что это за люди — новые клиенты, которые пришли в ДУ в марте?

— 90% из новых клиентов — мужчины. Наверное, им свойственна высокая оценка своих инвестиционных навыков. 80% — это люди до 40 лет. Запомнился один 19-летний клиент, но это исключение. В основном к нам приходят инвесторы старше 25 лет.

70% наших клиентов инвестируют на рынке США, 25% — на российском рынке. Куда люди вкладываются, зависит от горизонта инвестирования.

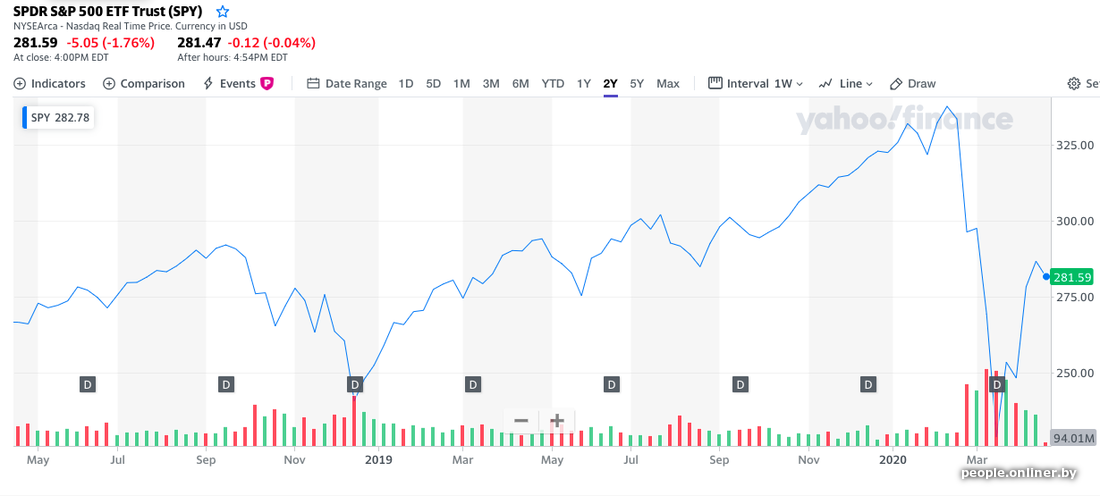

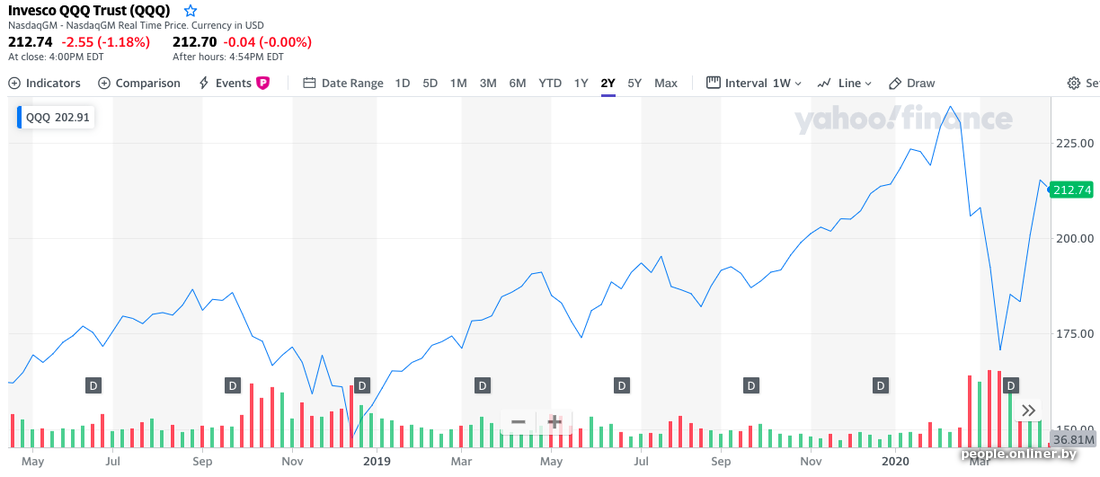

На длительный срок белорусы в основном приобретают акции биржевых фондов на индексы: SPY либо VOO (на S&P500), QQQ (на NASDAQ), VTI (на Vanguard Total Stock Market), а также бумаги крупных компаний с хорошими балансами, которые генерируют стабильный денежный поток, чаще всего связанные с технологиями: Apple, Microsoft, Google, Alibaba.

В краткосрочном интервале инвесторы ставят на падение рынка, рост волатильности, снижение процентных ставок и покупают акции упавших компаний: Royal Caribbean Cruises, Boeing, Delta и так далее.

Традиционно белорусы уважают акции EPAM, и он отвечает им взаимностью. Изменение котировок может достигать 10—15% за торговую сессию, позволяя некоторым хорошо заработать.

Топ-5 акций начала апреля (по количеству проторгованных акций): «круизные» CCL и RCL, а также биотехи BIOC — Biocept, PSNL — Personalis, DFFN — Diffusion Pharmaceuticals. Вложения спекулятивные и высокорисковые.

— Сложно оценить уровень компетентности новых клиентов в ДУ по приказу. Будем судить по осени, когда они начнут закрывать свои позиции. Новичкам переиграть рынок очень сложно.

— Вы недавно приводили пример с клиентом, который вложил $200 тыс. в акции Boeing и через пару недель вышел с $290 тыс.

— Клиенту повезло. Он планировал купить акции надолго и осторожно наблюдать. Но когда котировки выросли, клиент решил зафиксировать прибыль. Но это исключительный случай удачи.

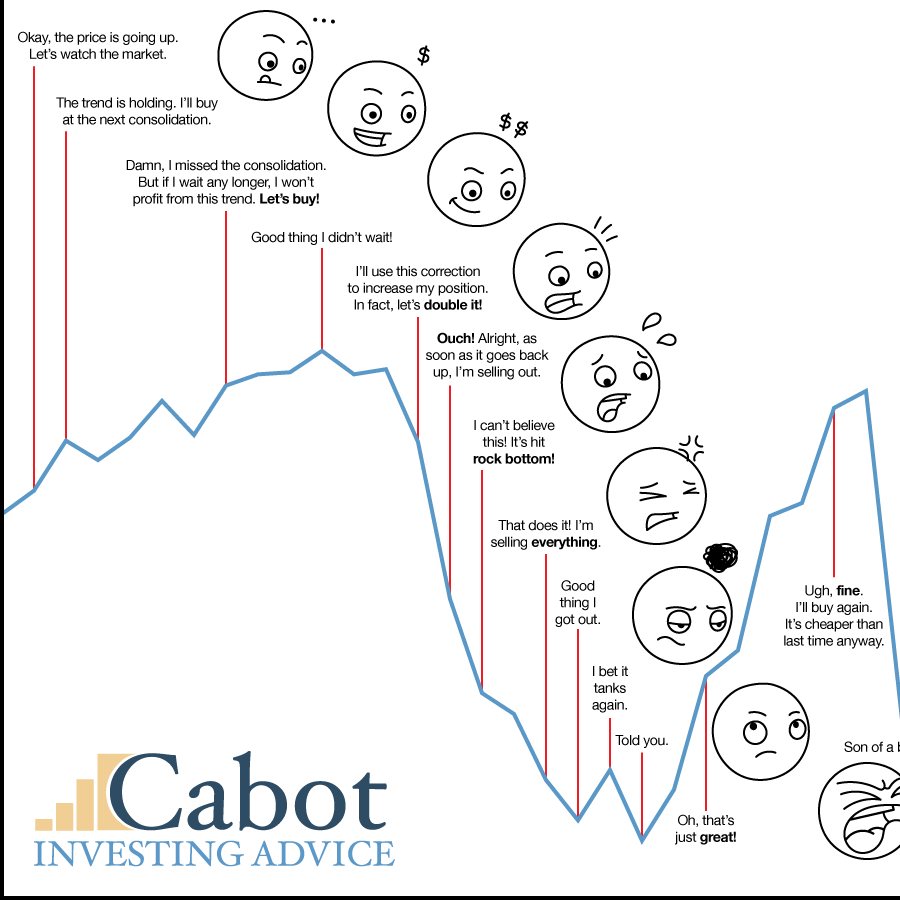

Однако хайп присутствует, тут нечего отрицать: люди считают, что рынки упали, и на этом можно легко заработать.

Ваши ожидания могут стать вашими проблемами

— В этом хайпе нет правды?

— Действительно, ситуация уникальная. Если мы сравниваем с ситуацией 2008 года, когда рынки за полгода упали на 20%, то сейчас в марте за три недели они упали на 30%. Конечно, у многих есть ощущение, что ситуацией нужно воспользоваться. Другой вопрос, как долго будет происходить восстановление рынка.

При этом стоит отметить, что клиенты, которые идут за дешевыми бумагами на российский рынок, помимо фондовых рисков, берут на себя дополнительные риски возможной девальвации российского рубля, которая может случиться.

— Вход на рынок, который упал на 30%, не является гарантией успеха?

— Правильнее считать, что рынок своим падением открывает окно возможностей. Это зависит от вашего горизонта инвестирования. Если вы приходите в надежде заработать за месяц, то с большой вероятностью рынок вас накажет. Мы ориентируем клиентов на долгосрочные инвестиции. Новичкам советуем смотреть в сторону акций биржевых фондов (ETF), на «широкие» рыночные индексы, которые в последние 100 лет давали среднюю доходность около 6% годовых. Для многих клиентов это приемлемая доходность при разумном уровне рисков.

— Много сейчас замечаете тех, кто спекулирует, покупая и продавая?

— Раньше было меньше. Не было современной платформы, динамика была не такой быстрой. Раньше ордер исполнялся в течение часа, была возможность подумать, а теперь один клик — и ничего уже не вернуть. Во-вторых, недавнее падение рынка. Клиентам сложно удержаться. В целом это называется overreaction — излишняя суетливость, которая вредит инвестору. Но это психология, ничего с этим не поделаешь.

Важно, что, в отличие от Forex, в ДУ по приказу необязательно закрывать убыточные позиции. Можно спокойно ждать, когда цены на рынке вернутся на безубыточный для вас уровень.

Есть клиент с $800 тыс., которые он вложил в акции, после чего они подешевели. Если бы он испугался и принялся продавать, то потерял бы $250 тыс. Поэтому он пока ждет. Акции уже немножко отросли, хотя пока еще в минусе.

Пауза, сидим читаем, заказываем суши

Встречайте: новое дно!

— Сколько раз с начала марта вы слышали «Дно!»?

— У нас ощущение, что дно еще может быть впереди. Пока что мы наблюдаем прелюдию к кризису. Но клиентам некогда обсуждать дно — они хотят зарабатывать. Краткосрочным спекулянтам неважно, дно или нет. Важнее волатильность. Чем больше акции ходят в течение дня, изменяя цену, тем больше можно заработать. Мы своим клиентам в полном доверительном управлении в рамках мартовского падения ценные бумаги пока не приобретали. Но у нас в портфеле в основном еврооблигации с долгосрочным горизонтом инвестирования. Ждем коррекции.

— В конце прошлого года и начале этого все котировки были на пике. Что за это рост и являлся ли он пузырем?

— Многие его так называют. Рынок во всем мире был наводнен дешевыми деньгами. Инвесторы были готовы вкладывать в любые инструменты с доходностью выше нуля. Рынок должен был рано или поздно выпустить пар. Момент выпуска мог сопровождаться катаклизмом (как в нашем случае), но необязательно. Любой рост рано или поздно заканчивается.

Обычно неконтролируемый рост происходил в каком-то одном секторе рынка (рынок недвижимости в Японии в 1990-х, бум доткомов в 2000-х, ипотечный рынок США в 2006—2008 годах), после чего эйфория распространялась на другие сегменты рынка. В прошлом году, я уверен, многие специалисты не раз и не два озадаченно смотрели на экраны Bloomberg, где росли одновременно все рынки и все инструменты. В связи с избытком ликвидности во всем мире средства инвесторов уходили во все более и более рискованные активы.

Многие компании выкупали свои акции и замещали акционерный капитал более дешевыми заемными ресурсами. У той же Boeing накопленный долг в 60 раз превышал годовой денежный поток. Это огромный леверидж. Но с Boeing все равно все будет хорошо, это мы понимаем: слишком значимая компания для американской экономики, too big to fail. Вопрос в том, что будет с акциями Boeing на фондовом рынке.

— Когда котировки прекратят летать на десятки процентов вверх-вниз ежедневно?

— Три недели все падали от страха. Финансовая отчетность за I квартал только начала публиковаться. Как только инвесторы перестанут бояться и начнут анализировать объективные данные (рабочие места, продажи, производственные цепочки, новые заказы), то смогут оценить реальную картину. Пока развитие ситуации в реальном секторе и на фондовом рынке определяется развитием вируса и карантином. До завершения пандемии ситуация улучшаться не будет. Рынки, вероятнее всего, продолжат падение в ближайшие два-три месяца.

Коррекция завершится тогда, когда начнет работать экономика. Раньше кризис начинался на фондовом рынке и «перетекал» в реальный сектор. А теперь происходит наоборот. Кризис в реальном секторе экономики: люди не ходят на работу, пароходы не плавают, самолеты не летают. Именно это влияет на фондовый рынок. Оздоровление тоже придет из реальной жизни.

— Уточните всем: какого ждать сигнала?

— Я бы ориентировался на новость о том, что пандемия под контролем и число новых зараженных перестало расти.

Об опасности спекуляций

— Вы, как и любой финансист, должны ценить прибыль. Почему в ваших ответах звучит негативная окраска спекуляций?

— Объективная статистика такова: те, кто ищет дно и оптимальный момент для выхода на рынок, получают убытки. Маркет-тайминг для длительного срока инвестирования — это не лучшая идея. Профессиональные инвесторы обычно покупают частями по 10—20% от запланированного объема инвестиций, усредняя цену приобретения.

Пример фиксации экстраприбыли на Boeing с точки зрения инвестирования был неправильным. Мы пытались отговорить клиента от продажи. Ведь изначально он шел на длительный срок. А клиент без стратегии или на ходу меняющий ее чаще всего уходит без денег.

— Не понимаю логики. Получилось заработать — отлично. А вы говорите, что процесс нарушил. Процесс важнее результата?

— Результат всегда нужно оценивать на длинном горизонте. Теперь клиент может посчитать, что он матерый инвестор и все познал. Рынок не щадит самонадеянных везунчиков. В том, что случилось, стопроцентное везение, а не чья-то заслуга, в этом нужно трезво отдавать себе отчет.

Портфель финдиректора

— В чем вы храните деньги?

— Мои средства размещены преимущественно в облигациях с доходностью (после налогов) выше 6% в валюте, также присутствуют незначительные инвестиции в акции российских компаний и в недвижимость. И большой фокус на образование себя и детей. Это лучшая инвестиция, которая всегда окупит себя.

— Boeing?

— Чтобы профессионально инвестировать на рынке акций, нужно уделять этому достаточно времени. У меня нет такой возможности. Как любой банкир, я привык управлять рисками, и на данном этапе оптимальным для меня является пассивный инвестиционный доход по облигациям.

— Что порекомендуете новичкам?

— Мы сейчас находимся в ситуации полноценного финансового кризиса, рынки трясет. Всем начинающим инвесторам мы рекомендуем обратить внимание на фонды (ETF). Если говорить про более рискованные стратегии на длинном горизонте, аналитики оптимистично оценивают фармацевтику и биотехнологии. Сейчас актуальны онлайн-развлечения и производители онлайн-контента. Но учитывайте, что, когда кризис закончится, данный сегмент может ожидать коррекция.

Можно обратить внимание на золото, которое продолжит рост, если негативные сигналы по пандемии не сменятся хорошими новостями. Главное, забудьте популярное заблуждение, что золото всегда растет. Это не так. Как только на рынке все будет хорошо, золото будет дешеветь.

— А что с нефтью? Самое популярное обсуждение в чатах — «закупаться или нет». И большинство считают, что пора вложиться в черное золото.

— Все сырьевые активы на порядок сложнее для понимания, чем акции компаний. Наверняка бумаги нефтяных компаний подрастут. Вопрос: когда и насколько? Мы точно будем летать на самолетах и ездить на машинах. Нефть будет дорожать. Означает ли это, что акции нефтедобывающих компаний будут расти? Необязательно. Потому что цены на акции уже отражают ожидания инвесторов в отношении будущей динамики цены на нефть. И если цена на нефть в будущем будет расти меньше, чем сегодня ожидают инвесторы, то котировки акций нефтедобывающих компаний могут даже снизиться. Для новичков делать ставки на отдельные сектора экономики (вроде нефтедобычи) — слишком самонадеянно.

Наш банк не планирует приобретать для включения в портфель полного доверительного управления акции нефтеперерабатывающих компаний, так как это связано с большим риском.

Какие еще белорусские банки предлагают доверительное управление?

«Приорбанк» — с 2011 года

Порог входа зависит от вида ценных бумаг, которые клиент намеревается купить. Акции, ETF — 30 тыс. долларов или евро, облигации «Райффайзенбанка» — 2 тыс. долларов, сертификаты «Райффайзенбанка» — 5 тыс. долларов или евро.

Среднегодовой прирост клиентов за последние три года — 80%.

«Беларусбанк» — с 2015 года

Минимальная сумма заключения договора — 10 тыс. долларов или евро.

За последние два месяца чистый приток новых клиентов составил более 15%.

«Банк БелВЭБ» — с 2016 года

В настоящее время банк принимает денежные средства только по форме доверительного управления «по приказу». При этом минимального порога для вхождения в доверительное управление «Банк БелВЭБ» не устанавливал.

Также эта услуга доступна в банках «Дабрабыт», «Белгазпромбанк» и некоторых других.

Хроника коронавируса в Беларуси и мире. Все главные новости и статьи здесь

Наш канал в Telegram. Присоединяйтесь!

Быстрая связь с редакцией: читайте паблик-чат Onliner и пишите нам в Viber!

Самые оперативные новости о пандемии и не только в новом сообществе Onliner в Viber. Подключайтесь

Инвестиционные фонды в Беларуси

Один из самых известных и успешных инвесторов в мире Уоррен Баффет не раз говорил о своем инвестиционном фонде следующее: “Нам не нужно быть умнее остальных. Мы должны быть более дисциплинированы, чем остальные”. Деятельность инвестфондов только в кино выглядит дерзкой и динамичной, на деле это кропотливый ежедневный труд по поиску и оценке новых возможностей.

Как работают инвестфонды?

Инвестиционный фонд — это организация, которая аккумулирует денежные средства акционеров и инвестирует их, чтобы через оговоренный промежуток времени вернуть с прибылью.

Инвесторами фонда (limited partners, LP) выступают, физические лица, организации, а также институциональные инвесторы. Средства акционеров фонда могут быть вложены в акции, облигации и другие ценные бумаги, недвижимость, драгоценные камни, валюту и т.д.

Важно отметить, что в рамках инвестиционного фонда инвестор не оказывает влияние на деятельность фонда либо портфельных компаний: вкладчик может голосовать за инвестиционные решения, выступать с заявлениями и предложениями. Грамотные инвесторы могут быть полезны в деятельности фонда, так как обладают широкой сетью контактов и экспертизой отрасли и могут помочь развивать активы инвестиционных фондов.

Например, фонд Zubr Capital Fund I, которым управляет инвестиционная компания “Зубр Капитал”. В 2016 году компания сообщила о закрытии фонда, размером 50 млн USD. Инвесторами фонда выступили предприниматели из Беларуси, России и Казахстана, а также крупные инвестиционные институты, среди которых Европейский банк Реконструкции и Развития. Далее команда фонда стала управлять полученными деньгами и инвестировать их согласно договоренностям с инвесторами. Срок жизни этого фонда — 7-10 лет, в течение которых инвесторы получат свои деньги с прибылью.

Преимущества инвестиционных фондов

Инвестирование в Минске через профессиональные инвестиционные фонды выгодно по нескольким причинам.

- Во-первых, это позволяет диверсифицировать портфель инвестиций даже при минимальной сумме вложения.

- Во-вторых, инвестиционные фонды обладают высокой экспертизой в отрасли имеют свой фокус, в котором они хорошо разбираются. Непрофессиональному инвестору придется потратить много времени и сил для того, чтобы разобраться в новой сфере.

- В-третьих, при инвестировании через фонд вы получаете все компетенции большой команды: аналитики, финансисты, HR-ы, юристы. Экономия на расходах является значимым преимуществом, по сравнению с самостоятельным инвестированием. Управляющая организация берет на себя большой объем работы с активами.

Нельзя отдельно не отметить преимущества, которые получает компания при работе с инвестиционными фондами.

- В первую очередь, это доступ к более дешевым деньгам, в сравнении с банковским кредитом.

- Многие компании функционируют без отлаженных бизнес-процессов, системы отчетности и распределения ролей в компании. Экспертиза фондов способствует налаживанию процессов внутри фирмы и более эффективному функционированию бизнеса.

Зубр Капитал в своей деятельности и работе с портфельными компаниями следует правилу “порядок бьет класс”. Можно попасть в поток и занять свободную нишу на рынке, однако со временем у любого бизнеса появятся конкуренты с более инновационным продуктом или эффективной организацией процессов. Для удержания своих позиций команда должна понимать, куда движется их бизнес, как будет развиваться компания в ближайшие годы, что именно зависит от участников бизнеса. Ответить на такие вопросы в хаосе гораздо труднее.

Как инвестиционные фонды помогают развивать бизнес в стране?

С одной сторон, фонд стремится проинвестировать средства своих вкладчиков, с другой стороны, для выполнения обязательств перед инвесторами фонд заинтересован в создании условий для эффективного развития бизнеса.

В Западной Европе и США деятельность инвестиционных фондов является важным элементом экономики. Так в зависимости от стадии развития проект может привлечь инвесторов, среди которых бизнес-ангелы, венчурные капиталисты либо фонд прямых инвестиций. Развитый фондовый рынок позволяет компаниям своевременно получать финансирование. На рисунке представлены группы инвесторов, которые сопровождают бизнес на различных этапах его развития.

Рассмотрим подробнее эти группы.

Friends, family and fools (3F)

Бизнес начинается с идеи, когда у предпринимателя рождается видение, например, пусть это будет Стив Джобс и его стартап — компания по созданию персональных компьютеров Apple. На этом этапе у него ничего нет, кроме желания воплотить идею в жизнь и, возможно, единомышленников. Естественно у компании нет прибыли, а риски, связанные с развитием бизнеса очень высоки. Но уже на этом этапе, при развитой инвестиционной экосистеме, они могут привлечь первых инвесторов. Их в шутку называют 3F: friends, family and fools (друзья, семья и безумцы).

В случае Apple командой Стива Джобса стал его друг талантливый инженер Стив Возняк, а первыми инвесторами — родители, которые одолжили денег на комплектующие.

Бизнес-ангелы и seed-фонды

Когда проект собрал минимальную команду, четко очертил идею и план ее реализации, то он может обратиться к бизнес-ангелам и seed-фондам (посевное финансирование).

Бизнес-ангелы, как правило, это успешные предприниматели, могут помочь первым раундом инвестиций, а также своим опытом и связями. Фонды посевного финансирования инвестируют в проект на этапе прототипа и обычно в определенной нише, в которой фонд имеет экспертизу.

Возвращаясь к стартапу Стива Джобса. Он с друзьями смогли выполнить первый заказ и собрать небольшую партию плат для персональных компьютеров. После продажи плат, они уговорили заказчика стать инвестором их проекта и получили первое официальное финансирование , а также доступ в бизнес-среду Пало-Альто.

Беларусь стремиться идти в ногу с трендами инвестиционного рынка. Так с 2018 года в стране функционирует сообщество бизнес-ангелов Angels Band. В состав группы входят предприниматели из успешных белорусских бизнесов. Цель сообщества заключается в поиске перспективных стартапов и стимулировании их развития. Среди наиболее привлекательных отраслей искусственный интеллект и машинное обучение, AR / VR, big data и блокчейн.

Обладая обширными предпринимательскими, управленческими, финансовыми знаниями, а также пониманием “подводных камней” бизнеса, участники Angels Band осуществляют поддержку стартапов, способствуют развитию бизнеса в венчур.

Венчурные фонды

Когда у компании появляется работающий прототип и первые клиенты, к ним начинают присматриваться венчурные фонды. Это высокорисковые фонды, которые инвестируют небольшие суммы денег в большое количество проектов. Вспомним правило Парето 80/20: так успешные инвестиции венчурного фонда в 20% компаний покрывают 80% убыточных вложений.

Вернемся к кейсу компании Apple. Развитая система венчурных инвестиций США позволила компании Apple легко поднять несколько раундов инвестиций и выпустить первый массовый персональный компьютер Apple II.

Известным венчурным фондом в Беларуси является RBF Ventures. Фонд был создан в 2016 году, в качестве инвесторов выступили Белорусский инновационный фонд (Белинфонд), РВК и Инфрафонд РВК России. Наиболее привлекательными для инвестиций являются направление ИТ, в области Adtech, цифрового образования и медицины.

В 2018 году в стране был создан венчурный фонд с Bulba Ventures. Следует отметить, что фонд специализируется на инвестициях в стартапы, оперирующие в области машинного обучения (machine learning).

В Беларуси деятельность венчурных фондов менее развита чем в Западной Европе и США, однако на данный момент этот способ инвестирования набирает популярность.

Фонды прямых инвестиций

Когда у компании есть готовый продукт, пул клиентов, работающая бизнес-модель в них могут проинвестировать фонды прямых инвестиций. Это инвесторы, которые как ракетоноситель, помогают компаниям выйти на новую орбиту при помощи денег и компетенций. Фонды прямых инвестиций входят в компанию в качестве портфельного инвестора на определенный срок. В этот период фонд способствует развитию компании, увеличению ее стоимости. При выходе доля фонда может быть продана стратегическому либо финансовому инвестору.

В Беларуси деятельность PE фондов менее развита, чем рассмотренные ранее венчурные фонды. Так единственным фондом прямых инвестиций в стране является “Зубр Капитал”. В портфель инвестиционного фонда входят наиболее перспективные белорусские бизнесы из различных отраслей: e-commerce, fintech, ИТ, производство. Способствуя оптимизации бизнес-процессов портфельных компаний, выстраиванию их структуры и системы финансового учета, Зубр Капитал увеличивает стоимость компаний и делает ее более привлекательной для других инвесторов.

Хедж-фонды

Следующий этап развития компании — выход на биржу. На этапе IPO в компании инвестируют хедж-фонды. Кроме публичных компаний, хедж-фонды работают с ипотечными займами, кредитами и другими производными финансовыми инструментами.

Если оценивать работу фондов через призму компании Apple, то она могла бы привлечь финансирование хедж-фонда после выхода на биржу в 1980-м году.

Белорусская фондовая биржа не слишком популярна среди инвесторов и самого бизнеса. Так среди Белорусских компаний первичное размещение акций (IPO) осуществляли всего две компании — EPAM и Милавица. При этом они выходили на биржу в США и Польше.

Белорусская фондовая биржа не слишком популярна среди инвесторов и самого бизнеса. Так среди Белорусских компаний первичное размещение акций (IPO) осуществляли всего две компании — EPAM и Милавица. При этом они выходили на биржу в США и Польше.

Таким образом, на любом этапе развития компанию могут сопровождать разные группы инвесторов, заинтересованные в ее развитии и становлении. При этом, если бизнес заинтересован в привлечении инвестиций важно с самого начала работать над своим позиционированием в инвестиционном сообществе.

Принципы работы инвестфондов в Беларуси

В Беларуси с 23.07.2018 года вступил в силу “Закон об инвестиционных фондах”, который регулирует основные аспекты их работы. В перспективе Закон должен способствовать интеграции национального финансового рынка в мировую экосистему. Самым популярным источником финансирования в стране все еще остается банковский кредит. Однако важно понимать, что ресурсы банковской системы ограничены и порой дороги в использовании, следовательно нужно искать альтернативные источники финансирования. Фонды — это возможность получить “длинные деньги”, которые компания может использовать в течение долгого периода времени.

Инвестиционный рынок в Беларуси находится на ранней стадии развития: в стране малоразвиты различные инвестиционные сообщества и фонды, да и культура инвестирования в целом. Разнообразный и конкурентный финансовый рынок — признак развитой экономики, к которой инвестиционные фонды в Беларуси только движутся.

Из мирового опыта видно, положительное влияние инвестиционных фондов на экономику страны:

- инвестфонды способствуют привлечению инвестиций для развития экономики со стороны институциональных инвесторов и глобальных организаций,

- выступая альтернативным источником денежных средств для компаний, они могут составить конкуренцию банкам в вопросах привлечения средств населения,

- фонды стимулируют спрос на ценные бумаги и оказывают влияние на развитие национального финансового рынка,

- инвестфонды дают возможность местным успешных предпринимателям инвестировать внутри страны и развивать локальную экономику.

- расширяют возможности для приумножения и сохранения доходов граждан.

Формы работы инвестфондов в Беларуси

Согласно “Закону об инвестициях” в Беларуси могут работать два типа инвестиционных фондов:

- акционерный инвестиционный фонд (АИФ);

- паевый инвестиционный фонд (ПИФ)

Давайте разберемся с особенностями работы каждого из этих фондов.

- Акционерный инвестиционный фонд (АИФ). Представляет собой акционерное общество (ОАО), акционеры которого и являются инвесторами. Инвесторы могут войти в состав учредителей сразу или позже путем покупки акций.

- Паевый инвестиционный фонд (ПИФ). Функционирует при участии управляющей компании, которая выдает инвестиционные паи. Со временем, если все сложится удачно, их стоимость увеличится. ПИФы в свою очередь можно разделить на открытые и закрытые. Паевые инвестиционные фонды открытого типа торгуют паями на постоянной основе, закрытого — только на этапе создания фонда.

Стоит отметить, что сегодня многие локальные фонды с участием иностранных инвесторов вынуждены структурировать свою работу в юрисдикциях, где действует “английское право”, чтобы иметь возможность защитить интересы своих инвесторов.

Основные различия между инвестфондами

Акционерный инвестиционный фонд (АИФ)

Паевой инвестиционный фонд (ПИФ)

Использование инвестиционного банкинга в крупных банках

Современные инвестиционные банки представлены в виде крупных финансовых институтов, деятельность которых основана на различных денежных операциях. В этой сфере работают только высококвалифицированные специалисты, которые помогают крупным фирмам привлечь состоятельных клиентов. Помимо этого, в инвестиционный банк можно обратиться за консультацией по проведению тех или иных финансовых операций.

- Описание инвестиционной деятельности

- Основные параметры

- Функциональные возможности

- Эффективный андеррайтинг

- Принцип поэтапного слияния

- Торговля ценными бумагами

- Виды внешних услуг

- Качественный банкинг

- Политика финорганизаций

Описание инвестиционной деятельности

Политика банков построена таким образом, чтобы специалисты могли привлекать инвестиции для крупных компаний на мировых рынках. Работа такой финансовой установки очень важна, так как каждый гражданин может воспользоваться консультативными услугами при продаже или покупки бизнеса. Если банк коммерческий, то он поможет в торговле ценными бумагами. Именно брокер на доступном языке объясняет, как справиться с фининструментами — базовыми и вторичными бумагами, валютами и сырьевыми товарами. Такой человек отвечает за своевременное составление аналитических отчётов по тем рынкам, где он работает.

Специалисты не могут дать чёткие определения инвестиционному банку, поскольку для сферы нет единых стандартов. Каждая страна даёт своё толкование этому фининституту. В качестве опорной точки допустимо использовать следующие данные: инвестиционные банки представляют своеобразные структуры, занимающиеся торговлей ЦБ. В процессе такой работы специалисты оперируют огромными пакетами, а также привлекают деньги по эмитируемым активам. Банкиры также практикуют выдачу долгосрочных инвестиционных займов.

Эксперты утверждают, что в капстранах финансовые структуры могут осуществлять:

- Активные операции с фондами. Все действия связаны с размещением востребованных финансовых инструментов.

- Пассивные виды операций. Такие действия позволяют банкам стремительно развиваться.

Необходимо учесть тот факт, что все ресурсы известных инвестиционных организаций образуются из личных и привлечённых активов. Сегодня банкиры практикуют выдачу долгосрочных займов крупным промпредприятиям. Последние должны предоставить в залог банку свою организацию либо дорогостоящее оборудование. Такие виды кредитования могут трансформироваться в эффективные промкапвложения. Специалисты направляют часть фондов в инвестиционные потоки. Можно добиться того, что активы банка и промпредприятия объединяются.

Основные параметры

Многие современные граждане привыкли использовать инвестиционный банкинг в качестве стандартной услуги банков. Здесь создаются самые ёмкие и многофункциональные продукты. Специалисты могут определить все предпосылки развития компании, а также темпы и возможные перспективы получения дополнительной прибыли. Но коммерческие банки отличаются своими уникальными характеристиками.

Сами эксперты выделяют несколько основных параметров:

- Инвестиционная организация отличается своей оригинальностью. Она сочетает и предоставляет огромное количество разрешённых видов деятельности на финплощадках и рынках.

- Основная деятельность банка направлена на привлечение крупных финансовых поступлений при помощи ЦБ.

- Практически все банки работают по оптовому принципу.

- Квалифицированные брокеры ежедневно работают над тем, чтобы привлечь новые средства с помощью ЦБ.

- Руководство банка всегда отдаёт предпочтение долгосрочным вложениям.

- Портфель текущих активов базируется на ЦБ. Стоит отметить, что наибольший интерес вызывает именно некоммерческая часть рынка.

Функциональные возможности

Инвестиционный банк в Москве относится к категории наиболее престижных организаций, так как он ежегодно получает приличный доход. По этой причине компании, которые активно занимаются предоставлением услуг по финансовым продуктам, стараются принять участие в операциях на РЦБ. Так как после этого они смогут заниматься прибыльными проектами.

В прогрессивных юрисдикциях инвестиционные частные структуры и государственные банки специализируются на выполнении нескольких важных функций:

- Представление финансовой аналитики.

- Помогают в слиянии и поглощении.

- Универсальный андеррайтинг.

- Торговля на РЦБ.

- Брокерские операции.

Финансовая оценка и аналитика отличается своей специфичностью, поскольку, инвестиционный банк предоставляет подробную информацию о тех организациях, которые проводят операции на биржевых площадках. Извлечь выгоду из такой услуги удаётся крайне редко. В некоторых случаях могут понадобиться дополнительные финансовые затраты.

При необходимости банки могут работать довольно эффективными брокерами. Эксперты финорганизации обеспечивают клиентам доступ на рынок фондов, благодаря чему они могут самостоятельно осуществлять на бирже операции с активами.

Эффективный андеррайтинг

За выполнение этой процедуры банка отвечает высококвалифицированный эксперт. В задачи такого человека входит непрерывный контроль выпуска, а также перераспределения ценных документов. Эксперты утверждают, что андеррайтером может выступать и обычный инвестиционный банк, и крупная компания. Для работы нужно только одобрение в письменной форме и лицензия от ЦБ России.

В тот момент, когда эмитент изготавливает документы, андеррайтер активно предлагает состоятельным инвесторам банка выкупать эти активы. Такой подход к работе очень эффективный и прибыльный.

Практика показывает, что андеррайтинг на развитом фондовом рынке осуществляется альянсом инвестиционных предприятий. Они могут объединяться на время, необходимое для приобретения активов по договорённой стоимости.

Принцип поэтапного слияния

Многофункциональные банки, продавая такие услуги могут получать довольно большие доходы, но только в том случае, если в государстве хорошо развиты финрынки. Но даже в современном мире далеко не все фирмы смогли выйти на столь высокий уровень, чтобы периодически обращаться к упомянутым услугам банков.

Работа, связанная с операционной деятельностью предприятия, не всегда основана на слиянии или поглощении. Внутри рынка РФ под такой процедурой принято понимать умелое обращение с крупными фондовыми пакетами ЦБ. Во время осуществления таких операций инвестиционные банки практикуют универсальную консалтинг деятельность, а также занимаются активным привлечением финресурсов.

Торговля ценными бумагами

Особенность этой процедуры состоит в том, что банки выгодно продают свои услуги по специальному брокерскому обслуживанию. Такой вид деятельности способствует поддержанию инвестиционной практики на высоком уровне. Эксперты банков отмечают, что на крупных фондовых биржах можно не только выгодно заключить сделки по поводу приобретения или продажи бумах, но и привести в действие сложные арбитражные стратегии.

Конечно, организация работы с ценными активами у фирм и банков считается сложной наукой. Для неё характерны свои тонкости, из-за чего неопытному человеку сложно разобраться во всём самостоятельно.

Виды внешних услуг

Такой вид деятельности банков основан на двух ключевых факторах: сопровождение процессов слияния и поглощения, а также привлечение сторонних капвложений. Если специалист банка использует второй вариант, то в его обязанности входит размещение и управление финсредствами собственных клиентов. Не стоит забывать и о сторонних капвложениях, запустив инвестиционные кредитные линии юрлицам и физлицам.

Вклады в банке Тинькоф

Инвестиционные банки утверждают, что внешние виды деятельности — это общая категория, которая состоит из нескольких подгрупп:

- Проведение банком специального андеррайтингового индицирования (умелое обращение со скидками).

- Полноценная консультация обратившихся лиц, которые планируют размещать ценные документы.

- Работа с бумагами.

- Плановое ведение личных и порученных документов на первичных и срочных рынках.

Если же на государственном рынке предусмотрено наличие процветающих финсистем и коммерческих банков, участвующих в инвестиционных схемах, тогда практикуется слияние и поглощение как главный инструмент агрегации прибыли.

Если банк предоставляет свои услуги по слиянию и поглощению, тогда работа может иметь несколько направлений:

- Разработка и ввод результативных механизмов противодействия.

- Консультирование по банку всем схемам реорганизации бизнеса.

- Привлечение финансов для дальнейшего слияния-поглощения.

- Фактическая реорганизация бизнес-структуры, и его распродажа.

- Поэтапное формирование и реализация пакетов акций.

Качественный банкинг

Сегодня банкинг прогрессирует, довольно стремительно, благодаря росту объёма свободных финсредств и инвестиционных источников, готовых регулярно направлять свои деньги для получения новой прибыли. Отрасль инвестиционного банкинга напрямую, а также косвенно, оказывает влияние на ключевые отрасли мировой экономики: модернизацию промышленности, движение средств между юрисдикциями, улучшение всех структурных слоёв.

Стать пользователями инвестиционной фирмы могут разные категории:

- Организации и предприятия. Всегда заинтересованы в инвестиционных вливаниях. Полученную выгоду можно направлять на инвестиционные цели.

- Развитое домашнее хозяйство. Практика показывает, что именно здесь чаще всего накапливается значительный объём накоплений.

- Финорганизации. Воспользоваться инвестиционным банкингом могут различные фонды и страховые фирмы. Их цель сосредоточена на размещении клиентских и собственных финансов в прибыльных консервативных портфелях.

- Правительство. Ведёт работу с банками для фиксации и стимулирования высоких доходов при формировании бюджета. Эксперты могут привлечь дополнительное финансирование под современные инфраструктурные стратегии.

Политика финорганизаций

Инвестиционная политика банков представлена в виде совокупности мероприятий. Все они сосредоточены на воплощении идей финансового менеджмента. Специалисты трудятся над созданием оптимального количества инвестиционных потоков для эффективной работы и максимизации итоговой прибыли. Эксперты ежедневно работают над тем, чтобы отыскать лучшие пути распределения финансов банков на определённый временной промежуток. Такой подход позволяет повысить доход и увеличить количество возможных операций.

Планирование является в банке сложным организационным процессом, из-за чего специалист должен придерживаться нескольких правил:

- Оценка доходности от вложенных инвестиций.

- Наличие качественных, объективных, базовых информационных данных.

- Тщательно проработанный финплан.

- Анализ всех затраченных средств предположительного результата инвестиционных бизнеспроектов. Специалисты должны просчитать последствия для банка, определённого бизнеспроекта.

Для политики финансовых организаций ключевыми моментами считается сбалансированное соотношение заимствованных средств к собственным. Руководство разрабатывает взаимовыгодные принципы разделения имеющихся % по активированным проектам и оптимизирует структуру и тактику капвложений. Если эксперты банка будут учитывать все эти детали, то работа инвестиционного учреждения будет приносить только прибыль, а количество постоянных клиентов банка будет стремительно увеличиваться.

Вам интересны такие банковские продукты, как инвестиционные?

http://people.onliner.by/2020/04/21/dy

http://zubrcapital.com/ru/blog/investicionnye-fondy-v-belarusi

http://vse-investicii.ru/kuda-vlozhit/investicionnyj-bank