От чего зависит цена акций — 17 факторов

В этой статье мы рассмотрим вопрос «что влияет на цены акций». Эта тема будет крайне полезна для трейдеров и инвесторов.

1. Что следует знать про цену акций

Акции компаний котируются на фондовом рынке. Их текущую цену может увидеть каждый. Считается, что цена последней сделки определяют текущую стоимость ценных бумаг всей компании.

За один день в среднем цены колеблются не так сильно: от 1% до 3%. В волатильные дни колебания достигают 5%, 10% и даже больше.

На фондовой бирже за день оборачивается всего лишь 0,2%..0,3% акций от их общего числа (в среднем). Эта небольшая часть, но именно она определяет текущую капитализацию компании.

С развитием интернета доступ к торгам появился из любой точки мира. Посмотреть график цены, заниматься трейдингом можно даже со смартфона. Торговые стратегии непрерывно меняются. Финансовые рынки стали более чувствительными и эмоциональными ко многим новостям. Значительно повысилась волатильность даже высоколиквидных активов.

Плюс к тому же появилось такое понятие как «срезание стопов». В электронных торгах это стало особенно актуально, поскольку крупным игрокам не составляет труда определять места скопления стоп-лоссов рядовых трейдеров. Далее уже дело техники довести в моменте цену до этих уровней, чтобы активировать срабатывание стопов, тем самым выкупив у них активы дешево. Далее уже закупившись двинуть рынок в противоположное направление.

Особенно часто срезание стопов и ликвидация по маржин колу происходит на рынке Форекса и при торговле на биржа криптовалют. Это объясняется ещё и тем, что в этих рынках можно использовать большие кредитные плечи. Многие неопытные трейдеры занимаются маржинальной торговлей, не понимая всех рисков.

2. Первичная оценка цены акции в процессе IPO

Самая первая оценка акции определяется в период проведения IPO (айпио, публичного размещения). Это первичный рынок, к которому есть доступ у крупных инвесторов. Главной задачей IPO является листинг на бирже, то есть эта компания станет доступной для торговли.

В IPO могут участвовать и частные инвесторы. Например, брокерская компания Юнайтед Трейдс позволяет заработать на публичном размещении. Минимальные вложения начинаются всего от 1000 рублей.

Первичную цену ещё называют «номинальной». После скупки инвесторами акций по этой цене они в ближайшем времени попадают на вторичный рынок. Он же является всем фондовым рынком. В нашей стране основной площадкой является Московская биржа и немного меньше Санкт-Петербургская.

Как правило, цены на вторичном рынке изначально выше. Это логично, поскольку многие инвесторы хотят «быстрых» денег. Они только что купили по одной цене, а на рынке выставляют заявку дороже. Так действуют почти все. Поэтому при старте торгов у таких акций спред (разница между ценой покупки и продажи) в первые моменты торгов будет довольно широкий.

Вообще практика показывает, что компании стремятся «продать» себя дорого, поэтому в моменты IPO стоимость компании завышена по максимуму.

3. Цена акций на бирже — основные факторы влияющие на неё

На стоимость акции оказывают влияние множество факторов. Все они работают в совокупности, в результате чего мы видим текущую цену. Она может быть как завышена, так и занижена под влиянием эмоций, новостей и т.д. Давайте рассмотрим каждый фактор в отдельности.

3.1. Спрос и предложение

Стоимость акций определяется в результате торговли на бирже. Трейдеры и инвесторы постоянно покупают/продают активы. В результате борьбы покупателей и продавцов (их ещё называют быки и медведи) спрос то растёт, то падает. Цены моментально реагируют на количество заявок и действия трейдеров.

Не всегда большое количество заявок будет толкать цены вниз или вверх. Если есть сильный перевес, но цена не двигается никуда, то вполне вероятно, что заявки выставлены далеко от текущих цен и не оказывают реального влияния на торги. Например, заявки на покупку могут располагаться на 3% ниже текущей цены. По сути их можно назвать даже «фейковыми», поскольку они и вовсе могут пропасть при приближении цены к ним.

Больше всего влияние на цену оказывает действия активных продавцов и покупателей, которые реально покупают и продают в моменте.

3.2. Общее направление движения рынков

Если мировой рынок в целом растет, цены на товары растут, то с большой вероятностью и стоимость акций будут расти на общем повышение «аппетита» к рисковым активам. Даже самые «плохие» компании могут показывать рост.

Если же общее настроение на мировых рынках пессимистическое, то даже актив имеющий отличные показатели и высокий спрос может просесть в цене (можно назвать это коррекцией) или находится во флэте.

Возможно вы спросите, а «что влияет на направление движение рынков?» На этот вопрос сложно ответить однозначно. Множество факторов, как из технического, так и из фундаментального анализа оказывают свою долю влияния. В результате совокупности всех причин и складывается общая картина в мире. Оптимистичные настроения сменяются пессимистичными и так по циклу. Согласно теоретическим данным процессы в экономике подвержены так называемым экономическим циклам состоящим из 4 фаз: рост, эйфория, падение, паника.

3.3. Текущая доходность и прогноз будущей

Главная цель любой компании: генерировать прибыль своим акционерам. Если темпы роста быстрее инфляции и она является одной из лидирующих в своем секторе, то её акции будут расти быстрыми темпами.

Ожидание повышения дохода компании оказывает сильнейшее влияние. Такую акцию можно смело приобретать долгосрочно.

3.4. Размер дивидендов

Многие акционеры держат акции с целью заработать на дивидендах. Чем выше относительная выплата в %, тем дороже стоимость акций эмитента.

Дивидендные акции — это отдельная большая тема для обсуждения. К ним всегда есть повышенный интерес у крупных инвесторов. На этих акциях как правило немного меньше волатильность, чем на других. Их стоимость проще прогнозировать, они более стабильны.

С появлением ИИС (индивидуального инвестиционного счета) и выгодных налоговых льгот по нему стало модно среди работающего населения откладывать свои деньги на фондовый рынок. Вложения в ценные бумаги это действительно самый надежный способ накопить на будущую пенсию и создать себе пассивный доход. Подробнее читайте:

3.5. Экономические показатели

К этой группе относят целый ряд мультипликаторов, которые требуют разъяснения.

- Коэффициент P/E (стоимость компании делённая на её прибыль). Этот показатель когда-то был одним из самых основных. Однако со временем стали больше обращать внимание на другие факторы. Средней P/E по американскому рынку 20-25, по российскому 5-10. Большие значения говорят о чрезмерном оптимизме со стороны инвесторов и стоит осторожно относится к таким инвестициям.

- Коэффициент P/B (стоимость компании к балансовой стоимости). Также важный показатель, однако для оценки компаний используются реже, чем P/E.

- Коэффициент P/S (стоимость компании к ее годовой выручке или объему продаж). Этот показатель сложнее приукрасить, поскольку деление происходит на объём продаж, по которому можно сразу понять как идут дела.

- EPS. Доля прибыли на каждую акцию за 1 год. Для акционеров это важнейший показатель.

- Коэффициент ROE (в %). Эффективность вложенных средств. Является отражением насколько эффективно используется уставной капитал.

- EBITDA. Объём прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации.

- Cash flow и Free Cash Flow. Это совокупность денежных средств в компании, куда включены все притоки (прибыль) и оттоки (затраты). FCF отражает свободные деньги, которые остаются акционерам после уплаты всех необходимых платежей, включая амортизацию и налоги.

- Capex/Opex. Capex — это единоразовые денежные траты на развитие бизнеса. Opex — постоянные расходы компании связанные с ведением.

- EV/EBITDA. Определяет насколько компания дорого стоит относительно EBITDA. Чем меньше, тем лучше.

- Долг/EBITDA. Показывает большие ли долги у компании относительно EBITDA. Чем меньше, тем лучше.

3.6. Эффективность работы отрасли

Если в отрасли наблюдается кризис или застой, то ждать роста от акций таких компаний не имеет смысла. Обычно пессимизм охватывает всю отрасль целиком и скорее всего надолго.

Например, если нефтяные котировки падают, то не стоит ждать роста от нефтяного сектора, поскольку их доход зависит в первую очередь от стоимости нефти.

Для долгосрочных инвесторов имеет смысл покупать самые дешевые компании из таких секторов. Ведь в это время стоимость акций самая низкая. Проблема только в том, что цена может упасть ещё.

3.7. Слияния и поглощения

Информация о слиянии или поглощении может служить мощным драйвером как к росту, так и падению котировок. Однако узнать заранее об этой новости сложно. К ней имеют доступы лишь инсайдеры. Обычно после какой-то неожиданной новости в ценах можно будет наблюдать резкий гэп как вниз, так и вверх, в зависимости от влияния этой новости на акционеров.

Рядовой инвестор обычно оказывается уже перед фактом случившегося. Но зато можно поучаствовать в ралли цены после официальных заявлений.

3.8. Инвестиции в расширение бизнеса

Для начинающих инвесторов это покажется странным, но вложения в расширение бизнеса негативно для котировок акций в моменте времени.

Поэтому если вы видите, что Газпром инвестирует миллиарды долларов в поиске новых источников газа — это вызовет краткосрочное падение. А вот новость о повышении дивидендов вызовет рост.

3.9. Слухи и новости

Естественно, что внутренние новости оказывают сильное влияние на котировки акций компании. Современные СМИ могут публиковать заказные новости. Подобные действия относятся к незаконной манипуляции на бирже.

Ориентироваться на слухи не стоит, поскольку очень много «ложных» данных в СМИ. Они будут вводить в заблуждение о реальной эффективности компании. Однако минимальный набор новостей от компании стоит знать, если вы хотите инвестировать в неё.

Самую настоящую информацию можно получить от инсайдеров на собраниях акционеров и в кулуарах. Для этого необходимо посещать такие мероприятия.

3.10. Санкции

С 2014 года мы стали часто слышать слово «санкции» по телевизору и в финансовых новостях. Они могут применяться к отдельным компаниям, всей отрасли, к стране. Поскольку мы говорим про крупный бизнес, то даже незначительные сложности могут сильно повлиять на конечный результат компании.

Например, если будет запрет в поставке каких-то важных комплектующих или материалов или же запрет на покупку каких-то товаров. Эти новости сильно подкосят цену акции в моменте, а может и на долгосрочной перспективе. Хотя обычному обывателю это может показаться «мелочью» в масштабах корпорации принесёт миллиардные убытки.

3.11. Макроэкономические показатели инфляции и ВВП

Как правило, во время высокой инфляции цены акций не растут. Но когда происходит замедление инфляции, то начинается рост.

Высокая инфляция свойственна для развивающихся рынков. Задача ЦБ тщательно следить за её показателем и не допускать резких скачков.

ВВП страны сильно влияет на общий экономический климат в стране, на приток инвестиций. Устойчивый рост экономики может создать устойчивый бычий рост.

С другими макроэкономическими показателями можно ознакомиться в статье:

3.12. Ключевая ставка ЦБ

Чем выше ключевая ставка ЦБ, тем больше риски для экономики, а значит и стоимость акций не будут расти. В моменте стабилизации или понижения ставки к уровням 4-6% котировки начинают рост.

Также на стоимость акции влияет такие моменты как: стабильность и прогнозируемость дальнейшего изменения ставки.

Текущая ключевая ставка ЦБ 4,25% (решение от 24 июля 2020 года).

3.13. Кредитный рейтинг страны и эмитента

Кредитный рейтинг определяют специальные компании. Три самых крупных находятся в США:

- Standard & Poors (S&P);

- Moody’s (Мудис);

- Fitch Ratings (Фитч рейтинг);

Они оказывают решающее влияние на отношение к компаниям со стороны крупных ПИФов, хедж-фондов и инвесторов о приобретении активов. Для многих фондов даже стоит запрет инвестировать в активы, имеющих низкие значения рейтинга

На стоимость акции влияет как общий кредитный рейтинг страны, так и самого эмитента.

3.14. Иностранные инвестиции

Цена акций сильно зависит от иностранных инвестиций. Дело в том, что чаще всего внутренние инвесторы уже вложились в активы и теперь лишь докупают или немного ребалансируют инвестиционные портфели. Такие изменения не приводят к долгосрочному растущему тренду.

Приток иностранных денег — это огромные суммы денег, которые исчисляются миллиардами долларов. Представьте, как сильно подскочат акции, если на российский фондовый рынок придут средства в размере миллиарда долларов.

Чтобы иностранные инвесторы активно вкладывались необходимы следующие условия:

- Иметь стабильный кредитный рейтинг;

- Низкую инфляцию;

- Стабильный уровень ВВП;

- Отсутствие геополитических рисков;

- Отсутствие коррупции;

- Минимальное влияние со стороны государства в дела бизнеса;

3.15. Проведение Байбэк/Buy-back (обратный выкуп акций)

Если у компании есть какие-то средства, то вариантов куда их потратить не так уж и много:

- Выплатить дивиденды;

- Инвестировать в расширение;

- Выкупить часть акций (обратный выкуп buyback);

Выплатить дивиденды — это всегда хорошо для акционеров. Но с другой стороны сразу же придётся заплатить налоги. Если мы говорим про рынок в США, то там налог составляет 30%. Плюс к тому же на цену акции компании это повлияет негативно, т.к. последует сильный дивидендный гэп.

Инвестирование в бизнес и расширении не всегда оправдано. Если компания не видит перспектив, то нет смысла и вкладывать деньги. Покупка других компаний также порой вызывает много вопросов. Поэтому остается последний вариант.

Обратный выкуп части акций компании с рынка имеет много плюсов. Например, цена акции будет расти на этих новостях. Плюс к тому же это показывает уверенность владельцев в будущее, что нет других наиболее перспективных вариантов вложений чем выкупить свои же ценные бумаги.

Процедура обратного выкупа почти всегда стимулирует их к росту.

3.16. Изменения веса в фондовом индексе и MSCI Russia

В мире широко распространена практика индексного инвестирования. Этот подход предполагает покупку ETF фонда, который копирует фондовый индекс. Можно сказать, что инвестор инвестирует в весь фондовый рынок, купив всего лишь одну бумагу.

ETF фонд за свою работу берет небольшую комиссию. В нашей стране это от 0,1% до 0,8%. В мире самые крупные фонды имеют еще меньшие комиссии 0,05%.

Фондовый индекс четыре раза в год проходит ребалансировку. В результате периодически происходит изменение веса компаний. Например, в фондовый индекс ММВБ (IMOEX) не могут входить компания с весом большим чем 15%. Также на включение влияет количество акций во free float (в свободном обращении), текущая капитализация.

Ключевыми индексами для большинства ETF фондов являются:

- MSCI Russia и 10/40

- IMOEX

Теперь представим ситуацию, что какая-то компания показала динамику выше рынка. Её вес был 14%, а спустя три месяца стал 17%. В этом случае после ребалансировки её вес будет понижен в индексе снова до 14-15%.

Казалось бы, что это никак не должно отразиться на цене этой акции. Однако из-за больших денег инвестированных в индексные фонды они оказывают сильное влияние, продавая эту компанию. В итоге цена акции падает какое-то время, пока все индексные фонды не приведут сильно возросший вес в соответствие с текущим весом в индексе.

Ещё один возможны случай: включение в индекс компании сразу с большим весом. Это реальный пример из российского рынка, когда включили Яндекс в MSCI Russia с весом 10%. Это вызвало ралли в котировках Яндекса и отрицательную динамику всех остальных. Индексные фонды продавали другие компании, поскольку им понизили вес. Это краткосрочное падение может продлится несколько дней.

3.17. Корпоративное управление

Корпоративное управление является также весомым фактором, которое оказывает влияние на привлекательность инвестиции. Если миноритариям ущемляют их права, платят мало дивидендов, ведут непрозрачный бизнес, то желающих инвестировать в эту компанию инвесторов будет мало.

Как показывает реальная статистика, если в компаниях есть хорошее корпоративное управление, то их котировки стабильнее и почти всегда растут, поскольку в них вкладывают деньги в первую очередь.

Текущий уровень налогов оказывает прямое влияние на цены акций. Хорошо, что в России не происходит никаких скачков в этом вопросе. Все очень стабильно.

4. Прогнозирование цены акций — насколько это реально

Можно ли предсказать будущую цену акций? Можно ли верить техническому и фундаментальному анализу?

Как это не печально, но предсказать цену с какими-то гарантиями не представляется возможным. Никакой из анализов точно не даст прогнозов. Даже если у компании будут отличные фундаментальные факторы, то это не означает, что инвесторы бросятся покупать актив, а значит он может долго «дрейфовать» без движений вверх.

Однако, если мы рассматриваем не отдельный бизнес, а группу или отрасль, то здесь мы сможем сказать, что бизнес с положительной динамикой будет расти в ближайшие годы. Например, если в отрасли 10 компаний, то можно точно сказать, что 8 из 10 будут расти. А может даже и все 10. Но мы можем ошибаться где-то на 20%. Это приблизительная цифра погрешности на основании истории.

Можно ли положиться на технический анализ

А как же разрекламированный технический анализ и обещания от брокеров в доходностях измеряемых трехзначными числами? Это скорее маркетинговая уловка. У брокеров существуют сотни и даже тысячи стратегий. Из такого большого количества какая-то покажет высокую доходность в 100% и даже 1000% годовых. Но через год, через два она уже не будет так эффективна, а может быть даже будет убыточна. Но всегда будут лидеры. Определить какая из стратегий выстрелит в будущем нельзя. В этом и есть главная проблема в инвестировании — что нету достоверных данных о будущих доходах.

С помощью технического анализа мы можем сказать дорого или дешево стоит акция в текущей момент. Однако в целом употреблять термины «дешево» и «дорого» не совсем корректно. Правильнее сказать, что в большинстве случаев мы сможем определить дорого или дешево стоит акция. Однако в отдельно взятых случаях цена акции может взлететь в разы несмотря на то, что технически она будет сильно перекуплена. При этом такая картина может длится месяцы. Определить точную вершину до которой вырастет цена нельзя.

Стоимость акции зависит от множества факторов. Многие инвесторы, которые занимаются фундаментальным анализом оценивают стоимость компаний лишь через показатели P/E и т.д. Однако такой подход не даёт адекватное представление.

К примеру, у одной компании P/E = 5, у другой P/E = 15. Было бы логично сказать, что в данном случае выгоднее приобретать акции первой компании, однако есть другие факторы, которые настолько сильно оказывают негативное влияние, что даже разница в 3 раза не заставляет инвесторов сменить свое отношение и начать закупаться акциями второй компании.

Смотрите также видео «почему дорожают акции»:

Что такое фондовый рынок, особенности рынка

Мировой финансовый рынок состоит из разных подвидов, один из которых фондовый рынок.

Он предоставляет большие возможности инвесторам, поэтому я предлагаю уделить внимание этой теме сегодня.

- Что такое фондовый рынок

- Системы рынка ценных бумаг

- Первичный рынок

- Вторичный рынок

- Функции фондового рынка

- Привлечение средств

- Распределение капитала

- Участники фондового рынка

- Виды ценных бумаг на фондовом рынке

- Облигации

- Акции

- Фьючерсы

- Опционы

- ETF фонды

- Как заработать на фондовом рынке

- Фондовые биржи мира — крупнейшие торговые площадки

- Нью-Йоркская фондовая биржа (NYSE)

- Чикагская фондовая биржа (CME)

- Лондонская фондовая биржа (London Stock Exchange, LSE)

- Токийская фондовая биржа (Tokyo Stock Exchange, TSE)

- Гонконгская фондовая биржа (Hong Kong Stock Exchange, HKSE)

- Регулирующие органы

- Как получить доступ к фондовому рынку

Что такое фондовый рынок

Новички часто путают форекс и фондовый рынок, в чем разница?

В первую очередь в товаре.

На Forex совершается обмен одной валюты на другую. А фондовый рынок — это система, в рамках которой торгуют ценными бумагами.

Не стоит путать понятие и с фондовой биржей, которая является только площадкой для совершения сделок.

В СМИ регулярно публикуются новости о событиях на фондовом рынке, однако большинство людей (особенно в пост советских странах) ничего в этом не понимают и не проявляют интереса.

Сравните: в Соединённых Штатах ценными бумагами владеют десятки миллионов обычных граждан, а в России – сотни тысяч.

Обратите внимание: с 2015 года в РФ введены налоговые льготы для частных инвесторов рынка ценных бумаг. Мера призвана стимулировать граждан к более активному участию. Вложения в фондовый рынок позволяют не только получать хорошую прибыль, но и помогать развитию экономики.

Система рынка ценных бумаг

Компоненты любого рынка:

- товар;

- покупатели;

- продавцы.

Товаром на фондовом рынке являются ценные бумаги разных видов, какие именно рассмотрим ниже.

В зависимости от ситуации в роли продавцов и покупателей могут выступать разные субъекты, в основном государства и коммерческие организации.

По уровню оборота активов фондовый рынок делится на 2 категории: первичный и вторичный.

Первичный рынок

Впервые выпущенные бумаги ищут своего покупателя. Этот рынок обозначают аббревиатурой IPO, что расшифровывается как Initial Public Offering – первое публичное предложение.

Продавцами выступают эмитенты – организации, выпустившие ценные бумаги.

По типу размещения предложения делятся на 2 вида:

- частные – открыты для ограниченного круга лиц, никто посторонний о выпуске бумаг пока не знает;

- публичные – информация о выпуске ценных бумаг распространяется для широкой общественности.

На данный этап обычно допускаются только крупные инвестиционные фонды.

Вторичный рынок

Дальнейшие перепродажи активов происходят на вторичном рынке. Здесь и продавцами, и покупателями являются сами инвесторы.

В основном ценные бумаги переходят от одного владельца к другому не один раз — трейдинг.

Поэтому на вторичном рынке важно такое качество товара как ликвидность – возможность быстрого совершения сделки купли-продажи.

Именно на вторичном рынке работают частные инвесторы и трейдеры.

Функции фондового рынка

Вот общие функции для любых видов рынка:

- извлечение прибыли;

- учет информации о товарах и участниках системы;

- формирование цен;

- определение правил торговли.

Каждая система выполняет и специфические функции. Основными для фондового рынка являются привлечение средств и распределение капитала.

Привлечение средств

Покупая государственные ценные (долговые) бумаги (бонды, облигации), инвесторы восполняют дефициты казны на антиинфляционной основе. Такое средство поддержания экономики широко используется большинством странах.

Покупка активов промышленных предприятий стимулирует приток средств из непроизводственной сферы в производственную, что оказывает положительное влияние на экономику в целом.

Распределение капитала

Фондовый рынок распределяет финансовые ресурсы так, что большая их часть сосредотачивается в перспективных регионах и направлениях деятельности.

Происходит отток средств из областей, в которых они показывают низкую эффективность — никто не хочет вкладывать в убыточный сектор, страну или компанию.

Это естественное движение делает свободные ресурсы инвестициями, стимулирующими прогресс.

Участники фондового рынка

- эмитент – юридическое лицо, выпустившее ценные бумаги с целью привлечения средств;

- инвестор — человек или организация, вкладывающие денежные средства в актив с целью извлечения прибыли;

- посредник – специалисты или компании, являющиеся связующим звеном между продавцом и покупателем.

В роли посредников на фондовом рынке выступают:

- брокеры – зарабатывают на комиссии со сделки;

- дилеры – зарабатывают на разнице между ценами актива на продажу и покупку.

Важно: деятельность посредников подлежит обязательному лицензированию.

Виды ценных бумаг на фондовом рынке

В чём состоит особенность фондового рынка? Он предоставляет множество вариантов получения дохода, в зависимости от выбранного вида актива.

Облигации

Представляют собой долговые ценные бумаги. Облигации делятся на 2 вида:

- Купонная – по ней вы получаете фиксированный процент с дохода, а оплата производится частями с определенной периодичностью.

Пример: вы приобрели облигацию номиналом 1000 руб., купон на 12% с полугодовыми выплатами. Значит, каждые 6 месяцев вы будете получать по 60 рублей.

- Бескупонная, или дисконтная – в данном случае инвестор приобретает ценную бумагу со скидкой, с обязательством эмитента выкупить её по полной стоимости в установленный срок.

Например, облигация номиналом 1000 рублей реализуется по цене 900 рублей, значит, через год покупатель вернёт вложения с прибылью в 100 рублей.

Акции

Этот вид ценных бумаг позволяют владельцам получать часть прибыли компании в виде дивидендов, а так же участвовать в управлении, конечно при условии владения достаточным количеством акций.

Чтобы увеличить приток инвестиций, не теряя контроля над предприятием, эмитенты могут выпускать «привилегированные» акции.

Обычно они интересны более высокими дивидендами или быстротой выплат, однако не дают владельцам права принимать управленческие решения.

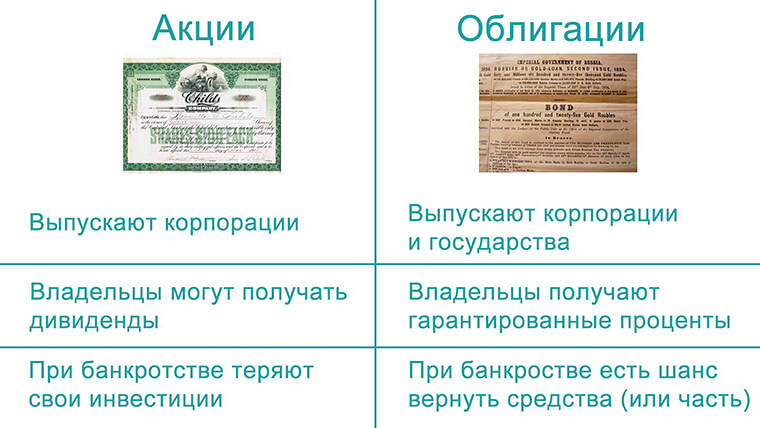

Таблица 1. Сравнительная таблица акции и облигаций

Таблица 1. Сравнительная таблица акции и облигаций

Фьючерсы

Это финансовый инструмент, представляющий собой договор о сделке по текущей цене через определенный промежуток времени. Выделяют 2 вида фьючерсов:

- Поставочный – в установленную дату покупатель приобретает товар по цене, зафиксированной на момент заключения контракта.

- Беспоставочный — между сторонами проводятся только расчётные операции по разнице в ценах на дату заключения контракта и по наступлению срока оплаты, без поставки реального актива.

Опционы

Это контракт, дающий право покупателю на сделку по заранее обговоренной цене в будущем.

Финансовый инструмент, очень похожий на фьючерсы, но в данном случае покупатель не обязан выполнять условия контракта. Опционы делятся на 2 вида:

- Кол (call) – на право купли.

- Пут (put) –на право продажи.

ETF фонды

ETF – Exchange Traded Fund, являются совокупностью различных активов. Предоставляют возможность инвестировать в определенный сектор экономики.

Так как ETF фонды составляют профессиональные участники рынка, то начинающему инвестору лучше всего начинать именно с этого инструмента.

Как заработать на фондовом рынке

Чтобы иметь большие прибыли на этом рынке, нужно научиться прогнозировать движение цен на различные активы.

Ценные бумаги дают возможность зарабатывать не только на процентах и дивидендах, но и на изменении курса.

Важно вовремя совершать сделки на покупку или продажу, тогда заработок на разнице может быть весьма солидным.

А вот некоторые факторы, влияющие на изменение стоимости ценных бумаг:

- финансовое состояние эмитента;

- количество и стоимость реализованных активов;

- текущие прибыли компании;

- перспективы отрасли, в которой ведётся деятельность;

- крупные политические решения;

- заявления финансовых деятелей;

- катастрофы;

- общее состояние экономики;

- настроения(сантимент) участников фондового рынка.

Существуют разные методы анализа, которые позволяют прогнозировать движение курсов финансовых активов.

Можно самостоятельно изучить вопрос, но это потребует немало времени и терпения.

Лайфхак: если имеется желание зарабатывать на фондовом рынке, не прилагая усилий, доверьте торговлю профессионалу – трейдеру или фонду — это называется доверительное управление.

Фондовые биржи мира — крупнейшие торговые площадки

Совершить покупку ценных бумаг можно только с понедельника по пятницу. Выделяют 4 торговые сессии – часы работы бирж по географическим зонам (указаны по Москве):

- Азиатская: 3.00 – 12.00

- Европейская: 10.00 – 18.00

- Американская: 16.00 – 23.00

- Тихоокеанская: 00.00 – 09.00

Всего в мире более 200 бирж, но завоевать доверие и уважение делового сообщества удаётся не всем. Расскажу кратко о площадках, имеющих самую прочную репутацию.

Нью-Йоркская фондовая биржа (NYSE)

Это тот самый знаменитый символ финансового успеха с Уолл-Стрит. Биржа была основана в 1817 году, а сейчас является самой крупной по обороту активов.

Здесь формируются 3 знаменитых индекса*:

- индекс Доу-Джонса для акций промышленных компаний;

- NYSE Composite Index – для всех компаний, активы которых реализуются на бирже (более 2000);

- S&P500 – для 500 наиболее капитализированных компаний США.

*Индекс – средний показатель изменения стоимости активов определенной отрасли.

Чикагская фондовая биржа (CME)

Эта площадка положила начало автоматизированной торговле акциями, благодаря которой в наше время совершаются почти все сделки.

Несмотря на то, что CME не имеет своего основного индекса, является крупнейшей биржей за пределами Нью-Йорка.

Работает в европейскую торговую сессию – с 10 до 18ч по Москве. А в 16 часов уже начинаются торги на Нью-Йоркской бирже.

В эти 2 часа пересечения европейской и американской торговых сессий происходит наибольшее количество сделок, из-за чего на рынке наблюдается высокая волатильность (амплитуда колебания цены).

Лондонская фондовая биржа (London Stock Exchange, LSE)

LSE является старейшей биржей – её история началась еще в XVI веке.

Здесь выделяют 2 рынка акций:

- основной – открыт только для компаний, соответствующих требованиям Управления по финансовому регулированию и надзору Великобритании;

- альтернативный – более лояльный, поддерживает прогрессивные компании.

Лондонскую биржу называют самой интернациональной, ведь почти половина всего объёма международной торговли акциями происходит именно здесь.

Кстати: На данный момент именно Великобритания является финансовым центром планеты, но начатый процесс «Брексит» скорее всего лишит её этого статуса!

Токийская фондовая биржа (Tokyo Stock Exchange, TSE)

Это самая первая финансовая организация Японии. По общемировым меркам основана относительно недавно – в 1878 году, но по капитализации рынка уступает только бирже с Уолл-Стрит.

Здесь совершается более 80% всех сделок в Азии.

Имеет собственные индексы, главный из которых NIKKEI 225 – для 225 самых востребованных акций на японском рынке. Он отражает состояние экономики Японии в целом.

Гонконгская фондовая биржа (Hong Kong Stock Exchange, HKSE)

Ключевым индексом является Hong Seng Index – для 34 ведущих компаний площадки.

Он оказывает сильное влияние на рынок, и профессиональное сообщество внимательно следит за этой биржей.

Это вторая по размерам, после Японской, фондовая биржа в Азии.

Регулирующие органы

Чтобы упорядочить деятельность всех субъектов рынка, за системой нужно осуществлять контроль, а именно:

- регистрировать эмитентов и выпускаемые активы;

- лицензировать посредников;

- обеспечивать полноту и правдивость сведений об участниках;

- поддерживать соблюдение правопорядка.

Как правило, функции выполняются на двух уровнях:

- Государственный — например в России это Федеральная служба по финансовым рынкам (ФСФР), Минфин и Центральный Банк;

- Саморегулирование – Национальная ассоциация участников фондового рынка (НАУФОР).

Доли участия контролирующих органов могут распределяться по-разному.

Например, в Великобритании регулирование в основном осуществляют сами участники рынка, а в России наоборот – практически всем управляет государство.

Как получить доступ к фондовому рынку

Что бы иметь возомжность начать торговлю на фондовом рынке, обязательно необходимо открыть торговый счёт у брокера.

Само собой у каждой биржи есть список аккредитованных и лицензированных брокеров.

Например по этой ссылке вы можете найти список брокеров работающих на Московской Бирже.

http://vsdelke.ru/investicii/ot-chego-zavisit-cena-akcij.html

http://profxtrader.ru/chto-takoe-fondovyi-rynok/