Дивидендный король американского фондового рынка

На американском фондовом рынке есть более 860 компаний, которые выплачивают дивиденды своим акционерам регулярно, более 5 лет подряд с ежегодным повышением. Денежный поток выплат, который они генерируют, при должной диверсификации, может стать неплохой основой для рентного портфеля требовательного инвестора. Кто же возглавляет список этой дивидендной элиты? Кто имеет самый долгий стаж выплат?

Многие компании из списка являются огромными корпорациями, поскольку компания должна иметь долгую и успешную историю работы, чтобы выстроить стабильный бизнес и провести его с высоким уровнем доходности через несколько мировых кризисов.

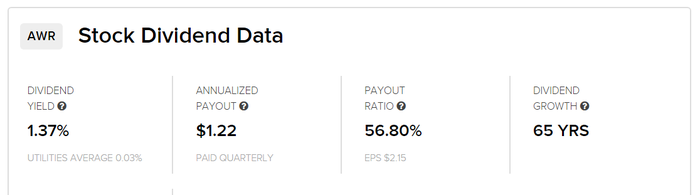

И тем удивительнее тот факт, что сегодня список компаний с самым долгим периодом ежегодных повышений дивидендов занимает малоизвестная и относительно небольшая компания — American States Water (AWR). Ее дивидендный стаж 65 лет. Она пережила рекордное количество периодов крупных рецессий: 1953, 1958, 1960, 1970, 1973, 1980, 1990, 2001 и 2008 годов, не сократив дивиденды.

Что же это за модель бизнеса, которая позволила есть стать лидером и оставаться крепкой в разные экономические циклы? Сегодня мы это и узнаем.

Обзор деятельности

Компания American States Water относится к сектору «коммунальных услуг» (Utilities), индустрия «водоканалы» (Water Utilities). Она была основана в 1929 в Сан Димас, штат Калифорния.

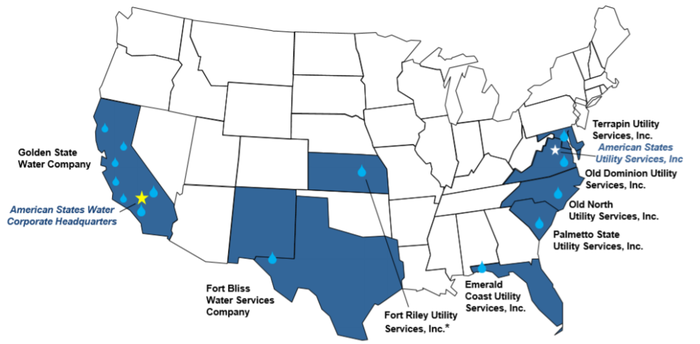

Деятельность компании состоит из трех видов: водоснабжение для граждан; электроэнергия; и услуги водоснабжения и канализации для военных баз в США. В общей сложности в обслуживании более 1,5 миллиона человек в девяти штатах.

Большинство доходов приходит из сегмента водоснабжения. Электроэнергетические услуги составляют только восемь процентов доходов. На долю военных баз приходится около четверти доходов компании.

Несмотря на то, что размеры AWR, по меркам дивидендных аристократов, совсем невелики (рыночная капитализация американских штатов Water составляет 3,19 млрд долларов, число сотрудников менее 1 тыс), компания является одной из крупнейших в своей сфере (среди компаний водоснабжения).

Сильные стороны бизнеса

American States Water (AWR) не является быстрорастущим предприятием, но у компании есть сильные преимущества. Индустрия коммунальных услуг — это не та отрасль, в которой компании активно конкурируют за клиентов. AWR работает в своих регионах и выходит на новые, не сталкиваясь с большим конкурентным давлением.

Регулируемый водный бизнес имеет очень высокие барьеры для входа: нормативы, требование огромных инвестиций в инфраструктуру и необходимость получения прав на воду, — означают, что это не та отрасль, которая должна беспокоиться о новых, будущих игроках.

AWR не является и особо крупной корпорацией, но риск того, что конкуренты украдут какой-либо бизнес у компании, остается очень низким. Это основано на регулируемом / контрактном характере деятельности. Например, военные базы она обслуживает по 50-летним контрактам с правительством США.

Еще одна сильная сторона — это устойчивость к кризису. Сектор водоснабжения, как и весь сектор коммунальных услуг в целом, относится к списку кризисоустойчивых секторов. Расходы на комунальные услуги население не сокращает при спаде своих доходов. Вода, электричество и канализация — это жизненнонеобходимые затраты. Постоянный денежный поток позволяет компании увереннее других чувствовать себя в периоды падений рынка. В те периоды, когда наибольшее количество других игроков вынуждены уменьшать дивиденды, не получая достаточно прибыли для их поддержания, AWR чувствует себя по-королевски стабильно и продолжает регулярно наращивать выплаты.

Перспективы роста

Сегмент услуг для военных, который был создан в 1998 году, на текущий момент расширился до восьми штатов. В настоящее время AWR обслуживает одиннадцать военных баз США, и есть перспективы для дальнейшего роста. Существует большой потенциал для получения контрактов на обслуживание большего количества баз в будущем. AWR заявляют, что в настоящее время ведутся активные торги для многочисленных баз, и в течение следующих пяти лет будет заключено несколько контрактов.

На рынке коммунальных услуг для населения так же есть перспективы. За компаниями с монополистическим уклоном, к которым относится и наш король, внимательно следят регуляторы (комиссия по коммунальным услугам штата). Географическое расширение компании так же ограничено. Тем не менее, рост населения и повышение тарифов позволяет преодолевать эти сложности.

В связи с тем, что бизнес в области водных ресурсов очень фрагментирован, существует значительный потенциал для неорганического роста AWR. Компания выступает лидером в своей отрасли и имеет сильные кредитные рейтинги (A+), поэтому расширение компании за счет приобретения более мелких конкурентов, в том числе с заемных средств, является реальной возможностью для роста.

Финансовые показатели

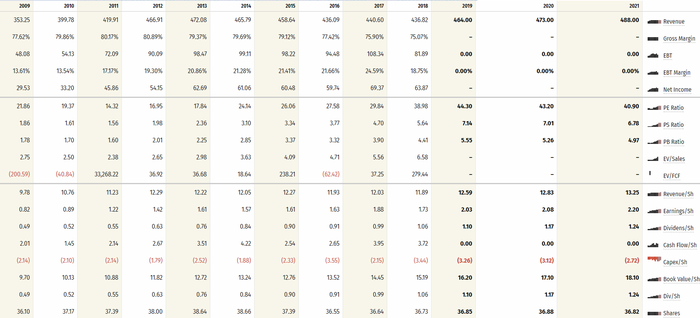

American States Water совсем не похожа на быстрорастущий бизнес, и все же компании удалось увеличить EPS на 6% в среднем за 5 лет, а дивиденды на 6,9% в среднем за 5 лет.

Уверенные финансовые показатели так же поддерживают уровень роста цены, сопоставимый с уровнем лучших компаний США. На графике ниже цена AWR — Синяя линяя. Цена S&P 500 — оранжевая.

AWR придерживается своей дивдиендной поличики 65 лет. И может предложить инвесторам на начало 2020 года 1,22$ дивидендного дохода раз в квартал, что при делении на текущую цену составляет 1,37% годового дохода на вложенный капитал. Дивиденд выглядит очень безопасно, коэффициент выплат немного выше, чем 50%. Низкий коэффициент выплат в сочетании с очень стабильным бизнесом с низким уровнем риска означает, что риск сокращения дивидендов очень низок.

AWR — недооцененный вниманием широкой аудитории Дивидендный Король с большим послужным списком. Компания работает в нециклическом и низкорискованном бизнесе, и имеет большую вероятность роста прибыли в долгосрочной перспективе.

Инвесторы, которые ищут быстрорастущие компании, имеют лучший выбор, чем AWR. Но когда дело доходит до компаний, с низким риском, прогнозируемой прибылью, AWR является одним из лучших вариантов для консервативного инвестора.

Мой инвестиционный подход — составление дивидендного портфеля из акций с высоким послужным списком дивидендных выплат, на подобии AWR. На своем Telegram канале 1000 $ дивидендами я каждый месяц показываю как инвестирую 1000 $ в акции и выстраиваю рентную стратегию так, чтобы ежемесячный доход от вложений составлял от 1000$.

Данный обзор несет образовательный характер и не является рекомендацией к покупке или каким-либо другим активным действиям.

Найдены возможные дубликаты

О!хозяин АВР на пикабе зарегался.видать дела совсем хуево пошли.

электричесвто и конализация — исправь пжст

Нашел еще несколько ошибок, почему-то теперь не дает редактировать.

Ну, зависит от того сколько акций купить

![]()

Секторы экономики в индексе S&P500

Собрать портфель, чтобы он повторял состав индекса S&P500 с правильными весами отдельных компаний – достаточно сложно. Но вполне по силам на начальном этапе собрать портфель с правильными весами секторов, которые представлены в индексе. К сожалению, мой портфель не является в этом плане примером для подражания, так как веса секторов в нем сильно отличаются от индексных.

До детального изучения вопроса секторов у меня в голове была полная каша. Я и подумать не мог, что Microsoft, Google и Amazon – это компании из 3-х различных (!) секторов. Казалось бы – это всё IT, но нет. Данный пост будет небольшим ликбезом для тех, кто думал также, как и я.

Итак, какие же секторы входят в S&P500 и какие доли они там занимают?

1. Technology – Информационные технологии

Это компании, разрабатывающие технологические продукты: электронику, компьютеры, программное обеспечение, компоненты, облачные и интернет сервисы и т.д. Это самый крупный сектор в индексе. Первые строчки S&P500 как раз занимают 2 технологических гиганта: Apple и Microsoft.

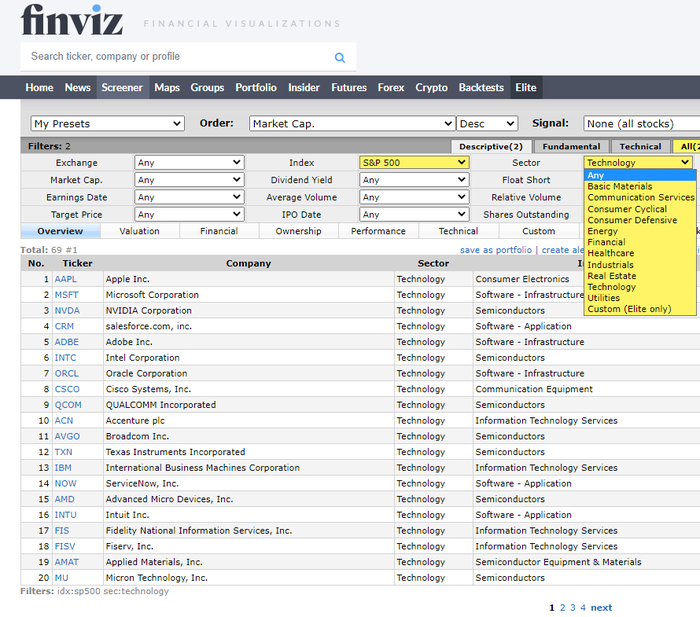

ТОП-20 крупнейших компаний сектора Technology:

• Доля в S&P500: 28,05%

• Доля в моем портфеле: 39,4%

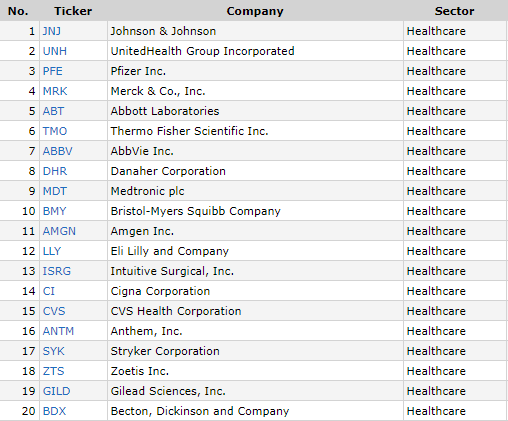

2. Healthcare – Здравоохранение

В данный сектор попадают компании, которые так или иначе связаны с медициной: предоставляют медицинские услуги, занимаются исследованиями в сфере биотехнологий, производят медицинское оборудование и лекарства.

Danaher (8-е место в секторе Healtcare) – отличное название для медицинской компании, которой не всё равно

ТОП-20 крупнейших компаний сектора Healthcare:

• Доля в S&P500: 14,18%

• Доля в моем портфеле: 10%

3. Consumer Discretionary – Потребительские товары вторичной необходимости

В состав данного сектора входят компании из следующих отраслей: медиа, ритейл, производство и продажа одежды, товары для дома, автомобильная промышленность и автозапчасти, отели, рестораны и развлечения, товары для отдыха, предметы роскоши, различные услуги, интернет-магазины. В общем это все те компании, от продукции которых можно временно отказаться при экономическом спаде.

Новые кроссовки Nike и стаканчик кофе из Starbucks – это то, без чего вы можете прожить, однако сектор потребительских товаров вторичной необходимости находится на 3-ем месте по весу в индексе S&P500. Лидер сектора – компания Amazon.

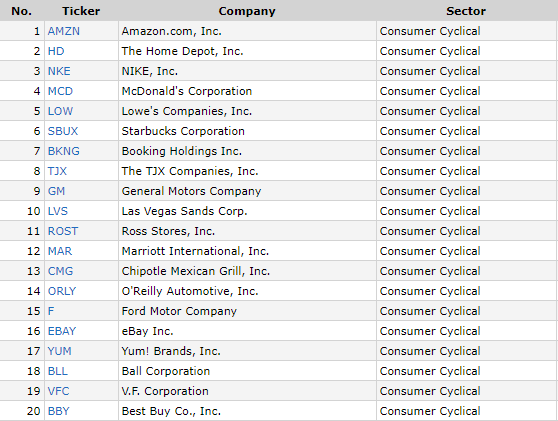

ТОП-20 крупнейших компаний сектора Consumer Discretionary:

• Доля в S&P500: 11,58%

• Доля в моем портфеле: 2,5%

4. Communication Services – Коммуникационные услуги

Это провайдеры мобильной связи, беспроводных и проводных услуг, медиа- и развлекательных сервисов, а также рекламные платформы, поисковики и социальные сети.

Такие компании, как Google и Facebook относятся именно к телекомам, а не к IT, как считают некоторые.

ТОП-20 крупнейших компаний сектора Communication Services:

• Доля в S&P500: 11,18%

• Доля в моем портфеле: 19,2%

5. Financials – Финансовый сектор

Сектор состоит из банков, инвестиционных, страховых компаний, а также организаций, предоставляющих услуги бизнесу и розничным клиентам. Большая часть выручки сектора генерируется за счет кредитования и его производных. Соответственно, в периоды экономического бума и роста процентных ставок ФРС сектор процветает. Яркие представили этого сектора – платежные системы Visa и Mastercard, которыми мы пользуемся ежедневно.

Когда говорят об опасности инвестирования в одну компанию, пусть и очень крупную, обычно приводят в пример рухнувшего гиганта из финансового сектора – банк Lehman Brothers.

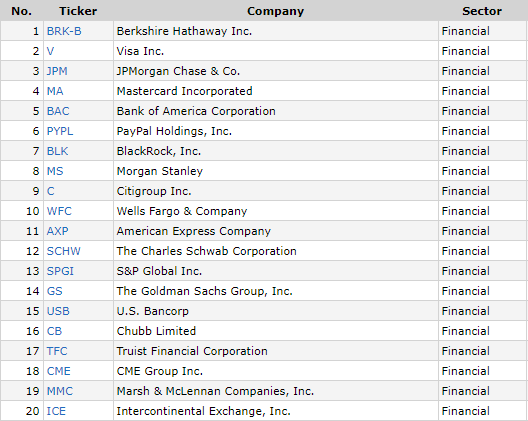

ТОП-20 крупнейших компаний сектора Financials:

• Доля в S&P500: 9,62%

• Доля в моем портфеле: 17,5%

6. Industrials – Промышленный сектор

В этом секторе компании, которые производят тяжелую, сельскохозяйственную и строительную технику, станки, оборудование. Сюда же относится аэрокосмическая и оборонная промышленность, а также пассажирские, грузовые, морские перевозки, железные дороги и транспортная инфраструктура.

Наиболее известные представители сектора: Boeing, Caterpillar, FedEx.

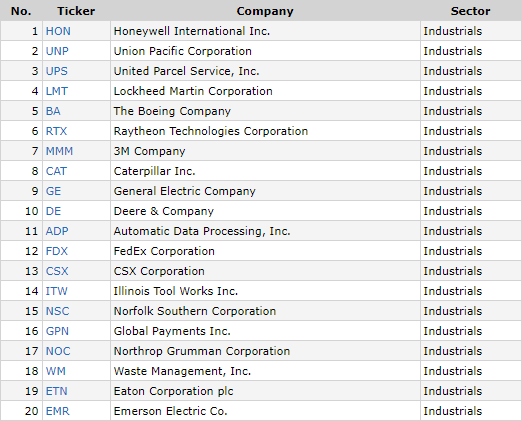

ТОП-20 крупнейших компаний сектора Industrials:

• Доля в S&P500: 8,37%

• Доля в моем портфеле: 0%

7. Consumer Staples – Потребительские товары первой необходимости

К этому сектору относятся компании, предлагающие товары первой необходимости: продукты питания, напитки, товары для дома и личной гигиены. Как ни странно, но производители алкогольной и табачной продукции также находятся в этом секторе.

ТОП-20 крупнейших компаний сектора Consumer Staples:

• Доля в S&P500: 6,82%

• Доля в моем портфеле: 1,7%

8. Utilities – Энергетика

В этом секторе компании, поставляющие электричество и предоставляющие коммунальные услуги. Компании из этого сектора можно считать “защитными”, так как даже во время кризиса люди обязаны оплачивать коммуналку. Сектор один из самых щедрых в части дивидендов. Для многих компании этого сектора неизвестны, так как они ориентированы преимущественно на внутреннего потребителя.

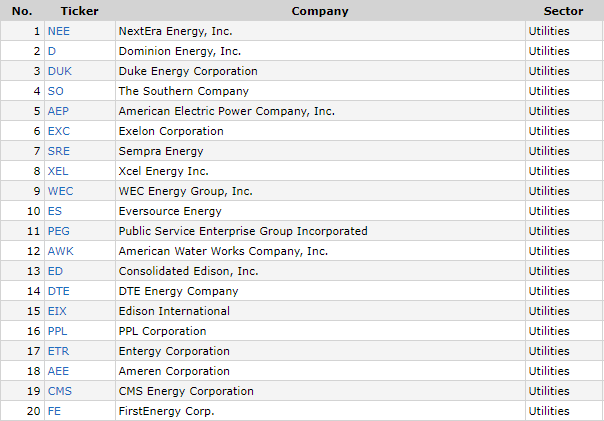

ТОП-20 крупнейших компаний сектора Utilities:

• Доля в S&P500: 3,07%

• Доля в моем портфеле: 7,2%

9. Materials — Сырьевой сектор

Компании этого сектора сосредоточены на добыче и переработке сырья, отличного от нефти и газа: металл, химия, лес и т.п.

ТОП-20 крупнейших компаний сектора Materials:

• Доля в S&P500: 2,68%

• Доля в моем портфеле: 0%

10. Real Estate – Недвижимость

В основном это фонды REIT, которые владеют недвижимостью и сдают её в аренду. Такие фонды, как правило, платят относительно высокие дивиденды.

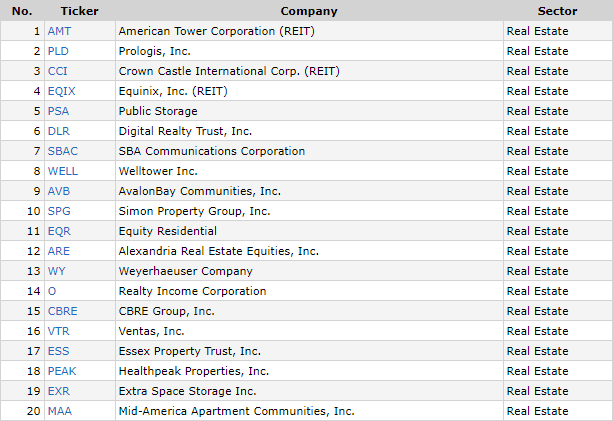

ТОП-20 крупнейших компаний сектора Real Estate:

• Доля в S&P500: 2,55%

• Доля в моем портфеле: 0%

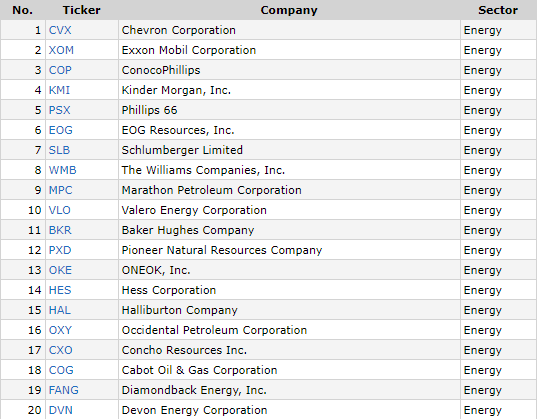

11. Energy – Нефть и газ

Сегодня это самый маленький сектор в индексе S&P500. Это компании, занимающиеся разведкой, добычей, переработкой и транспортировкой традиционного топлива (нефть и газ). Сюда же входят сервисные компании, которые предоставляют сопутствующие услуги и оборудование.

ТОП-20 крупнейших компаний сектора Energy:

• Доля в S&P500: 1,89%

• Доля в моем портфеле: 2,4%

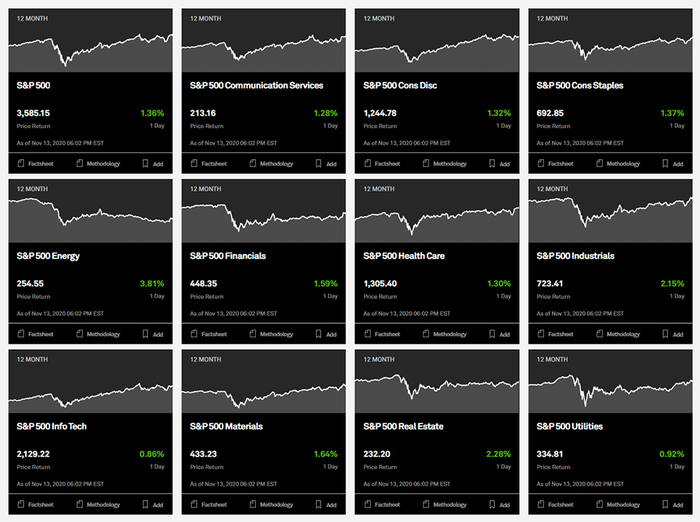

Где смотреть актуальную информацию?

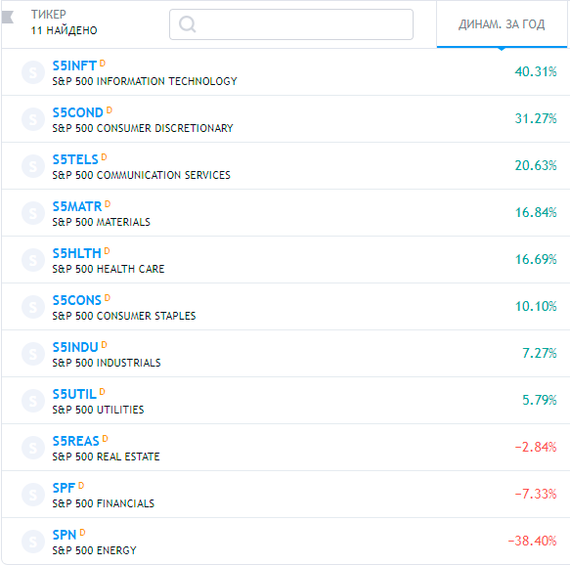

Все данные по долям секторов в данном посте актуальны на 06.11.2020. Самые свежие данные можно посмотреть на сайте spglobal.com. Там же можно найти графики роста всех этих секторов по отдельности. Можно наглядно увидеть кто в индексе слабое звено, а кто тащит “команду” вверх. Всего и индексе 11 секторов.

Графики это хорошо, но если хочется узнать конкретные цифры роста каждого сектора в отдельности, то можно воспользоваться сайтом ru.tradingview.com.

Для поиска и отбора компаний по секторам удобно пользоваться скринером на сайте finviz.com (скриншоты в этой статье как раз оттуда).

Теперь вы знаете какие сектора и в каком соотношении присутствуют в индексе S&P500.

Мой портфель

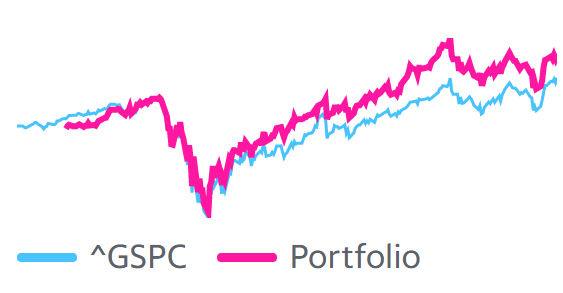

У меня на данный момент большое несоответствие по весам секторов, но я не вижу в этом большой проблемы, так как на данный момент портфель ведет себя чуть лучше самого индекса (график из сервиса Yahoo Finance).

Такого результата удалось достичь за счет большой доли IT сектора, который показал хороший рост в этом году. Возможно в следующем году я займусь наращиванием долей в других секторах, ведь конечная моя цель – не пытаться обогнать индекс, а стараться максимально приблизиться к его доходности, покупая акции самостоятельно. Почему я не покупаю ETF я писал в отдельной статье.

Зачем я вообще все это делаю? Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет. О своем опыте достижения этой амбициозной цели я пишу в своем блоге (и иногда дублирую свои посты на Пикабу). Если вам интересна эта тема, можете почитать множество интересных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Ловкость рук и никакого мошенства?

Интересная ситуация возникла с гендиректором компании Pfizer, который всего за день стал богаче на $5.5 млн.

— в пятницу, 6 ноября, на закрытии рынков, цена акции Pfizer составляет $36,4;

— в воскресенье, 8 ноября, следует заявление о 90% эффективности вакцины, разработанной компанией;

— в понедельник, 9 ноября, цена акций взлетает на 24% — до $41,9 на пике;

— в этот момент гендиректор продаёт свой пакет акций;

— акции Pfizer начинают уверенно падать.

У регулятора — SEC — никаких вопросов не возникает, просто случайное совпадение, все в рамках закона.

Реальная сила «сложного процента». Дивидендная доходность 20%?

«Мы ожидаем, что большая часть нашего дохода будет приходить от сложного процента, а не от роста стоимости акций» (С)

Тему сложного процента я бы назвал одной из самых важных и трудных в понимании процесса инвестирования. А её глубокое понимание дает действительно сильную мотивацию к тому, чтобы создавать свой капитал. Пусть небольшой. Пусть по крупицам. Но это нужно делать.

Как правило, говоря о «сложном проценте» рассказывают о 10-12% годовых:

1 год — 10000*10%=11000

2 год – 11000*10%=12100

3 год – 12100*10%=13310

4 год – 13310*10%=14641

5 год – 14641*10%=16105

Мол, как круто работает сложный процент с годами. И на самом деле это правда. Это реально так работает. С одним НО! На рынке может быть сильный обвал, после которого рынок будет долго восстанавливаться или вообще лет 10 находиться в боковике.

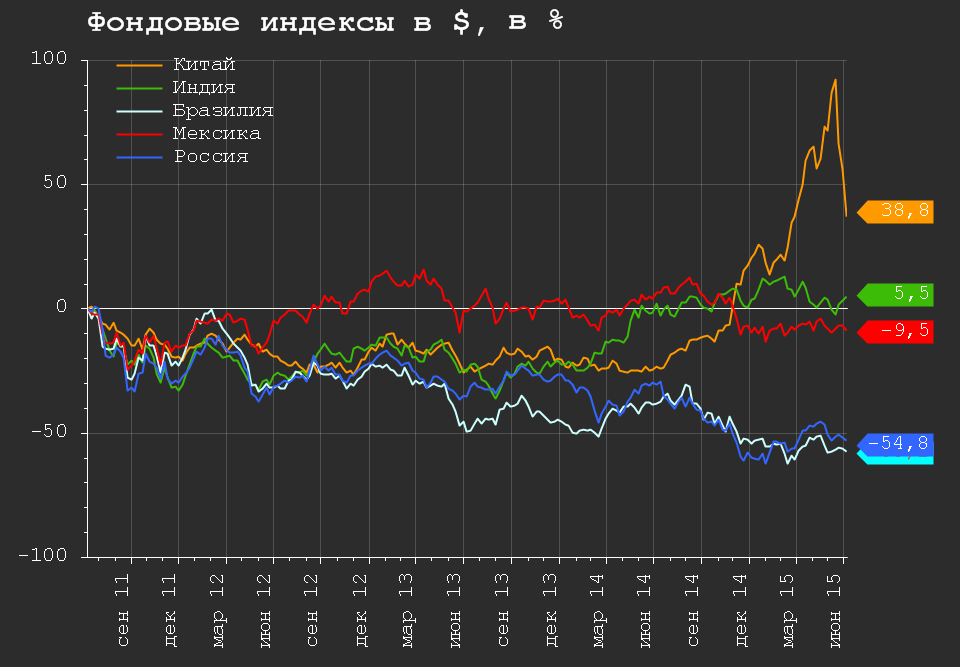

Давайте проанализируем график с 1990 по 2013 год. Длинный период, 23 года.

В 90-х был классный рост, который видно невооруженным взглядом. Порядка 40% годовых. Расти — не хочу. Но затем — крах доткомов. 2 года рынок снижался и в итоге упал почти на 50%. После этого 6 лет рынок упорно восстанавливался и тут — БАМ! — мощный банковский кризис. Рынок падает ещё больше. Уже потери более 50%. И затем только спустя 4 года восстановился до значений 2000-го и пробил эту планку.

13 лет понадобилось на то, чтобы рынок вышел в плюс после пика 2000-го. 13! Итого за 13 лет рост на…6%. Посмотрите на график.

Так вот, 2 вопроса:

С чего вы взяли, что вы начнете свой путь с низов рынка, если сейчас он находится почти на своих исторических максимумах?

И с чего вы взяли, что чисто психологически вы переживете подобные падения?

13 лет рынок не мог преодолеть уровень двухтысячного года. И такое было и раньше. В 70-х годах 6 лет был боковик после обвала. Про Великую депрессию в 30-х я вообще молчу. И будет такое ещё не раз впереди. Потому что это рынок. Это нормально.

И именно по этой причине на рынке больше всего важна стратегия. И так важно понимать, ради чего вы инвестируете. Только при помощи четко прописанной стратегии на рынке можно заработать. Как один из вариантов, при том довольно хороших, подходит стратегия стоимостного инвестирования. И сюда входит не просто покупка хороших компаний по низкой цене. Как говорил Баффет, «намного лучше купить прекрасную компанию по средней цене, чем среднюю по отличной». Но при этом Баффет считает, что переплачивать – это плохо. Цена в любом случае должна быть разумной. Поэтому акции роста тоже вполне подходят под эту стратегию. Но только по разумной цене. И обязательно – платящие дивиденды.

Собственно говоря, дивиденды – это есть самая главная машина сложного процента.

Мало кто освещает эту тему, однако это очень важно для понимания. И именно по этой причине, я, например, не хочу вкладывать в акции роста, которые не платят дивиденды.

И давайте тут я просто покажу пару примеров. Мы возьмем несколько компаний. Apple, Intel и JPMorgan Chase. Это очень крупные компании, которые были такими и 10 лет назад. И при этом достаточно популярные. В чем суть?

Давайте возьмем, для начала, компанию Intel (NASDAQ:INTC). Сейчас цены на акции этой компании сильно упали. Но в 2010 году акции Intel стоили по 20 долларов. Так вот, если бы вы купили их тогда, то сейчас, дивидендная доходность относительно вложенных вами денег была бы в районе 6.6% годовых. В долларах. Неплохо, да?

Текущая дивидендная доходность — 2,9%. Выплаты в размере 1,32 долларов за год.

Цена приобретения 10 лет назад — 20 долларов. (На тот момент компания платила по 0,63 доллара за год).

Итого: 100/20*1,32=6.6% годовых.

А теперь давайте возьмем акции банка JPMorgan Chase (NYSE:JPM). В 2010 году акции стоили по 36 долларов. И если бы вы их купили тогда, то сейчас они приносили бы вам по 10% годовых только дивидендами. Опять же, относительно той вложенной суммы.

Текущая дивидендная доходность — 3,09%. Выплаты в размере 3,6 долларов за год.

Цена приобретения 10 лет назад — 36 долларов. (На тот момент компания платила по 0,2 доллара за год).

Итого: 100/36*3,6=10% годовых.

И акции Apple (NASDAQ:AAPL). В 2010 году они стоили по 9 долларов. И сейчас бы они вам приносили более 9% годовых дивидендами. Хотя на данный момент их дивидендная доходность менее 1%. И я уж молчу про то, насколько выросла компания.

Текущая дивидендная доходность — 0,71%. Выплаты в размере 0,82 доллара за год.

Цена приобретения 10 лет назад — 9 долларов. (На тот момент компания не платила дивиденды из-за политики).

Итого: 100/9*0,82=9,1% годовых.

Я это все к чему? Вкладывать нужно в мощные компании. Яркий пример Apple — это акция роста. Но не потому, что она каждый год удваивает прибыль. А потому, что политика компании заточена на рост капитализации. Повышение дивидендов, байбэки. То же самое и у остальных.

И это я говорю всего лишь про промежуток в 10 лет.

И именно в этом сила сложного процента. Ведь, если по приведенным выше расчетам вы видите только рост, то когда вам акции относительно вложенной суммы будут приносить по 10-15 процентов годовых в виде дивидендов, это вообще уже другое осознание.

По этой причине действительно стоит обращать внимание, во-первых, на цену вашей покупки. А во-вторых, на мощность бизнеса компании и ее политику относительно инвесторов. Например, выплачивает ли компания дивиденды? И если да, то как долго, и увеличивает ли она их на регулярной основе? А если это акции роста, как, например, Apple, то сколько ресурсов компания выделяет на рост капитализации? Это обратный выкуп акций, а отсюда вопрос, как дела у компании обстоят с ликвидностью? По большому счету, все крайне логично. Я сейчас готовлю статью о том, как оценивать стоимость и перспективы акций роста (ведь у них вечные проблемы с переоценкой). Это будет очень познавательно.

И так как выше я говорил о том, что регулярно приходят кризисы и обваливают капитализацию рынка, то вот вам ещё вопрос. Есть ли смысл покупать дорогие акции, которые потом будут стоить дешевле в моменте? Особенно, если учесть то, что рынок очень обширный, и найти хорошие и мощные компании, которые на данный момент недорогие — возможно.

Кстати, именно по этой причине Уоррен Баффет так долго владеет акциями. Вы понимаете, что многие ценные бумаги, которые он покупал ещё в 80-х годах, сейчас имеют дивидендную доходность больше, чем стоимость самих акций, по которой он их покупал? Подумайте об этом.

Что такое капитализация фондового рынка и как этот процесс происходит в Российской Федерации?

Такое явление как капитализация является важной характеристикой фондового рынка, позволяющей узнать общие позиции определенного государственного рынка либо его отрасли. В данной стать будет рассматриваться капитализация, как явление фондового рынка, при использовании как показатель позволяющее оценить финансовый и экономический уровень не только государства, но и его конкретной экономической отрасли.

Что такое капитализация

Исследование экономической ситуации в отдельно взятом регионе или государстве может строиться на основе нескольких показателей. Сюда могут входить показатели валового внутреннего продукта (ВВП), соотношение экспортируемых и импортируемых товаров, курс национальной валюты, общее количество имеющихся сооружений тяжелой и средней промышленности, заводов, фабрик, объем выпускаемой продукции и развитие сферы оказываемых услуг. Еще одним, пожалуй даже самым объемлющим показателем развития экономики является капитализация фондового рынка. Что такое капитализация фондового рынка и как этот показатель влияет на место государства в мировом экономическом сообществе?

Определение

Капитализация представляет собой совокупность всех имеющихся на исследуемом рынке ценных бумаг. Сюда входят как акции, так и векселя, облигации и прочие бумаги, реализуемые посредством фондовых бирж. Существование определенной ценной бумаги не может быть обособленно от ее эмитента. То есть лица, выпустившего данную акцию. А потому обращающиеся на рынке акции и облигации могут быть сгруппированы по их эмитентам. В результате капитализация фондового рынка часто может являться суммой количества всех капитальных изменений в группах эмитентов, определенных по признаку принадлежности к той или иной отрасли. Подобный подход в исследовании позволяет высчитывать не только общее развитие рынка государства, но и конкретные его отрасли. Будь то тяжелая промышленность, отрасль полезных ископаемых, либо компьютеризированные структуры высоких технологий.

Практика показывает, в речи о капитализации компании, всегда подразумевается лишь общая суммарная стоимость всех акционерных обществ. Или же совокупную рыночную стоимость размещенных ими акций. Уровень величины капитала акционерного общества является показателем его места и роли на фондовом рынке. Самые крупные по размерам оборотных средств акционерные общества включаются в те или иные фондовые индексы, по которым отслеживаются состояние и перспективы фондового рынка. В России данными индексам являются ММВБ и РТС (Московская Международная Валютная Биржа и Российская Торговая Система соответственно).

Виды капитала

Структурный капитал определенного акционерного общества может иметь несколько форм существования:

- Функционирующий. Это капитал, задействованный в деятельности данной фирмы. Суммарно он представляет собой сумму собственных и заемных денежных средств, находящихся в распоряжении компании.

- Акционерный. Это капитал компании, существование которого заключается в размещении на публичных фондовых биржах квитков компании. Представляет собой текущую рыночную стоимость размещенных квитков компании. Это одна из самых распространенных практик среди крупных международных концернов по увеличению своей оборотной денежной массы и получения дополнительного финансового обеспечения. Выход на биржу проводится посредство IPO – процесса первого размещения ценных бумаг для доступа любого желающего. Чаще всего во время IPO бумаги имеют наименьшую стоимость, и считаются очень выгодной покупкой. Конечно же, если размещающая их фирма представляет собой потенциально выгодный актив.

- Рыночная стоимость компании. Это стоимость собственных и заемных денежных средств юридического лица, рассматриваемые в форме рыночной стоимости размещенных обществом акций и облигаций.

Поскольку рыночная цена акции чаще всего заключает в себе большую номинальную стоимость, постольку акционерный капитал, или капитализация акционерного общества, больше его уставной денежной массы.

Уставный капитал образует создание новой стоимости, которая частично распределяемую среди акционеров в качестве дивидендов. А частично в бухгалтерии акционерного общества, где наряду с уставной денежной массой образует все возрастающий собственный капитал фирмы. Последний в качестве возросшей ценности создает гораздо большую, чем прежде, прибыль, которая приводит к выплатам более высоких дивидендов. А также снова оказывает положительное влияние на рост капитала юридического лица.

Такая схема перемещения денежных масс способствует планомерному росту экономической силы компании и при этом не является обузой для своих акционеров. Так как растет и финансовая сила выплачиваемых ежегодных сумм – дивидендов. В силу роста (действительного или потенциального) дивидендного дохода возрастает стоимость частички корпорации. И это только увеличивает рыночную стоимость предприятия, и, как следствие, все также положительно влияет на рост его капитальной структуры.

Рыночная цена

В коренной сущности разница между акциями и облигациями состоит в том, что рыночная цена облигаций (обычно они выпускаются с фиксированным процентным доходом) с течением времени приближается к своему номиналу. То есть не обладает, как акция, тенденцией к перспективе безграничного роста. Как это может произойти с акцией предприятия, находящейся в умелом управлении. Следовательно, отталкиваясь от этого суждения, можно заключить, что капитализация процентного дохода по облигациям не приводит к ощутимым удалением между размером оборотного ссудного капитала и рыночной его оценкой в ценных облигационных бумагах.

Понятие «рыночная цена» компании вытекает из имеющихся на рынке процессов по покупке и продаже акционерных обществ в форме различного рода слияний и присовокуплений. В данной ситуация выплачиваемая сумма за владение фирмой всегда превышает имеющуюся текущую стоимость ее ценных бумаг. В основе такого рода рыночной цены компании лежит ее рыночная стоимость. То есть ее капитализация как сумма имеющихся акционерных и заемных денежных масс.

Рыночная цена компании

Рыночная цена компании объективно должна превышать ее капитализацию примерно на величину экономически обоснованно используемого ею заемного капитала. Поскольку рыночная стоимость акций компенсирует только имеющийся в распоряжении собственный капитал компании, но не тот, что был взят в кредит посредством суммы или банковского займа.

Процесс покупки компании представляет собой процесс выкупа ее капитала.Как собственного в форме акций, так и заемного, прежде всего в виде имеющихся для этого облигаций. В этом и находится глубинная причина того, почему при покупке определенного акционерного общества в целом обиходная денежная отметка его акции возрастает по сравнению с ее рыночным уровнем, существовавшим до момента, когда стало известно грядущем процессе перепродажи.

Аналитические сводки

Как показатель, уровень капитализации находит свое отражение в ежегодных сводках. Их составляют как часть правительства, ответственной за экономическую ситуацию, так и независимые исследовательские информационные агентства. Данные исследования позволяют проводить не только осмотр конкретных данных, но и исполнять сравнительный детальный анализ. Цель – получения общего представления о движении того или иного объекта по системе координат экономической устойчивости. Данные показатели будут весьма интересны для инвесторов. Особенно тех, кто тесно связан с вложениями в основные отрасли экономики России. Либо тех, чьи инвестиции ориентированны на указанные выше индексы ММВБ и РТС.

Российские реалии

По итогам прошлого года, согласно результатам, опубликованных Московской Биржей, капитализация российского рынка ценных бумаг составила 37,798 трлн рублей ($623,144 млрд по официальному курсу ЦБ РФ).

В сравнении с моментом с закрытием предыдущего торгового дня капитализация российского фондового рынка снизилась на 367,330 млрд рублей, или на 0,96%. Лидерами по общей стоимости являются OAO “НК Роснефть” (4,173 трлн рублей), OAO “Сбербанк России” (3,697 трлн рублей), OAO “Газпром” (3,627 трлн рублей). На 30 декабря 2016 капитализация составляла 37,823 трлн рублей, то есть с начала года показатель снизился на 0,07%.

Нахождение в данном списке таких корпораций, как Газпром и Роснефть, говорит о высоком уровне зависимости российской экономики не только от деятельности данных предприятий, но и от всей нефте-газовой и добывающей отрасли в целом. На фоне потери стабильности международный рынком полезных ископаемых, экономика России в 2017 году получила ряд неприятных ударов, вызвав колебания как рынка ценных бумаг, так и валютной торговли. Подобные сплетения оказывают большое влияние на российский рубль, и, следовательно на общий уровень жизни населения страны.

По итогам все того же 2016 года, мировая капитализация превысила отметку в $65,6 трлн, что позволяет говорить о более чем двукратном росте мировой экономики за последние 12 лет. Лидерами данного списка являются Соединенные Штаты Америки, Япония, Евросоюз, и показавший невероятный рост за последние 10 лет Китай. Именно эти державы в ближайшем будущем и будут контролировать мировые экономически потоки. А эмитируемые ими валюты станут главными активами валютных торговых структур во всем мире. Капитализация Российского фондового рынка на данный момент серьезно проигрывает своим зарубежным коллегам, не входя даже в десятку самых объемных держав мира.

http://pikabu.ru/story/dividendnyiy_korol_amerikanskogo_fondovogo_ryinka_7186815

http://news-hunter.pro/training/chto-takoe-kapitalizatsiya-fondovogo-rynka-i-kak-etot-protsess-proishodit-v-rossijskoj-federatsii.pro